Marktgröße für tierisches Protein in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 2.71 Milliarden US-Dollar | |

| Marktgröße (2029) | 3.47 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.70 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierisches Protein in Nordamerika

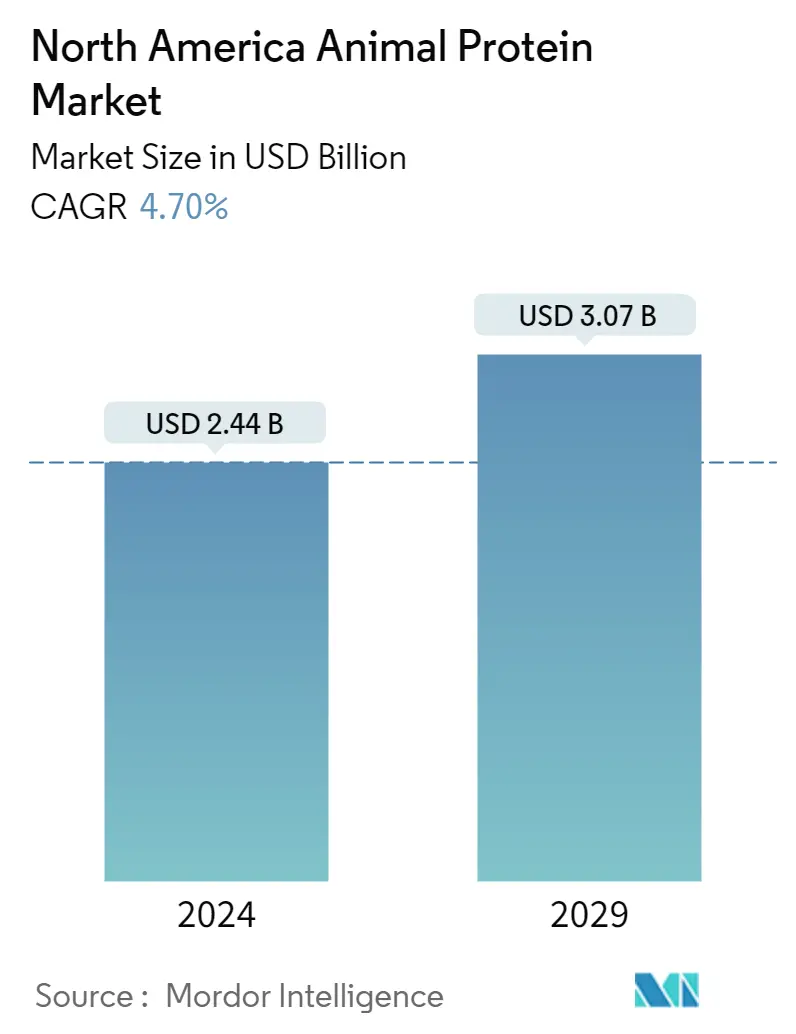

Die Größe des Marktes für tierische Proteine in Nordamerika wird im Jahr 2024 auf 2,44 Milliarden US-Dollar geschätzt und soll bis 2029 3,07 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,70 % im Prognosezeitraum (2024–2029) entspricht.

Das Segment Nahrungsergänzungsmittel hält einen bedeutenden Anteil bei wachsenden gesundheitsbewussten Verbrauchern in der gesamten Region und wird von 2023 bis 2024 ein Wachstum von 4,92 % gegenüber dem Vorjahr verzeichnen

- Das FB-Endverbrauchersegment, insbesondere das Untersegment Snacks, treibt den Markt an und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,10 % nach Wert verzeichnen. Vor allem tierisches Protein wird von Verbrauchern immer beliebter, da es einen hohen Nährwert und funktionelle Eigenschaften wie Schäumen, Emulgieren, Gelieren usw. aufweist, die in allen FB-Untersegmenten gefragt sind. Im Jahr 2021 gab jeder vierte US-Verbraucher an, dass proteinreich eine sehr wichtige Eigenschaft bei der Auswahl der Snacks sei, was auf die hohe Nachfrage nach Proteinsnacks hindeutet. Dies gilt insbesondere für Millennial-Konsumenten. Verbraucher suchen aus verschiedenen Gründen nach Proteinsnacks, darunter Komfort, Energie, Muskelunterstützung, Gewichtsverlust und gesundes Altern.

- Das Nahrungsergänzungsmittel-Segment ist, unterstützt durch das Untersegment Sport- und Leistungsernährung, das am schnellsten wachsende Untersegment und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,47 % nach Wert verzeichnen. Dies wird durch die wachsende Zahl von Verbrauchern unterstützt, die tierisches Protein verwenden, um ihre Aktivitäten in Fitnessstudios und Fitnesscentern zu verbessern. Molkenprotein ist das am häufigsten verwendete tierische Protein in Sport- und Leistungsernährungsprodukten. Molkenprotein enthält verzweigtkettige Aminosäuren, eine Art Aminosäure, die den Muskelaufbau unterstützt.

- Andererseits hatten Säuglingsnahrung im Berichtszeitraum Schwierigkeiten, Marktanteile zu gewinnen, da pflanzliche Proteine in diesem Teilsegment eine herausragende Rolle spielten, was auf die Laktoseintoleranz von Neugeborenen und ein schwächeres Verdauungssystem zurückzuführen war. In den Vereinigten Staaten waren im Jahr 2021 etwa 2,5 % der Kinder unter drei Jahren allergisch gegen Milch, was einen Rückschlag für den Markt darstellte.

Aufgrund des starken Konsums von tierischem Fleisch und Milchprodukten entfiel im Jahr 2022 der Großteil des Anteils auf die Vereinigten Staaten

- Unter den Ländern Nordamerikas hatten die Vereinigten Staaten im Jahr 2022 den größten Marktanteil aufgrund des hohen Pro-Kopf-Verbrauchs von tierischen Proteinen, insbesondere Milchproteinen, der im Zeitraum 2018–2019 von 75,06 auf 76,22 g/Kopf/Tag stieg. Allerdings verzeichneten die Vereinigten Staaten im Zeitraum 2020–2021 eine geringere Wachstumsrate von 1,54 % im Vergleich zum Vorjahr, was auf die geringere Proteinnachfrage der Sportergänzungsmittelindustrie zurückzuführen ist. Dieser Rückgang wurde auf das eingestellte Fitnessprogramm der Verbraucher und die geringere Abhängigkeit von Proteinpräparaten zurückgeführt, was zu einem Rückgang des tierischen Proteinkonsums um -3,34 % im Untersegment Sporternährung führte.

- Die Wachstumsrate des FB-Segments im Jahresvergleich tendierte im Jahr 2022 wertmäßig auf 1,18 %, was auf den US-Lebensmittelpreisindex für Fleisch, Geflügel und Fisch zurückzuführen ist, der um 4,3 % stieg, und den Index für Getreide und Backwaren, der im Jahr 2021 um 2,9 % stieg.

- Allerdings wird Mexiko im Prognosezeitraum voraussichtlich die höchste CAGR von 5,94 % nach Wert verzeichnen, was vor allem auf den FB-Sektor zurückzuführen ist. Die staatliche Unterstützung durch Initiativen wie das Kanada-USA-Mexiko-Abkommen (CUSMA), das am 1. Juli 2020 in Kraft trat, um den Handel zu fördern, Zölle zu senken und das Wirtschaftswachstum zu steigern, hat das Wachstum des Marktes für tierisches Eiweiß erheblich angekurbelt.

- Kanada hat jedoch den zweitgrößten Marktanteil und verzeichnet von 2016 bis 2022 ein deutliches Mengenwachstum von rund 15 %. Aufgrund der hohen Inlandsproduktion des Landes wurden in Kanada im Jahr 2020 etwa 72.360 Tonnen Schmelzkäse produziert. gegenüber 65.320 Tonnen im Jahr 2019. Insektenproteine erfreuen sich im Tierfuttersegment zunehmender Beliebtheit und verzeichneten im gesamten Berichtszeitraum die höchste Wachstumsrate im Jahresvergleich von 7,90 % im Jahr 2021 aufgrund ihrer niedrigen Preise, die im Jahr 2022 voraussichtlich 5,9 USD pro kg erreichen werden.

Markttrends für tierische Proteine in Nordamerika

- Bio-Babynahrung soll den Markt der Zukunft vorantreiben

- Große kommerzielle Akteure tragen zum Wachstum der Bäckereibranche bei

- Angereicherte Getränke werden im Prognosezeitraum einen Umsatzanstieg verzeichnen

- Die Verlagerung der Verbraucher hin zu kohlenhydratarmen Diäten stellt eine Bedrohung für das Marktwachstum dar

- Die steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Sport-/Leistungsernährung wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

- Ständige Nachfrage aus den Vereinigten Staaten zur Unterstützung des Marktes

- Die Kosmetikindustrie soll durch die Synergie von Innovation und Social-Media-Einfluss vorangetrieben werden

Überblick über die Tierproteinindustrie in Nordamerika

Der nordamerikanische Markt für tierische Proteine ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 22,58 % einnehmen. Die Hauptakteure in diesem Markt sind Ajinomoto Co. Inc., Arla Foods amba, Darling Ingredients Inc., Glanbia PLC und Kerry Group PLC (alphabetisch sortiert).

Marktführer für tierisches Protein in Nordamerika

Ajinomoto Co. Inc.

Arla Foods amba

Darling Ingredients Inc.

Glanbia PLC

Kerry Group PLC

Other important companies include Agropur Dairy Cooperative, Farbest-Tallman Foods Corporation, Groupe Lactalis, Milk Specialties Global, Tessenderlo Group.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für tierische Proteine in Nordamerika

- August 2022 Optimum Nutrition kündigt die Einführung seines neuen Gold Standard Protein Shakes an. Das RTD ist in den Geschmacksrichtungen Schokolade und Vanille erhältlich und enthält 24 Gramm Protein pro Portion.

- August 2021 Darling Ingredients erweitert seine bestehende Produktionsanlage, zu der auch Nebraskas erster Betrieb gehört, der ausschließlich der Geflügelverarbeitung gewidmet ist. Diese erweiterte Produktionseinheit wird auch die Proteinumwandlung erleichtern.

- August 2021 Arla Foods amba bringt MicelPure, ein mizellares Kaseinisolat, auf den Markt. Das neue mizellare Casein-Isolat enthält mindestens 87 % natives Protein und ist laktose- und fettarm, hitzestabil und geschmacksneutral. Es wird hauptsächlich in RTD-Anwendungen, proteinreichen Getränken und Pulvershakes eingesetzt.

Nordamerika-Marktbericht für tierische Proteine – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Kanada

- 3.4.2 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Kasein und Kaseinate

- 4.1.2 Kollagen

- 4.1.3 Eiprotein

- 4.1.4 Gelatine

- 4.1.5 Insektenprotein

- 4.1.6 Milch eiweiß

- 4.1.7 Molkenprotein

- 4.1.8 Anderes tierisches Protein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.8 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Kanada

- 4.3.2 Mexiko

- 4.3.3 Vereinigte Staaten

- 4.3.4 Rest von Nordamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Agropur Dairy Cooperative

- 5.4.2 Ajinomoto Co. Inc.

- 5.4.3 Arla Foods amba

- 5.4.4 Darling Ingredients Inc.

- 5.4.5 Farbest-Tallman Foods Corporation

- 5.4.6 Glanbia PLC

- 5.4.7 Groupe Lactalis

- 5.4.8 Kerry Group PLC

- 5.4.9 Milk Specialties Global

- 5.4.10 Tessenderlo Group

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der nordamerikanischen Tierproteinindustrie

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein und Molkenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Das FB-Endverbrauchersegment, insbesondere das Untersegment Snacks, treibt den Markt an und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,10 % nach Wert verzeichnen. Vor allem tierisches Protein wird von Verbrauchern immer beliebter, da es einen hohen Nährwert und funktionelle Eigenschaften wie Schäumen, Emulgieren, Gelieren usw. aufweist, die in allen FB-Untersegmenten gefragt sind. Im Jahr 2021 gab jeder vierte US-Verbraucher an, dass proteinreich eine sehr wichtige Eigenschaft bei der Auswahl der Snacks sei, was auf die hohe Nachfrage nach Proteinsnacks hindeutet. Dies gilt insbesondere für Millennial-Konsumenten. Verbraucher suchen aus verschiedenen Gründen nach Proteinsnacks, darunter Komfort, Energie, Muskelunterstützung, Gewichtsverlust und gesundes Altern.

- Das Nahrungsergänzungsmittel-Segment ist, unterstützt durch das Untersegment Sport- und Leistungsernährung, das am schnellsten wachsende Untersegment und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,47 % nach Wert verzeichnen. Dies wird durch die wachsende Zahl von Verbrauchern unterstützt, die tierisches Protein verwenden, um ihre Aktivitäten in Fitnessstudios und Fitnesscentern zu verbessern. Molkenprotein ist das am häufigsten verwendete tierische Protein in Sport- und Leistungsernährungsprodukten. Molkenprotein enthält verzweigtkettige Aminosäuren, eine Art Aminosäure, die den Muskelaufbau unterstützt.

- Andererseits hatten Säuglingsnahrung im Berichtszeitraum Schwierigkeiten, Marktanteile zu gewinnen, da pflanzliche Proteine in diesem Teilsegment eine herausragende Rolle spielten, was auf die Laktoseintoleranz von Neugeborenen und ein schwächeres Verdauungssystem zurückzuführen war. In den Vereinigten Staaten waren im Jahr 2021 etwa 2,5 % der Kinder unter drei Jahren allergisch gegen Milch, was einen Rückschlag für den Markt darstellte.

| Kasein und Kaseinate |

| Kollagen |

| Eiprotein |

| Gelatine |

| Insektenprotein |

| Milch eiweiß |

| Molkenprotein |

| Anderes tierisches Protein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Proteintyp | Kasein und Kaseinate | ||

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.