Marktgröße für Hanfprotein in den Vereinigten Staaten

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 33.47 Millionen US-Dollar | |

| Marktgröße (2029) | 42.91 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 5.07 % | |

| Am schnellsten wachsend nach Endbenutzer | Ergänzungen | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Hanfprotein in den USA

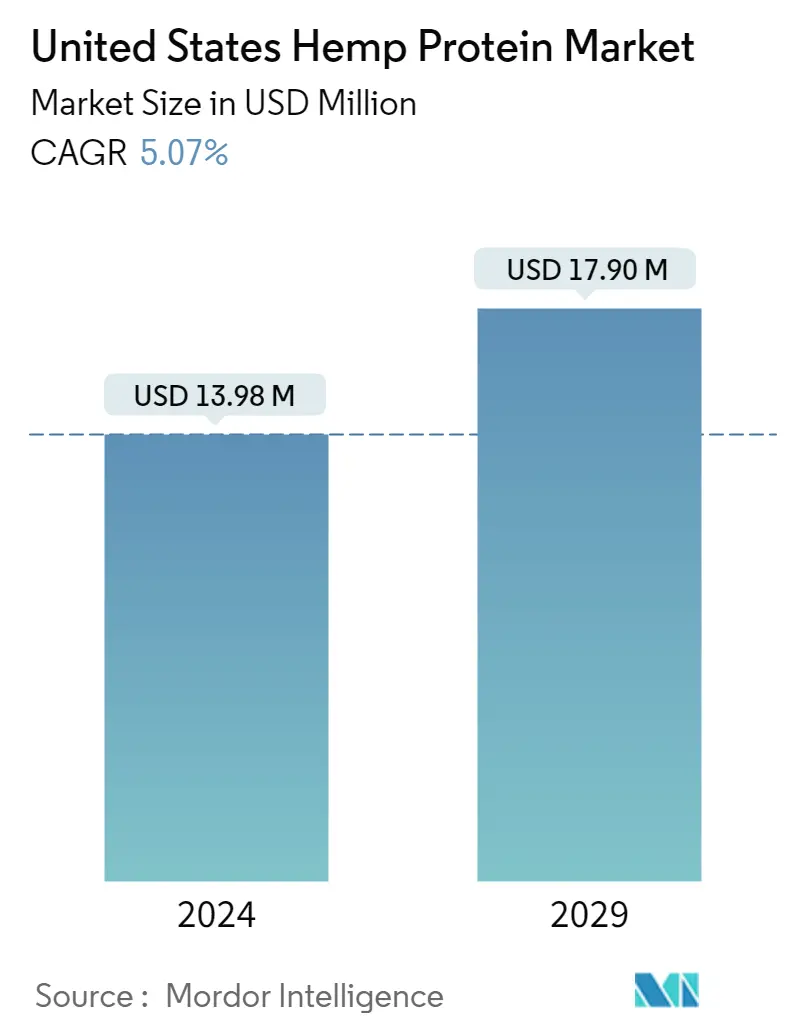

Die Größe des US-Hanfproteinmarkts wird im Jahr 2024 auf 13,98 Millionen US-Dollar geschätzt und soll bis 2029 17,90 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,07 % im Prognosezeitraum (2024–2029) entspricht.

Das wachsende Interesse an proteinreichem, ballaststoffreichem Protein wirkt sich vor allem auf die Anwendung von Hanfprotein im Nahrungsergänzungsmittelbereich aus

- Als COVID-19 das Land erreichte, konzentrierten sich die Verbraucher auf Vitamin- und Mineralstoffzusätze, um ihre Immunität zu stärken. Die Präferenz für Vitamin- und Mineralstoffpräparate ist von 76 % im Jahr 2019 auf fast 95 % im Jahr 2020 drastisch gestiegen. Im Jahr 2020 erhöhten 91 % der Amerikaner ihren Konsum von immunstärkenden Nahrungsergänzungsmitteln und etwa 98 % nahmen während der COVID-19-Pandemie Multivitamine ein. Das Szenario schwächte die Nachfrage nach proteinbasierten Nahrungsergänzungsmitteln und wirkte sich zusätzlich auf den Markt aus.

- Im Berichtszeitraum blieben Nahrungsergänzungsmittel das dominierende Segment auf dem US-amerikanischen Hanfproteinmarkt. Nahrungsergänzungsmittel halten den zweitgrößten Marktanteil und werden im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,04 % nach Wert verzeichnen. In den letzten Jahren hat Hanfprotein als natürliches Sportergänzungsmittel oder als proteinreicher Nahrungsergänzungsmittel an Popularität gewonnen, das reich an Ballaststoffen und gesunden Fetten (Omega 3 und 6) ist und keine Blähungen verursacht. Konkret sind in dem Produkt Omega-3-, -6- und -9-Fettsäuren enthalten. Hanfprotein steigert im Laufe der Zeit auch ständig das Energieniveau.

- Der Markt für Lebensmittel und Getränke verfügt über einen großen Marktanteil und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,27 % nach Wert verzeichnen. Im Jahr 2020 änderte sich das Szenario jedoch, da der FB-Sektor aufgrund der schwächeren Nachfrage nach proteinbasierten Nahrungsergänzungsmitteln im Basisjahr seine Spitzenposition behauptete. Das steigende Interesse an proteinhaltigen Lebensmitteln und die Zunahme eines gesunden Lebensstils, wobei 63 % versuchen, sich die meiste Zeit oder die ganze Zeit gesund zu ernähren. In Snacks wird biologisch angebautes Hanfprotein hauptsächlich in Form von Flocken verwendet, die dem Produkt Knusprigkeit verleihen und gleichzeitig für eine Proteinanreicherung sorgen.

Markttrends für Hanfprotein in den USA

- Babynahrung wird nach der Pandemie ein stetiges Wachstum verzeichnen

- Das Wachstum der Bäckereibranche wird von großen kommerziellen Akteuren vorangetrieben

- Innovation ist der Schlüssel zur Aufrechterhaltung einer stetigen Wachstumsrate

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Sport-/Leistungsernährung wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

- Steigende US-Futtermittelexporte und Futtermittelpreise werden sich voraussichtlich auf die Produktion auswirken

- Die US-amerikanische Kosmetikindustrie treibt die Synergie von Innovation und Social-Media-Einfluss voran

Überblick über die Hanfproteinindustrie der Vereinigten Staaten

Der US-amerikanische Hanfproteinmarkt ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 59,93 % ausmachen. Die Hauptakteure in diesem Markt sind Axiom Foods Inc., Cooke Inc., ETChem, Martin Bauer Group und Tilray Inc. (alphabetisch sortiert).

Marktführer für Hanfprotein in den Vereinigten Staaten

Axiom Foods Inc.

Cooke Inc.

ETChem

Martin Bauer Group

Tilray Inc.

Other important companies include A. Costantino & C. SpA, Bioway (Xi'An) Organic Ingredients Co. Ltd, Foodcom SA, Green Source Organics.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Hanfproteinmarkt der Vereinigten Staaten

- Juli 2021 Die Tochtergesellschaft von Tilray Brands Inc., Manitoba Harvest, kündigt eine neue Forschungspartnerschaft an, um Innovationen im Bereich Hanf- und Erbsenprotein mit einem Konsortium von Branchenführern über Protein Industries Canada voranzutreiben, um neue Hanf- und Erbsensorten mit erhöhtem Proteingehalt und unterschiedlichem Stärkegehalt zu entwickeln und verbesserte Textur.

- Dezember 2019 Privateer Holdings Inc. fusioniert mit Tilray Brands Inc., einem weltweiten Pionier in der Cannabisforschung, dem Anbau, der Produktion und dem Vertrieb.

- Februar 2019 Tilray übernimmt Manitoba Harvest von Compass Group Diversified Holdings LLC. Manitoba Harvest ist einer der größten Hersteller von Hanflebensmitteln und vertreibt ein breit gefächertes Portfolio an Produkten auf Hanfbasis. Es ist die Muttergesellschaft von Hemp Oil Canada.

Bericht über den US-amerikanischen Hanfproteinmarkt – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

- 3.3 Gesetzlicher Rahmen

- 3.3.1 Vereinigte Staaten

- 3.4 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Endbenutzer

- 4.1.1 Essen und Getränke

- 4.1.1.1 Durch Sub-Endbenutzer

- 4.1.1.1.1 Bäckerei

- 4.1.1.1.2 Getränke

- 4.1.1.1.3 Snacks

- 4.1.2 Ergänzungen

- 4.1.2.1 Durch Sub-Endbenutzer

- 4.1.2.1.1 Ernährung älterer Menschen und medizinische Ernährung

- 4.1.2.1.2 Sport-/Leistungsernährung

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Axiom Foods Inc.

- 5.4.3 Bioway (Xi'An) Organic Ingredients Co. Ltd

- 5.4.4 Cooke Inc.

- 5.4.5 ETChem

- 5.4.6 Foodcom SA

- 5.4.7 Green Source Organics

- 5.4.8 Martin Bauer Group

- 5.4.9 Tilray Inc.

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der Hanfproteinindustrie in den Vereinigten Staaten

Lebensmittel und Getränke sowie Nahrungsergänzungsmittel werden vom Endbenutzer als Segmente abgedeckt.

- Als COVID-19 das Land erreichte, konzentrierten sich die Verbraucher auf Vitamin- und Mineralstoffzusätze, um ihre Immunität zu stärken. Die Präferenz für Vitamin- und Mineralstoffpräparate ist von 76 % im Jahr 2019 auf fast 95 % im Jahr 2020 drastisch gestiegen. Im Jahr 2020 erhöhten 91 % der Amerikaner ihren Konsum von immunstärkenden Nahrungsergänzungsmitteln und etwa 98 % nahmen während der COVID-19-Pandemie Multivitamine ein. Das Szenario schwächte die Nachfrage nach proteinbasierten Nahrungsergänzungsmitteln und wirkte sich zusätzlich auf den Markt aus.

- Im Berichtszeitraum blieben Nahrungsergänzungsmittel das dominierende Segment auf dem US-amerikanischen Hanfproteinmarkt. Nahrungsergänzungsmittel halten den zweitgrößten Marktanteil und werden im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,04 % nach Wert verzeichnen. In den letzten Jahren hat Hanfprotein als natürliches Sportergänzungsmittel oder als proteinreicher Nahrungsergänzungsmittel an Popularität gewonnen, das reich an Ballaststoffen und gesunden Fetten (Omega 3 und 6) ist und keine Blähungen verursacht. Konkret sind in dem Produkt Omega-3-, -6- und -9-Fettsäuren enthalten. Hanfprotein steigert im Laufe der Zeit auch ständig das Energieniveau.

- Der Markt für Lebensmittel und Getränke verfügt über einen großen Marktanteil und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,27 % nach Wert verzeichnen. Im Jahr 2020 änderte sich das Szenario jedoch, da der FB-Sektor aufgrund der schwächeren Nachfrage nach proteinbasierten Nahrungsergänzungsmitteln im Basisjahr seine Spitzenposition behauptete. Das steigende Interesse an proteinhaltigen Lebensmitteln und die Zunahme eines gesunden Lebensstils, wobei 63 % versuchen, sich die meiste Zeit oder die ganze Zeit gesund zu ernähren. In Snacks wird biologisch angebautes Hanfprotein hauptsächlich in Form von Flocken verwendet, die dem Produkt Knusprigkeit verleihen und gleichzeitig für eine Proteinanreicherung sorgen.

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Snacks | ||

| Ergänzungen | Durch Sub-Endbenutzer | Ernährung älterer Menschen und medizinische Ernährung |

| Sport-/Leistungsernährung |

| Endbenutzer | Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | |||

| Snacks | |||

| Ergänzungen | Durch Sub-Endbenutzer | Ernährung älterer Menschen und medizinische Ernährung | |

| Sport-/Leistungsernährung | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.