Marktanalyse für landwirtschaftliche Maschinen in Nordamerika

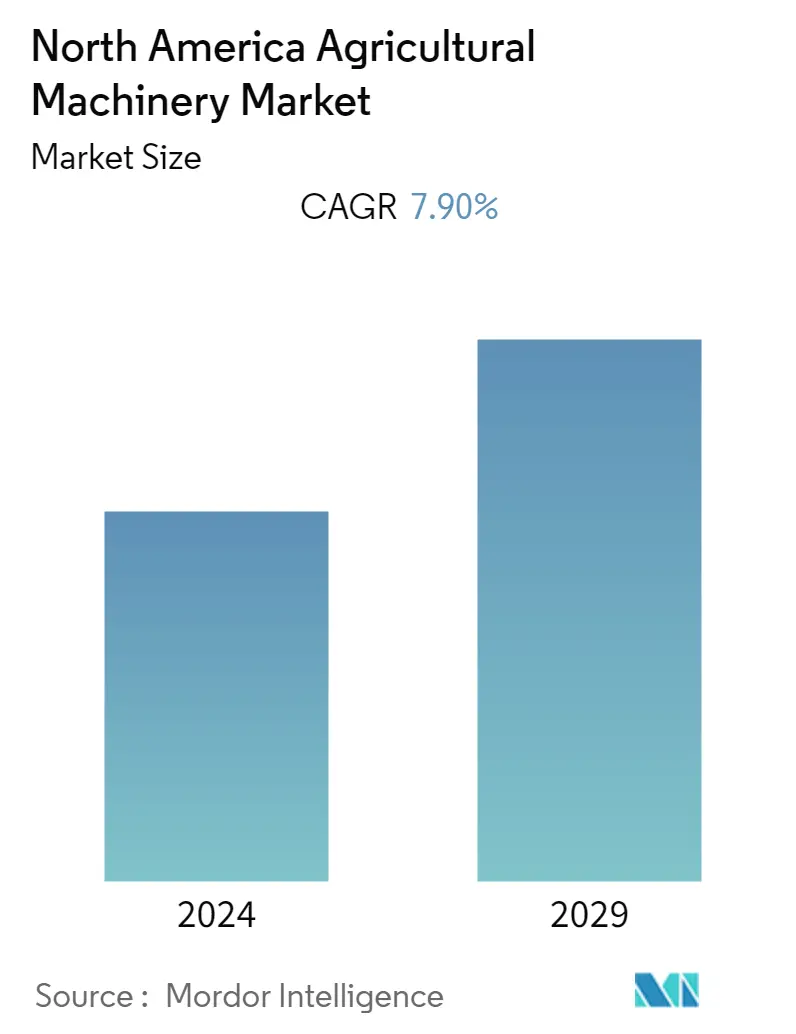

Der nordamerikanische Landmaschinenmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 7,9 % verzeichnen.

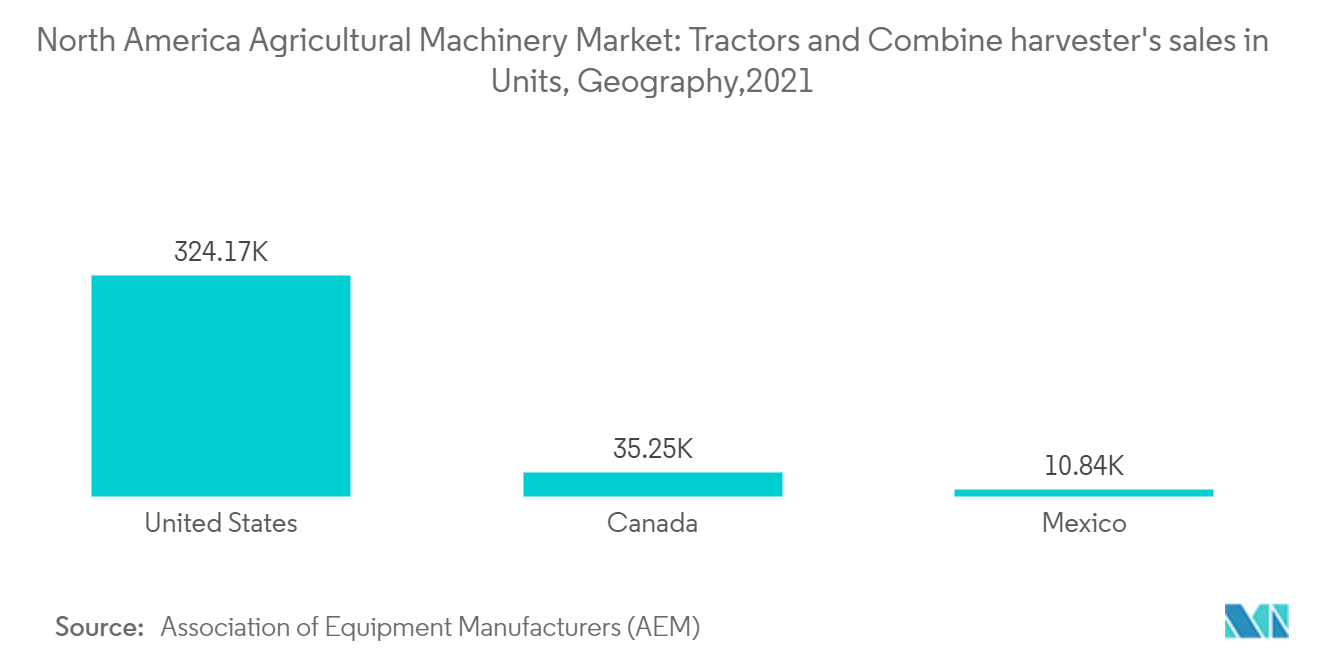

- Die zunehmende Konsolidierung landwirtschaftlicher Betriebe, positive Wirtschaftsaussichten, eine große Produktionsbasis und eine stärkere staatliche Unterstützung durch Subventionen treiben den Verkauf von landwirtschaftlichen Maschinen und Geräten mit hoher Kapazität voran. Nach Angaben der Association of Equipment Manufacturers (AEM) belief sich die Gesamtzahl der im Jahr 2021 in Nordamerika verkauften Traktoren und Mähdrescher auf 360.000 Einheiten. In diesem Jahr gab es in fast allen Segmenten landwirtschaftlicher Traktoren und Mähdrescher in den Vereinigten Staaten und Kanada einen Verkaufsanstieg von über 10 %.

- Das Vorhandensein ausgedehnter landwirtschaftlicher Flächen hat zu einem hohen Bedarf an landwirtschaftlicher Mechanisierung geführt. Darüber hinaus verzeichnet die nordamerikanische Region einen zunehmenden Einsatz intelligenter Mähdrescher, die mit Überwachungstechnologien ausgestattet sind, um die landwirtschaftliche Produktion zu steigern. Steigende Arbeitskosten, die Integration von Robotersystemen und GPS in Traktoren und Erntemaschinen, die gestiegene Nachfrage nach Hochleistungsmaschinen aufgrund großer landwirtschaftlicher Betriebe und die zunehmende Beliebtheit selbstfahrender Maschinen dürften das Marktwachstum im Prognosezeitraum vorantreiben. Der in den USA ansässige Landmaschinenriese John Deere begann mit der Übernahme des KI-Start-ups Blue River Technology mit der Verbesserung des KI-basierten Innovationsprozesses bei Traktoren. Es wird erwartet, dass solche Innovationen die Nachfrage nach technologisch fortschrittlichen Traktoren langfristig ankurbeln werden.

- Landwirte im Land konnten zeitnahe Subventionen in Form von Krediten für landwirtschaftliche Geräte zu flexiblen Zinssätzen und Rückzahlungsplänen in Anspruch nehmen. Dies wiederum hat selbst Kleinbauern geholfen, in primäre landwirtschaftliche Ausrüstung zu investieren. Die US-Regierung vergibt Kredite für Landmaschinen über USDA Direct Operating Loans, USDA Operating Microloans und USDA Guaranteed Operating Loans. Die Neigung der Landwirte zur Technologie aufgrund einfacher Kredite und zur Steigerung der Produktivität hat zu zweistelligen Zuwächsen bei verschiedenen Maschinen geführt und treibt somit das Marktwachstum in der Region an.

Markttrends für Landmaschinen in Nordamerika

Hohe Akzeptanz und Innovationen bei Landmaschinen

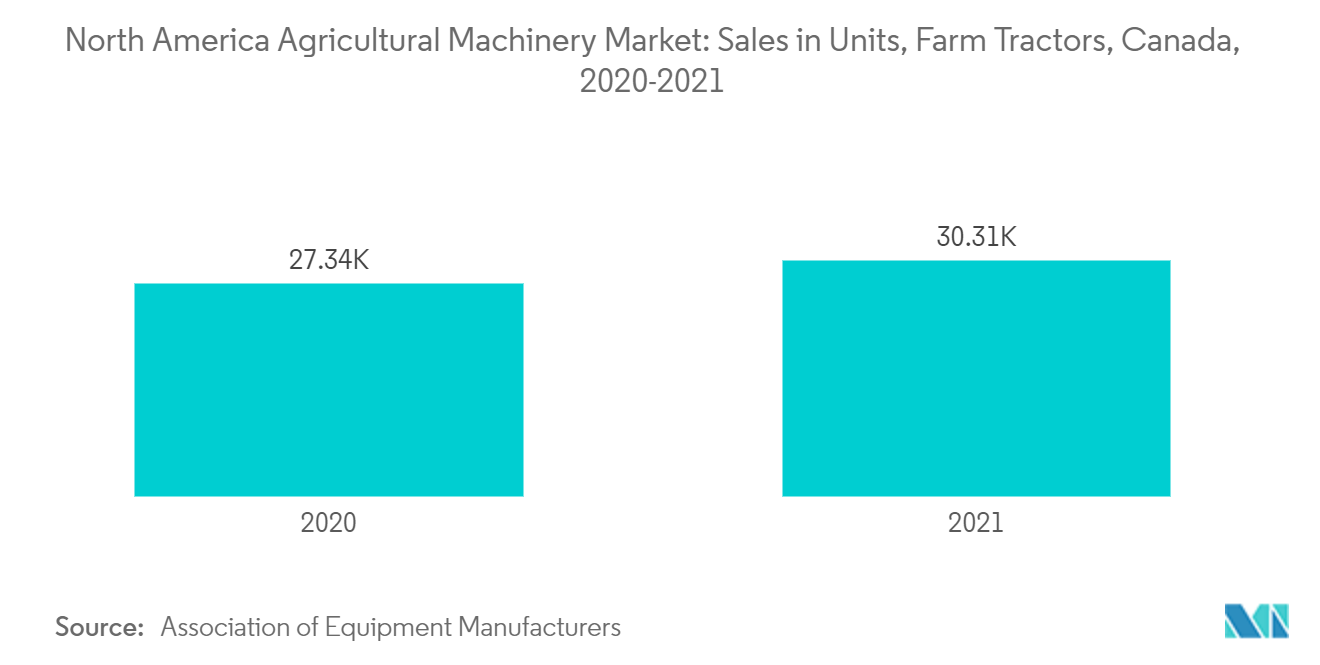

Rasante technologische Entwicklungen bei Traktoren revolutionieren derzeit die Landwirtschaft in Nordamerika. Mit der steigenden Nachfrage nach Nahrungspflanzen steigen die landwirtschaftlichen Kosten zwangsläufig, sodass Traktoren zu einem unverzichtbaren Bestandteil einer effizienten Landwirtschaft werden. Nach Angaben des Canadian Agriculture Human Resource Council wird sich das Defizit an landwirtschaftlichen Arbeitskräften in Kanada bis 2029 voraussichtlich verdoppeln und zu einem Arbeitskräftemangel von 123.000 führen. Im Zeitraum 2020–2021 kostete der Mangel an landwirtschaftlichen Arbeitskräften den Landwirten im Land rund 2,9 Milliarden US-Dollar, und es wird erwartet, dass dieser Mangel in den kommenden Jahren noch zunehmen wird. Dies wird den Verkauf von Landmaschinen (Traktoren, Mähdrescher usw.) steigern, da auch die durchschnittliche Betriebsgröße in Kanada jedes Jahr wächst.

Der Bedarf an Nachhaltigkeit bei der Führung landwirtschaftlicher Betriebe hat in den letzten Jahren zu einer Nachfrage nach hochentwickelten und effizienten Maschinen geführt und treibt das Wachstum des untersuchten Marktes voran. Nach Angaben des Verbands der Gerätehersteller stieg beispielsweise der Verkauf selbstfahrender Mähdrescher im Juni 2020 von 125 Einheiten auf 143 Einheiten, was zu einem Absatz seit Jahresbeginn (Januar 2020 – Oktober 2020) von 264 Einheiten führte war im Vergleich zum Vorjahreszeitraum um 3,1 % höher.

So ist die Welle moderner Technologie bereits bei Traktoren mit dem Einsatz von auf künstlicher Intelligenz basierenden Werkzeugen zur Datenübertragung und präzisen Entscheidungsprozessen im Anbau zu beobachten. Im Jahr 2022 kündigte Kanada, das Ministerium für Landwirtschaft und Lebensmittel, eine Finanzierung von über 1 Million US-Dollar für SomaDetect Inc. und Vivid Machines Inc. im Rahmen des AgriScience-Programms an, um Produzenten dabei zu helfen, das Farmmanagement und ihr Endergebnis zu verbessern. Solche Innovationen dürften langfristig die Nachfrage nach technologisch ausgereiften Traktoren ankurbeln und so auch den Markt in den kommenden Jahren ankurbeln.

Die Vereinigten Staaten dominieren den Markt

Große landwirtschaftliche Betriebe, ein Rückgang der Arbeitskräfte und die Notwendigkeit, die Produktivität der Landwirtschaft zu steigern, sind die Faktoren, die im Untersuchungszeitraum hauptsächlich den Verkauf von Landmaschinen in der Region antreiben. Die Landwirtschaft ist einer der Hauptberufe in den Vereinigten Staaten, wo die Mechanisierung der Landwirtschaft als wichtiger Grund für höhere Produktivität, Verkäufe und Exporte angesehen wird.

Der US-Markt wird durch den Verkauf von Traktoren mit geringer Motorleistung angetrieben, wobei Traktoren mit einer Leistung von weniger als 40 PS einen großen Marktanteil ausmachen. Es wird geschätzt, dass ein Bauer auf einem technologisch fortschrittlichen Bauernhof genug Getreide produzieren kann, um fast tausend Menschen zu ernähren. Im 20. Jahrhundert war die Zahl jedoch auf 25 Personen begrenzt, das Verhältnis lag bei 1:130. Der technologische Fortschritt richtet sich heute auf den Einsatz von Traktoren auf landwirtschaftlichen Feldern.

Die kürzeren Austauschzyklen von 9 Jahren in fortgeschrittenen Volkswirtschaften wie den Vereinigten Staaten erhöhen die Nachfrage nach neuen Traktoren und treiben damit den Markt in Nordamerika an. Beispielsweise stellt John Deere in Saltillo Traktoren im Leistungsbereich von 105 bis 140 PS her und die New Holland-Abteilung von CNH Industrial stellt in Queretaro Traktoren im Leistungsbereich von 90 bis 115 PS her. John Deere, New Holland, Valtra und Pauny sind die führenden Traktorenhersteller.

Überblick über die nordamerikanische Landmaschinenindustrie

Der nordamerikanische Landmaschinenmarkt ist konsolidiert, wobei die großen Player die Mehrheitsanteile einnehmen. Die wichtigsten Marktteilnehmer sind unter anderem Deere and Co., AGCO Corporation, Same Deutz-Fahr Deutschland GmbH, CLAAS Group und Kverneland Group. Unternehmen entwickeln entsprechend der veränderten Verbrauchernachfrage neue Maschinentypen und bieten neue Technologien an, um die Effizienz zu steigern und den landwirtschaftlichen Betrieb zu vereinfachen. Viele internationale Akteure auf dem untersuchten Markt haben auch mit inländischen Akteuren zusammengearbeitet, um ihre Reichweite zu vergrößern und ihre Dienstleistungen für hochwertige und wertorientierte Nutztraktoren zu erweitern.

Marktführer für Landmaschinen in Nordamerika

Deere & Company

AGCO Corporation

Same Deutz-Fahr Deutschland GmbH

CLAAS Group

Kverneland Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für landwirtschaftliche Maschinen in Nordamerika

- Dezember 2022 CNH Industrial hat das Ag-Tech-Portfolio in Phoenix, Arizona und den USA um neue Automatisierungs- und Autonomielösungen erweitert. Diese neuen fahrerlosen Bodenbearbeitungs- und Driver Assist Harvest-Lösungen von Raven sowie die Ballenpressenautomatisierung von Case IH und New Holland können Automatisierung und autonome Geräteverbesserungen ermöglichen und dazu beitragen, Landwirte bei der Lösung der größten Herausforderungen bei der Steigerung der Produktivität zu unterstützen.

- November 2022 Kubota Canada Ltd, einer der führenden Traktoren- und Kompaktmaschinenhändler des Landes, stellte auf der Agri-Trade Equipment Expo in Red Deer, Alberta, den Dieseltraktor M7-4 vor und stellte Landwirten die neueste Innovation aus dem beliebten Kubota-Markt vor M7-Serie.

- Oktober 2022 Kubota Canada Ltd eröffnet seine neue kanadische Unternehmenszentrale und Vertriebsanlage im wachsenden Pickering Innovation Corridor.

- Mai 2022 AGCO übernimmt JCA Industries, um die Engineering- und Softwareentwicklungskapazitäten zu erweitern und die Entwicklung hochautomatisierter und autonomer Maschinen zu beschleunigen.

- April 2022 Deere Company und GUSS Automation gründen ein Joint Venture mit einer LLC in Kingsburg, Kalifornien. Global Unmanned Spray System (GUSS) ist ein Pionier bei halbautonomen Sprühgeräten für Obstgärten und Weinberge.

- August 2021 John Deere stellt den neuen Traktor 6155MH vor, der die gesamte praxiserprobte Leistung und Zuverlässigkeit anderer Traktoren der M-Serie bietet, jedoch in einer Hochkulturkonfiguration in Kalifornien und Arizona.

Segmentierung der nordamerikanischen Landmaschinenindustrie

Die Landmaschinenindustrie gilt als Teil der Maschinenindustrie, die die Herstellung von Maschinen umfasst, die zur Unterstützung der Landwirtschaft erforderlich sind.

Der nordamerikanische Landmaschinenmarkt ist nach Typ (Traktoren, Ausrüstung, Bewässerungsmaschinen, Erntemaschinen, Heu- und Futtermaschinen und andere Typen) und Geografie (USA, Kanada, Mexiko und übriges Nordamerika) segmentiert. Der Bericht bietet Marktgrößen und Prognosen in Bezug auf den Wert (in Mio. USD) für die oben genannten Segmente.

| Traktor | Weniger als 40 PS |

| 40 bis 100 PS | |

| Über 100 PS | |

| 4 WD-Ackerschlepper | |

| Ausrüstung | Pflüge |

| Eggen | |

| Grubber und Ackerbauern | |

| Andere Ausrüstung | |

| Bewässerungsmaschinen | Sprinklerbewässerung |

| Tröpfchenbewässerung | |

| Andere Bewässerungsmaschinen | |

| Erntemaschinen | Mähdrescher |

| Feldhäcksler | |

| Andere Erntemaschinen | |

| Heu- und Futtermaschinen | Mäher |

| Ballenpressen | |

| Andere Heu- und Futtermaschinen | |

| Andere Arten |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Rest von Nordamerika |

| Typ | Traktor | Weniger als 40 PS |

| 40 bis 100 PS | ||

| Über 100 PS | ||

| 4 WD-Ackerschlepper | ||

| Ausrüstung | Pflüge | |

| Eggen | ||

| Grubber und Ackerbauern | ||

| Andere Ausrüstung | ||

| Bewässerungsmaschinen | Sprinklerbewässerung | |

| Tröpfchenbewässerung | ||

| Andere Bewässerungsmaschinen | ||

| Erntemaschinen | Mähdrescher | |

| Feldhäcksler | ||

| Andere Erntemaschinen | ||

| Heu- und Futtermaschinen | Mäher | |

| Ballenpressen | ||

| Andere Heu- und Futtermaschinen | ||

| Andere Arten | ||

| Erdkunde | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

Häufig gestellte Fragen zur Marktforschung für landwirtschaftliche Maschinen in Nordamerika

Wie groß ist der Markt für landwirtschaftliche Maschinen in Nordamerika derzeit?

Der nordamerikanische Landmaschinenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,90 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Landmaschinen?

Deere & Company, AGCO Corporation, Same Deutz-Fahr Deutschland GmbH, CLAAS Group, Kverneland Group sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Markt für Landmaschinen tätig sind.

Welche Jahre deckt dieser nordamerikanische Landmaschinenmarkt ab?

Der Bericht deckt die historische Marktgröße des Marktes für landwirtschaftliche Maschinen in Nordamerika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für landwirtschaftliche Maschinen in Nordamerika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der nordamerikanischen Landmaschinenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Landmaschinen in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Landmaschinen für Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.