Marktgröße und Marktanteil von Traktoren in den Vereinigten Staaten

Traktorenmarktanalyse der Vereinigten Staaten von Mordor Intelligence

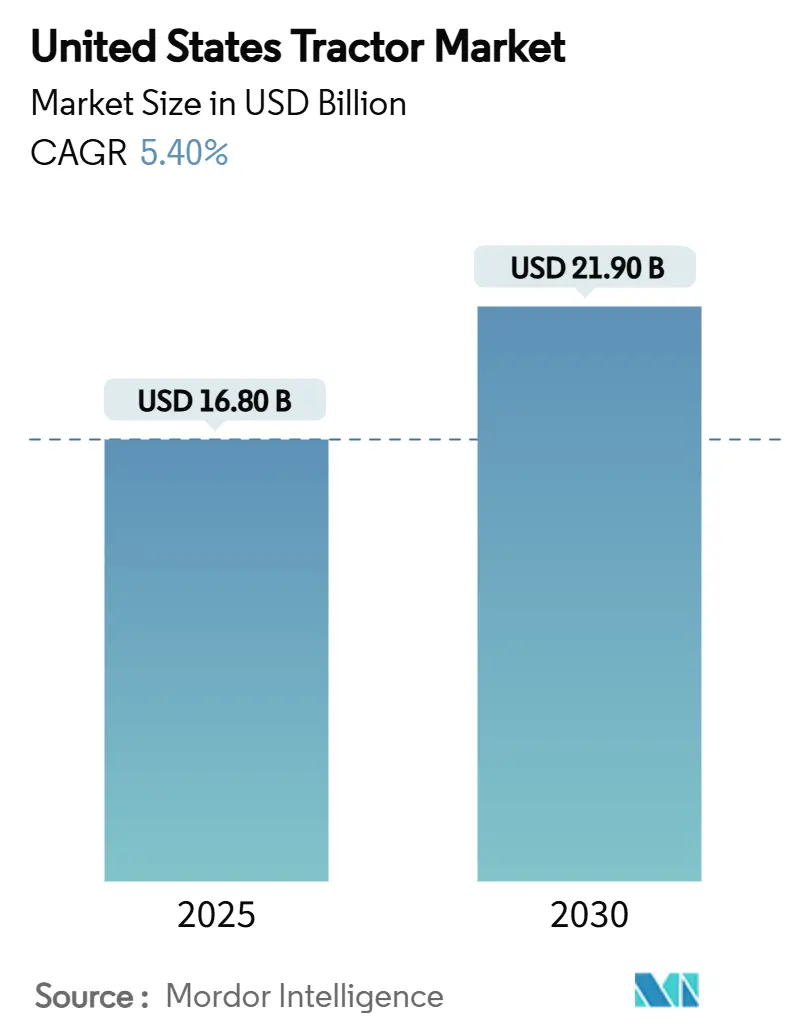

Die Marktgröße des US-Traktorenmarktes wird auf 16,8 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 21,9 Milliarden USD erreichen, was einer CAGR von 5,4% im Prognosezeitraum entspricht. Starke Ersatznachfrage, schnelle Elektrifizierung unter 40 PS und eingebettete Autonomie prägen den US-Traktorenmarkt, da Landwirte steigende Arbeitskosten und Compliance-Ausgaben ausgleichen möchten. Echtzeittelematik, Farm Bill-Anreize und Monetarisierung von CO2-Zertifikaten steigern gemeinsam die Kapitalrendite, obwohl die Kosten für Tier-4-Endmotoren Gegenwind erzeugen. Das Wettbewerbsverhalten bleibt intensiv, da die fünf größten Anbieter 89,6% des US-Traktorenmarktes kontrollieren, was die Preisdisziplin verstärkt und gleichzeitig die Markteinführung von Features beschleunigt. Das Zusammenspiel von Regulierung, Konnektivitätslücken und Händlerkonsolidierung signalisiert eine Wende hin zu integrierten Technologiepaketen, die quantifizierbare Einsparungen über mehrere Erntzyklen versprechen.

Wichtige Erkenntnisse des Berichts

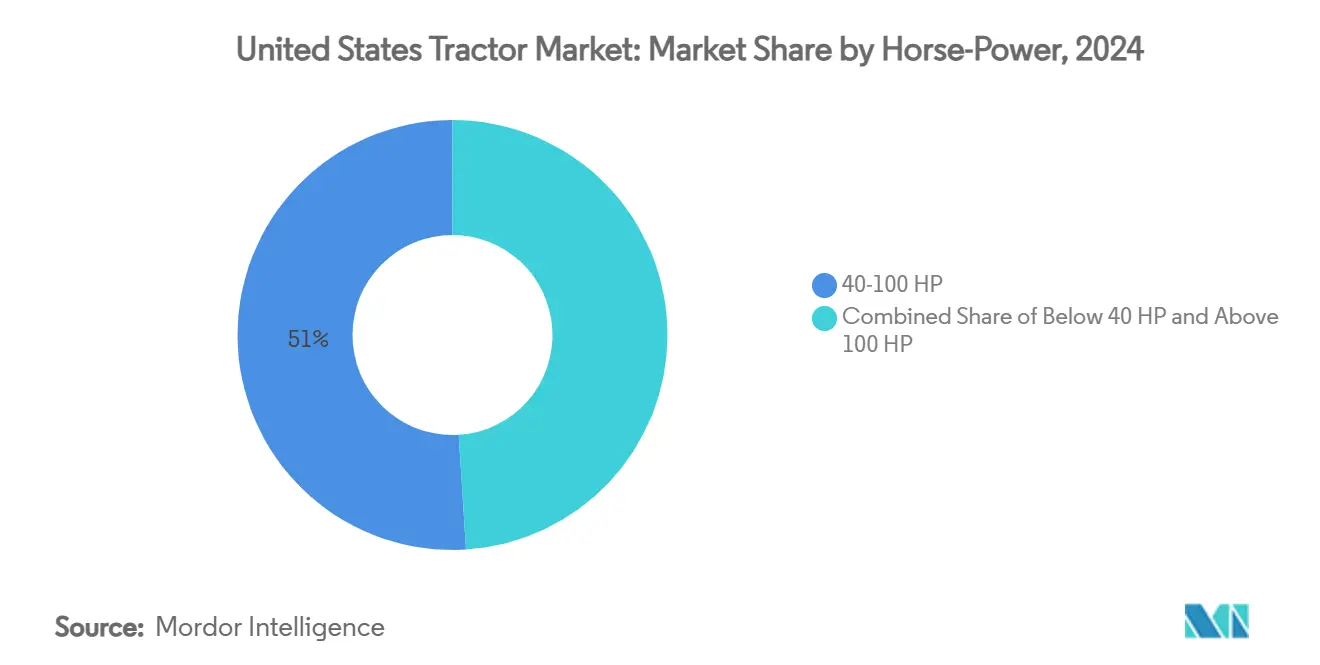

- Nach PS-Zahl hielt die Kategorie 40-100 PS 51% des US-Traktorenmarktanteils im Jahr 2024, während das unter 40 PS liegende Elektrosegment voraussichtlich mit einer CAGR von 10,8% bis 2030 wachsen wird.

- Nach Traktortyp hielten Universaltraktoren 41% des US-Traktorenmarktes im Jahr 2024, und Obst- und Weinbergtraktoren werden voraussichtlich mit einer CAGR von 11,4% bis 2030 expandieren.

- Nach Antriebsart entfielen auf Zweiradantrieb 77% der Lieferungen 2024, dennoch sind autonome/fahrerlose Plattformen für eine CAGR von 15,6% im Prognosezeitraum prädestiniert.

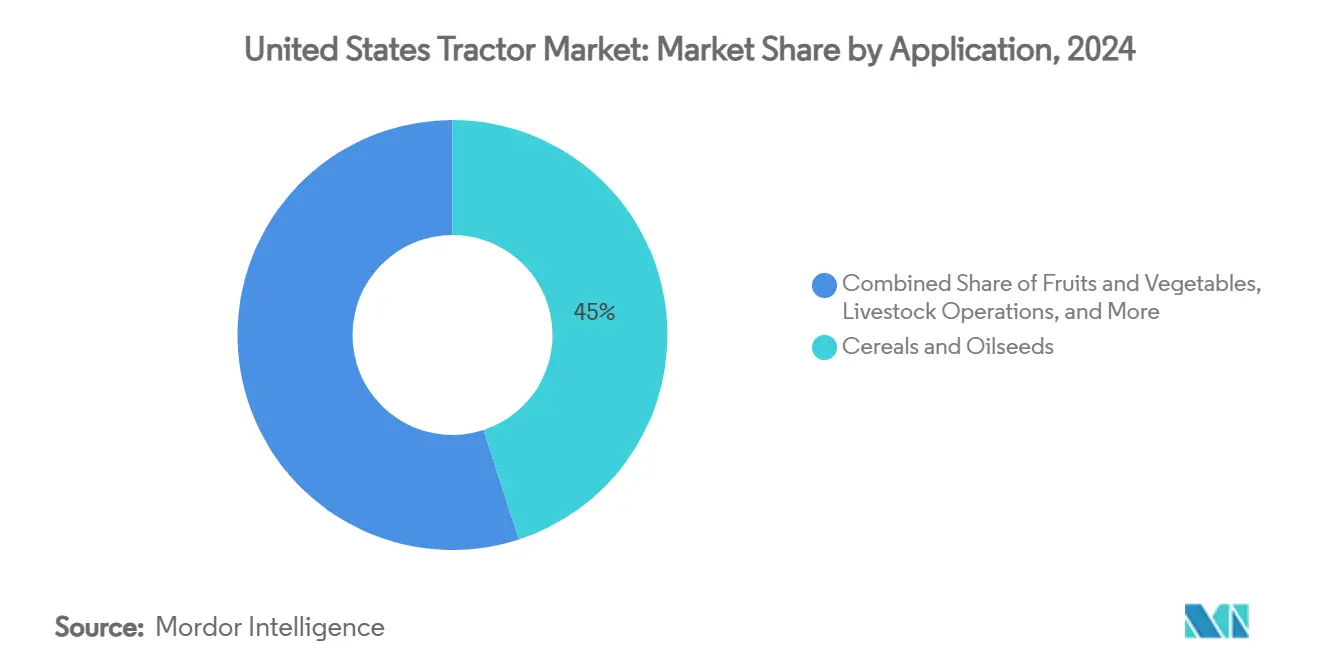

- Nach Anwendung hielten Getreide und Ölsaaten 45% des Marktanteils im Jahr 2024, aber Obst und Gemüse werden voraussichtlich das stärkste Wertewachstum mit 5,9% CAGR bis 2030 verzeichnen.

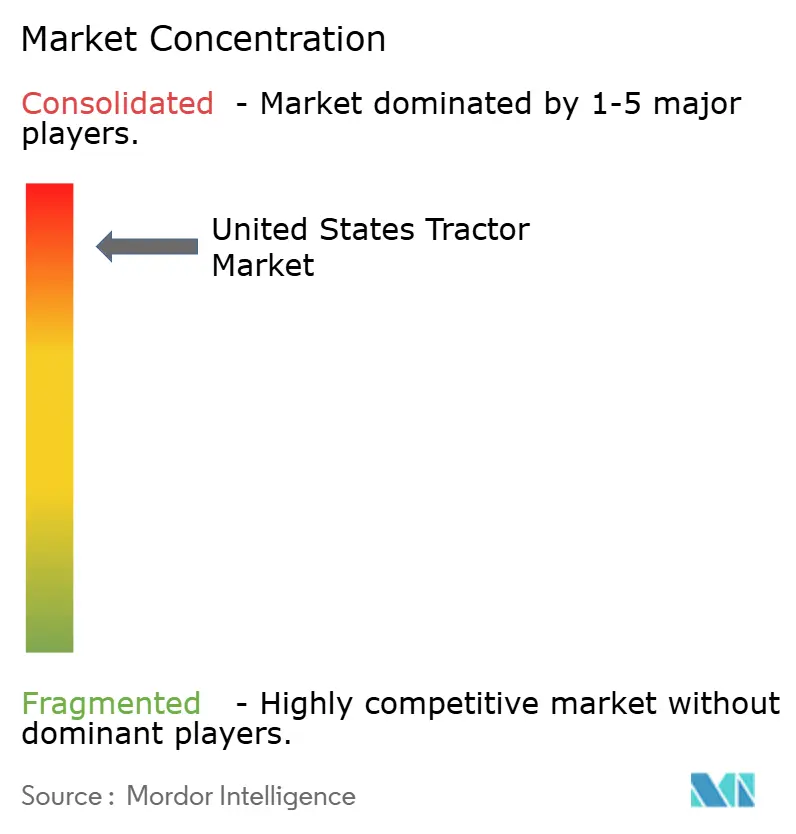

- Der US-Traktorenmarkt weist eine hohe Marktkonzentration auf, wobei die fünf größten Unternehmen 89,6% Marktanteil im Jahr 2024 halten.

Trends und Erkenntnisse des US-Traktorenmarktes

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Kontinuierliche Elektrifizierung von Modellen unter 100 PS | +1.2% | Kalifornien, New York und Vermont | Mittelfrist (2-4 Jahre) |

| Smart-Gerätekompatibilität steigert Ersatznachfrage | +0.9% | Mais-Gürtel des Mittleren Westens und Great Plains Weizenregionen | Kurzfrist (≤ 2 Jahre) |

| Fortschrittliche Telematik senkt Gesamtbetriebskosten | +0.8% | Landesweite kommerzielle Landwirtschaftsbetriebe | Mittelfrist (2-4 Jahre) |

| Präzisions-Ag-Anreize in der US Farm Bill 2023 | +0.7% | Landesweit, unterversorgte Produzenten im Fokus | Langfrist (≥ 4 Jahre) |

| Autonome Nachrüstsätze erreichen kommerzielle Preispunkte | +0.6% | Iowa, Illinois und Nebraska Großbetriebe | Langfrist (≥ 4 Jahre) |

| CO2-Zertifikat-Monetarisierung für Niedrig-PS-Traktoren | +0.4% | Kalifornien und Nordost- CO2-Handelsstaaten | Langfrist (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kontinuierliche Elektrifizierung von Modellen unter 100 PS

Batteriebetriebene Traktoren unter 40 PS bieten nun sinnvolle Amortisation, da Betriebskosteneinsparungen die Vorabprämien innerhalb von drei bis sechs Saisons ausgleichen. John Deeres E-Power-Prototypen und Solectracs kompakte Produktlinie unterstreichen, wie sich das frühe Volumen in Weinbergen, Molkereien und Gewächshausbetrieben konzentriert, wo geringer Lärm und null Auspuffemissionen einen Premiumwert haben. Die Batteriedichte begrenzt noch größere Einheiten, konzentriert F&E auf den Kompaktbereich, doch Komponentenpreise sind seit 2023 um 14% gefallen, wodurch sich Dieselpreisvorteile verringern. Händlerschulungen und Ladeinfrastruktur-Anreize bleiben limitierende Faktoren, aber Farm Bill-Klimazuteilungen katalysieren Piloteinsätze. Mit Deeres kommerziellem Rollout für 2026 steht Konkurrenten ein schrumpfendes Zeitfenster bevor, um Early Adopter zu gewinnen.

Smart-Gerätekompatibilität steigert Ersatznachfrage

Geräte beschränken absichtlich die Rückwärtskompatibilität und drängen Landwirte dazu, 6-8 Jahre alte Traktoren einzutauschen anstatt des historischen 11-Jahres-Zyklus. Der Anstieg ist am deutlichsten in der 40-100 PS-Klasse zu sehen, wo Reihenkulturbetriebe auf Sektionskontrolle angewiesen sind. Folglich bündeln Original Equipment Manufacturers (OEMs) leitungsfertige Kabelbäume als Standard, um Ersatzmarktanteile zu erobern. Dieser Rückenwind sollte bis 2027 seinen Höhepunkt erreichen, sobald die installierte Basis die kritische Masse erreicht.

Fortschrittliche Telematik senkt Gesamtbetriebskosten

Vorausschauende Wartungsanalysen verhindern kostspielige Ausfälle und reduzieren den Leerlaufkraftstoffverbrauch, wodurch Flottenkosten um bis zu 25 USD pro Acre in Ertragskartierungsanwendungen gesenkt werden. Dennoch fehlt 65% der ländlichen Bezirke noch FCC-Standard-Breitband, was die Vorteile in Berg- und Deltaregionen dämpft [1]Quelle: Yaguang Zhang et al., `Challenges and Opportunities of Future Rural Wireless Communications,` NSF.GOV. Nationale 5G-Projekte versprechen Abhilfe innerhalb von vier Jahren, und kommerzielle Betriebe installieren zunehmend privates LTE, um Lücken zu überbrücken. Da Datenabonnements in Ausrüstungsrechnungen integriert werden, verbessert sich Kostentransparenz und Adoption beschleunigt sich. Die Amortisationsrechnung verstärkt sich weiter, wenn Versicherer beginnen, telematikbasierte Prämienrabatte anzubieten.

Präzisions-Ag-Anreize in der US Farm Bill 2023

Die 19,5 Milliarden USD Naturschutz-Zuteilung leitet 8,45 Milliarden USD an EQIP und 4,95 Milliarden USD an RCPP weiter und belohnt GPS-geführte variable Ausbringung, die Inputverschwendung reduziert [2]Quelle: Natural Resources Conservation Service, `Inflation Reduction Act,` USDA.GOV . Berechtigung-Regeln bevorzugen unterversorgte Produzenten und erweitern die adressierbare Basis für lenkungsbereite Traktoren. Da Verträge bis zu 10 Jahre laufen, ermöglicht Umsatzvisibilität OEMs, hauseigene Input-Finanzierungssysteme zu finanzieren, die an Ausrüstungspakete gekoppelt sind. FCC-Empfehlungen für 100/100 Mbps Feld-Konnektivität implizieren parallele Infrastrukturarbeiten und erstrecken die Auswirkung des Treibers bis zum Ende des Jahrzehnts.

Analyse der Beschränkungsauswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Anschaffungs- und Wartungskosten von Tier-4-Endmotoren | −1.1% | Landesweit, kleine und mittlere Betriebe | Kurzfrist (≤ 2 Jahre) |

| Fragmentierte Händlerabdeckung in Bergstaaten | −0.7% | Wyoming, Montana, Colorado und Idaho | Mittelfrist (2-4 Jahre) |

| Mangel an qualifizierten Technikern für sensorbeladene Modelle | −0.6% | Landesweit, akuter ländlicher Mangel | Langfrist (≥ 4 Jahre) |

| Langsame ländliche 5G-Einführung begrenzt Echtzeit-Datendienste | −0.5% | Abgelegene Agrarkreise landesweit | Mittelfrist (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Anschaffungs- und Wartungskosten von Tier-4-Endmotoren

Tier-4-Final-Compliance erhöht Verkaufspreise um mehr als 15% und führt Abgasflüssigkeitskosten ein, die Margen für Familienbetriebe schmälern. Während Partikelemissionen um 95% sinken, verlängert sich die Amortisationszeit und motiviert viele Erzeuger, gebrauchte Vor-Tier-4-Einheiten zu kaufen oder Ersatzbeschaffungen zu verzögern. Die Belastung wird sich wahrscheinlich nach 2026 mildern, sobald Komponentenlieferanten die Produktion skalieren und Sekundärmarktpreise normalisieren.

Fragmentierte Händlerabdeckung in Bergstaaten

Über 82% der Deere & Company-Standorte werden von großen Ketten gehalten, wodurch große Gebiete von Wyoming, Montana und Idaho ohne bequemen Service bleiben. Reparaturfahrten können 200 Meilen überschreiten, was Ernteverzögerungen und höhere Ausfallzeiten verursacht. Colorados wegweisendes Right-to-Repair-Gesetz zielt darauf ab, den Zugang zu verbessern, doch Widerrufsbestimmungen schaffen Unsicherheit. Fortgesetzte Händlerkonsolidierung lässt vermuten, dass sich die Servicelücke erweitern könnte, bevor Hersteller mobile Supportflotten einsetzen.

Segmentanalyse

Nach PS-Zahl: Elektrische Modelle treiben Sub-40-PS-Wachstum an

Der unter 40 PS liegende Elektrotraktor wird voraussichtlich mit 10,8% CAGR voranschreiten und den breiteren US-Traktorenmarkt um fast das Doppelte übertreffen, aufgrund fallender Batteriekosten und kommunaler Anreize. Dieses Segment profitiert von Gewächshaus-, Molkerei- und urbanen Landwirtschaftsbetrieben, die emissionsfreie, geräuscharme Leistung schätzen. Der 40-100 PS-Bereich behält 51% US-Traktorenmarktanteil in 2024 aufgrund seiner Vielseitigkeit bei Reihenkultur- und Viehzuchtaufgaben und verankert langfristiges Volumen. Über-100-PS-Einheiten dienen großen Betrieben, wo Dieselenergiedichte noch die niedrigsten Dollar-pro-Acre-Kosten liefert.

Elektrische Newcomer zielen auf Betriebskostenkennzahlen statt auf Umweltaltruismus ab und zitieren 60% Kraftstoffeinsparungen und 40% niedrigere Wartung. Deere & Companys 130 PS E-Power-Prototyp unterstreicht die Hinwendung des Herstellers zur skalierbaren Elektrifizierung, obwohl Batteriemasse die Adoption großer Rahmen im Pilotmodus hält. Solectracs Umsatz stieg von 1,8 Millionen USD in 2021 auf 11 Millionen USD in 2022, doch Nettoverluste zeigen, dass Infrastrukturhürden bestehen bleiben. Da Lithium-Eisenphosphat-Chemie an Traktion gewinnt, könnten Packungskosten bis 2027 um 20% fallen und Diesels Vorabvorteil verringern.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Traktortyp: Spezialanwendungen führen Innovation an

Die Universaltraktoren eroberten 41% der Lieferungen 2024 und spiegeln breite Aufgabenkompatibilität bei Rinder-, Heu- und Grundstückspflege wider. Dennoch sind Obst- und Weinbergtraktoren für eine CAGR von 11,4% bis 2030 bestimmt und übertreffen den US-Traktorenmarktdurchschnitt. Ihre Premiumpreise stammen von schmalem Fahrgestell, autonomiebereiten Bedienelementen und emissionsfreien Antrieben, die in begrenzten Reihen gedeihen. Ackerschlepper halten stabile Nachfrage gekoppelt an Mais- und Sojabohnenanbaufläche, aber Margendruck ist steiler, da OEMs Hochleistungsfeatures gegen preissensitive Erzeuger abwägen.

Case IHs FieldOps-Plattform und ihr Connectivity Included-Angebot entfernt Datendienst-Gebühren für neue Obst-Traktoren, senkt Lebensdauerkosten und spornt Adoption an. Premium-Obsterzeuger in Kalifornien zahlen mehr, weil die Marge pro Acre Rohstoffkulturen überragt. Mit der Zeit sollten in Spezialeinheiten bewährte Technologien-wie LIDAR-geführte Sprühgeräte-in Mainstream-Universalmodelle übertragen werden, sobald Volumen Komponentenpreise senken und ihre Attraktivität erweitern.

Nach Antriebsart: Autonome Systeme gestalten Marktdynamik neu

Zweiradantriebsmaschinen machen noch 77% des US-Traktorenmarktes aus, bevorzugt für Erschwinglichkeit in moderaten Traktionsanwendungen. Vierradantriebsnutzung bleibt Nische, fokussiert auf schwere Bodenbearbeitung in Prärie-Provinzen. Autonome oder fahrerlose Plattformen werden jedoch voraussichtlich 15,6% CAGR verzeichnen, angetrieben von chronischem Arbeitskräftemangel und dem Versprechen 24-Stunden-Betriebsfenster.

AGCO Corporations Nachrüstsätze senken Eintrittsbarrieren durch Passform bei konkurrierenden Marken und kosten weniger als ein Drittel eines neuen autonomen Traktors, wodurch gemischte Flotten fahrerlose Technologie vor vollständiger Umstellung testen können. John Deeres zweite Generation 9RX-Autonomiesatz mit 16 Kameras für 360-Grad-Wahrnehmung zielt auf kommerzielle Reihenkultiverzeuger ab, die knappe Arbeitskraft anderweitig einsetzen wollen. Versicherer und Regulierer werden Aufnahmegeschwindigkeit prägen, aber wirtschaftliche Vorteile positionieren Autonomie als das am schnellsten wachsende Segment des US-Traktorenmarktes.

Nach Anwendung: Getreide treibt Volumen an, Spezialkulturen treiben Wert an

Getreide und Ölsaaten hielten 45% des US-Traktorenmarktanteils in 2024 und eroberten den größten Anteil der Marktgröße, da Mais-, Sojabohnen- und Weizenbetriebe auf mehrere mittlere Einheiten angewiesen sind, um ausgedehnte Anbauflächen abzudecken. Ihre Dominanz wird durch starke Adoption von 40-100 PS-Maschinen verstärkt, die sich leicht mit ISOBUS-Sämaschinen und -Sprühgeräten paaren lassen und variable Ausbringung ermöglichen, die Saatgut- und Chemikalienkosten senkt. Kontinuierliche Fruchtfolge hält Auslastungsraten hoch, so dass Landwirte Betriebszeit und Telematik für vorausschauende Wartung priorisieren. Da sich Breitband-Konnektivität verbessert, werden Getreideproduzenten voraussichtlich Präzisionsfeatures weiter steigern und stabile Ausrüstungsersatzbeschaffungen unterstützen. Kollektiv verankern diese Faktoren einen mittleren einstelligen Wachstumspfad für das Segment bis 2030.

Viehzuchtbetriebe, die sich auf Heu und Futter konzentrieren, machen höhere Nachfrage aus und bevorzugen Universaltraktoren mit Ladern und PTO-angetriebenen Ballenpressen für tägliche Aufgaben. Obst und Gemüse befehligen 5,9% CAGR des Marktes und verzeichnen die schnellste Wertexpansion, weil schmale Reihen Obst- und Weinbergerzeuger in Autonomie und Elektroantriebe investieren, die Arbeit und Emissionen senken. Andere Spezial- und verschiedene Kulturen-einschließlich Baumschule, Rasen, Baumwolle und aufkommende hochmargige Nischen-machen die verbleibenden 8% aus, rechtfertigen jedoch oft Premium-Technologiepakete, um Nachhaltigkeitsziele zu erreichen und CO2-Zertifikatsprogramme zu nutzen. Zusammengenommen erweitern diese diversifizierten Anwendungen Umsatzströme für Hersteller und dämpfen zyklische Schwankungen in jedem einzelnen Kultursegment.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografische Analyse

Der Mais-Gürtel des Mittleren Westens treibt Kernnachfrage an und absorbiert etwa die Hälfte der jährlichen Traktorenlieferungen dank Reihenkulturdominanz und großer Betriebsgrößen, die 40-100 PS-Modelle bevorzugen. Präzisionsadoption hier läuft nationalen Durchschnitten voraus, da Skaleneffekte Technologiekosten über tausende Acres verteilen. Great Plains Weizenstaaten neigen zu hochleistungs-Vierradantriebseinheiten, die breite Durchgänge schaffen können, aber Arbeitskräftemangel lenkt Interesse zu autonomen Nachrüstungen.

Kalifornien und die Pazifikküste befehligen Premiumwert durch Obst- und Weinberggeschäft und adoptieren früh elektrische und schmalspurige Traktoren aufgrund strenger Luftqualitätsmandate und spezialisierter Kulturreihen. Das FARMER-Programm bietet Zuschüsse von über 178 Millionen USD für emissionsarme landwirtschaftliche Ausrüstung und stupst Erzeuger zu elektrischen oder Hybridoptionen [3]Quelle: California Air Resources Board, `FARMER Program,` ARB.CA.GOV. Nordoststaaten spiegeln diese Trends in kleineren Volumina wider, unterstützt durch etablierte CO2-Märkte, wo Emissionszertifikate Amortisationen versüßen.

Bergstaaten stehen vor einzigartigen Herausforderungen; spärliche Händlerabdeckung zwingt Rancher zur Selbstbedienung oder zum Vertrauen auf entfernte Reparaturzentren, was Ausrüstungszyklen verlängert. Right-to-Repair-Gesetzgebung in Colorado könnte anderswo zum Blaupause werden, wenn Bundesregeln stocken. Konnektivitätsmängel sind hier am schwersten und stoppen Telematikwert, bis Infrastruktur die Lücke schließt. Diese Faktoren drücken kollektiv kurzfristiges Wachstum relativ zum US-Traktorenmarkt, positionieren aber die Region für Sprungadoption, sobald Beschränkungen nachlassen.

Wettbewerbslandschaft

Die US-Traktorarena betreibt eine hohe Marktkonzentration, wo die fünf größten Unternehmen einen Anteil von 89,6% in 2024 befehligen. Deere & Company allein hält einen höheren Anteil und gibt ihm Kommando über Preissignale und Technologie-Roadmaps. CNH Industrial N.V., AGCO Corporation, Kubota Corporation und Mahindra&Mahindra Ltd. füllen kollektiv den Rest der Führungsebene und verankern Skaleneffizienzen, die kleinere Rivalen nicht erreichen können. Die dichte Konzentration beschleunigt Produkterneuerungszyklen, da jeder Leader sich differenzieren muss oder Anteilserosion in einem Markt mit begrenztem Raum für Newcomer riskiert.

Strategische Züge in 2025 unterstreichen das Technologierennen. Deere & Company versprach 20 Milliarden USD inländische Investition, die auf autonome Produktionslinien und Batterieanlagen zielt und Vertrauen in lokale Nachfrage signalisiert. CNH Industrial N.V. kartierte einen Plan, Präzisionstechnikverkäufe bis 2030 auf etwa ein Viertel des Landwirtschaftsumsatzes zu erhöhen, unterstützt durch eine vollständige Traktor-Lineup-Erneuerung. AGCO Corporation wählte einen Retrofit-First-Ansatz und startete OutRun-Autonomiesätze, die sich an gemischte Flotten für unter 55.000 USD anschrauben lassen und Abonnement-Umsatzströme schaffen. Kubota Corporation erweiterte seine Kompaktlinie mit dem MX4900, preislich gestaltet, um kostensensitive Käufer anzuziehen, die noch eine Kabine und turbogeladene Leistung wollen. Diese kontrastierenden Strategien zeigen, dass sich Wettbewerbsvorteile von roher PS-Zahl zu Software, Datendiensten und Gesamtbetriebskosten verschieben.

Händlerkonsolidierung stärkt Amtsinhaber durch verschärfte Kontrolle über Teile, Finanzierung und Daten, befeuert aber auch Right-to-Repair-Kampagnen in Staaten wie Colorado. Servicekapazität wird weiter durch einen Mangel von mehr als 4.000 qualifizierten Technikern belastet, ein Problem, das Händlern 2,4 Milliarden USD verlorene Arbeitskosten jährlich kostet. Retrofit-Spezialisten und Software-Startups zielen darauf ab, diese Lücken durch offene Architektur-Upgrades zu exploitieren, die schnellere Reparaturen und niedrigere Ausfallzeiten versprechen. Insgesamt genießt das Führungscluster Skalenvorteile, aber Kundenmacht steigt um Konnektivität, Betriebszeit und Reparaturfreiheit und schafft Druck, der Innovationsgeschwindigkeit hoch hält.

Branchenführer der Traktorindustrie der Vereinigten Staaten

CNH Industrial N.V.

AGCO Corporation

Kubota Corporation

Mahindra&Mahindra Ltd.

Deere & Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Kubota Corporation stellte den MX4900 Universaltraktor vor, der die niedrigste PS-Zahl in der MX-Serie bietet. Der Traktor umfasst Lader-Fähigkeiten und hydraulische Durchfluss-Features und ist das erschwinglichste Modell.

- Februar 2025: Deere & Company stellte zwei autonome Landmaschinen vor. Der Autonomous 9RX Tractor verwendet 16 hochauflösende Kameras, die eine 360-Grad-Sicht für unbemannten Betrieb in großflächiger Landwirtschaft bieten. Der Autonomous 5ML Orchard Tractor verwendet Lidar-Sensoren, um durch Obstbaumkronen zu navigieren, während er Luftstoß-Sprühoperationen durchführt.

- Januar 2024: Doosan Bobcat startete den AT450X, einen elektrischen Knicklenker-Traktor mit autonomen Fähigkeiten. Der Traktor integriert Agtonomys Software- und eingebettete Computing-Technologie und ermöglicht ferngesteuerte Operationen in Weinbergen und Obstgärten. Das Fahrzeug arbeitet ohne Emissionen und verfügt über autonome Funktionalität für kompakte landwirtschaftliche Anwendungen.

Berichtsumfang Traktorenmarkt der Vereinigten Staaten

Ein Traktor ist ein landwirtschaftliches Fahrzeug, das verwendet wird, um landwirtschaftliche Maschinen zu ziehen und die für das Funktionieren der Maschinen benötigte Energie bereitzustellen. Für diesen Bericht wurden in landwirtschaftlichen Betrieben verwendete Traktoren, insbesondere vierrädrige Traktoren, berücksichtigt. Der US-amerikanische Landmaschinen-Traktorenmarkt ist nach PS-Zahl in unter 40 PS, 40-100 PS und über 100 PS segmentiert und nach Traktortyp in Universaltraktoren, Ackerschlepper, Garten- und Obstbau-Traktoren und andere Traktortypen. Der Bericht bietet Marktgröße und Prognosen für Volumen (Einheiten) und Wert (USD) für alle oben genannten Segmente.

| Unter 40 PS |

| 40-100 PS |

| Über 100 PS |

| Universaltraktoren |

| Ackerschlepper |

| Obst- und Weinbergtraktoren |

| Andere Traktortypen |

| Zweiradantrieb (2WD) |

| Vierradantrieb (4WD) |

| Autonom / Fahrerlos |

| Getreide und Ölsaaten |

| Obst und Gemüse |

| Viehzuchtbetriebe |

| Andere |

| Nach PS-Zahl | Unter 40 PS |

| 40-100 PS | |

| Über 100 PS | |

| Nach Traktortyp | Universaltraktoren |

| Ackerschlepper | |

| Obst- und Weinbergtraktoren | |

| Andere Traktortypen | |

| Nach Antriebsart | Zweiradantrieb (2WD) |

| Vierradantrieb (4WD) | |

| Autonom / Fahrerlos | |

| Nach Anwendung | Getreide und Ölsaaten |

| Obst und Gemüse | |

| Viehzuchtbetriebe | |

| Andere |

Wichtige im Bericht beantwortete Fragen

Wie groß ist der US-Traktorenmarkt in 2025?

Er steht bei 16,8 Milliarden USD und wird voraussichtlich bis 2030 21,9 Milliarden USD erreichen.

Was treibt die Nachfrage nach Elektrotraktoren an?

Niedrigere Betriebskosten, Farm Bill-Anreize und emissionsfreie Compliance treiben den Anstieg bei unter 40 PS Elektroeinheiten an.

Welches Traktorsegment wächst am schnellsten bis 2030?

Autonome/fahrerlose Plattformen werden voraussichtlich 15,6% CAGR verzeichnen, da Nachrüstsätze rentable Preispunkte erreichen.

Warum konsolidieren Händler?

Steigende Lager- und Ausbildungskosten drängen kleinere Standorte zur Fusion, was dazu führt, dass 82% der Deere & Company-Standorte nun von großen Ketten kontrolliert werden.

Wie beeinflussen Tier-4-Final-Motoren Ausrüstungskosten?

Compliance fügt mehr als 15% zum Kaufpreis hinzu und führt laufende Abgasflüssigkeitskosten ein, die Margen für kleinere Betriebe schmälern.

Seite zuletzt aktualisiert am: