Methionin-Marktgröße und -anteil

Methionin-Marktanalyse von Mordor Intelligence

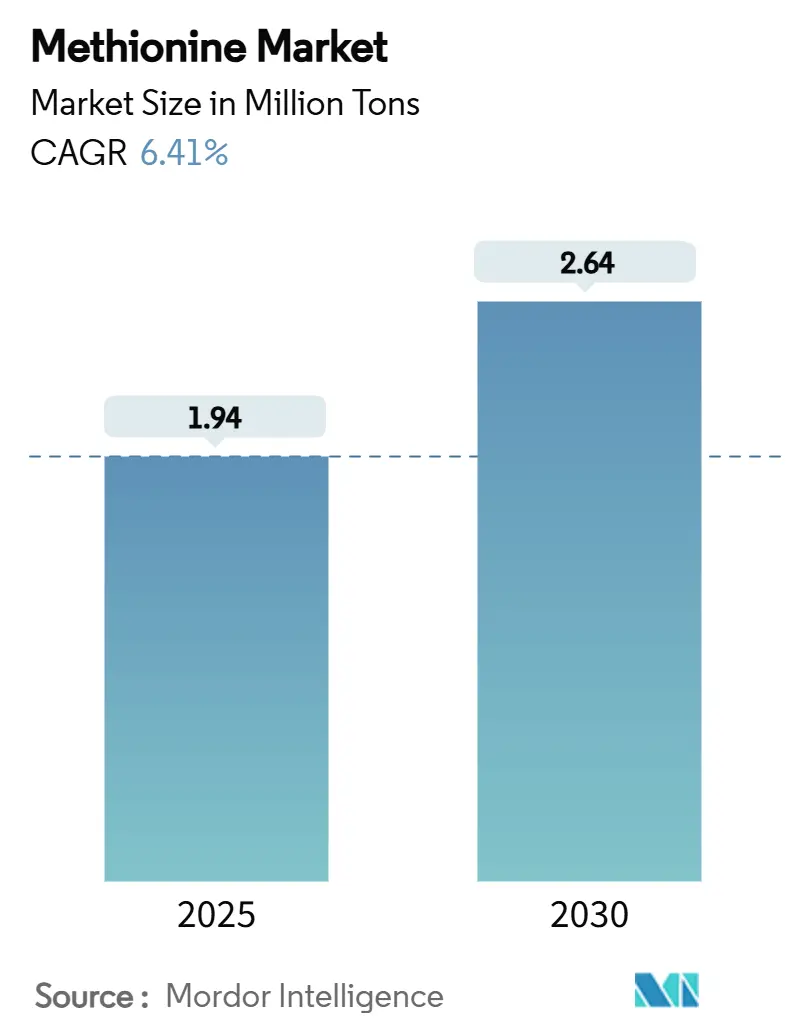

Die Methionin-Marktgröße wird auf 1,94 Millionen Tonnen im Jahr 2025 geschätzt und soll bis 2030 2,64 Millionen Tonnen erreichen, bei einer CAGR von 6,41% während des Prognosezeitraums (2025-2030). Die Nachfrage verfolgt die Verschiebung des globalen Proteinverbrauchs hin zu Geflügel, Aquakultur und präzise gefütterten Milchviehherden, während das Angebot durch den raschen Ausbau der Bio-Fermentationskapazitäten im asiatisch-pazifischen Raum umgestaltet wird. Investitionen fließen in die integrierten Futter-zu-Aminosäure-Cluster der Region, da Produzenten Anlagen in der Nähe der weltweit am schnellsten wachsenden Viehbestände positionieren. Auf der Technologieseite verringern entwickelte mikrobielle Stoffwechselwege die Kostenlücke zur petrochemischen Synthese und bieten einen bedeutsamen Dekarbonisierungshebel für multinationale Futter- und Ernährungsunternehmen. Unterdessen drängt die Preisvolatilität bei Methanol, Blausäure und Schwefelverbindungen die Hersteller dazu, Rohstoffe zu diversifizieren und langfristige Abnahmevereinbarungen zu sichern.

Wichtige Erkenntnisse des Berichts

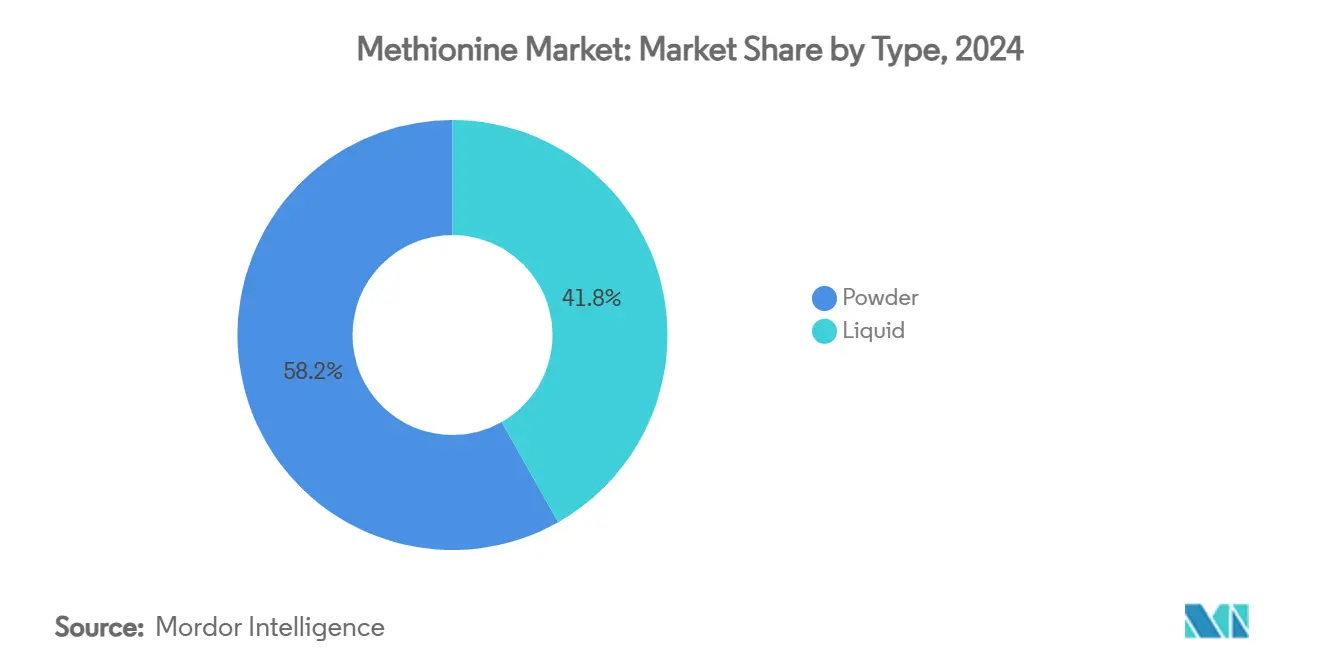

- Nach Typ hielten Pulverformulierungen 58,19% des Methionin-Marktanteils im Jahr 2024, während flüssige Produkte eine CAGR von 8,19% zeigen.

- Nach Qualitätsgrad eroberte Futtergrad 89,14% des Marktes im Jahr 2024, und Pharmagrad wird voraussichtlich mit einer CAGR von 8,55% wachsen.

- Nach Produktionstechnologie machten petrochemische Verfahren 85,09% der Methionin-Marktgröße im Jahr 2024 aus, doch Bio-Fermentation expandiert mit 8,88% CAGR.

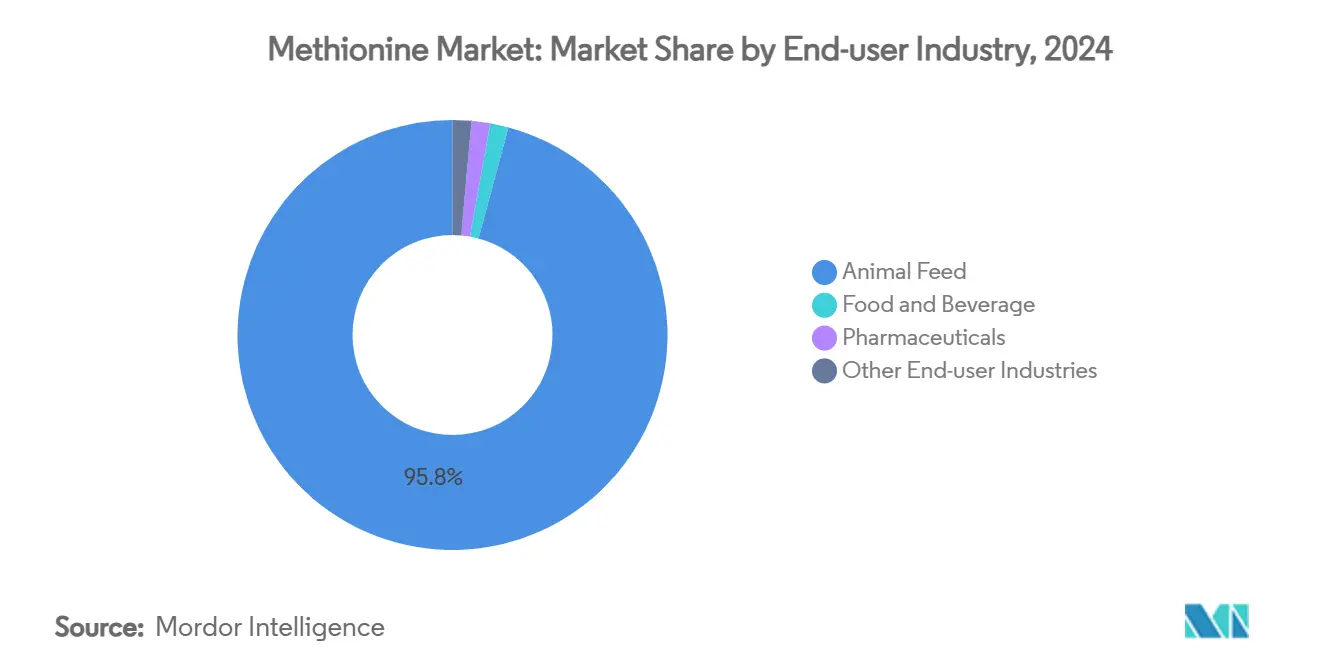

- Nach Endverbraucherbranche behielt Tierfutter 95,79% des Methionin-Marktanteils im Jahr 2024 und wächst bis 2030 mit 7,12% CAGR.

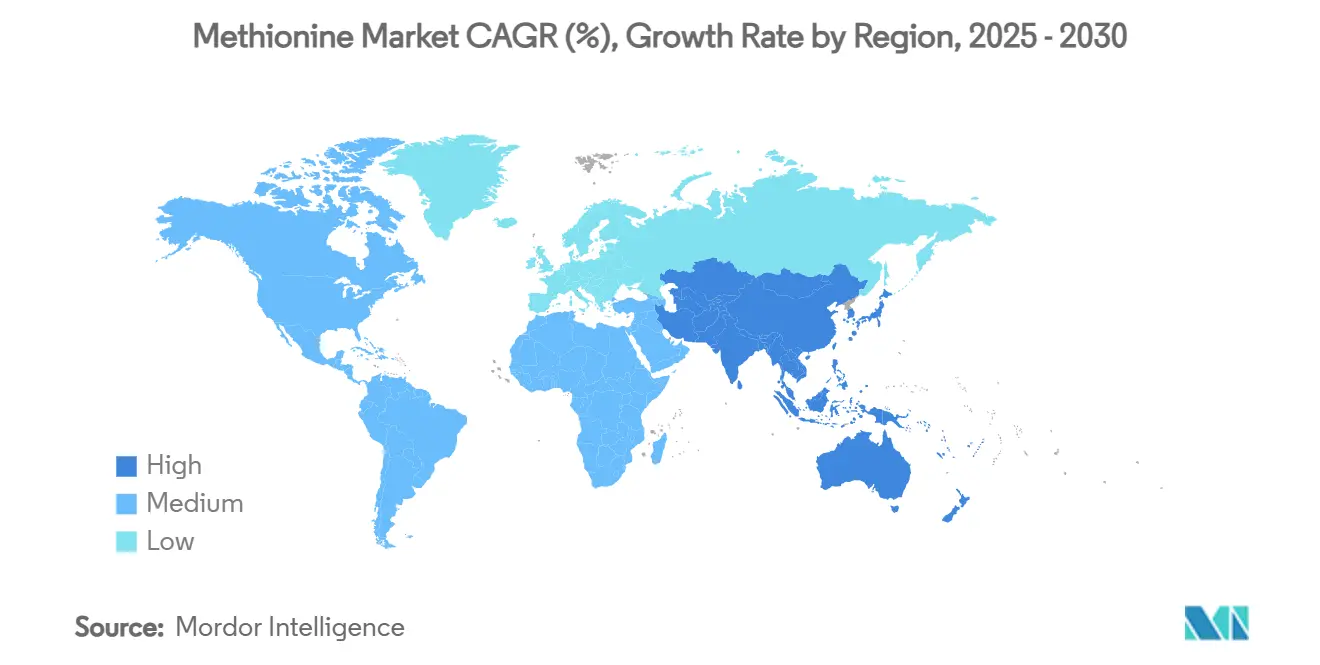

- Nach Region führte Asien-Pazifik mit einem Umsatzanteil von 45,19% im Jahr 2024; die Region verzeichnet die schnellste CAGR von 7,46% bis 2030.

Globale Methionin-Markttrends und Einblicke

Treiber-Impact-Analyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Geflügelsektornachfrage nach methioninangereicherten Futtermitteln | +2.1% | Global, Fokus auf Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Intensivierung der Aquakultur | +1.3% | Asien-Pazifik, Nordamerika | Mittelfristig (2-4 Jahre) |

| Aufnahme von pansengeschütztem Methionin | +1.0% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Kommerzialisierung kostengünstiger Fermentation | +1.8% | Global | Langfristig (≥ 4 Jahre) |

| Steigende Nutzung in Nahrungsergänzungsmitteln | +0.4% | Nordamerika, Europa | Langfristig (≥5 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der Nachfrage nach methionin-angereichertem Geflügelfutter

Broiler-Produzenten formulieren Diäten um, um Aminosäureprofile zu optimieren und niedrigere Rohproteingehalte auszugleichen. Die Ergänzung mit Methionin hebt Futterverwertungsraten um 7,3% und Lebendgewichte um 13,8% an, mit zusätzlichen Vorteilen bei der Immunkompetenz[1]S. M. Ali und S. I. Mohamed, "Effect of Synthetic L-Lysine and DL-Methionine Amino Acids on Performance of Broiler Chickens," waset.org. Staatlich geführte Initiativen zur Reduzierung der Sojaschroteinbeziehung in China verstärken weiter die Methionin-Einschlussraten und verankern regionales Verbrauchswachstum.

Rasante Expansion der intensiven Aquakultur

Da die Fischmehlnutzung abnimmt, dominieren pflanzenbasierte und Einzeller-Proteine neue Futtermischungen, denen jedoch inhärentes Methionin fehlt. Die Supplementierung erhält Wachstum und Futterverwertung bei Karpfen-, Tilapia- und Shrimparten aufrecht, besonders in Asien-Pazifiks vertikal integrierten Aquakulturzentren. Dies schafft eine dauerhafte Nachfrage nach spezialisierten Methionin-Formulierungen, die an aquatische Verdauungssysteme angepasst sind.

Aufnahme von pansengeschütztem Methionin

Milchviehernährungswissenschaftler setzen pansengeschützte Moleküle ein, die den Pansenabbau umgehen und Milcherträge um 2,4 kg/Tag steigern sowie Protein- und Fettleistung in Gras-Silage-Systemen erhöhen. Die wirtschaftliche Logik der Verbesserung der Stickstoffnutzung bei gleichzeitiger Senkung der Futterkosten beschleunigt die Aufnahme in nordamerikanischen und europäischen Herden.

Kommerzialisierung kostengünstiger Bio-Fermentationswege

Entwickelte E. coli-Stämme haben Methionin-Titer von 21,28 g/L erreicht und validieren einen skalierbaren Weg, der die Energieintensität gegenüber petrochemischer Synthese drastisch senkt. Gekoppelt mit Chinas Kohle-zu-Methanol-zu-Protein-Initiativen eröffnet die Technologie neue regionale Versorgungsmodelle und untermauert zukünftige Kapazitätsankündigungen.

Hemmnisfaktor-Impact-Analyse

| Hemmnisse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Rohstoffpreisvolatilität | −1.2% | Global | Kurzfristig (≤ 2 Jahre) |

| Komplexer petrochemischer Herstellungsprozess | −0.8% | Global, höher in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Verfügbarkeit geeigneter Alternativen | -0.6% | Global, mit höherem Impact in kostensensitiven Märkten | Mittelfristig (≈3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatilität der Rohstoffpreise

Schwankende Methanol- und Blausäurepreise erhöhen den Margendruck und schrecken von kurzzyklischen Kapazitätszusätzen ab. Handelsuntersuchungen und potenzielle Zölle auf Aminosäureimporte bringen weitere Unsicherheit mit sich und veranlassen Lageranpassungen, die vorübergehend Angebot-Nachfrage-Gleichgewichte verzerren können.

Komplexer Herstellungsprozess von Methionin

Mehrstufige petrochemische Routen erfordern strenge Sicherheits- und Emissionskontrollen. Hohe Kapitalintensität und der Umgang mit gefährlichen Zwischenprodukten begrenzen neue Marktteilnehmer, obwohl Fermentation langfristig einen Weg zur Vereinfachung von Verfahrensabläufen bietet.

Segmentanalyse

Nach Typ: Flüssigformulierungen übertreffen Pulver

Pulverprodukte verankerten 58,19% der Nachfrage 2024, doch flüssige Varianten verzeichnen eine CAGR von 8,19% aufgrund staubfreier Handhabung und leichterer Integration in automatisierte Dosierleitungen. Flüssiges DL-Methionin-Natriumsalz liefert biologische Parität mit Pulvern und beseitigt Leistungshürden in hochdurchsatzfähigen Futtermühlen. Da nordamerikanische und europäische Futteranlagen für flüssige Mikro-Additive nachrüsten, bringen Lieferanten stabilisierte Formulierungen auf den Markt, die Mischungsschritte reduzieren und die Arbeitsplatzexposition verringern. Der Methionin-Markt profitiert von diesen Prozesseffizienzen und erweitert die Akzeptanz in Asien-Pazifik, da regionale Müller Ausrüstungen aufrüsten.

Nach Qualitätsgrad: Pharmazeutische Anwendungen beschleunigen

Futtergrad dominiert das Volumen mit 89,14% Marktanteil, doch Methionin in pharmazeutischer Qualität ist das am schnellsten wachsende Segment mit 8,55% CAGR. Klinische Ernährungsprotokolle erfordern GMP-zertifiziertes Material für parenterale Lösungen und therapeutische Proteinsynthese. Methionins Rolle bei der Stickstoffretention für gefährdete Patienten und bei der Senkung von Homocystein für die Herz-Kreislauf-Pflege erhöht die Krankenhausnachfrage. Lebensmittel- und Getränkegrad liegt zwischen Futter- und Pharmagrad und bedient proteinreiche Getränke, wo Methionin die Proteinstabilität bei erhöhten Konzentrationen aufrechterhält. Die Methionin-Industrie umfasst daher ein breites Reinheitsspektrum, das Herstellern ermöglicht, Angebote zu segmentieren und wertbasierte Preisstrategien zu verfolgen.

Nach Produktionstechnologie: Fermentation gewinnt an Schwung

Petrochemische Synthese trägt noch 85,09% zur Versorgung 2024 bei, aber Fermentation verzeichnet eine CAGR von 8,88%, da entwickelte Mikroben von trans- zu direkten Sulfurylierungswegen wechseln und die Ausbeute um das Siebenfache steigern. Geringere Kohlenstoffintensität und Rohstoffflexibilität sprechen Käufer an, die sich an Nachhaltigkeitsmandaten orientieren. Etablierte Unternehmen bewerten hybride Portfolios und mischen bestehende chemische Anlagen mit Greenfield-Fermentationseinheiten, um Kostenkurven und regionale Kohlenstoffsteuern abzusichern.

Nach Endverbraucherbranche: Tierfutter-Dominanz besteht fort

Tierfutter kommandierte 95,79% der Nachfrage 2024 und expandiert mit 7,12% CAGR, angetrieben durch Broiler-Wachstum in Schwellenländern und Präzisionsformulierungen in entwickelten Märkten. Fortschrittliche Entscheidungsunterstützungstools optimieren Einschlusslevel, um Futterverwertung zu verbessern und Stickstoffausstoß zu senken. Pharmazeutische Anwendungen bieten, obwohl volumen-nischig, Premiummarge gekoppelt an strenge regulatorische Aufsicht. Lebensmittelanwendungen in Sporternährung und funktionellen Getränken expandieren allmählich, während kleinere Absatzwege Kosmetika und Landwirtschaft umfassen. Dieses Endverbrauchsprofil stabilisiert den Methionin-Markt, setzt ihn jedoch Verschiebungen in Viehproduktionstrends aus.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Geografische Analyse

Asien-Pazifik hält einen Anteil von 45,19% und verzeichnet die schnellste CAGR von 7,46%, angetrieben durch Chinas expandierende Broilerproduktion und moderaten Futternachfrageanstieg auf 285,5 Millionen Tonnen in MY 2024/25[2]United States Department of Agriculture, "Grain and Feed Update: China," apps.fas.usda.gov . Südostasiatische Aquakulturcluster fügen eine weitere Verbrauchsschicht hinzu und verankern weiter das Methionin-Marktwachstum.

Nordamerika nutzt Präzisions-Milchvieh- und Geflügelsysteme und ist ein früher Anwender pansengeschützter Formate. Die Region bevorzugt wertschöpfende Formulierungen, die höhere Bruttomargen erfassen und Lieferanten-Cashflows stabilisieren. Europas strenge Umweltziele drängen Produzenten dazu, Aminosäureverhältnisse zu optimieren, um Stickstoffemissionen zu begrenzen und die Nachfrage zu erhalten, auch wenn die Gesamtviehzahlen stagnieren.

Südamerika, angeführt von Brasilien, profitiert von steigenden Geflügel- und Shrimpexporten, die auf aminosäurebalancierten Futtermitteln basieren. Der Nahe Osten und Afrika verzeichnen kleinere Volumina, stellen aber Grenzwachstum dar, da die Futtermühlenkapazität mit steigenden Proteinbedürfnissen Schritt hält.

Wettbewerbslandschaft

Der Methionin-Markt ist hochkonzentriert, wobei Evonik Industries, Adisseo, Sumitomo Chemical, CJ CheilJedang und Novus International, Inc. einen großen Anteil halten. Chinesische Akteure beschleunigen Kapazitäten mit staatlich unterstützter Finanzierung und Prozessintensivierung und erodieren allmählich Kostenvorteile westlicher Etablierter. Wettbewerbsdifferenzierung wandert von reinem Tonnage zu ganzheitlichen Ernährungsplattformen, die Methionin mit Analytik, Software und angrenzenden Additiven verpacken.

Methionin-Branchenführer

-

Adisseo

-

CJ CHEILJEDANG CORP

-

Evonik Industries AG

-

Novus International, Inc.

-

Sumitomo Chemical Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: ITOCHU Corporation ("ITOCHU") wird ab April 2025 exklusiv alle Futteradditiv-Methionin-Produkte vertreiben, die in Sumitomo Chemical Co., Ltd.'s ("Sumitomo Chemical") Ehime Werk produziert werden. Diese Vereinbarung erweitert ihre bestehende Methionin-Vertriebspartnerschaft.

- August 2024: Evonik Industries AG erweiterte MetAMINO-Kapazität in Singapur um 40.000 Tonnen und hob den Standort auf 340.000 Tonnen/Jahr.

- Januar 2024: Adisseo verpflichtete sich zu 681,2 Millionen USD für eine 150.000 Tonnen/Jahr Pulver-Methionin-Anlage in Fujian, China, mit Inbetriebnahme für 2027.

Globaler Methionin-Marktbericht Umfang

Methionin ist eine essentielle Aminosäure, die von großer Bedeutung für menschliche und tierische Körper ist. Es hilft bei der Bildung vieler Substanzen, die Protein enthalten, zusammen mit schwefelhaltigen Aminosäuren. Der Methionin-Markt ist nach Typ, Endverbraucherbranche und Geographie segmentiert. Nach Typ ist der Markt in flüssig und Pulver segmentiert. Nach Endverbraucherbranche ist der Markt in Lebensmittel und Getränke, Pharmazeutika, Tierfutter und andere Endverbraucherbranchen segmentiert. Der Bericht bietet auch Marktgröße und Prognosen für 15 Länder in wichtigen Regionen. Für alle oben genannten Segmente wurden Marktgröße und Prognosen auf Basis des Volumens (in Kilotonnen) erstellt.

| Pulver |

| Flüssigkeit |

| Futtergrad |

| Lebensmittel- und Getränkegrad |

| Pharmagrad |

| Petrochemische Synthese |

| Biobasierte Fermentation |

| Lebensmittel und Getränke |

| Pharmazeutika |

| Tierfutter |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Übriges Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Übriges Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Typ | Pulver | |

| Flüssigkeit | ||

| Nach Qualitätsgrad | Futtergrad | |

| Lebensmittel- und Getränkegrad | ||

| Pharmagrad | ||

| Nach Produktionstechnologie | Petrochemische Synthese | |

| Biobasierte Fermentation | ||

| Nach Endverbraucherbranche | Lebensmittel und Getränke | |

| Pharmazeutika | ||

| Tierfutter | ||

| Andere Endverbraucherbranchen | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Übriges Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Übriges Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Methionin-Markt?

Der Methionin-Markt beläuft sich auf 1,94 Millionen Tonnen im Jahr 2025 und soll bis 2030 2,64 Millionen Tonnen erreichen.

Welche Region führt den globalen Methionin-Verbrauch an?

Asien-Pazifik hält 45,19% der globalen Nachfrage und verzeichnet auch die schnellste CAGR von 7,46% bis 2030.

Warum zieht Bio-Fermentation so viele Investitionen an?

Entwickelte mikrobielle Stämme erreichen jetzt Titer von über 21 g/L und bieten geringere CO2-Fußabdrücke sowie verbesserte Kostenkonkurrenzfähigkeit gegenüber petrochemischer Synthese.

Wie wichtig ist Tierfutter für die Methionin-Nachfrage?

Tierfutter macht 95,79% der Gesamtnachfrage aus und expandiert weiterhin mit 7,12% CAGR, hauptsächlich angetrieben durch Geflügel- und Aquakultursektoren.

Was treibt die Verschiebung hin zu flüssigen Methionin-Formulierungen an?

Flüssige Produkte reduzieren Staub, verbessern Mischbarkeit und integrieren sich gut in automatisierte Dosierung, was zusammen ihre CAGR von 8,19% von 2025 bis 2030 unterstützt.

Seite zuletzt aktualisiert am: