Adipodinitril-Marktanalyse

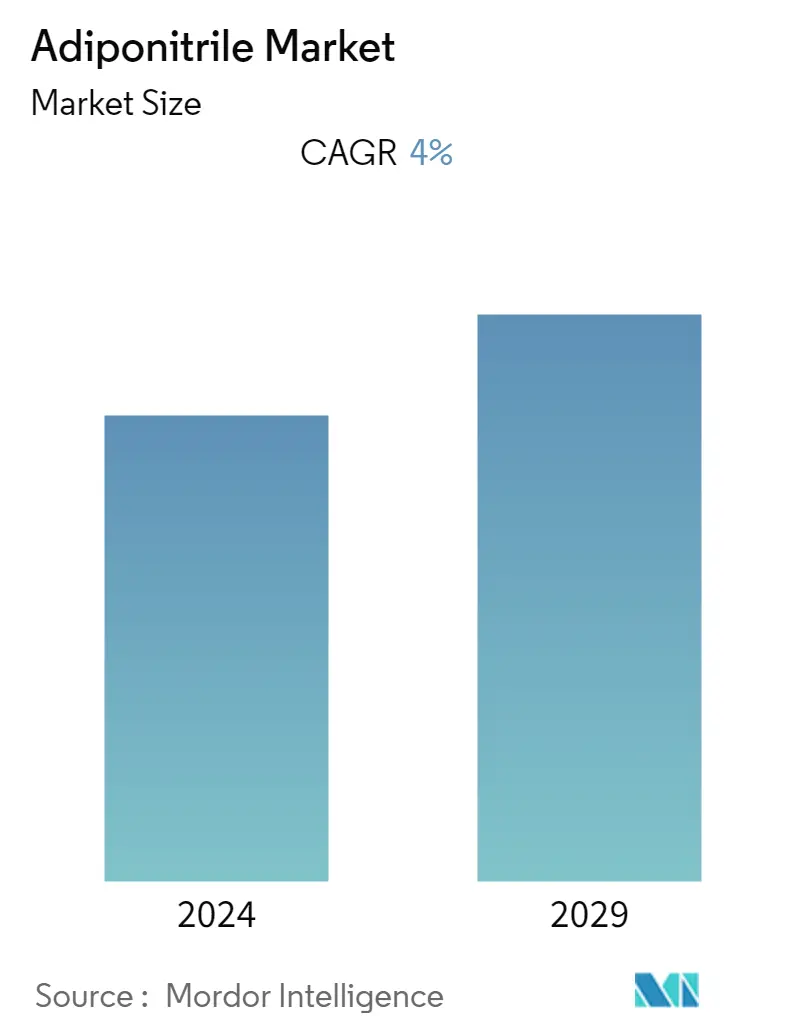

Es wird erwartet, dass die Größe des Adiponitril-Marktes von 1,44 Millionen Tonnen im Jahr 2023 auf 1,75 Millionen Tonnen im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 4 % im Prognosezeitraum (2023–2028) entspricht.

Aufgrund des COVID-19-Ausbruchs wirkten sich landesweite Lockdowns weltweit, Unterbrechungen der Produktionsaktivitäten und Lieferketten sowie Produktionsstopps im Jahr 2020 negativ auf den Markt aus. Im Jahr 2021 begannen sich die Bedingungen jedoch zu erholen und stellten den Wachstumskurs des Marktes wieder her.

- Wesentliche Treiber des untersuchten Marktes sind die steigende Nachfrage aus der Elektro- und Textilindustrie.

- Auf der anderen Seite behindert das zunehmende Bewusstsein für biobasierte Kunststoffe in verschiedenen Endverbraucherbranchen das Wachstum des Marktes.

- Die Synthese von Adipodinitril über die biokatalytische Route ermöglicht einen hoch regio- und chemoselektiven Ansatz zur Herstellung von Dinitrilen ohne den Einsatz von Blausäure oder rauen Reaktionsbedingungen. Es wird erwartet, dass es im Prognosezeitraum verschiedene Möglichkeiten für das Wachstum des Marktes bietet.

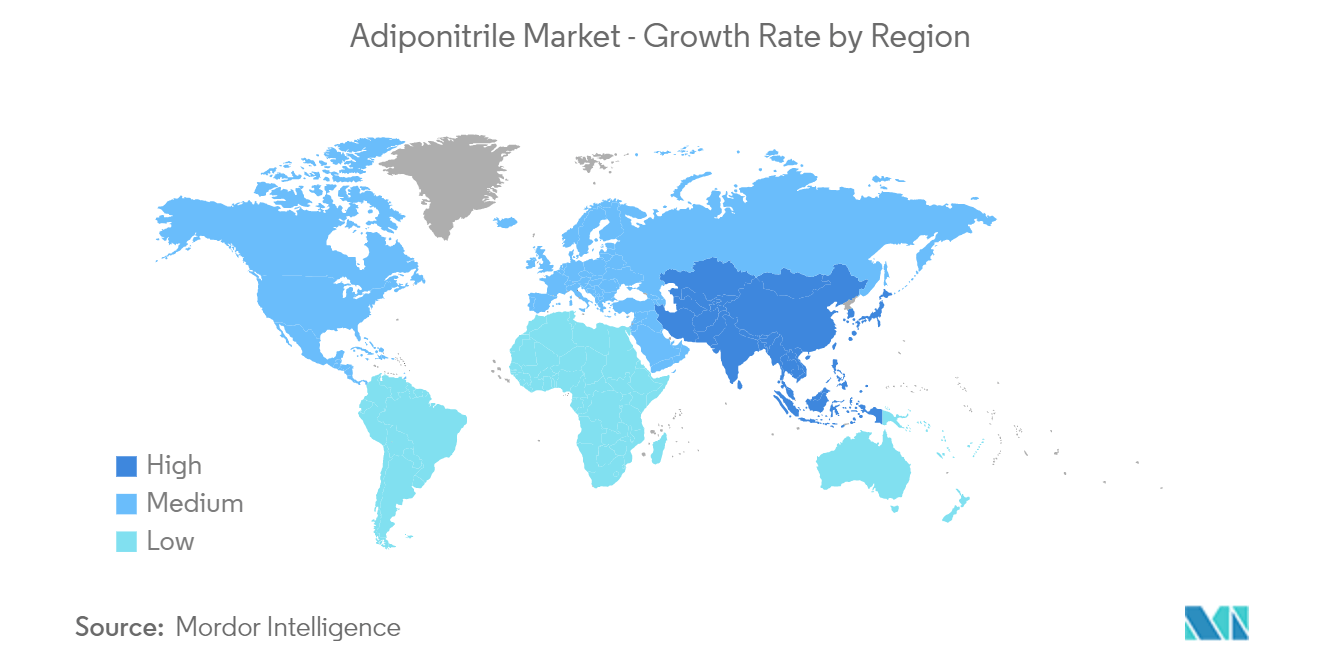

- Der asiatisch-pazifische Raum stellt den größten Markt dar und dürfte im Prognosezeitraum aufgrund des Verbrauchs in Ländern wie China, Japan, Indien und den ASEAN-Ländern der am schnellsten wachsende Markt sein.

Adiponitril-Markttrends

Automobil- und Transportindustrie dominieren den Markt

- Adiponitril ist ein Nylon-66-Zwischenprodukt. Es wird über Hexamethylendiamin als Zwischenprodukt in Nylon-66 umgewandelt. Nylon-66 wird häufig im Automobil- und Transportsektor verwendet. Es wird in Kühlerendbehältern, Ölwannen, Luftansaugkrümmern usw. verwendet, da es hitze-, öl- und fettbeständig ist.

- Nylon-66 erfreut sich im Automobil- und Transportsektor zunehmender Beliebtheit bei Anwendungen unter der Motorhaube, im Fahrgestell sowie bei Außen- und Innenanwendungen. Das liegt an seinen hervorragenden Eigenschaften wie Zugfestigkeit, Chemikalienbeständigkeit, Hitzebeständigkeit und Abriebfestigkeit.

- Der Anstieg der Airbag-Produktion aufgrund der verbindlichen Vorschriften für den Einbau von Airbags in Automobilen in verschiedenen Ländern wird voraussichtlich auch den Bedarf an Nylon-66 erhöhen. Dadurch steigt die Nachfrage nach Adipodinitril.

- Da die Automobilindustrie strengen Umweltnormen ausgesetzt ist, sorgt Nylon-66 für eine bessere Kraftstoffeffizienz durch Gewichtsreduzierung und geringere Kraftstoffemissionen. Damit ist die weltweit steigende Nachfrage nach Adipodinitril gewährleistet.

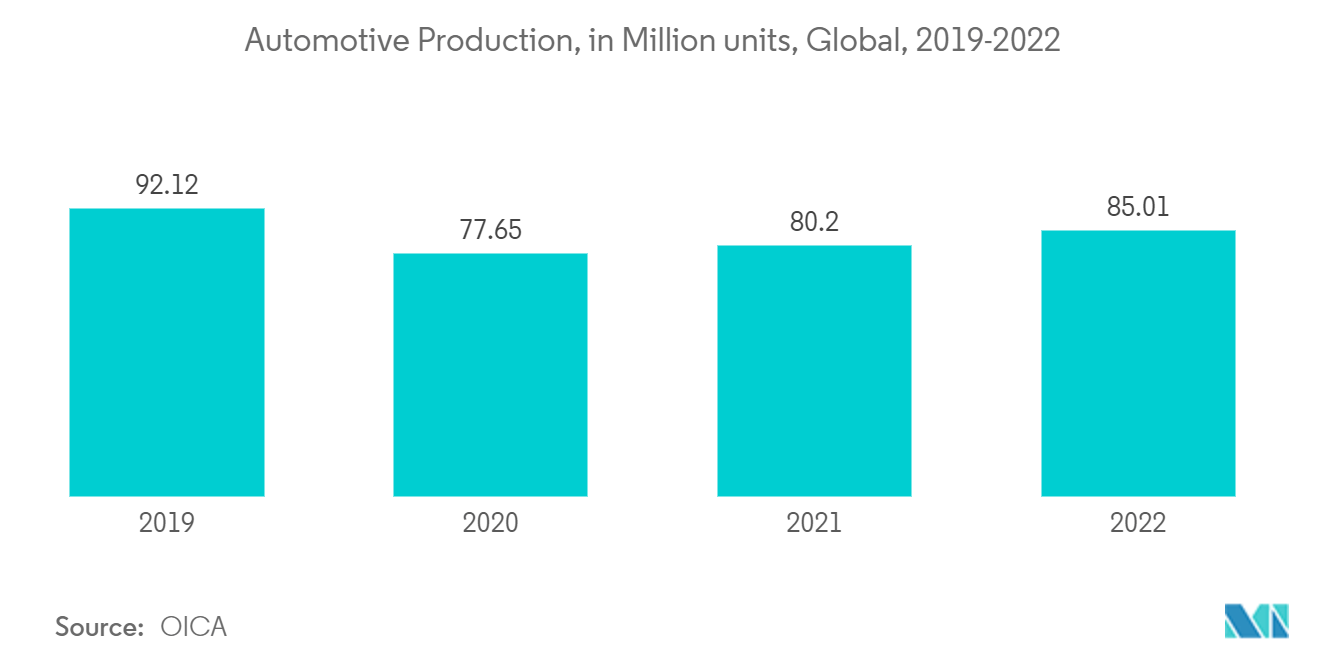

- Im Jahr 2022 wurden weltweit mehr als 85 Millionen Personenkraftwagen hergestellt, ein Anstieg von fast 6 % im Vergleich zu 2021. Nach Angaben der Internationalen Organisation der Kraftfahrzeughersteller (OICA) waren dies jedoch immer noch rund 7 Millionen Einheiten weniger als vor der Pandemie im Jahr 2019 ) Bericht.

- In Europa gehört Deutschland zu den bedeutendsten Fahrzeugherstellern. Nach Angaben des Verbandes der Automobilindustrie (VDA) wurden in Deutschland im Juli 2022 13.087.738 Fahrzeugeinheiten produziert, was einer Wachstumsrate von 4 % gegenüber 2021 entspricht.

- Nach Angaben der OICA belief sich die Automobilproduktion im Jahr 2022 auf 85,01 Millionen Einheiten. Das war eine Steigerung von fast 6 % im Vergleich zur Produktion im Jahr 2021, die angeblich 80,20 Millionen Einheiten betragen hatte.

- Nach Angaben des Weltwirtschaftsforums (WEF) wurden im ersten Halbjahr 2022 weltweit fast 4,3 Millionen neue batteriebetriebene Elektrofahrzeuge (BEVs) und Plug-in-Hybrid-Elektrofahrzeuge (PHEVs) verkauft. Darüber hinaus stiegen die BEV-Verkäufe um rund 75 % jährlich und PHEVs um 37 %. Darüber hinaus überschritt der weltweite Elektroautoabsatz in den ersten acht Monaten des Jahres 2022 die Marke von 5,7 Millionen Einheiten und der Marktanteil von Plug-in-Elektroautos stieg auf fast 15 %.

- Die Nachfrage nach Adipodinitril aus diesem Segment wird aufgrund der vorübergehenden Abschwächung der Automobilindustrie im Prognosezeitraum voraussichtlich moderat steigen.

Asien-Pazifik-Region wird den Markt dominieren

- Aufgrund der zunehmenden Erweiterung der Nylon-Produktionskapazitäten in Ländern wie China, Japan und Südkorea wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für den Adipodinitril-Verbrauch dominieren wird.

- Weltweit gibt es weniger als 100 Hersteller von Nylon 66. Unternehmen treten in den Markt ein und expandieren, um die steigende Nachfrage zu decken. Beispielsweise kündigte Shandong Longhua New Material im April 2022 eine Investition von rund 1,1 Milliarden US-Dollar für den Bau von Chinas größter Nylon-66-Fabrik mit einer Kapazität von mehr als 1 Million Tonnen an.

- Im Jahr 2022 wurde die Kapazität für Nylon-66-Chips um 110 kt/Jahr erweitert, was einer Steigerung von 17,4 % gegenüber dem Vorjahr entspricht. Und im Jahr 2023 beträgt die geplante neue Kapazität insgesamt 160 kt/Jahr.

- Nylon 6,6-Harz ist einer der Hauptbestandteile bei der Herstellung verschiedener Elektro- und Elektronik-, Automobil- und Transportkomponenten wie Steckverbinder in Mobiltelefonen, Hauptplatinen von Computern, Steckverbinder usw. Der asiatische Raum ist der weltweit größte Hersteller von Elektro- und Elektronikgeräten. mit dominierenden Ländern wie China, Japan, Südkorea, Singapur und Malaysia.

- Laut ZEVI erreichte der asiatische Elektromarkt im Jahr 2021 ein Volumen von 3.674 Milliarden US-Dollar, ein Anstieg von 10 %. Der Markt wuchs im Jahr 2022 um 13 % und für 2023 wird eine Wachstumsrate von 7 % erwartet. Chinas Markt ist der größte der Welt, sogar größer als die Märkte aller Industrieländer zusammen. Im Jahr 2021 trug der chinesische Markt 2.447 Milliarden US-Dollar oder 41,6 % zum Weltmarkt bei. Darüber hinaus wuchs die chinesische Elektronikindustrie im Jahr 2022 um 14 %, und der Sektor wird voraussichtlich im Jahr 2023 um 8 % wachsen.

- Adiponitril wird häufig zur Herstellung von Nylon 66 in der Automobil- und Transportindustrie verwendet. Das Wachstum der Automobilindustrie kann mit der steigenden Nachfrage nach Adipodinitril im Prognosezeitraum in Verbindung gebracht werden.

- Die Automobilindustrie des Landes erlebt einen Trendwechsel, da die Neigung der Verbraucher zu batteriebetriebenen Fahrzeugen zunimmt. Darüber hinaus schätzt die chinesische Regierung, dass die Produktion von Elektrofahrzeugen bis zum Jahr 2025 eine Marktdurchdringung von 20 % erreichen wird. Dies spiegelt sich in der Verkaufsentwicklung von Elektrofahrzeugen im Land wider, die im Jahr 2022 ein Rekordhoch erreichte Das Land verkaufte im Jahr 2022 5,67 Millionen Elektrofahrzeuge und Plug-Ins, fast doppelt so viele wie im Jahr 2021. Es wird erwartet, dass der Markt die Nachfrage nach Adipodinitril im Land erhöhen wird, und man ist bereit, den Verkauf bei dieser Dynamik fortzusetzen.

- Der Elektrofahrzeugmarkt in Indien wird hauptsächlich vom Zweiradsegment angetrieben, das im Jahr 2021 über 48 % ausmachte. Nach Angaben des Ministeriums für Straßenverkehr und Autobahnen (MoRTH) wurden im Land 329.190 Elektrofahrzeuge verkauft, was einen Anstieg darstellt von 168 % im Vergleich zu den Verkäufen im Jahr 2020. Im Geschäftsjahr 2022-23 übertrafen die Verkäufe von Elektrofahrzeugen bereits die Vorjahreszahlen, mit Verkäufen von rund 4,43 Lakh Einheiten zwischen April und Dezember. Es wurde erwartet, dass bis zum 31. März 2023 über 6 Lakh-Einheiten erreicht werden.

- Das zweistellige Wachstum der Automobilproduktion in Ländern wie Indien, ASEAN-Ländern und Australien wird voraussichtlich zum Markt für Nylon 66 beitragen, was voraussichtlich zu einem Aufwärtstrend auf dem Adipodinitril-Markt führen wird.

Überblick über die Adiponitril-Branche

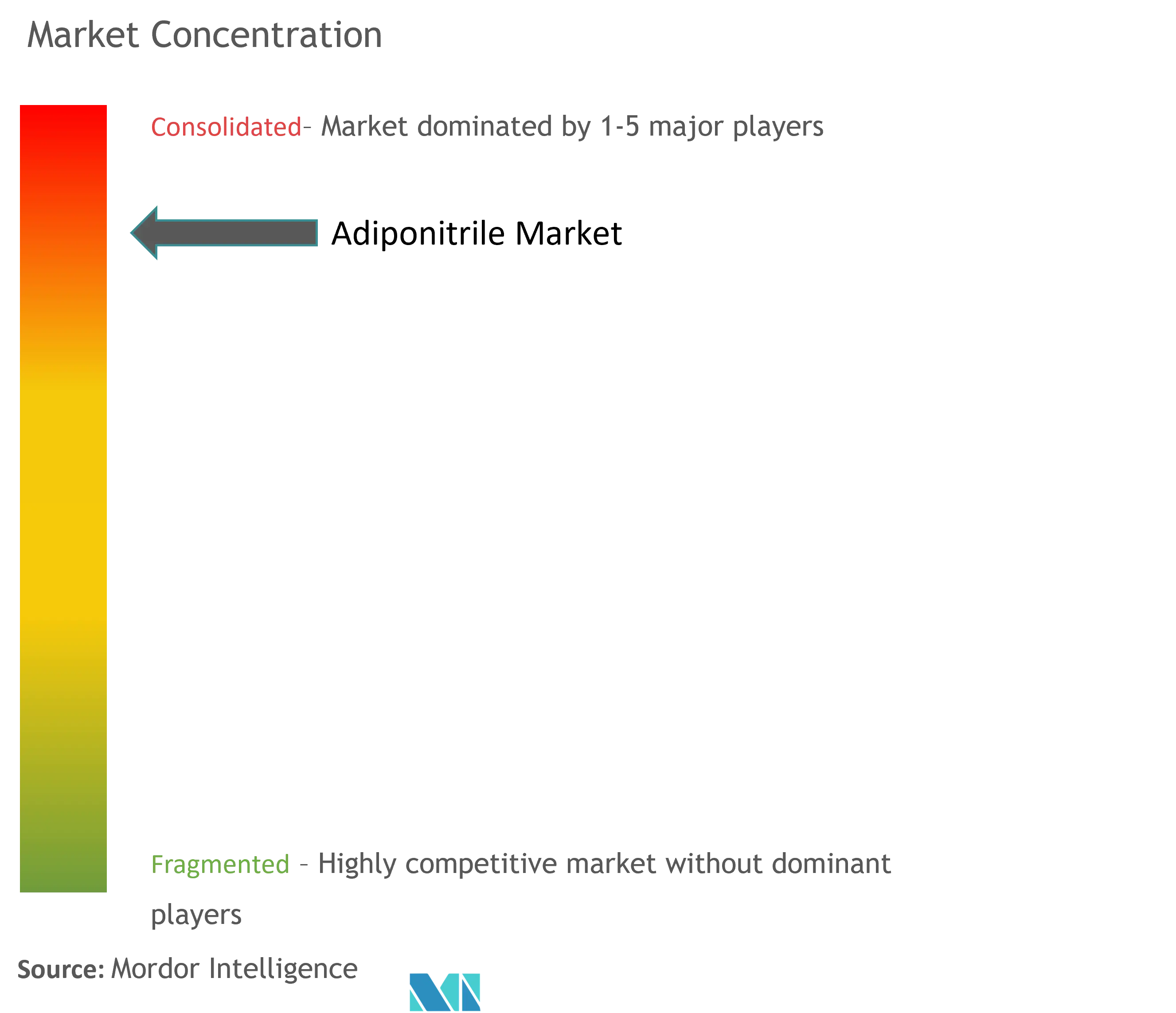

Der Adipodinitril-Markt ist konsolidiert. Zu den wichtigsten Unternehmen des untersuchten Marktes gehören (nicht in bestimmter Reihenfolge) Kishida Chemical Co. Ltd, Ascend Performance Materials, Butachimie, INVISTA und BASF SE.

Marktführer bei Adiponitril

Kishida Chemical Co., Ltd.

Ascend Performance Materials

Butachimie

INVISTA

BASF SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Adiponitril-Marktnachrichten

- November 2022: INVISTA gibt die Fertigstellung der Produktionsanlagen für Adipodinitril im Shanghai Chemical Industry Park bekannt. Dieses Werk wird eine Produktionskapazität von 400.000 Tonnen/Jahr umfassen.

Segmentierung der Adipodinitril-Branche

Adiponitril (ADN) ist ein wichtiger Vorläufer für die Herstellung von Hexamethylendiamin (HMDA). Etwa 90 % des HMDA werden in der Nylon-66-Kette verbraucht. Der Adipodinitril-Markt ist nach Endverbraucherindustrie und Geografie segmentiert. Der Markt ist je nach Endverbraucherbranche in die Automobil- und Transportbranche, die Chemie-, Textil-, Elektro- und Elektronikbranche sowie andere Endverbraucherbranchen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Adiponitril-Markt in 15 Ländern in wichtigen Regionen. Die Marktgröße und Prognosen jedes Segments basieren auf dem Volumen (Tonnen).

| Automobil und Transport |

| Chemisch |

| Textil |

| Elektrik und Elektronik |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Endverbraucherindustrie | Automobil und Transport | |

| Chemisch | ||

| Textil | ||

| Elektrik und Elektronik | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Adiponitril-Marktforschung

Wie groß ist der Adipodinitril-Markt derzeit?

Der Adiponitril-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Adiponitril-Markt?

Kishida Chemical Co., Ltd., Ascend Performance Materials, Butachimie, INVISTA, BASF SE sind die wichtigsten Unternehmen, die auf dem Adiponitril-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Adiponitril-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Adiponitril-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Adiponitril-Markt.

Welche Jahre deckt dieser Adiponitril-Markt ab?

Der Bericht deckt die historische Marktgröße des Adiponitril-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Adiponitril-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Adiponitril -Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Adiponitril im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Adipodinitril-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.