Globale Marktgröße und Marktanteil für medizinische Geräte-Auftragsfertigung

Globale Marktanalyse für medizinische Geräte-Auftragsfertigung von Mordor Intelligenz

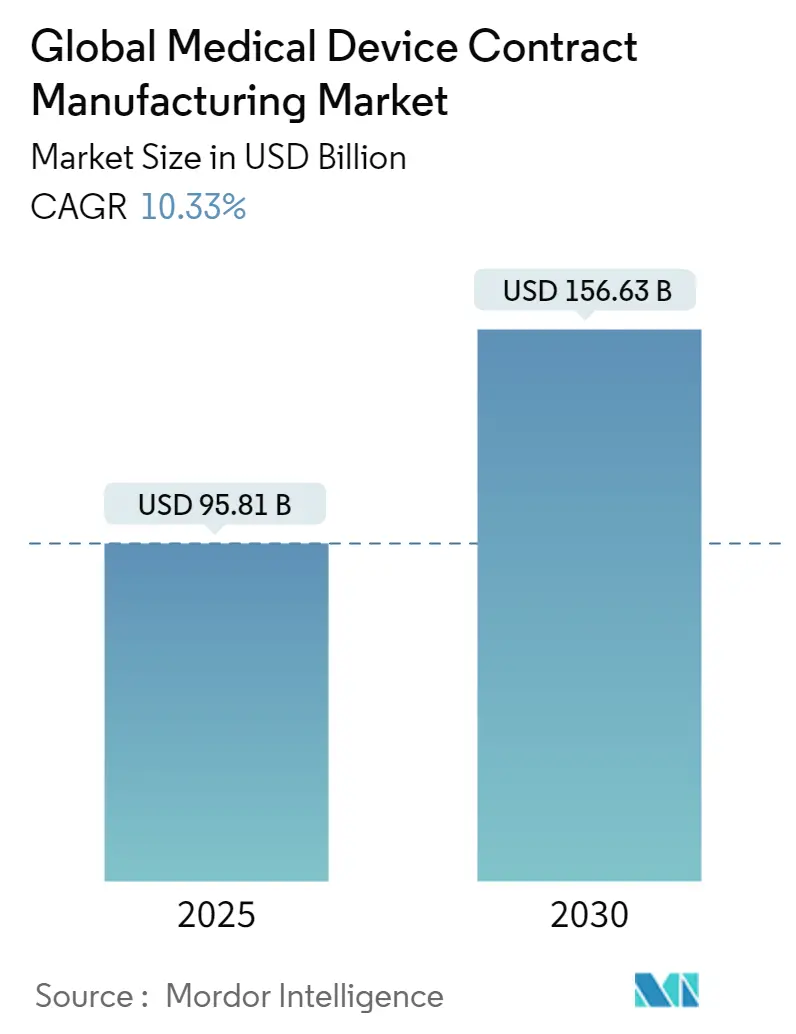

Die globale Marktgröße für medizinische Geräte-Auftragsfertigung beläuft sich auf 95,81 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 156,63 Milliarden USD erreichen, was einer CAGR von 10,33% über den Zeitraum entspricht. Das schnelle Wachstum wird durch OEMs untermauert, die das Outsourcing beschleunigen, um Kostendruck zu bewältigen, strenge Post-COVID-Regulierungen zu navigieren und fortschrittliche digitale Produktion zu übernehmen. Hochwertige Therapien, die Elektronik und Software integrieren, wie vernetzte Arzneimittelabgabegeräte und lebenserhaltende Geräte der Klasse III, wandern weiterhin zu spezialisierten CMOS. Investoren unterstützen vertikale Integrationsstrategien, insbesondere In Präzisionstechnik, Sterilisation und Verpackung, um mehr von der Wertschöpfungskette zu erfassen. Währenddessen schaffen Nah-Shoring-Strategien, der Ausbau von schlau-Fabrik-Investitionen und die anhaltende Nachfrage einer alternden Bevölkerung gemeinsam beträchtliche Kapazitätsanforderungen In Nordamerika, Europa und fortschrittlichen Asien-Pazifik-Zentren.

Wichtige Berichtsergebnisse

- Nach Gerätetyp führten In-in vitro-Diagnostikgeräte mit 28,2% Umsatzanteil im Jahr 2025; Arzneimittelabgabegeräte werden voraussichtlich mit einer CAGR von 12,4% bis 2030 expandieren.

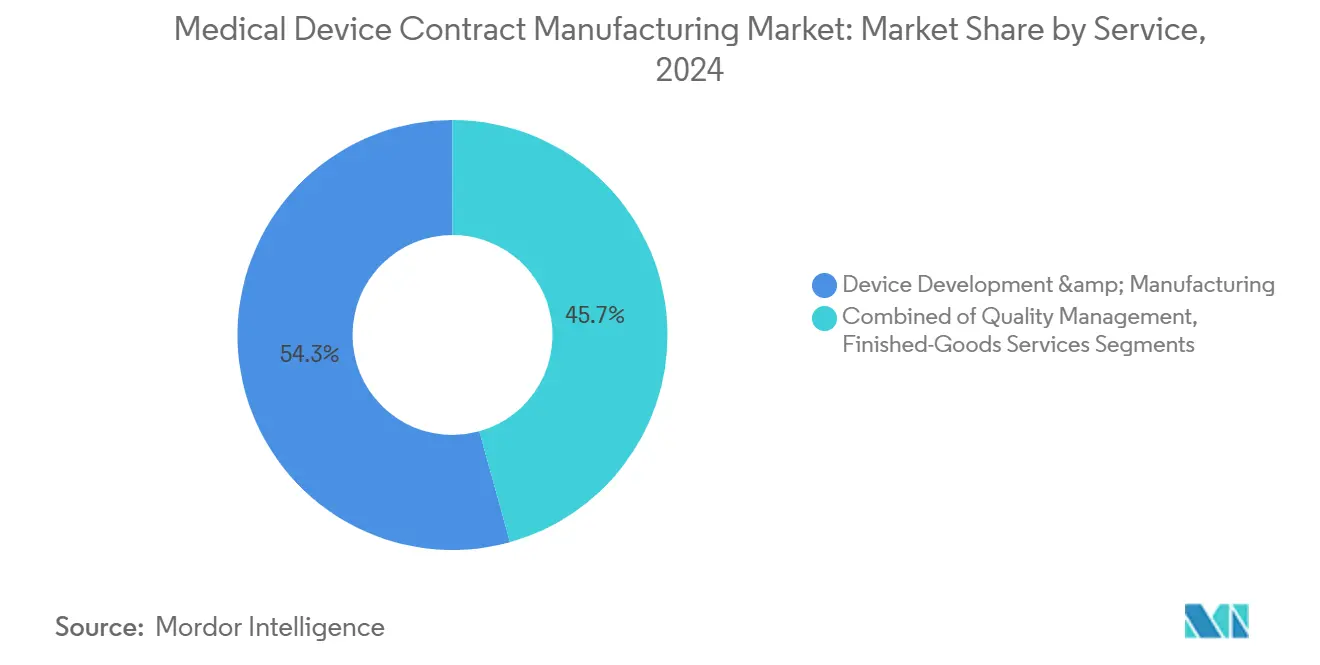

- Nach Serviceart hielten Geräteentwicklung & Fertigungsdienstleistungen 54,3% des Marktanteils für medizinische Geräte-Auftragsfertigung im Jahr 2025, während Qualitätsmanagement-Dienstleistungen mit einer CAGR von 14,4% bis 2030 voranschreiten.

- Nach Geographie kommandierte Nordamerika 39,1% Anteil der Marktgröße für medizinische Geräte-Auftragsfertigung im Jahr 2025, und Asien-Pazifik wird voraussichtlich mit einer CAGR von 10,5% bis 2030 wachsen.

Globale Markttrends und Erkenntnisse für medizinische Geräte-Auftragsfertigung

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Kostendruck-getriebenes OEM-Outsourcing | +3.20% | Global, mit höchster Intensität In Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Post-COVID-Anstieg bei IVD & PoC-Diagnostik | +2.10% | Global, mit Konzentration In Nordamerika, Europa & städtischem APAC | Kurzfristig (≤ 2 Jahre) |

| Expansion komplexer Klasse-III-Geräte-Pipeline | +1.80% | Nordamerika, Europa, Japan | Langfristig (≥ 4 Jahre) |

| Alternde Bevölkerung verstärkt Gerätevolumen | +1.50% | Japan, Europa, Nordamerika, China | Langfristig (≥ 4 Jahre) |

| Nah-Shoring zur Kompensierung von Zoll- & geopolitischen Risiken | +1.10% | Nordamerika (uns-Mexiko-Korridor), Europa | Mittelfristig (2-4 Jahre) |

| schlau-Fabrik/Industrie 4.0-Adoption durch CMOS | +0.90% | Nordamerika, Europa, fortgeschrittene APAC-Volkswirtschaften | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kostendruck-getriebenes OEM-Outsourcing

OEMs nennen Kosteneindämmung, schnellere Kommerzialisierung und Zugang zu Spezialkenntnissen als Hauptgründe für die Vertiefung strategischen Outsourcings. Zweiundvierzig Prozent der Führungskräfte nennen Kostenoptimierung als Hauptauslöser für die Verlagerung von Volumen zu CMOS. Mehrjährige Partnerschaften bündeln zunehmend Design-, Regulierungs- und Post-Markt-Dienstleistungen, wodurch OEMs Kapitalausgaben begrenzen können, während CMOS vorhersagbare Umsatzströme sichern. Skalenakteure investieren weiterhin In Reinräume, Zusatzstoff Fertigung und Hochvolumen-Automatisierung, um größere, komplexere Programme zu absorbieren. Infolgedessen bewegt sich der Markt für medizinische Geräte-Auftragsfertigung stetig von transaktionaler Versorgung zu integriertem Lebenszyklus-Management.

Post-COVID-Anstieg bei IVD & PoC-Diagnostik

Die anhaltende Adoption von Punkt-von-Pflege-Tests hält IVD-Volumina deutlich über dem Pandemie-Höhepunkt. Diagnostik-Entwickler integrieren nun Konnektivität und KI-Analytik, die Elektronik-Miniaturisierung und sichere Firmware-Updates erfordern und OEMs zu CMOS mit starken elektromechanischen und Software-Validierungsfähigkeiten drängen. Das Diagnostikgeräte-Outsourcing-Subsegment expandiert mit einer CAGR von 9,8%, wobei Qualität-by-Design und Schnell Prototyping die Entwicklungszyklen verkürzen. Harmonisierte Datenstandards, die 2025 eingeführt wurden, komprimieren Überprüfungszeiten weiter und begünstigen Anbieter, die robustes QMS mit multiregionaler Regulierungsexpertise kombinieren.[1]Was bei medizinischen Geräten und Diagnostik für 2025 im Trend liegt, Medizinisch Gerät Innovation Consortium, clinicalleader.com

Expansion komplexer Klasse-III-Geräte-Pipeline

Durchbrüche In Neuromodulation, struktureller Herztechnik und lebenserhaltenden Implantaten fügen komplizierte Anforderungen bezüglich Biokompatibilität, Firmware-Sicherheit und gemischten Materialverbünden hinzu. Der Early Feasibility Studie-Pathway der FDA beschleunigt Bench-Zu-Bedside-Zyklen, erfordert aber enge Lieferantendokumentation zur Sicherung von Studienausnahmen. CMOS antworten mit dedizierten Klasse-III-Produktionszellen, fortgeschrittener Laser-Mikromechanik und KI-unterstützter Inspektion, was höhere Margen In diesem technisch anspruchsvollen Bereich des Marktes für medizinische Geräte-Auftragsfertigung untermauert.

Alternde Bevölkerung verstärkt Gerätevolumen

Steigende Lebenserwartung In OECD-Volkswirtschaften vervielfacht die Prävalenz chronischer Krankheiten, insbesondere kardiovaskuläre, orthopädische und Diabetes-Indikationen. Hohe Behandlungsvolumen führen zu Wiederholungsaufträgen für Einwegartikel und Implantate, wodurch die Grundauslastung stabilisiert wird. CMOS automatisieren hoch-Mix-, niedrig-Volume-Linien mit kollaborativen Robotern und maschinellem Sehen, um Arbeitskräftemangel zu bewältigen und gleichzeitig Rückverfolgbarkeit zu bewahren. Die Expansion ambulanter und häuslicher Pflegeeinrichtungen verschiebt auch das Gerätedesign zu benutzerfreundlichen Formaten, die interdisziplinäre Ingenieursexpertise erfordern.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| OEM-Konsolidierung drückt CMO-Margen | -0.90% | Global, mit höchster Auswirkung In Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Divergente globale Regulierungswege | -0.70% | Global, mit besonderer Komplexität zwischen USA, EU und China | Mittelfristig (2-4 Jahre) |

| Mangel an qualifizierten Medtech-Fertigungstalenten | -0.60% | Global, mit akuter Auswirkung In Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Spezialharze & Chip-Liefervolatilität | -0.50% | Global, mit höchster Verwundbarkeit In APAC-Lieferketten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

OEM-Konsolidierung drückt CMO-Margen

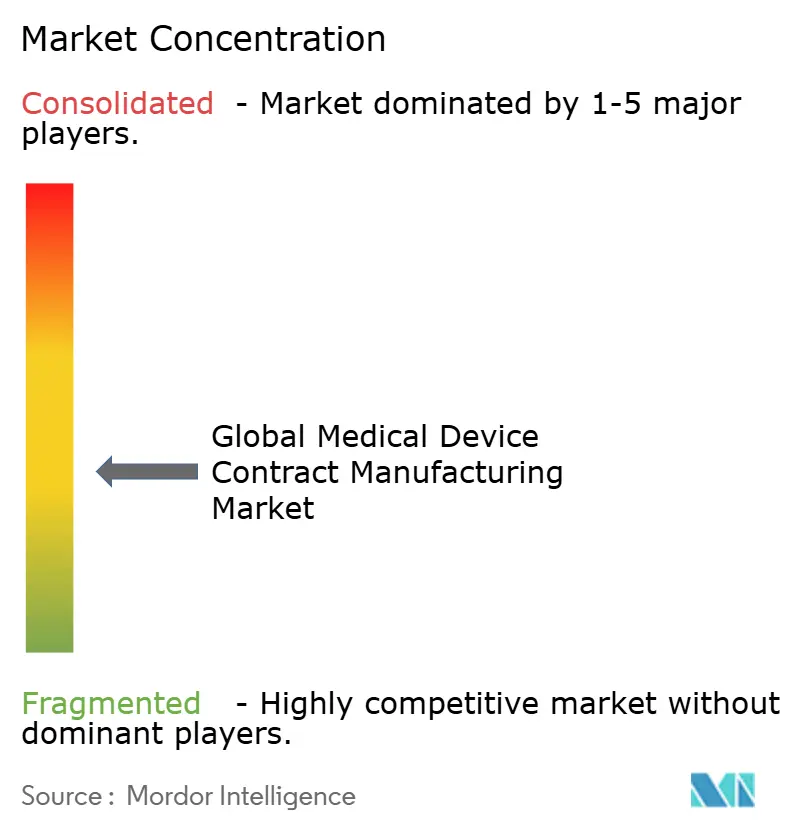

Große Geräte-Multinationals, gestärkt durch M&eine, üben größeren Einkaufshebel aus und optimieren regelmäßig Lieferantenlisten. Die resultierende Volumenkonzentration löst aggressive Preisverhandlungen aus und drängt CMOS dazu, Profitabilität durch operative Exzellenz und Dienstleistung-Differenzierung zu verteidigen. Einige Lieferanten reagieren durch Fusionierung - 84 Deals wurden zwischen 2014 und Mitte 2020 abgeschlossen, wodurch regionale Champions mit breiteren Portfolios entstehen, die konsolidierte Käufer ansprechen. Dennoch machen die Spitze-10-CMOS nur 24,9% des Marktes für medizinische Geräte-Auftragsfertigung aus, wodurch Raum für Nischenspezialistenbleibt.

Divergente globale Regulierungswege

Während die globale Nachfrage steigt, schaffen unterschiedliche Cybersicherheits-, UDI- und Post-Markt-Überwachungsregeln In den USA, der EU und China kostspielige Einhaltung-Komplexität.[2]Alexander Brown et al., "Untersuchung staatlicher Unterstützung für Chinas Medizintechnikunternehmen," MERICS, merics.orgNeue FDA-Mandate, die Cybersicherheitspläne für jedes nach 2025 versendete neuartige Gerät erfordern, verpflichten CMOS dazu, Penetrationstests und sichere Update-Mechanismen In die Produktion einzubetten. Unternehmen mit harmonisiertem, multijurisdiktionalem QMS können OEM-Markteinführungszeiten verkürzen, aber kontinuierliche Investitionen In Dokumentation, Software-Stücklisten-Tracking und Auditbereitschaft erhöhen die Fixkosten.

Segmentanalyse

Nach Gerät: IVD-Führung und Arzneimittelabgabe-Momentum

IVD-Geräte generieren 28,2% des Umsatzes von 2025 und zementieren ihren Status als größten Anteil des Marktes für medizinische Geräte-Auftragsfertigung. Auftragshersteller unterstützen anhaltende Nachfrage nach Molekulardiagnostik, Immunassays und tragbaren Analysegeräten, die von zentralisierten Labors zu Punkt-von-Pflege-Einstellungen migrierten. Hochdurchsatz-Reagenzienbefüllung, Präzisionskunststoffformung und Kartuschenmontaglinien operieren unter vollautomatisierten Qualitätstoren, um enge Bearbeitungsziele zu erfüllen.

Arzneimittelabgabeplattformen, obwohl kleiner, verzeichnen die schnellste Expansion mit 12,4% CAGR bis 2030. Körpernahe Pumpen, tragbare Injektoren und vernetzte Inhalatoren, die Sensoren, Drahtlosmodule und Benutzer-Feedback-Schleifen integrieren, erfordern multidisziplinäre Integration. CMOS reagieren durch den Aufbau steriler Füllen-beenden-Suiten, silikonfreier Spritzenbeschichtung und skalierbarer Elektronikassemblierung unter medizinischen Standards. Für Biologika über 2 mL eröffnen nächste Generation gasbetriebene Autoinjektoren neue modale Möglichkeiten. Wiederverwendbare Gehäverwenden und modulare Arzneimittelkassetten reduzieren Abfall, verstärken Nachhaltigkeitsmandateund untermauern Volumenwachstum In der gesamten Industrie für medizinische Geräte-Auftragsfertigung.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtkauf

Nach Service: Fertigungsdominanz mit Qualitätsschub

Geräteentwicklung & Fertigungsdienstleistungen kommandieren 54,3% Anteil im Jahr 2025, was die zentrale Rolle von Full-Stack-Produktionspartnern unterstreicht. CMOS investieren In digitale Zwillinge, Design-für-Assembly-Analytik und hybride Prototypenerstellung, um Konzepte innerhalb komprimierter Zeitrahmen zu skalieren. Multidisziplinäre Ingenieurteams kooperieren mit Regulatory Affairs-Einheiten, um Design-History und Risikodateien zu optimieren und den Markt für medizinische Geräte-Auftragsfertigung um integrierte Wertschöpfung zu verankern.

Qualitätsmanagement-Dienstleistungen verzeichnen eine CAGR von 14,4%, da regulatorische Prüfung die Cybersicherheits-, Sterilisations- und Software-Validierungsanforderungen verschärft. Gap-Assessments, Sanierungsfahrpläne und Lieferantenqualifikationsaudits sind zu eigenen UmsatzströMänner geworden. CMOS nutzen cloudbasierte eQMS-Plattformen mit KI-fähigem Dokument-Parsing, um Auditbereitschaft zu erhalten. Assembly & Finished-Waren-Dienstleistungen runden die Angebote ab, wo schlüsselfertige Integration OEM-Übergaben reduziert; eingebettete Serialisierung und fortschrittliche Verpackung schützen Produktintegrität über globale Kühlketten hinweg und verbessern weiter die Marktgröße für medizinische Geräte-Auftragsfertigung für Full-Dienstleistung-Anbieter.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtkauf

Geografieanalyse

Nordamerika behält die Führung mit einem 39,1%-Anteil im Jahr 2025, unterstützt durch robuste F&e-Finanzierung, tiefe klinische Netzwerke und frühe Adoption digitaler Chirurgie und vernetzter Therapeutika. CMOS In den Vereinigten Staaten skalieren Industrie 4.0-Pilotprojekte zu vollvernetzten Anlagen und setzen KI-Prädiktiv Wartung und papierlose Batch-Aufzeichnungen ein, um eine prognostizierte 3,8-Millionen-Personen-Arbeitskräftelücke bis 2033 zu mindern. Mexiko stärkt die regionale Lieferkette als Nah-Shore-Basis und nutzt USMCA-Zollklarheit und Same-Day-Trucking zu wichtigen Vertriebszentren.[3]Globaler Lieferkettenbericht-Medizinische Geräte, HKUST Li & Fung liefern Kette Institute, ustlfsci.hkust.edu.hk

Asien-Pazifik verzeichnet die schnellste Entwicklung mit einer CAGR von 10,5%, da chinesische und indische Regierungen hoch-Tech-Fertigung umwerben. Chinesische MedTech-Unternehmen genießen staatliche Unterstützung im Wert von bis zu 3,8 Milliarden EUR (4,3 Milliarden USD), wodurch lokale CMOS bei anspruchsvollen Katheter-, Endoskop- und Implantatassemblierungen konkurrieren können. Japanische Lieferanten behalten Spezialnischen In Bildgebungsoptik und miniaturisierten Motoren, während Südkoreanische Akteure sich auf Mitglieder-Sensoren und Batteriemanagement für tragbare Therapeutika konzentrieren. Ein aufblühender Talentpool und Kostenvorteile verlocken westliche OEMs zur Co-Lokation von Innovationszentren und erweitern den Markt für medizinische Geräte-Auftragsfertigung In der Region.

Europa verankert weiterhin Präzisionstechnik, wobei Deutschland, die Schweiz und Irland In Mikromechanik, Kombinationsprodukt-Sterilisation und hochwertiger Polymerformung excellieren. Strenge MDR-Regeln verlängern Zertifizierungszeiten und veranlassen viele uns-Startups, zunächst In den USA zu launchen, bevor sie nach Design-Einfrierung zu europäischen Anlagen zurücktransferieren. Osteuropäische Volkswirtschaften gewinnen Traktion für mittelvolumige Einwegartikel und bieten wettbewerbsfähige Arbeitskräfte bei EU-ausgerichteter Qualität. Der Nahe Osten und Afrika skalieren schrittweise die Einweggeräteproduktion, um expandierende lokale Gesundheitsnachfrage zu bedienen, während Brasilien und Costa Rica das lateinamerikanische Wachstum antreiben. Multiregionale Diversifizierung bleibt eine Kern-Resilienzstrategie nach pandemie-bedingten Lieferkettenerschütterungen, die einzel-Site-Verwundbarkeiten verdeutlichten.

Wettbewerbslandschaft

Die Spitze-Ten-CMOS erfassen kollektiv bedeutende Marktanteile im Markt für medizinische Geräte-Auftragsfertigung und unterstreichen moderate Fragmentierung, die durch steigende Konsolidierungswellen ausgeglichen wird. Privat-Eigenkapital-Sponsoren leiten frisches Kapital In Tuck-In-Akquisitionen, die auf Bearbeitungs-, Sterilisations- und fortgeschrittene Verpackungsgeschäfte abzielen. Diese Roll-Ups schaffen Plattformunternehmen, die Konzeptdesign, Schnell Prototyping, Regulierungseinreichungen und Volumenproduktion In einem einzigen kommerziellen Vertrag umspannen können.

Technologieführerschaft ist nun der primäre Differenziator. Jabils strategische Investition von 126 Millionen USD In Bright Maschinen bringt modulare Mikrofabriken und Computer-Vision-Qualitätsinspektion auf die Fabrikebene und beschleunigt Null-Defekt-Initiativen. Integer Holdings verzeichnete unterdessen Q1 2025-Umsatz von 437,4 Millionen USD, ein Plus von 7,3% im Jahresvergleich, getrieben durch kardiovaskuläre Katheterprojekte und Batteriepacks für Neuromodulationsimplantate. Andere bemerkenswerte Bewegungen umfassen Flex, das Zusatzstoff Fertigungszentrenfür orthopädische Implantate maßschneidert, und Celestica, das Designzentren mit Fokus auf ophthalmische Instrumentierung erweitert.

Weiß-Raum-Möglichkeiten drehen sich um digitale Therapeutika, Bio-resorbierbare Materialien und KI-erweiterte Diagnostik. CMOS, die Datenanalytik, Cybersicherheit und Wolke-Integrationsdienste schärfen, werden strategische Co-Entwickler statt Commodity-Lieferanten, wodurch Kundenbindung und hohe Wechselkosten verstärkt werden. Gleichzeitig drängen ESG-Verpflichtungen grünere Chemikalien, energieeffiziente Reinräume und Kreislaufwirtschafts-Verpackungsanforderungen, die Lieferanten begünstigen, die agil genug sind, Prozesse ohne Störung validierter Linien zu redesignen. Die resultierende Wettbewerbsdynamik gewährleistet kontinuierliche Kapitalinvestitionen und Wissenstransfer, wodurch langfristige Reifung der Industrie für medizinische Geräte-Auftragsfertigung vorangetrieben wird.

Globale Branchenführer für medizinische Geräte-Auftragsfertigung

-

Jabil Inc.

-

Gerresheimer AG

-

Flex Ltd.

-

Integer Holdings Corp.

-

TE Konnektivität Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: ADLINKs San Jose Herstellung Center erhielt FDA-Registrierung, wodurch beschleunigte Produktion regulierter Geräte ermöglicht wurde

- Februar 2025: Jabil akquirierte Pharmaceutics International Inc. und erweiterte seine integrierten Gesundheitsfähigkeiten.

- Januar 2025: NovaLink hob expandierende mexikanische Nah-Shoring-Programme hervor, die durch Logistikeinsparungen und USMCA-Einhaltung getrieben werden.

- Januar 2024: Integer Holdings kaufte Impuls Technologien für 140 Millionen USD und verbesserte Präzisionsbearbeitungs- und Beschichtungsangebote.

Globaler Berichtsumfang für medizinische Geräte-Auftragsfertigung

Gemäß dem Berichtsumfang ist medizinische Geräte-Auftragsfertigung ein Outsourcing-Modell, bei dem sich ein Unternehmen auf die Produktion medizinischer Geräte oder Komponenten im Auftrag einer anderen Organisation spezialisiert und dabei die Einhaltung von Industriestandards und -vorschriften gewährleistet. Diese Vereinbarung ermöglicht es Kunden, sich auf Kernkompetenzen zu konzentrieren, während sie die Expertise und Ressourcen von Auftragsherstellern nutzen, um hochwertige Produkte effizient auf den Markt zu bringen.

Der Markt ist nach Geräten, Dienstleistungen und Geographie segmentiert. Nach Geräten ist der Markt segmentiert als IVD-Geräte, diagnostische Bildgebungsgeräte, kardiovaskuläre Geräte, Arzneimittelabgabegeräte, Endoskopiegeräte, Ophthalmologiegeräte, orthopädische Geräte, Dentalgeräte und andere Geräte. Nach Arzneimittelabgabegeräten ist der Markt untersegmentiert als Spritzen, Pen-Injektoren und andere. Nach Dienstleistungen ist der Markt segmentiert als Geräteentwicklung und Fertigungsdienstleistungen, Qualitätsmanagement-Dienstleistungen und Assembly-Dienstleistungen. Das Segment Geräteentwicklung und Fertigungsdienstleistungen ist weiter untersegmentiert als Gerätetechnik-Dienstleistung, Prozessentwicklungs-Dienstleistung und Gerätefertigungs-Dienstleistung. Darüber hinaus ist der Qualitätsmanagement-Dienstleistung weiter untersegmentiert als Inspektions- & prüfen-Dienstleistung und Verpackungs- & Validierungs-Dienstleistung. Nach Geographie ist der Markt segmentiert als Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika. Der Bericht deckt auch die Marktgrößen und Prognosen für den Markt für medizinische Geräte-Auftragsfertigung In wichtigen Ländern verschiedener Regionen ab. Für jedes Segment wird die Marktgröße In bilden von Werten (USD) bereitgestellt.

| In-vitro-Diagnostik (IVD)-Geräte | |

| Diagnostische Bildgebungsgeräte | |

| Kardiovaskuläre Geräte | |

| Arzneimittelabgabegeräte | Spritzen |

| Pen-Injektoren | |

| Andere | |

| Endoskopiegeräte | |

| Ophthalmologiegeräte | |

| Orthopädische Geräte | |

| Dentalgeräte | |

| Andere Geräte |

| Geräteentwicklung & Fertigungsdienstleistungen | Gerätetechnik |

| Prozessentwicklung | |

| Gerätefertigung | |

| Qualitätsmanagement-Services | Inspektion & Tests |

| Verpackungsvalidierung | |

| Assembly & Finished-Goods-Services |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Übriges Asien | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Gerät | In-vitro-Diagnostik (IVD)-Geräte | |

| Diagnostische Bildgebungsgeräte | ||

| Kardiovaskuläre Geräte | ||

| Arzneimittelabgabegeräte | Spritzen | |

| Pen-Injektoren | ||

| Andere | ||

| Endoskopiegeräte | ||

| Ophthalmologiegeräte | ||

| Orthopädische Geräte | ||

| Dentalgeräte | ||

| Andere Geräte | ||

| Nach Service | Geräteentwicklung & Fertigungsdienstleistungen | Gerätetechnik |

| Prozessentwicklung | ||

| Gerätefertigung | ||

| Qualitätsmanagement-Services | Inspektion & Tests | |

| Verpackungsvalidierung | ||

| Assembly & Finished-Goods-Services | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Übriges Asien | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Markt für medizinische Geräte-Auftragsfertigung?

Die Marktgröße für medizinische Geräte-Auftragsfertigung beträgt 95,81 Milliarden USD im Jahr 2025.

Wie schnell wird erwartet, dass der Markt wächst?

Der Branchenumsatz wird voraussichtlich mit einer CAGR von 10,33% steigen und bis 2030 156,63 Milliarden USD erreichen.

Welche Gerätekategorie dominiert die Outsourcing-Nachfrage?

In-in vitro-Diagnostikgeräte führen mit 28,2% Marktanteil aufgrund anhaltender Nachfrage nach schnellen Testplattformen.

Wo wird das schnellste regionale Wachstum erwartet?

Asien-Pazifik wird voraussichtlich mit einer CAGR von 10,5% expandieren, da globale OEMs Kosten- und Talentvorteile nutzen.

Warum wachsen Qualitätsmanagement-Dienstleistungen so schnell?

Verschärfte regulatorische Prüfung, insbesondere neue Cybersicherheitsregeln, die 2025 In Kraft treten, drängt OEMs dazu, auf CMOS mit fortgeschrittener QMS-Expertise zu vertrauen.

Wie beeinflusst Konsolidierung die Wettbewerbsdynamik?

OEM-Fusionen komprimieren Lieferantenlisten und veranlassen CMOS zu fusionieren für Skalierung und vertikale Expansion, während technologische Fähigkeiten wie Automatisierung und KI als Schlüsseldifferenziatoren dienen.

Seite zuletzt aktualisiert am: