Indiens Molkenprotein-Marktgröße und -anteil

Indiens Molkenprotein-Marktanalyse von Mordor Intelligence

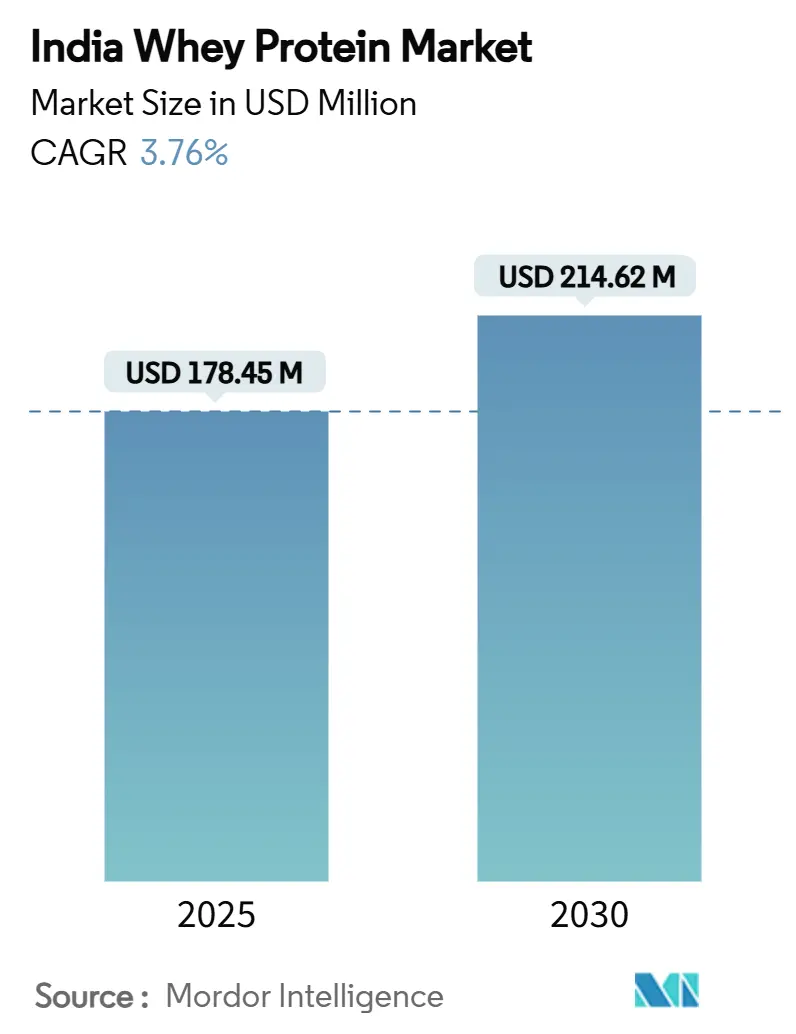

Der indische Molkenprotein-Markt ist mit 178,45 Millionen USD im Jahr 2025 bewertet und wird voraussichtlich bis 2030 auf 214,62 Millionen USD wachsen, was einer CAGR von 3,76 % entspricht. Das Marktwachstum wird durch das steigende Gesundheitsbewusstsein der Verbraucher, eine wachsende Präferenz für proteinreiche Ernährung und die expandierende Fitness- und Wellness-Branche im Land vorangetrieben. Zusätzlich befeuert die wachsende Anwendung von Molkenprotein in verschiedenen Bereichen, einschließlich Nahrungsergänzungsmitteln, funktionellen Lebensmitteln und Getränken, die Marktnachfrage weiter. Der Markt profitiert auch von Fortschritten in der Produktformulierung und der Einführung innovativer Geschmacksrichtungen und Formate, die unterschiedlichen Verbraucherpräferenzen gerecht werden. Der Prognosezeitraum wird voraussichtlich ein nachhaltiges Wachstum verzeichnen, da sich die Hersteller auf die Erweiterung ihrer Vertriebsnetze und die Verbesserung der Produktzugänglichkeit in städtischen und ländlichen Gebieten konzentrieren.

Wichtige Berichtserkenntnisse

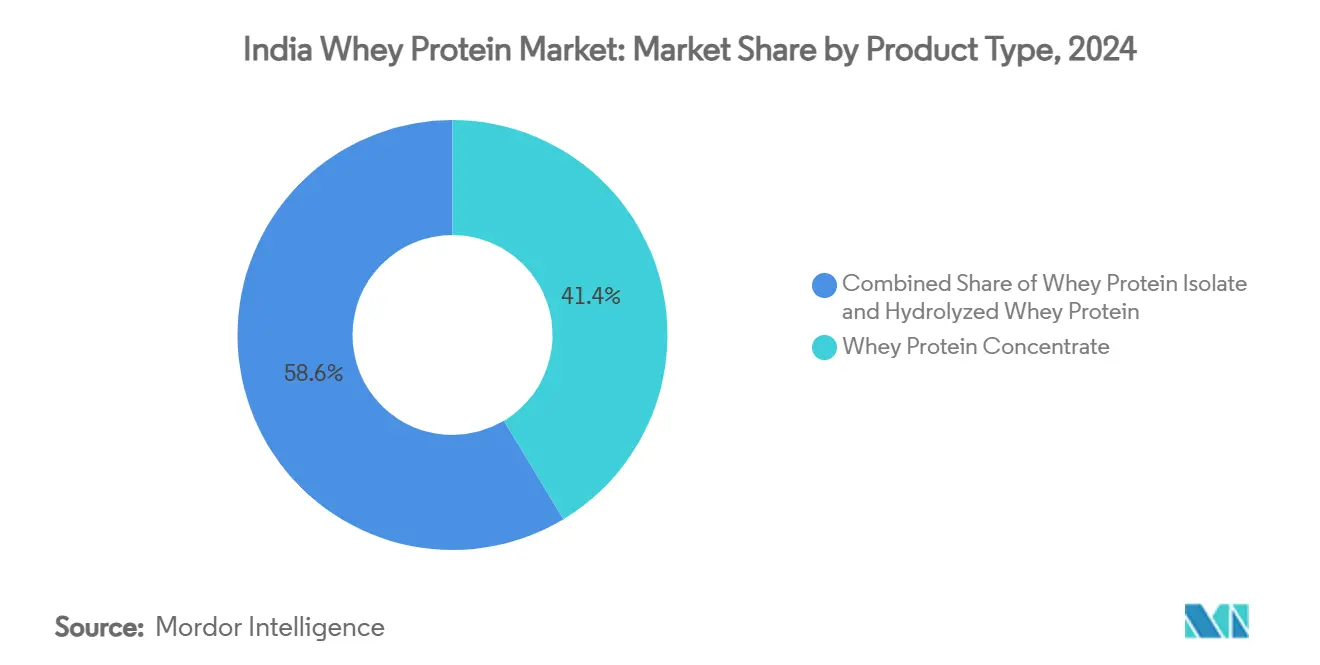

Nach Produkttyp beherrschte Molkenprotein-Konzentrat 41,37 % des indischen Molkenprotein-Marktanteils im Jahr 2024, während Molkenprotein-Isolat voraussichtlich die schnellste CAGR von 6,18 % bis 2030 verzeichnen wird.

Nach Kategorie hielt das Massenmarkt-Segment 73,85 % Umsatzanteil im Jahr 2024, aber Premium-Produkte entwickeln sich mit einer CAGR von 4,86 % bis 2030.

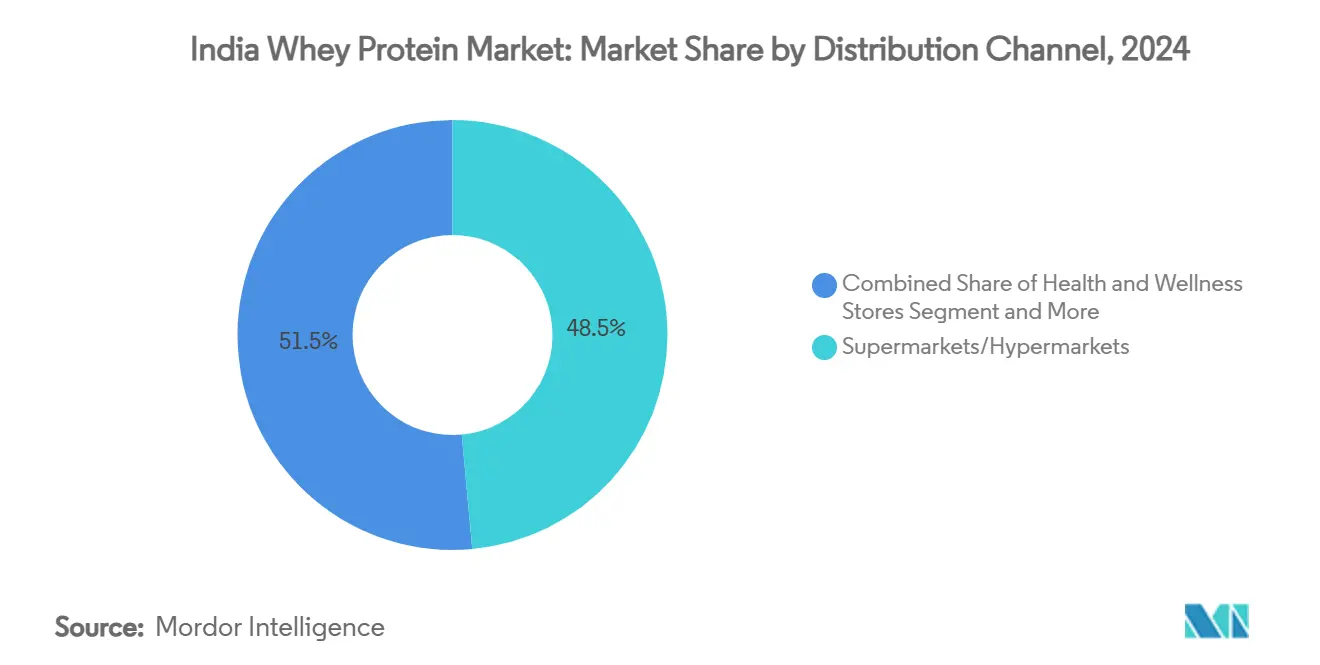

Nach Vertriebskanal führten Supermärkte und Hypermärkte mit einem Anteil von 48,54 % im Jahr 2024, während der Online-Einzelhandel voraussichtlich mit einer CAGR von 5,26 % bis 2030 expandieren wird.

Indiens Molkenprotein-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Zunehmende Sport- und Fitness-Studio-Kultur bei Millennials und Generation Z | +0.8% | National, mit Konzentration in Tier-1-Städten | Mittelfristig (2-4 Jahre) |

| Wachsendes Bewusstsein für Proteinmangel in indischer Ernährung | +1.2% | National, stärker in städtischen Gebieten | Langfristig (≥ 4 Jahre) |

| Expansion von E-Commerce und D2C-Gesundheits-Ernährungsmarken | +0.6% | National, angeführt von Metropolmärkten | Kurzfristig (≤ 2 Jahre) |

| Steigende Anwendung von Molke in Säuglingsnahrungsformeln | +0.4% | National, Premium-städtische Segmente | Langfristig (≥ 4 Jahre) |

| Staatliche PLI-Anreize für Milchprotein-Verarbeitung | +0.7% | National, Priorität auf Produktionszentren | Mittelfristig (2-4 Jahre) |

| Anstieg der weiblichen Freizeitsport-Teilnahme | +0.5% | Städtisches Indien, Ausdehnung auf Tier-2-Städte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunehmende Sport- und Fitness-Studio-Kultur bei Millennials und Generation Z

Die zunehmende Sport- und Fitness-Studio-Kultur bei Millennials und Generation Z ist ein bedeutender Treiber des indischen Molkenprotein-Marktes. Laut dem Ministerium für Jugend und Sport hat die Regierung aktiv Fitness-Initiativen gefördert, wie die Fit India-Bewegung, die Fitness-Kultur durch altersgerechte Protokolle institutionalisiert, die 30-60 Minuten moderate bis intensive körperliche Aktivität täglich empfehlen [1]Quelle: Ministerium für Jugend und Sport, "Fitness-Protokolle und Richtlinien für 18+ bis 65 Jahre", yas.nic.in. Dies hat junge Menschen ermutigt, gesündere Lebensstile anzunehmen. Zusätzlich beschleunigte sich die digitale Fitness-Annahme nach COVID, wobei Fitness-Apps erhebliche Steigerungen im Nutzerengagement verzeichneten. Diese Verschiebung hat gebildete Verbraucher geschaffen, die die Rolle von Protein bei Muskelregeneration und Leistung verstehen. Der Übergang von traditionellen indischen Fitness-Praktiken zur modernen Fitness-Studio-Kultur hat die Nachfrage nach wissenschaftlich formulierten Ernährungsprodukten weiter vorangetrieben und Molkenprotein als wesentlich und nicht optional positioniert. Der wachsende Trend wird voraussichtlich den Markt während des Prognosezeitraums weiter antreiben.

Wachsendes Bewusstsein für Proteinmangel in indischer Ernährung

Das wachsende Bewusstsein für Proteinmangel in indischer Ernährung ist ein bedeutender Treiber des indischen Molkenprotein-Marktes. Ein großer Teil der indischen Bevölkerung leidet unter unzureichender Proteinaufnahme aufgrund von Ernährungsgewohnheiten, die sich stark auf Kohlenhydrate und Fette stützen. Dieser Mangel hat zu erhöhten Gesundheitssorgen geführt, einschließlich geschwächter Immunität, Muskelverlust und anderen damit verbundenen Problemen. Infolgedessen suchen Verbraucher aktiv nach proteinreichen Alternativen, um diese Ernährungslücken zu schließen. Molkenprotein, bekannt für seine hohe Bioverfügbarkeit und vollständiges Aminosäureprofil, hat sich als bevorzugte Wahl unter gesundheitsbewussten Personen etabliert. Zusätzlich befeuern Regierungsinitiativen und Kampagnen von Gesundheitsorganisationen zur Förderung ausgewogener Ernährung und Proteinkonsum die Nachfrage nach Molkenprotein-Produkten im Land weiter. Dieser Trend wird voraussichtlich das Marktwachstum während des Prognosezeitraums antreiben.

Expansion von E-Commerce und D2C-Gesundheits-Ernährungsmarken

Die Expansion von E-Commerce-Plattformen und der Aufstieg von Direct-to-Consumer (D2C) Gesundheits-Ernährungsmarken sind bedeutende Treiber des indischen Molkenprotein-Marktes. Die zunehmende Durchdringung des Internets und von Smartphones hat es Verbrauchern ermöglicht, online auf eine breite Palette von Molkenprotein-Produkten zuzugreifen, was Bequemlichkeit und Vielfalt bietet. E-Commerce-Plattformen bieten detaillierte Produktbeschreibungen, Kundenbewertungen und wettbewerbsfähige Preise, die Kaufentscheidungen beeinflussen. Zusätzlich nutzen D2C-Marken digitale Marketingstrategien und Social-Media-Plattformen, um direkt mit Verbrauchern in Kontakt zu treten und Markenloyalität und Vertrauen aufzubauen. Diese Marken konzentrieren sich oft darauf, hochwertige, angepasste und innovative Molkenprotein-Produkte anzubieten, die auf spezifische Verbraucherbedürfnisse zugeschnitten sind, wie Fitness-Enthusiasten und gesundheitsbewusste Personen. Die nahtlose Integration von E-Commerce- und D2C-Kanälen hat erheblich zum Wachstum des Molkenprotein-Marktes in Indien beigetragen und diese Produkte für ein breiteres Publikum zugänglicher gemacht.

Staatliche PLI-Anreize für Milchprotein-Verarbeitung

Mit Fokus auf Milchprodukte hat das Production Linked Incentive (PLI)-Schema erhebliche 10.900 Crore INR für die Lebensmittelverarbeitung zugewiesen. Dieser Schritt soll Fertigungsanreize stärken, insbesondere für die Molkenprotein-Produktion [2]Quelle: Ministerium für Lebensmittelverarbeitende Industrien, "Vom Hof zum Einzelhandel: Make in Indias Schub für Exzellenz in der Lebensmittelverarbeitung", www.pib.gov.in. Bis März 2025 hatte das PLI-Schema erfolgreich Investitionen von insgesamt 1,61 Lakh Crore INR in verschiedenen Sektoren angezogen. Dieser Zufluss führte nicht nur zu einem bemerkenswerten Produktionswert von 14 Lakh Crore INR, sondern resultierte auch in der Schaffung von 11,5 Lakh Arbeitsplätzen. Solche Ergebnisse unterstreichen das unerschütterliche Engagement der Regierung zur Verbesserung der inländischen Fertigungskapazitäten. Darüber hinaus bietet das Schema eine 50 %ige Rückerstattung für internationale Marketingausgaben. Diese Rückerstattung ist auf entweder 3 % der Jahresumsätze oder 50 Crore INR begrenzt, was indischen Molkenprotein-Herstellern ermöglicht, ihre globale Wettbewerbsfähigkeit zu stärken und gleichzeitig die inländischen Kapazitäten zu erweitern. Bis 2024 verzeichnete der Lebensmittelverarbeitungssektor 171 aktive Teilnehmer, die vom PLI profitierten, was eine robuste Branchenreaktion auf die Regierungsanreize verdeutlicht. Diese unterstützenden Politiken senken nicht nur Kapitalinvestitionshürden und Betriebskosten, sondern positionieren auch inländische Akteure, um effektiv mit Importen zu konkurrieren und ihr Exportpotenzial zu verbessern.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Importabhängigkeit und volatile Molkenpreise | -0.9% | National, betrifft alle Marktsegmente | Kurzfristig (≤ 2 Jahre) |

| Steigende Beliebtheit pflanzlicher Protein-Alternativen | -0.7% | Städtisches Indien, Premium-Segmente | Mittelfristig (2-4 Jahre) |

| Strenge FSSAI-Compliance und Testkosten | -0.4% | National, Produktionsabläufe | Langfristig (≥ 4 Jahre) |

| Begrenzte Kühlkette für RTD-Molkengetränke | -0.3% | National, ländliche und halbstädtische Gebiete | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Importabhängigkeit und volatile Molkenpreise

Im Jahr 2025 wird Indien voraussichtlich 23.000 MT Molkenprotein importieren, was einen Anstieg von 20 % gegenüber den Zahlen von 2024 bedeutet. Dieser Anstieg macht den indischen Markt anfällig für globale Preisschwankungen und Unterbrechungen in der Lieferkette [3]Quelle: Landwirtschaftsministerium der Vereinigten Staaten, "Milchprodukte und Produkte Jahresbericht", apps.fas.usda.gov. Selbst mit einer beeindruckenden jährlichen Milchproduktion von 240 Millionen Tonnen trägt Indien zu weniger als 0,5 % des globalen Milchexport-Anteils bei. Seine Stellung im lukrativen Molkenprodukt-Segment verblasst im Vergleich zu den USA, die einen Anteil von 6,7 % an den globalen Exporten haben. Die USA haben ihre Bedenken bei der WTO geäußert und Indiens neu eingeführte Milchimport-Zertifikat-Mandate hervorgehoben. Diese Anforderungen könnten den Importprozess verkomplizieren und Compliance-Ausgaben für ausländische Lieferanten erhöhen. Inländisch kämpft Indien mit Hürden: einem Mangel an Investitionen in Käse- und Molkenverarbeitung, steigenden Produktionskosten und Qualitäts-Compliance-Versäumnissen. Diese Herausforderungen hemmen die Skalierung der inländischen Fertigung. Darüber hinaus wirken sich Schwankungen der globalen Molkenpreise auf die indische Verbraucherpreisgestaltung aus. Diese Volatilität führt zu Nachfrageelastizitätshürden und hemmt das Marktwachstum, insbesondere wenn Importkosten steigen.

Steigende Beliebtheit pflanzlicher Protein-Alternativen

Die steigende Beliebtheit pflanzlicher Protein-Alternativen stellt eine bedeutende Einschränkung für das Wachstum des Molkenprotein-Marktes in Indien dar. Verbraucher wenden sich zunehmend pflanzlichen Optionen zu aufgrund wachsenden Gesundheitsbewusstseins, Ernährungspräferenzen und ethischen Überlegungen. Die Wahrnehmung pflanzlicher Proteine als gesünder und nachhaltiger im Vergleich zu tierischen Proteinen, einschließlich Molke, treibt diesen Trend voran. Zusätzlich verstärkt die expandierende Verfügbarkeit pflanzlicher Proteinprodukte, gepaart mit aggressiven Marketingstrategien der Hersteller, den Wettbewerb für Molkenprotein weiter. Diese Verschiebung der Verbraucherpräferenz fordert den Molkenprotein-Markt heraus, zu innovieren und sich an veränderte Nachfragen anzupassen, was möglicherweise seine Wachstumsbahn während des Prognosezeitraums beeinträchtigt. Darüber hinaus gewinnen pflanzliche Protein-Alternativen wie Soja-, Erbsen- und Mandelproteine aufgrund ihrer Vielseitigkeit und Kompatibilität mit verschiedenen Ernährungseinschränkungen, einschließlich veganer und laktoseintoleranter Diäten, an Bedeutung.

Segmentanalyse

Nach Produkttyp: Isolat treibt Premium-Positionierung voran

Molkenprotein-Konzentrat dominiert weiterhin den indischen Molkenprotein-Markt und hält einen bedeutenden Marktanteil von 41,37 % im Jahr 2024. Diese Dominanz ist auf seine Erschwinglichkeit und breite Verfügbarkeit zurückzuführen, was es zu einer bevorzugten Wahl unter kostenbewussten Massenkonsumenten macht. Das Konzentrat-Segment bedient ein breites Publikum, einschließlich Personen, die grundlegende Protein-Supplementierung für allgemeine Gesundheit und Fitness suchen. Sein relativ niedrigerer Preis im Vergleich zu Isolaten macht es für eine größere Demografie zugänglich, insbesondere in preissensitiven Märkten. Das Segment steht jedoch vor Herausforderungen durch zunehmendes Verbraucherbewusstsein für Laktoseintoleranz und die wachsende Nachfrage nach saubereren, raffinierteren Protein-Optionen.

Molkenprotein-Isolat hingegen erlebt robustes Wachstum mit einer prognostizierten CAGR von 6,18 % bis 2030, was das Gesamtmarktwachstum erheblich übertrifft. Dieses Segment profitiert von zunehmender Verbrauchersophistikation und einer Bereitschaft, in Premium-Produkte zu investieren, die höheren Proteingehalt und reduzierten Laktosegehalt bieten. Das Isolat-Segment ist besonders ansprechend für Fitness-Enthusiasten und gesundheitsbewusste Verbraucher, die sauberere Ernährungsprofile und überlegene Qualität priorisieren. Zusätzlich treibt das zunehmende Bewusstsein für Laktoseintoleranz in Indien die Nachfrage nach Isolaten weiter voran, da sie Personen ansprechen, die Protein-Nahrungsergänzungsmittel mit minimalem Laktosegehalt suchen. Diese wachsende Präferenz für Isolate verdeutlicht eine klare Marktbifurkation zwischen kostengetriebenen und qualitätsfokussierten Verbrauchersegmenten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar bei Berichts-Kauf

Nach Kategorie: Premium gewinnt trotz Massenmarkt-Dominanz

Die Massenmarkt-Kategorie dominiert weiterhin den indischen Molkenprotein-Markt und macht einen erheblichen Marktanteil von 73,85 % im Jahr 2024 aus. Diese Dominanz kann auf ihre Erschwinglichkeit und breite Verfügbarkeit zurückgeführt werden, was sie für eine größere Verbraucherbasis zugänglich macht. Das Massenmarkt-Segment bedient hauptsächlich preissensitive Verbraucher, einschließlich Fitness-Enthusiasten, Studio-Besucher und Personen, die grundlegende Protein-Supplementierung zur Erfüllung ihrer Ernährungsbedürfnisse suchen. Seine starke Präsenz sowohl in städtischen als auch ländlichen Gebieten verstärkt seine Marktführerschaft weiter, unterstützt durch umfangreiche Vertriebsnetze, wettbewerbsfähige Preisstrategien und die Verfügbarkeit lokal hergestellter Produkte. Zusätzlich profitiert die Massenmarkt-Kategorie von der zunehmenden Durchdringung von E-Commerce-Plattformen, die diese Produkte für Verbraucher in verschiedenen Regionen des Landes zugänglicher gemacht haben.

Im Gegensatz dazu verzeichnet die Premium-Kategorie erhebliches Wachstum mit einer prognostizierten CAGR von 4,86 % bis 2030. Dieses Wachstum spiegelt die sich entwickelnden Präferenzen indischer Verbraucher wider, die zunehmend Qualität, Markenreputation und fortgeschrittene Formulierungen in ihren Protein-Supplementierungs-Entscheidungen priorisieren. Das Premium-Segment spricht ein Nischenpublikum an, einschließlich gesundheitsbewusster Personen, professioneller Athleten und Fitness-Enthusiasten, die bereit sind, in hochwertige Produkte mit überlegenen Ernährungsprofilen zu investieren. Faktoren wie steigende verfügbare Einkommen, größeres Bewusstsein für Gesundheit und Fitness und der Einfluss globaler Trends treiben die Expansion dieses Segments im indischen Molkenprotein-Markt voran.

Nach Vertriebskanal: Digitaler Handel gestaltet Zugang neu

Supermärkte und Hypermärkte dominieren weiterhin den indischen Molkenprotein-Markt und halten einen erheblichen Marktanteil von 48,54 % im Jahr 2024. Diese traditionellen Einzelhandelskanäle bleiben eine bevorzugte Wahl für Verbraucher aufgrund ihrer weiten Verbreitung, Bequemlichkeit und der Möglichkeit, Produkte vor dem Kauf physisch zu inspizieren. Zusätzlich bieten Supermärkte und Hypermärkte oft Werbeangebote und Rabatte, was preissensitive Käufer weiter anzieht. Ihre Rolle in der Lieferkette bleibt kritisch, da sie eine Plattform für etablierte Marken und neue Marktteilnehmer bieten, um eine breite Verbraucherbasis zu erreichen. Trotz der wachsenden Beliebtheit des Online-Einzelhandels wird erwartet, dass diese Kanäle ihre Relevanz behalten, indem sie sich an verändernde Verbraucherpräferenzen anpassen und In-Store-Erfahrungen verbessern.

Online-Einzelhandel hingegen erlebt schnelles Wachstum im indischen Molkenprotein-Markt mit einer prognostizierten CAGR von 5,26 % bis 2030. Dieses Wachstum spiegelt eine grundlegende Verschiebung im Verbraucherkaufverhalten wider, angetrieben durch die zunehmende Durchdringung von Smartphones, verbesserte Internetkonnektivität und die Bequemlichkeit der Haustürlieferung. Online-Plattformen ermöglichen es Verbrauchern auch, auf eine größere Vielfalt von Produkten zuzugreifen, Preise zu vergleichen und Bewertungen zu lesen, was Kaufentscheidungen erheblich beeinflusst. Darüber hinaus haben der Aufstieg gesundheitsbewusster Verbraucher und der wachsende Trend personalisierter Ernährung zu einer erhöhten Nachfrage nach Nischen- und Premium-Molkenprotein-Produkten geführt, die online leichter verfügbar sind. Infolgedessen entwickelt sich der Online-Einzelhandel als Schlüsselkanal und ergänzt den traditionellen Einzelhandel, anstatt ihn vollständig zu verdrängen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar bei Berichts-Kauf

Geografische Analyse

Indiens Molkenprotein-Markt bleibt überwiegend inländisch, geprägt von einem einheitlichen regulatorischen Rahmen und Vertriebsnetzen. Tier-1-Städte wie Delhi-NCR, Mumbai, Bangalore und Chennai dominieren die Landschaft, angetrieben von höheren verfügbaren Einkommen, einer aufblühenden Fitness-Kultur und erhöhtem Gesundheitsbewusstsein. Diese städtischen Zentren dienen als wichtige Zentren für Premium-Molkenprotein-Konsum, wobei Verbraucher in diesen Regionen eine Präferenz für Marken- und hochwertige Produkte zeigen. Das Vorhandensein organisierter Einzelhandelsketten und E-Commerce-Plattformen erleichtert weiter die Verfügbarkeit und Zugänglichkeit von Molkenprotein-Produkten in diesen Städten.

Konsummuster und Preissensitivität variieren erheblich zwischen den Regionen. Nördliche Bundesstaaten wie Punjab und Haryana zeigen eine höhere Akzeptanz milchbasierter Nahrungsergänzungsmittel, was auf die starke Milchkonsumkultur der Region und Vertrautheit mit milchbasierten Produkten zurückzuführen ist. Im Gegensatz dazu verzeichnen südliche Märkte, einschließlich Tamil Nadu und Kerala, eine wachsende Neigung zu pflanzlichen Alternativen, angetrieben von Ernährungspräferenzen und zunehmendem Veganismus. Zusätzlich unterstreichen die Subventionen der Maharashtra-Regierung an Milchbauern als Reaktion auf Beschaffungspreisproteste regionale Politikdisparitäten, die sowohl Rohstoffkosten als auch Fertigungsdynamik beeinflussen. Solche Politiken können Kostenvorteile oder Herausforderungen für Hersteller schaffen, die in bestimmten Bundesstaaten tätig sind, was die Gesamtmarktwettbewerbsfähigkeit beeinflusst.

Ländliche und halbstädtische Märkte kämpfen mit Herausforderungen der Kühlketteninfrastruktur, was die Verteilung von verzehrfertigen Molkengetränken einschränkt. Diese Gebiete stehen vor logistischen Hürden aufgrund unzureichender Kühlungseinrichtungen, die für die Aufrechterhaltung der Qualität verderblicher Produkte wesentlich sind. Infolgedessen konzentrieren sich Hersteller auf lagerstabile Pulverformulierungen, um eine breitere Marktreichweite zu erzielen. Pulverförmige Molkenprotein-Produkte bieten längere Haltbarkeit und einfachere Lagerung, wodurch sie für die Verteilung in Regionen mit Infrastrukturbeschränkungen geeigneter sind. Darüber hinaus verbessert die wachsende Durchdringung von E-Commerce in ländlichen Gebieten allmählich die Produktzugänglichkeit, obwohl Herausforderungen bezüglich Bewusstsein und Erschwinglichkeit bestehen bleiben.

Wettbewerbslandschaft

Unternehmen im indischen Molkenprotein-Markt priorisieren aktiv geografische und operative Expansionen, um der steigenden Nachfrage nach Molkenprotein-Produkten in verschiedenen Regionen gerecht zu werden. Mit dem wachsenden Bewusstsein für Gesundheit und Fitness bei Verbrauchern verbessern Unternehmen strategisch ihre Produktionskapazitäten, um dieser steigenden Nachfrage gerecht zu werden. Durch Investitionen in fortschrittliche Fertigungseinrichtungen und die Annahme innovativer Produktionstechniken zielen sie darauf ab, eine konsistente Versorgung mit hochwertigen Molkenprotein-Produkten sicherzustellen. Diese Bemühungen helfen Unternehmen nicht nur, die aktuellen Marktanforderungen zu erfüllen, sondern positionieren sie auch, um zukünftige Nachfragespitzen effektiv zu bewältigen.

Zusätzlich zu Produktionsverbesserungen rationalisieren Unternehmen ihre Lieferkettenoperationen, um Effizienz zu verbessern und Kosten zu reduzieren. Durch die Optimierung von Logistik, Lagerhaltung und Vertriebsnetzen stellen sie pünktliche Lieferung von Produkten an Verbraucher und Einzelhändler sicher. Viele Unternehmen gehen auch strategische Partnerschaften mit lokalen Distributoren und E-Commerce-Plattformen ein, um ihre Reichweite zu erweitern und unerschlossene Märkte zu durchdringen. Diese Kooperationen ermöglichen es ihnen, eine starke Basis in wichtigen Regionen zu etablieren und bessere Zugänglichkeit ihrer Produkte für eine breitere Verbraucherbasis sicherzustellen. Darüber hinaus nutzen Unternehmen digitale Plattformen und Online-Verkaufskanäle, um den wachsenden E-Commerce-Markt in Indien zu erschließen, der zu einem bedeutenden Wachstumstreiber für den Molkenprotein-Markt geworden ist.

Außerdem nutzen Unternehmen ihre regionalen Expansionen, um ihren Wettbewerbsvorsprung zu schärfen und aufkommende Wachstumschancen im indischen Molkenprotein-Markt zu nutzen. Durch Fokussierung auf Schlüsselregionen mit hohem Wachstumspotenzial zielen sie darauf ab, ihre Marktpräsenz zu stärken und einen größeren Marktanteil zu gewinnen. Viele Akteure investieren auch in Marketing- und Werbeaktivitäten, um Markenbewusstsein aufzubauen und gesundheitsbewusste Verbraucher anzuziehen. Diese Bemühungen umfassen Kooperationen mit Fitness-Influencern, Sponsorings von Gesundheits- und Wellness-Veranstaltungen und gezielte Werbekampagnen. Zusätzlich betonen Unternehmen Forschung und Entwicklung, um zu innovieren und neue Produkte einzuführen, die mit Verbrauchertrends übereinstimmen, wie pflanzliche Proteinmischungen und biologische Molkenprotein-Optionen.

Führende Unternehmen der indischen Molkenprotein-Branche

-

Parag Milk Foods Ltd

-

Gujarat Cooperative Milk Marketing Federation

-

Glanbia PLC

-

Bright Lifecare Pvt. Ltd.

-

GNC Holdings, LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Nutrabay hat BioAbsorb eingeführt, mit der ProDiFi-Mischung, einer patentangemeldeten Mischung aus Probiotika, Verdauungsenzymen und Ballaststoffen. Diese Formulierung verbessert Verdauung, Nährstoffabsorption und Proteinverarbeitung. BioAbsorb verwendet 100 % Crossflow-mikrofiltriertes Molken-Konzentrat und bietet ein saubereres Proteinprofil mit minimalem Fett und Laktose durch einen chemikalienfreien Filtrationsprozess.

- Mai 2025: GNC, ein globaler Marktführer bei Nahrungsergänzungsmitteln, hat sein neuestes Produkt in Indien eingeführt: das GNC Pro Performance 100% Whey + Keto Surge. Angeboten in Schokoladen-Geschmack ist GNC 100% Whey + Keto Surge in praktischen 1-Pfund-, 2-Pfund- und 4-Pfund-Größenvarianten verfügbar. Verbraucher können es auf GNC Indiens Website sowie auf Plattformen wie Amazon, Flipkart, Healthcare, Myntra, Hyugalife und in ausgewählten Offline-Geschäften kaufen.

- Oktober 2023: In einem strategischen Schritt hat Keventers mit Myprotein, einer prominenten Online-Sporternährungsmarke, eine Partnerschaft geschlossen, um ein Butterscotch-aromatisiertes Molkenprotein zu lancieren. Diese Kooperation zielt darauf ab, Fitness-Enthusiasten in ganz Indien zu bedienen und ihnen zu helfen, ihre Fitnessziele zu erreichen, während sie einen neuartigen Geschmack genießen. Das neu eingeführte Keventers Butterscotch Whey Protein ist in zwei Größen erhältlich: 500g und 1kg, mit Preisen von 2.599 INR bzw. 4.399 INR.

- Februar 2023: Fast & Up, eine indische Marke, die sich auf aktive Ernährung spezialisiert hat, hat ihr neuestes Produkt vorgestellt: Fast & Up Fusion Tech Protein. Diese innovative Formulierung hebt sich als Indiens erste klinisch getestete Mischung aus Molken- und Pflanzenprotein hervor. Mit der Faster Sustained Absorption Formula (FSA) verspricht sie überlegene Proteinlieferung, doppelte Absorptionsrate und Vorteile wie verbessertes Muskelwachstum und schnellere Erholung, alles zu einem budgetfreundlichen Preis.

Berichtsumfang für den indischen Molkenprotein-Markt

Molkenprotein, auch als Molkenisolat bekannt, ist eine Verbindung von Proteinen, die aus Molke extrahiert werden, einem flüssigen Material, das als Nebenprodukt der Käseherstellung produziert wird.

Der indische Molkenprotein-Markt ist nach Produkttyp und Anwendung segmentiert. Nach Produkttyp ist der Markt in Molkenprotein-Konzentrat, Molkenprotein-Isolat und hydrolysiertes Molkenprotein segmentiert. Basierend auf der Anwendung ist der Markt in Sport- und Leistungsernährung, Säuglingsnahrung und funktionelle oder angereicherte Lebensmittel segmentiert.

Die Marktgröße wurde in Wertbegriffen in USD und für Volumenbegriffe in Tonnen für alle oben genannten Segmente durchgeführt.

| Molkenprotein-Konzentrat |

| Molkenprotein-Isolat |

| Hydrolysiertes Molkenprotein |

| Massenmarkt |

| Premium |

| Online-Einzelhandel |

| Supermärkte und Hypermärkte |

| Gesundheits- und Wellness-Geschäfte |

| Andere Vertriebskanäle |

| Nach Produkttyp | Molkenprotein-Konzentrat |

| Molkenprotein-Isolat | |

| Hydrolysiertes Molkenprotein | |

| Nach Kategorie | Massenmarkt |

| Premium | |

| Nach Vertriebskanal | Online-Einzelhandel |

| Supermärkte und Hypermärkte | |

| Gesundheits- und Wellness-Geschäfte | |

| Andere Vertriebskanäle |

Schlüsselfragen beantwortet im Bericht

Wie groß ist der indische Molkenprotein-Markt im Jahr 2025?

Die Größe des indischen Molkenprotein-Marktes beträgt 178,45 Millionen USD im Jahr 2025 mit einer CAGR von 3,76 % bis 2030.

Welcher Produkttyp wächst am schnellsten bei indischen Molken-Nahrungsergänzungsmitteln?

Molkenprotein-Isolat verzeichnet die schnellste CAGR von 6,18 % dank höherer Reinheit und niedrigerer Laktosegehalte.

Welchen Anteil halten Supermärkte bei Molkenprotein-Verkäufen?

Supermärkte und Hypermärkte machen 48,54 % der Verkäufe von 2024 aus und führen alle Kanäle an.

Wie unterstützen Regierungsanreize die inländische Molkenproduktion?

Das PLI-Schema erstattet bis zu 50 % der qualifizierenden Ausgaben und senkt Kapitalkosten für neue Milchprotein-Anlagen.

Seite zuletzt aktualisiert am: