Marktanalyse für Fluidtechnikausrüstung

Es wird erwartet, dass die Marktgröße für Fluidtechnik-Ausrüstung von 46,19 Milliarden US-Dollar im Jahr 2023 auf 62,40 Milliarden US-Dollar im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 6,20 % im Prognosezeitraum (2023–2028) entspricht.

Die Branche erlebt eine bedeutende Entwicklung im Bereich der Automatisierung, da Unternehmen auf eine intelligentere Umgebung umsteigen. Mehrere wichtige Marktakteure setzen auf die Schaffung einer Synergie zwischen den Hydraulikprodukten und der Elektrosparte. Zu den Fortschritten in der Hydrauliktechnologie auf dem aktuellen Markt gehören Flüssigkeitskraftübertragung, mobile Diagnosetools, vereinfachte Schlauchauswahl, thermoplastische Komponenten und elektrohydraulische Steuerung.

- Anbieter legen großen Wert auf die regelmäßige Wartung hydraulischer Geräte, um hohe Reparatur- und Austauschkosten zu vermeiden. Darüber hinaus sorgt die Wartung für eine Reduzierung der Ausfallzeiten im Betrieb, da die Reinigung und Überprüfung der Ausrüstung nur wenige Minuten und der Austausch mehrere Stunden dauern kann, wohingegen eine vollständige Reparatur die Produktivität über einen längeren Zeitraum beeinträchtigen könnte.

- Beispielsweise kündigte REHOBOT Hydraulics im April 2021 die Einführung der PME70-2500MRV/VR70 an, einer elektrisch betriebenen Hydraulikpumpe. Diese Pumpe ist mit einem wartungsarmen Induktionsmotor ausgestattet und wurde entwickelt, um die Anforderungen vieler Kunden in vielen Anwendungsbranchen zu erfüllen.

- Die Welle von Industrie 4.0 auf der ganzen Welt kurbelt das Wachstum vernetzter hydraulischer Geräte an und führt zu einem Paradigmenwechsel hin zu intelligenten und intelligenten Systemen. Maschinenhersteller, insbesondere in Europa, digitalisieren die Maschinen. Die Vernetzung soll die Weiterentwicklung vernetzter Systeme in der Hydraulikausrüstung für eine nahtlose Integration mit anderen Maschinen erleichtern. Dies lässt sich am Trend des Übergangs von analogen hydraulischen Geräten zur digitalisierten hydraulischen Technologie erkennen.

- Das Aufkommen der Automatisierung von Fertigungsprozessen in mehreren Endverbraucherbranchen, darunter Lebensmittelverarbeitung und -verpackung, Automobilindustrie, Materialtransport und -montage sowie Chemie/Kunststoffe/Öl, hatte direkte Auswirkungen auf die Einführung pneumatischer Geräte. Darüber hinaus führte die Entwicklung arbeitssparender Geräte, automatischer Maschinen und automatischer Steuerungssysteme zu einem zunehmenden Einsatz von Pneumatik.

- Der Trend, pneumatische Geräte für verschiedene Vorgänge einzusetzen, wird durch die Notwendigkeit einer hohen Energieeffizienz dieser Geräte begünstigt. Darüber hinaus legen Unternehmen Wert auf Flexibilität bei der Gestaltung pneumatischer Geräte. Beispielsweise werden pneumatische Aktuatoren mithilfe von Online-Dimensionierungssoftware und Zylinderkonfigurationstools unter Berücksichtigung der erforderlichen Kraft, des Drucks und der mechanischen Einschränkungen auf die Anwendung abgestimmt.

- Ein weiterer Trend, der sich auf dem untersuchten Markt durchgesetzt hat, ist die Verringerung des Flüssigkeitsvolumens im Verhältnis zu den Pumpendurchflussraten bei kleineren und leichteren Geräten. Das geringere Flüssigkeitsvolumen in mobilen Hydraulikgeräten ermöglicht eine kürzere Verweildauer im Sumpf. Dies bedeutet weniger Zeit für die Kühlung und die Beseitigung eingeschlossener Luft.

- Die COVID-19-Pandemie führte zu erheblichen Unterbrechungen der Lieferkette bei der Herstellung von hydraulischen Kraftgeräten. Hersteller waren aufgrund der landesweiten Abriegelung gezwungen, Fabriken zu schließen, was zu einer Lücke im Angebots- und Nachfragezyklus führte. Die National Fluid Power Association erläuterte detailliert die Auswirkungen der Pandemie auf Unternehmen, wobei einige von ihnen stark betroffen waren, während andere in der Lage waren, Widerstandsfähigkeit zu zeigen. Neben dem wirtschaftlichen Abschwung und den Herausforderungen des Lockdowns war auf dem untersuchten Markt während der COVID-19-Pandemie die zunehmende kundenspezifische Anpassung ein wichtiger Trend bei hydraulischen Geräten für den Schwerlast-Materialtransport.

Markttrends für Fluidtechnikausrüstung

Ventile halten einen bedeutenden Marktanteil

- Zu den pneumatischen Ventilen gehören mechanische Ventile, manuelle Ventile, magnetgesteuerte, luftgesteuerte und vakuumgesteuerte Ventile. Pneumatiksysteme, deren Kraftübertragung in erheblichem Maße auf die Kraft der Druckluft angewiesen ist, sind in zahlreichen industriellen Anwendungen zu finden, von pneumatisch betriebenen Elektrowerkzeugen bis hin zu Dieselmotoren, und fördern daher ihren Einsatz in zahlreichen Anwendungen.

- Darüber hinaus brachte Warren Controls, ein in den USA ansässiger Hersteller von Regelventilen und Spezialprodukten für die Handhabung von Flüssigkeiten, im Jahr 2021 seine Serie ILEA 2900E elektrisch betätigter industrieller Kugelregelventile auf den Markt. Die Serie beherbergt einen hochwertigen, modulierenden, linearen, industriellen elektrischen Ventilantrieb und verfügt über ein robustes Gusseisengehäuse mit verschiedenen Besatzmaterialien. Die 2900E-Serie eignet sich dort, wo Wertigkeit und lange Lebensdauer wichtige Ziele für Anwendungen sind, einschließlich Abwasser.

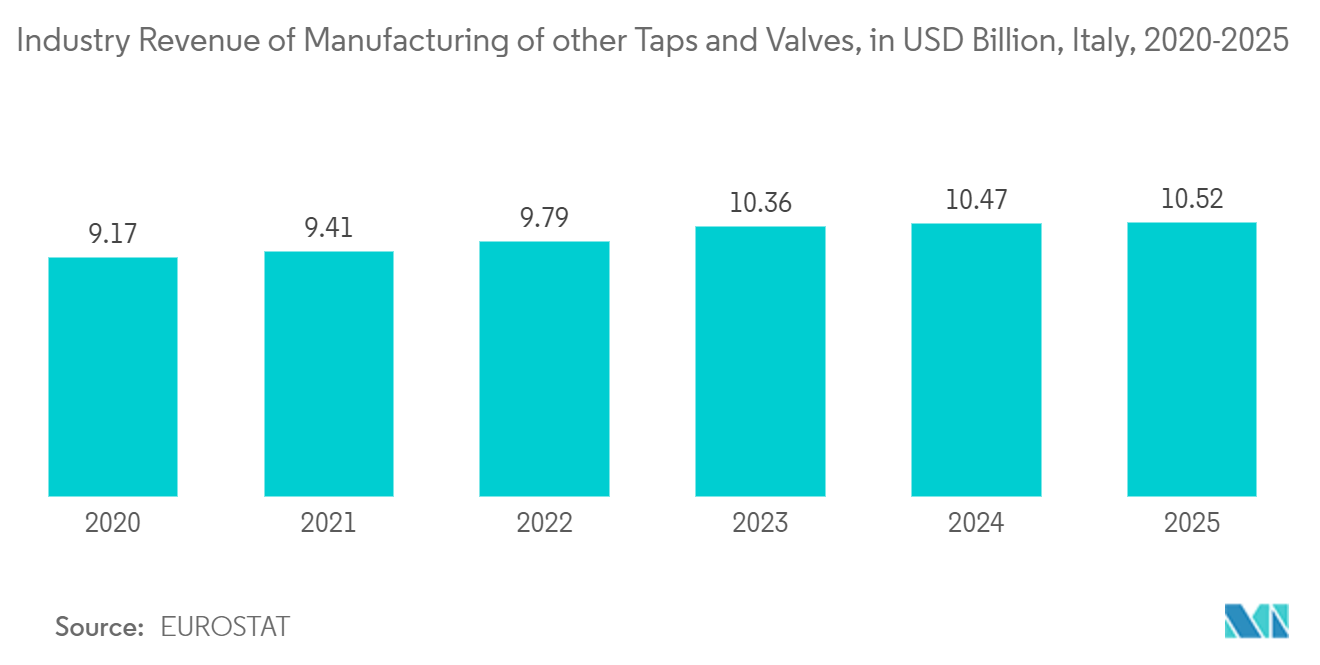

- Darüber hinaus steuern Überdruckventile im Allgemeinen den an ihrer Einlassöffnung vorhandenen Druck, indem sie den Druck in die Atmosphäre ablassen. Überdruckventile werden typischerweise nur in Luftbehältern oder Luftspeichergeräten wie Akkumulatoren verwendet, um einen übermäßigen Druck zu verhindern. Auch andere pneumatische Systeme verfügen über Ventile zur Steuerung des Durchflusses. Pneumatische Wegeventile werden in verschiedenen Ausführungen, Größen und Konfigurationen angeboten, die einen freien Durchfluss in eine Richtung ermöglichen und einen Durchfluss in die umgekehrte Richtung verhindern. Darüber hinaus wird laut Eurostat der Umsatz aus der Produktion anderer Wasserhähne und Ventile in Italien bis 2025 voraussichtlich bei rund 10,52 Milliarden US-Dollar liegen, was das Wachstum des Marktes weiter vorantreiben wird.

- Im September 2021 stellte die Linde Hydraulics GmbH Co. KG ihre nächste Generation von Regelventilen vor. Der neue Ventilblock VW 22/18 M5-03 für den offenen Kreislauf zeichnet sich durch sein modulares System aus, wobei der Monoblock mit fünf Abschnitten plus Druckentlastungsabschnitt den Grundaufbau darstellt. Optional können auf jeder Seite des Blocks drei zusätzliche Abschnitte hinzugefügt werden, um so gezielt auf Kundenbedürfnisse einzugehen.

- Darüber hinaus brachte Bosch Rexroth im Jahr 2021 eine vorkompensierte Ventilplattform auf den Markt, die es Herstellern mobiler Maschinen erleichtert, eine Reihe hydraulischer Steuerventile gezielt in einer einzigen, integrierten, multifunktionalen Steuerlösung zu kombinieren, um spezifische Betriebs- und Leistungsanforderungen zu erfüllen.

- Industrie 4.0 wird durch Fortschritte in der Automatisierungstechnologie vorangetrieben, die zu einem rasanten Anstieg des Einsatzes intelligenter Ventile führen, um eine bessere Kontrolle über Betrieb und Sicherheit zu erlangen. Darüber hinaus führte der steigende Wasserbedarf zusammen mit einem Bevölkerungswachstum im Laufe der Zeit zu einem höheren Wasserverbrauch pro Kopf, obwohl die Wasserversorgung abnahm.

Nordamerika verzeichnet beträchtliches Wachstum

- Aufgrund der wachsenden Entwicklung der Fertigungs- und FE-Aktivitäten in verschiedenen Branchen in ganz Nordamerika verfügt die Region über einen hohen Marktanteil. Darüber hinaus unterstützt auch die zunehmende Zahl von Initiativen zur Gewährleistung der Sicherheit der Arbeitnehmer in Branchen wie Chemie sowie Öl und Gas das Marktwachstum in der Region.

- In der Öl- und Gasindustrie nutzen hydraulische Systeme Flüssigkeitsdruck, um eine Pumpe anzutreiben. Dazu werden Flüssigkeiten mit einer Triplex-Pumpe ins Bohrloch gepumpt, die für extrem hohen Druck ausgelegt ist, normalerweise zwischen etwa 2.000 und 5.000 psi. Im Allgemeinen haben hydraulische Aufzüge ein höheres Produktionsvolumen als mechanische Aufzugspumpen. Laut EIA wird erwartet, dass der Erdgasverbrauch in den USA im Jahr 2021 durchschnittlich 82,5 Milliarden Kubikfuß pro Tag (Bcf/Tag) und im Jahr 2022 83,8 Milliarden Kubikfuß pro Tag (Bcf/Tag) betragen wird. Mit steigendem Verbrauch sorgt der Markt für potenzielles Wachstum.

- Darüber hinaus treibt die steigende Nachfrage nach hydraulischen Geräten in der Bauindustrie das Wachstum des Marktes voran. Beispielsweise gab Kobelco Construction Machinery USA im April 2021 bekannt, dass das Unternehmen einen Motorenliefervertrag mit Yanmarand Isuzu für die Produktion von Baggern und Kränen in Nordamerika abgeschlossen hat.

- Darüber hinaus stellte Hitachi Construction Machinery im Mai 2021 in Nordamerika einen ZX50U-Bagger vor, der das Hitachi-Triple-H-Hydrauliksystem nutzt, das einen kombinierten Betrieb durch die Einstellung der optimalen Durchflussrate für alle Aktuatoren ermöglicht. Darüber hinaus stellte Volvo North America im August 2022 zwei elektrische Baumaschinen vor, um seine elektrische Baumaschinenlinie in Nordamerika zu erweitern. Die Maschine läuft durch die Verbindung der Elektromotoren mit Hydraulikpumpen. Solche Innovationen treiben die Einführung hydraulischer Geräte in der Region weiter voran.

- Nach Angaben des US-Energieministeriums verbrauchen Druckluftsysteme 10 % des Gesamtstroms und etwa 16 % der gesamten Motorsystemenergie in US-amerikanischen Fertigungsbetrieben. Darin heißt es weiter, dass in 70 % aller Produktionsstätten in den Vereinigten Staaten Druckluftsysteme eingesetzt werden. Die meisten dieser Systeme liefern Druckluft, um eine Reihe von Geräten in einer bestimmten Anlage anzutreiben, beispielsweise Werkzeugmaschinen, Lackierkabinen, Materialtrennung und Materialhandhabung.

- Darüber hinaus wurden in den USA im Rahmen des Food Safety Modernization Act neue FDA-Richtlinien erlassen, die strenge Desinfektions- und Hygieneanforderungen vorschreiben. Infolgedessen werden Lieferanten und Verpacker gezwungen sein, ihren Anforderungen an eine ordnungsgemäße Gerätereinigung gerecht zu werden. Pneumatikgeräte sind sauberer als hydraulische und andere mechanische Geräte und können daher in einer Vielzahl von Anwendungen in der Lebensmittelindustrie eingesetzt werden. Solche Gesetze sorgen dafür, dass der Markt der Region schnell floriert.

Überblick über die Fluidtechnik-Ausrüstungsbranche

Der Markt für Fluidtechnikgeräte ist mäßig konsolidiert und umfasst einige bedeutende Unternehmen wie Bosch-Rexroth AG, Danfoss AS, Eaton Corporation, Festo AG, SMC Corporation, Emerson Electric Co. und Schlumberger Limited. Die Unternehmen investieren kontinuierlich in strategische Partnerschaften und Produktentwicklungen, um weitere Marktanteile zu gewinnen.

Im Dezember 2021 führte Danfoss Power Solutions eine Mehrachsenlenkung für OEMs ein, um die Manövrierfähigkeit und Produktivität von Land- und Baumaschinen zu verbessern. Das System ermöglicht engere Kurven und gut sichtbares Krabbenfahren. Die Technologie basiert auf einem softwaregesteuerten elektrohydraulischen Ventil, das eine unabhängige Steuerung der Vorder- und Hinterachse eines Fahrzeugs von der Kabine aus ermöglicht. Die Technologie wird auf Traktoren in europäischen Weinbergen sowie auf Bau- und Materialtransportgeräten in der Europäischen Union eingesetzt.

Im Mai 2021 brachte Bosch Rexroth einen schnellen und leistungsdichten Hägglunds Atom-Hydraulikmotor auf den Markt. Der Hägglunds Atom ersetzt den bestehenden Hägglunds CAb und liefert nicht nur mehr Umdrehungen pro Minute, sondern ist auch leistungsstärker als Motoren ähnlicher Größe. Das Ergebnis ist ein winziges, leistungsdichtes Paket, das sich ideal für mobile, Schiffs- und Recyclinganwendungen eignet.

Marktführer für Fluidtechnik-Ausrüstung

Bosch-Rexroth AG

Danfoss AS

Eaton Corporation

Festo AG

SMC Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Fluidtechnik-Geräte

- August 2022 – HAWE stellt das Mini-Hydraulikaggregat vom Typ HICON vor, das für den Einsatz in Freizeitbooten konzipiert ist und in vielen anderen Anwendungen einen einzigartigen Vorteil bietet. Es ist wasserdicht und somit resistent gegen Spritzwasser oder zeitweiliges Eintauchen in Wasser während des Betriebs.

- Januar 2022 – Atar Capital gab die Übernahme des North America Controls (BWNAC)-Geschäfts von BorgWarner bekannt, einem Anbieter von Getriebemagneten, Motormagneten, Stopp-Start-Akkumulatoren und hydraulischen Steuermodulen in ganz Nordamerika.

- Juni 2021 – Ingersoll Rand Inc. hat der Übernahme von Maximus zugestimmt, einem Anbieter von digitalen Steuerungen und Produktionsmanagementsystemen für das industrielle Internet der Dinge (IIoT) für den Agrartechnologiemarkt. Dies wird dem Unternehmen helfen, zusätzliche Innovationen und erhebliche Synergien mit Dosatron und anderen PST-Marken voranzutreiben.

Segmentierung der Fluidtechnik-Ausrüstungsindustrie

Fluidtechnik ist ein Begriff, der hydraulische und pneumatische Technologien beschreibt. Fluidkraftgeräte umfassen Geräte, die eine Flüssigkeit (Flüssigkeit oder Gas) verwenden, um Energie von einem Ort zum anderen zu übertragen. Bei der Hydraulik handelt es sich bei der Flüssigkeit um eine Flüssigkeit (normalerweise Öl), während bei der Pneumatik Gas (normalerweise Druckluft) zum Einsatz kommt.

Sowohl für die hydraulische als auch für die pneumatische Kategorie berücksichtigt die Studie nur Einnahmen aus dem Verkauf von Geräten, die bei der Herstellung von Endprodukten verwendet werden. Es spiegelt nicht den Umsatz mit Fertigwaren wider.

Der globale Markt für Fluidkraftausrüstung, in dem der globale Markt für Hydraulikausrüstung nach Produkttyp (Pumpen, Motoren, Ventile, Zylinder, Akkumulatoren und Filter) und vertikalen Endbenutzern (Bauwesen, Landwirtschaft, Materialtransport, Öl und Gas, Luft- und Raumfahrt und Verteidigung) segmentiert ist , Werkzeugmaschinen, hydraulische Werkzeuge) und Geographie.

Der globale Markt für pneumatische Geräte ist nach Produkttyp (Ventile, Aktuatoren, FRLs, Armaturen), Endbenutzerbranche (Lebensmittelverarbeitung und -verpackung, Automobil, Materialhandhabung und -montage, Chemikalien/Kunststoffe/Öl, Halbleiter und Elektronik, Metallverarbeitung) segmentiert. Papier und Druck, Biowissenschaften) und Geographie. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Pumps |

| Motoren |

| Ventile |

| Zylinder |

| Akkumulatoren und Filter |

| Andere Produkttypen (Getriebe, Fluidanschlüsse usw.) |

| Konstruktion |

| Landwirtschaft |

| Materialhandhabung |

| Öl und Gas |

| Luft- und Raumfahrt und Verteidigung |

| Werkzeugmaschinen |

| Hydraulische Werkzeuge |

| Andere Branchen für Endbenutzer |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Nach Produkttyp | Pumps |

| Motoren | |

| Ventile | |

| Zylinder | |

| Akkumulatoren und Filter | |

| Andere Produkttypen (Getriebe, Fluidanschlüsse usw.) | |

| Nach Endbenutzer-Branche | Konstruktion |

| Landwirtschaft | |

| Materialhandhabung | |

| Öl und Gas | |

| Luft- und Raumfahrt und Verteidigung | |

| Werkzeugmaschinen | |

| Hydraulische Werkzeuge | |

| Andere Branchen für Endbenutzer | |

| Nach Geographie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur Marktforschung für Fluidtechnik

Wie groß ist der Markt für Fluidtechnik?

Der Markt für Fluidtechnikausrüstung wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6,20 % verzeichnen.

Wer sind die Hauptakteure auf dem Fluidtechnik-Markt?

Bosch-Rexroth AG, Danfoss AS, Eaton Corporation, Festo AG, SMC Corporation sind die wichtigsten Unternehmen, die auf dem Markt für Fluidtechnikausrüstung tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Fluidtechnik?

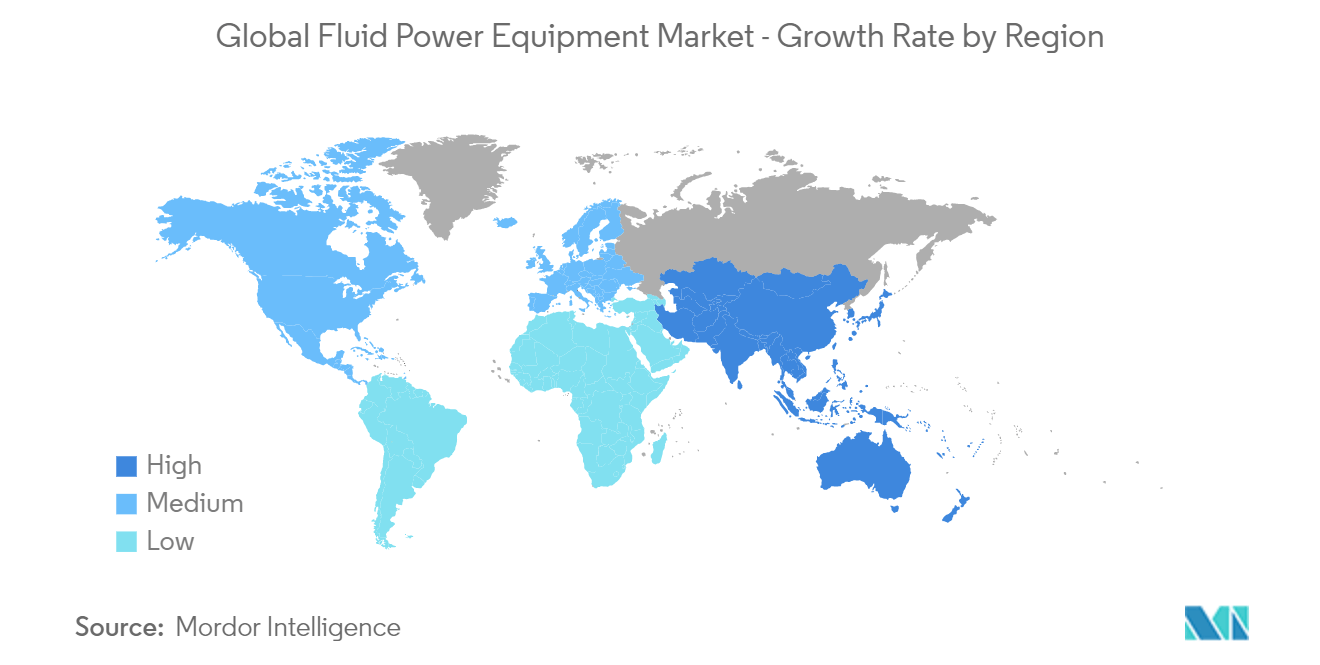

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Fluid Power Equipment-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Fluidtechnikausrüstung.

Welche Jahre deckt dieser Fluidtechnik-Ausrüstungsmarkt ab?

Der Bericht deckt die historische Marktgröße des Marktes für Fluidtechnik für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Fluidtechnik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Fluidtechnikausrüstung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fluidtechnikgeräten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Fluidtechnikausrüstung umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.