Marktgröße für Biodünger

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 3.93 Milliarden US-Dollar | |

| Marktgröße (2029) | 6.05 Milliarden US-Dollar | |

| Größter Anteil nach Form | Mykorrhiza | |

| CAGR (2024 - 2029) | 9.85 % | |

| Größter Anteil nach Region | Nordamerika | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Biodünger

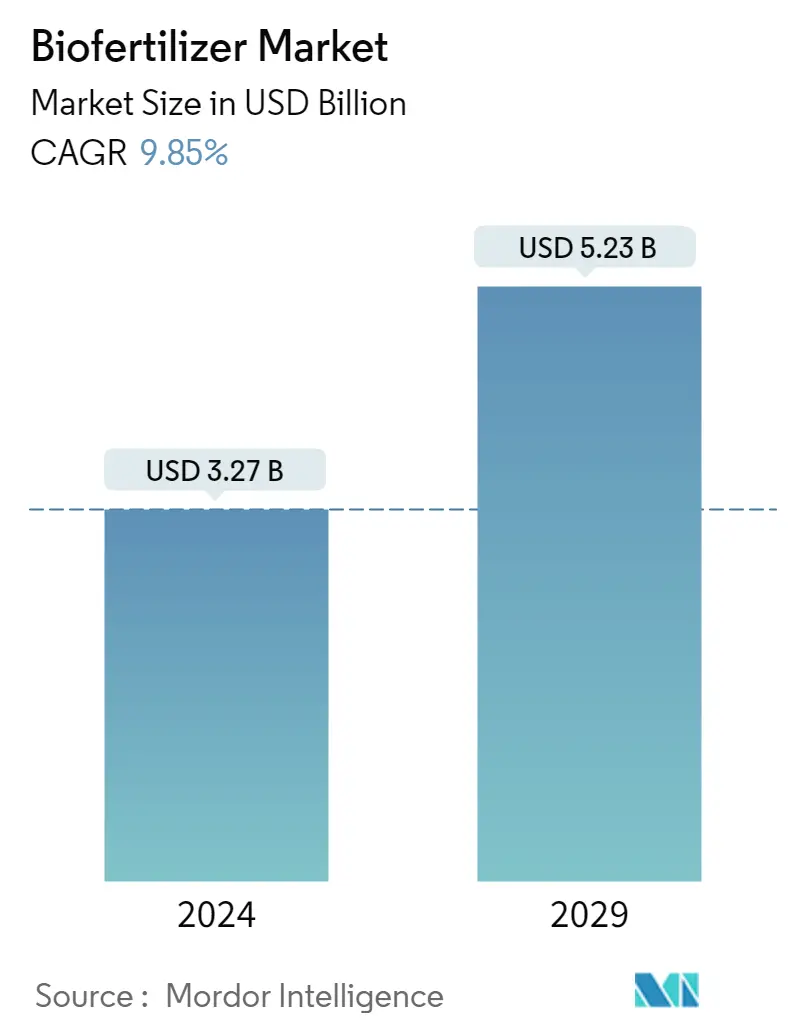

Die Größe des Biodüngermarkts wird im Jahr 2024 auf 3,27 Milliarden US-Dollar geschätzt und soll bis 2029 5,23 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,85 % im Prognosezeitraum (2024–2029) entspricht.

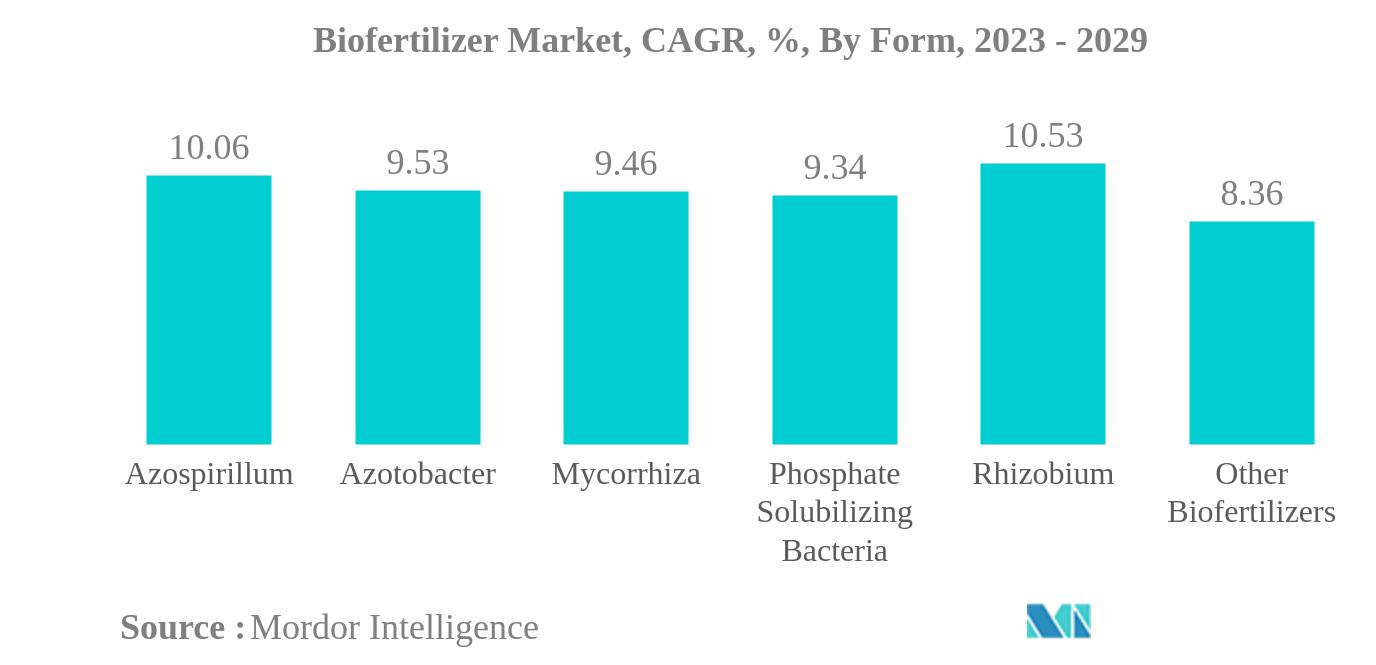

- Mykorrhiza ist die größte Form. Mykorrhiza, auch arbuskuläre Mykorrhizapilze (AMF) genannt, steigert nachweislich die Ernteerträge erheblich. Es ist der weltweit am häufigsten konsumierte Biodünger.

- Rhizobium ist die am schnellsten wachsende Form. Rhizobium ist das wichtigste stickstofffixierende Bakterium, das in einer Symbiose mit Pflanzen existiert und in den Wurzelknollen von Hülsenfrüchten lebt.

- Reihenkulturen sind die größte Kulturart. Zu den wichtigsten Reihenkulturen, die weltweit angebaut werden, gehören Reis, Gerste, Mais, Weizen, Raps, Roggen, Soja usw. und sie machten im Jahr 2022 74,6 % des Biodüngerverbrauchs aus.

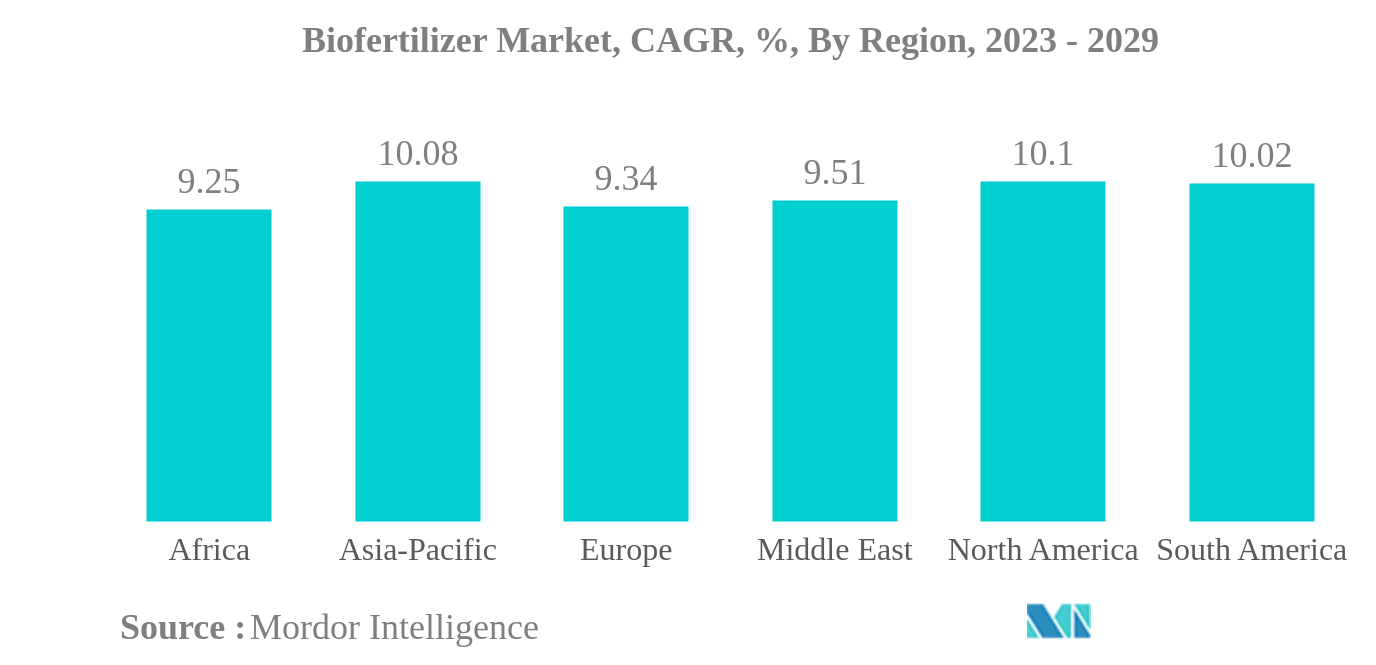

- Nordamerika ist die größte Region. Die Anbaufläche von Bio-Pflanzen in der Region ist im historischen Zeitraum um 13,5 % von 1,4 Millionen Hektar im Jahr 2017 auf 1,6 Millionen Hektar im Jahr 2021 gestiegen.

Mykorrhiza ist die größte Form

- Biodünger sind lebende Mikroorganismen, die die Pflanzenernährung verbessern können, indem sie die Nährstoffverfügbarkeit im Boden entweder mobilisieren oder erhöhen. Zu den am häufigsten als Biodünger in der Landwirtschaft verwendeten Mikroorganismen gehören Mykorrhiza, Azospirillum, Azotobacter, Rhizobium und phosphatlöslich machende Bakterien.

- Unter diesen ist Mykorrhiza der weltweit am häufigsten konsumierte Biodünger. Im Jahr 2022 machte es 36,3 % des Biodüngersegments aus, mit einem Marktwert von 995,3 Millionen US-Dollar und einem Volumen von 96,6 Tausend Tonnen. Mykorrhiza vergrößert die Wurzeloberfläche von Pflanzen und steigert so deren Nährstoffaufnahme.

- Rhizobium ist weltweit der am zweithäufigsten konsumierte Biodünger. Im Jahr 2022 machte es 24,8 % des Biodüngemittelsegments aus. Nordamerika dominierte im gleichen Jahr das Rhizobium-Subsegment mit einem Marktanteil von 52,7 %. Reihenkulturen dominierten das Rhizobien-Untersegment in Nordamerika und machten im Jahr 2022 62,4 % aus. Rhizobien haben eine symbiotische Verbindung mit Hülsenfrüchten, einer Kategorie von Reihenkulturen. Somit dominierten Reihenkulturen das Untersegment der Rhizobien. Auch Nordamerika verfügt über eine große Anbaufläche für Reihenkulturen. Das Rhizobium-Untersegment im nordamerikanischen Markt für Reihenkulturen wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 10,5 % verzeichnen.

- Azospirillum machte 16,8 % des Biodüngemittelsegments aus. Nordamerika dominierte das Untersegment Azospirillum und machte im Jahr 2022 46,4 % aus. Der Marktwert stieg im historischen Zeitraum um etwa 57,8 %.

- Daher wird erwartet, dass das Biodüngemittelsegment des globalen Marktes für landwirtschaftliche Biologika in den kommenden Jahren wachsen wird, da immer mehr Landwirte nach nachhaltigen und umweltfreundlichen Lösungen zur Verbesserung der Ernteerträge und der Bodengesundheit suchen.

Nordamerika ist die größte Region

- Biodünger sind lebende Mikroorganismen, die die Pflanzenernährung verbessern können, indem sie entweder die Nährstoffverfügbarkeit im Boden mobilisieren oder erhöhen. Nordamerika und Europa sind weltweit die größten Verbraucher von Biodüngern.

- Auf Nordamerika entfielen im Jahr 2022 35,9 % des weltweiten Marktes für Biodünger. Die Anbaufläche von Bio-Pflanzen in der Region stieg im historischen Zeitraum um 13,5 %, von 1,4 Millionen Hektar im Jahr 2017 auf 1,6 Millionen Hektar im Jahr 2021. Die Nachfrage nach Bio Lebensmittel in der Region wachsen rasant, wobei die durchschnittlichen Pro-Kopf-Ausgaben für Bio-Lebensmittel in Nordamerika im Jahr 2021 109,7 USD betragen.

- Auf die europäische Region entfielen im Jahr 2022 31,9 % und sie war der zweitgrößte Verbraucher von Biodüngern. Europa verfügte mit 6,5 Millionen Hektar im Jahr 2021 über die größte Fläche für ökologischen Landbau weltweit. Die Europäische Kommission hat einen Aktionsplan vorgestellt, um die ökologische Fläche in den Mitgliedsländern bis 2030 auf 25,0 % der landwirtschaftlichen Nutzfläche der Region zu vergrößern Es wird erwartet, dass dieser Faktor den Markt für Biodünger in der Region weiter ankurbeln wird.

- Die Region Asien-Pazifik ist ein führender Produzent von Bio-Pflanzen wie Reis, Zuckerrohr sowie Obst und Gemüse. China und Indien sind aufstrebende Spitzenreiter, obwohl der ökologische Landbau nur einen kleinen Teil ihrer gesamten landwirtschaftlichen Fläche ausmacht. Die Fläche des ökologischen Landbaus in der Region ist von 2017 bis 2021 gewachsen, und es wird erwartet, dass dieser Trend das Wachstum auf dem Markt für Biodünger vorantreiben wird.

- Die zunehmende Bio-Anbaufläche und die steigende Nachfrage nach Bio-Rohstoffen auf der ganzen Welt, insbesondere in Regionen wie Europa und Nordamerika, könnten die Nachfrage nach Biodüngern im Prognosezeitraum ankurbeln.

Überblick über die Biodünger-Branche

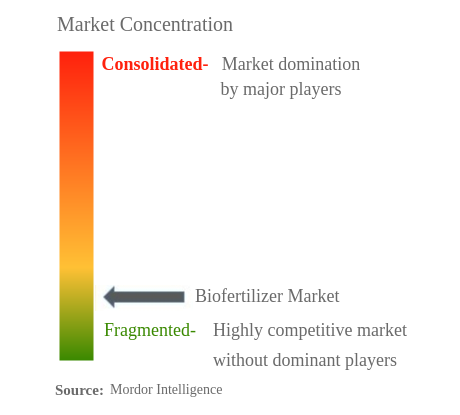

Der Markt für Biodünger ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 21,97 % einnehmen. Die Hauptakteure auf diesem Markt sind Gujarat State Fertilizers Chemicals Ltd, Indian Farmers Fertilizer Cooperative Limited, Koppert Biological Systems Inc., Symborg Inc. und T. Stanes and Company Limited (alphabetisch sortiert).

Marktführer bei Biodüngern

Gujarat State Fertilizers & Chemicals Ltd

Indian Farmers Fertiliser Cooperative Limited

Koppert Biological Systems Inc.

Symborg Inc.

T.Stanes and Company Limited

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biodünger

- Oktober 2022 Koppert beabsichtigt, in drei neue Produktionseinheiten in Brasilien zu investieren und so seine Führungsposition auf dem brasilianischen und globalen Markt für biologische Agrarrohstoffe zu sichern. Die neue Formulierungseinheit wird auf einer Fläche von mehr als 8.000 m² untergebracht sein. Es wird die gesamte mikrobiologische Linie produzieren, einschließlich Produkten auf Basis von Viren, Pilzen und Bakterien in flüssiger oder fester Form.

- September 2022 Corteva Agriscience stimmt der Übernahme von Symborg Inc. zu, um seine globale Präsenz mit einem starken Vertriebsnetz zu stärken.

- März 2021 Symborg eröffnet eine neue Hydrolyseanlage in Spanien mit einer Gesamtinvestition von 28,0 Millionen US-Dollar. Die Anlage ist für die Herstellung nachhaltiger Produkte für die Landwirtschaft konzipiert, wie etwa Biodünger, Biostimulanzien und Biokontrolllösungen, die in die Vereinigten Staaten importiert werden.

Marktbericht für Biodünger – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Bilden

- 5.1.1 Azospirillum

- 5.1.2 Azotobacter

- 5.1.3 Mykorrhiza

- 5.1.4 Phosphatlöslich machende Bakterien

- 5.1.5 Rhizobium

- 5.1.6 Andere Biodünger

- 5.2 Erntetyp

- 5.2.1 Geldernten

- 5.2.2 Gartenbaukulturen

- 5.2.3 Reihenkulturen

- 5.3 Region

- 5.3.1 Afrika

- 5.3.1.1 Nach Land

- 5.3.1.1.1 Ägypten

- 5.3.1.1.2 Nigeria

- 5.3.1.1.3 Südafrika

- 5.3.1.1.4 Rest von Afrika

- 5.3.2 Asien-Pazifik

- 5.3.2.1 Nach Land

- 5.3.2.1.1 Australien

- 5.3.2.1.2 China

- 5.3.2.1.3 Indien

- 5.3.2.1.4 Indonesien

- 5.3.2.1.5 Japan

- 5.3.2.1.6 Philippinen

- 5.3.2.1.7 Thailand

- 5.3.2.1.8 Vietnam

- 5.3.2.1.9 Rest des asiatisch-pazifischen Raums

- 5.3.3 Europa

- 5.3.3.1 Nach Land

- 5.3.3.1.1 Frankreich

- 5.3.3.1.2 Deutschland

- 5.3.3.1.3 Italien

- 5.3.3.1.4 Niederlande

- 5.3.3.1.5 Russland

- 5.3.3.1.6 Spanien

- 5.3.3.1.7 Truthahn

- 5.3.3.1.8 Großbritannien

- 5.3.3.1.9 Rest von Europa

- 5.3.4 Naher Osten

- 5.3.4.1 Nach Land

- 5.3.4.1.1 Iran

- 5.3.4.1.2 Saudi-Arabien

- 5.3.4.1.3 Rest des Nahen Ostens

- 5.3.5 Nordamerika

- 5.3.5.1 Nach Land

- 5.3.5.1.1 Kanada

- 5.3.5.1.2 Mexiko

- 5.3.5.1.3 Vereinigte Staaten

- 5.3.5.1.4 Rest von Nordamerika

- 5.3.6 Südamerika

- 5.3.6.1 Nach Land

- 5.3.6.1.1 Argentinien

- 5.3.6.1.2 Brasilien

- 5.3.6.1.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Andermatt Group AG

- 6.4.2 Atlántica Agrícola

- 6.4.3 Binzhou Jingyang Biological Fertilizer Co. Ltd

- 6.4.4 Biostadt India Limited

- 6.4.5 Ficosterra

- 6.4.6 Gujarat State Fertilizers & Chemicals Ltd

- 6.4.7 Indian Farmers Fertiliser Cooperative Limited

- 6.4.8 Indogulf BioAg LLC (Biotech Division of Indogulf Company)

- 6.4.9 IPL Biologicals Limited

- 6.4.10 Kiwa Bio-Tech

- 6.4.11 Koppert Biological Systems Inc.

- 6.4.12 Microbial Biological Fertilizers International

- 6.4.13 Suståne Natural Fertilizer Inc.

- 6.4.14 Symborg Inc.

- 6.4.15 T.Stanes and Company Limited

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Biodünger-Branche

Azospirillum, Azotobacter, Mykorrhiza, phosphatlöslich machende Bakterien und Rhizobium werden als Segmente von Form abgedeckt. Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.| Azospirillum |

| Azotobacter |

| Mykorrhiza |

| Phosphatlöslich machende Bakterien |

| Rhizobium |

| Andere Biodünger |

| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Afrika | Nach Land | Ägypten |

| Nigeria | ||

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Land | Australien |

| China | ||

| Indien | ||

| Indonesien | ||

| Japan | ||

| Philippinen | ||

| Thailand | ||

| Vietnam | ||

| Rest des asiatisch-pazifischen Raums | ||

| Europa | Nach Land | Frankreich |

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Truthahn | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Land | Iran |

| Saudi-Arabien | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Land | Kanada |

| Mexiko | ||

| Vereinigte Staaten | ||

| Rest von Nordamerika | ||

| Südamerika | Nach Land | Argentinien |

| Brasilien | ||

| Rest von Südamerika |

| Bilden | Azospirillum | ||

| Azotobacter | |||

| Mykorrhiza | |||

| Phosphatlöslich machende Bakterien | |||

| Rhizobium | |||

| Andere Biodünger | |||

| Erntetyp | Geldernten | ||

| Gartenbaukulturen | |||

| Reihenkulturen | |||

| Region | Afrika | Nach Land | Ägypten |

| Nigeria | |||

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Land | Australien | |

| China | |||

| Indien | |||

| Indonesien | |||

| Japan | |||

| Philippinen | |||

| Thailand | |||

| Vietnam | |||

| Rest des asiatisch-pazifischen Raums | |||

| Europa | Nach Land | Frankreich | |

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Land | Iran | |

| Saudi-Arabien | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Land | Kanada | |

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

| Südamerika | Nach Land | Argentinien | |

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dabei handelt es sich um die durchschnittliche Menge an Biodüngern, die pro Hektar Ackerland in der jeweiligen Region/dem jeweiligen Land ausgebracht wird.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biodünger

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biodüngern und Düngemitteln wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.