Marktanalyse für Mischfutter in Deutschland

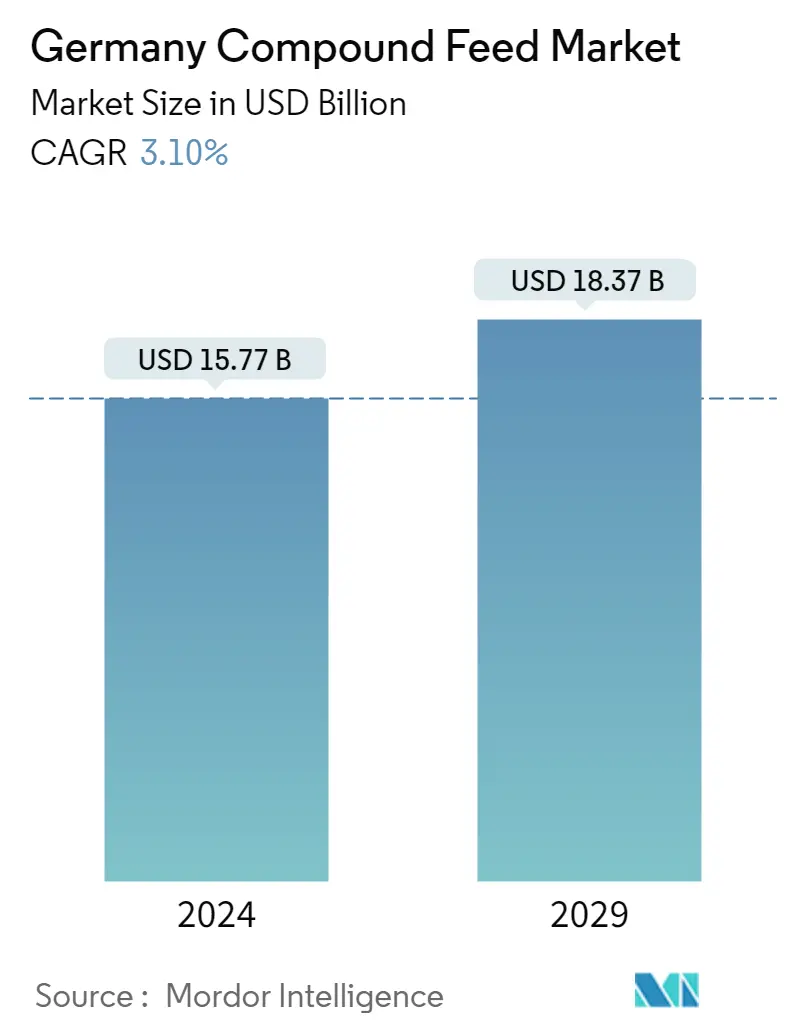

Die Größe des deutschen Mischfuttermarkts wird im Jahr 2024 auf 15,77 Milliarden US-Dollar geschätzt und soll bis 2029 18,37 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 3,10 % im Prognosezeitraum (2024–2029) entspricht.

- Die Nachfrage nach rotem Fleisch in der deutschen Mischfutterbranche wächst mit der Beliebtheit von Fleisch und Fleischprodukten. Aufgrund der Vorliebe der Verbraucher für eine proteinreiche Ernährung und der niedrigeren Fleischpreise im Land nimmt die Zahl rasch zu. Die niedrigen Fleischpreise steigern die Kaufkraft der Verbraucher in der Fleischindustrie. Die wachsende Nachfrage nach tierischen Produkten und verarbeitetem Fleisch hat es den Futtermittelherstellern ermöglicht, die Tierproduktivität zu steigern.

- Nach Angaben der Bundesanstalt für Landwirtschaft und Ernährung produzierte Deutschland im Jahr 2021 8,47 Millionen Tonnen Fleisch, ein Rückgang um 1,6 % (142.000 Tonnen) gegenüber 2020. Die Geflügelfleischproduktion ging dagegen um 1,7 % auf 1,64 Millionen Tonnen zurück aufgrund der zunehmenden größten Vogelgrippe-Epidemie, die in den Ländern der Europäischen Union, einschließlich Deutschland, beobachtet wurde. Laut Eurostat wurden im Jahr 2021 über 2.467 Ausbrüche bei Geflügel gemeldet, die zur Tötung von 48 Millionen Hausvögeln in 37 Ländern führten, und in Deutschland wurden im Jahr 2021 2,3 Millionen Vögel getötet. Das wachsende Bewusstsein für das Vogelimpfprogramm zur Ausrottung von Vögeln Es wird erwartet, dass die Grippe in den kommenden Jahren das Wachstum des Fleischkonsums und des Mischfutterbedarfs in den Geflügelställen des Landes ankurbeln wird.

- Deutschland gilt als größter Milchproduzent der Europäischen Union, hat jedoch in den letzten Jahrzehnten einen raschen und weitreichenden Strukturwandel erlebt. In Deutschland kam es zu einem starken Konsolidierungsprozess, bei dem die Zahl der Betriebe deutlich zurückging, die verbleibenden Betriebe wuchsen und die Gesamtmilchleistung aufgrund der steigenden Milchproduktion pro Kuh zunahm. Auch die deutschen Milchbauern hatten mit steigenden Produktionskosten zu kämpfen.

- Nach Angaben des Bundesinformationszentrums Landwirtschaft (BZL) haben 281 Betriebe im Jahr 2022 22,9 Millionen Tonnen Mischfutter geerntet (23,9 Millionen Tonnen im Vorjahr). Die Kategorie Schweinefutter belegte mit 9,1 Millionen Tonnen die größte Mischfutterproduktion, gefolgt von Rinderfutter mit 6,5 Millionen Tonnen.

Trends auf dem Mischfuttermarkt in Deutschland

Wachsende Verbraucherpräferenz für Fleisch und andere tierische Produkte

- Der Fleischkonsum nimmt weltweit stetig zu. Bevölkerungswachstum, Urbanisierung, Demografie, Einkommen, Preise sowie Umwelt- und Gesundheitsbedenken sind Schlüsselfaktoren, die das Ausmaß und die Art des Fleischkonsums beeinflussen. Dies erhöht die Nachfrage nach dem Mischfuttermarkt im Land. Viehhalter müssen hochwertiges und hygienisches Fleisch produzieren, um die Nachfrage der fleischverarbeitenden Industrie zu befriedigen, was eine große Herausforderung darstellt.

- Nach Angaben der Ernährungs- und Landwirtschaftsorganisation (FAO) wurden im Jahr 2022 insgesamt 5,12 Millionen Schweine, Rinder, Schiffe, Ziegen und Pferde geschlachtet, die Zahl der Hühner, Truthähne und Enten lag bei 701,4 Millionen.

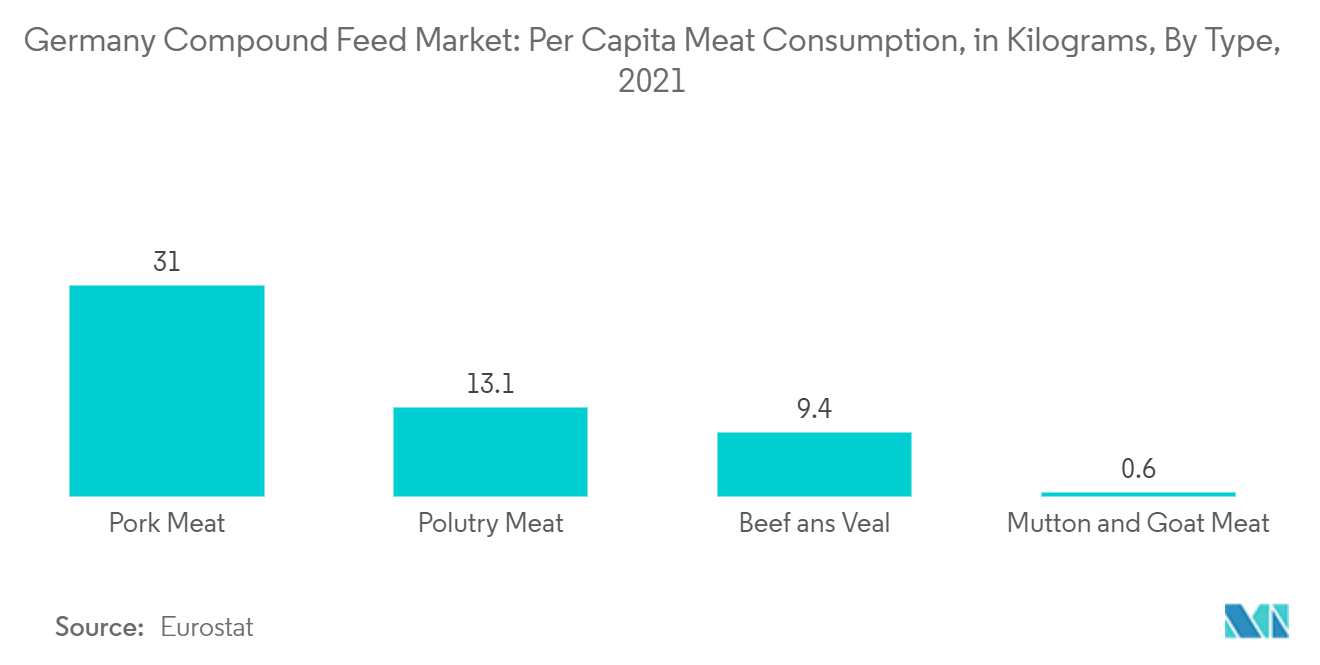

- Nach Angaben der Bundesanstalt für Landwirtschaft und Ernährung (BLE) wurden im Jahr 2020 in Deutschland 8,47 Millionen Tonnen Fleisch produziert, die Geflügelfleischproduktion erreichte rund 1,64 Millionen Tonnen. Die Versorgungsgrade der verschiedenen Fleischsparten liegen bei Schweinefleisch bei 125 %, bei Rindfleisch bei 94,6 % und bei Geflügelfleisch bei 97,2 %. Im Land wurde im gleichen Zeitraum beim Geflügelfleisch ein Anstieg um 6 kg (+ 83 %) auf 13,3 kg pro Kopf beobachtet.

- Die deutsche Fleischverarbeitungsindustrie verzeichnete in den letzten Jahren einen Anstieg der Unternehmenszahlen. Unter Fleischessern, egal ob sie zur Fleischtheke im örtlichen Supermarkt oder zum Metzger gehen, ist es weit verbreitet, dass sie ganz bestimmte Vorlieben haben, wo und was sie Fleisch kaufen möchten, insbesondere angesichts des zunehmenden Bewusstseins der Verbraucher für die Herstellungsmethoden der Produkte. Als Wirtschaftszweig in Deutschland wird erwartet, dass die Fleischverarbeitung und -konservierung den Umsatz deutlich steigern wird. Allerdings hat Deutschland im Vergleich zu ausgewählten europäischen Ländern wie Frankreich, Italien, Spanien und dem Vereinigten Königreich derzeit den höchsten Pro-Kopf-Fleischkonsum.

Getreidezutaten dominieren den Mischfuttermarkt

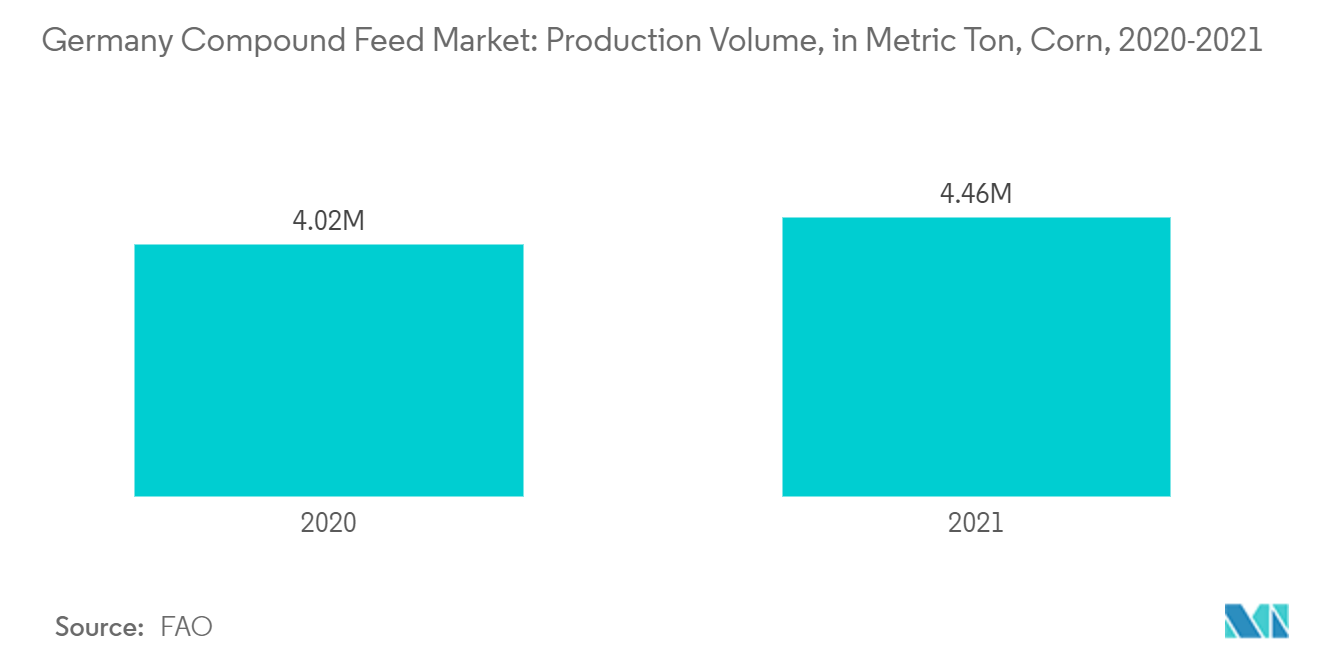

- Getreide ist weltweit die häufigste und am weitesten verbreitete Zutat in Mischfuttermitteln. Mais, Gerste und Sorghum sind die am häufigsten bei der Herstellung von Mischfuttermitteln verwendeten Getreidezutaten. Der Maisanbau in Deutschland dient in erster Linie der Produktion von Futtermitteln für Kühe, Schweine und Geflügel (Silomais einschließlich Grünmais, Körnermais, Maiskolbenmischung und grobes Maismehl mit Spelzen). Nach Angaben der Ernährungs- und Landwirtschaftsorganisation (FAO) betrug der Geflügelbestand in Deutschland im Jahr 2020 176,6 Millionen Vögel.

- Mais ist das am häufigsten konsumierte Futtergetreide und macht mehr als 50 % der Gesamtproduktion und -verwendung aus. Hauptfuttermittel werden in der Geflügelindustrie eingesetzt. Mais als Futterzutat in Mischfuttermitteln kann die Eierproduktion bei Geflügel steigern. Dies wiederum stimulierte die Nachfrage nach Mais als Futterzutat im Land. Die regelmäßigen Preisschwankungen verschiedener Getreidearten aufgrund der unterschiedlichen Produktion in verschiedenen geografischen Regionen erschweren die Verwendung von Getreide in Mischfuttermitteln erheblich. Aufgrund ihrer Kosteneffizienz gewinnen Getreidenebenprodukte jedoch bei Futtermittelherstellern zunehmend an Bedeutung.

- Im Wirtschaftsjahr 2022 wurden in Deutschland 20,9 Millionen Tonnen Getreide als Tierfutter verwendet (-16 %), davon rund 6,6 Millionen Tonnen Weizen und 5,1 Millionen Tonnen Gerste und Mais. Fast 23 % des Getreideverbrauchs in Deutschland wurden für die Nahrungsmittelproduktion verwendet (+3 %). Im Vergleich dazu flossen rund 18 % (-1 %) in Energie- und Industrieanwendungen, wodurch der Einsatz von Getreide in der Tierfutterindustrie in den kommenden Jahren stark zunehmen wird.

Überblick über die deutsche Mischfutterindustrie

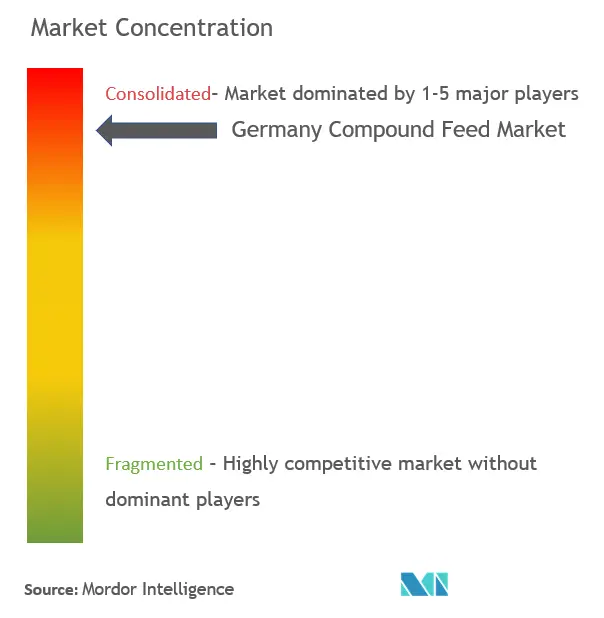

Der deutsche Mischfuttermarkt ist konsolidiert, wobei einige wenige namhafte Akteure den Großteil des Marktanteils halten. ForFarmers, Cargill Inc, Trouw Nutrition Deutschland GmbH, Alltech Inc. und Royal Agrifirm Group sind die führenden Akteure auf dem untersuchten Markt. Gemäß den wichtigsten Entwicklungen, die im Berichtszeitraum beobachtet wurden, sind Fusionen und Übernahmen sowie Produkteinführungen die von den dominanten Marktteilnehmern am häufigsten angewandten Strategien. Die führenden Unternehmen konzentrieren sich auf den Erwerb von Futtermittelfabriken und kleinen Produktionsstätten, um ihr Geschäft auf lokalen und ausländischen Märkten auszubauen. Darüber hinaus investieren die Hauptakteure stark in Forschung und Entwicklung, um innovative Produkte entsprechend den Kundenbedürfnissen auf den Markt zu bringen. Diese dominanten Akteure haben ihr Geschäft auch durch die Einführung verschiedener Strategien wie Expansionen, Partnerschaften und Produktinnovationen erweitert.

Marktführer für Mischfutter in Deutschland

ForFarmers

Cargill Inc.

Alltech Inc.

Trouw Nutrition Deutschland GmbH

Royal Agrifirm Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum deutschen Mischfuttermarkt

- November 2022 BASF erweitert die Produktionskapazität von Futtermittelenzymanlagen in Ludwigshafen, Deutschland. Mit der Erweiterung der bestehenden Anlage kann BASF die weltweit wachsende Nachfrage der Kunden nach einer zuverlässigen und qualitativ hochwertigen Versorgung mit den BASF-Futterenzymen Natuphos E (Phytase), Natugrain TS (Xylanase und Glucanase) und dem kürzlich eingeführten Natupulse TS ( Mannanase).

- Mai 2021 ForFarmers bringt das Produkt ForFaser auf den Markt, eine neue faserhaltige Futterkomponente für Schweine. Die ca. 5 mm große Pellets bestehen hauptsächlich aus Melasseschnitzeln, Sojabohnenschalen, Weizenkleie und Haferkleie und haben einen Rohfasergehalt von über 20 Prozent.

Segmentierung der deutschen Mischfutterindustrie

Mischfutter ist eine Mischung aus Rohstoffen und Zusatzstoffen, die an Nutztiere verfüttert werden und entweder aus pflanzlichen, tierischen, organischen oder anorganischen Stoffen oder aus industrieller Verarbeitung stammen, unabhängig davon, ob sie Zusatzstoffe enthalten oder nicht.

Der deutsche Mischfuttermarkt ist nach Tierart in Wiederkäuer, Geflügel, Schweine, Aquakultur und andere Tierarten sowie nach Zutaten in Getreide, Kuchen und Mahlzeiten, Nebenprodukte und Nahrungsergänzungsmittel unterteilt.

Der Bericht bietet Markteinschätzungen und Prognosen in Bezug auf Wert (USD) und Volumen (metrische Tonne) für die oben genannten Segmente.

| Wiederkäuer |

| Geflügel |

| Schwein |

| Aquakultur |

| Andere Tierarten |

| Getreide | |

| Kuchen und Mahlzeiten | |

| Nebenprodukte | |

| Ergänzungen | Vitamine |

| Aminosäure | |

| Enzyme | |

| Präbiotika und Probiotika | |

| Säuerungsmittel | |

| Andere Ergänzungen |

| Tierart | Wiederkäuer | |

| Geflügel | ||

| Schwein | ||

| Aquakultur | ||

| Andere Tierarten | ||

| Zutat | Getreide | |

| Kuchen und Mahlzeiten | ||

| Nebenprodukte | ||

| Ergänzungen | Vitamine | |

| Aminosäure | ||

| Enzyme | ||

| Präbiotika und Probiotika | ||

| Säuerungsmittel | ||

| Andere Ergänzungen | ||

Häufig gestellte Fragen zur Marktforschung für Mischfuttermittel in Deutschland

Wie groß ist der deutsche Mischfuttermarkt?

Es wird erwartet, dass der deutsche Mischfuttermarkt im Jahr 2024 ein Volumen von 15,77 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,10 % auf 18,37 Milliarden US-Dollar wachsen wird.

Wie groß ist der deutsche Mischfuttermarkt derzeit?

Im Jahr 2024 wird der deutsche Mischfuttermarkt voraussichtlich 15,77 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem deutschen Mischfuttermarkt?

ForFarmers, Cargill Inc., Alltech Inc., Trouw Nutrition Deutschland GmbH, Royal Agrifirm Group sind die größten Unternehmen, die auf dem deutschen Mischfuttermarkt tätig sind.

Welche Jahre deckt dieser Deutschland-Mischfuttermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des deutschen Mischfuttermarktes auf 15,30 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des deutschen Mischfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des deutschen Mischfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der deutschen Mischfutterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Mischfutter in Deutschland im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Deutschland-Mischfuttermitteln umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.