Marktanalyse für Flüssigfutter

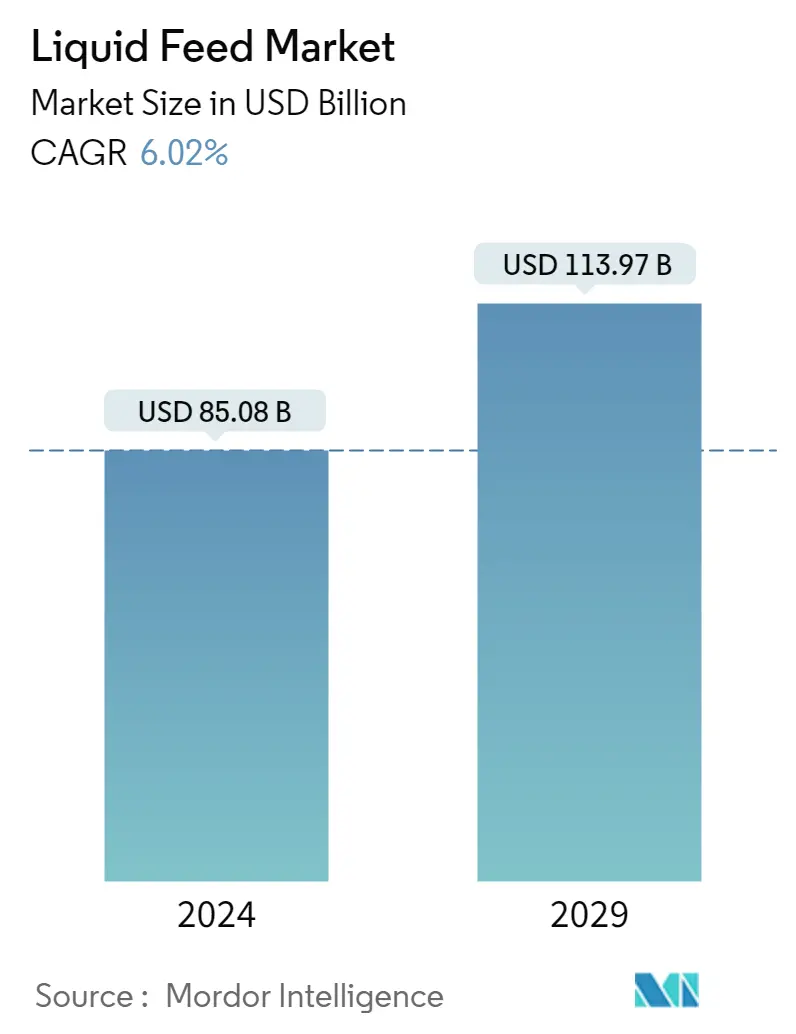

Die Größe des Flüssigfuttermarkts wird im Jahr 2024 auf 85,08 Milliarden US-Dollar geschätzt und soll bis 2029 113,97 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,02 % im Prognosezeitraum (2024–2029) entspricht.

- Es wird prognostiziert, dass sich der Markt für Flüssigfutter aufgrund des weltweit zunehmenden Konsums tierischer Lebensmittel stark entwickeln wird. Es wird erwartet, dass die Verlagerung der Ernährungsgewohnheiten der Kunden hin zu hochwertigen Milchprodukten und Fleisch zum Wachstum des Marktes für Flüssigfutter im Prognosezeitraum beitragen wird. Die schnell wachsende Kommerzialisierung der Viehwirtschaft (von der Fütterung bis zur Verarbeitung) hat in der Region zu einer erheblichen Nachfrage nach nährstoffreichen Futterergänzungsmitteln geführt. Die steigende Nachfrage nach tierischen Produkten wie Fleisch und Milchprodukten setzt die Tierhalter erheblich unter Druck, ihre Kompetenzen zu verbessern.

- Nach Angaben der FAO betrug die Gesamtzahl der Rinder und Büffel in Nordamerika im Jahr 2021 104.847,4 Stück, gefolgt von Europa mit 115.190,9 Stück, Südamerika mit 115.190,9 Stück und Asien mit 667.687,5 Stück, Ozeanien mit 35.010,1 Stück und Afrika mit 374.461,8 Stück In der Region gibt es größere Tierfarmen und eine große Anzahl von Tieren. Der große Rinderbestand, der Futterzusätze in großen Mengen benötigt, treibt das Wachstum des Marktes voran. Aufgrund der steigenden Nachfrage großer landwirtschaftlicher Betriebe nach Flüssigfutter wird daher in den kommenden Jahren mit einem Wachstum des Marktes gerechnet.

- Angesichts des weltweit steigenden Fleischkonsums wird in der Flüssigfutterindustrie schätzungsweise eine enorme Nachfrage nach qualitativ besserem Fleisch verzeichnet. Nach Angaben der FAO wird der weltweite Verbrauch von Fleischproteinen bis 2030 im Vergleich zu 2018–2020 voraussichtlich um 14 % steigen, was vor allem auf das Bevölkerungswachstum und das Einkommen zurückzuführen ist. Die Proteinverfügbarkeit aus Geflügel-, Rind-, Schweine- und Schaffleisch wird bis 2030 voraussichtlich um 17,8 %, 5,9 %, 13,1 % bzw. 15,7 % steigen.

Markttrends für Flüssigfutter

Steigerung der Produktion von Fleisch- und Aquakulturprodukten

Die wachsende Nachfrage gesundheitsbewusster Verbraucher nach hochwertigem Fleisch und Fleischprodukten hat die Fleischproduktion angekurbelt und damit den Markt für flüssige Nahrungsergänzungsmittel weltweit angekurbelt. Aufgrund der Vorteile wie bessere Verdaulichkeit bei Tieren, vereinfachte und flexible Zugabe von Zusatzstoffen sowie die Möglichkeit der Fermentation steigt der Bedarf an flüssigen Futterergänzungsmitteln zur Unterstützung der Produktion von hochwertigem Fleisch rasant. Dem USDA-Bericht zufolge betrug der Gesamtfleischverbrauch im Jahr 2021 11.850 Tonnen und lag damit über dem Vorjahreswert von 11.732 Tonnen.

Laut OECD-Bericht 2021 blieb die Gesamtfleischproduktion im Jahr 2020 stabil bei geschätzten 328 Tonnen, da Produktionssteigerungen bei Geflügel- und Schaffleisch Rückgänge bei der Schweine- und Rinderfleischproduktion ausgleichen konnten. Die gesamte Geflügelfleischproduktion im Jahr 2020 wird auf 134 Tonnen geschätzt, was einem Anstieg von 1,2 % gegenüber 2019 entspricht, was auf einen starken Anstieg der Nachfrage in China zurückzuführen ist.

Darüber hinaus berichten die Economic Research Services des US-Landwirtschaftsministeriums, dass der Gesamtkonsum von Rindfleisch in den Vereinigten Staaten von 55 Pfund pro Kopf im Jahr 2019 auf 58,4 Pfund pro Kopf im Jahr 2020 gestiegen ist und in den kommenden Jahren voraussichtlich weiter stetig steigen wird. Mit Vitaminen, Mineralien und Futterzusätzen als Teil der Zusammensetzung ist ein flüssiges Nahrungsergänzungsmittel eine aufstrebende wirtschaftliche Quelle für eine ausgewogene Ernährung von Nutztieren, um dem Wachstum der Tierproduktion weltweit gerecht zu werden.

Die Nachfrage nach Meeresfrüchten steigt rasant, da sich immer mehr Menschen der gesundheitlichen Vorteile des Fischkonsums bewusst werden. Die steigende Lebenserwartung und die begrenzte Verfügbarkeit von Land- und Wasserressourcen für die Tierfutterproduktion sowie die zunehmende Nutzung dieser Ressourcen für die Lebensmittel- und Ethanolproduktion erhöhen die Nachfrage nach Tierfutter in der globalen Fleischindustrie.

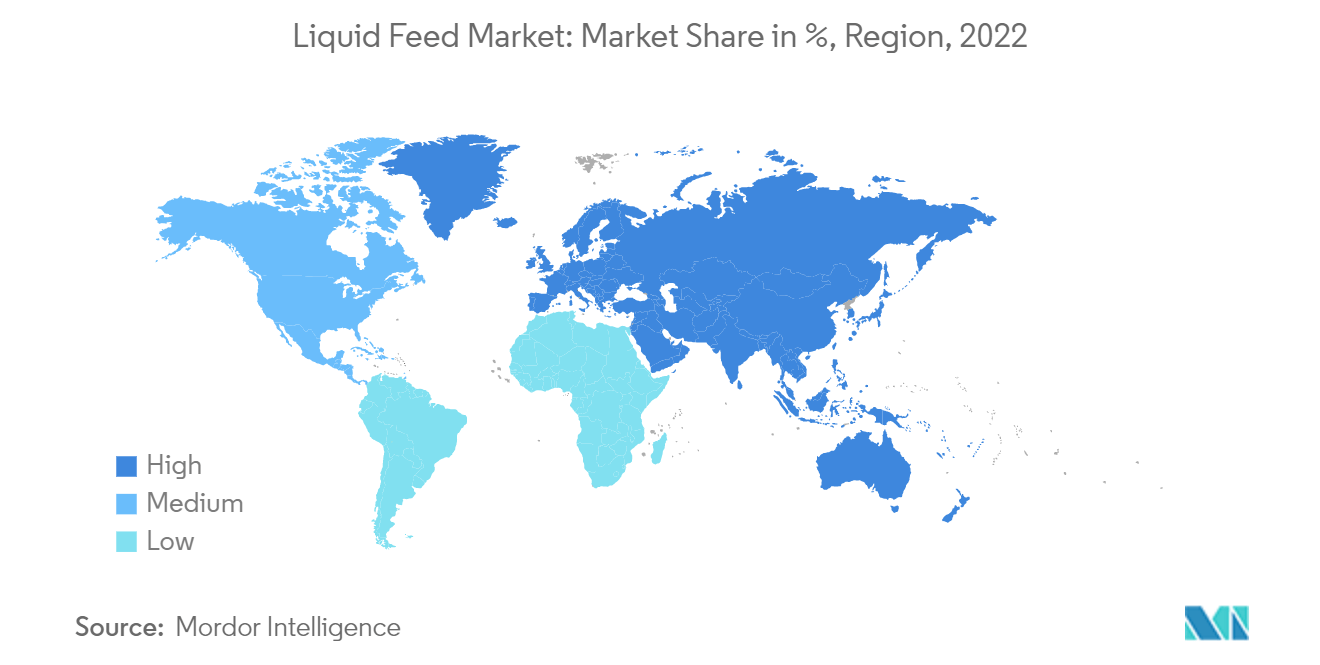

Asien-Pazifik dominiert den Markt

Der asiatisch-pazifische Raum ist die weltweit führende Produktions- und Verbrauchsregion für Tierfutter und hat damit direkte Auswirkungen auf den Markt für Flüssigfutter. Der zunehmende Umfang der industriellen Tierproduktion in der Region hat erheblich zu einer Steigerung der Produktionskapazitäten für Flüssigfutter in wichtigen Volkswirtschaften der Region beigetragen.

Die Länder in der Region treiben den Flüssigfuttermarkt voran, da sich das Konsumverhalten hin zu mehr proteinbasierten Produkten, einschließlich Fleisch, verändert. China ist einer der am schnellsten wachsenden Märkte. Der Verband der Futtermittelindustrie des Landes legt besonderen Wert auf die Einhaltung eines Mindestproteingehalts im Viehfutter. Die anderen Märkte für flüssige Futterzusätze in der Region, darunter Vietnam, das der zweitgrößte Verbraucher von Schweinefleisch ist, und Indien, das aufgrund eines zunehmenden Trends in der Intensivlandwirtschaft der potenziell größte Markt für flüssige Futterzusätze ist, tragen dazu bei die Nachfrage nach flüssigen Nahrungsergänzungsmitteln im gesamten asiatisch-pazifischen Raum.

Das Wachstum der Futtermittelindustrie in China hat globale Mischfutterunternehmen wie Archer Daniels Midland und Cargill dazu veranlasst, ihre neuen Anlagen in China zu erweitern und zu eröffnen. Die Futtermittelfabrik Zhangzhou der Archer Daniels Midland Company in China ist die vierte Compound-Produktionsanlage des Unternehmens, die über eine jährliche Kapazität von 30.000 Tonnen Futtervormischungen und 80.000 Tonnen Komplettfutter und Konzentraten verfügt. Cargill hat in eine neue Vormischungsanlage in China investiert, um seine Futtermittelpräsenz in der Region weiter auszubauen. Sorghum-Erzeuger in den Vereinigten Staaten erhielten einen großen Aufschwung, als das USDA Rekordverkäufe nach China im Jahr 2020 bekannt gab. Nach Angaben des National Sorghum Producer, einer Sojaanbauorganisation in den USA, war der von der chinesischen Tierfutterindustrie angeführte Nachfrageanstieg der Grund für den Anstieg Sorghum-Importe in China.

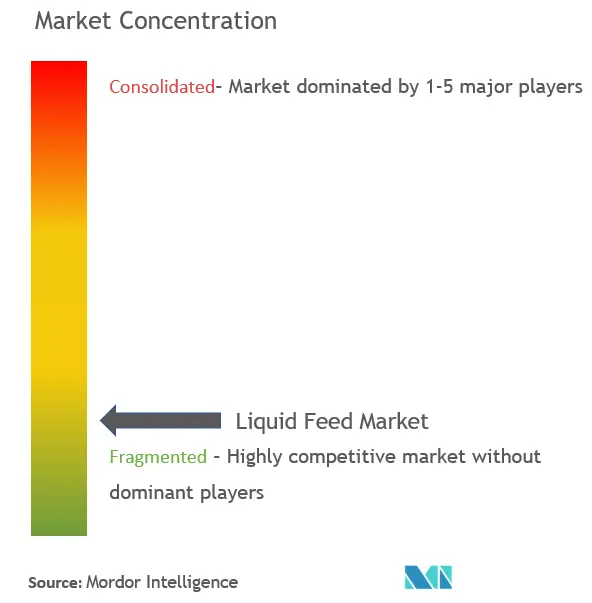

Überblick über die Flüssigfutterindustrie

Der Flüssigfuttermarkt ist stark fragmentiert, da viele internationale Akteure präsent sind und mehrere kleine Anbieter mit den globalen Giganten konkurrieren. Die größten Unternehmen sind Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill Incorporated, Dallas Keith Ltd, GrainCorp Limited, Land O'lakes, Inc., Ridley Corporation und andere. Vereinbarungen mit anderen Unternehmen, die Einführung neuer Produkte und Investitionen in den Ausbau von Produktionsstätten weltweit sind die Strategien, die diese Akteure am häufigsten anwenden. Einige der Akteure haben ihre geografische Präsenz durch die Übernahme oder Fusion von Herstellern in ausländischen Märkten erweitert. Unternehmen tätigten große Investitionen in ihrem Heimatmarkt, um der lokalen Nachfrage gerecht zu werden. Investitionen sind die am meisten bevorzugte Wachstumsstrategie, gefolgt von Fusionen und Übernahmen im globalen Flüssigfuttermarkt.

Marktführer für Flüssigfutter

Archer Daniels Midland Company (ADM)

BASF SE

Bundaberg Molasses

Cargill, Incorporated

Dallas Keith Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Flüssigfutter

- Dezember 2021: BASF SE bringt das neue Enzymprodukt Natupulse TS für Tierfutter auf den Markt. Natupulse TS ist ein Nicht-Stärke-Polysaccharid-Enzym (NSP). Die Zugabe von ß-Mannanase zum Futter verringert die Viskosität des Verdauungstrakts, erhöht die Verdaulichkeit des Futters und sorgt für eine nachhaltigere Produktion. Natupulse TS ist in Pulver- und flüssiger Form erhältlich. Beide Formulierungen bieten eine sehr gute Gesamtstabilität während der Lagerung, in der Vormischung und unter anspruchsvollen Bedingungen im Pelletierungsprozess.

- April 2021: Eastman Chemical Company hat 3F Feed Food übernommen, einen europäischen Marktführer, der sich auf die technische und kommerzielle Entwicklung von Zusatzstoffen für Tierfutter und menschliche Ernährung in Spanien spezialisiert hat.

- Dezember 2020: Die Archer Daniels Midland (ADM) Company expandiert und stellt die Produktion von trockenem Lysin im ersten Halbjahr 2021 ein. ADM Animal Nutrition konzentriert sich stattdessen auf flüssiges L-Lysin 50 % und eingekapselte Lysinprodukte. Im Laufe des Jahres 2020 arbeitete ADM eng mit Schweine- und Geflügelfutterherstellern zusammen, um auf flüssiges Lysin umzusteigen.

Segmentierung der Flüssigfutterindustrie

Flüssigfutter ist eine Mischung aus pflanzlichen oder tierischen Rohstoffen und Nahrungsergänzungsmitteln sowie Nebenprodukten aus verschiedenen Quellen, die an Nutztiere verfüttert werden.

Der Markt für Flüssigfutter ist nach Typ (Proteine, Mineralien, Vitamine und andere Arten), Zutaten (Melasse, Mais, Harnstoff und andere Zutaten), Tierart (Wiederkäuer, Geflügel, Schweine, Aquakultur und andere Tierarten) segmentiert. und Geographie (Nordamerika, Europa, Asien-Pazifik, Südamerika und Afrika). Der Bericht bietet Marktgröße und Prognosen zum Wert (in Mio. USD) für alle oben genannten Segmente.

| Proteine |

| Mineralien |

| Vitamine |

| Andere Arten |

| Melasse |

| Mais |

| Harnstoff |

| Andere Zutaten |

| Wiederkäuer |

| Geflügel |

| Schwein |

| Aquakultur |

| Andere Tierarten |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Rest der Asien-Pazifik-Region | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Afrika | Südafrika |

| Rest von Afrika |

| Typ | Proteine | |

| Mineralien | ||

| Vitamine | ||

| Andere Arten | ||

| Zutaten | Melasse | |

| Mais | ||

| Harnstoff | ||

| Andere Zutaten | ||

| Tierart | Wiederkäuer | |

| Geflügel | ||

| Schwein | ||

| Aquakultur | ||

| Andere Tierarten | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Rest der Asien-Pazifik-Region | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Afrika | Südafrika | |

| Rest von Afrika | ||

Häufig gestellte Fragen zur Marktforschung für Flüssigfutter

Wie groß ist der Flüssigfuttermarkt?

Es wird erwartet, dass die Größe des Flüssigfuttermarkts im Jahr 2024 85,08 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,02 % auf 113,97 Milliarden US-Dollar wachsen wird.

Wie groß ist der Flüssigfuttermarkt derzeit?

Im Jahr 2024 wird die Größe des Flüssigfuttermarkts voraussichtlich 85,08 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Flüssigfutter-Markt?

Archer Daniels Midland Company (ADM), BASF SE, Bundaberg Molasses, Cargill, Incorporated, Dallas Keith Ltd. sind die wichtigsten Unternehmen, die auf dem Flüssigfuttermarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Flüssigfuttermarkt?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Flüssigfutter-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Flüssigfuttermarkt.

Welche Jahre deckt dieser Flüssigfuttermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Flüssigfuttermarkts auf 80,25 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Flüssigfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Flüssigfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Flüssigfutterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flüssigfutter im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Flüssigfutter umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.