Marktanalyse für Gasmotoren

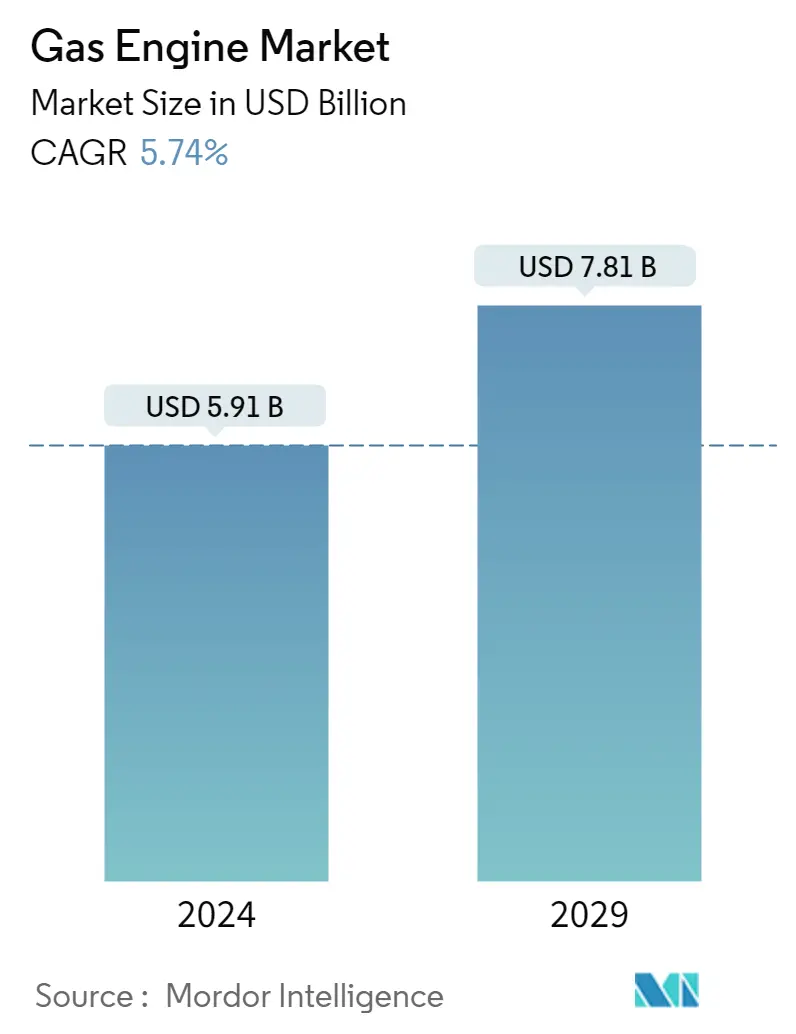

Die Größe des Gasmotorenmarkts wird im Jahr 2024 auf 5,91 Milliarden US-Dollar geschätzt und soll bis 2029 7,81 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 5,74 % im Prognosezeitraum (2024–2029) entspricht.

- Mittelfristig wird der Gasmotorenmarkt maßgeblich durch das hohe Erdgasangebot auf globaler Ebene und die Nachfrage nach dem emissionsfreien Kraftstoffsystem im Stromerzeugungs- und Automobilsektor bestimmt.

- Andererseits wird die florierende Zukunft von Gasmotoren durch die wachsende Tendenz zu erneuerbaren Energiequellen vereitelt.

- Dennoch bieten die technischen Fortschritte zur Herstellung besserer Versionen von Gasmotoren zahlreiche Möglichkeiten für die Marktentwicklung. Kürzlich stellte das deutsche Unternehmen MAN Energy Solutions Engines auf der Biogas Convention Trade Fair in Nürnberg erstmals eine neue MAN E3872-Gasmotorenserie vor. Er ist als Viertakt-Otto-Benzinmotor mit einem Hubraum von 29,6 Litern, einer Bohrung von 138 mm und einem Hub von 165 mm konzipiert. Mit nur 12 Zylindern ist der Wirkungsgrad um 44 % höher.

Markttrends für Gasmotoren

Energieversorger werden voraussichtlich ein deutliches Wachstum verzeichnen

- Energieversorger bevorzugen Gasmotoren zur Versorgung der Grundstromlast. Darüber hinaus wird der Einsatz von Gasmotorgeneratoren auch zur Bewältigung von Spitzenlastanforderungen als äußerst sinnvoll erachtet. Mehrere Versorgungsunternehmen auf der ganzen Welt waren mit einem raschen Anstieg der Spitzenlastnachfrage konfrontiert, insbesondere in den Morgen- und Abendstunden.

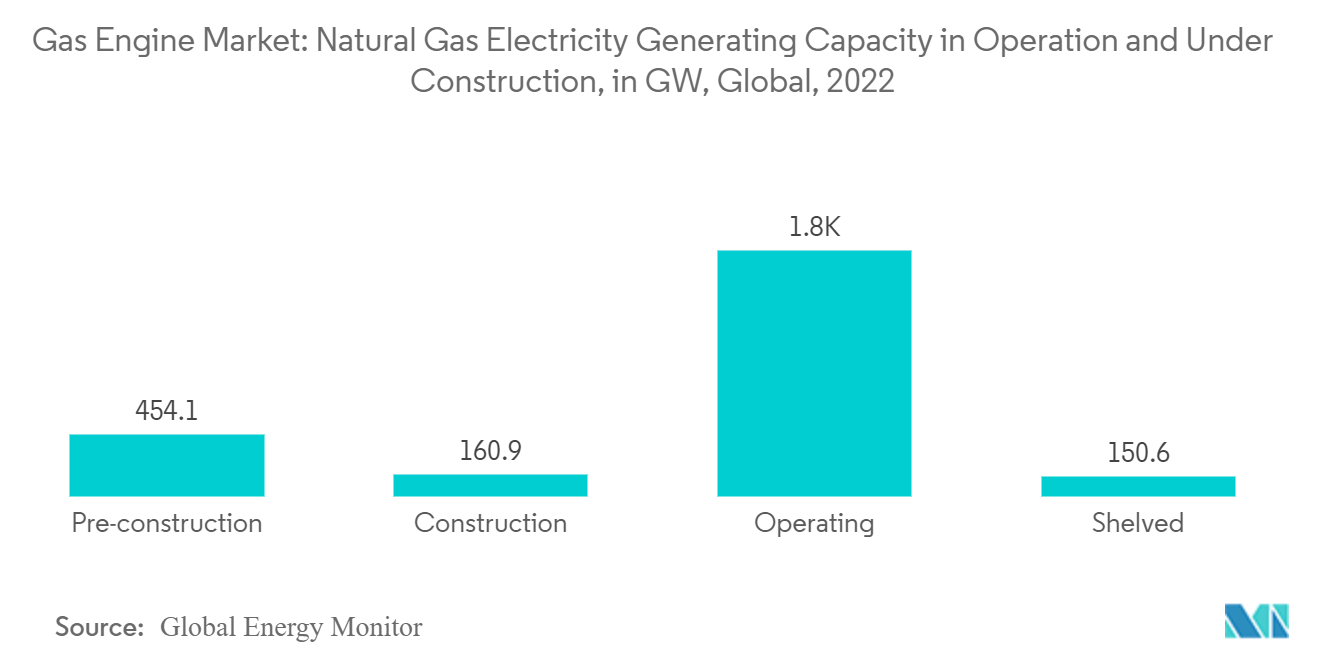

- Die erdgasbasierte Stromerzeugung steht im globalen Stromerzeugungsmix nach Kohle an zweiter Stelle. Im Jahr 2022 betrug die Produktion 6631,39 TWh, was rund 23 % der gesamten Stromerzeugung ausmacht. Der am häufigsten hervorgehobene Grund für einen derart großen Einsatz gasbasierter Motoren war die Dekarbonisierung des Energiesektors. Viele Gas-to-Power-Projekte sind noch auf dem Weg, in das globale Stromerzeugungsportfolio aufgenommen zu werden.

- Laut Global Energy Monitor befinden sich im Jahr 2022 weltweit über 600 Gigawatt Erdgaskraftwerke in der Entwicklung, davon sind bereits 160 Gigawatt gebaut.

- Im November 2022 gab Wartsila bekannt, von Tamilnadu Petroproducts Limited (TPL) einen Auftrag über zwei 34SG-Gasmotoren für ein 15,5-MW-eigenes Kraftwerk in Chennai, Indien, erhalten zu haben.

- Im Oktober 2023 erteilte Jineng (Zhoushan) Gas Power Generation Co. in Zusammenarbeit mit Harbin Electric Corporation bei GE Vernova einen Auftrag über zwei seiner 9HA.02-Kombi-Gasturbinen. Chinas staatlicher Energieversorger Jineng (Zhoushan) Gas Power Generation Co. gab den Beginn des Baus eines neuen Kombikraftwerks auf Zhoushan, der größten Insel des Archipels, bekannt. Die Anlage soll bis Ende 2025 in Betrieb gehen und voraussichtlich insgesamt fast 1,7 Gigawatt (GW) Strom für Zhoushan liefern. Das Verbrennungssystem 9HA.02 DLN2.6e ist für den Betrieb mit bis zu 50 Volumenprozent Wasserstoff ausgelegt und liegt damit deutlich über dem ursprünglichen Ziel der Anlage, mit bis zu 10 Volumenprozent Wasserstoff zu arbeiten.

- Aufgrund dieser Art von Entwicklungen wird erwartet, dass das Energieversorgungssegment im Prognosezeitraum einen erheblichen Anteil an allen Anwendungen von Gasmotorsystemen haben wird.

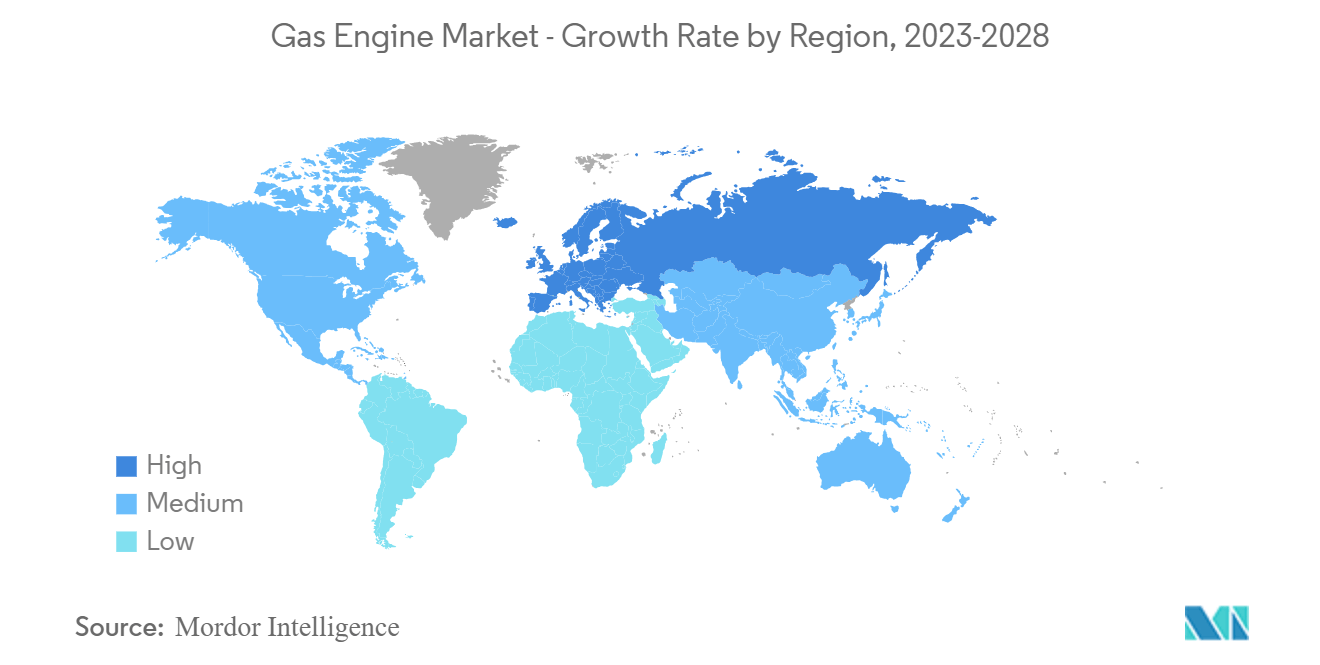

Für Europa wird ein deutliches Wachstum erwartet

- Die europäische Region verfügt über das maximale Potenzial, einen umfassenden Einsatz von Gasmotoren in verschiedenen Anwendungen zu ermöglichen. Die Regierungspolitik für eine umweltfreundlichere Energiewende wirkt als Katalysator für das Wachstum des Marktes, da wasserstoff- und erdgasbasierte Technologien eine emissionsfreie Umwelt schaffen.

- Darüber hinaus fördert die Präsenz branchenführender Unternehmen in der Region ein höheres Technologiewachstum der Gasmotorenindustrie. Viele Unternehmen haben bessere Gasmotorsysteme mit größerer Vielseitigkeit für neue Anwendungen entwickelt.

- Im April 2023 erhielt Clarke Energy den Auftrag, 50 MW wasserstofftaugliche INNIO Jenbacher-Gasmotoren für die VPI-Erweiterung am Energieknotenpunkt Immingham zu liefern. Eine von Clarke Energy installierte 50-MW-Gaskolben-Peaking-Anlage, deren Inbetriebnahme Anfang nächsten Jahres geplant ist, und eine 299-MW-Open-Cycle-Gasturbine (OCGT), deren Inbetriebnahme bis zum Sommer 2025 geplant ist, stellen die Investition von VPI in Kapazitäten dar, die für den Erfolg der Energieversorgung unerlässlich sind Übergang.

- Im Januar 2023 gab Rolls-Royce bekannt, dass es erfolgreiche Tests einer 12-Zylinder-Gasvariante des mtu-Motors der Baureihe 4000 L64 durchgeführt hat, der zu 100 % mit Wasserstoff betrieben wird. Bei den vom Geschäftsbereich Power Systems durchgeführten Tests stellte das Unternehmen fest, dass der Motor hervorragende Eigenschaften hinsichtlich Effizienz, Leistung, Emissionen und Verbrennung aufwies.

- Aufgrund dieser Entwicklungen wird erwartet, dass die europäische Region im Prognosezeitraum den Markt anführen wird.

Überblick über die Gasmotorenbranche

Der Gasmotorenmarkt ist halbkonsolidiert. Zu den Hauptakteuren auf diesem Markt gehören (in nicht bestimmter Reihenfolge) unter anderem General Electric Company, Wartsila Oyj Abp, Rolls-Royce Holdings PLC, Caterpillar Inc. und Cummins Inc.

Cummins Inc behauptet, an einem gesunden Wettbewerb mit einer Vielzahl unabhängiger Motorenhersteller und Stromaggregatmonteure sowie OEMs teilzunehmen, die Motoren für ihre eigenen Produkte herstellen. Zu den Hauptkonkurrenten des Unternehmens in der Region zählen CAT, MTU (Rolls Royce Power Systems Group) und Kohler/SDMO (Kohler Group), Generac, Mitsubishi Heavy Industries (MHI) usw.

Marktführer für Gasmotoren

Wartsila Oyj Abp

Rolls-Royce Holdings PLC

Caterpillar Inc.

Cummins Inc.

General Electric Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Gasmotoren

- Im März 2023 gab ITP Aero, ein spanisches Flugzeugtriebwerksunternehmen, bekannt, dass es ein nationales Konsortium leitet, um das erste lokal entwickelte wasserstoffbetriebene Triebwerk für Verkehrsflugzeuge zu testen und zu entwickeln. Im Rahmen des Luftfahrttechnologieplans der Agentur des spanischen Wissenschaftsministeriums, der von CDTI, dem spanischen Zentrum für technologische Entwicklung und Innovation, verwaltet wird, wird das 13 Millionen US-Dollar teure Projekt Kryogenik, Brennstoffzellen und Wasserstoffverbrennung im Luftverkehr von Next Gen der Europäischen Union kofinanziert strategische Investitionsfinanzierung.

- Im November 2022 brachte die Weichai Group einen kommerziellen Erdgasmotor mit einem thermischen Basiswirkungsgrad von 54,16 % auf den Markt. Der Erdgasmotor basiert wahrscheinlich auf der Westport-Hochdruck-Direkteinspritzungstechnologie (HPDI). Zu den technischen Verbesserungen des 54,16 % BTE-Erdgasmotors gehören Technologien mit hohem thermischen Wirkungsgrad, die in Dieselmotoren verwendet werden, wie beispielsweise hocheffiziente Turboaufladung und Technologien mit geringer Reibung. Der Motor verwendet ein zweistufiges (oder zweistufiges) Brennkammersystem, was eine abgestufte Lippenmulde bedeuten könnte.

Segmentierung der Gasmotorenindustrie

Ein Gasmotor kann als Verbrennungsmotor definiert werden, der Hochofengas, Produktionsgas, Erdgas und andere als Brennstoff verwendet.

Der Gasmotorenmarkt ist nach Endverbraucherindustrie, Kraftstoffart und Geografie segmentiert. Nach Endverbraucher ist der Markt in Energieversorger, Automobil, Schifffahrt, Industrie und andere unterteilt. Nach Kraftstoffart ist der Markt in Erdgas, Wasserstoff und andere Kraftstoffarten unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Gasmotorenmarkt in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Energieversorger |

| Automobil |

| Marine |

| Industriell |

| Andere |

| Erdgas |

| Wasserstoff |

| Andere Kraftstoffarten |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Endbenutzer | Energieversorger | |

| Automobil | ||

| Marine | ||

| Industriell | ||

| Andere | ||

| Treibstoffart | Erdgas | |

| Wasserstoff | ||

| Andere Kraftstoffarten | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Gasmotoren-Marktforschung

Wie groß ist der Gasmotorenmarkt?

Es wird erwartet, dass der Markt für Gasmotoren im Jahr 2024 ein Volumen von 5,91 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,74 % auf 7,81 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Gasmotoren derzeit?

Im Jahr 2024 wird die Größe des Gasmotorenmarkts voraussichtlich 5,91 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Gasmotoren-Markt?

Wartsila Oyj Abp, Rolls-Royce Holdings PLC, Caterpillar Inc., Cummins Inc., General Electric Company sind die wichtigsten Unternehmen, die auf dem Gasmotorenmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Gasmotorenmarkt?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Gasmotorenmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Gasmotorenmarkt.

Welche Jahre deckt dieser Gasmotorenmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Gasmotorenmarktes auf 5,59 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Gasmotorenmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Gasmotorenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Gasmotoren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Gasmotoren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Gasmotoren umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.