Frankreich Arzneimittelabgabesysteme Marktgröße und Marktanteil

Frankreich Arzneimittelabgabesysteme Marktanalyse von Mordor Intelligence

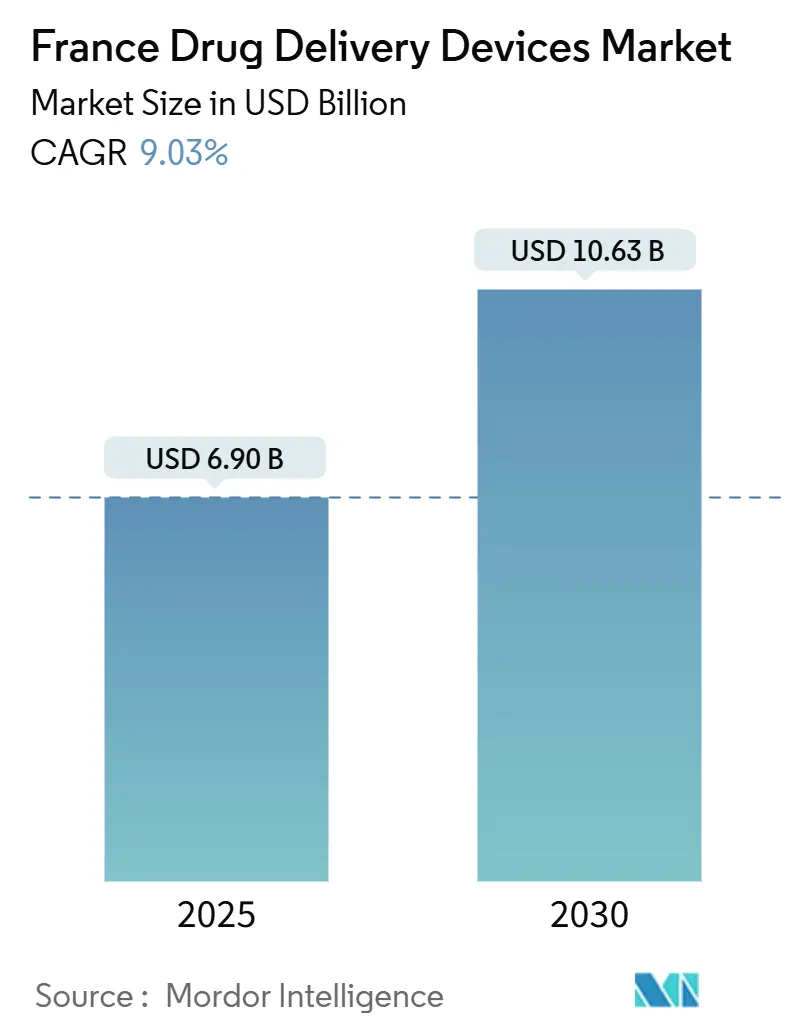

Die Frankreich Arzneimittelabgabesysteme Marktgröße beträgt USD 6,90 Milliarden in 2025 und wird voraussichtlich bis 2030 auf USD 10,63 Milliarden steigen, was eine CAGR von 9,03% widerspiegelt. Die schnelle Expansion wird durch Innovation vernetzter Systeme, Wachstum bei biologischen und biosimilaren Therapien sowie nationale E-Health-Programme angetrieben, die die Selbstverabreichung fördern. Hersteller gewinnen an Schwung durch Frankreichs robustes Ökosystem von Auftragsentwicklungs- und Fertigungsorganisationen (CDMO), während die hohe Prävalenz chronischer Krankheiten eine stetige Nachfrage aufrechterhält. Regulatorische Initiativen wie frühzeitige Erstattungswege für digitale Systeme verkürzen die Markteinführungszeit, obwohl komplexe Preisobergrenzen und die Einhaltung der EU-Medizinprodukteverordnung (MDR) bemerkenswerte Hindernisse bleiben. Zusammen positionieren diese Faktoren den Frankreich Arzneimittelabgabesysteme Markt als wichtigen Wachstumsmotor innerhalb Europas.

Wichtige Erkenntnisse des Berichts

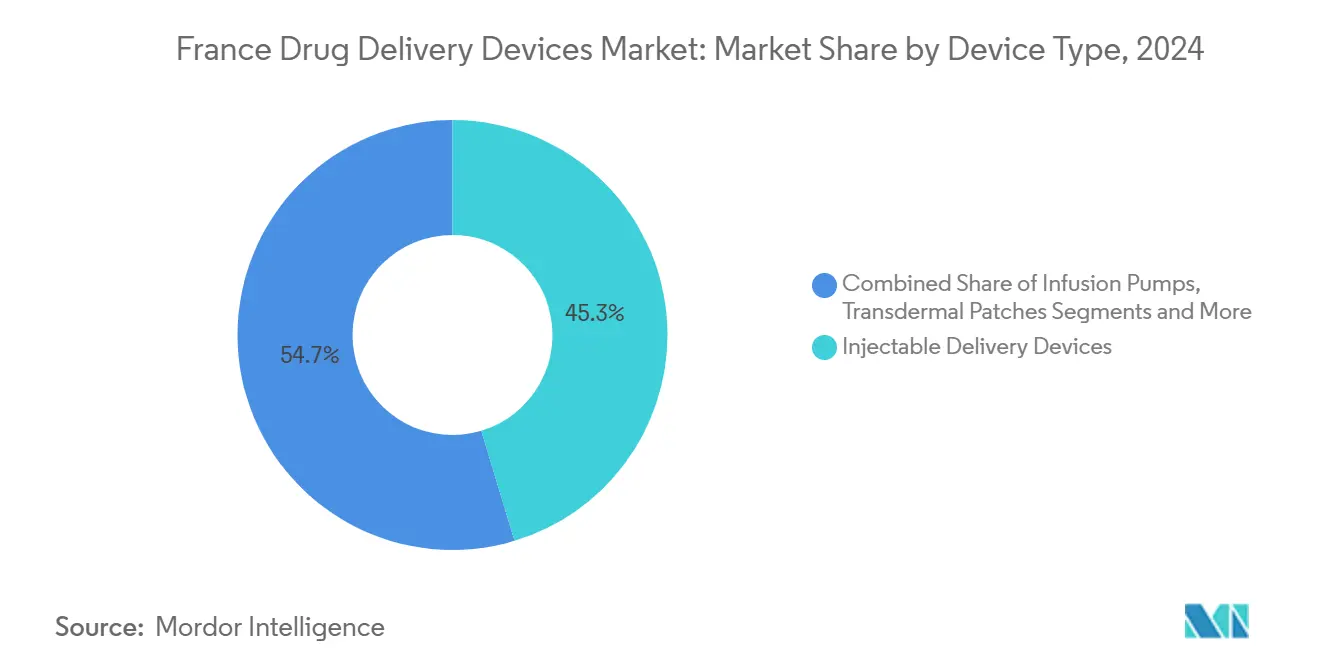

- Nach Systemtyp führten Injectable Abgabesysteme mit 45,34% des Frankreich Arzneimittelabgabesysteme Marktanteils in 2024, während implantierbare Systeme voraussichtlich mit einer CAGR von 11,89% bis 2030 expandieren werden.

- Nach Verabreichungsweg beherrschten Injizierbare 58,12% Anteil der Frankreich Arzneimittelabgabesysteme Marktgröße in 2024; Inhalationsabgabe wird voraussichtlich mit einer CAGR von 9,56% bis 2030 wachsen.

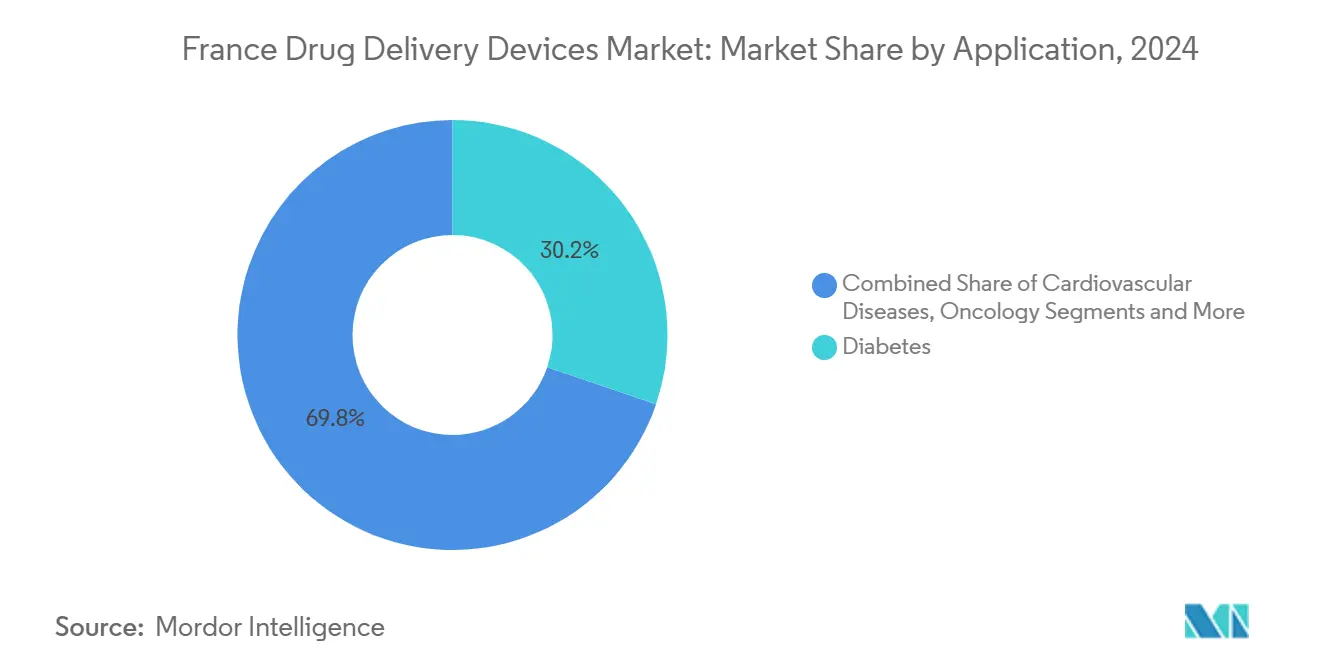

- Nach Anwendung repräsentierte Diabetes 30,22% des Frankreich Arzneimittelabgabesysteme Marktanteils in 2024, während onkologische Anwendungen mit einer CAGR von 11,23% zwischen 2025-2030 voranschreiten.

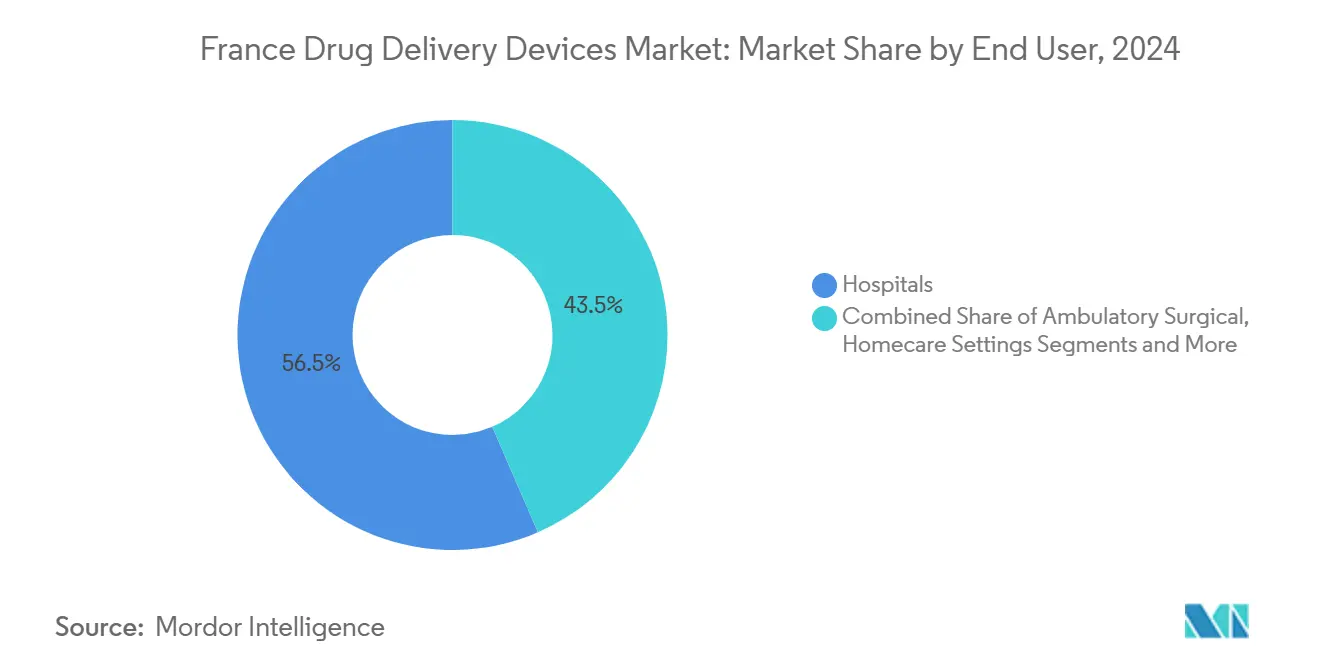

- Nach Endbenutzer entfielen auf Krankenhäuser 56,45% der Frankreich Arzneimittelabgabesysteme Marktgröße in 2024; Heimversorgungseinrichtungen schreiten mit einer CAGR von 13,03% während des Prognosezeitraums voran.

Frankreich Arzneimittelabgabesysteme Markttrends und Einblicke

Treiber Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Umstellung auf häusliche Pflege und Selbstverabreichung | +2.1% | National, frühe Einführung in städtischen Zentren | Mittelfristig (2-4 Jahre) |

| Expansion biologischer und biosimilarer Injektionen | +1.8% | National | Langfristig (≥ 4 Jahre) |

| Technologische Fortschritte und E-Health-Strategie beschleunigen vernetzte Systeme | +1.5% | National, Konzentration in Innovationszentren | Mittelfristig (2-4 Jahre) |

| Robustes CDMO- und Systemfertigungs-Ökosystem | +1.2% | Paris, Lyon, Straßburg Cluster | Mittelfristig (2-4 Jahre) |

| Hohe Belastung durch chronische Krankheiten | +0.9% | National, stärkere Auswirkung in alternden Regionen | Langfristig (≥ 4 Jahre) |

| Unterstützende Reformen und Vorschriften fördern die Nachfrage nach Arzneimittelabgabesystemen | +0.7% | National, abgestimmt mit EU-Rahmenwerken | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Umstellung auf häusliche Pflege und Selbstverabreichung

Frankreich priorisiert die Heimversorgung, und das Endbenutzersegment zeigt bereits eine CAGR von 13,03%, die höchste aller Einrichtungen. Die Nationale E-Health-Roadmap (2023-2027) unterstützt vernetzte Systeme, die Echtzeitdosierungsdaten übertragen und Fernkonsultationen unterstützen.[1]Ministère des Solidarités et de la Santé, "France Digital Health Roadmap 2023-2027," gnius.esante.gouv.frSanofis Solosmart-Sensor, verfügbar in 21.000 Apotheken, erfasst Insulininjektionsaufzeichnungen und integriert sich nahtlos in Patienten-Apps. Solche Systeme definieren den Wettbewerb neu, indem sie Benutzerfreundlichkeit und Datenkonnektivität auf das gleiche Niveau wie pharmazeutische Leistung heben und die Adoption des Frankreich Arzneimittelabgabesysteme Marktes vorantreiben.

Expansion biologischer und biosimilarer Injektionen

Hochviskose Biologika benötigen spezialisierte Abgabeformate. Novo Nordisk investierte €2,1 Milliarden in seinen Standort Chartres, um die Insulinkapazität zu verdoppeln. BDs Neopak XtraFlow-Spritze zielt auf diese Formulierungen ab und unterstreicht die kollaborative Innovation zwischen Pharma- und Systemherstellern. Wachsende Biologika-Pipelines sichern nachhaltige Nachfrage im Frankreich Arzneimittelabgabesysteme Markt, insbesondere für Selbstinjektoren und tragbare Pumpen.

Technologische Fortschritte und E-Health-Strategie

Die digitale Akte 'Mon espace santé' positioniert Frankreich als Early Adopter vernetzter Arzneimittelabgabe. Die Integration mit dem Europäischen Gesundheitsdatenraum verspricht eine reibungslosere Sekundärdatennutzung für die Forschung. Hersteller erhalten eine Plattform zur Demonstration von Adhärenzgewinnen, was wertebasierte Erstattungsargumente stärkt und den Frankreich Arzneimittelabgabesysteme Marktausblick verbessert.

Robustes CDMO- und Systemfertigungs-Ökosystem

Frankreichs Netzwerk spezialisierter CDMOs beschleunigt die Hochskalierung für komplexe Systeme. Meribel Pharma Solutions' Start im April 2025 fügte zehn Fertigungsstandorte hinzu und erweiterte die Kapazität für fortgeschrittene Injektionen und Implantate. Konzentriertes Know-how in Île-de-France, Lyon und Straßburg verkürzt Entwicklungszeiten und verschafft dem Frankreich Arzneimittelabgabesysteme Markt einen Wettbewerbsvorteil in Europa.

Hemmnisse Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Komplexe Erstattungs-Preisobergrenzen | -1.3% | National | Mittelfristig (2-4 Jahre) |

| Strenge regulatorische Rahmenbedingungen | -0.8% | National, EU-weite Auswirkungen | Kurzfristig (≤ 2 Jahre) |

| Probleme im Zusammenhang mit fragmentierten Krankenhaus-Ausschreibungen und Generika, die den Preis von Arzneimittel-System-Kombinationen beeinflussen | -0.6% | National, regionale Variationen | Mittelfristig (2-4 Jahre) |

| Einschränkungen im Zusammenhang mit verschiedenen Systemen und Risiken | -0.5% | National | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Komplexe Erstattungs-Preisobergrenzen

Frankreich unterscheidet zwischen System- und Servicezahlungen und begrenzt Händlermargen, wodurch sich die durchschnittliche Zulassungs-bis-Erstattungsperiode auf 12,9 Monate verlängert, verglichen mit 6 Monaten in der Schweiz und 7,4 Monaten in Deutschland. Die SMR/ASMR-Bewertungsmethode kann Produkte mit geringem Nutzen von der Abdeckung ausschließen, was die Einnahmen für Kombinationssysteme verlangsamt und das Wachstum im Frankreich Arzneimittelabgabesysteme Markt dämpft.

Strenge regulatorische Rahmenbedingungen

Die Anpassung an die EU-MDR erhöht die Compliance-Kosten, insbesondere für Kombinations- und vernetzte Systeme. Vorübergehende Maßnahmen der ANSM zur Verhinderung von Engpässen bei kritischen Abgabekanülen veranschaulichen den Übergangsdruck.[2]ANSM, "French National Agency for the Safety of Medicines and Health Products," gnius.esante.gouv.fr Zusätzliche Substanzgebrauchsrichtlinien (z.B. Phthalate) erhöhen die Dokumentationsarbeitslasten, fordern kleinere Innovatoren heraus und moderieren das Expansionstempo der Frankreich Arzneimittelabgabesysteme Branche.

Segmentanalyse

Nach Systemtyp: Implantierbare gewinnen an Boden

Injizierbare behielten 45,34% Anteil in 2024, unterstützt durch stetige Biologika-Nutzung und kontinuierliche Upgrades bei vorgefüllten Spritzen und Autoinjektoren. BDs RFID-fähige iDFill-Spritze, gezeigt auf der Pharmapack 2025, unterstreicht den Fokus auf Nachverfolgbarkeit und Patientensicherheit. Trotz dieser Führung werden Implantierbare voraussichtlich mit 11,89% CAGR bis 2030 steigen, was die Patientenpräferenz für längere Dosierungsintervalle und aufkommende Hydrogel-Reservoire widerspiegelt, die Semaglutid-Dosierung auf monatliche Zeitpläne ausdehnen. Diese Dynamik positioniert Implantierbare als disruptive Kraft im Frankreich Arzneimittelabgabesysteme Markt.

Transdermale Pflaster, Okularinserts und intranasale Systeme erweitern therapeutische Optionen. Der nasale Weg, hervorgehoben durch Pfizers zugelassenes Zavzpret-Spray für Migräne, demonstriert erweiterte Nützlichkeit jenseits der Atemwegstherapie. Diese additiven Modalitäten stärken die Systemvielfalt und verstärken die Gesamtresilienz des Frankreich Arzneimittelabgabesysteme Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Verabreichungsweg: Inhalationswege steigen

Injizierbare entfielen auf 58,12% der Frankreich Arzneimittelabgabesysteme Marktgröße in 2024, bevorzugt für präzise Dosierung bei chronischen Krankheiten. Kontinuierliche Nadel-Design-Verbesserungen verbessern den Benutzerkomfort und stärken die Bindung sowohl in Krankenhaus- als auch in Heimeinrichtungen.

Inhalation ist für 9,56% CAGR zwischen 2025-2030 vorgesehen. Partnerschaften wie Chiesi-Affibody bei inhalierten Biologika erweitern respiratorische Portfolios. Nasale Abgabe gewinnt Traktion für Ziele des zentralen Nervensystems; das französische Start-up Lovaltech entwickelt eine intranasale Impfstoffplattform unter Frankreich 2030-Finanzierung. Diese Fortschritte erweitern Behandlungshorizonte und nähren nachhaltiges Wachstum im Frankreich Arzneimittelabgabesysteme Markt.

Nach Anwendung: Onkologie beschleunigt

Diabetes hielt 30,32% des Frankreich Arzneimittelabgabesysteme Marktanteils in 2024, untermauert durch Novo Nordisks Chartres-Kapazitätserweiterung. Herz-Kreislauf-Versorgung bleibt beträchtlich, unterstützt durch Frankreichs fortlaufende Bemühungen zur Senkung der Morbidität.

Onkologie wird voraussichtlich mit einer CAGR von 11,23% bis 2030 steigen, da präzise, oft implantierbare, Abgabetechnologien zielgerichtete Therapeutika unterstützen. Nanopartikelträger, die die Blut-Hirn-Schranke durchbrechen, exemplifizieren Systeminnovation für schwierige Krebsarten. Dieser Aufschwung festigt Onkologie als zentrale Wachstumssäule im Frankreich Arzneimittelabgabesysteme Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Endbenutzer: Heimversorgung steigt

Krankenhäuser dominierten die Nutzung mit 56,45% der Frankreich Arzneimittelabgabesysteme Marktgröße in 2024, was ihre zentrale Rolle bei der Einleitung komplexer Therapien widerspiegelt. Ambulante Kliniken zeigen auch Stärke, da Tageschirurgie-Volumina steigen.

Heimversorgung/Selbstnutzung wächst mit 13,03% CAGR, gestützt durch vernetzte Wearables wie den BD Libertas On-Body-Injektor, der großvolumige Biologika außerhalb klinischer Mauern verabreicht. Nationale digitale Gesundheitsinfrastruktur gewährleistet Datenintegration und verstärkt Adhärenzüberwachung. Kollektiv treiben diese Verschiebungen die Dezentralisierung im Frankreich Arzneimittelabgabesysteme Markt voran.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Geografische Analyse

Frankreich profitiert von einem dichten Life-Sciences-Korridor. Paris rangiert als Europas zweitstärkster Standort für Arzneimittelherstellung und -verpackung und konzentriert Design-, Test- und Logistiktalente. Der Frankreich Arzneimittelabgabesysteme Markt genießt somit die Nähe zwischen Forschungsinstituten, Krankenhäusern und CDMOs, die Innovationszyklen verkürzen. Die pharmazeutische Produktion erreichte €32.773 Millionen (USD 35.722,6 Millionen) in 2023, und die F&E-Ausgaben betrugen insgesamt €4.451 Millionen (USD 4.851,6 Millionen).[3]European Federation of Pharmaceutical Industries and Associations, "The Pharmaceutical Industry in Figures 2024," efpia.eu

Regionale Krankheitslasten prägen die Akzeptanz. Höhere Herzinsuffizienz-Inzidenz in benachteiligten Gebieten erfordert zugängliche Selbstverabreichungswerkzeuge. Die Nationale E-Health-Roadmap zielt darauf ab, den Zugang landesweit durch digitale Verschreibungen und Fernüberwachung zu egalisieren gnius.esante.gouv.fr. Lyons neue Mikrobiom-Therapieanlage signalisiert geografische Diversifizierung und unterstützt hochwertige Fertigung außerhalb der Île-de-France.

Integration mit EU-Rahmenwerken beeinflusst weitere Trajektorien. Der Europäische Gesundheitsdatenraum harmonisiert Governance und erleichtert grenzüberschreitende Evidenz von vernetzten Systemen. Dennoch dämpfen Frankreichs längere Erstattungszeiten im Vergleich zu Nachbarstaaten unmittelbare Renditen. Nachhaltige EU-Digital-Health-Finanzierung von EUR 13,6 Milliarden für 2021-2027 bietet kontinuierliche Unterstützung für Technologieadoption und verstärkt den langfristigen Ausblick für den Frankreich Arzneimittelabgabesysteme Markt.

Wettbewerbslandschaft

Der Wettbewerb ist moderat. Globale Marktführer wie Sanofi, BD und Novo Nordisk sichern sich Anteile durch kontinuierliche Systemupgrades und beträchtliche Kapitalverpflichtungen. Sanofis Solosmart-Sensor exemplifiziert die Konvergenz von Arzneimittel und Daten. Novo Nordisks Expansion zementiert die heimische Insulin-Führerschaft.

Spezialisten wie Nemera und Aptar konzentrieren sich auf Nischentechnologien. Aptars metallfreie Mehrdosis-Nasalpumpe, präsentiert auf der Pharmapack, adressiert Nachhaltigkeitsziele. Aufkommende Firmen nutzen Frankreichs CDMO-Basis; Meribel Pharma Solutions liefert End-to-End-Services für komplexe Formulierungen und erhöht die Agilität für mittelgroße Projekte.

Strategieverschiebungen von Hardware allein zu integrierten Plattformen, die Systeme mit Analytics-Dashboards und Adhärenz-Support paaren. Diese Evolution differenziert Lieferanten und treibt servicebasierte Umsatzströme voran, wodurch die Wettbewerbsdynamik in der Frankreich Arzneimittelabgabesysteme Branche aufrechterhalten wird.

Frankreich Arzneimittelabgabesysteme Branchenführer

-

Becton, Dickinson and Company

-

Sanofi

-

F. Hoffmann-La Roche AG

-

Novo Nordisk A/S

-

Johnson & Johnson

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Meribel Pharma Solutions startete mit zehn Fertigungs- und drei Entwicklungsstandorten in Frankreich, Spanien und Schweden und zielt auf mittelgroße, komplexe Arzneimittelabgabe-Projekte

- Januar 2025: BD zeigte RFID-fähige vorgefüllte Spritzen, hochviskose Lösungen und tragbare Injektoren auf der Pharmapack 2025 in Paris

- März 2024: AdhexPharma eröffnete eine hochmoderne Pflaster- und Mundfilmanlage in Chenôve, Frankreich

- Januar 2024: Lemer Pax partnerte mit ICU Medical zur Verteilung von Plum 360™ Infusionspumpen in Frankreichs Nuklearmedizin-Segment

Frankreich Arzneimittelabgabesysteme Marktbericht Umfang

Gemäß dem Umfang des Berichts sind Arzneimittelabgabesysteme die Werkzeuge, die verwendet werden, um das Medikament über den spezifischen Verabreichungsweg zu liefern. Es ermöglicht die Einführung therapeutischer Substanzen in den Körper. Der Markt ist nach Verabreichungsweg (injizierbar, topisch und andere Verabreichungswege), Anwendung (Krebs, Herz-Kreislauf, Diabetes, Infektionskrankheiten und andere Anwendungen) und Endbenutzer (Krankenhäuser, ambulante Operationszentren und andere Endbenutzer) segmentiert. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Injectable Abgabesysteme |

| Inhalations-Abgabesysteme |

| Infusionspumpen |

| Transdermale Pflaster |

| Implantierbare Arzneimittelabgabesysteme |

| Okularinserts und Abgabeimplantate |

| Nasal- und Bukkal-Abgabesysteme |

| Injizierbar |

| Inhalation |

| Transdermal |

| Oral Mukös (Bukkal und Sublingual) |

| Okular |

| Nasal |

| Diabetes |

| Onkologie |

| Herz-Kreislauf-Erkrankungen |

| Atemwegserkrankungen |

| Infektionskrankheiten |

| Autoimmun- und Entzündungsstörungen |

| ZNS-Störungen |

| Krankenhäuser |

| Ambulante Chirurgie- und Spezialkliniken |

| Heimversorgungseinrichtungen / Selbstnutzung |

| Einzelhandels- und Online-Apotheken |

| Nach Systemtyp | Injectable Abgabesysteme |

| Inhalations-Abgabesysteme | |

| Infusionspumpen | |

| Transdermale Pflaster | |

| Implantierbare Arzneimittelabgabesysteme | |

| Okularinserts und Abgabeimplantate | |

| Nasal- und Bukkal-Abgabesysteme | |

| Nach Verabreichungsweg | Injizierbar |

| Inhalation | |

| Transdermal | |

| Oral Mukös (Bukkal und Sublingual) | |

| Okular | |

| Nasal | |

| Nach Anwendung | Diabetes |

| Onkologie | |

| Herz-Kreislauf-Erkrankungen | |

| Atemwegserkrankungen | |

| Infektionskrankheiten | |

| Autoimmun- und Entzündungsstörungen | |

| ZNS-Störungen | |

| Nach Endbenutzer | Krankenhäuser |

| Ambulante Chirurgie- und Spezialkliniken | |

| Heimversorgungseinrichtungen / Selbstnutzung | |

| Einzelhandels- und Online-Apotheken |

Im Bericht beantwortete Schlüsselfragen

1. Wie hoch ist der aktuelle Wert des Frankreich Arzneimittelabgabesysteme Marktes?

Die Frankreich Arzneimittelabgabesysteme Marktgröße beträgt USD 6,90 Milliarden in 2025.

2. Welcher Systemtyp wächst am schnellsten in Frankreich?

Implantierbare Arzneimittelabgabesysteme zeigen das höchste Wachstum mit einer CAGR-Prognose von 11,89% bis 2030.

3. Warum sind Heimversorgungseinrichtungen wichtig für die Arzneimittelabgabe in Frankreich?

Heimversorgung expandiert mit 13,03% CAGR, da vernetzte Systeme Selbstverabreichung ermöglichen und sich an nationale E-Health-Ziele anlehnen

4. Wie vergleichen sich Erstattungszeiten in Frankreich mit anderen europäischen Ländern?

Frankreich benötigt durchschnittlich 12,9 Monate von der Zulassung bis zur Erstattung, länger als die Schweiz mit 6 Monaten und Deutschland mit 7,4 Monaten.

5. Welche Rolle spielen CDMOs im französischen Markt?

Ein umfassendes CDMO-Netzwerk, exemplifiziert durch Meribel Pharma Solutions, beschleunigt Entwicklung und Herstellung komplexer Abgabesysteme.

6. Welcher Therapiebereich wird voraussichtlich das zukünftige Wachstum vorantreiben?

Onkologische Anwendungen werden voraussichtlich mit einer CAGR von 11,23% voranschreiten aufgrund der Nachfrage nach zielgerichteter Arzneimittelabgabe.

Seite zuletzt aktualisiert am: