Marktgröße und -anteil der Lebensmittelverarbeitungsautomatisierung

Marktanalyse für Lebensmittelverarbeitungsautomatisierung von Mordor Intelligenz

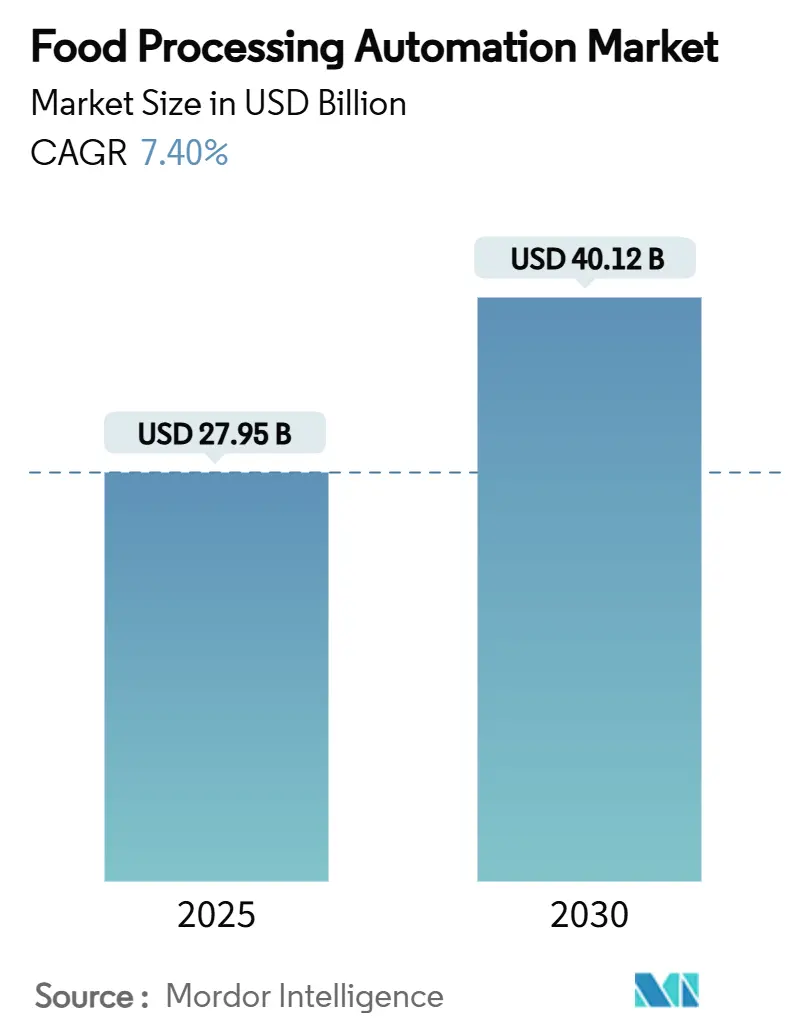

Die Marktgröße für Lebensmittelverarbeitungsautomatisierung wurde 2025 auf 27,95 Milliarden USD geschätzt und soll bis 2030 40,12 Milliarden USD erreichen, was einer CAGR von 7,49% entspricht. Diese Expansion resultierte aus eskalierendem Arbeitskräftemangel, strengeren globalen Lebensmittelsicherheitsvorschriften und dem Drang nach schlanker, energieeffizienter Produktion. Etwa 48% der Kapitalausgaben Großer Lebensmittelhersteller flossen 2025 In neue oder aufgerüstete Automatisierungsprojekte, was einen entscheidenden Wandel von isolierten Maschinen hin zu vernetzten, datengesteuerten Linien signalisiert. Der Boom bei lebensmitteltauglicher Robotik, die Verbreitung von Echtzeit-OEE-Dashboards und die weit verbreitete Wolke-Adoption beschleunigten die Akzeptanz weiter. Anbieter, die Hardware, Software und Einhaltung-Dienstleistungen bündelten, erfassten die steigende Nachfrage nach schlüsselfertigen Lösungen.

Wichtige Erkenntnisse des Berichts

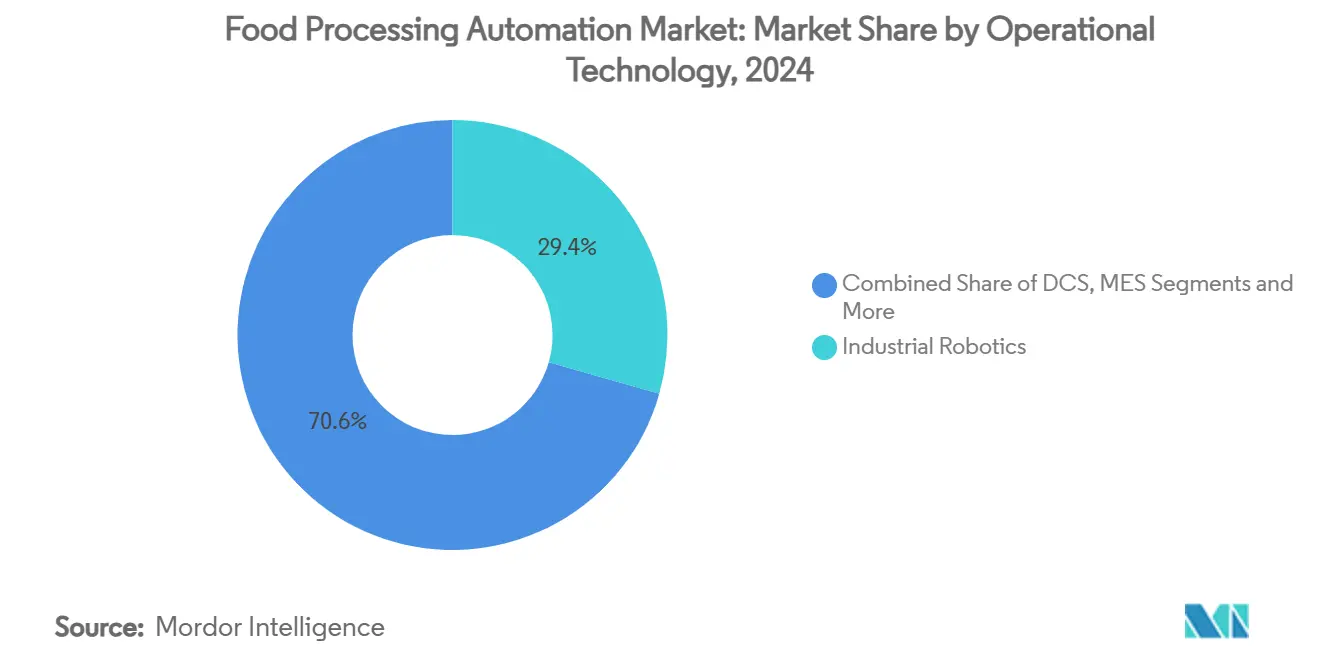

- Nach Betriebstechnologie führte Industrie Robotik mit 29,4% Umsatzanteil In 2024; dasselbe Segment soll mit einer CAGR von 13,8% bis 2030 expandieren.

- Nach Komponenten beherrschte Hardware 67,3% der Marktgröße für Lebensmittelverarbeitungsautomatisierung In 2024, während Software und Dienstleistungen die höchste prognostizierte CAGR von 12,5% bis 2030 verzeichnen.

- Nach Endanwender machte die Fleisch-, Geflügel- und Meeresfrüchteverarbeitung 26,3% des Marktanteils für Lebensmittelverarbeitungsautomatisierung In 2024 aus; die Obst- und Gemüseverarbeitung soll mit 11,2% CAGR bis 2030 voranschreiten.

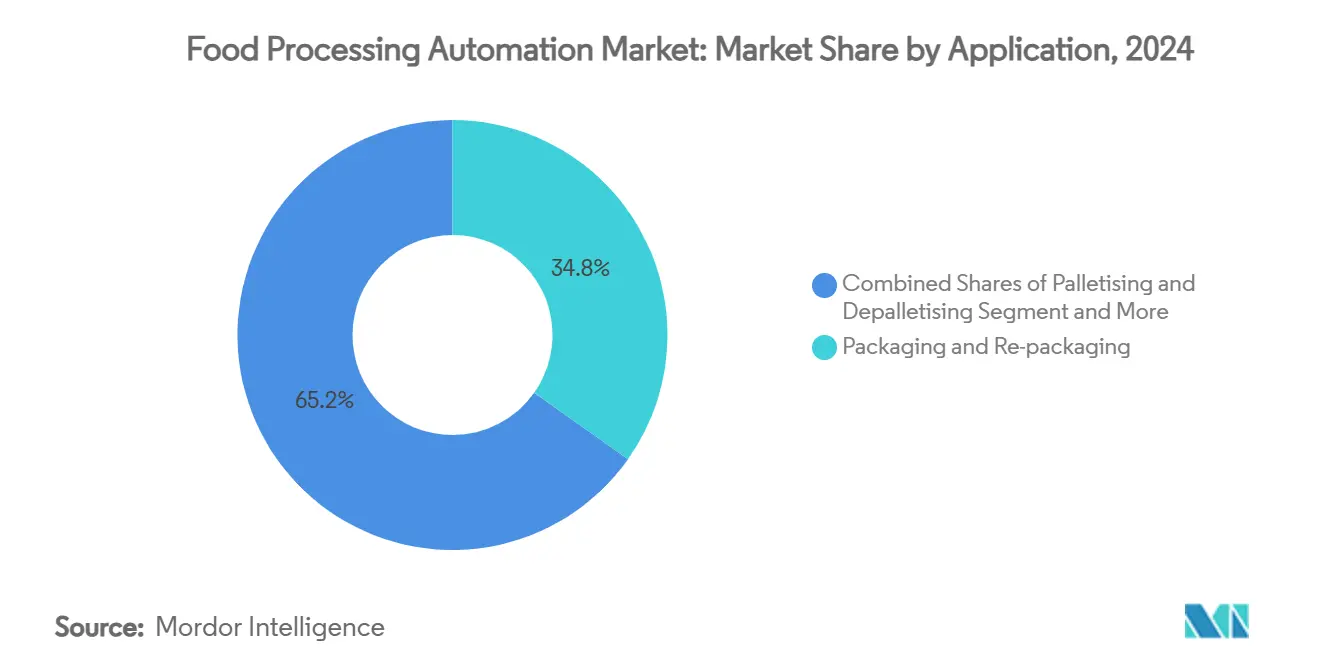

- Nach Anwendung hielt Verpackung und Umverpackung 34,8% der Marktgröße für Lebensmittelverarbeitungsautomatisierung In 2024, während Palettierung und Entpalettierung mit 14,6% CAGR bis 2030 wachsen soll.

- Nach Automatisierungsgrad erfassten halbautomatische Linien 60,1% Anteil In 2024; vollautomatische Linien sollen mit 10,1% CAGR bis 2030 expandieren.

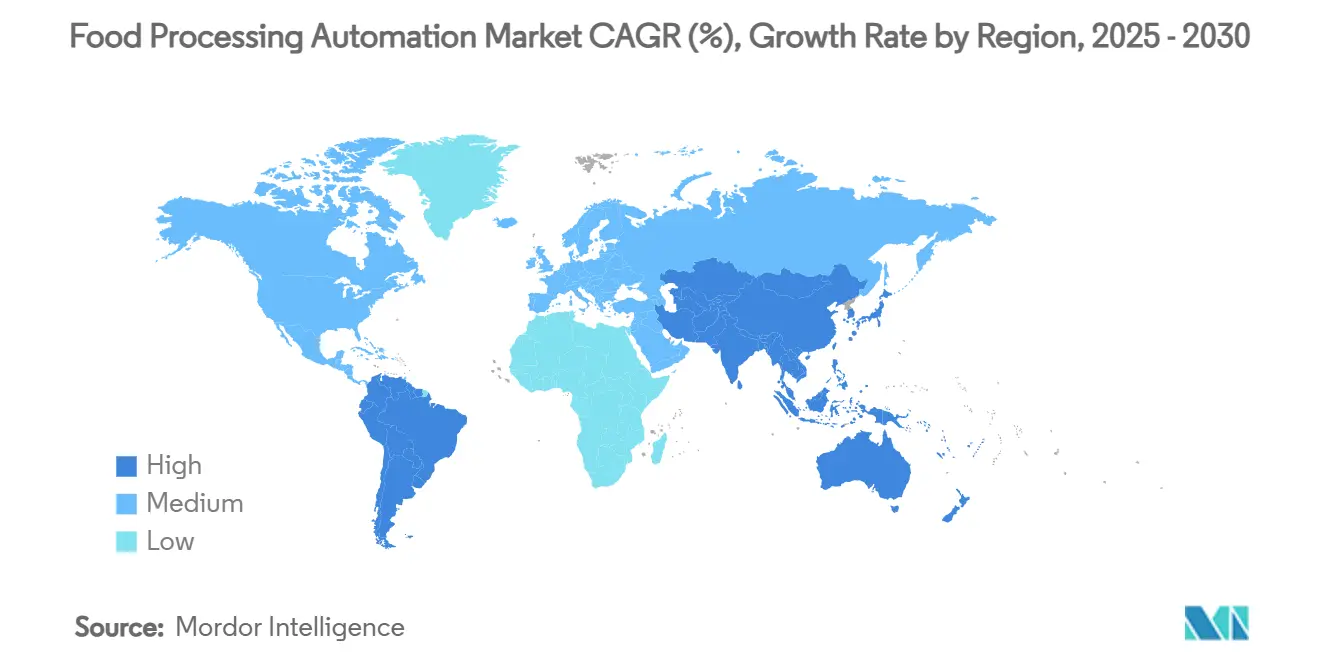

- Nach Geographie dominierte Asien-Pazifik mit 38,7% Umsatzanteil In 2024, während Südamerika die schnellste CAGR von 11,9% bis 2030 projiziert wird.

Globale Trends und Einblicke zum Markt für Lebensmittelverarbeitungsautomatisierung

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Digitalisierung der HACCP-konformen Rückverfolgbarkeit | +1.2% | Global, frühe Adoption In Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| Adoption von hygienischer, abwaschbarer Robotik | +1.8% | Global, besonders stark In Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Anstieg der Nachfrage nach verzehrfertigen Mahlzeiten nach der Pandemie | +1.1% | Nordamerika und Europa als Kern, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Arbeitskräftemangel beschleunigt "Lichter-out"-Anlagen | +2.1% | Global, am akutesten In entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Echtzeit-OEE-Analytik senkt Ausfallzeiten | +0.9% | Global, fortgeschrittene Implementierungen In Nord- amerika | Mittelfristig (2-4 Jahre) |

| ESG-getriebene energieeffiziente Linien- Nachrüstungen | +0.8% | Europa und Nordamerika führend, globale Expansion | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Digitalisierung der HACCP-konformen Rückverfolgbarkeit

Digitale Rückverfolgbarkeitsplattformen ersetzten manuelle Protokolle durch Verknüpfung von IoT-Sensoren, Blockchain-Datenbanken und Wolke-Dashboards, die Kochtemperaturen, Chargencodes und Lieferantenzeugnisse In Echtzeit erfassten. Diese Systeme verkürzten die durchschnittliche Rückrufreaktion von Wochen auf Stunden und bereiteten Verarbeiter auf FDA-Rückverfolgbarkeitsmandatae vor, die im Januar 2026 wirksam werden. Große Abnehmer adoptierten sie zur Senkung von Versicherungsprämien und zum Schutz des Markenwerts, wodurch neue Umsatzströme für Automatisierungsintegratoren entstanden, die End-Zu-End-Einhaltung-Pakete anboten.

Adoption von hygienischer, abwaschbarer Robotik

Lebensmitteltaugliche Roboter mit IP69K-Gehäusen, korrosionsbeständigen Oberflächen und lebensmittelsicheren Schmierstoffen ermöglichten die Automatisierung von feuchten, gekühlten oder Hochdruck-Waschzonen, die zuvor als tabu galten. Führende Installationen im Käse- und Milchschneiden zeigten 83% Abfallreduktionen, während ROI-Perioden oft unter 18 Monaten für mittelgroße Anlagen blieben[1]KUKA AG, "automatisiert Käse Verarbeitung," kuka.com.

Anstieg der Nachfrage nach verzehrfertigen (RTE) Mahlzeiten

RTE-Linien handhaben empfindliche Zutaten, mehrere Temperaturzonen und häufige Rezepturwechsel. KI-gesteuerte Roboter passten Greifkraft und Platzierungspfade spontan an und automatisierten die Montage von mehr als 40 Millionen Mahlzeiten für Große Mahlzeit-Kit-Marken, was bis Anfang 2025 43,1 Millionen USD an Risikokapitalfinanzierung anzog.

Arbeitskräftemangel beschleunigt "Lights-out"-Anlagen

Mehr als 615.000 unbesetzte Fertigungsstellen In 2024 veranlassten Verarbeiter dazu, Drittschichtbetrieb mit minimaler Besatzung zu fahren. Digitale Zwillinge, synchronisiert mit MES-Plattformen, ließen entfernte Supervisoren Durchsatz und Wartungsfenster optimieren und reduzierten Ausfallzeiten um 64% bei frühen Anwendern.

Analyse der Beschränkungs-Auswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Vorab-Investitionsausgaben für Nachrüstung bestehender Standorte | -1.5% | Global, besonders akut In Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheitsschwachstellen In Legacy- SCADA | -0.8% | Global, am kritischsten In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Niedriger ROI In preissensitiven Schwellenmärkten | -1.2% | Schwellenländer Asien-Pazifik, Afrika, Lateinamerika | Mittelfristig (2-4 Jahre) |

| Qualifikationslücke In OT-Es-Konvergenz | -0.9% | Global, akute Engpässe In Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Vorab-CAPEX für Nachrüstung bestehender Standorte

Nachrüstungen kosten oft 40-60% mehr als Neubauten, weil Linien teilweise betriebsbereit bleiben müssen, Versorgungseinrichtungen verlegt werden müssen und Legacy-PLCs kundenspezifische Gateways benötigen. RaaS-Verträge und modulare Zellen, die In bestehende Layouts gleiten, begannen die Last zu erleichtern, doch Finanzteams In kleinen Anlagen betrachteten Amortisierungszeiträume noch immer vorsichtig[2]ABB, "Cyber Sicherheit In Lebensmittel Und Getränk Branche," neu.abb.com .

Cybersicherheitsschwachstellen in Legacy-SCADA

Dreiundsiebzig öffentlich gemeldete Ransomware-Angriffe zielten allein 2023 auf globale Lebensmittelverarbeiter. Veraltete PLC-Firmware fehlte Verschlüsselung oder rollenbasierter Zugang und exponierte Rezepte, Chargen-Zeitpläne und sogar CIP-Ventile gegenüber böswilligen Akteuren. Anbieter erweiterten Null-Trust-Dienstleistung-Stufen, und einige Versicherer mandatierten jährliche Penetrationstests vor Prämienerneurung[3]Lebensmittel Maschinenbau, "Cybersicherheit Vulnerabilities Increasing at Die Operationen Technologie Ebene," foodengineeringmag.com.

Segmentanalyse

Nach Betriebstechnologie: Industrial Robotics treibt Innovation

Industrie Robotik trug 8,22 Milliarden USD zur Marktgröße für Lebensmittelverarbeitungsautomatisierung In 2024 bei und soll mit einer CAGR von 13,8% wachsen. Installationen umfassten Primärschneiden, Pick-Und-Place und Kartonverpackung. KI-Vision-Upgrades ermöglichten es Greifern, sich In Millisekunden an unregelmäßige Produkte anzupassen und die Erstdurchlauf-Ausbeute zu steigern. Verteilt Kontrolle Systeme blieben essentiell für Milchpasteurisierung und Brauen und boten deterministische Kontrolle über temperatursensitive Stufen. MES-Adoption stieg, als Verarbeiter Shop-Boden-Daten mit ERP-Suiten synchronisierten, um Audit-Anfragen und Allergenkontrolle zu rationalisieren. Währenddessen senkten VFD-Nachrüstungen den Förderband-Energieverbrauch um bis zu 25% und veranlassten Versorgungsrückvergütungsprogramme In Europa. Kontinuierliche Sensorminiaturisierung verlagerte Entscheidungslogik an den Rand und ließ Produktionszellen sich selbst optimieren, ohne auf Wolke-Feedback zu warten.

Selbst bei Robotikdominanz schichteten Hersteller mehrere Technologien für maximale Betriebszeit. Eine Proteinanlage könnte Vision-gesteuerte Roboter durch einen DCS-Puffer speisen, KPIs In MES protokollieren und Motordrehmoment via VFDs feinabstimmen, was Plattformkonvergenz über den gesamten Markt für Lebensmittelverarbeitungsautomatisierung illustriert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Komponenten: Hardware-Dominanz mit Software-Beschleunigung

Hardware behielt 67,3% Umsatzanteil In 2024, weil Verarbeiter noch immer Edelstahl-Servo-Aktuatoren, abwaschbare Roboter und versiegelte Motoren benötigten, bevor digitale Analytik Wert hinzufügen konnte. Software und Dienstleistungen wuchsen jedoch jährlich um 12,5%, da Nutzer vorausschauende Wartungs-Dashboards, Wolke-MES-Abonnements und 24/7-Cyber-Überwachung verlangten. Intelligente Kameras integrierten neurale Inferenz-Chips, während Robotik-OEMs SaaS-Lizenzen bündelten, die Firmware-Updates und KI-Modelle über-Die-Luft lieferten.

Verwaltete Cybersicherheit, regulatorische Berichterstattung und Energieoptimierungsverträge erweiterten Margen über den einmaligen Ausrüstungsverkauf hinaus. Folglich verwischten integrierte Angebote die Grenze zwischen physischen Assets und Code und gestalteten Anbieter-Umsatzströme im gesamten Markt für Lebensmittelverarbeitungsautomatisierung neu.

Nach Endanwender: Fleischverarbeitung führt, Produkte beschleunigen

Fleisch-, Geflügel- und Meeresfrüchteanlagen repräsentierten 7,35 Milliarden USD der Marktgröße für Lebensmittelverarbeitungsautomatisierung In 2024 und profitierten von klingen-verfolgenden Robotern, die Schnitte mit millimetrischer Präzision portionierten und gleichzeitig strenge Hygiene einhielten. Roboter ersetzten bis zu 80 manuelle Schneider pro Linie und trieben konsistente Ausbeuten In Hochdurchsatz-Anlagen.

Obst- und Gemüseverarbeiter verzeichneten die höchste CAGR von 11,2% dank hyperspektraler Gradierung, die Reife und Oberflächenprellungen identifizierte, die für Arbeiter unsichtbar waren, und Schnittabfall um über ein Drittel reduzierten. Milch-, Bäckerei- und Getränkeanlagen erweiterten still Automatisierungsfußabdrücke, da Echtzeit-Analytik aus-Spec-Volumina und Wasserverbrauch senkte. Kollektiv bestätigte mehrere-Industrie-Traktion breite Anwendbarkeit fortgeschrittener Kontrollen über den gesamten Markt für Lebensmittelverarbeitungsautomatisierung.

Nach Anwendung: Verpackung dominiert, Palettierung beschleunigt

Verpackungs- und Umverpackungssysteme lieferten 34,8% des Umsatzes von 2024, getrieben von Nachfrage nach manipulationssicheren Folien, recycelbaren Materialien und dynamischem Etikettendruck. Bei 600 Paketen pro Minute verließen sich Hochgeschwindigkeits-Kartonierer auf Servo-Synchronisation und Inline-Inspektionskameras, um Siegeldefekte sofort zu erfassen. Palettierung und Entpalettierung wuchsen am schnellsten mit 14,6% CAGR, da e-Handel und SKU-Proliferation Flexibel Palettenmuster erforderten.

Vision-gesteuerte Roboterarme stapelten gemischte Kisten ohne Zwischenlagen und minimierten Lagerhausarbeit. Sortier-, Gradierungs- und vorgelagerte Verarbeitungszellen adoptierten weiterhin KI-fähige Sensoren zur Überprüfung von Farbe, Dichte und Fremdmatterkontamination und erweiterten intelligente Entscheidungsfindung über den gesamten Markt für Lebensmittelverarbeitungsautomatisierung.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Automatisierungsgrad: Halbautomatisch führt, Vollautomatisch gewinnt

Halbautomatische Linien hielten 60,1% Anteil, weil viele Verarbeiter die Mischung aus menschlicher Geschicklichkeit und robotischer Konsistenz bevorzugten. Bediener inspizierten das finale Aussehen, während Roboter repetitive schwere Hebevorgänge handhabten.

Vollautomatische Alternativen registrierten eine CAGR von 10,1%, da linien-integrierte Kameras und selbstlernende PLCs kontinuierlichen Betrieb mit minimaler Aufsicht ermöglichten. Digitale Zwillingsimulationen verkürzten Inbetriebnahmezeiten und ermöglichten es bestehenden Anlagen, von drei Schichten zu einer einzigen Tagschicht zu wechseln, die mehrere Lichter-out-Zellen Fernbedienung überwachte. Die progressive Migration illustrierte einen Industriebogen hin zur Autonomie innerhalb des Markts für Lebensmittelverarbeitungsautomatisierung.

Geografische Analyse

Asien-Pazifik behielt die Führung mit 38,7% Umsatzanteil In 2024, unterstützt von Chinas Verschärfung der Lebensmittelsicherheitsregeln und Lohninflation, die Robotik-Adoption In Fleisch-Entbeining, Milchfüllung und Snack-Verpackung beschleunigte. Japanische OEMs exportierten lebensmitteltaugliche Roboter In die gesamte Region und verstärkten ein dichtes Unterstützung-Ökosystem. Indische Verarbeiter modernisierten Obstsortierer- und Gewürzmühlenlinien durch staatliche Automatisierungsanreize.

Südamerika registrierte eine CAGR-Aussicht von 11,9%. Brasilianische Fleischverpackungsunternehmen rüsteten Kühlräume mit hygienischen Robotern nach, um EU-Importstandards zu erfüllen, während Zuckermühlen MES und VFDs installierten, um Energieverbrauch zu senken. Investitionen wirkten sich auf Argentinien und Chile aus, wo Produktexporteure Wasch- und Gradierungsautomatisierung für neue haltbarkeitsempfindliche Märkte automatisierten.

Nordamerikas reife installierte Basis konzentrierte sich auf KI-Nachrüstungen und Cybersicherheitshärtung. RTE-Mahlzeitproduzenten In urbanen Korridoren adoptierten Cobots, um Convenience-Lebensmittel-Nachfragespitzen zu bewältigen. Europäische Verarbeiter trieben ESG-Ziele voran und fügten hocheffiziente Antriebe und Wasser-Rückgewinnungs-Skid-Pakete hinzu. Der Nahe Osten und Teile Afrikas initiierten Palmdattel- und Milchmodernisierungsprogramme und zeigten steigende, aber ungleiche Penetration im globalen Markt für Lebensmittelverarbeitungsautomatisierung.

Wettbewerbslandschaft

Das Wettbewerbsumfeld blieb moderat fragmentiert. Globale Automatisierungsmajors-ABB, Siemens, Rockwell Automatisierung, Emerson-nutzten breite Portfolios, Lebenszyklus-Dienstleistungen und Cybersicherheitssuiten. Sektorspezialisten-Marel, JBT, Tetra Pak-konzentrierten sich auf Protein-, Aseptik- oder Verpackungsnischen und tiefe Prozessexpertise.

JBT besiegelte eine 3,5-Milliarden-USD-Akquisition von Marel im Januar 2025 und schuf eine Plattform von Geflügelausweidung bis Hochdruck-Pasteurisierung. Start-Ups wie Chef Robotik und Sojo Industries erfassten Mahlzeit-Kit-Montage und Mobil Verpackungsprojekte via Robotik-als-eine-Dienstleistung-Preisgestaltung. Technologiedifferenzierung konzentrierte sich auf An-Planke-KI, Rand-Analytik und Blockchain-Rückverfolgbarkeits-Stecker-ins.

Anbieter suchten Partnerschaften mit Wolke-Hyperskalern, um OT-Daten mit Unternehmensplanung abzugleichen. Kleine und mittlere Anlagen repräsentierten ungenutzten Whitespace und spornten modulare Zellen an, die vorverdrahtet versandt wurden und Installationstage kürzten. Kollektiv intensivierten diese Bewegungen Innovation und Preiskonkurrenz im gesamten Markt für Lebensmittelverarbeitungsautomatisierung.

Branchenführer der Lebensmittelverarbeitungsautomatisierung

-

Schneider Elektrisch SE

-

Rockwell Automatisierung Inc.

-

Honeywell International Inc.

-

Emerson Elektrisch Company

-

ABB Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Cargill verpflichtete sich zu 90 Millionen USD für robotisches Entbeinen und Sichtinspektion In seinem Colorado-Rindfleischwerk, mit Ziel höherer Ausbeute und geringerem Schnittabfall.

- Juni 2025: Sojo Industries schloss 40 Millionen USD Serie-B-Finanzierung ab, um seine Blockchain-fähige Mobil Verpackungslinie zu skalieren.

- Mai 2025: ProMach akquirierte DJS Systeme und erweiterte Flexibel Verpackungsautomatisierungsfähigkeiten.

- März 2025: Chef Robotik sammelte 43,1 Millionen USD Serie eine, um KI-Roboter-Einsatz für Mahlzeitmontage zu erweitern.

Umfang des globalen Berichts zum Markt für Lebensmittelverarbeitungsautomatisierung

Automatisierung In der Lebensmittelindustrie vereinfacht den Lebensmittelverpackungsprozess, der Lebensmittelsortierung und -gradierung, Verpackung und Verwaltungsprozesse umfasst. Automatisierung ist eine effektive Lösung für Unternehmen, die eine effiziente Lösung zur Überwindung zahlreicher Herausforderungen benötigen, wie Produktivitätssteigerung, Ausbeute-Verbesserung, Ressourcenmanagement-Optimierung, Sicherheitsrisiko-Minderung und Vermögenswert-Management-Verbesserung.

Der Lebensmittelautomatisierungsmarkt ist segmentiert nach Betriebstechnologie und Software (Verteilte Kontrollsysteme (DCS), Herstellung Execution Systeme (MES), Variabel-Frequenz fahren (VFD), Ventile und Aktuatoren, Elektromotoren, Sensoren und Sender und Industrie Robotik), Endanwender (Milchverarbeitung, Bäckerei und Süßwaren, Fleisch, Geflügel und Meeresfrüchte, Obst und Gemüse sowie Getränke), Anwendung (Verpackung und Umverpackung, Palettierung, Sortierung und Gradierung sowie Verarbeitung), Geographie (Nordamerika (Vereinigte Staaten und Kanada), Europa (Vereinigtes Königreich, Deutschland, Frankreich und Rest von Europa), Asien-Pazifik (China, Indien, Japan und Rest von Asien-Pazifik), Lateinamerika und Naher Osten und Afrika). Der Bericht bietet die Marktgröße In Wertbegriffen In USD für alle oben genannten Segmente.

| Verteilte Kontrollsysteme (DCS) |

| Manufacturing Execution Systems (MES) |

| Variable-Frequency Drives (VFD) |

| Ventile und Aktuatoren |

| Elektromotoren |

| Sensoren und Transmitter |

| Industrial Robotics |

| Andere Technologien |

| Hardware |

| Software und Dienstleistungen |

| Milchverarbeitung |

| Bäckerei und Süßwaren |

| Fleisch, Geflügel und Meeresfrüchte |

| Obst- und Gemüseverarbeitung |

| Getränkeherstellung |

| Andere Endanwender |

| Verpackung und Umverpackung |

| Palettierung und Entpalettierung |

| Sortierung und Gradierung |

| Primär- und Sekundärverarbeitung |

| Andere Anwendungen |

| Vollautomatische Linien |

| Halbautomatische Linien |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| ASEAN | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Rest von Afrika | ||

| Nach Betriebstechnologie und Software | Verteilte Kontrollsysteme (DCS) | ||

| Manufacturing Execution Systems (MES) | |||

| Variable-Frequency Drives (VFD) | |||

| Ventile und Aktuatoren | |||

| Elektromotoren | |||

| Sensoren und Transmitter | |||

| Industrial Robotics | |||

| Andere Technologien | |||

| Nach Komponenten | Hardware | ||

| Software und Dienstleistungen | |||

| Nach Endanwender | Milchverarbeitung | ||

| Bäckerei und Süßwaren | |||

| Fleisch, Geflügel und Meeresfrüchte | |||

| Obst- und Gemüseverarbeitung | |||

| Getränkeherstellung | |||

| Andere Endanwender | |||

| Nach Anwendung | Verpackung und Umverpackung | ||

| Palettierung und Entpalettierung | |||

| Sortierung und Gradierung | |||

| Primär- und Sekundärverarbeitung | |||

| Andere Anwendungen | |||

| Nach Automatisierungsgrad | Vollautomatische Linien | ||

| Halbautomatische Linien | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| ASEAN | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Rest von Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Markts für Lebensmittelverarbeitungsautomatisierung?

Der Markt belief sich 2025 auf 27,95 Milliarden USD.

Wie schnell soll der Markt für Lebensmittelverarbeitungsautomatisierung wachsen?

Er soll eine CAGR von 7,49% registrieren und bis 2030 40,12 Milliarden USD erreichen.

Welches Betriebstechnologiesegment führt den Markt für Lebensmittelverarbeitungsautomatisierung?

Industrie Robotik hielt 29,4% Umsatzanteil In 2024 und ist auch das am schnellsten wachsende Segment mit einer CAGR von 13,8%.

Warum investieren Verarbeiter In vollautomatische Linien?

Anhaltender Arbeitskräftemangel, vorausschauende Wartungstools und schnelle Amortisierungszeiten treiben eine CAGR von 10,1% für vollautomatische Installationen an.

Seite zuletzt aktualisiert am: