Analyse des Van-Marktes in Europa

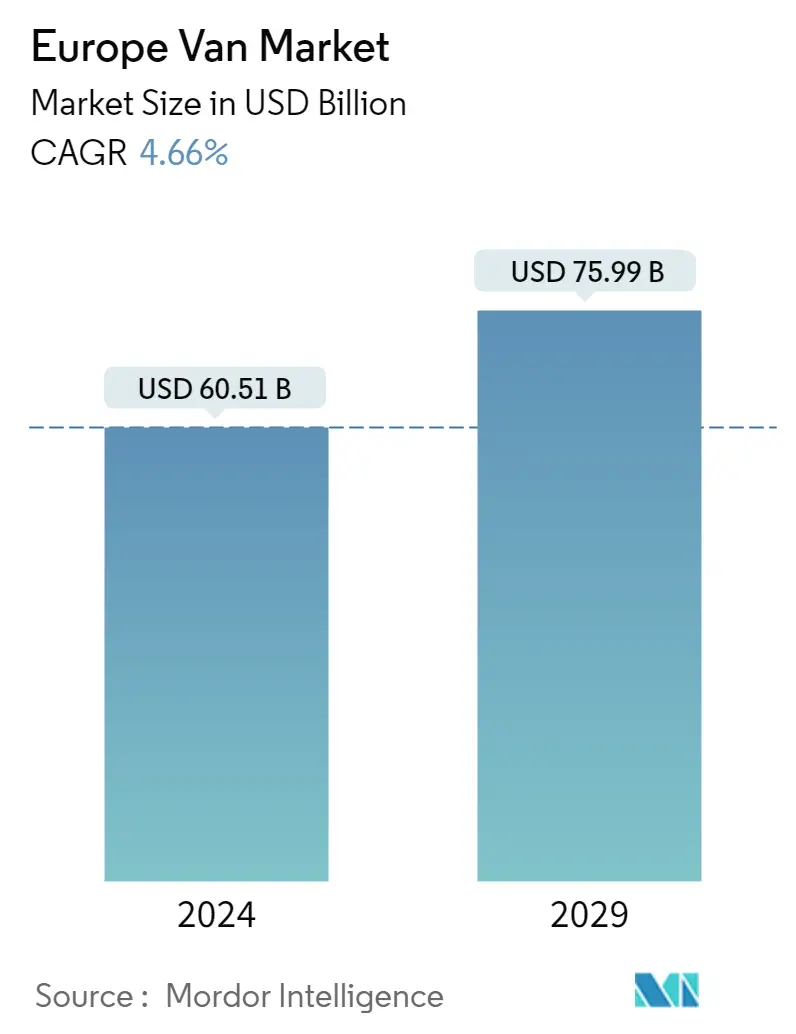

Die Größe des europäischen Van-Marktes wird im Jahr 2024 auf 60,51 Milliarden US-Dollar geschätzt und soll bis 2029 75,99 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,66 % im Prognosezeitraum (2024–2029) entspricht.

- Inmitten der COVID-19-Pandemie kam es in Europa zu einem deutlichen Rückgang der Nachfrage nach Transportern, was in erster Linie auf eine Unterbrechung der Lieferkette, einen Produktionsstopp und eine geringere Verbrauchernachfrage aufgrund einer sinkenden Kaufkraft zurückzuführen war.

- Langfristig haben Faktoren wie zunehmende Vorschriften zu Fahrzeugemissionen, Fortschritte bei der Fahrzeugsicherheit, die Einführung von Fahrerassistenzsystemen in Fahrzeugen und die schnell wachsende Logistik im Einzelhandels- und E-Commerce-Bereich die Nachfrage nach neuen und fortschrittlichen Produkten erheblich vorangetrieben Nutzfahrzeuge auf dem Markt.

- Die E-Commerce-Branche verzeichnete in ganz Europa in den letzten Jahren einen stetigen Aufschwung, der vor allem auf die Neigung der Kunden zum Online-Shopping und die Verfügbarkeit kundenfreundlicher mobiler Anwendungen für den Online-Kauf einer Vielzahl von Produkten, einschließlich Industriegütern, zurückzuführen ist. Dadurch dürfte die Nachfrage nach Transportern für die Zustellung von Waren und Gütern auf der letzten Meile steigen. Die europäische E-Commerce-Branche verzeichnete im Jahr 2021 im Vergleich zu 2020 einen Umsatzanstieg von etwa 10 %.

- Der Straßentransport spielt im Transportsektor in ganz Europa eine entscheidende Rolle. Laut Eurostat macht der Straßentransport beispielsweise etwa 75 % des Binnengüterverkehrs innerhalb der EU aus, also etwa 1.750 Milliarden Tonnenkilometer. Dieses Verhältnis kann in mehreren europäischen Ländern 90 % oder mehr erreichen. Die zunehmende Geschäftspartnerschaft zwischen Erstausrüstern und Paketdienstleistern in der gesamten Region verzeichnet ein starkes Wachstum des Marktes.

- Transporter werden in verschiedenen Anwendungen und Segmenten der europäischen Wirtschaft eingesetzt, z. B. im Baugewerbe, bei Post- und Kurierdiensten, bei der Strafverfolgung und im leichten Personentransport. Die Nachfrage ist aufgrund der Logistik- und Last-Mile-Lieferanforderungen von E-Commerce-Riesen wie Amazon erheblich gestiegen.

- Beispielsweise ging BrightDrop, eine Tochtergesellschaft von General Motors, im Januar 2022 eine Partnerschaft mit FedEx ein, um letzteres mit Transportern für den Hauslieferdienst zu beliefern. Darüber hinaus üben europäische Regierungen Druck auf die Fahrzeughersteller aus, die durch die Dieselverbrennung verursachten Kohlenstoffemissionen zu reduzieren und die Treibhausgasemissionen zu bekämpfen, und drängen sie so dazu, in die Entwicklung elektrischer Transporter zu investieren.

- Mittlerweile bestimmen Umweltzonen den Markt. Der Übergang zur Elektromobilität erhöht die Nachfrage nach leichten Nutzfahrzeugen aufgrund der schnelleren Einführung von Elektrofahrzeugen durch große Unternehmen weiter. Große Hersteller bieten in Zusammenarbeit mit anderen großen Unternehmen auch mehrere Produkte an, um die bestehende Mehrheit der ICE-LCVs im Prognosezeitraum auf Elektrofahrzeuge umzustellen.

Trends auf dem Van-Markt in Europa

Steigender Verkauf von Elektrotransportern

- Die Elektrifizierung von Nutzfahrzeugen ist ein bedeutender Trend in Europa, der durch Faktoren wie Umweltvorschriften, staatliche Anreize und die steigende Nachfrage nach nachhaltigen Transportlösungen vorangetrieben wird.

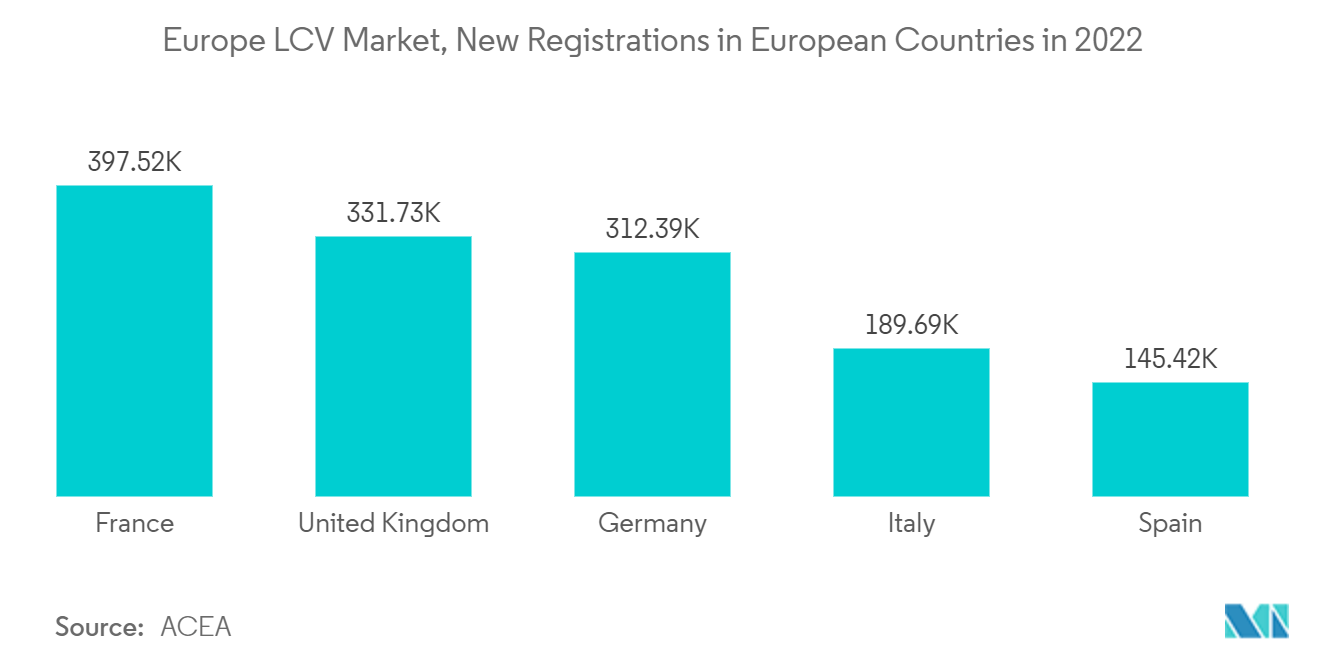

- Betrachtet man die Volumina für das Gesamtjahr 2022, wurden in der gesamten Europäischen Union (EU) fast 1 Million leichte Nutzfahrzeuge zugelassen. Der Rückgang ist vor allem auf den ausgebrochenen Krieg zwischen der Ukraine und Russland zurückzuführen. Trotz der Abschwächung verspricht der Markt großes Wachstumspotenzial für Hersteller und Zulieferer im gesamten europäischen Raum.

- Europa hat sich zur Bekämpfung des Klimawandels ehrgeizige Emissionsreduktionsziele gesetzt. Strengere Vorschriften, insbesondere in städtischen Gebieten, zielen darauf ab, die Umweltverschmutzung zu verringern und die Einführung von Elektrofahrzeugen (EVs) zu fördern. Diese Vorschriften, wie Umweltzonen und strenge Abgasnormen, ermutigen Flottenmanager, auf elektrische Nutzfahrzeuge umzusteigen.

- Regierungen in ganz Europa bieten verschiedene Anreize, um die Einführung von Elektrofahrzeugen zu fördern. Zu diesen Anreizen gehören Kauf-, Steuer- und Baukostenzuschüsse für die Ladeinfrastruktur. Dies trägt dazu bei, die hohen Anschaffungskosten von Elektrotransportern auszugleichen und sie für Flottenbetreiber wirtschaftlich attraktiver zu machen.

- Nach Angaben des Europäischen Automobilherstellerverbandes (französisch L'Association des Constructeurs Européens d'Automobiles (ACEA)) gingen die Neuzulassungen von leichten Nutzfahrzeugen in der EU um 14,4 % zurück und beliefen sich im Oktober 2022 auf 102.226 Einheiten. Alle großen Die EU-Märkte verzeichneten im letzten Monat Rückgänge, insbesondere in Deutschland (-16,6 %), Italien (-7,3 %) und Frankreich (-6,7 %), während die Verkäufe neuer Transporter in Spanien (-0,5 %) relativ stabil blieben.

- Die Zahl elektrisch aufladbarer Fahrzeuge stieg im Jahr 2021 landesweit um 44,9 % auf 12.794 Einheiten, während die Zahl der Hybrid-Transporter im selben Jahr um 67,6 % auf 1.596 Einheiten zunahm. Der Verkauf einer elektrischen Version des leichten Nutzfahrzeugs (LCV) GAZelleNext hat in Deutschland begonnen. Das Stuttgarter Unternehmen EFA-S modifiziert russische Fahrzeuge. Die Montage begann im Jahr 2020. Das deutsche Unternehmen kauft in Russland leichte Nutzfahrzeuge ohne Getriebe, Motor oder Kraftstoffsystem. Dann bauen sie in Stuttgart einen Elektromotor und eine Batterie ein.

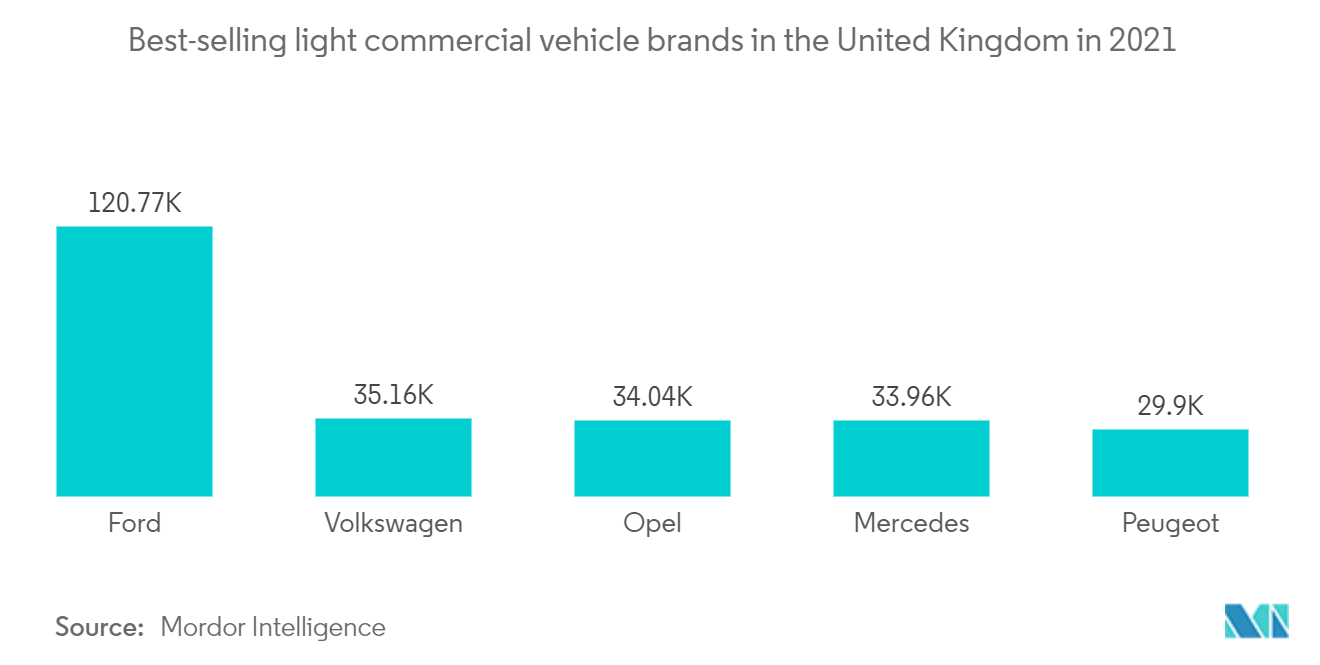

Das Vereinigte Königreich erlebt das Wachstum des Marktes

- Das Vereinigte Königreich hat maßgeblich dazu beigetragen, das Marktwachstum von leichten Nutzfahrzeugen in der gesamten europäischen Region voranzutreiben. Mit der Etablierung von E-Commerce-Giganten und großen regionalen Niederlassungen auf dem europäischen Markt stieg der Absatz aller Transporter bis 3,5 Tonnen um 15,3 % auf 25.359 Einheiten (Stand Mai 2023).

- Der Absatz von Lkw zwischen 3,5 und 6,0 Tonnen ging jedoch um 24,5 % auf 386 Einheiten zurück, während der Verkauf von Taxis um 14,6 % auf 111 Einheiten zurückging. Im Januar 2022 erreichten die Neuwagenverkäufe von leichten Nutzfahrzeugen im Vereinigten Königreich 17.566 Einheiten. Bis Februar 2022 sank die Zahl auf 16.165 Einheiten, was einem MoM-Rückgang von rund 8 % gegenüber dem Vormonat entspricht.

- Im Januar 2022 verzeichnete der britische Elektro-LCV-Markt einen starken Rückgang der Gesamtverkäufe um -26,9 % mit 17.566 Zulassungen im Vergleich zum historischen Umsatzwachstum im Segment der Elektrofahrzeuge-LCVs. Darüber hinaus war dies ein herausfordernder Monat für den britischen Elektro-LCV-Markt, obwohl aufgrund der sich ändernden Verbraucherpräferenzen und der Flottenfrequenz erneuerbarer Energien im zweiten Quartal 2022 ein starkes Comeback der Verkäufe zu verzeichnen sein wird.

- Aufgrund dieses hohen Marktpotenzials für leichte Nutzfahrzeuge haben große Unternehmen, sowohl private als auch staatliche, im ganzen Land neue Produkte auf den Markt gebracht. Unterstützt durch den Vorstoß der nationalen Regierung hin zu Elektrofahrzeugen werden neue Fahrzeugmodelle sowie Upgrades bestehender Fahrzeuge eingeführt, um den Marktbedürfnissen gerecht zu werden.

- Beispielsweise kündigte LEVC (London Electric Vehicle Company) im Mai 2023 ein Batterie-Upgrade für neue TX-Taxis und VN5-Transporter an. Mit diesem Update beträgt die rein elektrische Reichweite des TX jetzt 78 Meilen (vorher 64 Meilen) und die Gesamtreichweite erhöht sich auf 333 Meilen (vorher 318 Meilen). Die rein elektrische Reichweite des VN5 verbessert sich auf 73 Meilen (vorher 64 Meilen) und insgesamt 328 Meilen (vorher 318 Meilen).

Überblick über die Transporterbranche in Europa

- Der Transportermarkt in Europa ist hart umkämpft. Die Präsenz großer Originalgerätehersteller (OEMs) in der gesamten Region dürfte das Wachstum des Marktes vorantreiben. Zu den wichtigsten Marktteilnehmern zählen Mercedes Benz, Volkswagen Group, Ford Motor Company und Vauxhall sowie Neueinsteiger wie Arrival Electric Group Limited, die den Bedarf der Region an Elektrotransportern decken.

- Zunehmende Fusionen und Übernahmen sowie die Geschäftsausweitung der Fahrzeughersteller dürften den Transportermarkt ankurbeln. Beispielsweise kündigte Volkswagen im März 2021 seine Pläne an, europaweit sechs neue Batteriefabriken zu errichten. Alle sechs Fabriken sollen bis 2030 betriebsbereit sein und den Batteriebedarf von Volkswagen decken und auch an externe OEMs verkauft werden. Dies soll dem Unternehmen dabei helfen, sein Geschäft mit Elektrofahrzeugen im europäischen Raum auszubauen.

- Beispielsweise hat Punch Powertrain im Juni 2023 eine strategische Vereinbarung mit Cubonic zur Entwicklung und Herstellung nachhaltiger automatisierter und autonomer elektrischer leichter Nutzfahrzeuge (eLCVs) geschlossen, insbesondere der eLCVs PeopleMover und CargoMover von Cubonic.

Europas Marktführer für Transporter

Stellantis NV

Daimler AG

Volkswagen AG

Ford Motor Company

Groupe Renault

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa aus Marktnachrichten

- Juni 2023 TÜV Rheinland und Centro Tecnológico Randon (CTR) haben eine Zusammenarbeit für die Homologation, Prüfung und Typzertifizierung von Kraftfahrzeugen und Komponenten angekündigt. Ziel der Zusammenarbeit ist es, ein umfassendes Spektrum an Zertifizierungsdienstleistungen für Nutzfahrzeuge, Leichtfahrzeuge, Fahrzeugsysteme und Komponenten bereitzustellen und dabei die von den Kunden erwartete Sicherheit und Flexibilität zu gewährleisten.

- Mai 2023 Arrival gibt einen bedeutenden Meilenstein bekannt Im ersten Quartal 2023 wurden im Werk in Bicester 3-L-Vans gebaut, fünf weitere sind derzeit in Arbeit. Darüber hinaus haben sie über 90.000 Kilometer Testfahrten auf der Straße erfolgreich absolviert. Der Bau und die Straßentests der L-Vans haben sich als wertvolle Erkenntnisquelle erwiesen und bei der Finalisierung der Herstellungsmethoden und Designs für den XL-Van geholfen.

- Mai 2023 AvtoVAZ stellt eine einzigartige Reihe regionaler Ausstellungen vor, die alle modernen LADA-Modelle und kommerzielle Muster auf Basis der Fahrzeuge der Marke zeigen. Zu den ausgestellten Modellen gehören der LADA Granta Prima Van, der LADA NIVA Kub (ein 8-Sitzer-Van auf Basis des LADA NIVA Legend), Pickup-Trucks auf Basis des LADA Granta und des LADA NIVA Legend sowie der Dual-Fuel-LADA Granta CNG und andere Teil der LADA Fleet Road Show.

- Januar 2022 Volkswagen stellt einen neuen Elektrotransporter vor, der mit Batterien von 48 bis 111 kWh ausgestattet ist und eine beeindruckende Reichweite von bis zu 342 Meilen bietet. Der Transporter sollte voraussichtlich im März 2022 europaweit zum Verkauf angeboten werden.

Segmentierung der Transporterindustrie in Europa

Ein Transporter ist ein geschlossener Wagen oder Lastkraftwagen, der für den Transport von Gütern verwendet wird.

Der europäische Transportermarkt ist nach Laderaum (mehr als 5 Kubikmeter und weniger als 5 Kubikmeter), Endverbraucher (gewerblich und staatlich), Antriebsart (Verbrennungsmotor, Elektroantrieb und alternativer Kraftstoff) und Geografie (Deutschland) segmentiert , Vereinigtes Königreich, Italien, Frankreich, Spanien und übriges Europa).

Der Bericht bietet Marktgrößen und Prognosen für Transporter in Europa im Wert (USD) für alle Segmente.

| Mehr als 5 Kubikmeter |

| Weniger als 5 Kubikmeter |

| Kommerziell |

| Regierung |

| IC-Motor |

| Elektrisch |

| Alternativer Treibstoff |

| Deutschland |

| Großbritannien |

| Italien |

| Frankreich |

| Spanien |

| Rest von Europa |

| Durch Frachtraum | Mehr als 5 Kubikmeter |

| Weniger als 5 Kubikmeter | |

| Vom Endbenutzer | Kommerziell |

| Regierung | |

| Nach Laufwerkstyp | IC-Motor |

| Elektrisch | |

| Alternativer Treibstoff | |

| Nach Geographie | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur Van-Marktforschung in Europa

Wie groß ist der europäische Van-Markt?

Es wird erwartet, dass der europäische Van-Markt im Jahr 2024 ein Volumen von 60,51 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,66 % auf 75,99 Milliarden US-Dollar wachsen wird.

Wie groß ist der europäische Van-Markt derzeit?

Im Jahr 2024 wird die Größe des europäischen Van-Marktes voraussichtlich 60,51 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Van-Markt?

Stellantis NV, Daimler AG, Volkswagen AG, Ford Motor Company, Groupe Renault sind die größten Unternehmen, die im europäischen Van-Markt tätig sind.

Welche Jahre deckt dieser europäische Van-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Van-Marktes auf 57,82 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Europa-Transportermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Europa-Transportermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Europa-Transporter-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Vans in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa Van-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.