Elektrisch Fahrzeug Antriebsstrang Marktgröße und Marktanteil

Elektrisch Fahrzeug Antriebsstrang Marktanalyse von Mordor Intelligenz

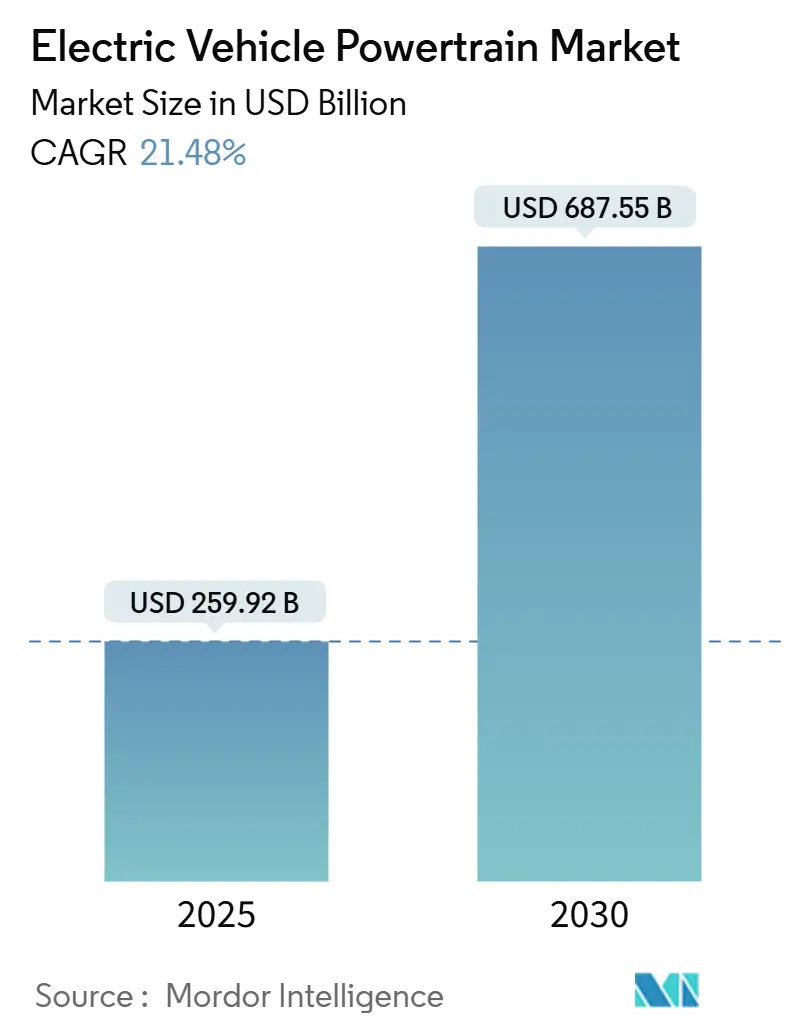

Die Elektrisch Fahrzeug Antriebsstrang Marktgröße beträgt 259,92 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 687,55 Milliarden USD erreichen, was einer CAGR von 21,48% entspricht. Beschleunigte Auslaufphasen von Verbrennungsmotoren, stetige Preisrückgänge bei Batteriepacks auf 115 USD pro kWh und die rasche Einführung von 800-V-Architekturen treiben diese Expansion voran. breit-Bandgap-Halbleiter steigern die Wechselrichtereffizienz über 96%, während Zelle-Zu-Pack-Maschinenbau sowohl Gewicht als auch Kosten reduziert. Asien-Pazifik führt die Lieferkette mit integrierten Batterie-, Motor- und Elektronik-Clustern an, auch wenn Nordamerika und Europa starke Lokalisierungsanreize einsetzen.

Wichtige Erkenntnisse des Berichts

- Nach Komponenten hielten Batteriepacks 38,32% Umsatzanteil im Jahr 2024, während Leistungselektronik mit einer CAGR von 29,42% bis 2030 expandiert.

- Nach Antriebsart führten Batterie Elektrisch Fahrzeuge (BEVs) mit 71,24% des Elektrisch Fahrzeug Antriebsstrang Marktanteils im Jahr 2024 und entwickeln sich mit einer CAGR von 24,80%.

- Nach Fahrzeugklasse machten Personenkraftwagen 63,46% der Marktgröße im Jahr 2024 aus, während leichte Nutzfahrzeuge mit einer CAGR von 26,22% bis 2030 wachsen werden.

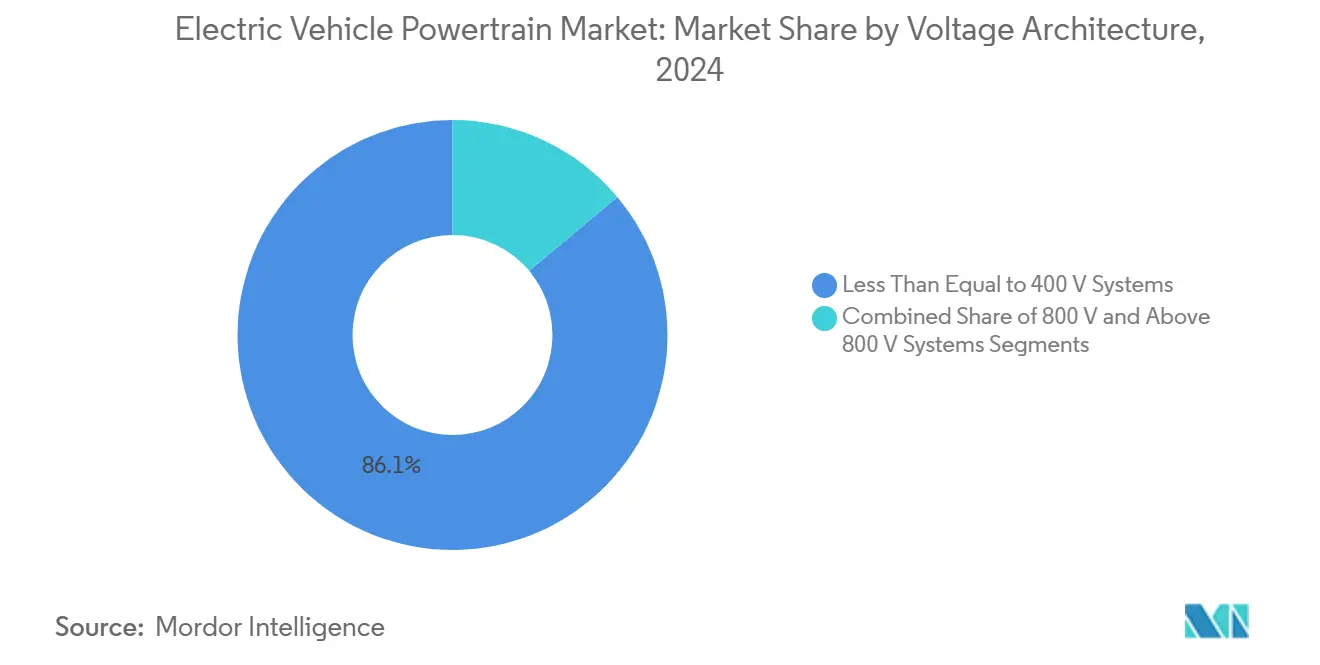

- Nach Spannungsarchitektur beherrschten ≤400-V-Systeme 88,11% des Marktes im Jahr 2024, doch 800-V-Plattformen wachsen mit einer CAGR von 38,75%.

- Nach Vertriebskanal kontrollierten OEM-montierte Antriebsstränge 92,37% des Umsatzes 2024, während Nachrüst-Bausätze für den Aftermarket mit einer CAGR von 27,12% steigen werden.

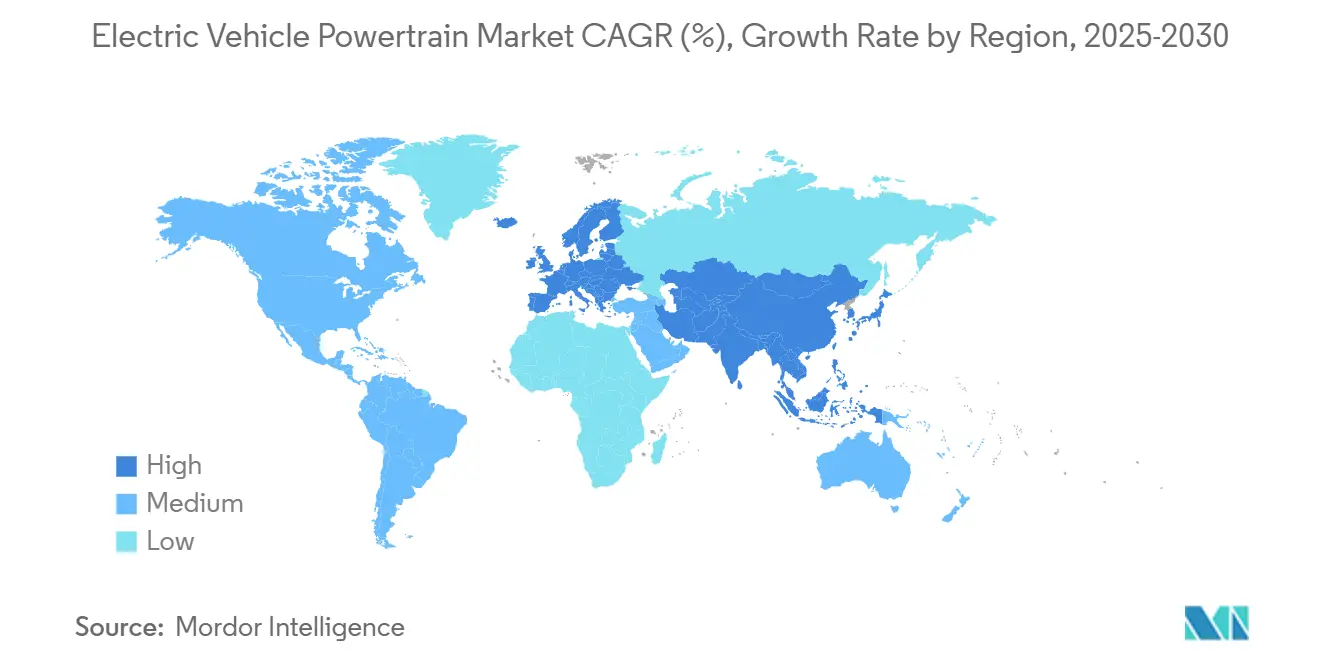

- Nach Geografie eroberte Asien-Pazifik 57,66% des Umsatzes im Jahr 2024 und wird mit der schnellsten Wachstumsrate von 26,64% CAGR bis 2030 das stärkste Wachstum verzeichnen.

Globale Elektrisch Fahrzeug Antriebsstrang Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Weltweiter Anstieg der ev-Verkäufe | +4.2% | Global (China, Europa führend) | Mittelfristig (2-4 Jahre) |

| Strengere Abgas- & ZEV-Mandate | +3.8% | Nordamerika, EU, Ausbreitung nach APAC | Langfristig (≥4 Jahre) |

| Sinkende Kosten für nickelreiche Batterien | +3.1% | Global, chinesische Produktionsbasis | Kurzfristig (≤2 Jahre) |

| OEMs übernehmen 800V-Architekturen | +2.9% | Prämie-Segmente weltweit | Mittelfristig (2-4 Jahre) |

| Anreize für lokale e-fahren-Fertigung | +2.4% | Nordamerika, EU, Indien | Langfristig (≥4 Jahre) |

| Tier-1s integrieren e-Achse-Systeme vertikal | +1.8% | Globale Automobilfertigungszentren | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende globale EV-Verkaufsvolumen

Die Zulassungen von Elektrofahrzeugen überschritten 2024 17 Millionen Einheiten, was den Stecker-In-Anteil auf über 20% der weltweiten Leichtfahrzeugverkäufe anhob und die Nachfrage nach Motoren, Wechselrichtern und Batteriepacks steigerte, die dreimal halbleiterintensiver sind als vergleichbare Verbrennungsantriebe. Allein Chinas Zahl von 11 Millionen Einheiten veränderte die Volumenplanung für jeden Lieferanten, während Europas Anreize trotz makroökonomischer Gegenwinds zweistelliges Wachstum bewahrten. Jedes neue ev benötigt etwa 80 kg hochwertiges Kupfer und erheblichen Seltene-Erden-Gehalt, daher haben Komponentenhersteller langfristige Lieferverträge parallel zu Kapazitätserweiterungen hochgefahren. Die Batterienachfrage übertraf 2024 1 TWh; da fast die Hälfte nun Lithium-Eisenphosphat ist, überarbeiten OEMs Packformate, um den Kostenvorteil der Chemie zu nutzen. Volumenskalierung senkt die Gesamtsystemkosten, intensiviert jedoch den Lieferantenwettbewerb um langfristige Verträge, die Preistransparenz bis 2030 sichern.

Strenge Abgas- & ZEV-Regelungen

Die Europäische Union wird den Verkauf neuer Verbrennungsautos bis 2035 verbieten, und Kaliforniens Fortgeschritten Sauber Autos II-Regel setzt dieselbe Frist In den Vereinigten Staaten durch [1]"Fortgeschritten Sauber Autos II Regulations," California Luft Resources Planke, arb.ca.gov. Ähnliche Null-Emissions-Mandate erstrecken sich über Kanada, Südkorea und mehrere lateinamerikanische Märkte und nehmen Autoherstellern jeglichen verbleibenden Spielraum, die Elektrifizierung zu verzögern. Einhaltung-Kosten für Legacy-Verbrennungsplattformen sind nun höher als die zusätzlichen Ausgaben, die für die Einführung eines modernen e-Antriebsstrangs erforderlich sind, was F&e-Budgets hin zu integrierten e-Achse-Lösungen und Wechselrichtern der nächsten Generation umleitet. Lieferanten, die bereits In Sauber-Blatt-Elektrodesigns versiert sind, gewinnen daher Verhandlungsmacht In Plattform-Sourcing-Runden, weil OEMs traditionelle fünfjährige Zyklen auf dreijährige Aktualisierungen komprimieren müssen, um den Vorschriften voraus zu bleiben.

Rapider Kostenrückgang bei nickelreichen Batteriechemien

Die Benchmark-Packpreise fielen 2024 um 20% im Jahresvergleich auf 115 USD pro kWh, wobei nickelreiche NCM 811- und NCM 9½½-Zellen 300 Wh/kg auf Modulebene erreichten. Der Energiedichteanstieg reduziert die Packmasse um bis zu 10% und schafft Raum für ausgefeiltere thermische und strukturelle Integration. Analysten erwarten, dass die Kosten bis 2030 auf 75 USD pro kWh sinken, was es Autoherstellern ermöglicht, Preisparität mit vergleichbaren Benzinmodellen vor dem Ende des Jahrzehnts zu erreichen. Die Verschiebung verringert das Kostendelta für 800-V-Komponenten wie Siliziumkarbid-MOSFETs und ermöglicht deren Einsatz In mittelpreisigen Fahrzeugen, ohne Margenziele zu untergraben.

OEM-Wechsel zu 800-Volt-Architekturen

Porsche, Hyundai, allgemein Motoren und Mercedes haben breite 800-V-Rollouts bis 2027 zugesagt, wodurch Ladezeiten von 10-80% unter 20 Minuten gesenkt und Kabelquerschnitte sowie thermische Lasten verkleinert werden. Neue Validierungszentren In Deutschland, China und dem Vereinigten Königreich testen Motoren, Wechselrichter und Schütze bis zu 1.000 V, was signalisiert, dass Prämie-Fahrzeugfunktionen schließlich In Volumen-Segmente einsickern werden. Obwohl SiC-Bauelemente die Wechselrichterkosten um 25-30% erhöhen, zeigen Simulationen, dass Systemeffizienzgewinne die Prämie innerhalb von drei Jahren durchschnittlicher Fahrleistung amortisieren.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| DC-Schnelllade-Lücken In Schwellenmärkten | −2.8% | Schwellenländer Asien, Afrika und Lateinamerika | Mittelfristig (2-4 Jahre) |

| Flüchtig Versorgung mit kritischen Mineralien | −2.1% | Global, chinesische Abhängigkeiten | Kurzfristig (≤2 Jahre) |

| Thermisch Runaway & Garantierisiko | −1.6% | Global, Prämie-Segmente | Langfristig (≥4 Jahre) |

| Fachkräftemangel für Hochspannungsfertigung | −1.3% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Öffentliche DC-Schnelllade-Lücke in Schwellenmärkten

Zweiundzwanzig Entwicklungsländer beherbergen zusammen nur 14.100 öffentliche Ladegeräte, ein Niveau, das Flottenelektrifizierung abschreckt und das Verbrauchervertrauen schwächt [2]"Global Laden Infrastruktur Update 2024," International Rat An Sauber Transport, theicct.org. Auf 400-V-Netzwerke abgestimmte Antriebsstränge bieten ausreichende Reichweite, verpassen aber den vollen Effizienzgewinn von 800-V-Hardware, die leistungsstärkere Ladegeräte erfordert. Das Investitionsdefizit stammt von fragilen Versorgungsnetzen und begrenzter Privatsektor-Finanzierung. Fahrzeughersteller müssen daher Antriebsstrangkonfigurationen an lokale Infrastrukturrealitäten anpassen und oft größere Batteriepacks oder Bordgeneratoren wählen, was Leergewicht aufbläht und Energieeffizienzgewinne Dämpft.

Kritische Mineralstoff-Versorgungsvolatilität

Lithiumkarbonat-Spotpreise brachen zwischen Anfang 2023 und Ende 2024 um 80% ein, obwohl die Nachfrage um 30% stieg, was den Sektor brutalen Schwankungen aussetzt, die Budgetplanung erschweren. China verarbeitet 60-70% des globalen Lithiums, Kobalts und Mangans, was geopolitische Risiken verstärkt und die Vereinigten Staaten, die Europäische Union und Japan dazu veranlasst, strategische Reserve- und Recyclingprogramme zu starten. OEMs hedgen durch die Einführung von Lithium-Eisenphosphat und aufkommenden Natrium-Ionen-Chemien, die auf reichlichere Materialien angewiesen sind, doch diese Alternativen verändern Thermomanagement-Bettürfnisse und Wechselrichter-Steueralgorithmen.

Segmentanalyse

Nach Komponenten: Batteriepacks treiben Wert voran, während Leistungselektronik beschleunigt

Batteriepacks trugen 38,32% des Umsatzes im Jahr 2024 bei und machten sie zum größten Einzelelement des Elektrisch Fahrzeug Antriebsstrang Marktes, doch der Leistungselektronik-Block wächst schneller mit 29,42% CAGR, da breit-Bandgap-Bauelemente höhere Schaltgeschwindigkeiten ermöglichen. Die durchschnittliche Packkapazität stieg 2024 für Personenkraftwagen auf 62 kWh, ein Niveau, das die Nachfrage nach verbesserten thermischen Pfaden und integrierten Strukturdesigns vorantreibt. Siliziumkarbid-Wechselrichter erreichen nun 97% Spitzenwirkungsgrad, reduzieren Autobahnleistungsverluste um zweistellige Beträge und erweitern die Fahrzeugreichweite ohne zusätzliche Batteriemasse. Antriebseinheit-Lieferanten schichten Permanentmagnet-Motoren mit Hairpin-Wicklungen und kompakten Untersetzungsgetrieben, was feinere Drehmomentsteuerung ermöglicht und gleichzeitig Antriebsstranggeräusche reduziert. Höherwertiger Inhalt pro Fahrzeug spornt eine Fusionswelle unter Wechselrichter-, Motor- und Getriebelieferanten an, die e-Achse-Bündel mit zweistelligen Margen anstreben. Gleichzeitig führen Thermomanagement-Spezialisten Mehrkanalkühlplatten-Baugruppen ein, die Batteriemodule und Leistungselektronik aus einer einzigen Schleife kühlen und 15% Systemgewicht sparen.

Integrierte DC-DC-Wandler teilen gemeinsame Kühlplatten mit Bordladegeräten und reduzieren Platzanforderungen unter der Haube In kompakten Crossover-Modellen. Motorlieferanten erhöhen permanentmagnetfreie Designs, die Kupferrotor-Induktions- oder geschaltete Reluktanz-Topologien verwenden, um die Abhängigkeit von Dysprosium und Neodym zu reduzieren. Tier-1-Giganten kündigen mehrjährige Liefervereinbarungen mit inländischen und chinesischen Chip-Herstellern an, um SiC-Dies der nächsten Generation für Fahrzeugeinführungen 2028 zu sichern. Da sich Lieferanten vertikal integrieren, intensivieren sich Geistig-Eigentum-Schlachten um Tor-fahren-Algorithmen und Wärmespreizer-Layouts, die die letzten beiden Effizienzpunkte liefern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Antriebsart: BEV-Dominanz beschleunigt Markttransformation

Batterie Elektrisch Fahrzeuge eroberten 71,24% Anteil im Jahr 2024 und werden voraussichtlich mit 24,80% CAGR voranschreiten, was die Marktdrehung weg von Stecker-In-Hybriden und Bereich-Erweitert-Architekturen bestätigt. Dedizierte BEV-Skateboard-Plattformen sparen 30 kg Verkabelung und vereinfachen die Montage durch Integration des Batteriepacks als tragendes Chassiselement. Regulatorische Kreditsysteme In China, der Europäischen Union und zwölf uns-Bundesstaaten geben Autoherstellern einen effektiven Preisvorteil von 3.000-5.000 USD pro BEV gegenüber Hybrid-Äquivalenten und erweitern die BEV-Einführung. Schnellladegerät-Ausbauten In Deutschland, Frankreich und Norwegen stärken das öffentliche Vertrauen und ermöglichen Kompaktsegment-BEVs mit kleineren Packungen, was wiederum die Komponentennachfrage hin zu leistungsdichteren Wechselrichtern verschiebt. Autohersteller verwenden Zelle-Zu-Pack- und Zelle-Zu-Chassis-Strategien, um Modulgehäverwenden zu entfernen und die volumetrische Energiedichte um bis zu 20% zu erhöhen, was indirekt Thermomanagement-Ausgaben steigert.

Brennstoffzellen-Elektrofahrzeuge bleiben unter 1% des Stückvolumens, ziehen jedoch erhebliche F&e In Schwerlastlogistik-Korridoren In Kalifornien, Japan und Südkorea an, wo sich Wasserstofftankstellennetzwerke clustern. Über den Prognosehorizont saugen BEVs Anteile von Mild-Hybrid- und konventionellen Antriebssträngen In Stadtbussen, Kommunalflotten und Ride-Hail-Betreibern ab, die um niedrigere Gesamtbetriebskosten optimieren. Komponentenlieferanten reagieren mit skalierbaren Wechselrichterfamilien, die zwischen 400 V und 800 V umschalten, um sowohl BEV- als auch PHEV-Plattformen ohne Neudesign zu bedienen, während softwaredefinierte Antriebsstrangsteuerungen duale Traktionsquellen für Übergangsarchitekturen handhaben.

Nach Fahrzeugklasse: Personenkraftwagen führen, während leichte Nutzfahrzeuge beschleunigen

Personenkraftwagen blieben 2024 mit 63,46% der größte Anteil der Elektrisch Fahrzeug Antriebsstrang Marktgröße, was eingewurzelte Verbrauchernachfrage und tiefe Modellportfolios aller Großen OEMs widerspiegelt. Leichte Nutzfahrzeuge verzeichnen jedoch die schnellste Expansion und werden voraussichtlich mit 26,22% CAGR bis 2030 steigen. Kommunale Anreize und vorhersagbare Arbeitszyklen drängen Flotten zu batterie-elektrischen Transportern, die Betriebskosten trotz höherer Anschaffungspreise reduzieren. Das Personenkraftwagen-Segment behält Volumen-Suprematie durch Nutzung von Skateboard-Architekturen bei, die Montage vereinfachen und eine breitere Palette von Karosseriearten ermöglichen. Währenddessen konzentrieren sich Nutzfahrzeughersteller auf nutzlastfreundliche Packdesigns und Flüssigimmersions-Kühlung, um Batteriegesundheit während intensiver täglicher Routen zu schützen. Über den Prognosehorizont werden Personenkraftwagen weiterhin absoluten Umsatz verankern, doch leichte Nutzfahrzeuge werden überproportionales inkrementelles Wachstum erobern, was Lieferanten dazu veranlasst, Motor-Wechselrichter-Portfolios zu diversifizieren, die beide Arbeitsprofil umfassen.

Die Dual-Schiene-Dynamik prägt Komponenten-Roadmaps. Personenkraftwagen-OEMs integrieren Zelle-Zu-Pack-Konstruktion zur Gewichtsreduzierung, während Flottenbetreiber Lithium-Titanat-Chemien testen, die schnelle Lade-Entlade-Zyklen tolerieren. Lieferanten entwickeln skalierbare e-Achse-Familien, die Limousinen, Crossovers und kurzradständige Transporter passen und Designzeit komprimieren sowie F&e-Kosten streuen. Da Ladenetze verdichten, akzeptieren Nutzfahrzeugkäufer zunehmend kleinere Packungen gepaart mit 150-kW-Depotladegeräten, was den 22,5% CAGR-Ausblick für diese Klasse verstärkt. Personenkraftwagenwachstum, obwohl langsamer, übertrifft immer noch Verbrennungsmotor-Ersatz und stellt sicher, dass an diesen 65,5% Anteil gebundene Antriebsstrangbestellungen eine verlässliche Umsatzmaschine im Ökosystem bleiben.

Nach Spannungsarchitektur: ≤400 V dominiert, 800 V steigt stark

≤400-V-Systeme kontrollierten 88,11% des Elektrisch Fahrzeug Antriebsstrang Marktanteils im Jahr 2024, verankerten Massenmarkt-Erschwinglichkeit und lieferten Volumenskalierung für Einstiegsmodelle. Im krassen Gegensatz zeigen 800-V-Plattformen die schnellste Trajektorie und rasen mit 38,75% CAGR bis 2030 voran, während Prämie-Marken Unter-20-Minuten-Ladezeiten und verbesserte Effizienz anstreben. Der eingefahrene 400-V-Halt profitiert von reifen Komponenten-Ökosystemen und niedrigeren Siliziumkosten, was Autoherstellern ermöglicht, Fahrzeuge In kostensensitiven Segmenten wettbewerbsfähig zu bepreisen. Doch die 800-V-Welle, ursprünglich auf Luxus-Leistung-Autos beschränkt, sickert bereits In mittelgroße Crossovers, wo Käufer schnelle Nachladungen auf Autobahnfahrten schätzen.

Technologie-Spillover beschleunigt den Übergang: 1.200-V-Siliziumkarbid-Bauelemente bestehen nun Automobil-Qualifikation und öffnen Margen-Spielraum für Mainstream-Namensplatten. Kabelhersteller nutzen höhere Spannung zur Reduzierung des Leiterdurchmessers und reduzieren Verkabelungsmasse um bis zu 40%. Ladestations-Bauer reagieren mit 350-kW-Dispensern, die Netzwerke für Packungen der nächsten Generation zukunftssicher machen. Während ≤400-V-Architekturen bis 2030 das Umsatzfundament bleiben werden, zwingt die 30,5% CAGR von 800-V-Systemen jeden Tier-1-Lieferanten, Dual-Stromspannung-Wechselrichter und e-Achse-Modul zu bieten. OEMs, die zwischen Architekturen hedgen, setzen modulare Batteriegehäverwenden ein, die sowohl 400-V- als auch 800-V-Strings aufnehmen und gegen Prognose-Fehler schützen, während sich Verbrauchererwartungen entwickeln.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Aftermarket-Nachrüstung gewinnt an Schwung

OEM-installierte Systeme herrschten mit 92,37% Anteil im Jahr 2024, aber der Nachrüstkanal steigt mit 27,12% CAGR bis 2030, während Schulbusflotten, Müllfahrzeuge und Kommunaltransporter Elektrifizierung ohne Kauf brandneuer Chassis suchen. Konverter In Kalifornien, den Niederlanden und Südkorea vermarkten Drop-In-e-Axles und modulare Batterieschlitten, die an bestehende Befestigungspunkte anschrauben und Diesel-Sprinter innerhalb von 48 Stunden In emissionsfreie Fahrzeuge umwandeln. Regulatorische Klarheit kommt, da Deutschland, Frankreich und die Vereinigten Staaten Nachrüst-Homologations-Handbücher veröffentlichen, die Crashworthiness und Batterieintegrität verifizieren und Finanzierung erleichtern.

Garantierisiko bleibt ein Gegenwind und veranlasst Lieferanten, prädiktive Wartungssoftware und Bordtelematik zu bündeln, die Gesundheitszustand-Daten In Ein-Minuten-Intervallen melden. Batterie-Zweitlebenfirmen bieten Leasingpläne, bei denen End-von-Leben-Packungen zu stationären Speichern werden und Flottenrückzahlungsperioden komprimieren. Ländliche Transportgenossenschaften rüsten Kleinbusse mit Natrium-Ionen-Packungen nach, die Umgebungstemperaturschwankungen tolerieren und frei von Nickel oder Kobalt sind, was Kosten senkt und Lieferketten-Volatilität vermeidet.

Geografieanalyse

Asien-Pazifik beherrschte 57,66% des Elektrisch Fahrzeug Antriebsstrang Marktes im Jahr 2024 und wird voraussichtlich mit 26,64% CAGR bis 2030 wachsen, da China wertgünstige Elektro-Crossovers nach Lateinamerika und Osteuropa exportiert. Chinesische Batterie-Champions hielten 37,9% globalen Anteil und geben der Region Skalenvorteile, die Packpreise In Richtung 90 USD pro kWh treiben. Indiens Produktion-Linked Incentive-Programm zahlt Subventionen In Höhe von bis zu 15% der inländischen Wertschöpfung aus und spornt lokale Montage von Motoren, Steuergeräten und Lithium-Eisenphosphat-Zellen an. Japan nutzt Leistungsbauelement-Know-how für weltweiten SiC-MOSFET-Versand, während Südkorea nickelreiche NCM-Kathoden an europäische Gigafactories liefert.

Nordamerika liegt volumenmäßig zurück, profitiert aber von 250 Milliarden USD angekündigter Investitionen In Batterien, Motoren und Wechselrichterfabriken seit Mitte 2022. Der Inflation Reduktion Act'S Sauber-Fahrzeug-Credit erfordert 60% nordamerikanischen Batteriekomponentenwert im Jahr 2025 und veranlasst koreanische und japanische Lieferanten, Kathoden-Aktivmaterial-Anlagen In Kentucky, Tennessee und Quebec zu bauen. Mexiko steigt als kostengünstiger e-Motor-Hub auf, der sowohl an uns- als auch europäische Anlagen exportiert. Kanadas Mineralreichtum untermauert Kathoden-Raffinerie-Ventures, die darauf abzielen, bis 2030 die Hälfte der kontinentalen Lithiumbedürfnisse zu liefern.

Europa kämpft mit ungleichmäßigem Schwung: Deutschland und Frankreich erhalten zweistellige BEV-Penetration aufrecht, doch das Vereinigte Königreich sah 2024 einen 20%igen Rückgang der Elektrofahrzeugproduktion aufgrund stagnierender Anreize und Batteriekapazitätsengpässe. Das Fit-für-55-Paket der Europäischen Union und CO₂-Flottenmandate halten langfristige Nachfrage intakt und treiben Lieferanten wie ZF dazu, im Oktober 2024 ein 800-V-Testlabor nahe Birmingham zu eröffnen[3]"ZF Opens 800-Volt prüfen Labor In Vereinigtes Königreich," ZF Friedrichshafen AG, press.zf.com . Osteuropäische Länder werben mit wettbewerbsfähigen Arbeitskosten um Endmontage-Anlagen und füllen die Lücke, die durch Eis-Komponenten-Kontraktion entstand. Mittlerweile bleiben Naher Osten und Afrika entstehend, verzeichnen aber 40% jährliches Wachstum von einer kleinen Basis aus, unterstützt von Golf-Staatsfonds, die Batteriezell-Fertigung In Saudi-Arabien-Arabien und den Vereinigten Arabischen Emiraten finanzieren.

Wettbewerbslandschaft

Wettbewerbslandschaft

Der Elektrisch Fahrzeug Antriebsstrang Markt zeigt moderate Konsolidierung mit intensivierendem Wettbewerb, da traditionelle Automobil-Lieferanten gegen Technologieunternehmen und Batteriespezialisten um Position kämpfen. Etablierte Tier-1-Lieferanten wie Bosch, Magna und ZF nutzen ihre Fertigungsskalierung und OEM-Beziehungen zur Sicherung integrierter Antriebsstrangverträge, während aufkommende Spieler wie Tesla und BYD traditionelle Lieferketten durch vertikale Integrationsstrategien stören, die konventionelle Lieferantennetzwerke umgehen. Wettbewerbsdynamiken belohnen nun Unternehmen mit tiefen Fähigkeiten über Leistungselektronik, Thermomanagement und Systemintegration hinweg, weil Autohersteller zunehmend einzel-Source-Lösungen bevorzugen, die Komplexität reduzieren und Leistungsoptimierung verbessern.

Strategische Muster offenbaren drei dominante Ansätze: vertikale Integration durch Autohersteller, die Kontrolle über kritische Technologien suchen, horizontale Expansion durch Lieferanten, die komplementäre Fähigkeiten akquirieren, und Spezialisierung durch Technologie-Spieler, die sich auf hochwertige Komponenten wie breit-Bandgap-Halbleiter konzentrieren. Patentaktivität In Siliziumkarbid- und Galliumnitrid-Bauelementverpackung hebt geistiges Eigentum als steigenden Differenziator hervor. Weiß-Raum-Gelegenheiten erscheinen In Thermomanagement-Systemen für 800-V-Architekturen und drahtlosen Lademodulen, während Disruptoren KI-gesteuerte Designtools einsetzen, um Entwicklungszyklen zu beschleunigen.

Mahle, Valeo und Hanon Systeme heben Thermosystem-Innovation hervor und führen integrierte Kühlplatten ein, die sowohl Batterie- als auch Wechselrichterschleifen von einer einzigen Pumpe kühlen. BorgWarner akquirierte Santrolls e-Motor-Geschäft zur Stärkung der Hairpin-gewundenen Statorproduktion, und Dana schnappte sich Wechselrichter-Start-Ups zur Vervollständigung seines e-Achse-Portfolios. Währenddessen erweitern Wolfspeed, STMicroelectronics und Rohm 1.200-V-SiC-Kapazität In den Vereinigten Staaten, Europa und Japan und stellen Chip-Verfügbarkeit für Fahrzeugeinführungen 2028 sicher.

Elektrisch Fahrzeug Antriebsstrang Branchenführer

-

Tesla, Inc.

-

Magna International Inc.

-

BorgWarner Inc.

-

Bosch Mobilität (Robert Bosch GmbH)

-

BYD Co. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: ZF startete seine SELECT e-fahren-Plattform für Personenkraftwagen-Anwendungen und versprach 96% Spitzen-Antriebsstrangeffizienz und modulare 400-V/800-V-Kompatibilität.

- März 2025: SK An sicherte sich einen Vertrag zur Lieferung von 100 GWh Batterien an Nissan von 2028 bis 2033 und sicherte Volumen für die Crossover-Lineup der nächsten Generation des Autoherstellers.

- Oktober 2024: ZF eröffnete das erste dedizierte 800-V-prüfen- und Validierungslabor des Vereinigten Königreichs In seinem Solihull F&e-Hub zur Beschleunigung der Komponentenqualifikation.

- Juli 2024: QuantumScape kooperierte mit PowerCo, Volkswagens Batterie-Tochtergesellschaft, zur Industrialisierung von Fest-Zustand-Lithium-Metall-Zellen für kommerzielle Markteinführung bis 2028.

Globaler Elektrisch Fahrzeug Antriebsstrang Marktbericht Umfang

Ein Antriebsstrang ist eine Reihe von Komponenten, die Leistung zur Fahrzeugbewegung erzeugen. Der elektrische Antriebsstrang umfasst Batterie und Elektromotor. Er bietet Kraftübertragung, die zur Erzeugung der Leistung verwendet wird, die weiter zum Antrieb oder zur Bewegung des Fahrzeugs genutzt wird. Der elektrische Antriebsstrang eines Fahrzeugs wird durch seine Leistung, Komfort und Sicherheit definiert.

Der ev-Antriebsstrang-Markt ist In Segmente basierend auf Komponententyp unterteilt, einschließlich Getriebe, Motoren und Batterie. Darüber hinaus wird er nach Antriebsart kategorisiert und unterscheidet zwischen Batterie Elektrisch Fahrzeuge und Stecker-In Hybrid Elektrisch Fahrzeuge. Zusätzlich wird der Markt nach Fahrzeugtyp segmentiert und umfasst Personenkraftwagen und Nutzfahrzeuge. Schließlich umfasst der geografische Aspekt Nordamerika, Europa, Asien-Pazifik und den Rest der Welt.

Der Bericht bietet Marktgröße und Prognosen für den Elektrisch Fahrzeug Antriebsstrang Markt In Bezug auf den Wert (USD) für alle oben genannten Segmente.

| Elektromotoren | Permanentmagnet-Synchron |

| Induktion | |

| Switched-Reluctance | |

| Getriebe / e-Axle-Systeme | Einstufig |

| Mehrstufig | |

| Leistungselektronik | Wechselrichter |

| DC-DC-Wandler | |

| Bordladegeräte | |

| Batteriepack | |

| Thermomanagement-Systeme | |

| Hochspannungskabel & Steuergeräte |

| Battery Electric Vehicle (BEV) |

| Plug-in Hybrid Electric Vehicle (PHEV) |

| Fuel-Cell Electric Vehicle (FCEV) |

| Personenkraftwagen |

| Leichte Nutzfahrzeuge |

| Schwere Nutzfahrzeuge |

| Zwei- und Dreiräder |

| Off-Highway-Fahrzeuge |

| Kleiner gleich 400-V-Systeme |

| 800-V-Systeme |

| Über 800-V-Systeme |

| OEM-montierte Antriebsstränge |

| Aftermarket-Nachrüst-Kits |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Niederlande | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Thailand | |

| Vietnam | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Südafrika | |

| Ägypten | |

| Rest von Naher Osten und Afrika |

| Nach Komponenten | Elektromotoren | Permanentmagnet-Synchron |

| Induktion | ||

| Switched-Reluctance | ||

| Getriebe / e-Axle-Systeme | Einstufig | |

| Mehrstufig | ||

| Leistungselektronik | Wechselrichter | |

| DC-DC-Wandler | ||

| Bordladegeräte | ||

| Batteriepack | ||

| Thermomanagement-Systeme | ||

| Hochspannungskabel & Steuergeräte | ||

| Nach Antriebsart | Battery Electric Vehicle (BEV) | |

| Plug-in Hybrid Electric Vehicle (PHEV) | ||

| Fuel-Cell Electric Vehicle (FCEV) | ||

| Nach Fahrzeugklasse | Personenkraftwagen | |

| Leichte Nutzfahrzeuge | ||

| Schwere Nutzfahrzeuge | ||

| Zwei- und Dreiräder | ||

| Off-Highway-Fahrzeuge | ||

| Nach Spannungsarchitektur | Kleiner gleich 400-V-Systeme | |

| 800-V-Systeme | ||

| Über 800-V-Systeme | ||

| Nach Vertriebskanal | OEM-montierte Antriebsstränge | |

| Aftermarket-Nachrüst-Kits | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Niederlande | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Thailand | ||

| Vietnam | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Südafrika | ||

| Ägypten | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die aktuelle Elektrisch Fahrzeug Antriebsstrang Marktgröße und wie schnell expandiert sie?

Die Elektrisch Fahrzeug Antriebsstrang Marktgröße beträgt 259,92 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 687,55 Milliarden USD erreichen, was einer CAGR von 21,48% entspricht.

Welche Komponente erobert den größten Anteil und welche wächst am schnellsten?

Batteriepacks beherrschen 38,32% des Umsatzes 2024, während Leistungselektronik die am schnellsten wachsende Komponente mit einer CAGR von 29,42% bis 2030 ist.

Welche Antriebsart dominiert den Markt und wie ist ihre Wachstumstrajektorie?

Batterie Elektrisch Fahrzeuge halten 71,24% der Nachfrage 2024 und entwickeln sich mit einer CAGR von 24,80% bis 2030.

Welche Region führt beim Umsatz und wie ist ihre prognostizierte Wachstumsrate?

Asien-Pazifik besitzt 57,66% des Umsatzes 2024 und wird mit einer CAGR von 26,64%, der schnellsten weltweit, expandieren.

Seite zuletzt aktualisiert am: