Marktgröße und Marktanteil für Eierverarbeitungsmaschinen

Marktanalyse für Eierverarbeitungsmaschinen von Mordor Intelligence

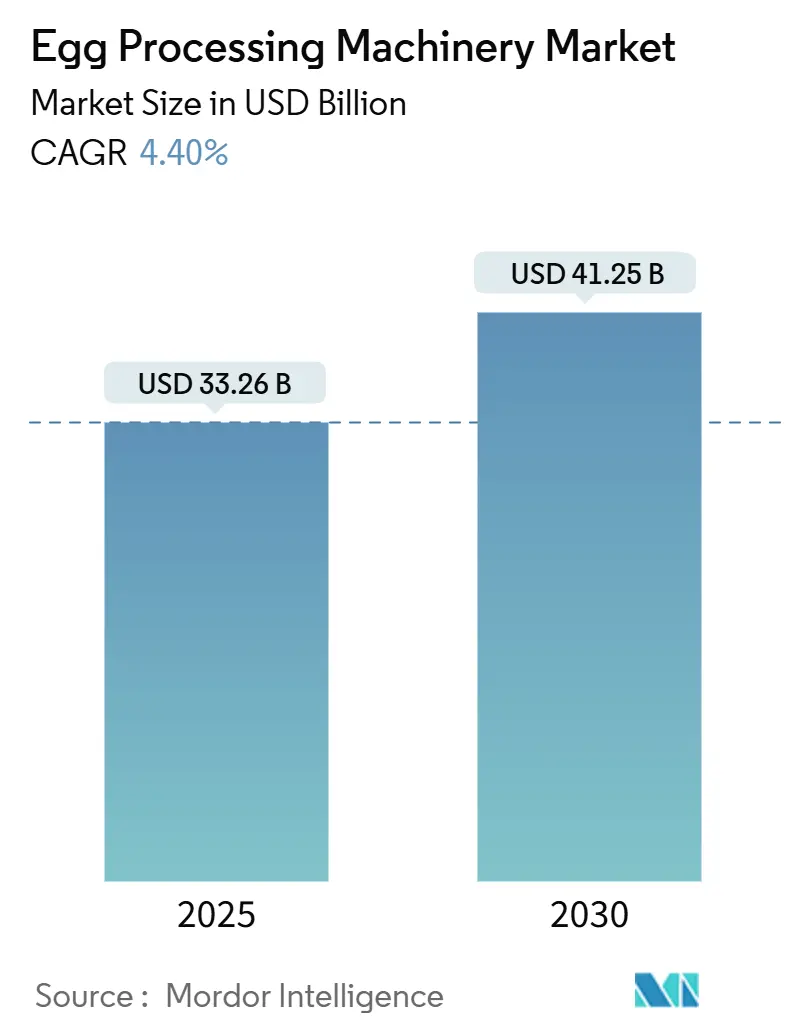

Der Markt für Eierverarbeitungsanlagen, bewertet mit USD 33,26 Milliarden im Jahr 2025, wird voraussichtlich USD 41,25 Milliarden bis 2030 erreichen und mit einer CAGR von 4,40% wachsen. Dieses Wachstum wird durch Fortschritte in der Automatisierungstechnologie, strenge Lebensmittelsicherheitsvorschriften und die zunehmende Diversifizierung der Proteinverbrauchsmuster angetrieben. Regulatorische Änderungen in den Vereinigten Staaten und Europa fördern die Einführung fortschrittlicher Maschinen mit kontinuierlichen Überwachungssystemen, robusten Cybersicherheitsmaßnahmen und KI-basierten Sicherheitsfeatures, die ebenfalls zu kürzeren Austauschzyklen beitragen. In Nordamerika investieren Verarbeiter stark in flexible Produktionslinien, um Lieferkettenstörungen wie jene durch hochpathogene Aviäre Influenza-Ausbrüche entgegenzuwirken. Gleichzeitig integrieren Betreiber in der Region Asien-Pazifik rasch intelligente Technologien, um der steigenden Nachfrage in urbanen Märkten gerecht zu werden, angetrieben durch Bevölkerungswachstum und sich wandelnde Ernährungsgewohnheiten. Die Wettbewerbslandschaft entwickelt sich hin zu integrierten, lösungsorientierten Angeboten, die modernste Hardware mit fortschrittlicher Datenanalytik kombinieren. Diese Lösungen ermöglichen es Verarbeitern, wichtige Leistungskennzahlen wie Erträge, Energieeffizienz und Einhaltung von Vorschriften in Echtzeit zu überwachen und dadurch operative Effizienz zu steigern, Kosten zu reduzieren und die Einhaltung von Lebensmittelsicherheitsstandards sicherzustellen.

Wichtige Erkenntnisse des Berichts

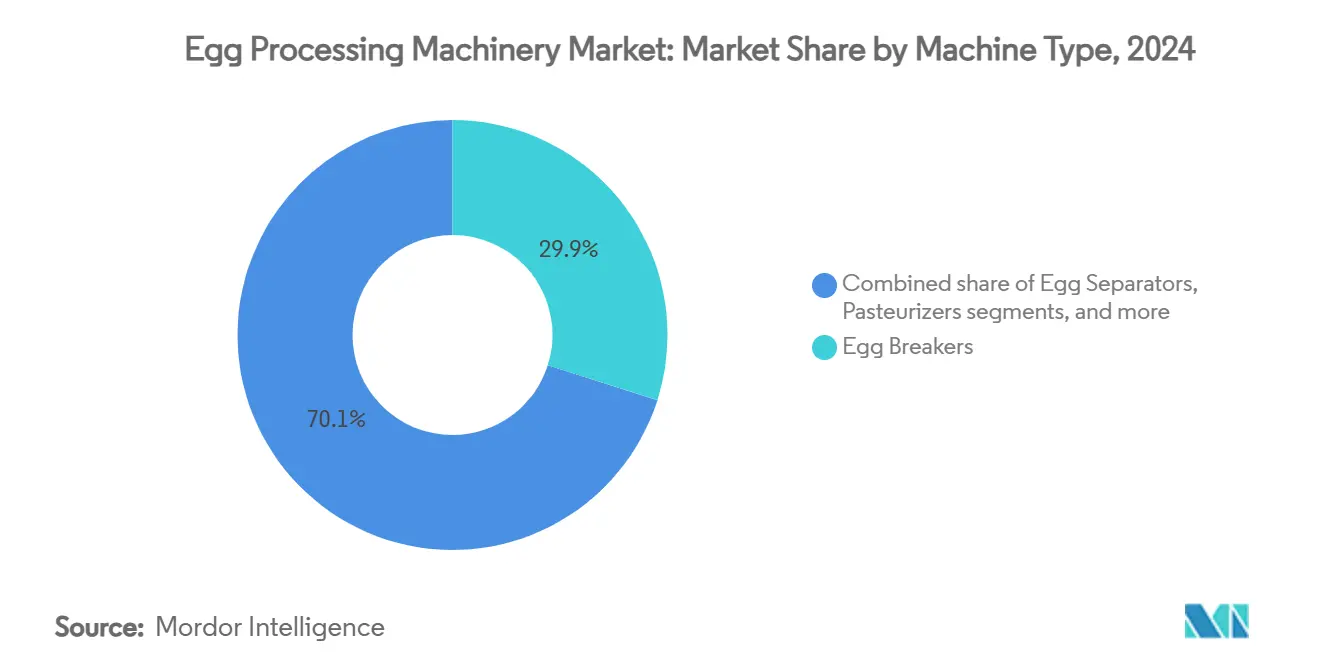

- Nach Maschinentyp hielten Eieraufschlagmaschinen 29,97% des Marktanteils für Eierverarbeitungsanlagen im Jahr 2024, während Homogenisatoren voraussichtlich die schnellste CAGR von 6,49% bis 2030 verzeichnen werden.

- Nach Endprodukt beherrschten Flüssigeier 46,45% des Marktanteils für Eierverarbeitungsanlagen im Jahr 2024 und werden voraussichtlich mit 7,15% CAGR bis 2030 expandieren.

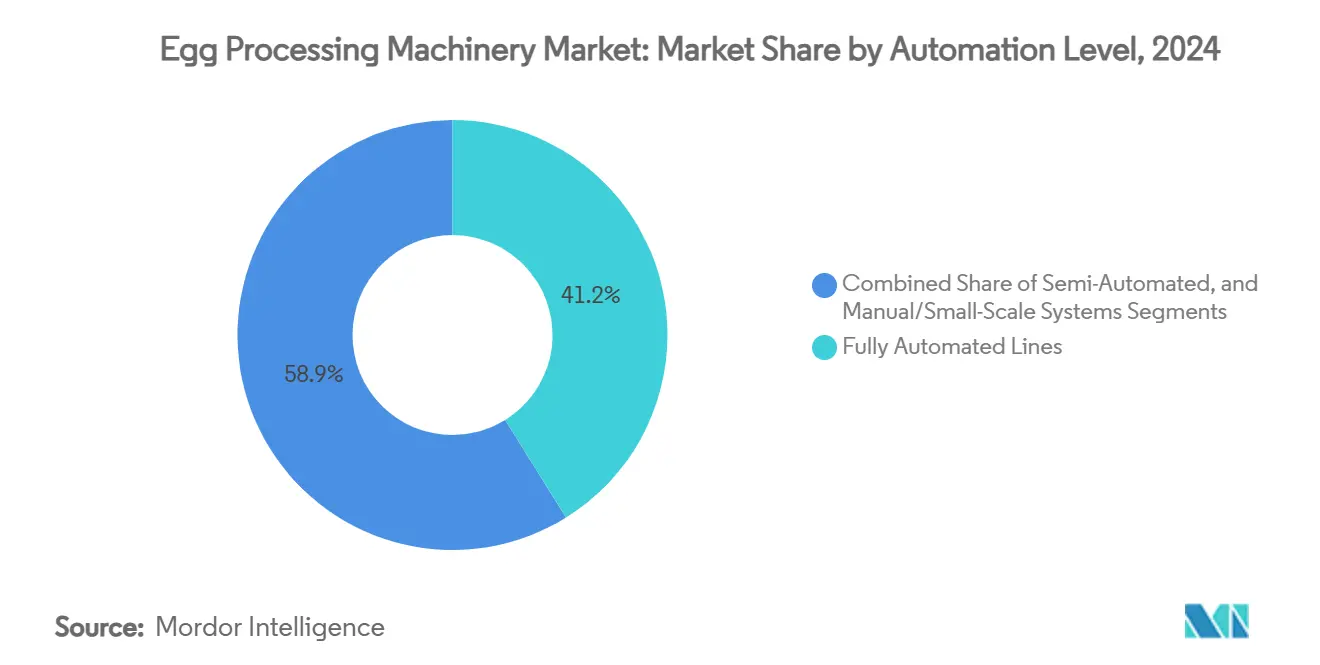

- Nach Automatisierungsgrad eroberten vollautomatisierte Linien 41,15% des Marktes für Eierverarbeitungsanlagen im Jahr 2024 und werden voraussichtlich das Wachstum mit 9,21% CAGR bis 2030 anführen.

- Nach Endverbrauchern machten Eierprodukthersteller 38,35% des Marktes für Eierverarbeitungsanlagen aus, während Bäckerei- und Konditoreiverarbeiter am schnellsten mit 5,41% CAGR wachsen werden.

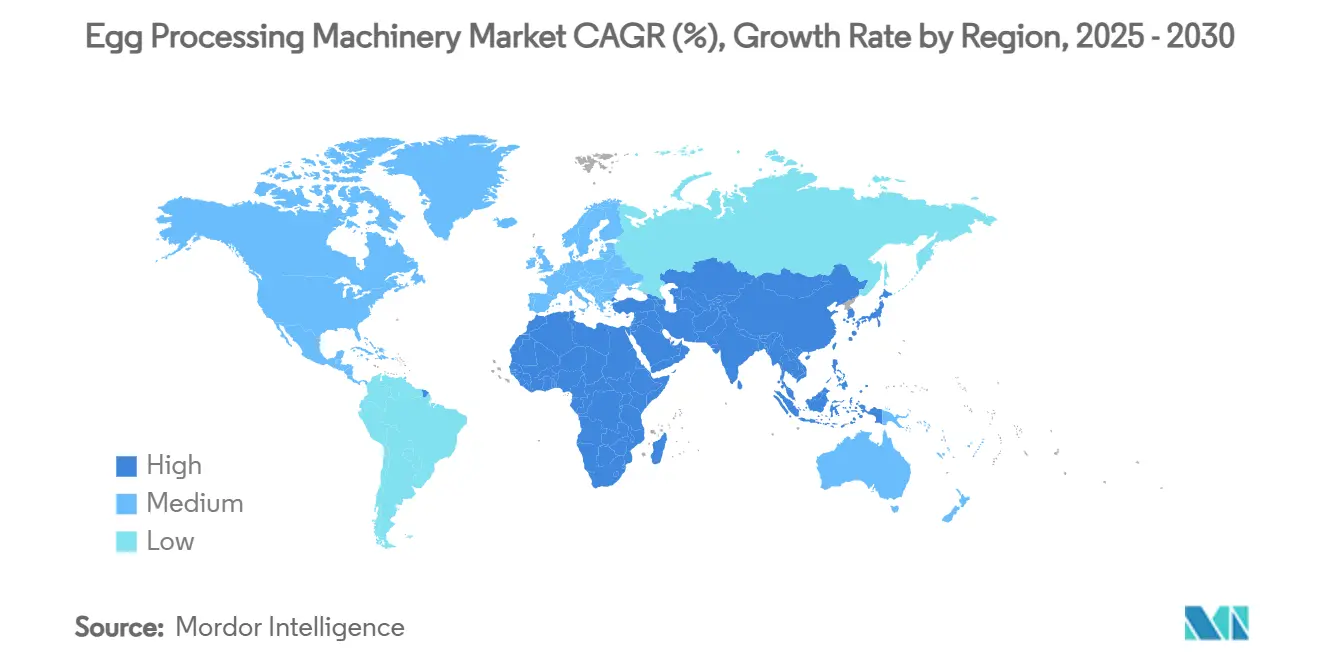

- Nach Geografie behielt Nordamerika 31,23% Marktanteil im Jahr 2024; Asien-Pazifik wird voraussichtlich die höchste CAGR von 7,49% über den Prognosezeitraum verzeichnen.

Globale Markttrends und Erkenntnisse für Eierverarbeitungsmaschinen

Analyse der Treiberwirkung

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Nachfrage nach verarbeiteten und praktischen Eierprodukten | +1.2% | Global, mit Konzentration in Nordamerika & EU | Mittelfristig (2-4 Jahre) |

| Verstärkter Fokus auf Lebensmittelsicherheits- und Hygienestandards | +0.8% | Global, getrieben durch regulatorische Mandate | Kurzfristig (≤ 2 Jahre) |

| Einführung von Automatisierung und intelligenten Verarbeitungstechnologien | +1.0% | APAC-Kern, Übertragung nach Nordamerika | Langfristig (≥ 4 Jahre) |

| Steigende Beliebtheit proteinreicher Diäten und funktioneller Lebensmittel | +0.7% | Global, frühe Gewinne in urbanen Märkten | Mittelfristig (2-4 Jahre) |

| Technologische Fortschritte bei Eierverarbeitungsmaschinen | +0.5% | Nordamerika & EU, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Entstehung modularer Pasteurisierungssysteme auf Betriebsebene für käfigfreie Eierproduktion | +0.3% | Nordamerika & EU-Regulierungszonen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach verarbeiteten und praktischen Eierprodukten

Sich wandelnde Verbraucherpräferenzen hin zu verzehrfertigen und lagerstabilen Proteinquellen treiben die anhaltende Nachfrage nach fortschrittlichen Verarbeitungstechnologien an, die über traditionelle Flüssigei-Anwendungen hinausgehen. Die Akquisition von Echo Lake Foods durch Cal-Maine für USD 258 Millionen im Jahr 2025 unterstreicht die strategische Bedeutung von Mehrwert-Eierprodukten, die höhere Gewinnmargen bieten, aber fortschrittliche und spezialisierte Verarbeitungsanlagen erfordern. Dieser Trend beschleunigt die Austauschzyklen für Verarbeitungsanlagen, da Hersteller Systeme suchen, die innovative Produkte wie Eier-Häppchen, vorgekochte Omeletts und proteinangereicherte Fertiggerichte produzieren können. Diese Produkte erfordern präzise Temperaturkontrolle und robuste Kontaminationsschutzmaßnahmen, wodurch fortschrittliche Anlagen unerlässlich werden. Die Segmente Homogenisatoren und Sprühtrockner profitieren besonders von diesem Wandel, da diese Technologien entscheidend für die Texturveränderungen und verlängerte Haltbarkeit sind, die Fertiglebensmittel-Anwendungen erfordern. Um wettbewerbsfähig zu bleiben, müssen Anlagenhersteller nun Systeme entwerfen, die mehrere Produktformate auf einer einzigen Produktionslinie verarbeiten können. Diese Anforderung erhöht sowohl die Komplexität als auch die Kapitalintensität der Produktionssysteme und setzt höhere Standards im Vergleich zu traditionellen Ein-Produkt-Anlagen. Die sich entwickelnde Marktdynamik unterstreicht die Notwendigkeit für Innovation und Anpassungsfähigkeit in Verarbeitungstechnologien, um der wachsenden Nachfrage nach vielfältigen, hochwertigen Fertiglebensmitteln gerecht zu werden.

Verstärkter Fokus auf Lebensmittelsicherheits- und Hygienestandards

Die regulatorische Durchsetzung entwickelt sich von periodischen Inspektionen zu kontinuierlicher Überwachung, was tiefgreifende Auswirkungen auf Anlagendesign-Spezifikationen und Betriebsverfahren hat. Die aktualisierten Egg Regulatory Program Standards (ERPS) der FDA etablieren robuste Rahmenwerke für die staatlich-föderale Zusammenarbeit und führen zu häufigeren Inspektionen und strengeren Datenberichterstattungsauflagen. Diese Verschiebung treibt die Einführung fortschrittlicher Anlagen mit eingebetteten Überwachungssystemen, automatisierten Reinigungstechnologien und Echtzeit-Datenerfassungsfähigkeiten voran, die Compliance mit minimaler manueller Intervention gewährleisten. Zusätzlich demonstriert die USDA-Entwicklung der Hochfrequenz (RF) Pasteurisierungstechnologie, die eine 99,999%ige Salmonellen-Reduktion in nur 24 Minuten erreicht - deutlich schneller als der traditionelle 57-Minuten-Prozess -, wie regulatorische Anforderungen technologische Fortschritte beschleunigen. Anbieter, die diese innovativen Sicherheitstechnologien nahtlos integrieren können, während sie operative Effizienz beibehalten, sind positioniert, einen Wettbewerbsvorteil zu erlangen. In Märkten, wo Compliance-Kosten zunehmend die Rentabilität beeinflussen, werden solche Fortschritte kritisch für die Aufrechterhaltung der Marktführerschaft und die Erfüllung sich entwickelnder Sicherheitsstandards.

Einführung von Automatisierung und intelligenten Verarbeitungstechnologien

Da Regionen demografische Übergänge erleben, macht die Konvergenz von Fertigungsarbeitskräftemangel und dem wachsenden Bedarf nach konsistenter Qualität die Automatisierung zu einer betrieblichen Notwendigkeit anstatt einer strategischen Option. Indiens SAMARTH Udyog Bharat 4.0-Initiative exemplifiziert diesen Wandel durch die Etablierung von Industrie 4.0-Erlebniszentren und die Bereitstellung technischer Unterstützung zur Förderung der Fertigungsautomatisierung. Diese Initiative spiegelt die Anerkennung der Regierung wider, dass die Modernisierung von Verarbeitungsanlagen kritisch für die Aufrechterhaltung der Wettbewerbsfähigkeit im globalen Markt ist. Die Integration von IoT-Sensoren und KI-gesteuerten Prozesskontrollsystemen ermöglicht es Herstellern, kritische Parameter wie Temperatur, Feuchtigkeit und Durchflussraten in Echtzeit zu optimieren. Dies minimiert nicht nur Abfall, sondern verbessert auch die Ertragskonsistenz und gewährleistet höhere Effizienz. Zum Beispiel führte ABBs Implementierung von frequenzgeregelten Antrieben bei MPS Egg Farms zu erheblichen Energieeinsparungen von 400.000 kW jährlich, was messbare Renditen auf Automatisierungsinvestitionen zeigt. Darüber hinaus erzeugt dieser Einführungszyklus Netzwerkeffekte, wo frühe Anwender Kostenvorteile erlangen und Wettbewerber zum Nachziehen zwingen. Diese Dynamik beschleunigt die Transformation des Marktes und fördert weit verbreitete technologische Fortschritte und operative Effizienz.

Steigende Beliebtheit proteinreicher Diäten und funktioneller Lebensmittel

Zunehmendes Ernährungsbewusstsein treibt die Nachfrage nach fortschrittlichen Eierverarbeitungsanlagen an, die zur Produktion von Proteinisolaten, funktionellen Inhaltsstoffen und nutraceutischen Produkten entwickelt wurden. Diese Anwendungen erfordern präzise molekulare Erhaltung während der Verarbeitung, um die gewünschte Qualität und Funktionalität zu erhalten. Als Reaktion auf diese Nachfrage hat die Industrie Sprühtrocknungstechnologien entwickelt, die speziell für Eiweiß-Proteine optimiert sind. Diese Technologien gewährleisten die Retention von Gelierungseigenschaften bei gleichzeitiger Erreichung submikroner Partikelgrößen und adressieren die wachsenden Anforderungen des nutraceutischen Marktes. Hersteller investieren stark in innovative Technologien, die spezifische Proteinfraktionen effizient trennen und konzentrieren können, während sie deren Bioaktivität bewahren. Der steigende Trend hin zu funktionellen Lebensmitteln unterstreicht weiterhin den Bedarf an Verarbeitungsanlagen, die zusätzliche Inhaltsstoffe integrieren, Partikelgrößenverteilung kontrollieren und die Nährstoffintegrität über gesamte Produktionszyklen schützen können. Diese Verschiebung treibt die Entwicklung ausgeklügelter Kontrollsysteme und spezialisierter Verarbeitungsmodule voran. Diese Fortschritte ermöglichen die Handhabung vielfältiger Produktformulierungen innerhalb integrierter Produktionslinien und gewährleisten Effizienz und Konsistenz bei der Erfüllung sich entwickelnder Verbraucheranforderungen.

Analyse der Hemmfaktoren-Auswirkung

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe anfängliche Kapitalinvestition in Verarbeitungsanlagen | -0.6% | Global, akut in Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Einführung bei kleinen und mittleren Unternehmen | -0.4% | APAC & MEA, ländliche Verarbeitungszentren | Mittelfristig (2-4 Jahre) |

| Umweltbedenken über Eierverarbeitungsabfälle | -0.3% | EU & Nordamerika-Regulierungszonen | Langfristig (≥ 4 Jahre) |

| Konkurrenz durch pflanzliche Eiersatzprodukte | -0.2% | Nordamerika & EU urbane Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe anfängliche Kapitalinvestition in Verarbeitungsanlagen

Technologische Fortschritte in der Anlagenfinanzierung kommen zunehmend großen Verarbeitern zugute, während kleinere Betriebe wachsende Herausforderungen bei der Modernisierung bewältigen müssen. Diese Herausforderungen sind besonders ausgeprägt in Schwellenmärkten, wo der Zugang zu Finanzierung beschränkt bleibt. Vollautomatisierte Eierverarbeitungslinien, die erhebliche Kapitalinvestitionen von über USD 10 Millionen für umfassende Installationen erfordern, verdeutlichen die finanziellen Hürden, denen sich kleinere Akteure gegenübersehen. Um solche Beschränkungen zu adressieren, hat die indische Regierung USD 144 Millionen im Jahr 2025 unter ihrem Production Linked Incentive Scheme für Lebensmittelverarbeitung bereitgestellt, was den Bedarf für politikgetriebene Interventionen signalisiert. Die Finanzierungslücke hat auch Möglichkeiten für alternative Lösungen eröffnet, wie Equipment-as-a-Service-Modelle und modulare Systeme, die schrittweise Bereitstellung ermöglichen. Diese Ansätze erreichen jedoch oft nicht die operative Effizienz vollständig integrierter Installationen. Folglich verzögern Verarbeiter mit begrenztem Kapital häufig Anlagen-Upgrades und setzen sich erhöhten Risiken der regulatorischen Nicht-Compliance und Wettbewerbsnachteilen aus. Mit der Zeit können diese Schwachstellen eskalieren und zu potentiellem Marktanteilsverlust und weiterer Marktsegmentierung führen.

Begrenzte Einführung bei kleinen und mittleren Unternehmen

Skaleneffekte bei Eierverarbeitungsanlagen schaffen erhebliche Einführungsbarrieren für KMU, da diese Unternehmen oft nicht die Auslastungsraten erreichen, die erforderlich sind, um Investitionen in fortschrittliche Automatisierung zu rechtfertigen. Diese Einschränkung perpetuiert Effizienzlücken und bedroht ihre langfristige Lebensfähigkeit in einem zunehmend wettbewerbsintensiven Markt. Um diese Herausforderungen zu adressieren, hat die National Livestock Mission eine Politik eingeführt, die 50% Kapitalsubventionen bis zu USD 60.000 im Jahr 2025 für Viehverarbeitungsanlagen bietet[1]Quelle: Ministry of Fisheries, Animal Husbandry & Dairying, " National Livestock Mission", www.pib.gov.in. Diese Initiative unterstreicht die Anerkennung des kritischen Bedarfs für gezielte Unterstützung zur Aufrechterhaltung von KMU und Verbesserung ihrer Wettbewerbsfähigkeit. Finanzielle Beschränkungen sind jedoch nicht das einzige Hindernis. KMUs fehlt häufig die technische Expertise, die für den Betrieb fortschrittlicher Verarbeitungsanlagen erforderlich ist, was die Einführung weiter kompliziert. Diese Wissenslücke unterstreicht den Bedarf für Anlagenhersteller, durch die Gestaltung benutzerfreundlicher Schnittstellen und das Angebot robuster Fernunterstützungslösungen zu innovieren. Ohne solche Maßnahmen vergrößert sich die Einführungslücke, was zu erhöhten Marktkonzentrationsrisiken führt. Größere Verarbeiter mit besserem Zugang zu fortschrittlicher Technologie erlangen erhebliche Wettbewerbsvorteile, was möglicherweise die Lieferantenvielfalt reduziert. Diese Konzentration verstärkt auch die Verwundbarkeiten der Lieferkette, besonders während Krisen wie HPAI-Ausbrüchen, wo Störungen die Verfügbarkeit und Stabilität der Lieferketten schwer beeinträchtigen können. Die Bewältigung dieser Herausforderungen ist wesentlich, um ein widerstandsfähigeres und inklusiveres Marktumfeld zu gewährleisten.

Segmentanalyse

Nach Maschinentyp: Aufschlagmaschinen dominieren, Homogenisatoren beschleunigen

Im Jahr 2024 eroberten Eieraufschlagmaschinen einen bedeutenden Anteil von 29,97% des Marktes und festigten ihre Rolle als Grundpfeiler nachgelagerter Verarbeitungsvorgänge. Diese Dominanz resultiert aus der wesentlichen Funktion, Schaleneier in flüssige Form umzuwandeln - einen kritischen Schritt, bevor jegliche Mehrwert-Verarbeitung stattfinden kann. Folglich sind Eieraufschlagmaschinen fundamental für die Infrastruktur der Branche. Das Segment profitiert von stetiger Ersatznachfrage, getrieben durch Anlagenverschleiß und Compliance mit strengen sanitären Designvorschriften. Hersteller haben mit der Entwicklung fortschrittlicher Aufschlagsysteme reagiert, die automatisierte Schalentrennung und Qualitätsinspektionsfeatures einbeziehen. Diese Innovationen minimieren nicht nur Kontaminationsrisiken, sondern verbessern auch die Ertragseffizienz und gewährleisten konsistente Leistung. Die anhaltende Marktführerschaft von Eieraufschlagmaschinen unterstreicht die Abhängigkeit der Branche von mechanischen Verarbeitungslösungen, auch wenn andere Anlagenkategorien technologische Fortschritte erfahren.

Homogenisatoren sind als die am schnellsten wachsende Maschinenkategorie positioniert, mit einer projizierten CAGR von 6,49% bis 2030. Dieses Wachstum wird durch die steigende Nachfrage nach einheitlicher Produktkonsistenz und verlängerter Haltbarkeit in Flüssigei-Anwendungen angetrieben. Ein bemerkenswertes Beispiel für Innovation in diesem Segment ist Mobas Kavitations-Homogenisierungstechnologie, die sanftere Homogenisierungsprozesse ermöglicht. Diese Technologie verlängert Pasteurisierungs-Laufzeiten und reduziert Betriebskosten im Vergleich zu traditionellen Hochdrucksystemen, wodurch erhebliche Effizienzgewinne erzielt werden. Das rapide Wachstum dieses Segments spiegelt die Anerkennung der Branche der kritischen Rolle wider, die Homogenisierungsqualität bei der Bestimmung der Leistung von Endprodukten spielt, besonders in Bäckerei- und Foodservice-Anwendungen. Moderne Homogenisatoren integrieren nun nahtlos mit Pasteurisierungssystemen und optimieren thermische Behandlungen, während sie die Produktintegrität bewahren. Diese technologische Konvergenz verbessert die Gesamtverarbeitungseffizienz und positioniert Homogenisatoren als unverzichtbare Komponenten in zeitgemäßen Eierverarbeitungslinien, wo die Aufrechterhaltung von Produktqualität und operativer Effizienz der Schlüssel zur Erreichung eines Wettbewerbsvorteils ist.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endprodukt: Flüssigeier führen sowohl bei Größe als auch Wachstum

Im Jahr 2024 eroberten Flüssigeier einen bedeutenden Anteil von 46,45% des Marktes mit einer projizierten CAGR von 7,15% bis 2030. Dieses Wachstum unterstreicht ihre Vielseitigkeit in Foodservices, Bäckereien und industriellen Anwendungen, wo konsistente Qualität und einfache Handhabung kritisch sind. Die Dominanz des Segments wird durch seine Fähigkeit angetrieben, die Bedürfnisse mehrerer Endverbraucher-Kategorien zu erfüllen, während es Verarbeitern operative Effizienzen wie vereinfachte Lagerung, Transport und Bestandsmanagement im Vergleich zu Schaleneiern bietet. Technologische Fortschritte, wie engineered water nanostructures (EWNS), die eine 97,6%ige E. coli-Inaktivierungsrate für Eierschalen-Dekontamination erreichen, haben die Sicherheit und Qualität von Flüssigeiern weiter verbessert, während ihre natürlichen Schutzeigenschaften bewahrt werden. Zusätzlich integrieren fortschrittliche Verarbeitungssysteme nun Echtzeit-Qualitätsüberwachung und automatisierte Kontaminationserkennung, was konsistente Produktspezifikationen gewährleistet. Diese Marktführerschaft spiegelt die wachsende Präferenz der Lebensmittelindustrie für standardisierte Zutaten wider, die vorhersagbare und effiziente Herstellungsprozesse ermöglichen.

Flüssigeier expandieren auch in aufkommende Anwendungen, einschließlich Fertiggerichte, Proteinsupplemente und funktionelle Lebensmittelzutaten, und nutzen dabei ihre Verarbeitungsvorteile. Die USDA-Entwicklung der Hochfrequenz-Pasteurisierungstechnologie, die Salmonellen um 99,999% in nur 24 Minuten reduziert im Vergleich zum traditionellen 57-Minuten-Prozess, hat neue Möglichkeiten für Flüssigei-Anwendungen eröffnet, indem sie Sicherheit verbessert und Verarbeitungszeit reduziert. Anlagenhersteller, die dieses Segment unterstützen, erfahren anhaltendes Nachfragewachstum, stehen aber zunehmendem Druck gegenüber, Systeme zu entwickeln, die spezialisierte Formulierungen handhaben und erweiterte Haltbarkeitsanforderungen erfüllen können. Mit einer starken Wachstumstrajektorie werden Flüssigeier voraussichtlich ihre Marktexpansion fortsetzen, getrieben durch kontinuierliche technologische Innovationen und Diversifizierung in neue Anwendungen.

Nach Automatisierungsgrad: Vollautomatisierung dominiert und beschleunigt

Im Jahr 2024 eroberten vollautomatisierte Linien einen Anteil von 41,15% des Marktes und werden voraussichtlich mit 9,21% CAGR bis 2030 wachsen. Dieses Wachstum unterstreicht die zunehmende Präferenz für Automatisierung unter Verarbeitern, die operative Effizienz steigern und regulatorische Anforderungen erfüllen wollen. Automatisierungssysteme haben aufgrund ihrer Fähigkeit, messbare Vorteile zu liefern, an Bedeutung gewonnen, einschließlich reduzierter Arbeitskosten, verbesserter Sicherheits-Compliance und konsistenter Produktqualität - Vorteile, die manuelle Operationen nicht bieten können. Zum Beispiel illustriert die Integration KI-gestützter Überwachungssysteme in der Geflügelverwaltung, die eine 93,1%ige Präzisionsrate in der operativen Überwachung erreicht, wie sich Automatisierungstechnologien über traditionelle Verarbeitungsanlagen hinaus zu umfassenden Produktionsmanagement-Systemen entwickeln. Moderne automatisierte Linien verfügen nun über fortschrittliche Fähigkeiten wie prädiktive Wartung und Echtzeit-Qualitätskontrolle, die Ausfallzeiten erheblich reduzieren und gleichzeitig konsistente Ausgabequalität gewährleisten. Die Dominanz dieses Segments spiegelt die wachsenden Wettbewerbsdrücke wider, die eine weit verbreitete Automatisierungseinführung antreiben, selbst unter Verarbeitern, die anfänglichen Kapitalzwängen gegenüberstehen.

Darüber hinaus wird das beschleunigte Wachstum der Automatisierung durch die Konvergenz von Arbeitskräftemangel, strengen regulatorischen Anforderungen und der Nachfrage nach konsistenter Qualität angeheizt, wodurch Automatisierung zu einer operativen Notwendigkeit anstatt einer strategischen Option wird. Ein bemerkenswertes Beispiel ist ABBs Implementierung frequenzgeregelter Antriebe bei MPS Egg Farms, die zu jährlichen Energieeinsparungen von 400.000 kW führte und die greifbaren Renditen auf Automatisierungsinvestitionen demonstriert, die die damit verbundenen Kapitalausgaben rechtfertigen. Um die Herausforderungen von Verarbeitern zu adressieren, die von manuellen zu vollautomatisierten Operationen übergehen, entwickeln Anlagenlieferanten modulare Automatisierungslösungen, die schrittweise Upgrades ermöglichen. Die starke Wachstumstrajektorie der Vollautomatisierung unterstreicht die Rolle technologischer Fortschritte und Wettbewerbsdrücke bei der Gestaltung von Marktbedingungen und positioniert automatisierte Systeme als unverzichtbar für langfristige Nachhaltigkeit und Erfolg.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher: Hersteller führen, Bäckereien treiben Wachstum an

Im Jahr 2024 beherrschten Eierprodukthersteller einen Anteil von 38,35% des Marktes und unterstrichen ihre zentrale Rolle bei der Umwandlung von Schaleneiern in vielfältige Produkte für verschiedene Branchen. Diese dominante Position ergibt sich aus ihrer Vermittlerrolle, die die Lücke zwischen Eierproduzenten und Endverbrauchern schließt. Um einer breiten Palette von Kundenbedürfnissen gerecht zu werden, setzen diese Hersteller fortschrittliche Verarbeitungstechniken ein. Ihre Anlagen, oft mit großmaßstäblichen kontinuierlichen Verarbeitungssystemen ausgestattet, priorisieren Effizienz bei gleichzeitiger Einhaltung der strengen Qualitätsstandards, die sowohl von Foodservice- als auch von Industriekunden gefordert werden. Diese Hersteller profitieren von stabiler Nachfrage und dauerhaften Kundenbeziehungen und genießen konsistente Umsatzströme, ein Vorteil für ihre Anlagenlieferanten. Die Marktstruktur begünstigt diese spezialisierten Verarbeitungsanlagen und ermöglicht es ihnen, mehrere Endverbraucher geschickter zu bedienen, als wenn einzelne Unternehmen ihre eigenen Anlagen betreiben würden.

Bäckerei- und Konditoreiverarbeiter sind positioniert, das am schnellsten wachsende Endverbraucher-Segment zu sein, mit einer projizierten CAGR von 5,41% bis 2030. Dieses Wachstum wird durch einen steigenden Appetit auf Fertiggerichte und handwerkliches Backen angeheizt, beide stützen sich auf spezialisierte Eierverarbeitung. Ein Zeugnis dieses Trends ist Rembrandt Foods' Akquisition von Artisan Kitchens, die einen strategischen Schritt in den vorgekochten Eier-Sektor signalisiert. Solche Expansionen unterstreichen den Wandel der Verarbeiter hin zu hochwertigen Anwendungen, die oft spezialisierte Anlagen erfordern. Das Wachstum des Segments spiegelt einen breiteren Premiumisierungstrend im Lebensmittelmarkt wider, wo Verarbeiter zu höhermargigen Anwendungen gravitieren und ihre Investitionen in fortschrittliche Anlagen rechtfertigen. In Bäckereianwendungen ist die Nachfrage nach Anlagen, die spezialisierte Texturen, präzise Zutatenverhältnisse und konsistente Leistung gewährleisten - alle vital für vorhersagbare Backergebnisse. Angesichts der Wachstumstrajektorie ist offensichtlich, dass Bäckerei- und Konditorei-Anwendungen die Anlagen-Innovation und das Marktwachstum anführen werden, da Verarbeiter Premium-Preise verfolgen.

Geografieanalyse

Im Jahr 2024 hält Nordamerika einen Marktanteil von 31,23%, unterstützt durch seine fortschrittliche Lebensmittelverarbeitungsinfrastruktur und strenge regulatorische Rahmenwerke, die kontinuierliche Anlagen-Modernisierung antreiben. Die Region profitiert von weit verbreiteter Automatisierungseinführung und einer starken Präferenz für Fertiggerichte. Die Marktreife begrenzt jedoch ihr Wachstumspotential im Vergleich zu aufstrebenden Regionen. Ein bemerkenswertes Beispiel für Lieferkettenstörungen, die Möglichkeiten schaffen, ist die US-Entscheidung, 420 Millionen Eier aus der Türkei im Jahr 2025 zu importieren, um Knappheiten durch HPAI-Ausbrüche zu beheben. Die Türkei bleibt das einzige Land, aus dem die USA Eier importieren, trotz der US-Produktion von über 7,5 Milliarden Eiern jährlich, laut dem American Egg Board[2]Quelle: American Egg Board, "U.S. Looks Abroad to Combat Egg Shortages", www.incredibleegg.org. Dieses Szenario unterstreicht die steigende Nachfrage nach anpassbaren Verarbeitungssystemen, die Inputs aus verschiedenen Quellen mit unterschiedlichen Qualitätsstandards handhaben können.

Asien-Pazifik ist als die am schnellsten wachsende Region positioniert, mit einer projizierten CAGR von 7,49% bis 2030. Dieses Wachstum wird durch rapide Urbanisierung, steigenden Proteinverbrauch und regierungsgeführte Initiativen zur Modernisierung von Lebensmittelverarbeitungsindustrien angetrieben. Indiens Lebensmittelverarbeitungssektor, der USD 12,58 Milliarden in FDI zwischen April 2000 und März 2024 anzog, exemplifiziert die Investitionsattraktivität und das Wachstumspotential der Region[3].Quelle: Invest India, "Sector Overview", www.investindia.gov.in In China unterstreichen landwirtschaftliche Handelsdynamiken, wie die Ablehnung von 154 US-Lebensmittellieferungen Anfang 2025, den kritischen Bedarf für robuste inländische Verarbeitungskapazitäten und strenge Qualitätskontrollsysteme. Die Expansion der Region schafft erhebliche Möglichkeiten für Anlagenlieferanten, die Technologien an lokale Präferenzen, regulatorische Anforderungen und Kosteneffizienz-Anforderungen anpassen können.

Europa zeigt weiterhin stetige Nachfrage, getrieben durch strenge regulatorische Compliance und Nachhaltigkeitsmandate. Im Gegensatz dazu präsentieren Südamerika und der Nahe Osten & Afrika aufkommende Möglichkeiten, wenn auch mit Wachstum, das durch Infrastrukturdefizite und begrenzte Kapitalverfügbarkeit eingeschränkt wird. Diese geografischen Disparitäten spiegeln unterschiedliche Stadien der wirtschaftlichen Entwicklung und Lebensmittelverarbeitungsindustrie-Reife wider. Sie unterstreichen auch Möglichkeiten für Anlagenlieferanten, regionsspezifische Strategien zu implementieren und auf lokale Marktbedürfnisse zugeschnittene Finanzierungslösungen anzubieten.

Wettbewerbslandschaft

Der globale Markt für Eierverarbeitungsanlagen ist moderat konsolidiert, mit wenigen dominanten Akteuren, die erhebliche Marktanteile halten, während regionale und Nischen-Hersteller aktiv zur Wettbewerbslandschaft beitragen. Führende Unternehmen wie Sanovo Technology Group, Ovobel Foods Limited, Moba Group und Big Dutchman AG haben robuste Marktpositionen durch das Angebot umfangreicher Maschinenportfolios und kundenspezifischer Automatisierungslösungen etabliert. Diese Lösungen ermöglichen es ihnen, großmaßstäbliche Eierverarbeiter effizient zu bedienen. Ihr Wettbewerbsvorteil wird weiter durch kontinuierliche technologische Fortschritte, umfangreiche globale Vertriebsnetzwerke und strategische Kooperationen verstärkt. Gleichzeitig gewährleisten kleinere Firmen, die lokalisierte oder kleinmaßstäbliche Verarbeitungsbedürfnisse bedienen, anhaltende Konkurrenz und fördern ein dynamisches Umfeld, das innovationsgetriebene Skalierbarkeit mit kosteneffektiver regionaler Anpassungsfähigkeit ausbalanciert.

Der Wettbewerb innerhalb des Marktes intensiviert sich, besonders im Bereich der Technologieintegration. Traditionelle Anlagenhersteller stehen wachsendem Druck von digital-nativen Neueinsteigern gegenüber, die IoT-fähige Systeme mit Features wie prädiktiver Wartung und Fernüberwachung einführen. Zusätzlich wird die Reaktion der Branche auf regulatorische Änderungen, wie die EU-Maschinenverordnung 2023/1230, die Compliance mit Cybersicherheits- und KI-Sicherheitsstandards vorschreibt, zu einem kritischen Differenzierungsmerkmal. Unternehmen, die konforme Lösungen vor der Frist im Januar 2027 liefern können, sind gut positioniert, einen Wettbewerbsvorteil zu erlangen und Marktanteile zu erobern.

Möglichkeiten entstehen in der Entwicklung modularer Systeme, die für variable Produktionsvolumen entwickelt und mehrere Produktformate aufnehmen können. Diese Systeme adressieren den wachsenden Bedarf nach Flexibilität, getrieben durch Lieferkettenstörungen und sich wandelnde Verbraucherpräferenzen. Darüber hinaus konzentrieren sich neue Marktteilnehmer auf die Integration fortschrittlicher Automatisierung und Datenanalytik-Fähigkeiten, die es Eierverarbeitern ermöglichen, Operationen in Echtzeit zu optimieren, während sie die Einhaltung regulatorischer Anforderungen beibehalten. Dieser Fokus auf Innovation und Anpassungsfähigkeit wird voraussichtlich Wachstum und Transformation innerhalb des Marktes antreiben.

Marktführer der Eierverarbeitungsmaschinen-Industrie

-

Sanovo Technology Group

-

Moba Group

-

Ovobel Foods Limited

-

OVO-TECH Sp. z o.o.

-

Big Dutchman AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Ovo-Tech hat eine neue Version seines Flaggschiff-Produkts, der MX-1 Eierwaschmaschine, eingeführt, die nun erweiterte Lösungen bietet. Laut der Marke ist die neue Waschmaschine in der Lage, 3.000-6.500 Eier pro Stunde zu verarbeiten, was die Arbeit von bis zu 17 Personen ersetzen kann. Ihre kompakten Abmessungen machen sie perfekt für sowohl kleine als auch mittlere Verarbeitungsanlagen, Bäckereien, Konditoreien und Nudelfabriken.

- Mai 2025: Ovotech hat das OS-1 Ölsystem eingeführt, eine innovative Maschine, die Eier mit einer zertifizierten, schützenden Ölschicht überzieht, um Feuchtigkeitsverlust zu verlangsamen, Gasaustausch zu begrenzen und vor Kontamination zu schützen, wodurch Eifrische und Haltbarkeit erheblich verlängert werden. Laut dem Unternehmen gewährleistet das System gleichmäßige Abdeckung unter kontrollierten Bedingungen, erhält die hohe mikrobiologische Qualität der Eier und reduziert Produktionsverluste für Produzenten und Einzelhändler.

- April 2025: Sanovo Technology Group hat den GraderPro 800 eingeführt, ein fortschrittliches Eiersortier-System, das 288.000 Eier pro Stunde mit zwei Zuführlinien und acht Spuren verarbeiten kann, was es ermöglicht, bei niedrigerer Spurgeschwindigkeit für sanftere Handhabung im Vergleich zu Wettbewerbern zu laufen. Das System verfügt über innovative Cleaning-in-Place-Technologie, Grauwasser-Recycling und Modulreinigung ohne Demontage, was hohe Hygienestandards und operative Effizienz gewährleistet, laut der Marke.

- Januar 2024: Ovoconcept führte den Ovopal 1000 ein, einen robotischen Kartonpaletierer, der zur Optimierung der Eiersammlung entwickelt wurde, indem er sowohl offene als auch geschlossene Kartons aus Pappe oder Kunststoff handhabt. Laut dem Unternehmen kann das System bis zu 1.900 Kartons/Stunde für 60- und 90-Eier-Formate und 1.000 Kartons/Stunde für 96-Eier-Kartons stapeln, wodurch Automatisierung verbessert und manuelle Lastbehandlung reduziert wird. Seine fortschrittlichen Vollkarton-Stapler und Hochgeschwindigkeitskapazität machen es zu einer vielseitigen Lösung für effiziente Eierverpackungsoperationen.

Umfang des globalen Marktberichts für Eierverarbeitungsmaschinen

Der globale Markt für Eierverarbeitungsmaschinen ist nach Maschinentyp, Endprodukt und Geografie segmentiert. Auf Basis des Maschinentyps ist der Markt in Eieraufschlagmaschinen, Eierpasteurisatoren, Eierfilter, Eiertrennmaschinen, Sprühtrockner, Homogenisator und Zentrifuge segmentiert. Auf Basis des Endprodukts ist der Markt in Flüssigeier, Eierpulver, gefrorene Eier segmentiert. Auf Basis der Geografie bietet die Studie eine Analyse des Marktes für Eierverarbeitungsmaschinen in aufstrebenden und etablierten Märkten weltweit, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika.

| Eieraufschlagmaschinen |

| Eiertrennmaschinen |

| Pasteurisatoren |

| Homogenisatoren |

| Sprühtrockner |

| Zentrifugen und Filter |

| Andere Maschinentypen (Koch-/Kühl-/Schällinien) |

| Flüssigeier |

| Eierpulver |

| Gefrorene Eier |

| Manuelle/Kleinanlagen |

| Teilautomatisiert |

| Vollautomatisiert |

| Eierprodukthersteller |

| Bäckerei- und Konditoreiverarbeiter |

| Nutraceutical- und Proteinzutat-Firmen |

| Andere Endverbraucher |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Restliches Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Restlicher Asien-Pazifik-Raum | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Restlicher Naher Osten und Afrika |

| Nach Maschinentyp | Eieraufschlagmaschinen | |

| Eiertrennmaschinen | ||

| Pasteurisatoren | ||

| Homogenisatoren | ||

| Sprühtrockner | ||

| Zentrifugen und Filter | ||

| Andere Maschinentypen (Koch-/Kühl-/Schällinien) | ||

| Nach Endprodukt | Flüssigeier | |

| Eierpulver | ||

| Gefrorene Eier | ||

| Nach Automatisierungsgrad | Manuelle/Kleinanlagen | |

| Teilautomatisiert | ||

| Vollautomatisiert | ||

| Nach Endverbraucher | Eierprodukthersteller | |

| Bäckerei- und Konditoreiverarbeiter | ||

| Nutraceutical- und Proteinzutat-Firmen | ||

| Andere Endverbraucher | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Restliches Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Restlicher Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Markt für Eierverarbeitungsanlagen?

Der Markt wird mit USD 33,26 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 41,25 Milliarden erreichen.

Welche Maschinenkategorie wächst am schnellsten?

Homogenisatoren werden voraussichtlich eine CAGR von 6,49% bis 2030 verzeichnen, da Verarbeiter bessere Produktkonsistenz und Haltbarkeit anstreben.

Warum sind Flüssigeier das dominierende Endprodukt?

Flüssigeier halten 46,45% Anteil aufgrund ihrer Vielseitigkeit in Foodservice und industrieller Bäckerei und führen das Wachstum mit 7,15% CAGR an.

Wie bedeutsam ist Vollautomatisierung im Sektor?

Vollautomatisierte Linien machen bereits 41,15% des Umsatzes aus und expandieren mit 9,21% CAGR, da Arbeitskräftemangel und Compliance-Bedürfnisse sich intensivieren.

Seite zuletzt aktualisiert am: