DNA-Sequenzierung-Marktgröße und -anteil

DNA-Sequenzierung-Marktanalyse von Mordor Intelligenz

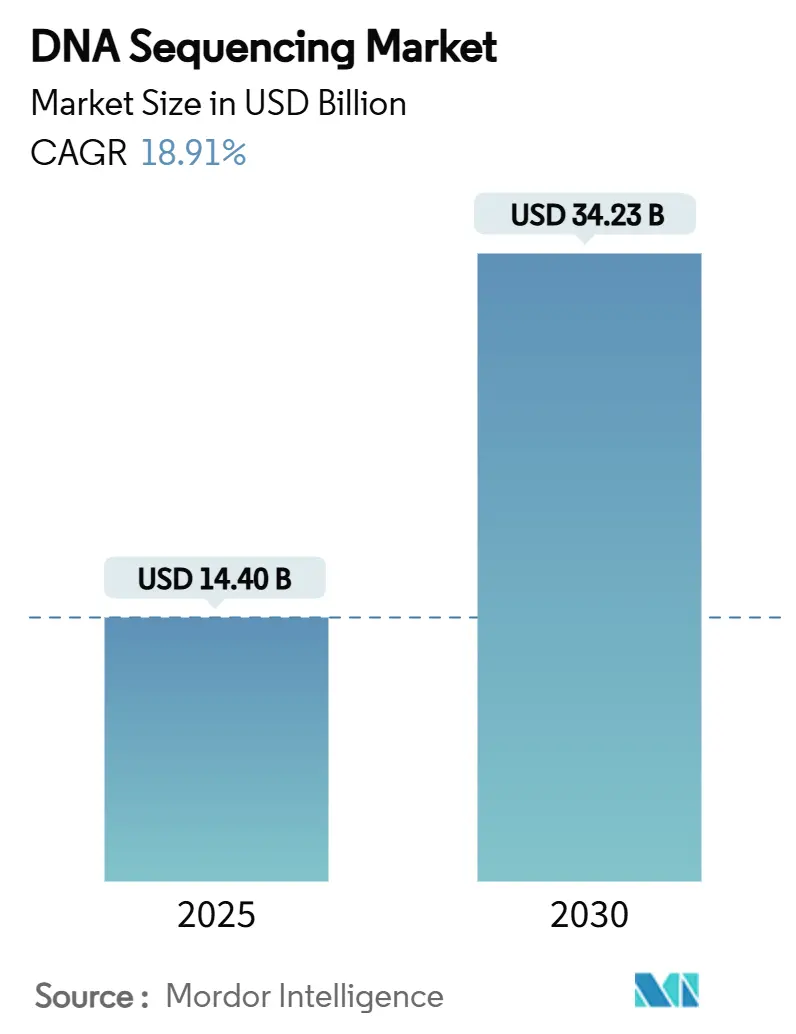

Die DNA-Sequenzierung-Marktgröße erreichte USD 14,40 Milliarden In 2025 und wird voraussichtlich USD 34,23 Milliarden bis 2030 erreichen, was eine CAGR von 18,91% über das Prognosefenster widerspiegelt. Die Nachfrage verlagert sich von der akademischen Entdeckung hin zu routinemäßigen klinischen Tests In der Onkologie, bei seltenen Krankheiten und der Infektionskrankheitsüberwachung. Ein anhaltender Rückgang der Kosten pro Genom, eine stetige Ausweitung der Erstattung und staatlich finanzierte Präzisionsmedizin-Programme erweitern den Patientenzugang und vergrößern die installierten Instrumentenbasen. Nanopore- und andere Long-Read-Plattformen untergraben die kurz-Read-Dominanz durch die Auflösung komplexer genomischer Regionen, während Wolke-Bioinformatik und KI-Pipelines die Interpretation optimieren und die Durchlaufzeiten verkürzen. Dennoch erhöhen fragmentierte Datenschutzregeln und geopolitische Lieferkettenrisiken die Einhaltung-Kosten und bedrohen die Reagenzienkontinuität, was die Wachstumsdynamik Dämpft.

Wichtige Berichtsergebnisse

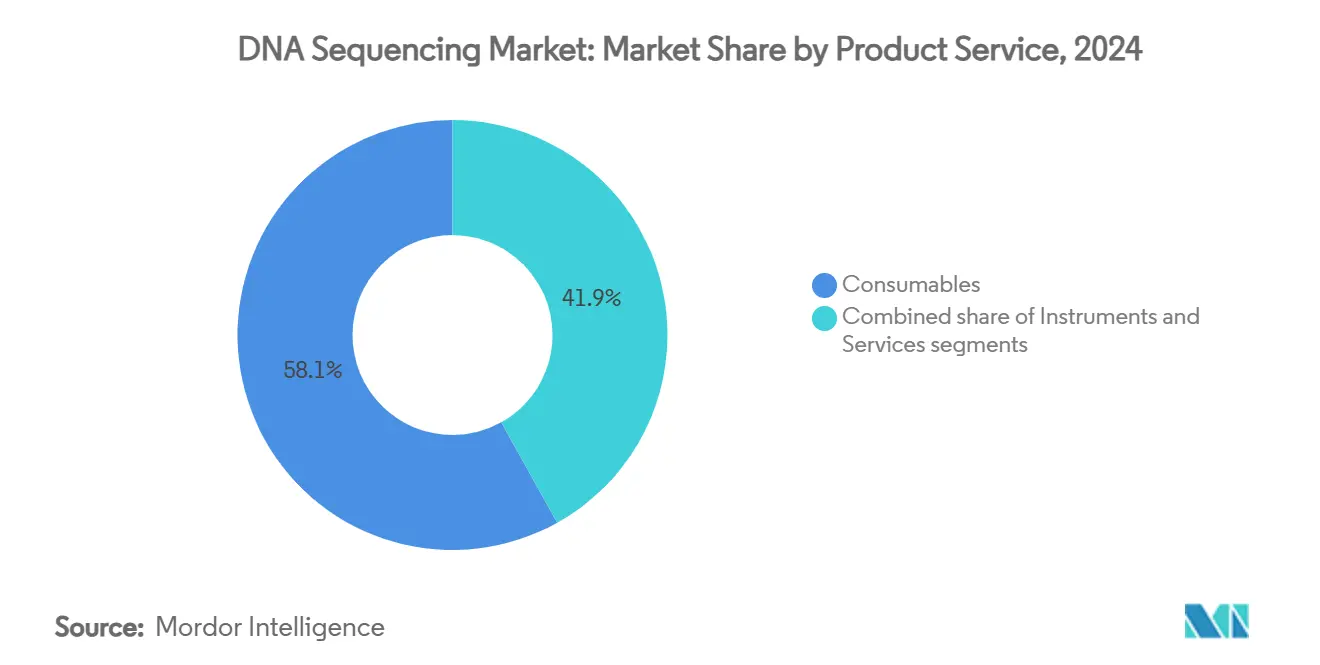

- Nach Produkt und Dienstleistung hielten Verbrauchsmaterialien 58,11% des DNA-Sequenzierung-Marktanteils In 2024, während Sequenzierung-als-eine-Dienstleistung voraussichtlich mit einer CAGR von 18,21% bis 2030 skalieren wird.

- Nach Sequenzierungstechnologie entfielen auf Nächste-Generation-Sequenzierung 81,51% des DNA-Sequenzierung-Marktanteils In 2024; Nanopore-Sequenzierung wird voraussichtlich eine CAGR von 28,41% zwischen 2025 und 2030 verzeichnen.

- Nach Arbeitsschritt erfassten Sequenzierungsaktivitäten 45,31% der DNA-Sequenzierung-Marktgröße In 2024, während Datenanalyse und -speicherung voraussichtlich mit einer CAGR von 20,11% bis 2030 steigen werden.

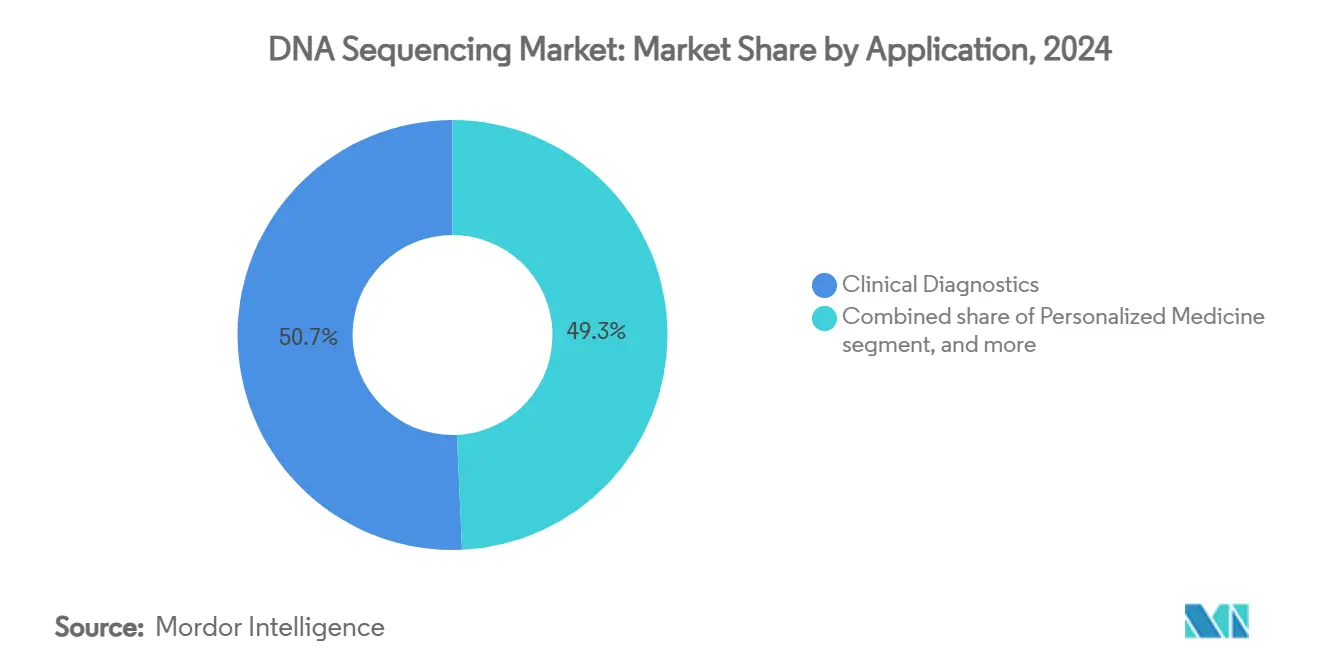

- Nach Anwendung repräsentierte die klinische Diagnostik 50,71% des Umsatzes In 2024 und die Onkologiediagnostik steigt mit einer CAGR von 19,31% über 2025-2030.

- Nach Endnutzer kontrollierten akademische Institutionen 40,21% der DNA-Sequenzierung-Marktgröße In 2024, während KrankenhäBenutzer und klinische Labore voraussichtlich mit einer CAGR von 17,11% bis 2030 wachsen werden.

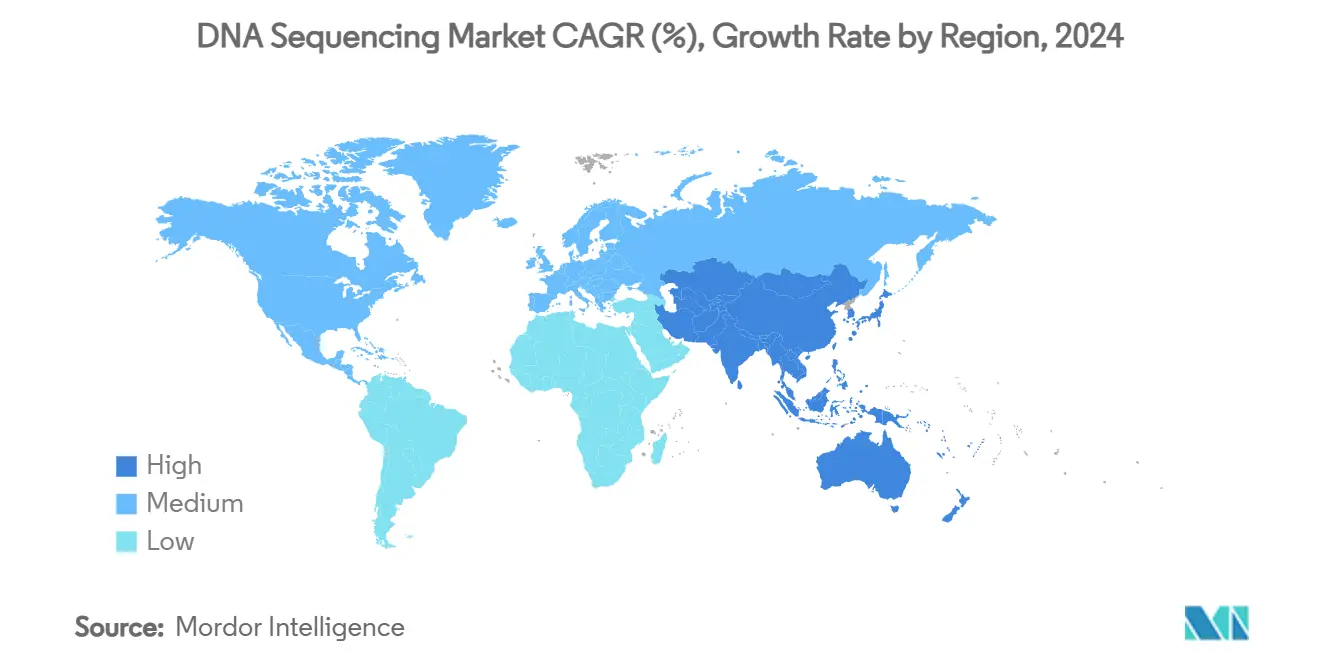

- Nach Geographie ist Asien-Pazifik die am schnellsten wachsende Region mit einer CAGR von 19,63%, während Nordamerika einen Umsatzanteil von 45,11% In 2024 behielt.

Globale DNA-Sequenzierung-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Sinkende Kosten pro Genom mit höherdurchsatzfähigen Plattformen | +2.0% | Global | Langfristig (≥ 4 Jahre) |

| Breitere Erstattung und Genehmigungen für klinische Sequenzierung | +1.7% | Nordamerika, Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Staatliche Präzisionsmedizin- und Populationsgenomik-Programme | +1.5% | USA, EU, Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Genomikbasierte Arzneimittelentdeckung und Begleiter-Diagnostik-Aufnahme | +1.3% | Global | Mittelfristig (2-4 Jahre) |

| Expansion von Long-Read-, Einzelzell- und mehrere-Omik-Arbeitsabläufen | +1.2% | Global | Langfristig (≥ 4 Jahre) |

| Wachstum von Sequenzierung-als-eine-Dienstleistung und Wolke-Bioinformatik | +1.0% | Global (am stärksten In entwickelten Zentren) | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Sinkende Kosten pro Genom revolutionieren den Zugang

Die Sequenzierung eines vollständigen menschlichen Genoms ist von USD 1 Million In 2007 auf unter USD 600 In 2025 gefallen und ermöglicht den routinemäßigen Einsatz In Gemeindekrankenhäusern. Illuminas NovaSeq X senkt diese Zahl unter USD 200, und Ultima Genomik vermarktet ein USD 100-Genom, was die Budgetallokation hin zu Dateninterpretationstools verändert. Onkologiezentren im Vereinigten Königreich setzen nun Ganzgenom-Sequenzierung für pädiatrische Krebserkrankungen ein, und Deutschland und Schweden pilotieren ähnliche Programme[1]National Gesundheit Dienstleistung, \"Genomic Medizin Dienstleistung Update 2024, \" nhs.Vereinigtes Königreich. Anbieter verlagern sich von Hardware-Verkäufen zu anwendungsspezifischen Lösungen; Illuminas Akquisition von Fluent BioSciences stärkt Einzelzell-Test-Portfolios und unterstreicht eine Verlagerung hin zu margenreicheren, softwarereichen Angeboten. Da sich die Kosten Commodity-Niveaus nähern, konzentriert sich der Wettbewerbsfokus auf differenzierte Chemie- und Bioinformatik-Ökosysteme.

Breitere Erstattung beschleunigt klinische Adoption

Die Zentren für Medicare & Medicaid Dienstleistungen erweiterten die nationale Abdeckung für Nächste-Generation-Sequenzierung bei soliden Tumoren In 2024 und beseitigten eine primäre Barriere für die Aufnahme. Das National Umfassend Krebs Netzwerk empfiehlt nun Ganzgenom-Sequenzierung für akute myeloische Leukämie und festigt damit die klinische Nachfrage weiter. Dennoch bleibt die Erstattung bei privaten Zahlern und europäischen Versicherern lückenhaft, was Anbieter dazu veranlasst, In Gesundheitsökonomie-Evidenzpakete und Zahler-Bildungsteams zu investieren. Local Coverage Determinations zielen zunehmend auf hochwertige Anwendungen wie die Risikostratifizierung unbestimmter Lungenknoten ab und schaffen zusätzliche Rückenwinds.

Staatliche Präzisionsmedizin-Programme treiben die Infrastruktur voran

Das uns National Menschlich Genom Forschung Institute leitet jährlich USD 5,3 Millionen zur Einbettung der Genomik In die routinemäßige Versorgung, während Singapurs National Präzision Medizin Initiative mit PacBio und Oxford Nanopore zusammenarbeitet, um Long-Read-Referenzgenome für asiatische Populationen zu generieren. Europäische Horizon-Projekte widmen Fördergelder der Entwicklung polygener Risiko-Scores für unterrepräsentierte Abstammungen. Solche Programme bieten Sequenzierer-Platzierungen, Biobank-Proben und Standardarbeitsanweisungen, die kollektiv kommerzielle Eintrittsbarrieren senken und den DNA-Sequenzierung-Markt erweitern.

Genomikbasierte Arzneimittelentdeckung erweitert Anwendungen

Pharmazeutische Entwickler setzen zunehmend auf Großangelegte Sequenzierung für Zielvalidierung und Begleiter-Diagnostik. Illumina pilotiert einen Ganzgenom-Minimal-Resterkrankungs-prüfen für solide Tumore, der eine frühe Rückfallerkennung ermöglicht. Künstliche-Intelligenz-Plattformen, die auf mehrere-Omik-Datensätzen trainiert wurden, beschleunigen Hit-Zu-Lead-Zyklen, wobei das KI-In-Bioinformatik-Segment voraussichtlich bis 2029 USD 37 Milliarden übertreffen wird[2]uns Lebensmittel Und Medikament Administration, \"Künstlich Intelligenz In Medikament Entwicklung Framework, \" fda.gov. Die FDA-Leitlinie zu dezentralisierten klinischen Studien ermöglicht die Fernbedienung-Genomik-Probensammlung, erweitert die Patiententeilnahme und festigt die Sequenzierung als Rückgrat der zukünftigen Arzneimittelentwicklung.

Restraints-Auswirkungsanalyse

| Restraints-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Kapital- und Betriebskosten von Hochdurchsatz-Systemen | −1.6% | Global | Kurzfristig (≤ 2 Jahre) |

| Bioinformatik-Talentmangel und Analyse-Engpässe | −1.4% | Global (akut In Schwellenmärkten) | Mittelfristig (2-4 Jahre) |

| Fragmentierte globale Regulierungs- und Datenschutzlandschaft | −1.3% | Nordamerika, EU, grenzüberschreitender Handel | Mittelfristig (2-4 Jahre) |

| Lieferketten-Volatilität für kritische Reagenzien und Flusszellen | −1.1% | Global (insbesondere USA-China-Korridore) | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kapitalkosten schaffen Markteintrittsbarrieren

Ein erstklassiges Hochdurchsatz-Instrument kann USD 1 Million überschreiten, wobei jährliche Wartungsverträge erhebliche Gemeinkosten hinzufügen. Kleinere Labore verschieben die Anschaffung oder verlassen sich auf Reagenzien-Mietmodelle und zentralisierte Kerneinrichtungen. Element Biosciences versucht, den Zugang mit dem USD 289.000-AVITI-System zu demokratisieren, das Betriebskosten pro Gigabase von USD 2-USD 5 bietet, doch die Razor-Und-Klinge-Ökonomie begünstigt immer noch Marktführer, die die Verbrauchsmaterialversorgung kontrollieren. Kapitalanforderungen verlangsamen daher die Expansion In ressourcenarmen Umgebungen und verstärken Skaleneffekte für etablierte Anbieter.

Bioinformatik-Engpässe schränken Wertschöpfung ein

Der Sequenzierer-Durchsatz verdoppelt sich weiter, während die Nachfrage nach Datenwissenschaftlern seit 2018 um 42% gestiegen ist. Engpässe bei Python-, SQL- und R-Expertise verzögern die Varianteninterpretation und begrenzen den klinischen Nutzen. Automatisierungsbemühungen wie Illuminas DRAGEN-Pipeline und DNAnexus-Intelliseqs KI-gesteuerte Annotation mildern diese Lücken, eliminieren sie aber nicht. Komplexe strukturelle Variantenerkennung und neuartige seltene Variantenkuration benötigen immer noch manuelle Überprüfung, was die Geschwindigkeit einschränkt, mit der Endnutzer Sequenzierungsdaten In umsetzbare Entscheidungen übersetzen können.

Segmentanalyse

Nach Produkt und Service: Wiederkehrende Verbrauchsmaterialerlöse dominieren Betriebsmodelle

Verbrauchsmaterialien generierten 58,11% des Umsatzes In 2024 aufgrund proprietärer Flusszellen und Reagenzienkits, die Nutzer für jeden Lauf nachbestellen müssen, was das Razor-Und-Klinge-Modell unterstreicht, das den DNA-Sequenzierung-Markt unterstützt. Margen auf Chemie übertreffen routinemäßig die auf Instrumente und finanzieren beschleunigte Produktauffrischungszyklen. Dienstleistungen, einschließlich Sequenzierung-als-eine-Dienstleistung und Datenanalytik, steigen mit einer CAGR von 18,21%, da Labore komplexe Informatik- und Einhaltung-Arbeitslasten auslagern.

Verbrauchsmaterialinnovation konzentriert sich nun auf die Senkung der Kosten und die Steigerung des Durchsatzes. Ultima Genomik wechselt zu ungepatterten Wafern, die Lithografie-Ausgaben reduzieren und Skala-out-Fertigung erleichtern. Inzwischen koppeln Serviceanbieter wie DNAnexus Wolke-Compute, Einhaltung und KI-Interpretation, um End-Zu-End-umsetzbare Berichte statt Rohdaten zu liefern und die Kundenbindung zu verbessern. Zusammen positionieren diese Verschiebungen wiederkehrende Verbrauchsmaterialien und verwaltete Dienstleistungen als das Lebenselixier des DNA-Sequenzierung-Marktes.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Sequenzierungstechnologie: Short-Read-Plattformen dominieren weiterhin, aber Long-Read-Lösungen schließen die Lücke

Nächste-Generation-kurz-Read-Instrumente erfassten 81,51% des Umsatzes In 2024 dank validierter klinischer Arbeitsabläufe, hoher Genauigkeit und breiter Test-MännerüS. Nanopore-Sequenzierung ist das am schnellsten wachsende Untersegment mit einer CAGR von 28,41%, angetrieben von Echtzeit-Long-Reads, die strukturelle Varianten und Methylierungsmuster auflösen. PacBios SPRQ-Chemie senkt HiFi-Humangenom-Kosten unter USD 500 und verbessert die Erschwinglichkeit für Populationsstudien.

Oxford Nanopores PromethION 2 integriert liefert bis zu 290 Gb pro Flusszelle mit Onboard-Compute, während seine 99,7%ige Einzelnukleotid-Genauigkeit die klinische Glaubwürdigkeit stärkt. Anbieter fördern zunehmend Hybrid-Pipelines, die kurz-Read-Ökonomie mit Long-Read-Kontext verschmelzen und Anwendungsszenarien von Onkologie bis Metagenomik und Transkriptomik erweitern. Die Wettbewerbsintensität beschleunigt daher das Innovationstempo über beide Read-Längen-Regime hinweg.

Nach Arbeitsschritt: Datenanalyse wird zum Hauptwachstumsmotor

Die Sequenzierung selbst behielt 45,31% des Umsatzes von 2024, doch Datenanalyse und -speicherung werden voraussichtlich jährlich 20,11% bis 2030 wachsen. Das Wachstum spiegelt eskalierende Dateigrößen aus mehrere-Omik-Projekten und den klinischen Bedarf an schneller, sicherer Interpretation wider. Illuminas DRAGEN 4.3 führt mehrere-Genom-Graph-Abbildung ein, während Werkzeuge wie Sniffles2 die strukturelle Variantenerkennung In Long-Read-Dateien verfeinern.

Laborautomatisierung erstreckt sich upstream auf die Probenvorbereitung, wobei niedrig-Eingang-, Mehrkanal-Library-Bausätze Hands-An-Minuten und Reagenzienverschwendung reduzieren. Wolke-Pipelines demokratisieren Hochleistungsberechnung und lassen mittlere KrankenhäBenutzer lokale Serverinvestitionen umgehen. Da die Erstattung die Zahlung an umsetzbare Berichte statt an Rohsequenzen knüpft, wandert Wert zur Informatik und festigt die Analyse als die am schnellsten wachsende Umsatzschicht im DNA-Sequenzierung-Markt.

Nach Anwendung: Diagnostik übertrifft Forschung als Hauptumsatzbeitrag

Klinische Diagnostik erzeugte 50,71% der Verkäufe In 2024 und übertraf zum ersten Mal Forschungsanwendungen. Onkologie treibt die Aufnahme an, wobei umfassende genomische Profilierung durch 2030 Zahler-Endorsement gewinnt. ASCO betont RNA-Sequenzierung zur Erfassung von Fusionen, die DNA-Tests möglicherweise verpassen, und erweitert das klinische Toolkit[3]amerikanisch Society von Klinisch Onkologie, \"Molekular Testen Guideline 2024, \" asco.org.

Anwendungen bei seltenen Krankheiten, Pharmakogenomik und reproduktiver Gesundheit expandieren ebenfalls. Eine rumänische Lungenkrebskohorte zeigte actionable Varianten In 74,8% der Patienten via Upfront-ngs, obwohl nur 35,3% aufgrund von Erstattungs- und Leistungsstatus-Barrieren Zugang zu passender Therapie hatten. Molekulare Resterkrankungs-Tests zielen darauf ab, longitudinale Krebsüberwachung bereitzustellen und schaffen die Grundlage für wiederkehrende Patiententests und nachhaltigen Umsatz für den DNA-Sequenzierung-Markt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Endnutzer: Akademische Zentren als Pioniere, Krankenhäuser skalieren Adoption

Akademische Institutionen beherrschten 40,21% des Umsatzes von 2024 und nutzten Fördermittel, um Einzelzell- und räumliche Omik-Arbeitsabläufe zu pilotieren. KrankenhäBenutzer und klinische Labore werden voraussichtlich 17,11% pro Jahr bis 2030 wachsen, da schlüsselfertige Plattformen Validierung und Berichterstattung vereinfachen. Illuminas MiSeq i100 bietet vierstündige Läufe und Umgebungstemperatur-Reagenzien und ermöglicht die Pathogenerkennung am selben Tag In Notfallversorgungseinrichtungen.

Pharmazeutische und Biotechnologie-Unternehmen integrieren Sequenzierung In Zielentdeckung, Patientenstratifizierung und Begleiter-Diagnostik-Co-Entwicklung und bieten eine stetige Pipeline von Auftragssequenzierungsarbeiten. Nischnutzer In der forensischen Genetik und Verbrauchergesundheit fügen zusätzliches Volumen hinzu, werfen jedoch Datenschutz- und ethische Überlegungen auf, die robuste Governance-Frameworks erfordern.

Geographieanalyse

Nordamerika entfiel auf 45,11% des Umsatzes von 2024, angetrieben von Medicare-Abdeckungserweiterung, reichlich Risikokapital und einem unterstützenden FDA-Framework. Die National Institutes von Gesundheit kanalisieren mehrjährige Zuschüsse In seltene Krankheiten und Krebsgenom-Initiativen, während Infrastrukturgesetze Bio-Herstellung incentivieren. Vorgeschlagene uns-Gesetzgebung zur Beschränkung chinesischer Genomik-Anbieter bedroht jedoch den Reagenzienfluss und erhöht Inventarkosten für inländische Labore.

Asien-Pazifik ist bereit, das am schnellsten wachsende Territorium mit einer CAGR von 19,63% zu sein, angetrieben von populationsweiten Sequenzierungsprojekten und steigenden Gesundheitsausgaben. China dominiert das Volumen durch Krankenhaus-Krebsregister und Direct-Zu-Verbraucher-Tests, während Singapurs Long-Read-Populationsprogramm darauf abzielt, ein hochwertiges asiatisches Referenzgenom zu schaffen, das regionale Tests untermauert. Indien kündigt Biobank-Netzwerke unter seiner National Genomik Mission an, obwohl unterschiedliche Erstattung den klinischen Rollout behindert.

Europa behält bedeutende Anteile durch öffentlich finanzierte Gesundheitssysteme, die genomische Tests In die routinemäßige Versorgung einbetten. Die Datenschutz-Grundverordnung setzt strenge Einverständnisprotokolle und grenzüberschreitende Datenregeln durch, was Einhaltung-Kosten erhöht. Das britische Genomik England zielt auf 5 Millionen Ganzgenome ab, Deutschland finanziert Krankenhaus-Digitalisierung für genomische Datenintegration, und Frankreichs nationaler Plan skaliert Neugeborenen-Screening-Piloten. Schwellenmärkte im Nahen Osten, Afrika und Südamerika bleiben keimend, investieren aber In Onkologie-Sequenzierung und Infektionskrankheitsüberwachung, da Kosten fallen und Mobil Labore sich zu abgelegenen Kliniken ausbreiten.

Wettbewerbslandschaft

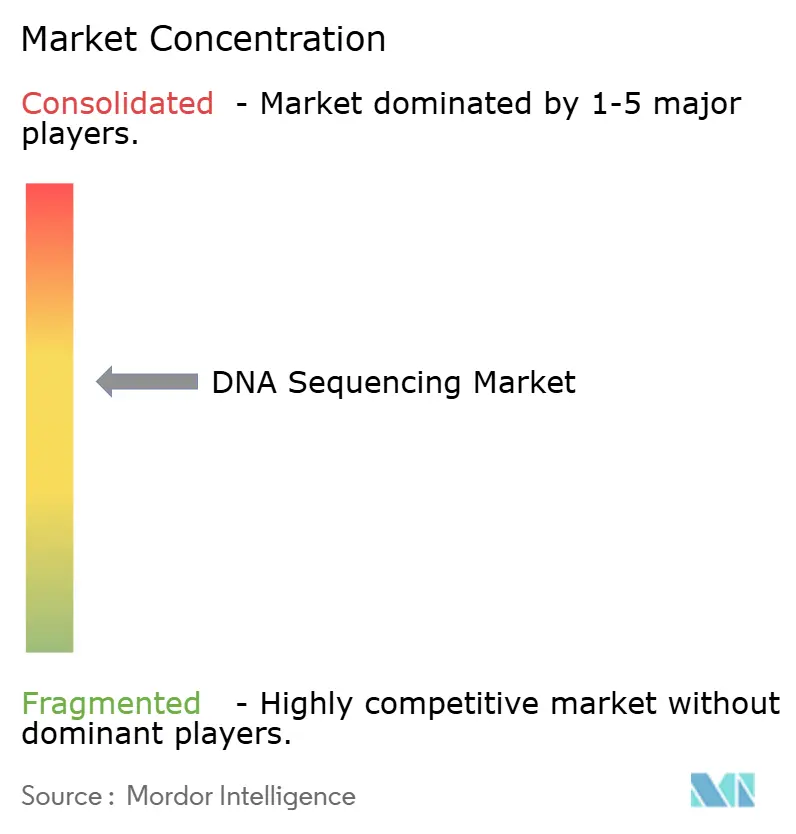

Der DNA-Sequenzierung-Markt ist mäßig konzentriert. Illumina behält nahezu 66% der globalen Platzierungen durch seine MiSeq-, NextSeq- und NovaSeq-Familien. Oxford Nanopore und PacBio konkurrieren In Long-Read-Nischen, während Element Biosciences die Benchtop-Ökonomie mit den USD 2-USD 5 pro Gigabase-Betriebskosten des AVITI-Systeme herausfordert.

Strategische Akquisitionen prägen den Wettbewerb. Illumina kaufte Fluent BioSciences für Einzelzell-Test-Fähigkeiten, und Hitachi hoch-Tech erwarb Nabsys zur Kommerzialisierung elektronischer Genom-Kartierung. PacBios SPRQ-Chemie verengt Kostenlücken, und Newcomer wie 454.Bio zielen darauf ab, Open-Source-Sequenzierer für etwa USD 33 pro Lauf zu liefern und Bildungsmärkte anzusprechen.

Lieferketten-Resilienz ist als Wettbewerbsdifferenzierer inmitten vorgeschlagener uns-Beschränkungen für chinesische Genomik-Anbieter entstanden. Anbieter diversifizieren Reagenzien-Fertigungsstandorte und schmieden Zweitquellen-Vereinbarungen. Weiß-Raum-Chancen bestehen In Punkt-von-Pflege-Sequenzierung, vollautomatisierten Probe-Zu-Bericht-Instrumenten und integrierten Analyseplattformen, die den Bioinformatik-Engpass erleichtern.

DNA-Sequenzierung-Industrieführer

-

Merck KGaA

-

Thermo Fisher Scientific, Inc.

-

Agilent Technologien, Inc.

-

Illumina, Inc.

-

F. Hoffmann-La Roche Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Januar 2025: Illumina investierte USD 320 Millionen In Truveta und stärkte den Zugang zu real-Welt-Klinikdatenanalytik.

- Januar 2025: MaxCyte erwarb SeQure Dx zur Stärkung von Zell- und Gentherapie-Editierungsbewertungen.

- Oktober 2024: Element Biosciences veröffentlichte Trinity, einen gezielten Sequenzierungs-Workflow, der Exom-Erfassungszeit und -kosten reduziert.

- Oktober 2024: Illumina startete die MiSeq i100-Serie mit Raumtemperatur-Kartuschen und vierstündigen Läufen.

- Oktober 2024: PacBio führte SPRQ-Chemie für Revio ein und senkte HiFi-Humangenom-Kosten unter USD 500.

Globaler DNA-Sequenzierung-Marktbericht Umfang

Gemäß dem Umfang des Berichts ist DNA-Sequenzierung das Verfahren zur Bestimmung oder Identifizierung der Sequenz von Nukleotiden innerhalb eines DNA-Moleküls. Diese Information ist nützlich für Forscher, um die Kunst der genetischen Information zu verstehen, die In der DNA getragen wird, was ihre Funktion im Körper beeinflussen kann. Es kann dann wiederum helfen, genetische Veränderungen zu erkennen, die mit der Verursachung bestimmter Gesundheitszustände verbunden sein können. Der DNA-Sequenzierung-Markt ist nach Produkttyp (Instrumente, Verbrauchsmaterialien und andere Produkttypen), Sequenzierungstyp (Sanger-Sequenzierung, Nächste-Generation-Sequenzierung und andere Sequenzierungstypen), Anwendung (Diagnostik, personalisierte Medizin und andere Anwendungen), Endnutzer (KrankenhäBenutzer und Gesundheitsorganisationen, Akademiker und Forschungsinstitutionen, Pharma- und Biotechnologie-Unternehmen und andere Endnutzer) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika) segmentiert. Der Bericht untersucht auch den Biopharmazeutika-Markt In 17 verschiedenen Ländern In wichtigen Regionen weltweit. Der Bericht bietet den Wert (In USD Millionen) für die oben genannten Segmente.

| Instrumente |

| Verbrauchsmaterialien |

| Services |

| Sanger-Sequenzierung | |

| Next-Generation-Sequenzierung (NGS) | Illumina SBS |

| Ionenhalbleiter | |

| Andere Technologien | |

| Dritte-Generation-Sequenzierung |

| Probenvorbereitung |

| Library-Vorbereitung |

| Sequenzierung |

| Datenanalyse und -speicherung |

| Klinische Diagnostik | Onkologie |

| Reproduktive Gesundheit (NIPT, Träger) | |

| Infektionskrankheit | |

| Seltene und genetische Erkrankungen | |

| Personalisierte Medizin | |

| Arzneimittelentdeckung und -entwicklung | |

| Andere Anwendungen |

| Krankenhäuser und klinische Labore |

| Akademische und Forschungsinstitute |

| Pharma- und Biotechnologie-Unternehmen |

| Andere Endnutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkt und Service | Instrumente | |

| Verbrauchsmaterialien | ||

| Services | ||

| Nach Sequenzierungstechnologie | Sanger-Sequenzierung | |

| Next-Generation-Sequenzierung (NGS) | Illumina SBS | |

| Ionenhalbleiter | ||

| Andere Technologien | ||

| Dritte-Generation-Sequenzierung | ||

| Nach Arbeitsschritt | Probenvorbereitung | |

| Library-Vorbereitung | ||

| Sequenzierung | ||

| Datenanalyse und -speicherung | ||

| Nach Anwendung | Klinische Diagnostik | Onkologie |

| Reproduktive Gesundheit (NIPT, Träger) | ||

| Infektionskrankheit | ||

| Seltene und genetische Erkrankungen | ||

| Personalisierte Medizin | ||

| Arzneimittelentdeckung und -entwicklung | ||

| Andere Anwendungen | ||

| Nach Endnutzer | Krankenhäuser und klinische Labore | |

| Akademische und Forschungsinstitute | ||

| Pharma- und Biotechnologie-Unternehmen | ||

| Andere Endnutzer | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie hoch ist der prognostizierte Wert des DNA-Sequenzierung-Marktes bis 2030?

Der DNA-Sequenzierung-Markt wird voraussichtlich bis 2030 USD 34,23 Milliarden erreichen, was ein anhaltendes zweistelliges Wachstum widerspiegelt.

Welches Technologiesegment expandiert am schnellsten?

Nanopore-Sequenzierung wird voraussichtlich mit einer CAGR von 28,41% wachsen, da ihre Long-Read-Fähigkeit bei strukturellen Varianten- und epigenetischen Analysen an Zugkraft gewinnt.

Wie bedeutend sind Verbrauchsmaterialien In Anbieter-Umsatzmodellen?

Verbrauchsmaterialien repräsentierten 58,11% des Umsatzes von 2024 und illustrieren die Bedeutung proprietärer Reagenzien und Flusszellen für die Aufrechterhaltung des Cashflows.

Warum wird Asien-Pazifik als wichtiger Wachstumsmotor betrachtet?

Populationsweite Präzisionsmedizin-Initiativen und steigende Gesundheitsinvestitionen treiben eine CAGR von 19,63% für Asien-Pazifik bis 2030 an.

Welche Hauptbarrieren begrenzen die breitere Sequenzierungsadoption?

Hohe Instrumentenkapitalkosten und ein Mangel an qualifizierten Bioinformatik-Fachkräften beschränken die breitere Aufnahme trotz fallender Pro-Genom-Preise.

Wie dominant ist Illumina In der heutigen Wettbewerbslandschaft?

Illumina kontrolliert etwa 66,11% der globalen Systeminstallationen, sieht sich aber wachsender Konkurrenz von PacBio, Oxford Nanopore und Element Biosciences gegenüber.

Seite zuletzt aktualisiert am: