Marktgröße und Marktanteil von Auftragsforschungsorganisationen

Marktanalyse für Auftragsforschungsorganisationen von Mordor Intelligence

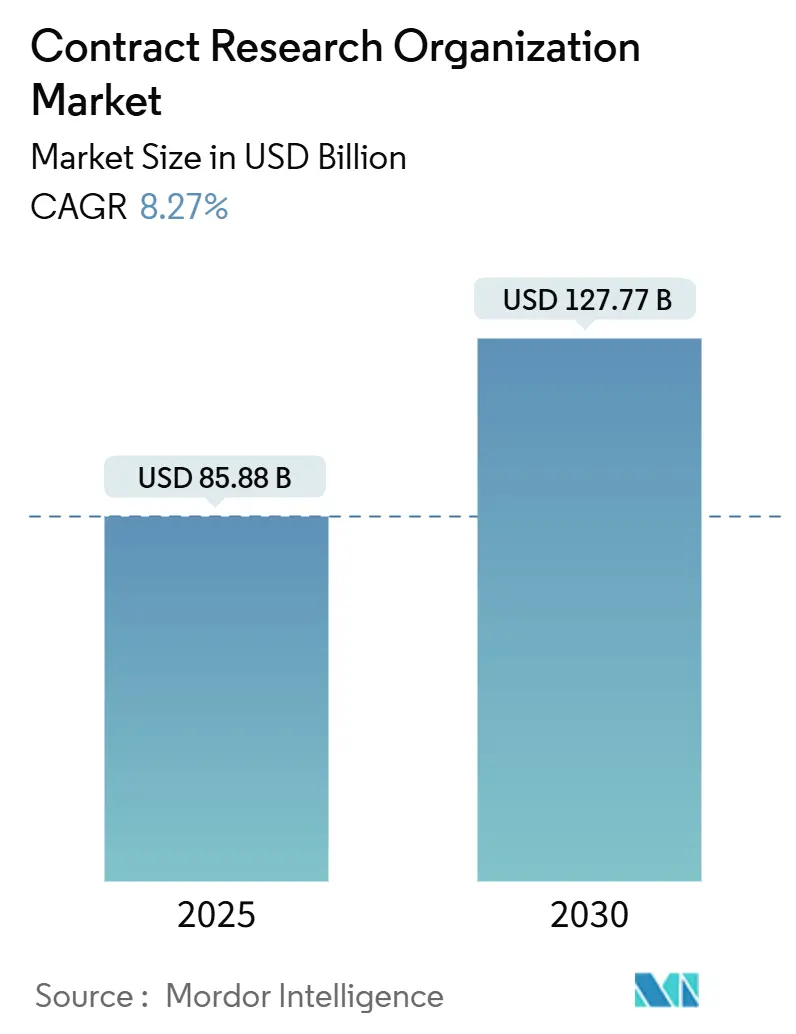

Die Marktgröße für Auftragsforschungsorganisationen wird auf 85,88 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 127,77 Milliarden USD erreichen, bei einer CAGR von 8,27% während des Prognosezeitraums (2025-2030). Das robuste Wachstum resultiert aus steigenden biopharmazeutischen F&E-Budgets, der Verlagerung hin zu anlagenleichten Betriebsmodellen und der Nachfrage nach flexiblen Outsourcing-Rahmenwerken, die es Auftraggebern ermöglichen, wachsende Entwicklungskosten zu verwalten. Onkologie-Programme dominieren die Umsätze, während Infektionskrankheitsstudien beschleunigen, da Regierungen Pandemie-Bereitschaftsinitiativen finanzieren. Große Auftraggeber standardisieren digitale Studienplattformen, und kleine Biotechs treiben Präzisionsmedizin-Protokolle voran, die auf spezielle CRO-Fähigkeiten angewiesen sind. Asien-Pazifik verzeichnet zweistelliges Wachstum, da gestraffte Vorschriften und niedrigere Betriebskosten globale Auftraggeber anziehen, obwohl Nordamerika weiterhin den größten Beitrag zu den Gebühreneinnahmen liefert. Functional Service Provider (FSP)-Verträge gewinnen an Boden, da sie klarere Kostentransparenz bieten, dennoch bleiben Full-Service-Engagements für komplexe globale Studien unentbehrlich. Steigende Talentmangel, insbesondere bei Clinical Research Associates (CRAs), und eskalierende Data-Governance-Kosten im Zusammenhang mit ICH E6(R3) könnten die kurzfristigen Betriebsmargen dämpfen.

Wichtige Berichtsergebnisse

- Nach Dienstleistungstyp eroberten Klinische Forschungsdienstleistungen 61,45% der Marktgröße für Auftragsforschungsorganisationen im Jahr 2024; die Frühphasenentwicklung wird voraussichtlich mit 10,72% CAGR zwischen 2025-2030 wachsen.

- Nach Therapiebereich machte die Onkologie 21,43% des Marktanteils für Auftragsforschungsorganisationen im Jahr 2024 aus; Infektionskrankheiten werden sich mit einer CAGR von 10,81% bis 2030 entwickeln.

- Nach Endnutzer kontrollierten pharmazeutische und biopharmazeutische Unternehmen 55,34% der Umsätze von 2024, und Medizinprodukte-Auftraggeber stellen die am schnellsten wachsende Gruppe mit einer CAGR von 9,58% dar.

- Nach Liefermodell hielten Full-Service-Vereinbarungen 62,16% des Marktes für Auftragsforschungsorganisationen im Jahr 2024, während FSP-Verträge eine CAGR von 10,43% verzeichnen sollen.

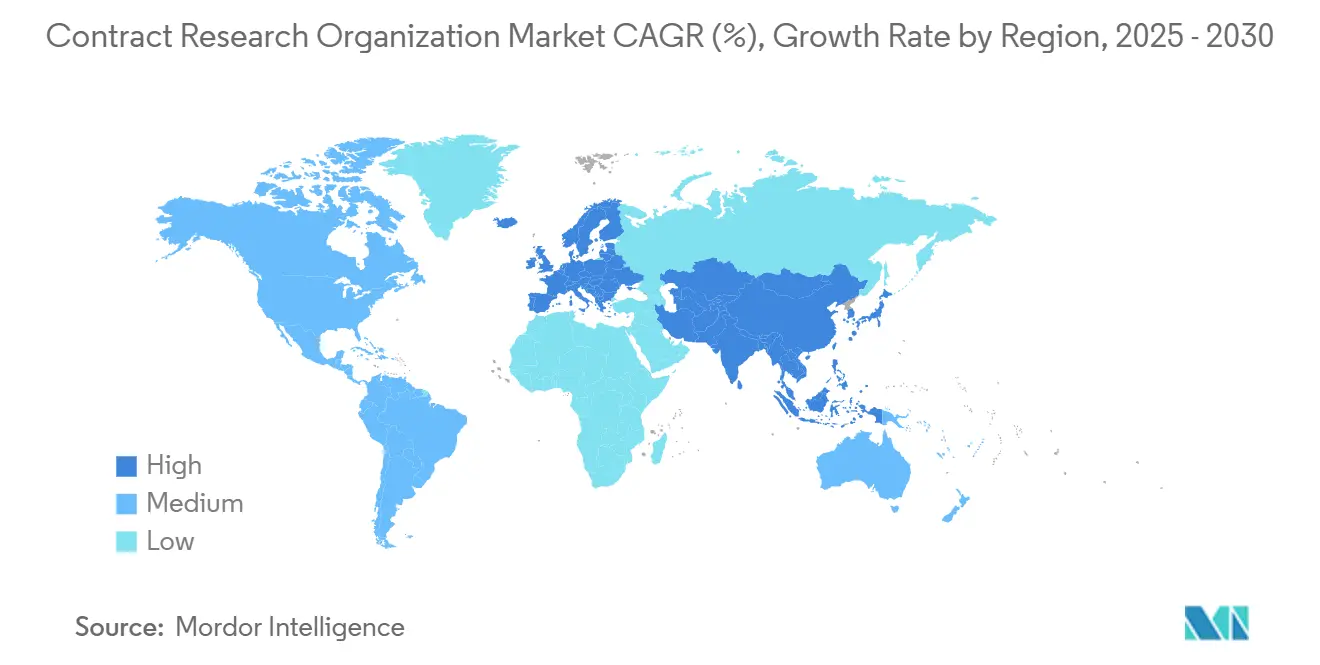

- Nach Geografie führte Nordamerika mit 38,92% Umsatzanteil im Jahr 2024, während Asien-Pazifik voraussichtlich mit einer CAGR von 11,26% bis 2030 expandieren wird.

Globale Markttrends und Erkenntnisse für Auftragsforschungsorganisationen

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Wachsende F&E-Aktivitäten von Biopharmazeutischen Unternehmen | +2.1% | Global, mit Konzentration in Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Zunehmende Anzahl klinischer Studien | +1.8% | Global, mit dem höchsten Wachstum in Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Wachsender Trend des Outsourcings und Kosteneinsparungen durch CRO-Dienstleistungen | +1.5% | Global, besonders stark in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Zunehmende Prävalenz chronischer und komplexer Krankheiten | +1.2% | Global, mit alternden Bevölkerungen in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Wachstum in der personalisierten Medizin | +0.9% | Nordamerika & Europa führend, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Verstärkter Fokus auf seltene und chronische Krankheiten | +0.7% | Global, mit regulatorischer Unterstützung in wichtigen Märkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende F&E-Aktivitäten von Biopharmazeutischen Unternehmen

Globale Biopharma-F&E-Ausgaben stiegen auf 288 Milliarden USD im Jahr 2024, trotz makroökonomischer Gegenwinds. Top-Arzneimittelhersteller leiten Rekordbudgets zur Pipeline-Erneuerung, da Patentabläufe näher rücken, und die Jagd nach höhermargigen Assets verstärkt die Abhängigkeit von externen Entwicklungspartnern. CROs profitieren, da Auftraggeber frühe Sicherheitsstudien und späte Phasen-Betriebslogistik auslagern. Präzisionsmedizin-Projekte erfordern ausgeklügelte Biomarker-Strategien und lenken die Nachfrage zu Anbietern mit integrierten Labor- und Datenwissenschaftsdiensten. Der anhaltende Investitionszyklus signalisiert einen stabilen langfristigen Auftragsbestand, der Preissetzungsmacht für differenzierte Dienstleistungslinien unterstützt.

Zunehmende Anzahl klinischer Studien

Abgeschlossene industriegesponserte Studien stiegen um 10,7% gegenüber dem Vorjahr auf 4.295 im Jahr 2024. Die Onkologie behielt die Führung, aber Chinas Anteil an Krebsstudien schnellte auf 60% im Jahr 2023.[1]Quelle: Nature, 'Clinical Trials in China', nature.com Auftraggeber tendieren zu Schwellenmärkten für schnellere Rekrutierung und niedrigere Kosten, was CROs dazu veranlasst, ihre Aktivitäten in Asien-Pazifik zu skalieren. Erweiterte Studienvolumen treiben die Nachfrage nach Datenmanagement-Plattformen und Remote-Monitoring-Technologien an, die die Standortleistung verbessern. Anbieter, die in der Lage sind, mehrsprachige Projektteams zu mobilisieren und verschiedene regulatorische Regime zu navigieren, ziehen wiederkehrende Geschäfte von globalen Kunden an, die Zeitpläne entschärfen möchten.

Wachsender Trend des Outsourcings und Kosteneinsparungen

Etwa 60% der klinischen Entwicklungsbudgets fließen nun in ausgelagerte Aktivitäten. FSP-Engagements geben Auftraggebern granulare Übersicht über kritische Funktionen wie Biostatistik, Pharmakovigilanz und Datenmanagement. CROs gewinnen vorhersagbare Umsatzströme, operieren aber mit engeren Margen gegenüber Full-Service-Geschäften, was Investitionen in Automatisierung zur Kostensenkung erfordert. Hybrides Sourcing ermöglicht es großen Pharmas, die Kontrolle über Protokolldesign zu behalten, während sie spezielle CRO-Expertise für regionale Umsetzung nutzen. Kleinere Biotechs, denen Infrastruktur fehlt, bevorzugen weiterhin End-to-End-Verträge, was die Relevanz integrierter Liefermodelle neben modularen Ansätzen bewahrt.

Zunehmende Prävalenz chronischer und komplexer Krankheiten

Die Krebsinzidenz wird voraussichtlich bis 2040 28 Millionen neue Fälle jährlich erreichen, während aufkommende Infektionen wie Dengue und Mpox die Pipeline investigativer Therapien erweitern.[2]Quelle: Contagion Live, 'Emerging Threats and Key Knowledge from 2024 Leading into 2025', contagionlive.com Komplexe Pathologien erfordern adaptive Studiendesigns und tiefe Biomarker-Analytik. CROs mit validierten Präzisionsmedizin-Workflows und Rekrutierungsnetzwerken für seltene Krankheiten erlangen einen Wettbewerbsvorteil. Ausgeklügelte Analyseplattformen beschleunigen die Kohortenidentifikation und treiben Zykluszeit-Reduzierungen voran, die venture-finanzierte Biotech-Unternehmen ansprechen, die auf schnellen klinischen Proof-of-Concept abzielen.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Globaler CRA-Talentmangel eskaliert Arbeitskosten | -1.4% | Global, besonders akut in Nordamerika & Europa | Kurzfristig (≤ 2 Jahre) |

| Regulatorische und ethische Herausforderungen | -1.1% | Global, mit strengerer Durchsetzung in der EU und aufkommend in APAC | Mittelfristig (2-4 Jahre) |

| Datensicherheit und Vertraulichkeitsrisiken | -0.8% | Global, mit strengerer Durchsetzung in der EU und aufkommend in APAC | Mittelfristig (2-4 Jahre) |

| Hoher Wettbewerb und Preisdruck | -0.6% | Global, am intensivsten in reifen Märkten wie Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Globaler CRA-Talentmangel

Die klinische Forschungsindustrie steht vor einer akuten Talenkrise, wobei 95% der Krebsforschungszentren Personalprobleme melden, die die Studienqualität beeinträchtigen und die Therapieentwicklung verzögern. Unbesetzte Positionen blähen Arbeitsbudgets auf und verzögern Standort-Initialisierungsmeilensteine. Einige CROs setzen beschleunigte Trainings-Akademien und vorqualifizierte Kandidatenpools ein, die Onboarding-Kosten um 10.000-50.000 USD pro Monat reduzieren. Dennoch besteht die Talentlücke, da akademische Curricula selten klinische Forschungskarrieren hervorheben. Mängel begrenzen das Kapazitätswachstum und können das Tempo einschränken, mit dem Anbieter neue Studien annehmen können.

Datensicherheit und Vertraulichkeitsrisiken

Die DSGVO erfordert rigorose Pseudonymisierung und grenzüberschreitende Datentransfer-Schutzmaßnahmen. ICH E6(R3) kodifiziert zusätzlich Rückverfolgbarkeit und Echtzeitqualitätsüberwachung. Die Implementierung mehrschichtiger Verschlüsselung, Audit-Trails und rollenbasierter Zugriffskontrollen erhöht die Compliance-Kosten, insbesondere für mittelgroße CROs. Auftraggeber verschärfen Lieferanten-Qualifizierungsaudits, verlängern Bid-to-Award-Zyklen und drängen kleinere Anbieter dazu, in Cybersicherheitszertifizierungen zu investieren. Das Versäumnis, sich entwickelnde Standards zu erfüllen, birgt das Risiko regulatorischer Strafen und Reputationsschäden, was die Betriebsmargen während der Übergangszeit belastet.

Segmentanalyse

Nach Dienstleistungstyp: Frühphasenentwicklung treibt Innovation voran

Die Marktgröße für Auftragsforschungsorganisationen für Klinische Forschungsdienstleistungen machte 61,45% der Gesamtumsätze im Jahr 2024 aus und bestätigt die Bedeutung der Expertise in der späten Ausführungsphase. Jedoch wird der Umsatz der Frühphasenentwicklung voraussichtlich mit einer CAGR von 10,72% bis 2030 steigen, dem schnellsten unter den Dienstleistungskategorien. Auftraggeber verlassen sich auf Phase-I-Spezialisten, um First-in-Human-Sicherheitsdaten zu generieren, die das Risiko der Asset-Progression verringern. Digitale Studiensimulatoren und adaptive Protokolldesigns verkürzen Zykluszeiten, während integrierte bioanalytische Labore Echtzeit-PK/PD-Ablesungen liefern, die frühzeitige Entscheidungsfindung unterstützen.

Führende CROs absolvierten in den letzten fünf Jahren mehr als 250 Phase-I-Studien, was die erhöhte Nachfrage nach Mikrodosierung, Food-Effect- und Drug-Drug-Interaction-Bewertungen widerspiegelt. Anbieter, die nahtlose Übergänge von präklinischer Toxikologie zu Phase-I-Kliniken bieten, erfassen zusätzliche Umsätze und stärken die Kundenbindung. KI-gesteuerte Tools wie Trial Pathfinder identifizieren geeignete Probanden in elektronischen Gesundheitsakten-Netzwerken und reduzieren Rekrutierungszeiten um bis zu 30%. Diese Effizienzsteigerungen untermauern den starken Wachstumskurs des Segments und verstärken seine strategische Bedeutung innerhalb des breiteren Marktes für Auftragsforschungsorganisationen.

Nach Therapiebereich: Onkologie-Führung steht vor Infektionskrankheiten-Aufschwung

Die Onkologie machte 21,43% des Marktes für Auftragsforschungsorganisationen im Jahr 2024 aus, untermauert von mehr als 10.000 aktiven Studien. Präzisionsonkologie-Protokolle erfordern Genomsequenzierung, Begleitdiagnostik und dezentrale Probensammlung, die die operative Komplexität erhöhen. CROs mit onkologiespezifischen Datenseen und molekularen Profilierungslaboren sichern sich wiederholte Projekte aus Big-Pharma-Pipelines, die Checkpoint-Inhibitoren und CAR-T-Therapien der nächsten Generation vorantreiben.

Infektionskrankheitsstudien werden voraussichtlich eine CAGR von 10,81% verzeichnen, da Auftraggeber auf antimikrobielle Resistenz und Pandemie-Bereitschaftsfinanzierung reagieren. Anbieter mit BSL-3-Laboren und Impfstudien-Erfahrung ziehen multinationale Partnerschaften an. Studien des zentralen Nervensystems und kardiovaskuläre Studien verzeichnen mittlere einstellige Wachstumsraten, während Portfolios für seltene Krankheiten, angetrieben von Gentherapie-Innovationen, hochmargige Möglichkeiten für CROs bieten, die Orphan-Designation-Anreize navigieren können. Die Verschiebung im therapeutischen Mix ermutigt zu Investitionen in Excellenzprogramme für Therapiebereiche, die medizinische, regulatorische und operative Fachexperten unter einem Governance-Modell konsolidieren.

Nach Endnutzer: Innovation bei Medizinprodukten beschleunigt Wachstum

Pharmazeutische und biopharmazeutische Unternehmen generierten 55,34% der Umsätze von 2024 und zementierten ihren Status als primäre Kundenbasis. Viele nehmen nun anlagenleichte Strategien an und lagern alles von Protokollentwurf bis Standortmanagement aus. Venture-finanzierte Biotechs priorisieren Speed-to-Data und bevorzugen CROs, die integrierte präklinisch-zu-klinische Pakete betreiben können, die Fundraising-Meilensteine beschleunigen.

Medizinprodukte-Auftraggeber versprechen das schnellste Wachstum mit 9,58% CAGR, angetrieben von digitalen Gesundheits-Apps, tragbaren Sensoren und Software-als-Medizinprodukt-Produkten. FDA-Leitlinien zu elektronischen Aufzeichnungen reduzieren dokumentarische Belastungen und unterstützen dezentrale Datenerfassung. CROs mit Human-Factors-Engineering-Teams und Echtzeit-Telemetrie-Analytik ziehen Geräteinnovatoren an, die gestraffte Validierungswege suchen. Akademische und staatliche Institute beauftragen weiterhin investigator-initiierte Studien, aber ihr Anteil an den Gesamtausgaben bleibt bescheiden gegenüber kommerziellen Auftraggebern.

Nach Liefermodell: FSP-Transformation formt Industrie um

Full-Service-Engagements behielten einen Umsatzanteil von 62,16% im Jahr 2024 bei und zeigen anhaltende Nachfrage nach schlüsselfertiger globaler Ausführung. Diese Verträge sprechen kleinere Biotech-Unternehmen an, denen funktionale Infrastruktur fehlt, und komplexe multinationale Studien, die zentrale Überwachung erfordern. Jedoch steigen FSP-Volumina mit einer CAGR von 10,43%, da große Pharmas klinische Operationen in funktionale Arbeitsströme disaggregieren.[3]Quelle: Clinical Leader, 'The Role of the CRO is Changing: Why', clinicalleader.com Statistik, Standortüberwachung und Pharmakovigilanz sind die am häufigsten ausgegliederten Funktionen, da sie sauber in bestehende Auftraggeber-Prozesse integrieren.

Hybrides Sourcing ermöglicht es Unternehmen, zwischen Full-Service- und FSP-Bereichen innerhalb einer einzigen Master-Service-Vereinbarung zu wechseln, wodurch Nachfrage nach CROs mit modularen Technologie-Stacks entsteht. Anbieter mit cloudbasierten EDC, risikobasierten Monitoring-Dashboards und API-Konnektivität positionieren sich für bevorzugten Anbieter-Status. FSP-Wachstum belastet Margen, daher skalieren führende Anbieter Shared-Service-Hubs in kostengünstigen Geografien und investieren in robotische Prozessautomatisierung, um die Rentabilität über den Markt für Auftragsforschungsorganisationen zu schützen.

Geografieanalyse

Nordamerika trug 38,92% der globalen Umsätze im Jahr 2024 bei dank seiner tiefen Pipeline hochwertiger Biologika und gestraffte FDA-Leitlinien, die Protokolländerungen entschärfen. Fortschrittliche Standortinfrastrukturen und erfahrene Prüfer führen zu hohen Datenqualitätswerten und erhalten Premium-Preise für Full-Service-Engagements aufrecht. Dennoch ermutigen Kostendrücke und Rekrutierungsherausforderungen Auftraggeber, Standortnetzwerke ins Ausland zu erweitern.

Asien-Pazifik wird voraussichtlich eine CAGR von 11,26% verzeichnen, die schnellste der Welt. Regulierungsbehörden in China und Südkorea haben beschleunigte Genehmigungsrahmen angenommen und Studienstart-Zeitpläne gekürzt. Regierungszuschüsse für Onkologie- und Impfstoffforschung neigen den Aktivitätsschwerpunkt zusätzlich nach Osten. CROs, die lokale Sprachkompetenz mit globalen Qualitätsdatensystemen koppeln, erobern Länder-übergreifende Mandate. Europa behält bescheidenes Wachstum bei fortlaufender Harmonisierung unter CTR 536/2014, aber einige Auftraggeber beklagen sich über längere Startup-Fristen, was sie dazu veranlasst, frühphasige Arbeiten nach Mittel-Osteuropa umzuleiten, wo Ethik-Review-Boards schneller agieren.

Südamerika stellt eine kosteneffektive Alternative mit vielfältigen Patientenpopulationen dar; gestärkte Pharmakovigilanz-Systeme verbessern das Vertrauen globaler Auftraggeber. Naher Osten & Afrika bleiben nascent, ziehen aber Pilot-Onkologie- und Selten-Krankheits-Programme an, da tertiäre Zentren im Golf expandieren. Insgesamt mindert geografische Diversifizierung Rekrutierungsrisiken und gewährleistet, dass der Markt für Auftragsforschungsorganisationen zweistelliges Wachstum aufrechterhält, auch wenn etablierte Regionen Kapazitäts- und Kostenbeschränkungen gegenüberstehen.

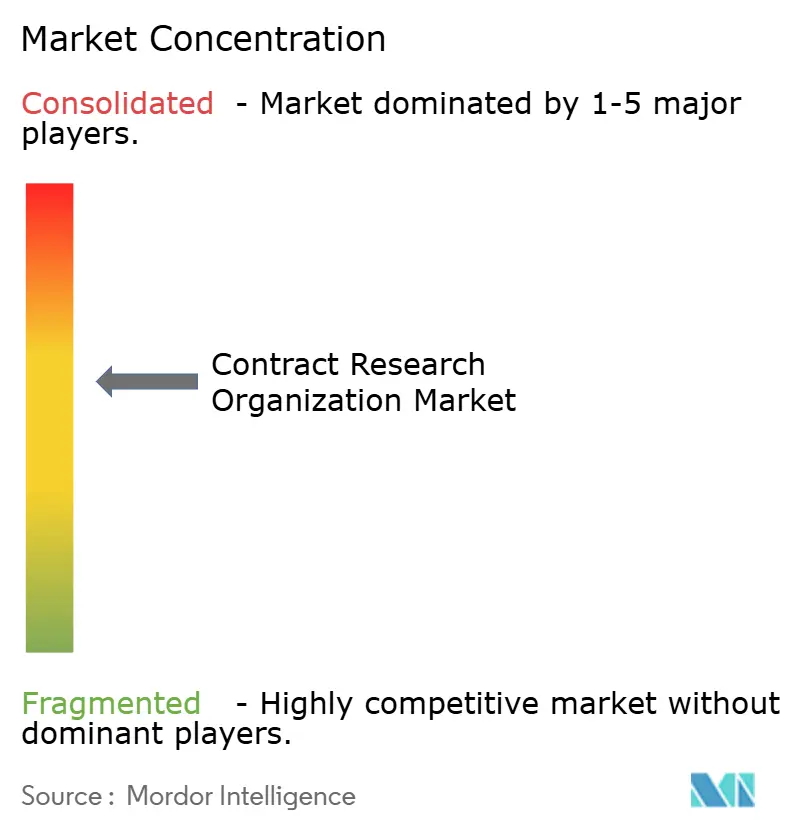

Wettbewerbslandschaft

Der Markt für Auftragsforschungsorganisationen zeigt moderate Konzentration. Die Top-Fünf-Anbieter kontrollieren einen bedeutenden Markt und lassen Raum für mittelgroße Spezialisten und aufkommende technologieorientierte Marktteilnehmer. IQVIA, Thermo Fishers PPD-Einheit und WuXi AppTec nutzen Größenvorteile, um Labor-, Daten- und Real-World-Evidence-Dienstleistungen länderübergreifend zu bündeln. ICON und Parexel vertiefen therapeutische Expertise, um Marktanteile gegen breitere Servicerivalenen zu verteidigen. Strategische Investitionen priorisieren KI-gestützte Standortanpassung, Remote-Monitoring-Plattformen und digitale Einverständniserklärungstools, die Rekrutierungszeiten verkürzen.

Partnerschaftsaktivität hat sich beschleunigt. AstraZeneca fügte zwischen 2022-2024 12 KI-Kollaborationen hinzu, um Protokollgenerierung und statistische Programmierung zu automatisieren, was den Auftraggeber-Appetit für datenwissenschaftsreiche Anbieter veranschaulicht. Novotechs Allianz mit Biostar stärkt asiatische Onkologie-Fähigkeiten, während Catawba Researchs Verbindung mit PharmaLegacy präklinische Kapazität in China bereitstellt, was veranschaulicht, wie mittelgroße CROs Wertschöpfungsketten ohne große Kapitalausgaben erweitern.

Talentbindungsstrategien gewinnen an Bedeutung. Marktführer führen flexible Arbeitsarrangements und globale Talentpools ein, um hohe CRA-Abwanderung zu bekämpfen, und einige Unternehmen setzen Fertigprodukt-Trainings-Akademien ein, um Arbeitsplatzbereitschaft zu beschleunigen. Investitionen in zentrale Monitoring-Hubs und risikobasierte Analytik schaffen Karrierewege, die die Bindung verbessern und indirekt Qualitätsmetriken heben, die Auftraggeber bei Anbieter-Evaluationen verfolgen. Kollektiv belohnt die Wettbewerbsumgebung operative Exzellenz, therapeutische Tiefe und digitale Reife über den expandierenden Markt für Auftragsforschungsorganisationen hinweg.

Branchenführer für Auftragsforschungsorganisationen

ICON plc

Charles River Laboratories

IQVIA Holdings Inc.

Thermo Fisher Scientific Inc. (PPD Inc.)

WuXi AppTec (WuXi Clinical)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Simbec-Orion und Avance Clinical bildeten eine strategische Allianz, um einheitliche Full-Service-Studienfähigkeiten in Europa, dem Vereinigten Königreich, Asien, Australien und Nordamerika zu bieten.

- November 2024: Novotech ging eine langfristige Partnerschaft mit Beijing Biostar Pharmaceuticals ein und verstärkte den Trend zur Paarung regionaler CRO-Stärken mit sponsorspezifischen therapeutischen Prioritäten.

- Oktober 2024: Catawba Research und PharmaLegacy Laboratories schufen eine grenzüberschreitende Allianz und veranschaulichten, wie Zugang zu Chinas Studieninfrastruktur durch selektive Zusammenarbeit anstatt organischen Aufbau gesichert werden kann.

- Februar 2024: Pasithea Therapeutics aktivierte vier US-Standorte für eine Phase-I-Onkologie-Studie, die von Novotech verwaltet wurde, und hob hervor, wie spezialisierte CROs mit frühzeitigen, hochkomplexen Studien betraut werden.

Umfang des globalen Marktberichts für Auftragsforschungsorganisationen

Gemäß dem Umfang des Berichts ist eine Auftragsforschungsorganisation ein Unternehmen, das klinische Studiendienstleistungen für die Pharma-, Biotechnologie- und Medizinprodukte-Industrie bereitstellt. CROs reichen von großen, internationalen, Full-Service-Organisationen bis hin zu kleinen, spezialisierten Nischengruppen. Sie können ihre Kunden bei der Entwicklung eines neuen Medikaments oder Geräts von der Konzeptphase bis zur FDA-Marktzulassung unterstützen und eliminieren damit die Notwendigkeit für den Arzneimittel-Sponsor, Personal für diese Dienstleistungen zu unterhalten.

Der Markt für Auftragsforschungsorganisationen ist segmentiert nach Dienstleistungstyp (Frühphasenentwicklungsdienstleistungen, klinische Forschungsdienstleistungen, Labordienstleistungen, Beratungsdienstleistungen und Datenmanagementdienstleistungen), nach Therapiebereich (Onkologie, Infektionskrankheiten, Störungen des zentralen Nervensystems (ZNS), immunologische Störungen, kardiovaskuläre Erkrankungen, Atemwegserkrankungen, Diabetes und andere Therapiebereiche), nach Endnutzer (pharmazeutische & biopharmazeutische Unternehmen, Medizinprodukte-Unternehmen und andere Endnutzer (akademische/staatliche Institute)), nach Liefermodell (Full-Service/integrierte CRO, funktionaler Service-Provider (FSP) und Hybrid/modulares Modell) und nach Geografie (Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten). Für jedes Segment wird die Marktgröße in Form von Werten (USD) bereitgestellt.

| Frühphasenentwicklungsdienstleistungen | |

| Klinische Forschungsdienstleistungen | Phase I |

| Phase II | |

| Phase III | |

| Phase IV | |

| Labordienstleistungen | |

| Beratungsdienstleistungen |

| Onkologie |

| Infektionskrankheiten |

| Störungen des zentralen Nervensystems (ZNS) |

| Immunologische Störungen |

| Kardiovaskuläre Erkrankungen |

| Atemwegserkrankungen |

| Diabetes |

| Andere Therapiebereiche |

| Pharmazeutische & Biopharmazeutische Unternehmen |

| Medizinprodukte-Unternehmen |

| Andere Endnutzer (Akademische/Staatliche Institute) |

| Full-Service/Integrierte CRO |

| Funktionaler Service-Provider (FSP) |

| Hybrid/Modulares Modell |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Dienstleistungstyp | Frühphasenentwicklungsdienstleistungen | |

| Klinische Forschungsdienstleistungen | Phase I | |

| Phase II | ||

| Phase III | ||

| Phase IV | ||

| Labordienstleistungen | ||

| Beratungsdienstleistungen | ||

| Nach Therapiebereich | Onkologie | |

| Infektionskrankheiten | ||

| Störungen des zentralen Nervensystems (ZNS) | ||

| Immunologische Störungen | ||

| Kardiovaskuläre Erkrankungen | ||

| Atemwegserkrankungen | ||

| Diabetes | ||

| Andere Therapiebereiche | ||

| Nach Endnutzer | Pharmazeutische & Biopharmazeutische Unternehmen | |

| Medizinprodukte-Unternehmen | ||

| Andere Endnutzer (Akademische/Staatliche Institute) | ||

| Nach Liefermodell | Full-Service/Integrierte CRO | |

| Funktionaler Service-Provider (FSP) | ||

| Hybrid/Modulares Modell | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Marktes für Auftragsforschungsorganisationen?

Der Markt für Auftragsforschungsorganisationen erreichte 85,88 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 stetig steigen.

Welche Region expandiert am schnellsten im Markt für Auftragsforschungsorganisationen?

Asien-Pazifik wird voraussichtlich eine CAGR von 11,26% verzeichnen aufgrund gestraffte Vorschriften, Kostenvorteile und große Patientenpools.

Warum gewinnen Functional Service Provider-Verträge an Popularität?

FSP-Modelle gewähren Auftraggebern größere Oversight und Kostentransparenz für diskrete Funktionen wie Biostatistik und Monitoring und befeuern eine CAGR von 10,43% in diesem Lieferansatz.

Welcher Therapiebereich hat den größten Anteil an CRO-Ausgaben?

Onkologie macht 21,43% der Umsätze von 2024 aus, unterstützt von umfangreichen Präzisionsmedizin-Pipelines und komplexen Studiendesigns.

Wie wirkt sich der CRA-Talentmangel auf CRO-Operationen aus?

CRA-Fluktuation von 32% bläht Arbeitskosten auf und streckt Studienstart-Zeitpläne, was CROs dazu drängt, in Schnelltrainings-Akademien und flexible Personalbesetzungslösungen zu investieren.

Welche Technologien übernehmen CROs, um wettbewerbsfähig zu bleiben?

Investitionen konzentrieren sich auf KI-gesteuerte Patientenrekrutierung, Remote-Monitoring-Dashboards und cloudbasierte elektronische Datenerfassungssysteme, die Studienzeitpläne komprimieren und gleichzeitig die Datenqualität verbessern.

Seite zuletzt aktualisiert am: