Marktgröße und Marktanteil für Begleiter Tier Gesundheitswesen

Marktanalyse für Begleiter Tier Gesundheitswesen von Mordor Intelligenz

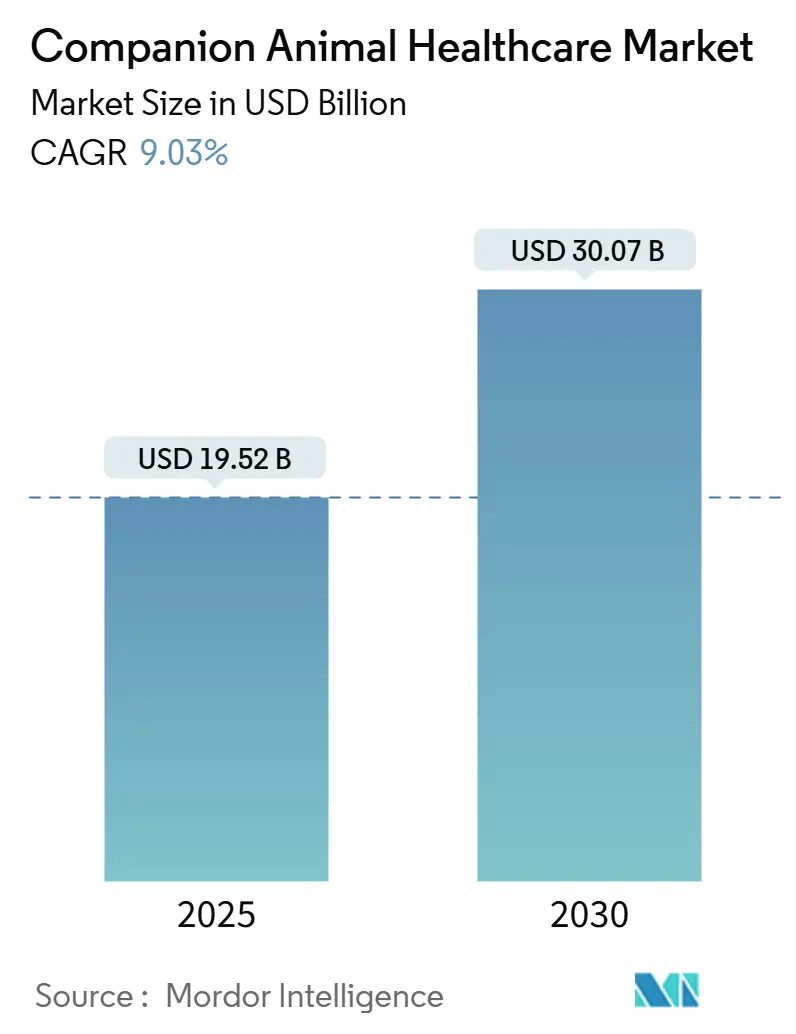

Die Marktgröße für Begleiter Tier Gesundheitswesen erreichte 19,52 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 30,07 Milliarden USD bis 2030 ansteigen, was einer CAGR von 9,03% entspricht. Die zunehmende Vermenschlichung von Haustieren, kontinuierliche Einführungen KI-gestützter Diagnostika und die Verbreitung von Abonnement-Wellness-Plänen haben sowohl die Nachfrage als auch den Zugang zu tierärztlichen Dienstleistungen erweitert. Bahnbrechende monoklonale Antikörper stärken das Therapeutika-Portfolio, während Punkt-von-Pflege (POC) Analysegeräte die diagnostischen Bearbeitungszeiten verkürzen und die klinische Entscheidungsfindung verbessern. Digitale Handelskanäle skalieren weiterhin und ergänzen das traditionelle Klinik-Modell durch die Verknüpfung von Teleberatung, Pharmaerfüllung und Hauslieferung. Geografisch behält Nordamerika den größten Umsatzpool, während Asien-Pazifik den am schnellsten wachsenden Bereich darstellt, da Urbanisierung und verfügbare Einkommen steigen.

Wichtige Erkenntnisse des Berichts

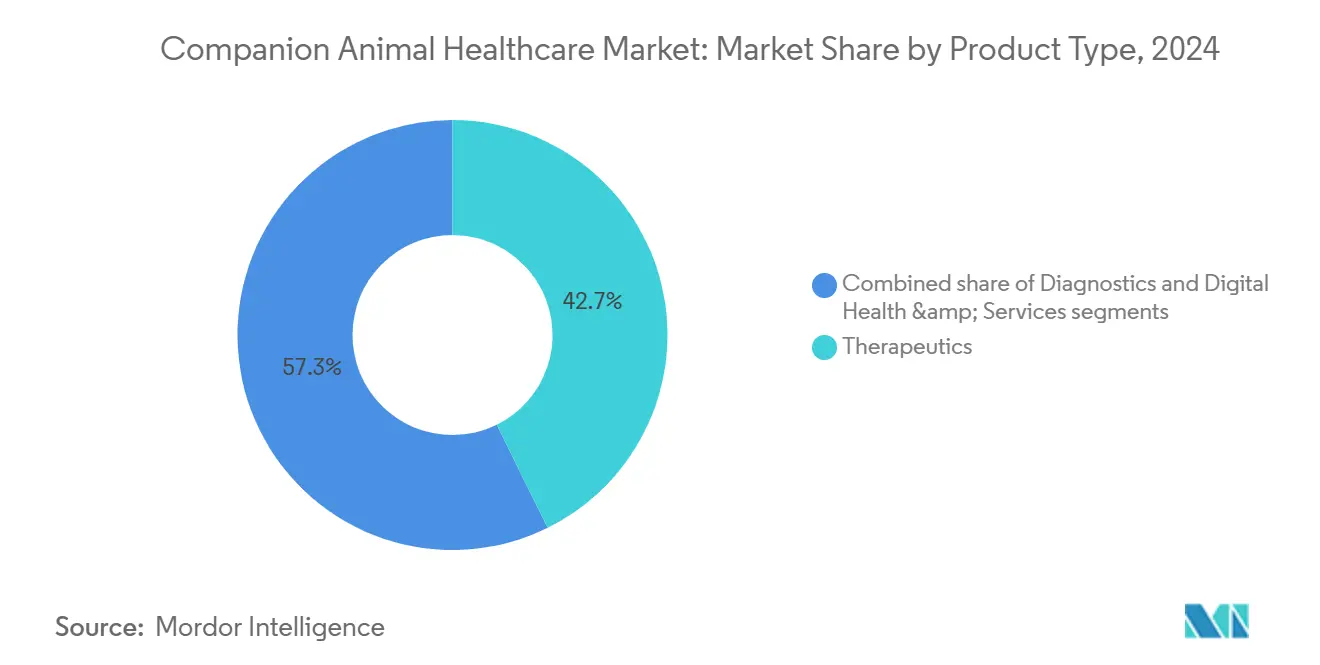

- Nach Produkttyp führten Therapeutika mit 42,78% des Marktanteils für Begleiter Tier Gesundheitswesen im Jahr 2024, während Diagnostika voraussichtlich die schnellste Expansion mit einer CAGR von 12,58% bis 2030 verzeichnen werden.

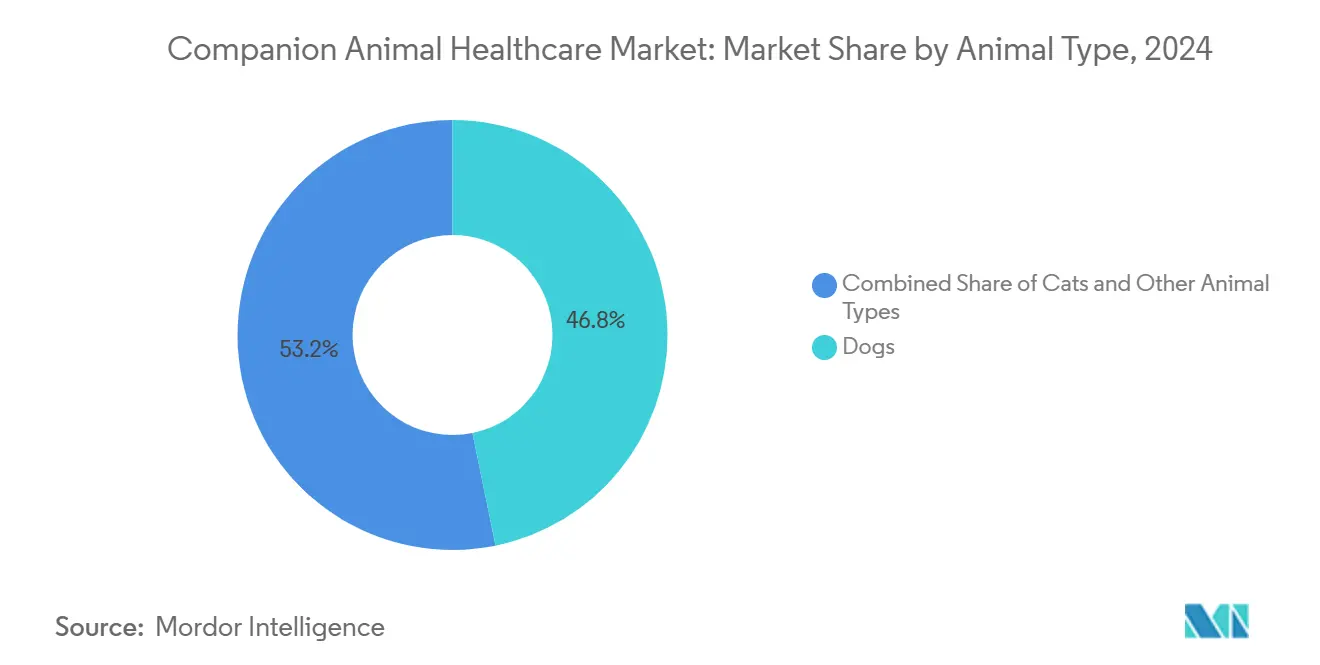

- Nach Tierart entfielen auf Hunde 46,82% der Marktgröße für Begleiter Tier Gesundheitswesen im Jahr 2024; Katzen werden voraussichtlich eine CAGR von 11,24% bis 2030 verzeichnen.

- Nach Vertriebskanal hielten Tierkliniken und Tierarztpraxen 54,82% der Umsatzbasis von 2024, während online- und e-Handel-Plattformen mit einer CAGR von 10,67% über denselben Zeitraum steigen werden.

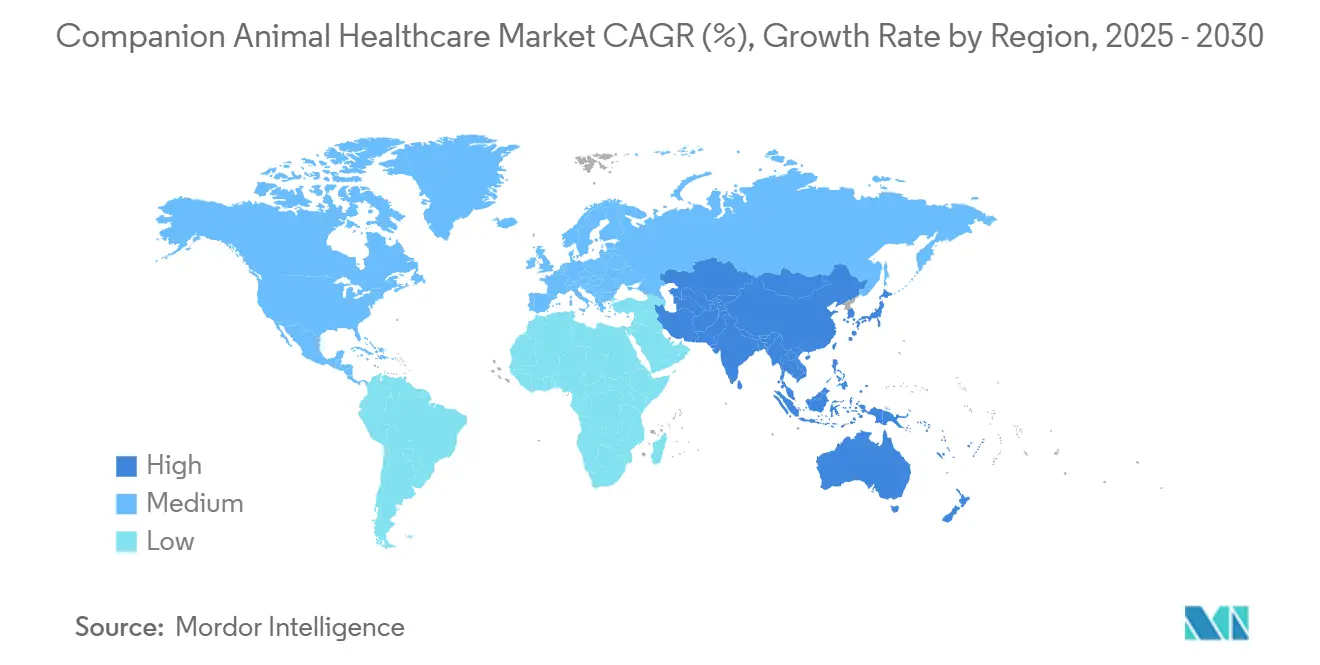

- Nach Geografie trug Nordamerika 42,32% des globalen Umsatzes im Jahr 2024 bei; Asien-Pazifik wird voraussichtlich die höchste CAGR von 10,31% bis 2030 verzeichnen.

Globale Markttrends und Einblicke für Begleiter Tier Gesundheitswesen

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Zunahme der Haustierhaltung & "Vermenschlichung" von Tieren | +2.1% | Global, am stärksten In Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Erweiternde Penetration von Haustierversicherungen | +1.8% | Nordamerika & EU-Kernmärkte, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Schnelle Einführung fortgeschrittener Klinik- & POC-Diagnostika | +1.5% | Global, angeführt von entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Boom bei chronischen monoklonalen Antikörpern für OA & Dermatologie | +1.2% | Nordamerika & Europa, globale Expansion | Mittelfristig (2-4 Jahre) |

| Kommerzialisierung mikrobiom-basierter Therapeutika | +0.8% | Global, frühe Einführung In Prämie-Märkten | Langfristig (≥ 4 Jahre) |

| Abonnement-basierte Wellness-Pläne von Tierklinik-Ketten | +0.9% | Nordamerika-Kernmarkt, selektive globale Expansion | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zunahme der Haustierhaltung & "Vermenschlichung" von Tieren

Die Vermenschlichung von Haustieren hat die Ausgabenprioritäten verschoben; 66% der Besitzer sind bereit, lebensverlängernde Medikamente In Betracht zu ziehen, und die monatlichen Medianausgaben stiegen 2024 auf 260 USD. Chinesische Umfragen zeigen, dass 55% der Besitzer Haustiere nun als Kinder betrachten, was Prämie-Pflegekäufe antreibt. Wellness-Budgets bevorzugen zunehmend Lebensqualitätsmedikamente, fortgeschrittene Bildgebung und maßgeschneiderte Ernährung. Die Versicherungsaufnahme spiegelt diese Veränderung wider, mit 45% der Hundebesitzer und 36% der Katzenbesitzer, die Policen besitzen, wodurch tierärztliche Versorgung In die Haushaltsfinanzplanung eingebettet wird.

Erweiternde Penetration von Haustierversicherungen

Die Prämien erreichten 2024 4,5 Milliarden USD, mehr als das Doppelte der Werte von 2019. Die Spitze-10-Anbieter kontrollieren 90% des Marktes und schärfen Produktdesign und Underwriting-Effizienz. Regulatorische Klarheit kam durch den NAIC Haustier Versicherung Modell Act von 2024, der präventive Wellness-Zusätze von echten Risikotransferprodukten trennt. Allerdings veranlasste die medizinische Inflation Nationwide zum Ausstieg aus 100.000 Verträgen, was Kosteneindämmungsdruck verdeutlicht, selbst wenn Vertriebspartnerschaften-wie Petco plus Nationwide-Skalenvorteile suchen[1]National Association von Versicherung Commissioners, "Haustier Versicherung Modell Act," naic.org.

Schnelle Einführung fortgeschrittener Klinik- & POC-Diagnostika

KI-gesteuerte Systeme, beispielhaft durch Zoetis' Vetscan Imagyst, evaluieren nun 1.000 mikroskopische Felder innerhalb von Minuten. Der kartuschenbasierte OptiCell Hämatologie-Analysator bringt Referenzlabor-Präzision In Kliniken und minimiert die Abhängigkeit von externen Laboren. COVID-19-Störungen beschleunigten die Adoption, indem sie den operativen Wert von Vor-Ort-Diagnostika verdeutlichten. Neue Marktteilnehmer wie Indical Bioscience'S OvaCyte automatisieren die Stuhlanalyse und integrieren maschinelles Lernen weiter In Routine-Arbeitsabläufe.

Boom bei chronischen monoklonalen Antikörpern (MAbs)

Bedinvetmab (Librela) überschritt 25 Millionen verteilte Dosen, mit klinischen Ansprechraten von über 71% und vereinfachter monatlicher Dosierung, die die Einhaltung verbessert. Laufende Überwachung kennzeichnet muskuloskelettale Ereignisse und unterstreicht die Notwendigkeit wachsamer Pharmakovigilanz. Pipeline-Aktivitäten umfassen nun Nierenerkrankungen, Onkologie und Arthrose bei Katzen und positionieren MAbs als langfristige Wachstumssäule. Tierarzt-Umfragen In fünf EU-Ländern berichten über hohe Zufriedenheit und bestätigen kontinuierliche Investitionen In Antikörper-Plattformen[2]Frontiers Editorial Büro, "Sicherheit Signal Analyse für Bedinvetmab," frontiersin.org.

Hemmnisse-Auswirkungsanalyse

| Hemmnisse-Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Eskalierende tierärztliche Dienstleistung- & Arzneimittelkosten | -1.4% | Global, am akutesten In entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Ausbreitung gefälschter / Graumarkt-Medikamente | -0.8% | Global, konzentriert In online-Kanälen | Mittelfristig (2-4 Jahre) |

| Globaler Mangel an qualifizierten Tierärzten & Tierarzthelferinnen | -1.1% | Global, kritisch In ländlichen & aufstrebenden Märkten | Langfristig (≥ 4 Jahre) |

| Regulatorische Verzögerung für Genbearbeitungs- & Zelltherapieprodukte | -0.6% | Global, streng In EU & Nordamerika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende tierärztliche Service- & Arzneimittelkosten

Die Pflegekosten stiegen seit 2014 um 60% und übertrafen die allgemeine Inflation. Konzerngruppen üben Preismacht aus; Mars Veterinär- Gesundheit kontrolliert fast die Hälfte der konzerngeführten Kliniken. Höhere Rechnungen reduzierten die Besuchsvolumen 2024 um 2,3% und verlängerten Intervalle zwischen Untersuchungen um 48%. Gesetzgeber reagieren: Der vorgeschlagene PAW Act würde HSA/FSA-Auszahlungen bis zu 1.000 USD ermöglichen, während das Verteidigungsministerium nun Militärfamilien 2.000 USD für Haustierverlagerung erstattet, was Erschwinglichkeitsbarrieren teilweise mildert.

Ausbreitung gefälschter/Graumarkt-Medikamente

Die FDA gab 2024 mehrere Warnschreiben an Firmen heraus, die nicht zugelassene Anfallsmedikamente für Haustiere vermarkteten. Verstärkte online-Überwachung zielt auf e-Handel-Lieferanten ab, die tierärztliche Aufsicht umgehen. Kompoundierungs-Policy-Updates, einschließlich der Entfernung von Vetmedin Lösung aus Schüttgut-Listen, offenbaren Spannungen zwischen Versorgungsflexibilität und Patientensicherheit. FDA-Pharmakovigilanz-Daten protokollierten 38.756 unerwünschte Ereignisse im Zusammenhang mit 21 tierärztlichen Arzneimitteln und verstärkten den Stakeholder-Fokus auf legitime Beschaffung[3]Quelle: u.S. Lebensmittel Und Medikament Administration, "FDA Tier Und Veterinär- Innovation Agenda," fda.gov.

Segmentanalyse

Nach Produkttyp: Therapeutika führen, während Diagnostika beschleunigen

Das Therapeutika-Segment kommandierte 42,78% des Marktes für Begleiter Tier Gesundheitswesen im Jahr 2024, gestützt durch Impfstoffe, Parasitizide und schnelle monoklonale Antikörper-Aufnahme. Bedinvetmabs Leistung half Zoetis, sein Begleiter-Portfolio im Q3 2024 um 18% zu steigern. Präventive Impfstoffe behalten eine wesentliche Rolle, obwohl Parasitizid-Umsätze zu Einzelhandelskanälen abwandern. Generika-Konkurrenz bremst das Wachstum von Anti-Infektiva und antimikrobielle Resistenz hält regulatorische Überwachung intensiv.

Diagnostika verzeichnen die schnellste CAGR von 12,58% bis 2030 und signalisieren strukturellen Wandel hin zur Präzisionsmedizin. KI-gestützte Analysegeräte kombinieren Hämatologie, Urinanalyse und Bildgebung In einheitlichen Plattformen und reduzieren diagnostische Bearbeitungszeiten von Tagen auf Minuten. Kliniken, die POC-Geräte verwenden, berichten über verbesserte Kundenadherenz und zusätzliche Umsatzgewinne. Die Marktgröße für Begleiter Tier Gesundheitswesen bei Diagnostika wird voraussichtlich erheblich skalieren, da maschinelles Lernen Interpretationsvariabilität reduziert und evidenzbasierte Pflegemodelle antreibt.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Nach Tierart: Hunde dominieren, doch Katzen treiben Wachstum voran

Hunde hielten 46,82% des globalen Umsatzes im Jahr 2024, unterstützt durch eine gut etablierte Pflegeinfrastruktur und eine breite präventive Produktpalette. Katzen liefern jedoch die schnellste CAGR von 11,24%, was urbane Lebenstrends und erhöhtes Bewusstsein für katzenspezifische Erkrankungen widerspiegelt. Die bedingte FDA-Zulassung 2025 für Felycin-CA1, die erste Therapie für feline hypertrophische Kardiomyopathie, unterstreicht steigende Innovation für Katzen. Mit zunehmender Langlebigkeit erweitert das Management chronischer Krankheiten die Marktgröße für Begleiter Tier Gesundheitswesen für beide Arten.

Demografische Daten verstärken den Schwung: Millennials und Generation Z priorisieren Haustierwohl, oft über andere diskretionäre Ausgaben. Eine alternde Haustierpopulation verstärkt die Nachfrage nach Schmerzbehandlung, Gelenkunterstützung und Nierentherapien. Mikrobiom-Forschung leitet bereits artspezifische Probiotika-Regime, während Frunevetmab (Solensia) antikörperbasierte Schmerzlinderung für feline Arthrose bringt. Diese Fortschritte verbessern den Marktanteil für Begleiter Tier Gesundheitswesen, der durch feline Produkte und Dienstleistungen erfasst wird.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Nach Vertriebskanal: Traditionelle Kliniken entwickeln sich inmitten digitaler Disruption

Tierkliniken und Tierarztpraxen behielten 54,82% des Umsatzes von 2024, doch ihre Rolle wendet sich von Produktwiederverkauf zu umfassender Pflegeorchestration. Personalinvestition ist nun ein Wettbewerbsdifferenzierer; Mars Veterinär- Gesundheit stellte 500 Millionen USD für Ausbildung und Mitarbeiterbindung bereit. Konzerngruppen-Restrukturierung, wie die Aufspaltung von National Veterinär- Associates In Ethos Veterinär- Gesundheit und NVA, positioniert Netzwerke für zukünftige Börsengänge und spezialisierte Servicebereiche.

online- und e-Handel-Plattformen sind auf dem Weg zu einer CAGR von 10,67% bis 2030, angetrieben durch Telehealth-Integration und reibungslose Pharma-Erfüllung. Airvets 11-Millionen-USD-Series-B-2-Erweiterung unterstützt seine Expansion In Mitarbeiterleistungspakete bei multinationalen Unternehmen wie PepsiCo. Mobil-First-Apotheken wie Koala Gesundheit bieten Lieferung am selben Tag und verknüpfen mehr als 25.000 unabhängige Praxen mit digitalen Lagerbeständen, wodurch der Markt für Begleiter Tier Gesundheitswesen erweitert wird, ohne physische Standorte zu expandieren.

Geografische Analyse

Nordamerika generierte 42,32% des globalen Umsatzes 2024, da reife Versicherungspenetration, fortgeschrittene Praxisinfrastruktur und Loyalitätsprogramme wie Banfields präventive Pläne anhaltende Ausgaben untermauern. Konsolidierung formte die Landschaft neu, als Chubb Healthy Paws kombinierte und eine 8,6-Milliarden-USD-mehrere-Klinik-Fusion ein 750-Standorte-Netzwerk bildete. Trotz Größenordnung bedrohen Tierarztmangel den Zugang; Projektionen warnen, dass 75 Millionen Haustiere bis 2030 ohne Versorgung sein könnten, was regulatorischen Druck für Anreize auslöst.

Asien-Pazifik ist das am schnellsten wachsende Territorium mit einer CAGR von 10,31%, angetrieben durch steigende städtische Mittelschicht-Haushalte. Chinas Haustierpflege-Sektor erreichte 2022 1.062 Milliarden Yuan nach einem zusammengesetzten Anstieg von 17,7% seit 2015, doch die Klinikdichte hinkt den Vereinigten Staaten hinterher. In Südkorea zeigen Lifestyle-Umfragen jüngere Erwachsene, die Haustiere Kindern vorziehen und diskretionäre Mittel In Prämie-Pflege lenken. Australien demonstriert einen reifen Teilmarkt, mit Zoetis' 484-Millionen-USD-Umsätzen 2023 und seinem Melbourne-Fertigungserwerb, der langfristige regionale Verankerung signalisiert.

Europa verzeichnet stetiges Wachstum, unterstützt durch robuste tierärztliche Curricula und harmonisierte Medikamentenregulierung. Bedinvetmabs gleichzeitige Einführung In Frankreich, Deutschland, Italien, Spanien und dem Vereinigten Königreich bestätigt Appetit auf fortgeschrittene Biologika. Nachhaltigkeitsimperative beeinflussen Behandlungsentscheidungen und bevorzugen Produkte mit reduzierten CO2-Fußabdrücken und Tierwohl-Referenzen. Grenzüberschreitende Investitionen bleiben aktiv, da EQT VetPartners erwarb und 267 Kliniken zu seinem Netzwerk hinzufügte, was die integrierten Dienstleistung-Ambitionen des Kontinents veranschaulicht.

Wettbewerbslandschaft

Mäßige Konsolidierung definiert den Markt für Begleiter Tier Gesundheitswesen, während Konglomerate, Innovatoren und digitale Disruptoren um Mindshare kämpfen. Mars Veterinär- Gesundheit nutzt Banfield und VCA, um das Klinik-Segment abzudecken, während 500 Millionen USD In Personalentwicklung geleitet werden, um Arbeitskräftelücken zu mildern. Zoetis behält F&e-Führung durch KI-gestützte Diagnostika und monoklonale Antikörper; Q1-2025-Umsätze erreichten 2,2 Milliarden USD, ein Zeugnis für anhaltende Nachfrage nach Simparica Trio, Apoquel und Cytopoint. Regulatorische Initiativen wie die FDA Tier Und Veterinär- Innovation Agenda beschleunigen Zulassungen für Firmen mit eingebetteter Forschungstiefe.

Digitale Natives schaffen Alternativ Zugangspunkte: Airvets An-Nachfrage-Video-Konsultationen integrieren sich In Arbeitgeberleistungen, und Koala Healths Mobil Apotheke verknüpft sich direkt mit Praxisverwaltungssoftware zur Automatisierung von Rezeptversand. Weiß-Raum-Möglichkeiten umfassen mikrobiom-basierte Therapeutika; Biotechnologie-Start-Ups wie MicroHarvest entwickeln mikrobielle Proteine für hypoallergene Diäten. Langlebigkeitswissenschaft gewinnt Traktion, nachdem Loyal FDA-Ausrichtung für LOY-002 sicherte, das auf die Verlängerung der Hundelebensdauer abzielt. M&eine bleibt lebhaft-Boehringer Ingelheims Kauf von Saiba Tier Gesundheit fügt therapeutische Impfstoffe hinzu, während Phibros 350-Millionen-USD-Übernahme von Zoetis' füttern-Additiv-Linie den Fokus auf Kernkompetenzen schärft.

Branchenführer für Begleiter Tier Gesundheitswesen

-

Zoetis Inc.

-

Boehringer Ingelheim Tier Gesundheit

-

Elanco Tier Gesundheit

-

Virbac

-

Merck Tier Gesundheit (MSD)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Zoetis eröffnete sein größtes uns-Referenzlabor In Louisville, Kentucky, und erweiterte die nationale diagnostische Kapazität.

- Mai 2025: Koala Gesundheit sammelte 20 Millionen USD In Series-B-Finanzierung unter der Leitung von Valspring Hauptstadt, um seine Mobil Apotheke für 25.000 unabhängige Kliniken zu erweitern.

- April 2025: Airvet schloss eine 11-Millionen-USD-Series-B-2-Runde ab, um Telehealth-Dienstleistungen und Unternehmen--Benefit-Programme mit PepsiCo und Adobe zu skalieren.

- März 2025: Die FDA genehmigte bedingt Felycin-CA1 für Katzen mit subklinischer hypertropher Kardiomyopathie, die erste Therapie für diese Indikation.

- Februar 2025: National Veterinär- Associates spaltete sich In Ethos Veterinär- Gesundheit und NVA auf und richtete jede Einheit für potenzielle Börsengänge innerhalb von zwei bis drei Jahren ein.

Globaler Berichtsumfang für Begleiter Tier Gesundheitswesen

Gemäß dem Berichtsumfang bieten Begleittiere Menschen Gesellschaft und bewachen ihre HäBenutzer und Büros. Verschiedene Krankheitsarten bei Tieren haben die Nachfrage nach Impfstoffen und diagnostischen Tests erhöht. Dieser Nachfrageanstieg ist hauptsächlich auf die Notwendigkeit zurückzuführen, Krankheiten im Zusammenhang mit der Gesundheit von Haustieren zu behandeln und zu heilen.

Der Markt für Begleiter Tier Gesundheitswesen ist nach Produkt, Tierart und Geografie segmentiert. Nach Produkt ist der Markt In Therapeutika und Diagnostika segmentiert. Bei Therapeutika ist der Markt In Impfstoffe, Parasitizide, Anti-Infektiva, medizinische Futterzusätze und andere Therapeutika untersegmentiert. Bei Diagnostika ist der Markt In Immundiagnostik-Tests, Molekulardiagnostik, diagnostische Bildgebung und andere Diagnostika untersegmentiert. Nach Tierart ist der Markt In Hunde, Katzen und andere Tierarten segmentiert. Nach Geografie ist der Markt In Nordamerika, Europa, Asien-Pazifik, Naher Osten & Afrika und Südamerika segmentiert. Der Bericht umfasst auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder In wichtigen Regionen weltweit. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen auf Basis von Umsätzen (USD) erstellt.

| Therapeutika | Impfstoffe |

| Parasitizide | |

| Anti-Infektiva | |

| NSAIDs & Schmerzbehandlung | |

| Monoklonale Antikörper | |

| Medizinische Futterzusätze | |

| Andere Therapeutika | |

| Diagnostika | Immundiagnostik-Tests |

| Molekulardiagnostik | |

| Diagnostische Bildgebung | |

| Point-of-Care-Testgeräte | |

| Andere Diagnostika | |

| Digital Health & Services | Telemedizin-Plattformen |

| Praxisverwaltungs-Software | |

| Tragbare Überwachungsgeräte |

| Hunde |

| Katzen |

| Andere Tierarten |

| Tierkliniken & Tierarztpraxen |

| Apotheken im Einzelhandel |

| Online / E-Commerce-Plattformen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restlicher Asien-Pazifik-Raum | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkttyp | Therapeutika | Impfstoffe |

| Parasitizide | ||

| Anti-Infektiva | ||

| NSAIDs & Schmerzbehandlung | ||

| Monoklonale Antikörper | ||

| Medizinische Futterzusätze | ||

| Andere Therapeutika | ||

| Diagnostika | Immundiagnostik-Tests | |

| Molekulardiagnostik | ||

| Diagnostische Bildgebung | ||

| Point-of-Care-Testgeräte | ||

| Andere Diagnostika | ||

| Digital Health & Services | Telemedizin-Plattformen | |

| Praxisverwaltungs-Software | ||

| Tragbare Überwachungsgeräte | ||

| Nach Tierart | Hunde | |

| Katzen | ||

| Andere Tierarten | ||

| Nach Vertriebskanal | Tierkliniken & Tierarztpraxen | |

| Apotheken im Einzelhandel | ||

| Online / E-Commerce-Plattformen | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der aktuelle Markt für Begleiter Tier Gesundheitswesen?

Die Marktgröße für Begleiter Tier Gesundheitswesen betrug 19,52 Milliarden USD im Jahr 2025 und wird voraussichtlich 30,07 Milliarden USD bis 2030 erreichen.

Welche Produktkategorie führt heute die Verkäufe an?

Therapeutika bleiben dominant und machen 42,78% des Umsatzes von 2024 aus, dank Impfstoffen, Parasitiziden und schnell eingeführten monoklonalen Antikörpern.

Warum wachsen Diagnostika schneller als andere Segmente?

Elanco, Boehringer Ingelheim Tier Gesundheit, Virbac, Zoetis Tier Gesundheitswesen und Ceva Sante Animale sind die wichtigsten Unternehmen, die im Markt für Begleiter Tier Gesundheitswesen tätig sind.

Welche Region expandiert am schnellsten?

Asien-Pazifik verzeichnet die höchste CAGR von 10,31%, angetrieben durch steigende urbane Einkommensniveaus, sich wandelnde kulturelle Einstellungen und unterversorgte Klinikdichte.

Wie beeinflusst Telemedizin die Marktdynamik?

Telehealth-Plattformen integrieren Videokonsultationen, e-Pharma-Erfüllung und Wellness-Abonnements, wodurch Kliniken und Arbeitgeber die Versorgung über physische Standorte hinaus erweitern und neue Umsatzkanäle erschließen können.

Welche regulatorischen Änderungen könnten die Erschwinglichkeit verbessern?

Der vorgeschlagene PAW Act würde Besitzern ermöglichen, HSA/FSA-Mittel für bis zu 1.000 USD tierärztlicher Rechnungen jährlich zu verwenden, wodurch Selbstbeteiligungsbarrieren potenziell reduziert und zusätzliche Dienstleistung-Nutzung stimuliert werden könnte.

Seite zuletzt aktualisiert am: