Marktanalyse für Kaffeepads und Kapseln

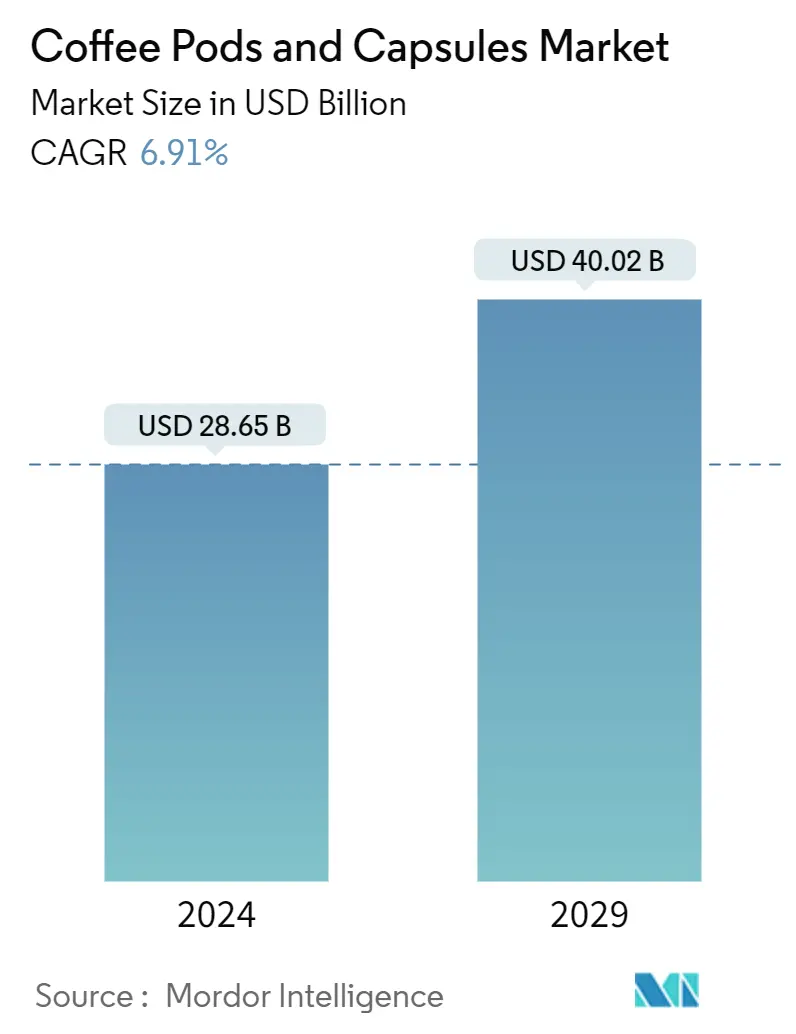

Die Marktgröße für Kaffeepads und -kapseln wird im Jahr 2024 auf 28,65 Milliarden US-Dollar geschätzt und soll bis 2029 40,02 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,91 % im Prognosezeitraum (2024–2029) entspricht.

- Die Qualität, Effizienz und vielfältigen Auswahlmöglichkeiten, die eine einzelne Portion Kaffee bietet, sind für die Nachfrage nach Kaffeepads und -kapseln von entscheidender Bedeutung. Verbraucher sind bereit, Kaffeemaschinen zu kaufen, um das Café-Erlebnis zu Hause nachzubilden, was die Nachfrage nach Kaffeepads und -kapseln steigert. Der Einsatz einer modernen Kaffeemaschine und der bevorzugten Kapsel oder des Kaffeepads zu Hause ermöglicht es Verbrauchern, schnell ein umfassendes Kaffeesortiment zuzubereiten.

- Darüber hinaus ist einer der Hauptgründe für die steigende Beliebtheit von Kaffeepads bei den Verbrauchern ihre einmalige Verwendung und die Einwegfunktionen, die den Benutzern Komfort bieten. Da es sich jedoch um Einwegprodukte handelt, achten Käufer auf die Art der Verpackung und suchen nach nachhaltigen und umweltfreundlichen Verpackungen. Dementsprechend bemühen sich die Marktteilnehmer um die Herstellung umweltfreundlicher und biologisch abbaubarer Kaffeekapseln. Beispielsweise brachte Nespresso, eine Marke von Nestle, im November 2022 kompostierbare Kaffeekapseln aus Papier auf den Markt. Die Kapseln sind mit Nespresso-Kaffeemaschinen kompatibel.

- Darüber hinaus wächst der Markt für Kaffeepads und -kapseln aufgrund der Nachfrage nach trinkfertigen Kaffeegetränken. Aufgrund des vollen Terminkalenders der Menschen benötigen sie schnelle Erfrischungen und einfach zuzubereitenden Kaffee. Kaffeepads und -kapseln erfüllen ihre Anforderungen und sparen Zeit. Es wird erwartet, dass solche Faktoren und die zunehmende Kaffeekonsumenten weltweit das Marktwachstum im Prognosezeitraum unterstützen.

Markttrends für Kaffeepads und -kapseln

Steigende Nachfrage nach Spezialitäten- und Bio-Kaffeepads und -Kapseln

- Weltweit wächst die Nachfrage nach Bio-Lebensmitteln und -Getränken, vor allem Tee und Kaffee, aufgrund veränderter Lebensstile, höherer Ausgaben für Lebensmittel und Getränke, des Bewusstseins für gesunde Lebensmittel und des Wunsches, neue Produkte zu probieren. Die oben genannten Faktoren steigern die Nachfrage nach Spezialitäten- und Bio-Kaffeepads und -Kapseln. Nachhaltigkeit bleibt für Einkäufer und Händler essentiell und die Bio-Zertifizierung ist keine Option mehr, sondern eine Voraussetzung. Darüber hinaus fordern Verbraucher und Industrie mit der zunehmenden Bevorzugung von Bio-Lebensmitteln eine Rückverfolgbarkeit in der Wertschöpfungskette.

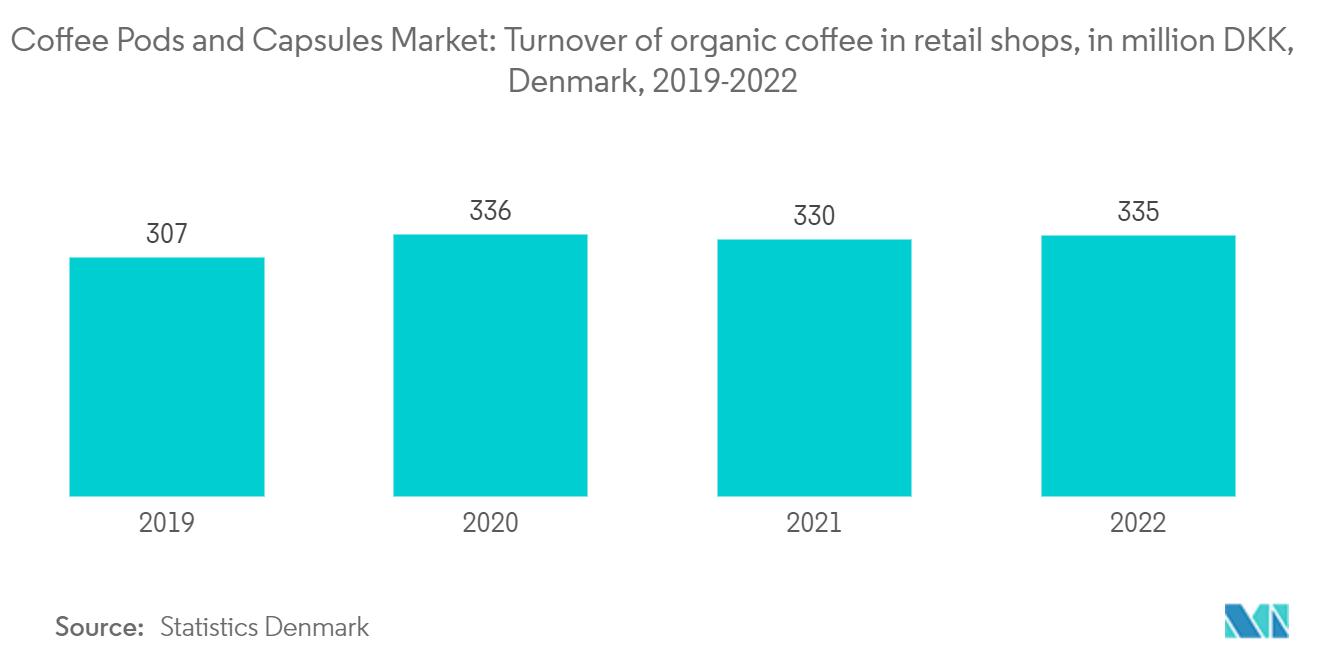

- Laut Statistics Denmark belief sich der Jahresumsatz von Bio-Kaffee in Einzelhandelsgeschäften in Dänemark im Jahr 2022 beispielsweise auf 335 Millionen Dänische Kronen. Ebenso stammten laut TransFair im Jahr 2021 rund 74 % aller in Deutschland verkauften Fair-Trade-Kaffees aus biologischem Anbau. Dies ist ein Anstieg im Vergleich zum Vorjahr, in dem nur 68 % des in Deutschland verkauften Fair-Trade-Kaffees aus biologischem Anbau stammten.

- Darüber hinaus konzentrieren sich die Akteure angesichts der wachsenden Nachfrage nach Bio-Kaffeepads darauf, Bio-Kaffee in Pad- und Kapselformaten anzubieten. Es wird erwartet, dass dies das Marktwachstum im Prognosezeitraum ankurbeln wird. Beispielsweise brachte Chamberlain Coffee, die Kaffee-Lifestyle-Marke und Idee von Emma Chamberlain, die nachhaltig angebauten Bio-Kaffee anbietet, im Dezember 2022 ihre ersten Kaffeepads auf den Markt und behauptete, dass ihre Hülle kommerziell kompostierbar sei. Solche Markteinführungen markieren eine neue Welle von Convenience für die Marken und zeigen ihr anhaltendes Engagement für Innovation und ihre Fähigkeit, die Bedürfnisse der Kunden zu erfüllen, was letztendlich zum Wachstum des Marktes beiträgt.

Europa ist führend auf dem Markt für Kaffeepads und -kapseln

- Aufgrund der steigenden Nachfrage nach alkoholfreien Instantgetränken verzeichnete der europäische Markt in den letzten Jahren eine steigende Nachfrage nach Kaffeespezialitäten und Einzelportionsgetränken. Unter allen sind Deutschland und Frankreich die regionalen Marktführer. Kaffeeproduzenten in der Region entscheiden sich aufgrund ihrer Eignung, ihres Komforts und der großen Vielfalt an Kaffeeprodukten und -maschinen sehr für Kaffeekapseln.

- Darüber hinaus hat die Verbreitung von Premium-Coffeeshops wie Starbucks den Appetit der Verbraucher auf hochwertigen, frisch gebrühten Kaffee geweckt und damit die Nachfrage nach Kaffeekapseln und -pads in Europa gesteigert. Beispielsweise verfügte Starbucks im Jahr 2022 im Vereinigten Königreich über 1.156 Filialen, davon 838 Franchise-Filialen und 318 firmeneigene Filialen, was einem Anstieg von fast 1.097 Filialen im Vergleich zum Vorjahr entspricht.

- Darüber hinaus drängen angesichts des steigenden Marktwerts von Kaffeepads und -kapseln aus nachhaltigen Materialien mehrere internationale und Handelsmarkenanbieter mit ihren innovativen Verpackungsangeboten auf den Markt in der Region. Im Juli 2023 machte der in Darlington ansässige Hersteller Beanies einen bedeutenden Schritt, indem er seine kompostierbaren Kaffeepads in Aldi-Filialen im gesamten Vereinigten Königreich einführte. Gleichzeitig stellte das Unternehmen seine Produkte in drei köstlichen Geschmacksrichtungen vor Vanille, Karamell und Haselnuss.

- In ähnlicher Weise revolutionierte Cafe Royal im September 2022 die Kaffeepadindustrie mit einem kugelförmigen Pad, das von einer 100 % kompostierbaren Hülle auf pflanzlicher Basis umhüllt war – eine bahnbrechende Zero-Waste-Lösung für Kapseln. Dieses innovative Produkt stellt nicht nur fortschrittliche Verpackungstechnologien vor, sondern positioniert die Marke auch im Wettbewerb mit exotischen High-End-Produkten, was voraussichtlich zu einem erheblichen Marktwachstum in der Region führen wird.

Branchenüberblick über Kaffeepads und -kapseln

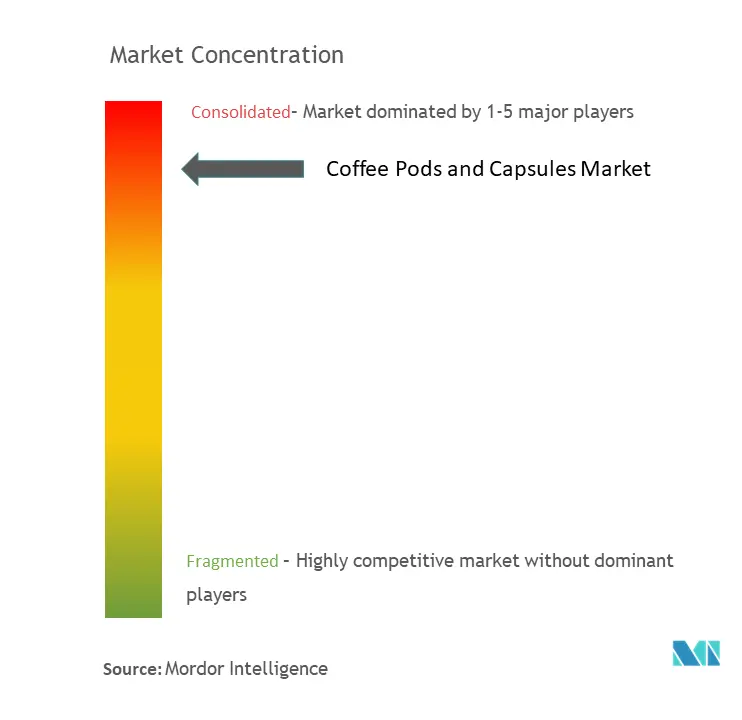

Der Markt für Kaffeepads und -kapseln wird hauptsächlich von Tim Hortons, Nestlé und der JAB Holding Company dominiert, mit einer starken globalen Präsenz von Marken wie Nespresso, Keurig, Tassimo, Senseo und Dolce Gusto. Andere wichtige Akteure wie Keurig Dr. Pepper Inc. und Starbucks Corporation halten ebenfalls einen bedeutenden Anteil am Gesamtmarkt. Hohe Produktinnovationen, die Einführung limitierter Kaffeepads, umfassende Vertriebsnetze und bessere Lieferketten haben jedoch zu einer starken Konsolidierung des Marktes für Kaffeepads und -kapseln geführt, wobei Nestlé (Nespresso und Dolce Gusto) und JAB Holdings (Senseo, Tassimo) zu nennen sind , und Keurig) halten den maximalen Anteil am Gesamtmarkt. Die Hauptakteure konzentrieren sich auf Verpackungsinnovationen und die Einführung von Produkten mit attraktiven Geschmacksoptionen, um der Verbrauchernachfrage gerecht zu werden.

Marktführer bei Kaffeepads und -kapseln

Keurig Dr Pepper Inc.

Starbucks Corporation

Nestlé SA

Tim Hortons

JAB Holding Companies

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kaffeepads und -kapseln

- September 2022 Die Schweizer Kaffeemarke CoffeeB stellt eine bahnbrechende Kaffeeinnovation für Einzelportionen vor eine komprimierte Kaffeekugel, die mit einem Material auf Algenbasis umhüllt ist und sich von herkömmlichen Aluminium- oder Plastikkapseln unterscheidet.

- August 2022 Tim Hortons erweitert sein Angebot um vier neue Espresso-Kapselsorten, die mit Nespresso-Maschinen kompatibel sind und die Optionen Classic, Bright, Bold und Decaf umfassen.

- Oktober 2021 Starbucks by Nespresso erweitert seine Produktlinie um Nespresso Vertuo-Kaffeekapseln und bereichert das kanadische Kaffeeerlebnis um mehr Möglichkeiten, den typischen Café-Geschmack zu genießen.

Branchensegmentierung für Kaffeepads und -kapseln

Ein Einzelportionskaffeebehälter ist eine Methode zur Kaffeezubereitung, bei der nur so viel Kaffee für eine einzelne Portion zubereitet wird.

Der Markt für Kaffeepads und -kapseln ist nach Typ, Vertriebskanal und Geografie segmentiert. Der Markt ist nach Typ in Pods und Kapseln unterteilt. Nach Vertriebskanälen ist der Markt in Supermärkte/Hypermärkte, Fachgeschäfte, Online-Einzelhandel und andere Vertriebskanäle unterteilt, und nach geografischer Lage in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika.

Für jedes Segment wurden die Marktgröße und Prognose auf Basis des Wertes (in USD) erstellt.

| Schoten |

| Kapseln |

| Supermärkte/Hypermärkte |

| Fachgeschäfte |

| Online-Handel |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Russland | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Schoten | |

| Kapseln | ||

| Vertriebsweg | Supermärkte/Hypermärkte | |

| Fachgeschäfte | ||

| Online-Handel | ||

| Andere Vertriebskanäle | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Russland | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung zu Kaffeepads und -kapseln

Wie groß ist der Markt für Kaffeepads und -kapseln?

Die Marktgröße für Kaffeepads und -kapseln wird im Jahr 2024 voraussichtlich 28,65 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,91 % auf 40,02 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Kaffeepads und -kapseln derzeit?

Im Jahr 2024 wird die Marktgröße für Kaffeepads und -kapseln voraussichtlich 28,65 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Kaffeepads und Kapseln-Markt?

Keurig Dr Pepper Inc., Starbucks Corporation, Nestlé SA, Tim Hortons, JAB Holding Companies sind die wichtigsten Unternehmen, die auf dem Markt für Kaffeepads und -kapseln tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Kaffeepads und -kapseln?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

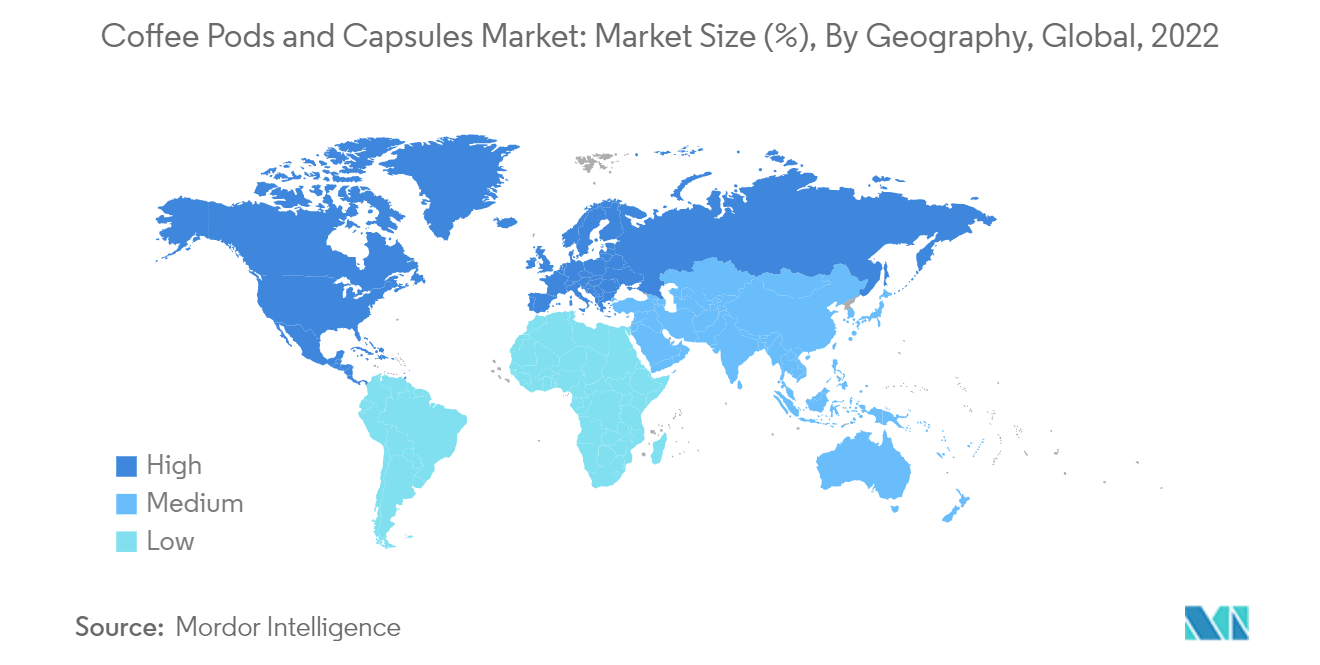

Welche Region hat den größten Anteil am Kaffeepads und Kapseln-Markt?

Im Jahr 2024 hat Europa den größten Marktanteil am Markt für Kaffeepads und -kapseln.

Welche Jahre deckt dieser Markt für Kaffeepads und -kapseln ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Kaffeepads und -kapseln auf 26,67 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Kaffeepads und -kapseln für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Kaffeepads und -kapseln für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Kaffeepads und -kapseln

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kaffeepads und -kapseln im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Kaffeepads und -kapseln umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.