US-Kaffee-Marktgröße und -anteil

US-Kaffee-Marktanalyse von Mordor Intelligence

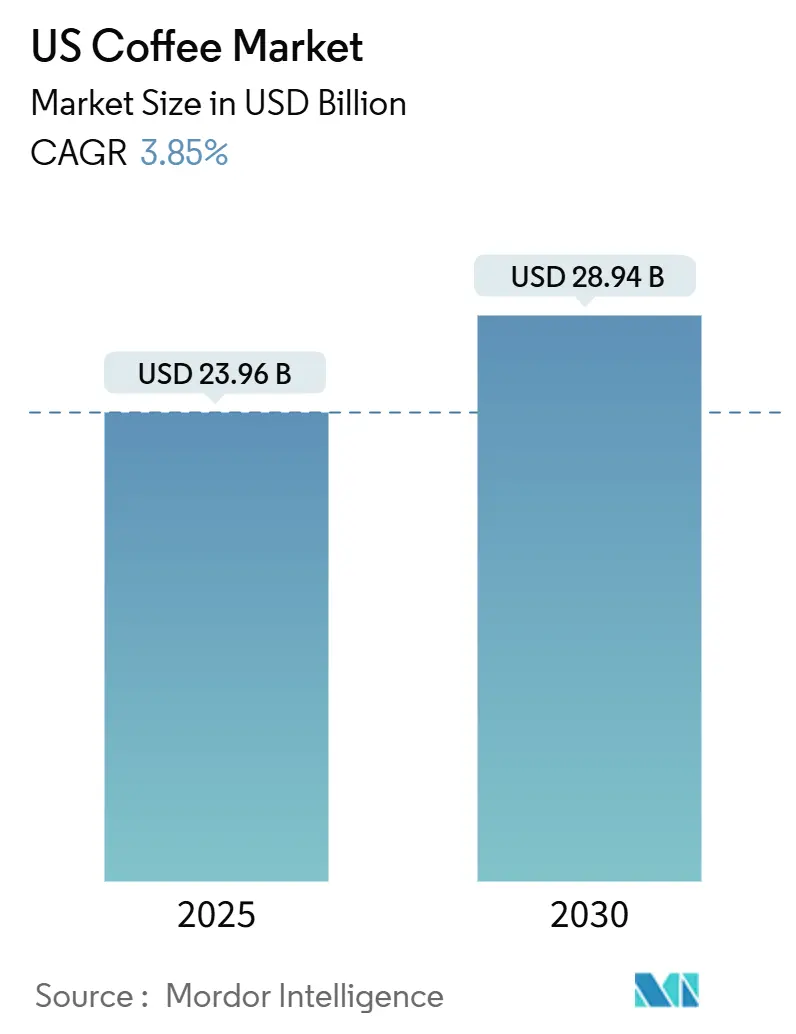

Der US-Kaffee-Marktwert wird voraussichtlich von USD 23,96 Milliarden im Jahr 2025 auf USD 28,94 Milliarden bis 2030 wachsen, bei einer CAGR von 3,85%. Der Markt zeigt Widerstandsfähigkeit durch Premium-Produktangebote, Einbindung funktionaler Inhaltsstoffe und anhaltende Heimkonsummuster, trotz Herausforderungen durch Klimavariabilität und steigende Kosten. Urbane Gebiete haben eine Expansion von Spezialitätenkaffeebetrieben und anspruchsvollen Kaffeehäusern erlebt, die als soziale und Arbeitsräume dienen und gleichzeitig das lokale Gemeinschaftsengagement verstärken. Off-Trade-Verkäufe stellen den größten Marktanteil dar, angetrieben durch die wachsende Präferenz für den Heimkonsum und die Zugänglichkeit über Einzelhandelskanäle. Während gemahlener Kaffee eine starke Marktpräsenz beibehält, zeigen Einzelportions-Pads die höchste Wachstumsrate, wobei Bequemlichkeit Umweltbedenken überwiegt. Kalifornien führt den Markt bei Verkäufen und Kaffeeimporten an, während Florida die stärkste Wachstumsrate aufweist, unterstützt durch Tourismus und hispanische kulturelle Einflüsse. Nachhaltigkeit und ethische Beschaffung sind zu übergeordneten Überlegungen in der Kaffeeindustrie geworden und beeinflussen sowohl Verbraucherpräferenzen als auch Unternehmensstrategien.

Wichtige Berichtsergebnisse

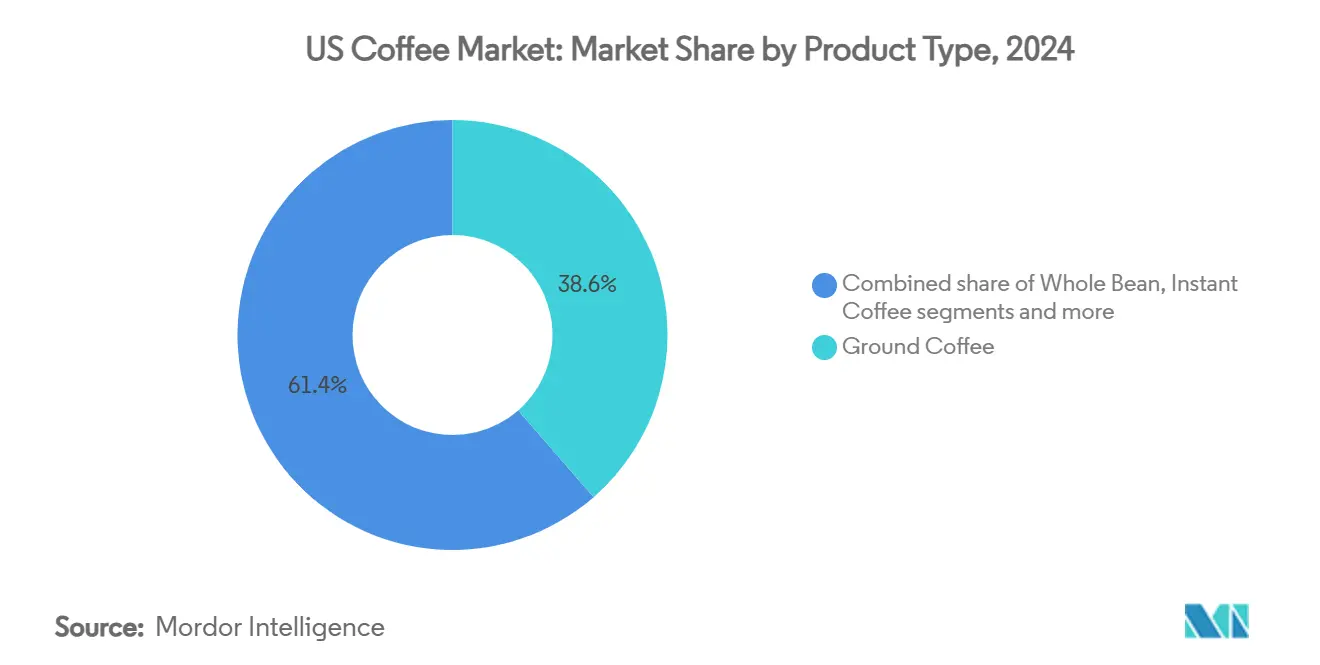

- Nach Produkttyp führte gemahlener Kaffee mit 38,60% des US-Kaffee-Marktanteils in 2024, während Pads und Kapseln voraussichtlich mit einer CAGR von 5,73% bis 2030 wachsen werden.

- Nach Kaffeetyp hielten konventionelle Angebote 53,35% des US-Kaffee-Marktanteils in 2024; Spezialitätenkaffee wird voraussichtlich mit einer CAGR von 6,83% bis 2030 expandieren.

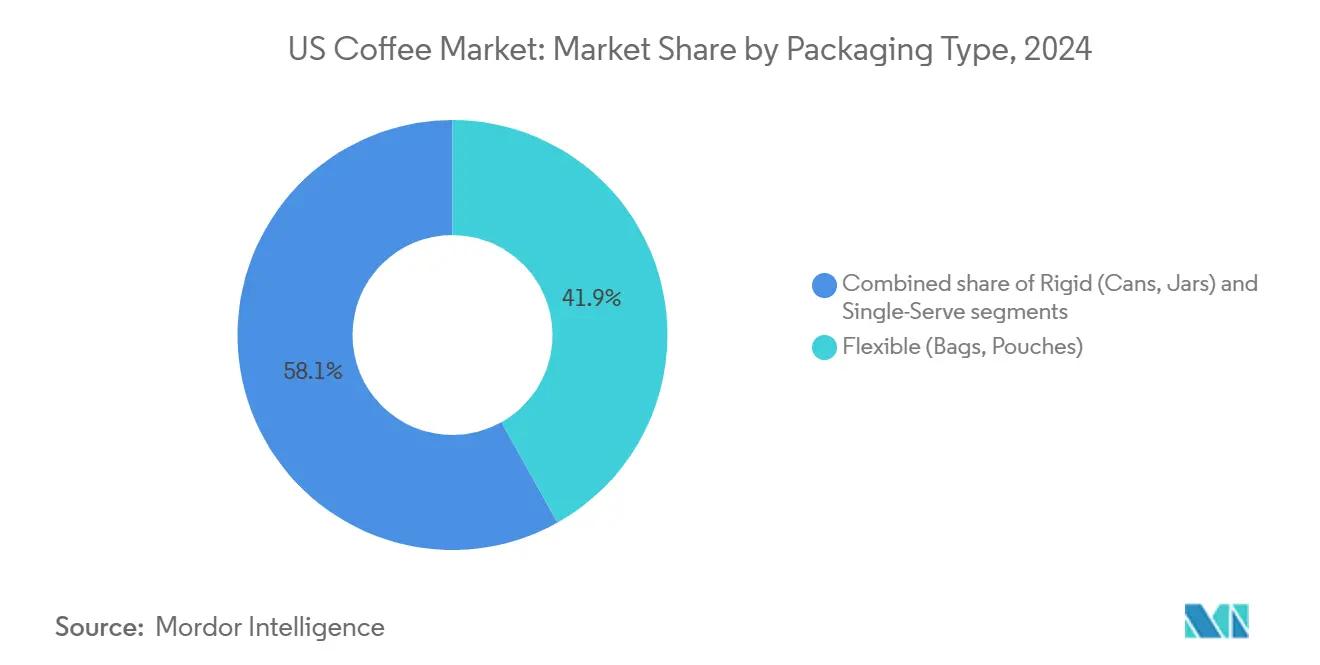

- Nach Verpackung machten flexible Formate 41,85% der US-Kaffee-Marktgröße in 2024 aus, während Einzelportions-Verpackungen jährlich um 6,30% bis 2030 steigen sollen.

- Nach Vertriebskanal eroberte Off-Trade 86,43% Umsatzanteil in 2024, und das Segment schreitet mit einer CAGR von 4,46% bis 2030 voran.

- Nach Geografie trug Kalifornien 23,97% zur US-Kaffee-Marktgröße in 2024 bei; Florida schreitet mit einer CAGR von 6,11% zwischen 2025-2030 voran.

US-Kaffee-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Premiumisierung und Third-Wave-Kaffee-Adoption unter Verbrauchern | +1.2% | National, mit Konzentration in urbanen Zentren | Mittelfristig (2-4 Jahre) |

| Wachsende Nachfrage nach funktionalem und Spezialitätenkaffee-Sortiment | +0.9% | National, stärker in Küstenregionen | Mittelfristig (2-4 Jahre) |

| Urbanisierung und schnelllebiger Lebensstil treiben Nachfrage im On-Trade-Vertrieb | + 0.6% | Urbane Zentren, besonders in Kalifornien, New York und Florida | Kurzfristig (≤ 2 Jahre) |

| Innovation bei Kaffeebrühmethoden | +0.7% | National, mit früher Adoption in Ballungsräumen | Mittelfristig (2-4 Jahre) |

| Wachstum von Heimbarista-Ausrüstung fördert Ganzbohnen-Verkäufe | +0.8% | National, höher in einkommensstarken Gebieten | Mittelfristig (2-4 Jahre) |

| Wachstum der Kaffeehaus-Geschäfte befeuert Marktnachfrage | +0.5% | National, konzentriert in urbanen und vorstädtischen Gebieten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Premiumisierung und Third-Wave-Adoption unter Verbrauchern

Die Third-Wave-Kaffeebewegung verändert die Verbraucherpräferenzen, wobei Millennials und Gen Z die Nachfrage nach Premium-Artisan-Kaffee vorantreiben. Einzellagen-Bohnen, ethische Beschaffung und Nachhaltigkeit werden zunehmend wichtig und schaffen ertragsstarke Möglichkeiten für Marken. Verbraucher sind bereit, mehr für zertifizierte Kaffees wie Fair Trade und Rainforest Alliance zu bezahlen, was Unternehmen dazu veranlasst, biologische, verantwortungsvoll beschaffte Produkte anzubieten. Im Dezember 2023 brachte Metropolis Coffee vier Fairtrade-zertifizierte Kaffees über Einzelhandels- und Online-Kanäle heraus. Einzelhändler verbessern auch die Verpackung und bilden Käufer durch Workshops und digitale Tools weiter. Während urbane Gebiete das Wachstum von Spezialitätenkaffee anführen, holen vorstädtische Märkte auf, da Marken ihre Reichweite erweitern. Diese Verschiebung spiegelt eine breitere Lebensstil-Ausrichtung wider, bei der Kaffee nicht nur als Getränk, sondern als Ausdruck persönlicher Werte und Identität gesehen wird.

Wachsende Nachfrage nach funktionalem und Spezialitätenkaffee-Sortiment

In den USA gewinnt funktionaler Kaffee an Popularität, da Verbraucher neben Koffein auch Gesundheitsvorteile suchen. Diese Kaffees enthalten Adaptogene zur Stresslinderung, Nootropika zur kognitiven Verbesserung und Vitamine für die Immunität. Das Marktwachstum wird durch Innovationen vorangetrieben, die traditionellen Kaffee mit gesundheitsorientierten Inhaltsstoffen kombinieren. Zum Beispiel brachte Grateful Earth im Januar 2025 eine Mischung mit Löwenmähne- und Chaga-Pilzextrakten, Kurkuma, Zimt, L-Theanin und schwarzem Pfeffer heraus, um kognitive Funktion und Immunität zu unterstützen. Jüngere Verbraucher bevorzugen Cold-Brew-Optionen für Konzentration, während ehemalige Teetrinker sich für beruhigende Mischungen entscheiden. Marken wie Throne Sport Coffee fügen B-Vitamine hinzu, und Four Sigmatic bietet pilzangereicherte Varianten. Dieser Trend hat neue Konsumgelegenheiten geschaffen, von Pre-Workout-Getränken bis zu adaptogenen Abendmischungen, was CPG-Unternehmen ermutigt, natürliche Produkte zu entwickeln. Eine Umfrage der National Coffee Association aus 2024 ergab, dass 45% der US-Teilnehmer am Vortag Spezialitätenkaffee konsumierten, was dessen wachsende Integration in tägliche Routinen widerspiegelt [1]Quelle: National Coffee Association, "National Coffee Data Trends: Specialty Coffee Breakout Report 2024", ncausa.org.

Innovation bei Kaffeebrühmethoden

Fortschritte in der Brühtechnologie verändern die Art, wie Verbraucher Kaffee erleben. Präzise Temperaturkontrolle, neuartige Extraktionsmethoden und smarte, IoT-fähige Brühgeräte eröffnen neue Premium-Segmente und verbessern die Produktdifferenzierung. Cold Brew, 12-24 Stunden lang ziehen gelassen, hat für sein weiches, säurearmes Profil an Popularität gewonnen, während mit Stickstoff angereicherter Kaffee und experimentelle Fermentationstechniken die sensorischen Grenzen erweitern. Diese Innovationen verbessern nicht nur das Geschmackserlebnis in der Tasse, sondern ziehen auch Verbraucher aus angrenzenden Getränkekategorien an. Da die Nachfrage nach Café-Qualitätskaffee zu Hause steigt, investieren Hersteller und Kaffeeshops in anpassbare Brühlösungen, um sich entwickelnde Präferenzen zu erfüllen und sich in einem wettbewerbsintensiven Markt zu unterscheiden.

Wachstum der Kaffeehaus-Geschäfte befeuert Marktnachfrage

Da sich Kaffeeketten in den USA vermehren, steigern sie nicht nur den Konsum, sondern machen auch ein breiteres Publikum mit Spezialitätenkaffee vertraut. Starbucks zum Beispiel erhöhte die Anzahl seiner firmeneigenen US-Geschäfte von 8.941 im Jahr 2020 auf 10.158 im Jahr 2024 [2]Quelle: Starbucks, "Starbucks Corporation Annual Report 2024", starnucks.com. Diese Expansion hat nicht nur die geografische Reichweite von Spezialitätenkaffee erweitert, sondern ihn auch verschiedenen Verbrauchersegmenten vorgestellt, wodurch sowohl Zugänglichkeit als auch Bewusstsein verbessert wurden. Die Anziehungskraft des Marktes bleibt stark, wobei Luckin Coffee ein Debüt in den USA für 2025 ins Auge fasst, beginnend in New York City. Bekannt für seine app-zentrierte Bestellung und wettbewerbsfähige Preise, wird Luckins Ankunft voraussichtlich den Wettbewerb intensivieren und tech-getriebene Serviceinnovationen anspornen. In urbanen Umgebungen ist Kaffee nicht nur ein Getränk; er ist in das Gefüge des täglichen Lebens eingewoben. Kaffeeshops, heute Grundpfeiler städtischer Nachbarschaften, ziehen erheblichen Fußgängerverkehr an und erfreuen sich robuster finanzieller Gesundheit, dank loyaler Stammkunden und einer vielfältigen Getränkekarte. Diese lebendige Szene hat stetiges Wachstum bei Café- und Barumsätzen befeuert, was die starke Nachfrage nach kaffee-zentrierten Erlebnissen unterstreicht.

Einschränkungen-Auswirkungsanalyse

| Einschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Klimainduzierte Ertragsvolatilität erhöht Kosten | -0.8% | National, Kaskadeffekte auf den US-Markt | Langfristig (≥ 4 Jahre) |

| Schädliche Auswirkungen von Kaffeepads und -kapseln auf die Umwelt | -0.5% | National, stärker in umweltbewussten Regionen | Mittelfristig (2-4 Jahre) |

| Wachsendes Verbraucherbewusstsein bezüglich der nachteiligen Auswirkungen von Koffein auf die menschliche Gesundheit | -0.4% | National, besonders unter gesundheitsbewussten Demografien | Mittelfristig (2-4 Jahre) |

| Konkurrenz durch alternative Getränke | -0.6% | National, mit stärkerer Auswirkung bei jüngeren Demografien | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Klimainduzierte Ertragsvolatilität erhöht Kosten

Schwerwiegende Wetterbedingungen in großen kaffeeanbauenden Regionen haben die Produktion gestört und die US-Marktpreise beeinflusst. FAO-Daten zeigen, dass wetterbedingte Versorgungsstörungen 40% der Preissteigerungen im Jahr 2024 verursachten. Vietnams Kaffeeproduktion fiel 2023/24 aufgrund anhaltender Dürreperioden um 20%, wobei die Exporte im zweiten aufeinanderfolgenden Jahr um 10% sanken. Indonesiens Produktion ging um 16,5% im Jahresvergleich zurück, da April-Mai 2023 Regenfälle Kaffeekirschen beschädigten und die Exporte um 23% reduzierten. Brasiliens Produktionsprognose für 2023/24 verschob sich von einem 5,5% Anstieg zu einem 1,6% Rückgang aufgrund von Dürre in Schlüsselstaaten wie Minas Gerais und São Paulo [3]Quelle: Food and Agriculture Organization, "Adverse climatic conditions drive coffee prices to highest level in years", fao.org. Diese Versorgungsprobleme haben die Einzelhandelskaffeepreise erhöht. Klimamodelle sagen reduzierte geeignete Flächen für Kaffeeanbau voraus, wodurch Preisdruck anhält und das Wachstum in preissensitiven Märkten begrenzt wird.

Schädliche Auswirkungen von Kaffeepads und -kapseln auf die Umwelt

Der Kaffeepad-Markt steht vor erheblichen Umweltherausforderungen im Abfallmanagement. Während Hersteller recycelbare Polypropylen-Pads eingeführt haben, bleibt das praktische Recycling begrenzt. Im März 2024 brachte Keurig Dr Pepper K-Rounds

heraus, pflanzenbasierte kompostierbare Pads, die mit seinem neuen Keurig Alta Brühsystem kompatibel sind. Jedoch verwenden viele Akteure noch traditionelle Verpackungen. Die kleine Größe der Pads erschwert die Sortierung, und übrig gebliebener Kaffeesatz kontaminiert Recycling-Chargen. Kommunale Abfallanlagen haben nicht die Kapazität, Polypropylen und kompostierbare Materialien effizient zu verarbeiten, was die Kluft zwischen Recycelbarkeit und Wiederverwertungsraten vergrößert. Mit Milliarden von Pads, die jährlich in Abfallströme gelangen, verschärfen Materialbeschränkungen, Infrastrukturprobleme und inkonsistente Entsorgungspraktiken die Umweltbelastung.

Segmentanalyse

Nach Produkttyp: Pads und Kapseln stören trotz Umweltbedenken

Im Jahr 2024 hält gemahlener Kaffee 38,60% des US-Kaffee-Marktes, angetrieben durch seine Vielseitigkeit bei verschiedenen Brühmethoden und wettbewerbsfähige Preisgestaltung. Seine Anpassungsfähigkeit und Kostenvorzüge sichern seine Marktdominanz. Das Pads-und-Kapseln-Segment wird voraussichtlich mit einer CAGR von 5,73% bis 2030 wachsen, befeuert durch die Nachfrage nach Bequemlichkeit, Sauberkeit und konsistentem Geschmack. Erhöhte Adoption von Haushaltskaffeemaschinen und erweiterte Röst- und Geschmacksoptionen unterstützen dieses Wachstum, während Umweltbedenken die Nachfrage nach recycelbaren und biologisch abbaubaren Pads antreiben.

Ganzbohnen-Kaffee gewinnt durch die Heimbarista-Bewegung an Schwung und spricht Verbraucher an, die Frische und Mahlpersonalisierung für optimales Brühen schätzen. Instantkaffee-Hersteller reagieren auf Marktveränderungen durch die Einführung von Spezialitäten-Herkunftsprodukten und Mikro-Mahlzugaben, obwohl das Wachstum unter anderen Formaten bleibt. Die Kategorie setzt die Entwicklung durch Premium-Zutaten und verbesserte Verarbeitungsmethoden fort. Nachhaltige Innovationen, einschließlich plastikfreier Pads und Solinatras natürlicher Kapselentwicklung, stimmen mit Umweltvorschriften und Verbraucherpräferenzen für umweltfreundliche Optionen überein.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Typ: Spezialitätenkaffee definiert Wertversprechen neu

Im Jahr 2024 beherrscht konventioneller Kaffee mit robusten 53,35% Anteil des US-Marktes, gestärkt durch etablierte Skaleneffekte, tief verwurzelte Verbrauchervertrautheit und geschickte Preisstrategien. Inzwischen ist das Spezialitätenkaffee-Segment auf einem Aufwärtstrend und prahlt mit einer CAGR von 6,83%. Dieses Wachstum wird größtenteils durch einen steigenden Verbraucherappetit auf einzigartige Geschmacksprofile, einen Drang nach Transparenz in der Lieferkette und ein Engagement für verifizierbare, nachhaltige Beschaffung befeuert. Bemerkenswert ist, dass jüngere Demografien, insbesondere Millennials und Gen Z, diese Verschiebung steuern und zunehmend Spezialitätenprodukte und Premium-Kaffeeerlebnisse bevorzugen.

Während der gesamte Kaffeemarkt stetiges Wachstum verzeichnet, übertrifft der US-Spezialitätenkaffeesektor ihn, wobei Verbraucher eine ausgeprägte Präferenz für Einzellagen-Bohnen, helle Röstungen und fortgeschrittene Brühtechniken zeigen. Viele betrachten Spezialitätenkaffee jetzt nicht nur als Genuss, sondern als gesündere Wahl, oft mit niedrigerem Zuckergehalt und erhöhten Antioxidantien-Levels. Diese Wahrnehmung festigt seinen Premium-Status. Angesichts dieser Trends schwenken konventionelle Kaffeeproduzenten um, bringen limitierte Mikro-Lot-Angebote heraus und verfolgen robuste Nachhaltigkeitszertifizierungen, um relevant und wettbewerbsfähig zu bleiben.

Nach Verpackungstyp: Einzelportions-Formate gewinnen trotz Nachhaltigkeitsherausforderungen

Flexible Beutel und Taschen halten 41,85% der US-Kaffee-Marktgröße in 2024. Diese Dominanz resultiert aus ihrer Kosteneffektivität, leichtgewichtigen Transportvorteilen und verbesserten Barriere-Eigenschaften, die Kaffeearoma bewahren. Die Verpackung integriert mehrere Schichten spezialisierter Folien, die vor Feuchtigkeit, Sauerstoff und UV-Licht schützen und Kaffeefrische und -geschmack erhalten. Einzelportions-Kapseln und -Beutel zeigen die höchste Wachstumsrate mit 6,30% jährlich bis 2030, angetrieben durch Verbrauchernachfrage nach Portionskontrolle und Vielfalt. Dieser Trend ist prominent in urbanen Haushalten und Büroräumen, wo Bequemlichkeit und Lagereffizienz essentiell sind.

Starre Metall- und Glasbehälter bleiben im Instantkaffee-Segment wichtig, stehen aber vor Recycling-Herausforderungen und hohen Materialkosten. Obwohl sie besseren Umweltschutz bieten, benötigen sie mehr Energie für Produktion und Transport. Unternehmen, die Bequemlichkeit mit nachhaltiger Verpackung kombinieren, erhalten bessere Einzelhandelsplatzierung und Umweltleistung. Zum Beispiel brachten Flo Group und NatureWorks im März 2025 Keygea heraus, einen kompostierbaren Einzelportions-Kaffeepad, der Bequemlichkeit und Plastikabfall-Bedenken anspricht.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Vertriebskanal: Off-Trade-Dominanz spiegelt sich wandelnde Konsummuster wider

Off-Trade-Verkaufsstellen repräsentieren 86,43% des US-Kaffee-Marktumsatzes in 2024 und werden voraussichtlich jährlich um 4,46% bis 2030 wachsen. Heimkaffeezubereitung bleibt ein grundlegender Teil des Verbraucherverhaltens. Supermärkte und Hypermärkte führen bei Bulk-Verkäufen, während E-Commerce-Kanäle das stärkste Wachstum durch Spezialitäten-Röstungen und Abonnement-Services zeigen. Der erhebliche Marktanteil wird dem breiten Netzwerk von Supermärkten, Hypermärkten und Convenience-Stores im ganzen Land zugeschrieben. Die Marktposition des Segments wird durch Verbraucherpräferenz für Heimkaffeekonsum und zugängliche Einzelhandelskaufoptionen gestärkt. Das Wachstum wird durch die Zugänglichkeit von Online-Shopping-Plattformen und erweiterte Kaffeeproduktvielfalt in Einzelhandelsgeschäften unterstützt.

Andererseits spielt das On-Trade-Segment, das Cafés und Restaurants umfasst, eine zentrale Rolle in der US-Kaffeelandschaft und betont Premium-Angebote und spezialisierte Getränke. Spezialitätengeschäfte, die Kaffeeliebhaber bedienen, bieten hochwertige Produkte und personalisierten Service. Wenn Verbraucher Premium-Getränke in Cafés genießen, erhöht dies ihre Qualitätserwartungen zu Hause und kommt sowohl Röstern als auch Gerätherstellern zugute. Die anhaltende Expansion von Ketten-Cafés in den USA befeuert das Marktwachstum, weiter gestärkt durch den Aufstieg handwerklicher Kaffeeshops und ein tieferes Verbraucherengagement mit der Kaffeekultur.

Geografieanalyse

Kalifornien repräsentiert 23,97% der US-Kaffee-Marktgröße in 2024, unterstützt durch seine große Bevölkerung und technologieorientierte Café-Kultur. Der Staat ist Pionier bei Nachhaltigkeitsinitiativen durch regenerative Beschaffungspraktiken, Zero-Waste-Cafés und kompostierbare Verpackungen. Die klimatischen Bedingungen und Verbraucherpräferenzen der Region treiben die Nachfrage nach Cold-Brew und Spezialitätenkaffeeprodukten an. Der Markt profitiert von konzentrierten frühen Adoptern, innovativen Kaffeekonzepten und einer etablierten Kaffeekultur, die auf Qualität und Umweltverantwortung fokussiert ist.

Florida zeigt eine CAGR von 6,11% bis 2030, angetrieben durch Tourismus, eine bedeutende hispanische Bevölkerung und traditionelle kubanische Espresso-Präferenzen. Das warme Klima unterstützt ganzjährige Nachfrage nach Eis- und Cold-Brew-Getränken. Rentner und Fernarbeiter erhöhen den Café-Verkehr und die Freizeitausgaben. Floridas Kaffeemarkt wächst durch unabhängige Cafés, kulturelle Vielfalt und Verbrauchernachfrage nach Premium-Kaffeeerlebnissen.

Texas, New York, Pennsylvania und Illinois stellen bedeutende Anteile des US-Kaffee-Marktes dar. New York City bietet hohe Preispunkte und konzentrierte Spezialitäten-Café-Standorte, die Pendler und Fernarbeiter bedienen, mit handwerklichen Röstern, Third-Wave-Kaffeeshops und innovativen Brühmethoden. Texas' Städte - Austin, Dallas und Houston - zeigen rasche Café-Expansion durch große Ketten und lokale Röster. Pennsylvania und Illinois kombinieren traditionellen vorstädtischen Kaffeekonsum mit wachsenden Spezialitätenkaffeemärkten in Philadelphia und Chicago und bieten vielfältige Markenoptionen. Diese Staaten zeigen Marktstärke durch etablierte Kaffeetraditionen und Spezialitätenkaffee-Entwicklungen.

Wettbewerbslandschaft

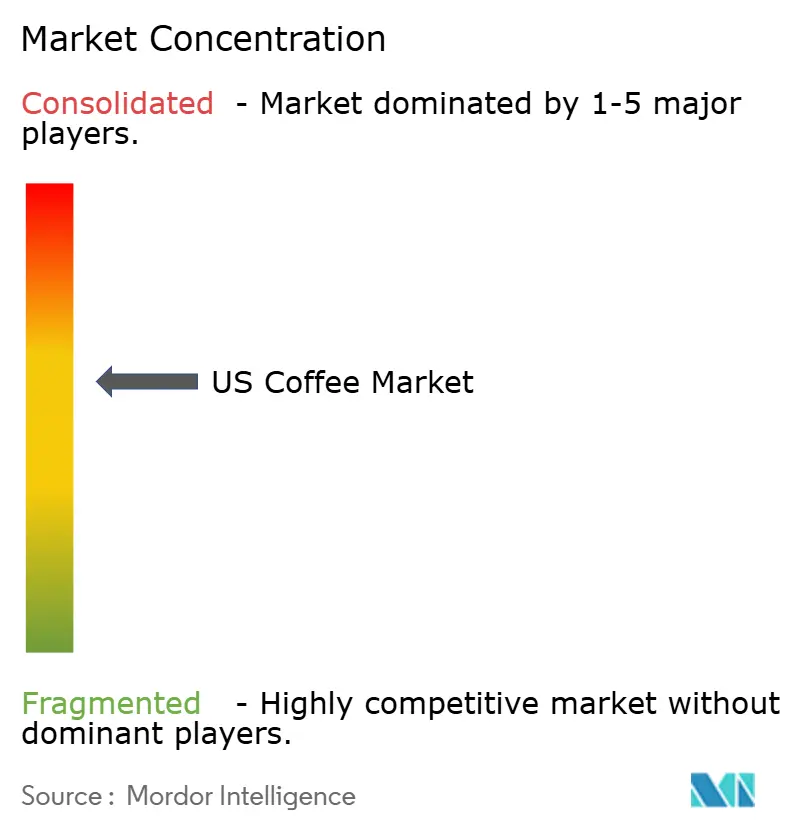

Der Kaffeemarkt zeigt moderate Konsolidierung, wobei Starbucks, Keurig Dr Pepper und Nestlé erhebliche Marktanteile halten, neben zahlreichen regionalen Röstern mit engagierten Kundenstämmen. Unternehmen innovieren durch Spezialitätenkaffee-Varianten, funktionale Formulierungen mit natürlichen Aromen, Proteinen und Vitaminen sowie nachhaltige Kaffeeoptionen. Die Industrie hat sich an Marktveränderungen angepasst, indem sie Direct-to-Consumer-Kanäle und digitale Fähigkeiten gestärkt hat.

Marktführer gehen zunehmend strategische Partnerschaften für Produktentwicklung und -vertrieb ein. Zum Beispiel unterzeichnete Caribou Coffee im Januar 2024 einen USD 260 Millionen langfristigen Lizenzvertrag mit JDE Peet's zur Expansion seiner verpackten Kaffeeprodukte. Unter diesem Vertrag wird JDE Peet's die Herstellung, Vermarktung und den Verkauf von Caribou Coffees Produkten außerhalb ihrer Kaffeeshops übernehmen, einschließlich Einzelhandels- und Foodservice-Kanälen.

Neue Marktteilnehmer und kleinere Unternehmen können Marktpräsenz etablieren, indem sie Nischensegmente anzielen, deutliche Wertversprechen schaffen und digitale Plattformen für den Markteintritt nutzen. Während alternative Getränke ein moderates Substitutionsrisiko darstellen, bieten Kaffees kulturelle Bedeutung und steigender Konsum Marktstabilität. Erfolg im Markt erfordert die Adressierung von Verbraucherprioritäten in Gesundheit, Nachhaltigkeit und Bequemlichkeit, während Vorschriften zu Beschaffung und Umweltpraktiken eingehalten werden. Unternehmen müssen sich darauf konzentrieren, starke Markenidentität zu entwickeln und konsistente Produktqualität aufrechtzuerhalten, um langfristigen Markterfolg zu gewährleisten.

US-Kaffee-Industrieführer

-

Starbucks Corporation

-

The J.M. Smucker Company

-

Nestlé SA

-

Keurig Dr Pepper Inc.

-

JDE Peet's

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Dutch Bros hat sich mit Trilliant Food & Nutrition, LLC., durch einen Lizenzvertrag zusammengetan, um seine erste Linie markierter gemahlener und K-Cup-verpackter Kaffees zu starten und seine Produkte zum ersten Mal in US-Einzelhandelsregale zu bringen.

- Januar 2025: Nescafé führte sein erstes flüssiges Espresso-Konzentrat, Nescafé Espresso Concentrate, in den Vereinigten Staaten ein. Das Nescafé Espresso Concentrate ermöglicht es Verbrauchern, Barista-Style Cold Espresso-Getränke zu Hause zuzubereiten. Hergestellt mit 100% Arabica-Bohnen, kommt das Produkt in zwei Varianten: Espresso Concentrate Black und Espresso Concentrate Sweet Vanilla.

- Oktober 2024: Blue Bottle Coffee hat seine New Orleans Craft Instant Coffee Blend eingeführt. Nestlé erweiterte sein Cold Coffee-Portfolio mit der Markteinführung von Blue Bottles New Orleans (NOLA) Craft Instant Coffee Blend. Dieses Produkt ist die neueste Ergänzung zu Blue Bottles New Orleans-Style Iced Coffee-Linie, die Nestlés Expertise in der löslichen Kaffeeproduktion nutzt.

- September 2024: Kenco hat seinen Kenco Gold Indulgence Instantkaffee in einem neuen 95g-Glas-Format debütiert, das den Convenience-Kanal anvisiert. Da Instantkaffee weiterhin ein Haushaltsgrundnahrungsmittel ist, ist Kenco begeistert, dieses neue 95g-Glas speziell für den Convenience-Sektor einzuführen.

US-Kaffee-Marktbericht Umfang

Kaffee ist ein gebrautes Getränk, zubereitet aus gerösteten Kaffeebohnen, den Samen von Beeren bestimmter blühender Pflanzen der Gattung Coffea.

Der US-Kaffee-Markt ist nach Produkttyp und Vertriebskanal segmentiert. Nach Produkttyp ist er in ganze Bohnen, gemahlenen Kaffee, Instantkaffee und Kaffeepads und -kapseln segmentiert. Der Vertriebskanal ist in Supermärkte/Hypermärkte, Convenience-/Lebensmittelgeschäfte, Online-Einzelhandel und andere Vertriebskanäle segmentiert.

Die Marktgrößenbestimmung erfolgt in Wertbegriffen in USD für alle oben genannten Segmente.

| Ganze Bohnen |

| Gemahlener Kaffee |

| Instantkaffee |

| Kaffeepads und -kapseln |

| Konventioneller Kaffee |

| Spezialitätenkaffee |

| Flexibel (Beutel, Taschen) |

| Starr (Dosen, Gläser) |

| Einzelportion (Kapseln, Pads, Beutel) |

| On-Trade | |

| Off-Trade | Supermärkte/Hypermärkte |

| Convenience-/Lebensmittelgeschäfte | |

| Online-Einzelhandel | |

| Andere Off-Trade-Kanäle |

| Kalifornien |

| Texas |

| Florida |

| New York |

| Pennsylvania |

| Illinois |

| Rest der Vereinigten Staaten |

| Nach Produkttyp | Ganze Bohnen | |

| Gemahlener Kaffee | ||

| Instantkaffee | ||

| Kaffeepads und -kapseln | ||

| Nach Typ | Konventioneller Kaffee | |

| Spezialitätenkaffee | ||

| Nach Verpackungstyp | Flexibel (Beutel, Taschen) | |

| Starr (Dosen, Gläser) | ||

| Einzelportion (Kapseln, Pads, Beutel) | ||

| Nach Vertriebskanal | On-Trade | |

| Off-Trade | Supermärkte/Hypermärkte | |

| Convenience-/Lebensmittelgeschäfte | ||

| Online-Einzelhandel | ||

| Andere Off-Trade-Kanäle | ||

| Nach Geografie | Kalifornien | |

| Texas | ||

| Florida | ||

| New York | ||

| Pennsylvania | ||

| Illinois | ||

| Rest der Vereinigten Staaten | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle US-Kaffee-Markt?

Der Markt ist auf USD 23,96 Milliarden in 2025 bewertet und wird voraussichtlich auf USD 28,94 Milliarden bis 2030 steigen.

Welches Produktsegment expandiert am schnellsten?

Kaffeepads und -kapseln führen das Wachstum mit einer prognostizierten CAGR von 5,73% bis 2030 an, während gemahlener Kaffee das größte Segment bleibt.

Welche Regionen zeigen die stärksten Wachstumsaussichten?

Florida führt mit einer prognostizierten CAGR von 6,11% bis 2030, angetrieben durch Tourismus, eine wachsende hispanische Bevölkerung und ganzjährige Nachfrage nach Eisformaten.

Welche Wettbewerbsstrategien prägen den Markt?

Skalenpartnerschaften, funktionale Inhaltsstoff-Innovation, kompostierbare Verpackungen und Direct-to-Consumer-Abonnements sind Schlüsselhebel für Wachstum und Differenzierung.

Seite zuletzt aktualisiert am: