Cloud-Billing-Marktgröße und -anteil

Cloud-Billing-Marktanalyse von Mordor Intelligence

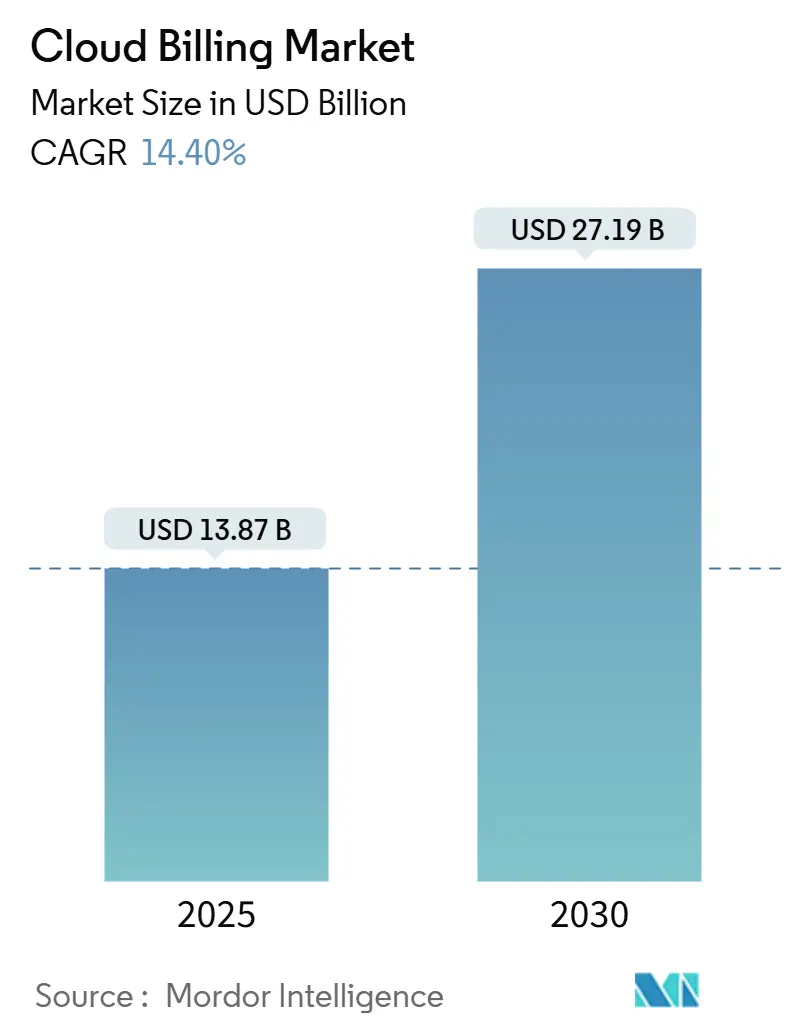

Die Größe des Cloud-Billing-Marktes wird auf 13,87 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 27,19 Milliarden USD erreichen, mit einer CAGR von 14,40% während des Prognosezeitraums (2025-2030). Unternehmen verlagern ihre Ausgaben hin zu nutzungsorientierten Geschäftsmodellen, die Millionen von Messaufzeichnungen ohne Latenz in Rechnungen umwandeln können. Die Migration zu Multi-Cloud-Umgebungen und die damit einhergehende Nachfrage nach granularer Kostenzuordnung sind die entscheidenden Kräfte hinter dieser zweistelligen Expansion. Erhöhte Infrastrukturausgaben von Hyperscalern, Fortschritte bei der Echtzeitüberwachung und eine ausgeprägte Verlagerung von kapazitäts- zu ergebnisbasierten Einkäufen haben alle die Relevanz des Cloud-Billing-Marktes verstärkt. Parallel dazu komprimieren spezialisierte Anbieter, die Machine-Learning-Kostenoptimierungsfeatures einbetten, die Implementierungszeiten und erleichtern die Qualifikationslast für FinOps-Teams in Unternehmen.

Wichtige Berichtserkenntnisse

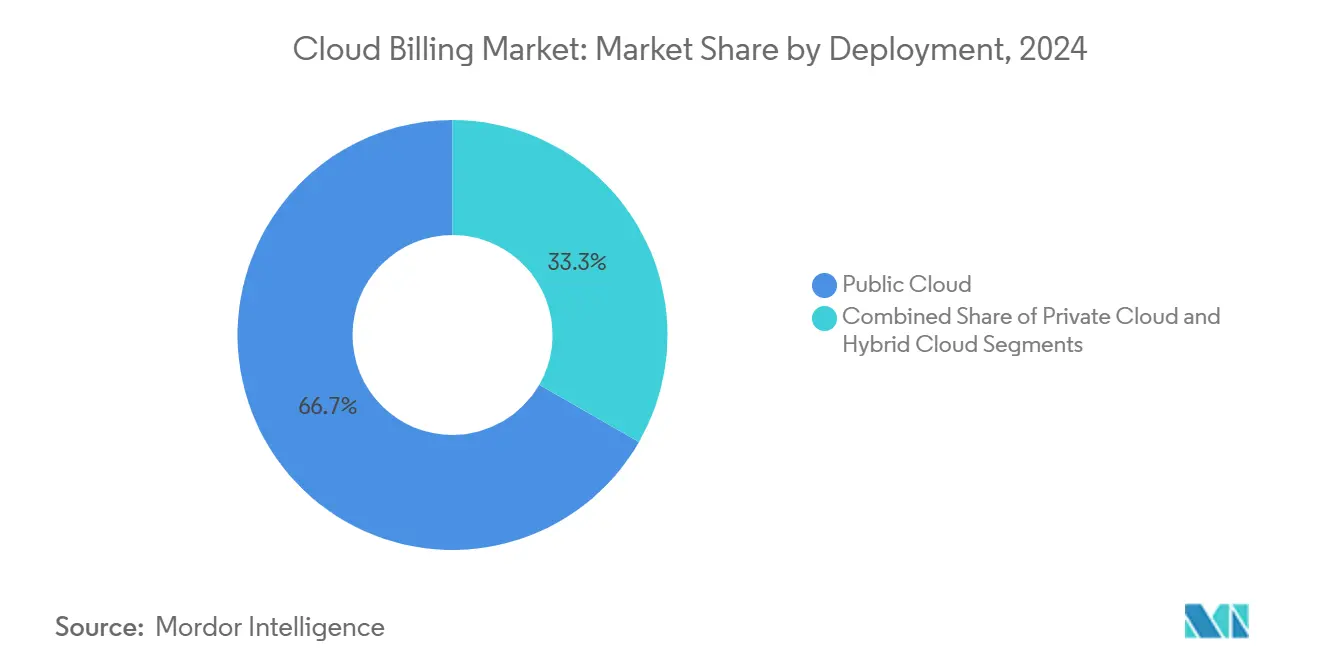

- Nach Bereitstellung eroberte Public Cloud 66,7% des Cloud-Billing-Marktanteils im Jahr 2024, während Hybrid Cloud voraussichtlich mit 16,3% CAGR bis 2030 wachsen wird.

- Nach Komponente hielten Plattformen 60,8% Umsatz im Jahr 2024; Services werden voraussichtlich mit 17,1% CAGR bis 2030 expandieren.

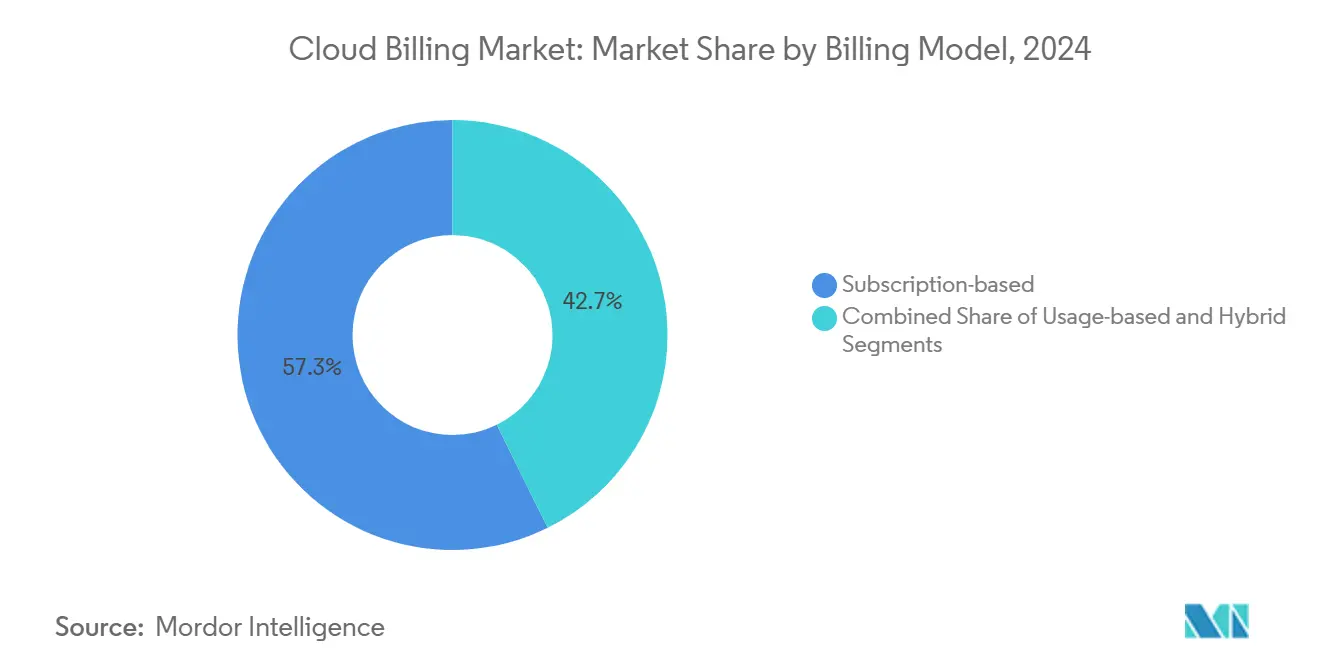

- Nach Abrechnungsmodell beherrschten Abonnements 57,3% der Cloud-Billing-Marktgröße im Jahr 2024; nutzungsbasierte Modelle werden mit 15,8% CAGR bis 2030 steigen.

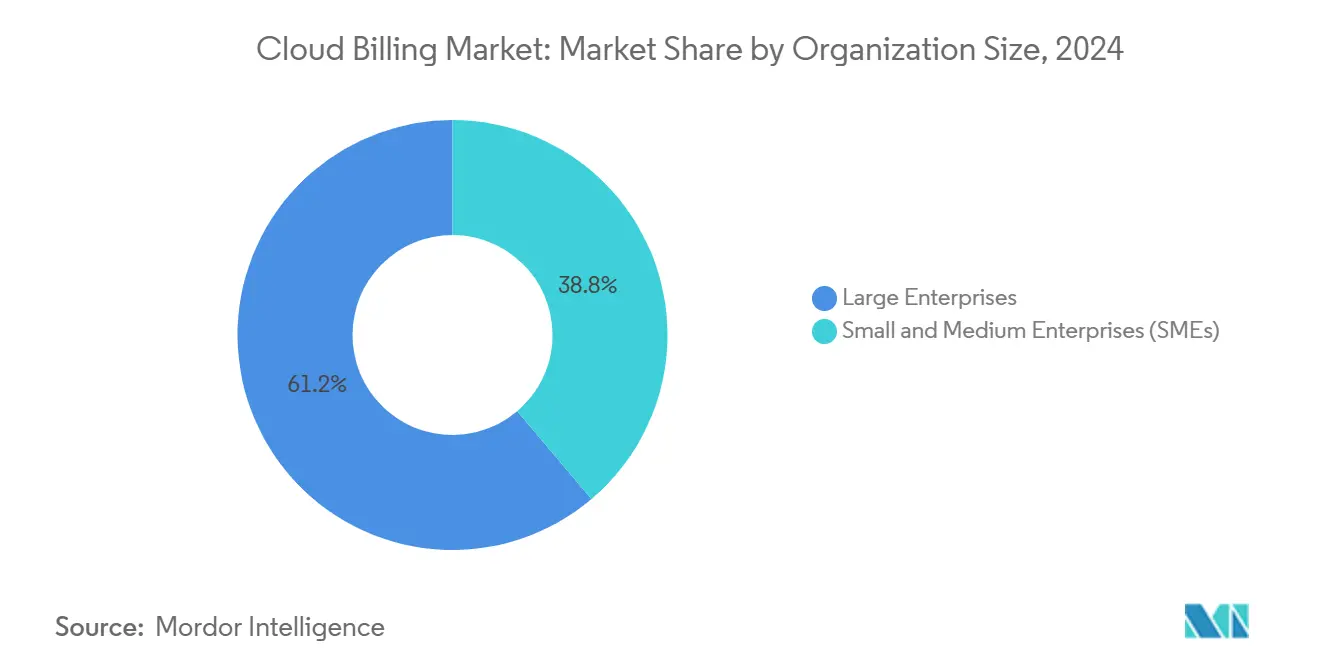

- Nach Unternehmensgröße kontrollierten Großunternehmen 61,2% der 2024er Umsätze, während KMU voraussichtlich eine 17,4% CAGR bis 2030 verzeichnen werden.

- Nach Service-Modell erzeugte SaaS-Billing 47,2% der 2024er Verkäufe, und PaaS-Billing wird mit 16,5% CAGR voranschreiten.

- Nach Endnutzerindustrie führte Einzelhandel und E-Commerce mit 26,3% Umsatz im Jahr 2024; Gesundheitswesen soll mit 16,2% CAGR wachsen.

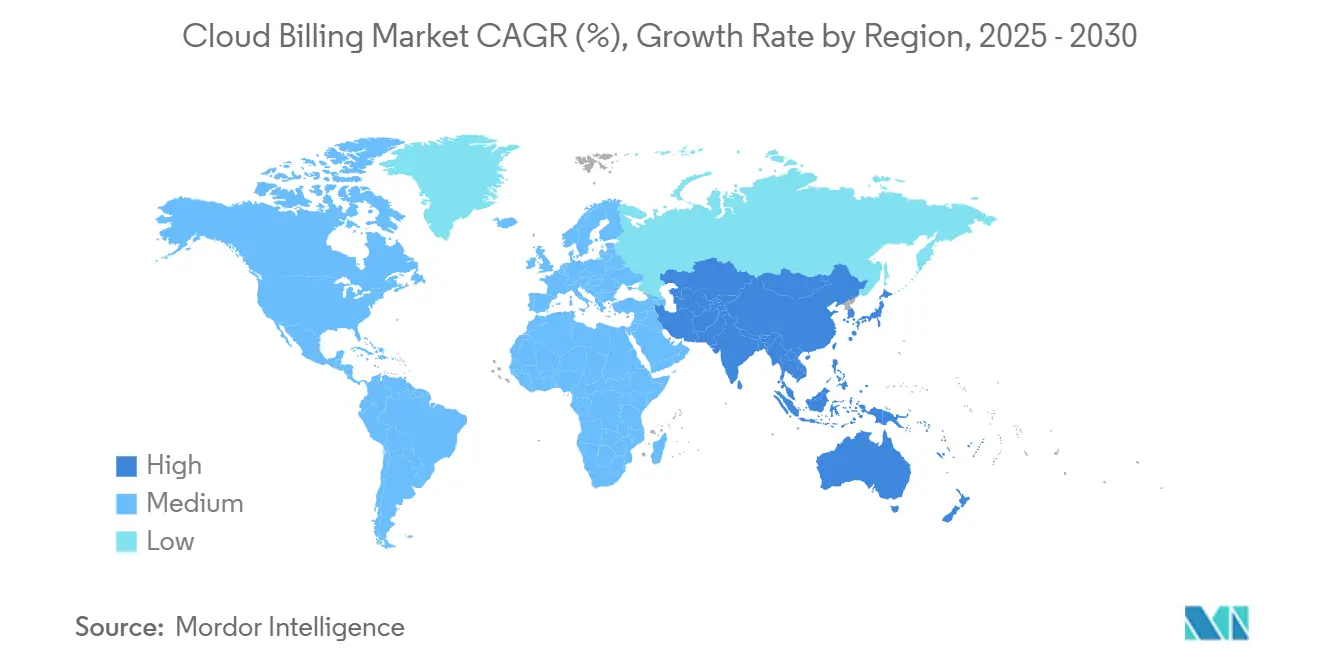

- Nach Geografie entfielen auf Nordamerika 37,2% des 2024er Umsatzes; Asien-Pazifik wird mit 16,8% CAGR beschleunigen.

Globale Cloud-Billing-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Beschleunigende Multi-Cloud-Adoption | +3.2% | Global mit Nordamerika und Europa führend | Mittelfristig (2-4 Jahre) |

| Expansion von E-Commerce-Abonnementmodellen | +2.8% | Global, konzentriert in Nordamerika und Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Steigende Nachfrage nach echtzeitbasierter nutzungsbasierter Preisgestaltung | +2.4% | Global, Unternehmenssegmente in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Token-basierter Cloud-Konsum in Web3 | +1.1% | Nordamerika, Europa, ausgewählte Asien-Pazifik-Märkte | Langfristig (≥ 4 Jahre) |

| Kohlenstoffbewusste Workload-Scheduling-Anreize | +0.9% | Europa, Nordamerika expandierend nach Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Beschleunigende Multi-Cloud-Adoption

Multi-Cloud-Strategien steigen, da Organisationen Workloads verteilen, um Resilienz, Preisgestaltung und Datenresidenz-Mandate auszubalancieren. Richtliniengesteuerte Ressourcenkontrolle innerhalb von Kubernetes hat gezeigt, dass fein abgestimmte Autoskalierung unvorhersehbare Ausgaben eindämmt, während die Governance aufrechterhalten wird. [1]Microsoft, "Allocate Azure Costs," microsoft.com Billing-Plattformen versöhnen nun unterschiedliche Preisbücher, Währungen und Taxonomien in Echtzeit und liefern Rückbelastungsberichte, die einheitenbasierte Verantwortlichkeit fördern. Der Cloud-Billing-Markt erhält Rückenwind, da Hyperscaler Verbrauchsschnittstellen veröffentlichen, die Datenaufnahmezyklen verkürzen, und da Unternehmen dem Single-Vendor-Risiko durch die Akzeptanz von Anbieterdiversität entkommen. Die Nachfrage konzentriert sich daher auf Billing-Engines, die Multi-Cloud-Telemetrie normalisieren und einheitliche Dashboards präsentieren.

Expansion von E-Commerce-Abonnementmodellen

Abonnement-Commerce gilt nicht mehr ausschließlich für SaaS. Einzelhändler integrieren physische Waren, Content-Bundles und hybride Mitgliedschaften, die komplexe Proratierung, gestufte Add-Ons und zyklische Promotionen erfordern. Plattformen müssen Preisanpassungen orchestrieren, die durch Kundenverhalten ausgelöst werden, und den Checkout in Übereinstimmung mit länderspezifischen Zahlungsmethoden, PSD2-Mandaten und DSGVO-Verpflichtungen lokalisieren. [2]Stripe, "How to Accept Payments in Denmark," stripe.com Das Wachstum im wiederkehrenden Commerce stärkt den Cloud-Billing-Markt, indem es die Nutzerbasis von Software-Verlegern zu Händlern erweitert, die materielle Produkte versenden.

Steigende Nachfrage nach echtzeitbasierter nutzungsbasierter Preisgestaltung

Unternehmen bevorzugen zunehmend gemessene Tarife, die die tatsächliche Workload-Elastizität widerspiegeln. Oracles elastisches ECPU-Konstrukt ist emblematisch für diesen Schwenk hin zu feinkörnigen Metriken, die grobe Verpflichtungen übertreffen. Billing-Engines müssen Sub-Sekunden-Logs aufnehmen, aggregieren und bewerten, ohne die Genauigkeit zu opfern. Der Cloud-Billing-Markt profitiert von diesem Bedarf, indem er Streaming-Datenaufnahme einbettet und prädiktive Einblicke bietet, die Rechnungsschocks verhindern.

Token-basierte Cloud-Verbrauchsmodelle in Web3-Startups

Web3-Firmen experimentieren mit der Bezahlung von Ressourcen mit nativen Token, die sofort On-Chain abgewickelt werden. Smart Contracts automatisieren Tarif-Anpassungen, die an Token-Ökonomie gebunden sind, und richten Infrastrukturkosten direkt an Anwendungserlösen aus. Obwohl noch im Entstehen begriffen, verdeutlichen tokenisierte Zahlungsströme, wie programmierbare Währung mit programmierbarer Infrastruktur konvergieren kann, wodurch der adressierbare Horizont für die Cloud-Billing-Industrie erweitert wird.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Migrationskomplexitäten von Legacy-On-Prem | -2.1% | Global, höher in etablierten Unternehmen | Mittelfristig (2-4 Jahre) |

| Datensouveränität und grenzüberschreitende Compliance | -1.8% | Europa, Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Steigende FinOps-Tools kannibalisieren native Margen | -1.3% | Nordamerika, Europa expandierend global | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Migrationskomplexitäten von Legacy-On-Premises-Billing

Langbestehende On-Prem-Billing-Stacks tragen oft undokumentierte Geschäftslogik, was Datenmapping und Regelübersetzung schwierig macht. Unternehmen in regulierten Branchen halten gleichzeitig PCI-DSS-, SOX- oder HIPAA-Mandate während der Umstellung aufrecht, was Doppellaufumgebungen erfordert, die Projektbudgets aufblähen. Die Ressourcenbelastung hält einige Organisationen von einer vollständigen Transition ab und dämpft das kurzfristige Expansionstempo des Cloud-Billing-Marktes.

Datensouveränität und grenzüberschreitende Compliance-Kosten

Datenschutzregime unterscheiden sich zwischen Jurisdiktionen, und Lokalisierungsklauseln verpflichten Anbieter, Ledger in regionsbegrenzten Clustern zu hosten. Entwurfsrichtlinien wie NIST SP 800-228 setzen strengere API-Sicherheitskontrollen, was den Entwicklungsaufwand intensiviert. Kontinuierliche Audits und redundante Hosting-Lösungen blähen die Gesamtbetriebskosten auf und können die Beschaffung in sensiblen Sektoren verlangsamen.

Segmentanalyse

Nach Bereitstellung: Hybrid-Architekturen treiben Komplexität

Hybrid-Umgebungen verzeichnen eine 16,3% CAGR, da Organisationen On-Prem-Assets mit Hyperscale-Elastizität paaren. Die Cloud-Billing-Marktgröße für Hybrid-Lösungen wird voraussichtlich zwischen 2025-2030 mit einer 16,3% CAGR expandieren. Unternehmen schätzen die Fähigkeit, Workloads zu verschieben, ohne Datenresidenz oder latenzempfindliche Verarbeitung zu opfern, treffen jedoch auf fragmentierte Kostenstrukturen. Billing-Anbieter reagieren, indem sie Adapter veröffentlichen, die Private-Cloud-Telemetrie mit Public-Cloud-Tarif-Karten harmonisieren.

Public Deployment behält eine 66,7% Umsatzführung dank Einfachheit und breiter Tooling-Ökosysteme. Dennoch stärken Compliance-Auslöser, Edge-Anwendungsfälle und Geopolitik die Argumentation für Hybrid-Ausgaben-Governance. Der Cloud-Billing-Markt schwenkt daher zu einheitlichen Orchestrierungsengines, die gemischte effektive Raten berechnen und Varianzberichte über Standorte hinweg aufdecken.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Komponente: Services-Segment transformiert Marktdynamik

Services-Umsatz steigt mit 17,1% CAGR, da Unternehmen Roadmap-Planung, Integration und Optimierung auslagern. Anbieter bündeln Beratung, Implementierung und verwaltete Operationen, die auf schnelle Amortisation abzielen. Plattformen dominieren weiterhin mit einem 60,8% Anteil, doch service-geführtes Engagement sichert Standbeine in regulierten Domänen, wo maßgeschneiderte Kontrollen entscheidend sind.

Der Cloud-Billing-Markt profitiert, weil Service-Spezialisten Domänen-Nuancen in Konfigurationsbaselines übersetzen, die das Bereitstellungsrisiko verringern. Gebündelte Angebote, die Plattform-Lizenzen mit Lifecycle-Services paaren, fördern klebrigere Verträge und erschließen Expansion in angrenzende Kosten-Governance-Module wie Carbon-Tracking und Partner-Abrechnung.

Nach Abrechnungsmodell: Nutzungsbasierte Preisgestaltung gewinnt Unternehmens-Traktion

Nutzungsgemessenes Billing schreitet mit 15,8% CAGR voran und verringert die Lücke zum Abonnement, das 57,3% hält. Das Muster spiegelt reifende FinOps-Praxis und Management-Appetit wider, Ausgaben an Unit Economics auszurichten. Hybrid-Konstrukte, die eine Grundgebühr mit variablen Überziehungen mischen, ziehen Aufmerksamkeit auf sich, weil sie vorhersehbare Umsätze liefern, ohne unterausgelastete Kapazität.

Anbieter verfeinern hochfrequente Aufnahme-Pipelines, die Millionen von Events mit nahezu null Latenz bewerten und Möglichkeiten wie Pay-per-Function oder Pay-per-Token erschließen. Die Cloud-Billing-Marktgröße für Nutzungsmodelle wird voraussichtlich bis 2030 X Milliarden USD erreichen, was die anhaltende Nachfrage nach veränderbaren Tarif-Engines unterstreicht, die ohne Code-Refactoring angepasst werden können.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Cloud-Service-Modell: PaaS-Billing treibt Innovation

PaaS-orientiertes Billing wird 16,5% CAGR verzeichnen, angetrieben von Anwendungsmodernisierung, Serverless-Adoption und wachsender Abhängigkeit von verwalteten KI-Services. SaaS führt immer noch mit 47,2% Umsatz wegen seiner etablierten Abonnement-Basis. Da jedoch Unternehmenssentwickler auf Container, Serverless-Runtimes und KI-Beschleuniger setzen, wächst die PaaS-Nutzung und erfordert multidimensionale Messung wie Pro-Aufruf- und Pro-Token-Tracking.

Granulare PaaS-Kostenzuordnung formt architektonische Entscheidungen und fördert eine Kultur der fiskalischen Eigenverantwortung unter Engineering-Teams. Der Cloud-Billing-Markt integriert daher Feature-Flag-basiertes Routing, das Teams ermöglicht, neue Services zu experimentieren, während die Budget-Exposition begrenzt wird. SaaS-Messinnovationen wie Seat-Flexing und aktivitätsbasierte Gebühren erhalten die Segment-Lebendigkeit aufrecht und schaffen Kreuzbestäubung zwischen Service-Modell-Kategorien.

Nach Unternehmensgröße: KMU übernehmen Cloud-natives Billing

KMU werden voraussichtlich Großunternehmen mit 17,4% CAGR übertreffen, angetrieben von Plug-and-Play-Billing-Software, die in SaaS-Form geliefert wird. Niedrigere Eintrittskosten und auf gängige Branchen ausgerichtete Vorlagen ermöglichen es diesen Firmen, reifes Billing ohne Einstellung von Spezialisten zu implementieren. Großunternehmen generieren immer noch 61,2% der 2024er Ausgaben, weil sie Multi-Entity-Strukturen betreiben, die konsolidierte Rechnungsstellung und granulare Allokation erfordern.

Der Cloud-Billing-Markt profitiert von Netzwerkeffekten, da KMU-Adoption indirekte Kanäle über Wiederverkäufer und Marktplätze öffnet. Vereinfachte APIs und Low-Code-Interfaces reduzieren Onboarding-Reibung und fördern Lieferantendiversifikation. Anbieter kultivieren skalierte Self-Service-Unterstützung, die Margen auch bei kleineren Verträgen intakt hält.

Nach Endnutzerindustrie: Gesundheitswesen treibt compliance-fokussiertes Wachstum

Das Gesundheitswesen verzeichnet eine 16,2% CAGR dank digitaler Aufzeichnungsmandate, Telehealth-Expansion und audit-bereiter Rückverfolgbarkeit. Der Sektor verlangt HIPAA-konforme Verschlüsselung, unveränderliche Logs und Dual-Run-Validierungen, was die Komplexität erhöht, aber auch die Vertragsgröße vergrößert. Einzelhandel und E-Commerce besetzen immer noch 26,3% des Umsatzes, weil hochvolumige Checkouts, Treueprogramme und internationale Abrechnungen ausgeklügelte Billing-Logik erfordern.

BFSI und Telekommunikation nutzen erweiterte Features wie Multi-Währungsabrechnung, Umsatzbeteiligungsaccounting und Kunden-Self-Service-Portale. Energieversorger nutzen Echtzeit-Billing für Smart-Grid-Anreize, was die Konvergenz zwischen operationalen Daten und finanzieller Abgleichung widerspiegelt. Diese vertikalen Muster erweitern kollektiv den adressierbaren Cloud-Billing-Markt und belohnen Anbieter, die branchenspezifische Compliance-Expertise aufrechterhalten.

Geografieanalyse

Nordamerika generierte 37,2% des 2024er Umsatzes und profitiert weiterhin von einer Konzentration von Hyperscalern, Venture-Funding und FinOps-Talenten. Die Region belohnt Anbieter, die mit Rahmenwerken wie SOX und staatlichen Datenschutzgesetzen konform sind. Die hohe Nutzung von KI-Workloads katalysiert auch die Adoption von token-gemessenen Services und verstärkt die Nachfrage nach Echtzeit-Rating.

Asien-Pazifik verzeichnet die schnellste 16,8% CAGR aufgrund öffentlicher Digitalisierung, Mobile-First-Konsumentenbasis und souveräner KI-Computer-Initiativen. Indiens nationales GPU-Programm veranschaulicht, wie Regierungszuschüsse Cloud-Kapazität katalysieren, die durch skalierbares Billing monetarisiert werden muss. Japans kohlenstoffverknüpftes Batterienetzwerk verdeutlicht regionalen Appetit auf die Verschmelzung von Kosten mit Umwelt-KPIs. [3]Tokyo Electric Power Company, "TEPCO Carbon Neutral Program," prtimes.jp Anbieter, die Lokalisierung und Sprachunterstützung bündeln, gewinnen frühe Standbeine.

Europa balanciert DSGVO-Führerschaft mit aufkommenden digitalen Souveränitätsplänen. Unternehmen benötigen lokale Rechenzentren und transparente Datenverarbeitungsketten, sodass Billing-Plattformen, die regionale Residenz garantieren, bevorzugt werden. Initiativen, die kohlenstoffbewusstes Scheduling fördern, treiben den Cloud-Billing-Markt hin zu Umwelt-Rückbelastungsberichten. Fragmentierte nationale Regeln verlängern Beschaffungszyklen, verstärken aber auch Barrieren für Neueinsteiger und festigen die Loyalität zu Anbietern, die sich bei der Navigation von Compliance-Nuancen auszeichnen.

Wettbewerbslandschaft

Der Markt positioniert Hyperscaler wie AWS, Microsoft Azure und Google Cloud als Grundlagen-Anbieter, weil sie Billing direkt in ihre größeren Service-Ökosysteme einbetten. Diese Konkurrenten nutzen Skaleneffekte und veröffentlichen KI-unterstützte Optimierungsempfehlungen, die Wechselkosten erhöhen. Spezialisierte Pure-Plays, einschließlich Zuora, Stripe und Chargebee, differenzieren sich durch schnelle Innovation, vertikale Vorlagen und umfangreiche Zahlungsmethoden-Bibliotheken.

Die Wettbewerbsintensität schärft sich um Fähigkeiten wie Streaming-Aufnahme, Anomalieerkennung und richtlinienbasierte Behebung. Anbieter falten jetzt Machine Learning in Billing-Engines, um Überausgaben vorherzusagen und automatisierte Aktionen auszulösen. Strategische Allianzen steigen auch: Ericsson kollaboriert mit AWS, um Telekom-Billing zu modernisieren, was veranschaulicht, wie Domänen-Expertise mit Hyperscale-Infrastruktur zusammenkommt. [4]Ericsson, "How Ericsson and AWS Are Accelerating Digital Transformation and AI Innovation in OSS/BSS," ericsson.com Anbieter mit breiter API-Exposition und Sicherheitszertifizierungen, die mit NIST SP 800-228 ausgerichtet sind, ziehen regulierte Kunden an, die Risikominderung suchen.

M&A-Aktivität gravitiert hin zu Nischen-Analytics- und Compliance-Assets, die in breitere Suiten integriert werden können. Der Cloud-Billing-Markt wird voraussichtlich weitere Konvergenz zwischen Kostenmanagement-ISVs und Payment-Service-Anbietern erleben, die begierig darauf sind, in wiederkehrende Umsatzermöglichung zu expandieren.

Cloud-Billing-Industrieführer

-

Amazon Web Services (AWS)

-

Microsoft Corporation (Azure)

-

Google Cloud Platform

-

Oracle Corporation

-

SAP SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Juni 2025: Amazon stellte 2 Milliarden USD bereit, um australische Rechenzentren zu erweitern und souveräne Cloud-Fähigkeiten zu verstärken.

- Juni 2025: OpenAI senkte o3-pro-Preise um 80%, was eine aggressive Kommoditisierung token-basierter KI-Nutzung signalisiert.

- Juni 2025: TEPCO verknüpfte 40.000 Batteriesysteme mit einem KI-gesteuerten kohlenstoffneutralen Programm und schaffte neue Billing-Möglichkeiten um verteilte Energieressourcen.

- Mai 2025: AWS-Umsatz stieg um 17% auf 33,5 Milliarden USD und unterstrich das Volumen, das Multi-Cloud-Billing-Komplexität antreibt.

- Februar 2025: Ericsson und AWS erneuerten einen OSS/BSS-Pakt und verbesserten cloud-natives Billing für Telekom-Anbieter.

Globaler Cloud-Billing-Marktbericht Umfang

Cloud-Billing bezieht sich auf den Prozess der Rechnungsgenerierung aus Ressourcennutzungsdaten unter Verwendung eines Satzes vordefinierter Billing-Richtlinien. Cloud-basierte Billing-Lösungen managen die Schwierigkeit, die mit der Lieferung digitaler und nicht-digitaler Services verbunden ist, und bieten robuste Unterstützung für Integration. Der Zweck einer Cloud-Billing-Lösung ist es, eine Schnittstelle für die Generierung von Nutzungsrechnungen zu bieten. Der Cloud-Billing-Markt ist segmentiert nach Bereitstellung (Public Cloud, Private Cloud, Hybrid Cloud), Komponente (Plattform, Services), Endnutzerindustrie (Einzelhandel, Energie & Versorgung, Gesundheitswesen, Telekommunikation, BFSI, Andere Endnutzerindustrie) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika und Naher Osten und Afrika). Die Marktgrößen und Prognosen werden in Werten (USD Millionen) für alle oben genannten Segmente bereitgestellt.

| Public Cloud |

| Private Cloud |

| Hybrid Cloud |

| Plattform |

| Services |

| Abonnement-basiert |

| Nutzungsbasiert |

| Hybrid (Abonnement + Nutzung) |

| SaaS-Billing |

| PaaS-Billing |

| IaaS-Billing |

| Großunternehmen |

| Kleine und mittlere Unternehmen (KMU) |

| Einzelhandel und E-Commerce |

| BFSI |

| Telekommunikation |

| Gesundheitswesen und Biowissenschaften |

| Energie und Versorgung |

| Regierung und öffentlicher Sektor |

| Medien und Unterhaltung |

| Andere Endnutzerindustrien |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Singapur | ||

| Malaysia | ||

| Australien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Ägypten | ||

| Rest von Afrika | ||

| Nach Bereitstellung | Public Cloud | ||

| Private Cloud | |||

| Hybrid Cloud | |||

| Nach Komponente | Plattform | ||

| Services | |||

| Nach Abrechnungsmodell | Abonnement-basiert | ||

| Nutzungsbasiert | |||

| Hybrid (Abonnement + Nutzung) | |||

| Nach Cloud-Service-Modell | SaaS-Billing | ||

| PaaS-Billing | |||

| IaaS-Billing | |||

| Nach Unternehmensgröße | Großunternehmen | ||

| Kleine und mittlere Unternehmen (KMU) | |||

| Nach Endnutzerindustrie | Einzelhandel und E-Commerce | ||

| BFSI | |||

| Telekommunikation | |||

| Gesundheitswesen und Biowissenschaften | |||

| Energie und Versorgung | |||

| Regierung und öffentlicher Sektor | |||

| Medien und Unterhaltung | |||

| Andere Endnutzerindustrien | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Chile | |||

| Rest von Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Singapur | |||

| Malaysia | |||

| Australien | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Ägypten | |||

| Rest von Afrika | |||

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist die aktuelle Größe des Cloud-Billing-Marktes?

Der Cloud-Billing-Markt erreichte 13,87 Milliarden USD im Jahr 2025 und wird voraussichtlich 27,19 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 14,40% CAGR.

Welches Bereitstellungsmodell wächst am schnellsten innerhalb des Cloud-Billing-Marktes?

Hybrid-Cloud-Billing-Lösungen expandieren mit 16,3% CAGR, da Unternehmen Kosten über On-Prem- und Public-Cloud-Ressourcen orchestrieren.

Warum gewinnen nutzungsbasierte Preismodelle an Traktion?

Unternehmen wollen Gebühren, die realen Verbrauch widerspiegeln, Leerlaufkapazitätskosten reduzieren und Ausgaben an Output ausrichten, was nutzungsgemessenes Wachstum mit 15,8% CAGR vorantreibt.

Welche Region zeigt das höchste Wachstumspotenzial?

Asien-Pazifik wird voraussichtlich eine 16,8% CAGR bis 2030 verzeichnen, angetrieben von Regierungsinfrastrukturprogrammen und schneller digitaler Adoption.

Wie beeinflussen KMU den Cloud-Billing-Markt?

KMU, ermächtigt durch Low-Code-SaaS-Billing-Plattformen, werden mit 17,4% CAGR wachsen und den Zugang zu erweiterten Kostenmanagement-Fähigkeiten demokratisieren.

Welche Technologien differenzieren führende Cloud-Billing-Anbieter?

Marktführer integrieren KI-basierte Anomalieerkennung, Echtzeit-Datenstreaming und kohlenstoffbewusste Kostenberichterstattung, um Genauigkeit und Transparenz zu verbessern.

Seite zuletzt aktualisiert am: