Marktgröße für Mietdienstleistungen für Ölfeldausrüstung in Europa

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2021 - 2022 |

| CAGR | > 3.00 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Mietdienstleistungen für Ölfeldausrüstung in Europa

Es wird erwartet, dass der europäische Markt für Mietdienstleistungen für Ölfeldausrüstung im Prognosezeitraum eine jährliche Wachstumsrate von über 3 % verzeichnen wird.

- Mittelfristig dürften Faktoren wie zunehmende Explorations- und Produktionsaktivitäten aufgrund der steigenden Rohöl- und Erdgasnachfrage den europäischen Markt für Mietdienstleistungen für Ölfeldausrüstung im Prognosezeitraum antreiben.

- Andererseits führen die volatilen Öl- und Gaspreise zu Unsicherheit bei den Öl- und Gasbetreibern, was das Wachstum des europäischen Marktes für Mietdienstleistungen für Ölfeldausrüstung in den kommenden Jahren bremsen dürfte.

- Es wird jedoch erwartet, dass Fortschritte bei Tiefsee- und Ultratiefsee-Bohraktivitäten in der Region, wie Norwegen und dem Vereinigten Königreich, in den kommenden Jahren zahlreiche Chancen für die Marktteilnehmer schaffen werden.

- Es wird erwartet, dass Norwegen aufgrund der verstärkten Explorationsaktivitäten im Land den Markt dominieren wird, um rückläufige Felder anderswo auszugleichen.

Markttrends für Mietdienstleistungen für Ölfeldausrüstung in Europa

Bohrinseln, um den Markt zu dominieren

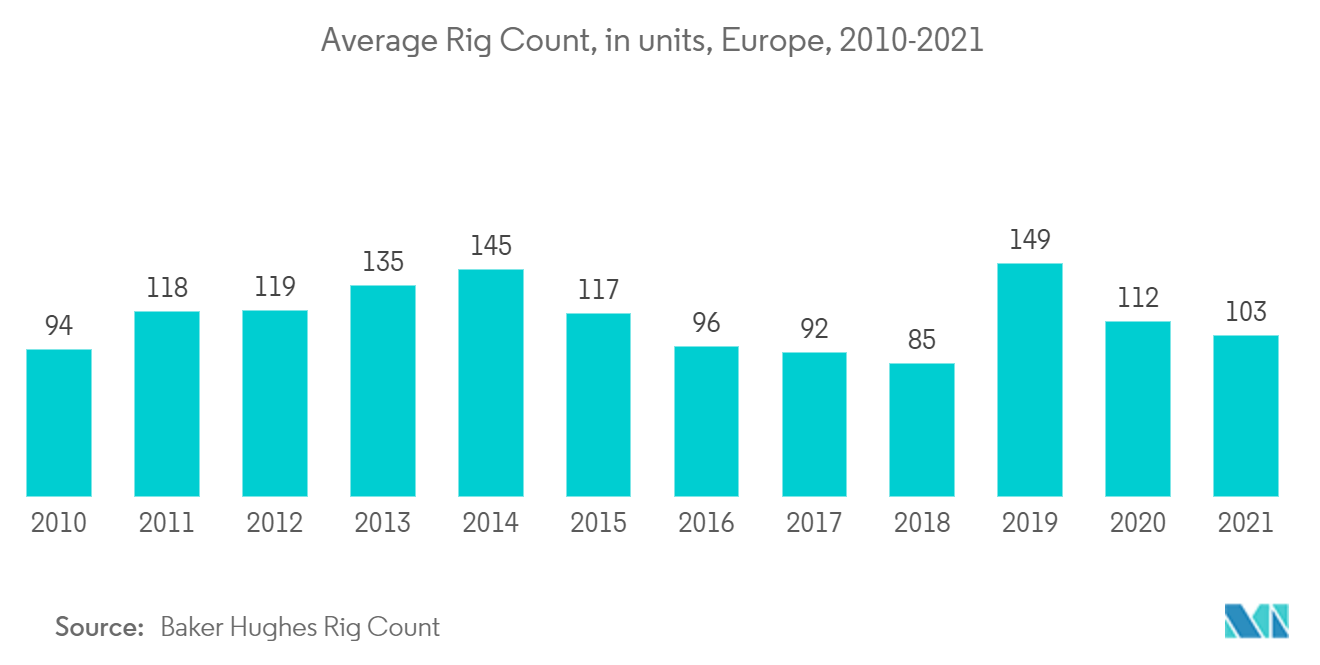

- Nach der Ölpreiskrise im Jahr 2020 ging die Zahl der Bohrinseln im Zeitraum 2020-22 deutlich zurück, sowohl an Land als auch auf See. Es wird jedoch erwartet, dass die Zeit nach Anfang 2022 mit relativ stabilisierten Rohölpreisen den Markt für Bohranlagen in der Region ankurbeln wird.

- Die Offshore-Betreiber haben sich zu erheblichen Investitionen in die Feldentwicklung verpflichtet. Im Jahr 2022 gehörte Europa im Hinblick auf eine Reihe geplanter und noch nicht fertiggestellter Projekte zu den größten Offshore-Bohrmärkten.

- Angesichts der verringerten Reserven in der Nordsee ist die Bohraktivität immer höher, da versucht wird, in tieferen Gewässern mehr Öl und Gas zu finden.

- Andere Länder wie die Niederlande, Norwegen und das Vereinigte Königreich steigern jedes Jahr ihre Bohraktivitäten auf der Suche nach mehr Öl und Gas und wirken so als wichtiger Treiber für diesen Markt.

- Da die Rohölpreise steigen, wird erwartet, dass die Investitionen in der Öl- und Gasindustrie deutlich steigen und mehrere Projekte online gehen, wodurch der europäische Markt für Ölfeldausrüstungsmietdienste vorangetrieben wird.

Norwegen wird den Markt dominieren

- Es wird erwartet, dass Norwegen seine Dominanz in der Region im Prognosezeitraum behaupten wird. Der zunehmende Druck auf Öl- und Gasunternehmen, mit begrenzten Mitteln mehr zu erreichen und kosteneffizienter zu werden, hat den Markt angetrieben.

- In den letzten Jahren kam es im norwegischen Öl- und Gassektor zu großen Veränderungen im Explorations-, Entwicklungs- und Produktionssektor.

- Der Explorationssektor erlebt einen großen Rückschlag, nachdem die größte Partei im Parlament des Landes ihre Unterstützung für Explorationsbohrungen rund um die Lofoten-Inseln am Polarkreis zurückgezogen hat. Schätzungen zufolge lagern unter der Insel etwa 1 bis 3 Milliarden Barrel Rohöl. Upstream-Unternehmen sehen Bohrungen auf den Lofoten als entscheidend für die Aufrechterhaltung des Erdölproduktionsniveaus in den kommenden Jahren an.

- Infolgedessen wird erwartet, dass sich die Explorationsaktivitäten in der Region in Richtung der Barentssee verlagern. Schätzungen zufolge liegen etwa zwei Drittel der unentdeckten Ressourcen Norwegens, insbesondere Gas, in der Barentssee.

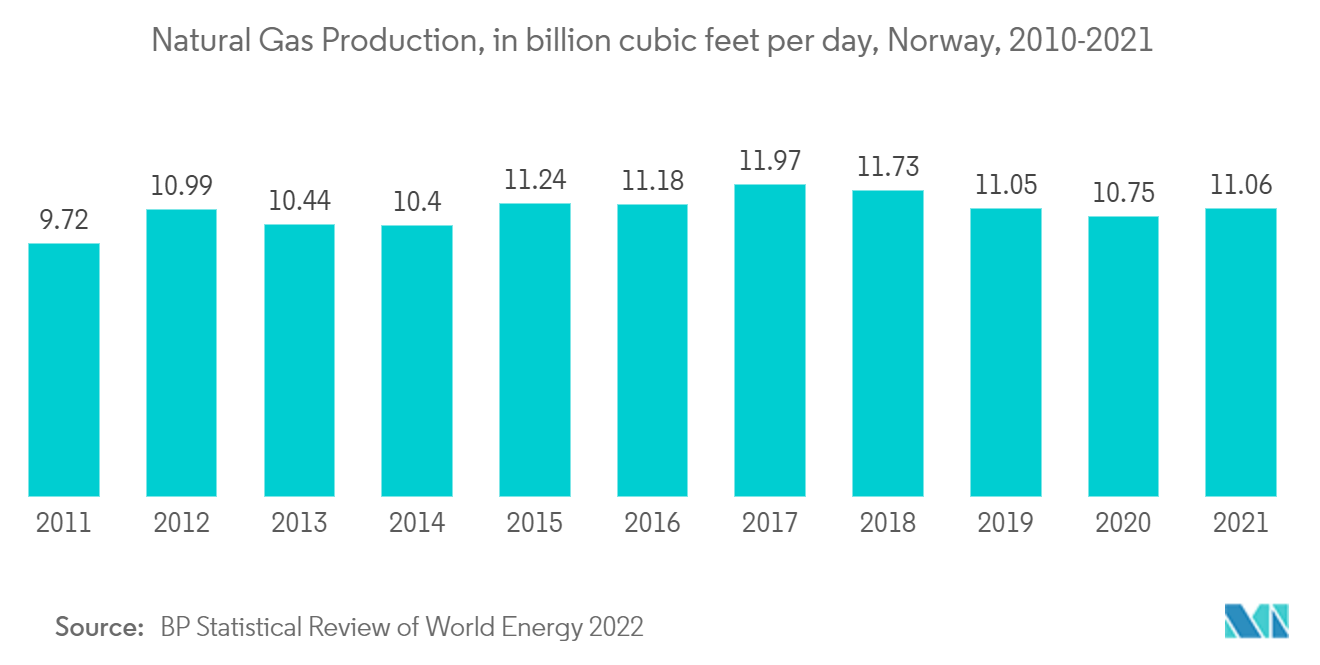

- Es wird erwartet, dass die Erschließung dieser Ressourcen die Erdgasproduktion im Land erheblich steigern wird, die bereits stetig von 9,72 Milliarden Kubikfuß pro Tag im Jahr 2011 auf 11,06 Milliarden Kubikfuß pro Tag im Jahr 2021 gestiegen ist.

- Norwegen hat in den letzten Jahren mehrere bedeutende Öl- und Gasfunde gemacht, darunter das riesige Johan-Sverdrup-Feld. Im Juni 2021 gab das norwegische Ministerium für Erdöl und Energie Vergaben in der 25. Lizenzrunde in Grenzgebieten bekannt und gewährte sieben Unternehmen Eigentumsanteile an insgesamt vier Produktionslizenzen auf dem norwegischen Schelf. Drei der Lizenzen befinden sich im neu eröffneten Gebiet in der Barentssee, eine Lizenz befindet sich im Norwegischen Meer.

- Im Jahr 2021 gab es im Vergleich zu den beiden Vorjahren deutlich höhere Explorationsaktivitäten. Auf dem norwegischen Festlandsockel wurden 40 Explorationsbohrungen gebohrt und 20 Entdeckungen gemacht. Die Entdeckungen haben eine vorläufige Gesamtschätzung von 81 Millionen Standardkubikmetern förderbarer Öläquivalente. Dies führt zu einem erwarteten Ressourcenwachstum, das höher ist als in jedem der drei vorangegangenen Jahre.

- Die norwegische Erdöldirektion schätzt, dass die unentdeckten Ressourcen auf dem norwegischen Schelf etwa 4 Milliarden Standardkubikmeter förderbarer Öläquivalente betragen. Dies entspricht rund 47 % aller verbleibenden Ressourcen im Regal.

Überblick über die europäische Branche für Vermietung von Ölfeldausrüstung

Der europäische Markt für Mietdienstleistungen für Ölfeldausrüstung ist teilweise fragmentiert und besteht aus einer Reihe kleiner und großer Marktteilnehmer. Zu den Hauptakteuren auf diesem Markt zählen unter anderem Transocean LTD, Seadrill Ord Shs, Schlumberger NV, Baker Hughes Co und Weatherford International plc (nicht in bestimmter Reihenfolge).

Europas Marktführer für Vermietung von Ölfeldausrüstung

-

Transocean LTD

-

Seadrill Ord Shs

-

Schlumberger NV

-

Baker Hughes Co

-

Weatherford International plc

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Mietdienstleistungen für Ölfeldausrüstung in Europa

- September 2022 Transocean Ltd erhält Bohraufträge für seine Halbtaucher-Bohrinsel Transocean Norge. Die Aufträge wurden von OMV und Wintershall Dea für 17 Bohrlöcher vor der norwegischen Küste vergeben, davon 11 für Wintershall Dea und sechs für OMV.

- Februar 2022 Stena Drilling erhält zwei Verträge von TotalEnergies SE und Petrobras, jeweils einen. Die Verträge umfassen die Anmietung der Halbtauchbohrinseln Stena Don und Stena Spey von Stena Drilling für 80 bzw. 120 Tage. Stena Spey wird auf dem Festlandsockel des Vereinigten Königreichs eingesetzt.

Europa-Marktbericht für Vermietung von Ölfeldausrüstung – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Umfang der Studie

1.2 Marktdefinition

1.3 Studienannahmen

2. ZUSAMMENFASSUNG

3. FORSCHUNGSMETHODIK

4. MARKTÜBERSICHT

4.1 Einführung

4.2 Marktgröße und Nachfrageprognose in Milliarden US-Dollar bis 2027

4.3 Aktuelle Trends und Entwicklungen

4.4 Marktdynamik

4.4.1 Treiber

4.4.2 Einschränkungen

4.5 Supply-Chain-Analyse

4.6 Porters Fünf-Kräfte-Analyse

4.6.1 Verhandlungsmacht der Lieferanten

4.6.2 Verhandlungsmacht der Verbraucher

4.6.3 Bedrohung durch neue Marktteilnehmer

4.6.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.6.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Ausrüstung

5.1.1 Bohrinseln

5.1.2 Fertigstellungs- und Workover-Rigs

5.1.3 Bohrausrüstung

5.1.4 Protokollierungsausrüstung

5.1.5 Andere Ausrüstung

5.2 Erdkunde

5.2.1 Großbritannien

5.2.2 Norwegen

5.2.3 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Von führenden Spielern übernommene Strategien

6.3 Firmenprofile

6.3.1 Transocean LTD

6.3.2 Seadrill Ord Shs

6.3.3 Valaris Ltd

6.3.4 Noble Corporation PLC

6.3.5 Weatherford International plc

6.3.6 Superior Energy Services Inc.

6.3.7 Schlumberger NV

6.3.8 Baker Hughes Co

6.3.9 Oil States International, Inc.

6.3.10 Halliburton Company

6.3.11 Parker Drilling Co

6.3.12 TechnipFMC PLC

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung für Mietdienstleistungen für Ölfeldausrüstung in Europa

Ölfeldausrüstung wird verwendet, um Rohöl oder Erdgas in großem Maßstab aus dem Boden zu fördern. Diese Ausrüstung wird häufig von spezialisierten Unternehmen gemietet, um Investitionskosten und Risiken zu minimieren.

Der europäische Markt für Mietdienstleistungen für Ölfeldausrüstung ist nach Ausrüstung und Geografie segmentiert. Nach Ausrüstung ist der Markt in Bohranlagen, Fertigstellungs- und Aufarbeitungsanlagen, Bohrausrüstung, Protokollierungsausrüstung und andere Ausrüstung unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für Mietdienstleistungen für Ölfeldausrüstung in den wichtigsten Ländern der Region. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Ausrüstung | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Vermietungsdienste für Ölfeldausrüstung in Europa

Wie groß ist der Markt für Vermietung von Ölfeldausrüstung in Europa derzeit?

Der europäische Markt für Ölfeldausrüstungsmietdienste wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Vermietung von Ölfeldausrüstung?

Transocean LTD, Seadrill Ord Shs, Schlumberger NV, Baker Hughes Co, Weatherford International plc sind die größten Unternehmen, die auf dem europäischen Markt für Vermietung von Ölfeldausrüstung tätig sind.

Welche Jahre deckt dieser europäische Markt für Mietdienstleistungen für Ölfeldausrüstung ab?

Der Bericht deckt die historische Marktgröße des Marktes für Ölfeldausrüstungs-Vermietungsdienste in Europa für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Ölfeldausrüstungs-Vermietungsdienste für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht zur Vermietung von Ölfeldausrüstung in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Vermietungsdiensten für Ölfeldausrüstung in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Vermietungsdienste für Ölfeldausrüstung in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.