Marktgröße und -anteil für Kohlenstoffabscheidung und -speicherung

Marktanalyse für Kohlenstoffabscheidung und -speicherung von Mordor Intelligence

Die Marktgröße für Kohlenstoffabscheidung und -speicherung wird auf 2,76 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 5,37 Milliarden USD erreichen, bei einer CAGR von 14,21% während des Prognosezeitraums (2025-2030). Wachsender regulatorischer Druck, reifende Abscheidungstechnologien und die Erkenntnis, dass Schwerindustrien ihre Netto-Null-Verpflichtungen ohne spezielle Minderungslösungen nicht erfüllen können, untermauern diese Expansion. Regierungen verschärfen Emissionsobergrenzen, erweitern Kohlenstoffpreissysteme und erhöhen Steueranreize, wodurch ein Preissignal entsteht, das CCS von Pilotprojekten zu kommerzieller Anwendung verschoben hat. Die Konvergenz unterstützender Politik und technologischer Kostensenkung zieht auch privates Kapital von Ölkonzernen und Industriekonglomeraten an, die CCS als Absicherung gegen zukünftige Kohlenstoffverbindlichkeiten betrachten. Die Konkurrenz durch erneuerbare Energien dämpft die Aussichten, doch Sektoren wie Zement, Stahl, Chemie und Raffinerien haben wenige praktische Alternativen, was CCS zu einer strukturellen Anforderung statt einer Übergangsoption macht.

Wichtige Erkenntnisse des Berichts

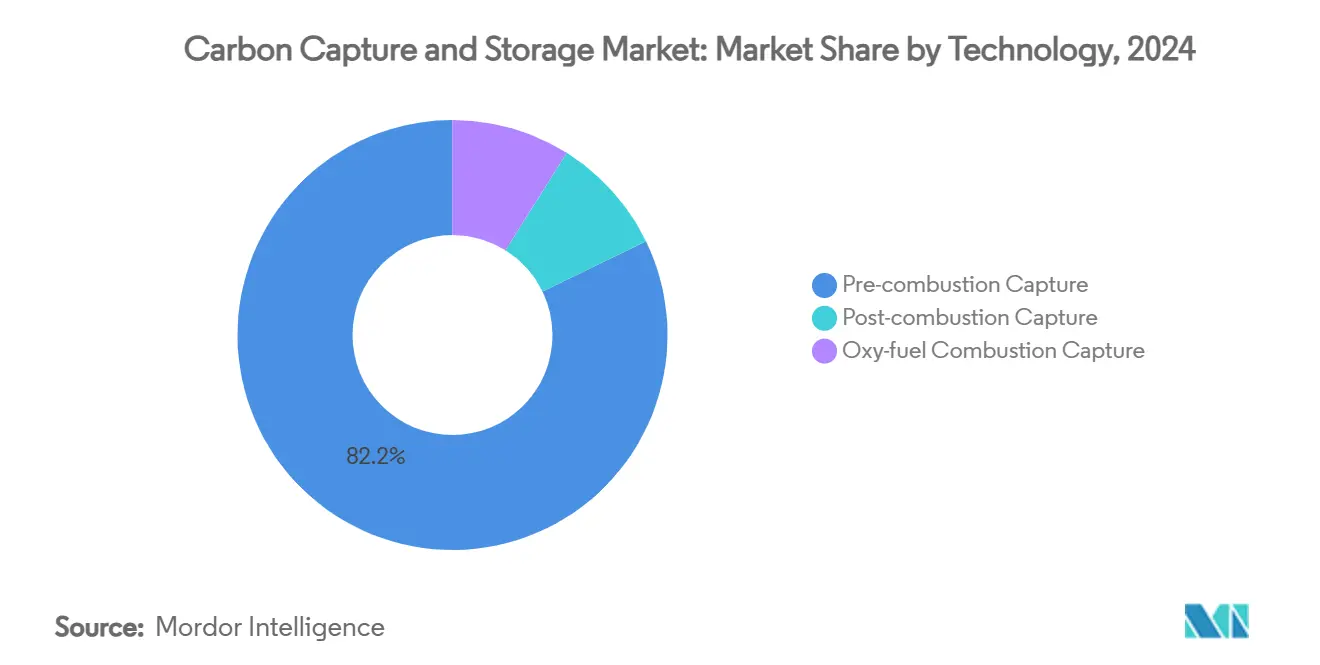

- Nach Technologie hielt die Verbrennung-vor-Abscheidung 82,19% des Marktanteils für Kohlenstoffabscheidung und -speicherung im Jahr 2024, während für die Oxyfuel-Verbrennungsabscheidung eine CAGR von 18,51% bis 2030 prognostiziert wird.

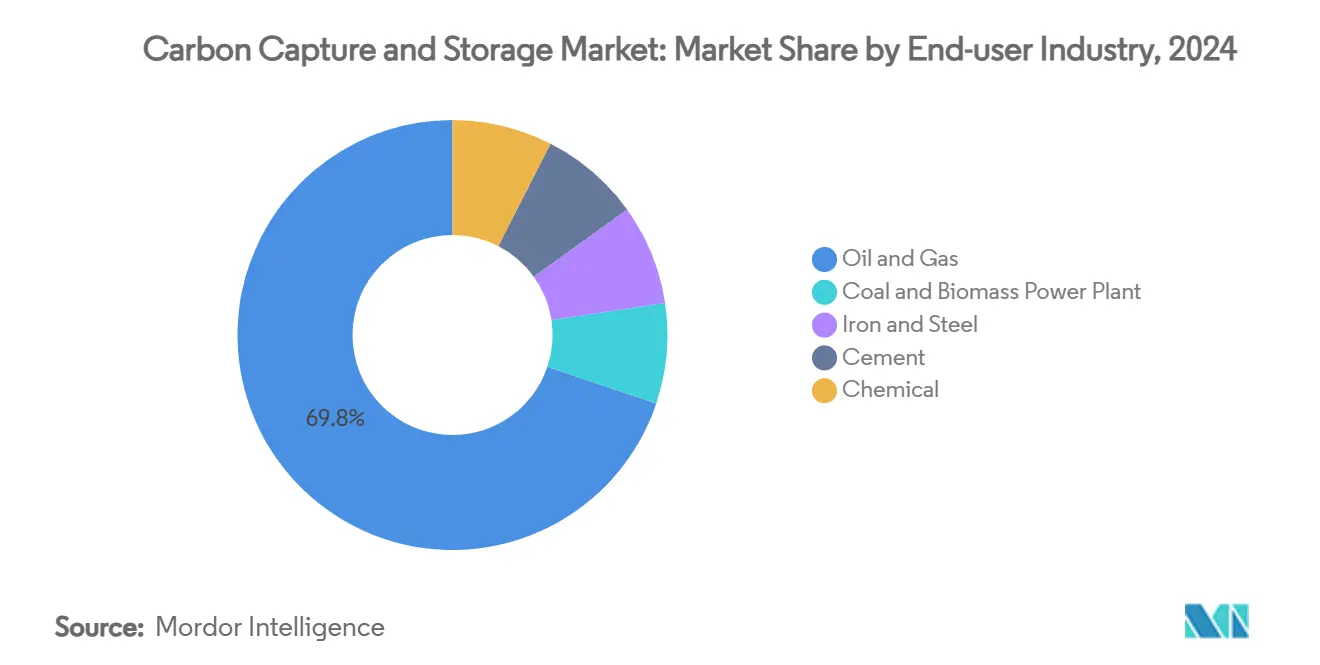

- Nach Endverbraucherindustrie entfielen auf das Öl- und Gassegment 69,83% der Marktgröße für Kohlenstoffabscheidung und -speicherung im Jahr 2024, während der Chemiesektor zwischen 2025-2030 mit einer CAGR von 25,76% expandieren soll.

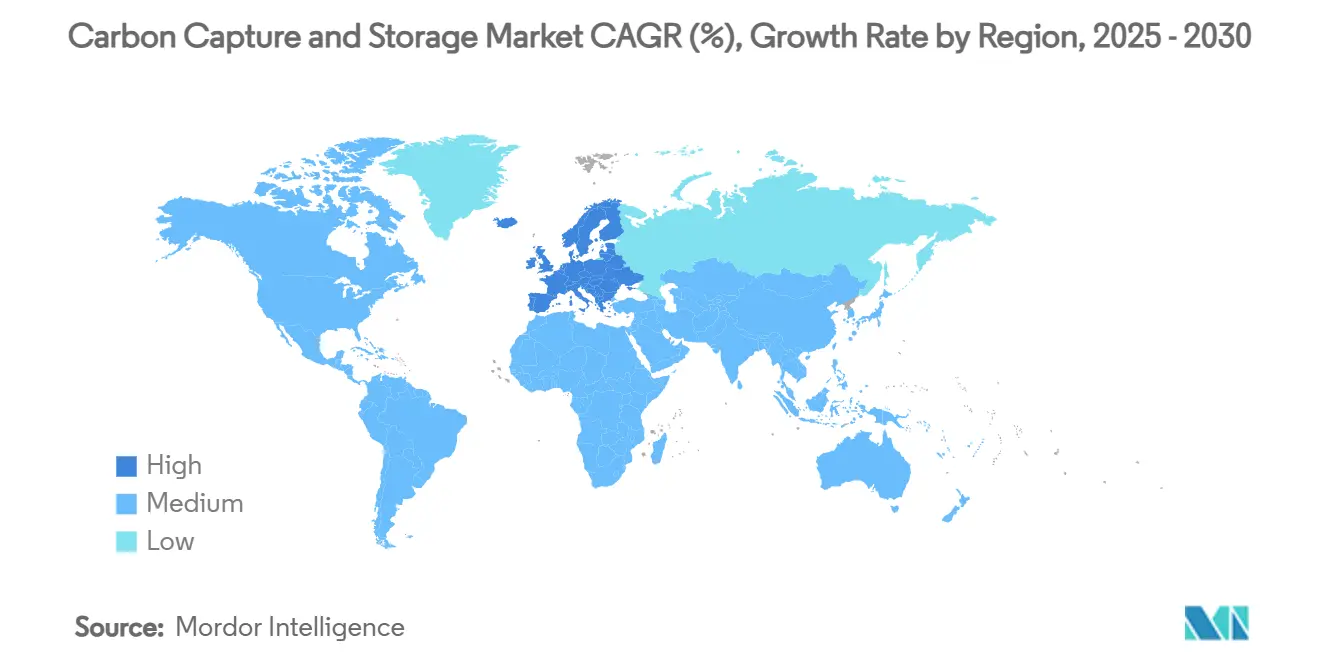

- Nach Geografie führte Nordamerika mit 51,24% Umsatzanteil im Jahr 2024 und Europa soll die schnellste regionale CAGR von 26,64% während des Ausblickszeitraums liefern.

Globale Markttrends und Einblicke für Kohlenstoffabscheidung und -speicherung

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Entstehende Nachfrage nach CO₂-EOR-Projekten | +2.8% | Nordamerika und Naher Osten | Mittelfristig (2-4 Jahre) |

| Ausweitung von Kohlenstoffpreis- und ETS-Systemen | +3.2% | Global, mit EU und Kalifornien führend | Langfristig (≥ 4 Jahre) |

| Strengere nationale Netto-Null-Gesetzgebung | +4.1% | Global, konzentriert in entwickelten Volkswirtschaften | Langfristig (≥ 4 Jahre) |

| Hochskalierung von kohlenstoffarmen synthetischen Kraftstoffprojekten | +1.9% | Europa und Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Direct-Air-Capture (DAC) Ausbauten mit Speicherbedarf | +1.5% | Nordamerika und Nordeuropa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Entstehende Nachfrage nach CO₂-EOR-Projekten

Verbesserte Ölgewinnung gewinnt wieder an Bedeutung, da sie duale Einnahmequellen schafft - die Monetarisierung von abgeschiedenem Kohlenstoff bei gleichzeitiger Verlängerung der Produktion aus ausgereiften Lagerstätten. Ölkonzerne verbinden Düngemittel-, Stahl- und Petrochemieemittenten mit erschöpften Feldern und verwandeln Abscheidungsknotenpunkte in gewinngenerierende Anlagen während der frühen Adoptionsphase. Der Ansatz verkürzt Amortisationszeiten, sichert Ankerunternehmen und beschleunigt den Infrastrukturausbau in Regionen, die bereits über umfangreiche Pipeline-Netzwerke verfügen. Er bietet auch praktische Erfahrungen im Umgang mit großen CO₂-Volumina und schafft eine Brücke zu reinen Speicherprojekten, wenn die EOR-Nachfrage im Laufe der Zeit abnimmt. Einnahmensichtbarkeit aus zusätzlichen Fässern hilft Investoren, das hohe Vorabkapital für Abscheidungsanlagen und Injektionsbohrungen zu rechtfertigen und ebnet den Übergang zu eigenständigen Sequestrierungsdiensten.

Ausweitung von Kohlenstoffpreis- und ETS-Systemen

Kohlenstoffmärkte erstrecken sich nun über Cap-and-Trade hinaus auf Grenzausgleiche und sektorspezifische Abgaben und verändern die wirtschaftliche Kalkulation für Hersteller, die in regulierte Regionen exportieren[1]Europäische Kommission, \"Carbon Border Adjustment Mechanism: Fragen und Antworten, \" europa.eu. Der EU-Kohlenstoffgrenzausgleichsmechanismus wendet einen Schattenpreis auf importierte emissionsintensive Güter an und zwingt ausländische Produzenten, in CCS zu investieren oder Marktanteile zu verlieren. Kalifornien verlängerte sein Cap-and-Trade bis 2030 und verschärfte Zertifikatszuteilungen, wodurch CCS zu einem Instrument zur Vermeidung von Compliance-Kosten statt einem CSR-Add-on wurde. Freiwillige Kohlenstoffmärkte reifen, und obwohl Fragen zur Zusätzlichkeit bestehen, schaffen sie dennoch sekundäre Monetarisierungswege für verifizierte Speichertonnen. Jeder dieser politischen Hebel hebt den Mindestpreis für Minderung an und verringert die wirtschaftliche Lücke zwischen Abscheidungskosten und Marktanreizen.

Strengere nationale Netto-Null-Gesetzgebung

Rechtlich bindende 2050-Netto-Null-Ziele führen zu sektorspezifischen Standards, die Großemittenten dazu zwingen, glaubwürdige Dekarbonisierungspfade aufzuzeigen, wobei CCS in den meisten Strategien explizit genannt wird. Die britische Industrial Decarbonisation Strategy verknüpft Genehmigungen für neue Anlagen mit der Vorlage von CCS-Umsetzungsplänen. Deutschlands Gesetzesentwurf zur Aufhebung des Onshore-Speichermoratoriums signalisiert einen politischen Wandel, der Klimaimperative über historische öffentliche Bedenken stellt. Klarheit über Haftung, Überwachung und langfristige Verwaltung senkt die Risikoprämien, die Finanzinstitute abschrecken, und übersetzt politischen Ehrgeiz in bankfähige Geschäftsmodelle. Die Ausrichtung zwischen nationaler Gesetzgebung und multilateralen Klimaverpflichtungen verwandelt CCS von einer optionalen Technologie zu einer strukturellen Notwendigkeit und untermauert die rasche Hochskalierung nach 2025.

Hochskalierung von kohlenstoffarmen synthetischen Kraftstoffprojekten

Luftfahrt und Schifffahrt können die Klimaziele 2050 nicht allein durch Elektrifizierung erreichen; sie setzen daher auf Power-to-Liquids und E-Methanol, die abgeschiedenes CO₂ als Rohstoff benötigen. Fluggesellschaften haben Abnahmevereinbarungen für nachhaltigen Flugkraftstoff unterzeichnet, während Schiffsmotorenhersteller wie Wärtsilä Onboard-Kohlenstoffabscheidungsmodule testen, die in die geschlossene E-Kraftstoffproduktion eingespeist werden. Diese Entwicklungen schaffen alternative Einnahmequellen für Abscheidungsbetreiber und ermöglichen höhere Preise als permanente Speicherung bei gleichzeitiger Unterstützung der zirkulären Kohlenstoffnutzung. Synthetische Kraftstoffwege gewinnen an Wettbewerbsfähigkeit in Jurisdiktionen, die Mandate wie die EU-ReFuelEU-Initiative einführen, verankern langfristige Nachfrage nach biogenen und industriellen CO₂-Strömen und stärken die Projektökonomie für Erstanwender.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe CAPEX und OPEX von CCS-Anlagen | -3.5% | Global, besonders in Entwicklungsländern | Kurzfristig (≤ 2 Jahre) |

| Wachsende Attraktivität günstigerer erneuerbarer Energien | -2.1% | Global, mit stärkstem Einfluss in Regionen mit exzellenten erneuerbaren Ressourcen | Mittelfristig (2-4 Jahre) |

| Öffentlicher Widerstand gegen Onshore-CO₂-Pipelines | -1.8% | Ländliches Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe CAPEX und OPEX von CCS-Anlagen

Anlagen im industriellen Maßstab erfordern routinemäßig 500-800 Millionen USD Vorabinvestition, was die Eigenkapitalfinanzierung bei schwacher Politiksicherheit herausfordernd macht. Selbst innovative Lösungsmittelsysteme wie Carbon Cleans CycloneCC, das die Abscheidungskosten auf 30 USD pro Tonne senkt, müssen noch Skaleneffekte bei kommerziellen Raten demonstrieren. Die Betriebskosten werden durch Energiestrafen weiter belastet, die die Grundanlageneffizienz um 15-30% verringern und Betreiber dazu zwingen, entweder zusätzlichen Strom zu kaufen oder geringere Leistung zu akzeptieren. Der Zugang zu konzessionärer Finanzierung bleibt in Entwicklungsländern begrenzt, was die Einführung trotz erheblicher Emissionsreduzierungsbedarfe verzögert. Kapitalintensität verlängert daher Amortisationszeiten und beschränkt den Pool früher Anwender auf Großunternehmen oder Staatsunternehmen, die Risiken absorbieren können.

Wachsende Attraktivität günstigerer erneuerbarer Energien

Solar- und Windgebote unterbieten häufig neue fossile Kapazitäten, und standortnahe grüne Wasserstoffanlagen können kohlenstofffreien Rohstoff ohne Abscheidungsoverhead liefern. Für Stromerzeuger wird die Hinzufügung von CCS zu einer bestehenden Kohleeinheit weniger überzeugend, wenn erneuerbare Erzeugung plus Speicherung ähnliche oder niedrigere levelisierte Kosten erreicht. Da netzweite Batterien die Entladungsdauer verlängern, gewinnen dispatchable erneuerbare Energien Marktanteile und erodieren die adressierbare Basis für fossile Einheiten, die mit CCS nachgerüstet werden. Politische Rahmen, die ressourcenneutrale Emissionsreduktion bevorzugen, verstärken ungewollt den Technologiewettbewerb und erfordern von CCS-Befürwortern, die einzigartige Minderung prozessbedingter Emissionen hervorzuheben, die erneuerbare Energien nicht berühren können.

Segmentanalyse

Nach Technologie: Verbrennung-vor-Dominanz steht vor Oxyfuel-Disruption

Verbrennung-vor-Abscheidung entfiel auf 82,19% des Marktanteils für Kohlenstoffabscheidung und -speicherung im Jahr 2024, da sie mit Dampf-Methan-Reformern und Biomassevergasern verzahnt ist, die bereits in Raffinerien und Chemieanlagen üblich sind. Das Segment profitiert von jahrzehntelangen Betriebsdaten und niedrigeren Zusatzkosten bei Installation während Greenfield-Bauten. Der Prozess verursacht jedoch eine 20-25%ige Energiestrafe, und Lösungsmittelregeneration bleibt kapitalintensiv. Oxyfuel-Verbrennung soll bis 2030 18,51% CAGR wachsen, angetrieben von Projekten wie dem Brevik-Zementwerk, das Prozessemissionen ohne extensive Rauchgastrennung abscheidet. Durch Verbrennung von Kraftstoff in reinem Sauerstoff ist der Abgasstrom nahezu reines CO₂, was die nachgelagerte Kompression vereinfacht. Technologieanbieter führen modulare Oxyfuel-Einheiten für Nachrüstungen ein, und verbesserte Lufttrennungsökonomie stärkt die Wettbewerbsfähigkeit gegenüber Verbrennung-nach-Alternativen. Da Schwerindustrien tiefe Schnitte mit minimalen Effizienzverlusten anstreben, wird Oxyfuel-Marktanteil schnell expandieren und die langjährige Führung der Verbrennung-vor im Markt für Kohlenstoffabscheidung und -speicherung herausfordern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucherindustrie: Chemiesektor überholt traditionelle Marktführer

Öl- und Gasunternehmen kommandieren 69,83% der Marktgröße für Kohlenstoffabscheidung und -speicherung im Jahr 2024, nutzen reife CO₂-EOR-Systeme und umfangreiche Pipeline-Netzwerke. Abscheidungseinheiten an Gasaufbereitungsanlagen bieten sofortige Volumina, und geologisches Wissen beschleunigt die Speicherstandortauswahl. Doch die Chemieindustrie wird bis 2030 25,76% CAGR wachsen, da Ammoniak- und Methanolproduzenten blauen Wasserstoff in bestehende Ströme integrieren, um Kohlenstoffintensitäts-Benchmarks zu erfüllen. CF Industries' Louisiana-Anlage, die 500.000 t CO₂ pro Jahr abscheidet, demonstriert wettbewerbsfähige Ökonomie, wenn 45Q-Credits mit gesicherten Abnahmevereinbarungen kombiniert werden. Eisen und Stahl und Zement bleiben Notwendigkeitsnutzer, da Prozessemissionen nicht durch Kraftstoffwechsel allein vermieden werden können. Modulare Abscheidungssysteme mit 400 t CO₂ pro Tag erschließen den mittleren Industriecluster-Markt, erweitern die Installationsbasis über Super-Majors hinaus und ermöglichen kleineren Chemie-, Glas- und Kalkproduzenten die Teilnahme am Markt für Kohlenstoffabscheidung und -speicherung.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Nordamerika führte mit 51,24% Marktanteil für Kohlenstoffabscheidung und -speicherung im Jahr 2024, unterstützt durch großzügige 45Q-Steuerkredite, die 85 USD pro Tonne für Direct-Air-Capture und 60 USD für Punktquellen-Abscheidung bieten. Die US-Golfküste konzentriert Emittenten, Pipeline-Korridore und Salzwasser-Aquifere und ermöglicht Hub-Konzepte wie ExxonMobils vorgeschlagenes 100-Milliarden-USD-Houston-Ship-Channel-Netzwerk. Kanada ergänzt die Region mit einem Investitionssteuerkreditvon 60% für DAC-Ausrüstung und 50% für andere Abscheidungssysteme und spornt Joint Ventures wie Strathcona Resources und Canada Growth Funds 2-Milliarden-USD-Partnerschaft an. Mexiko positioniert sich als grenzüberschreitender Transportpartner und erkundet gemeinsame Speicherlösungen in erschöpften Offshore-Feldern.

Europa soll zwischen 2025-2030 die schnellste CAGR von 26,64% verzeichnen, untermauert durch den Innovationsfonds, das EU-ETS und Norwegens wegweisendes Longship-Projekt, das 2025 mit der CO₂-Injektion bei Northern Lights begann. Deutschlands CCS-Gesetzesentwurf beseitigt das Onshore-Speicherverbot und erschließt das Norddeutsche Becken, während die Niederlande den Porthos-Hub vorantreibt und das Vereinigte Königreich HyNet- und Teesside-Cluster vorantreibt. Grenzüberschreitende Transportvereinbarungen reifen, und gemeinsame Infrastruktur senkt Stückkosten für kleinere Industrieemittenten. Die Kombination aus Kohlenstoffpreisgestaltung, Grenzzöllen und speziellen öffentlichen Zuschüssen beschleunigt private Investitionen und stellt sicher, dass Europa die Lücke zu dem früh bewegenden Nordamerika schließt.

Asien-Pazifik stellt das größte langfristige Aufwärtspotenzial dar, angetrieben von Chinas 2060-Neutralitätsverpflichtung und der ersten Oxyfuel-Zement-Demonstration 2025, die die Technologietauglichkeit für regionale Prozessindustrien validierte. Japan entwickelt gemeinsam mit Australien Schifffahrtswege für verflüssigtes CO₂ und verbindet schwere Industriezonen mit Offshore-Speicherung im Bonaparte-Becken. Indonesien strebt bis 2030 15 CCS-Projekte an und nutzt reichhaltige tiefe Salzwasser-Aquifere, während Südkoreas Green New Deal CCS-Ausgaben über Stahl und Petrochemie vorsieht. Die Region kämpft jedoch mit fragmentierten Regulierungen und Zugang zu erschwinglicher Finanzierung, Faktoren, die den vollständigen Start möglicherweise bis nach 2030 verzögern können.

Wettbewerbslandschaft

Der Markt für Kohlenstoffabscheidung und -speicherung weist mäßige Konzentration auf: Die Top-Fünf-Betreiber - ExxonMobil, SLB Capturi, Shell, Equinor und TotalEnergies - kontrollieren knapp über 45% der installierten Abscheidungskapazität, was tiefe Kapitalpools und vertikal integrierte Projektportfolios widerspiegelt. Ölkonzerne setzen CCS ein, um Kernvermögen zukunftssicher zu machen, während sie Untergrund-Expertise monetarisieren. Technologiespezialisten wie Aker Carbon Capture, Carbon Clean und Svante konkurrieren um Modularität und Kosten-pro-Tonne-Metriken und partnern oft mit Engineering-Procurement-Construction-Firmen, um globale Projekte zu erreichen. Die Bildung von SLB Capturi, einem 2025-Joint-Venture zwischen SLB und Aker Carbon Capture, verkörpert die Verschiebung von F&E zu streamlinearter Kommerzialisierung und bündelt proprietäre Lösungsmittel mit Projektausführungskapazität[2]SLB, \"SLB Capturi Joint Venture Launch Announcement, \" slb.com.

Wettbewerbsintensität wird weiter durch White-Space-Opportunities in standardisierten 400-t-pro-Tag-Einheiten geprägt, die Plug-and-Play-Einsatz für mittlere Emittenten ermöglichen. Carbon Cleans CycloneCC beansprucht eine 90%ige Footprint-Reduktion gegenüber konventionellen Designs und zielt auf Zement-, Glas- und Stahlwerke, die keinen Platz für große Absorber haben. Direct-Air-Capture-Spezialisten wie Climeworks und Heirloom schaffen einen parallelen Teilmarkt für negative Emissionskredite und diversifizieren Einnahmequellen weg von Emittenten-Bilanzen. Spieler, die Abscheidung, Transport, permanente Speicherung und optionale CO₂-Nutzung integrieren, werden Preissetzungsmacht gewinnen, während reine Equipment-Anbieter Haltbarkeit und Leistung über diverse Industriegase beweisen müssen, um Anteile zu behalten.

Branchenführer für Kohlenstoffabscheidung und -speicherung

-

Occidental Petroleum Corporation

-

Exxon Mobil Corporation

-

Shell PLC

-

TotalEnergies

-

Equinor ASA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juli 2025: CF Industries begann mit dem Kohlenstoffabscheidungsbetrieb in seiner Louisiana-Ammoniakanlage und wurde das erste kommerzielle CCS-Projekt (Kohlenstoffabscheidung und -speicherung) in der US-Düngemittelindustrie. Die Anlage kann jährlich 500.000 metrische Tonnen CO₂ abscheiden. Diese Entwicklung demonstriert die wirtschaftliche Machbarkeit der CCS-Technologie in der chemischen Fertigung und bietet ein Modell für breitere Branchenumsetzung.

- Mai 2025: SLB Capturi vollendete seine erste CO₂-Abscheidungsoperation am Brevik-CCS-Projekt in Norwegen und schied 1.000 Tonnen CO₂ aus Heidelberg Materials' Zementwerk ab. Diese Anlage ist die weltweit erste industrielle CO₂-Abscheidungsinstallation in einer Zementproduktionsstätte. Das 200-Millionen-EUR-Projekt demonstriert die kommerzielle Machbarkeit der CCS-Technologie (Kohlenstoffabscheidung und -speicherung) in Industrieanwendungen mit hohen Emissionen.

Globaler Marktbericht für Kohlenstoffabscheidung und -speicherung Umfang

Kohlenstoffabscheidung und -speicherung (CCS) ist eine Technologie, die bis zu 90% der Kohlendioxidemissionen aus verschiedenen Quellen abscheiden kann, die fossile Brennstoffe zur Stromerzeugung und in Industrieprozessen nutzen und das Kohlendioxid daran hindern, in die Atmosphäre zu gelangen. Die erste Stufe im CCS-Prozess ist die Abscheidung von Kohlendioxid, das beim Verbrennen fossiler Brennstoffe oder als Folge industrieller Prozesse wie der Herstellung von Zement und Stahl oder in der Chemieindustrie freigesetzt wird.

Der Markt für Kohlenstoffabscheidung und -speicherung ist nach Technologie, Endverbraucherindustrie und Geografie segmentiert. Nach Technologie ist der Markt in Verbrennung-vor-Abscheidung, Oxyfuel-Verbrennungsabscheidung und Verbrennung-nach-Abscheidung segmentiert. Der Markt ist nach Endverbraucherindustrien in Öl und Gas, Kohle- und Biomassekraftwerke, Eisen und Stahl, Chemie und Zement segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für 12 Länder in wichtigen Regionen ab. Für jedes Segment werden Marktgrößen und Prognosen basierend auf Umsatz (USD) bereitgestellt.

| Verbrennung-vor-Abscheidung |

| Verbrennung-nach-Abscheidung |

| Oxyfuel-Verbrennungsabscheidung |

| Öl und Gas |

| Kohle- und Biomassekraftwerk |

| Eisen und Stahl |

| Zement |

| Chemie |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Norwegen | |

| Niederlande | |

| Russland | |

| Restliches Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Technologie | Verbrennung-vor-Abscheidung | |

| Verbrennung-nach-Abscheidung | ||

| Oxyfuel-Verbrennungsabscheidung | ||

| Nach Endverbraucherindustrie | Öl und Gas | |

| Kohle- und Biomassekraftwerk | ||

| Eisen und Stahl | ||

| Zement | ||

| Chemie | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Norwegen | ||

| Niederlande | ||

| Russland | ||

| Restliches Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Schlüsselfragen beantwortet im Bericht

Wie hoch ist der aktuelle Wert des Marktes für Kohlenstoffabscheidung und -speicherung?

Der Markt für Kohlenstoffabscheidung und -speicherung wird auf 2,76 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 5,37 Milliarden USD erreichen.

Welche Technologie dominiert den Markt für Kohlenstoffabscheidung und -speicherung?

Verbrennung-vor-Abscheidung führt mit 82,19% Marktanteil im Jahr 2024, hauptsächlich aufgrund ihrer Integration in Wasserstoff- und Vergasungsprozesse.

Welcher Endnutzungssektor wächst am schnellsten bei der CCS-Adoption?

Der Chemiesektor ist der am schnellsten wachsende Endnutzer und soll zwischen 2025-2030 mit einer CAGR von 25,76% expandieren.

Warum wird für Europa das höchste regionale Wachstum für CCS erwartet?

Europa profitiert von robusten Politikinstrumenten wie dem EU-ETS und Innovationsfonds und von Leuchtturmprojekten wie Norwegens Northern Lights, was eine regionale CAGR von 26,64% antreibt.

Was sind die wichtigsten Hemmnisse für eine breitere CCS-Adoption?

Hohe Kapital- und Betriebskosten, die zunehmende Kostenkonkurrenzfähigkeit erneuerbarer Energien und Gemeinschaftswiderstand gegen Onshore-CO₂-Pipelines sind die primären Barrieren.

Seite zuletzt aktualisiert am: