Marktanalyse für autonome Datenplattformen

Das Marktvolumen für autonome Datenplattformen wird auf 1,77 Milliarden US-Dollar im Jahr 2024 geschätzt und soll bis 2029 4,46 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 20,33 % im Prognosezeitraum (2024–2029) entspricht.

Die zunehmende Verbreitung kognitiver Computertechnologie und fortschrittlicher Analytik sowie das steigende Volumen komplexer und unstrukturierter Daten treiben das Marktwachstum voran. Überall auf der Welt tauschen Menschen Informationen aus, was sich in den kommenden Jahren weiterentwickeln wird. Domo Inc. schätzt, dass bis Ende 2020 pro Sekunde für jeden Menschen auf der Erde 1,7 MB Daten erstellt werden. Darüber hinaus sind die steigende Nachfrage nach autonomen Datenplattformen von KMU und die beschleunigte Verbreitung von Cloud-Technologie die bestimmenden Faktoren für das Wachstum dieses Marktes.

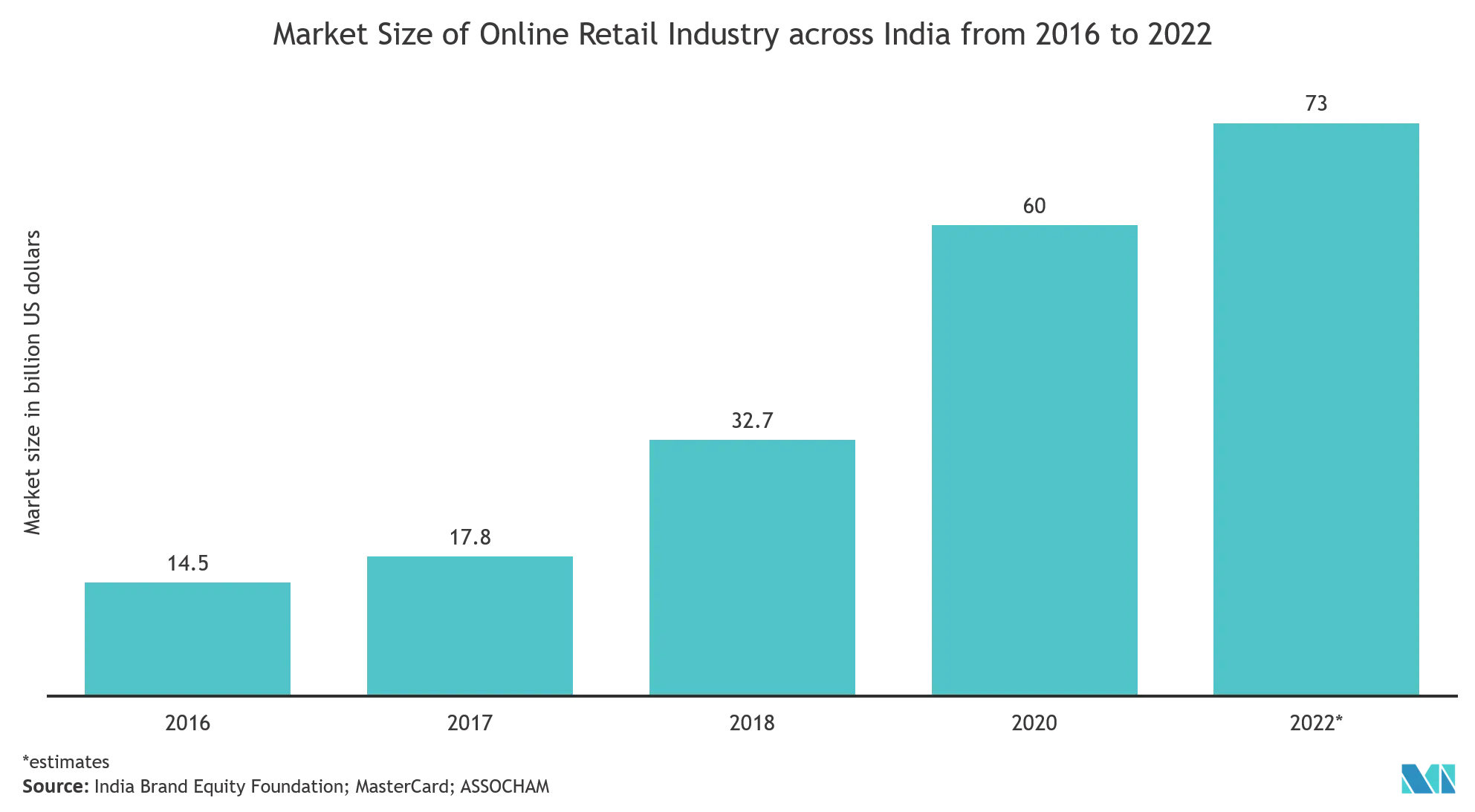

- Big Data hat sich als eine der weit verbreiteten Technologien erwiesen, die heute von Unternehmen genutzt werden. Eine autonome Datenplattform steuert und optimiert die Big-Data-Infrastruktur. Laut dem aktuellsten Shopping Index von Salesforce wuchs der digitale Handel im vierten Quartal 2018 im Vergleich zum Vorjahr um 13 % und prognostizierte E-Commerce-Umsätze im Einzelhandel von über 4 Billionen USD bis 2020. Das US Census Bureau berichtete, dass 87 % der US-Kunden ihre Suche im Jahr 2019 über digitale Kanäle begannen, gegenüber 71 % im Vorjahr. Dies erfordert eine verstärkte Nutzung von Big-Data-Diensten für die Cloud.

- Aufgrund der Vorteile, die die Technologie bietet, erlebt Cloud Computing eine beschleunigte Entwicklung bei seiner Einführung. Laut Forbes wird der Markt für Cloud Computing bis 2020 auf 160 Milliarden USD anwachsen und eine Wachstumsrate von 19 % erreichen. Für die Cloud-basierte Bereitstellung wird im Prognosezeitraum ein deutliches Wachstum erwartet. Die verbesserte Zusammenarbeit, Skalierbarkeit und Kosteneffizienz, die die Cloud-Plattform bietet, dürfte die Nachfrage nach Cloud-basierten autonomen Datenplattformen fördern.

- Die Verbreitung des Internets wird diesen Anstieg der Anzahl von Geräten und autonomen Datentools begünstigen. Das Internet ist der Hauptgrund für dieses Datenwachstum. Laut dem Cisco VNI-Bericht wird es im Jahr 2022 etwa 4,8 Milliarden Internet-Abonnenten geben, 60 % der Weltbevölkerung. Laut Cisco VNI Global IP Traffic Forecast wird der andere bedeutende Faktor für den Anstieg des Datenverbrauchs der Anstieg der weltweiten durchschnittlichen WLAN-Geschwindigkeiten sein, die sich im asiatisch-pazifischen Raum im Jahr 2022 im Vergleich zu 2017 mehr als verdoppeln sollen.

- Allerdings stellen komplizierte Analyseprozesse, ein Mangel an qualifizierten und ausgebildeten Fachkräften sowie Probleme im Zusammenhang mit der Aufrechterhaltung der Synchronisierung zwischen Qualität und Sicherheit einen hemmenden Faktor für dieses Marktwachstum dar. Darüber hinaus werden die wachsende Popularität der kognitiven Computertechnologie und der zunehmende Bedarf an fortschrittlicher Analytik ausreichende Möglichkeiten für das Wachstum des Marktes bieten.

- Die Hauptfaktoren, die die zunehmenden Auswirkungen von COVID-19 auf die Big-Data-Analysebranche und damit auf den Markt für autonome Datenplattformen vorantreiben, sind die steigende Nachfrage nach digitaler Transformation, erhöhte Investitionen in Analysen, eine wachsende Nachfrage nach Remote-Diensten und Standortdaten sowie ein zunehmender Bedarf an Echtzeitinformationen zur Verfolgung und Überwachung der Ausbreitung von COVID-19.

- Insbesondere während der COVID-19-Pandemie – einschließlich der Bemühungen, ihre Ausbreitung einzudämmen und Unternehmen dabei zu helfen, über Wasser zu bleiben – wird die Notwendigkeit, diese Informationen nahezu in Echtzeit zu extrahieren, zu visualisieren und auszuführen, zunehmend zu einem unternehmenskritischen Ziel und verleiht so dem Markt für autonome Datenplattformen einen Aufschwung.

Markttrends für autonome Datenplattformen

Der vertikale Einzelhandel wird voraussichtlich ein deutliches Wachstum verzeichnen

- Mit der zunehmenden Nutzung des Internets ist der Einzelhandel kundenorientierter geworden. Fortschritte in der Technologie haben auch dazu geführt, dass sich in dieser Branche das Verbraucherverhalten beschleunigt verändert. Folglich ist die autonome Datenplattform zu einem wesentlichen Bestandteil der Einzelhandelsbranche geworden und unterstützt Einzelhändler dabei, im hart umkämpften Markt eine bessere Kundenbindung zu erreichen. Die Plattform hilft Einzelhändlern, die Einkaufstouren der Kunden in Echtzeit zu verfolgen und ermöglicht es ihnen so, die Bedürfnisse und Anforderungen ihrer Kunden zu verstehen und darauf einzugehen.

- Big Data treibt die KI voran, und daraus folgt, dass KI weiterhin Einzug in die Einzelhandels- und Konsumgüterbranche halten wird. Viele Big-Data-Unternehmen auf der ganzen Welt geben an, Vermarkter, Einzelhändler und E-Commerce-Unternehmen bei der Verwaltung ihrer Daten zu unterstützen, damit sie die Kundenbindung personalisieren, Lagerbestände prognostizieren und Kunden in der Region segmentieren können.

- MapR Technologies bietet eine autonome Datenplattform, die Einzelhändlern hilft, die große Vielfalt an Online- und Offline-Kundendaten, E-Commerce-Transaktionen, Point-of-Sale-Systemen (POS), Clickstream-Daten, E-Mail, sozialen Medien und Anrufen zu speichern, zu integrieren und zu analysieren Center-Datensätze – alles in einem zentralen Repository. Walmart erlebt eine digitale Transformation. Es ist dabei, das weltweit umfangreichste private Cloud-System zu entwickeln, das eine Kapazität von 2,5 Petabyte Daten pro Stunde haben soll.

- Laut IBM geben 62 % der Einzelhändler an, dass ihnen die Nutzung von Big Data einen Wettbewerbsvorteil verschafft. Es wird erwartet, dass die Branche im Prognosezeitraum ein deutliches Wachstum bei der Einführung der Big-Data-Technologie verzeichnen wird, was sich positiv auf das Wachstum des Marktes für autonome Datenplattformen auswirken wird.

- Der Einzelhandel benötigt eine starke autonome Datenplattform, um verschiedene Datentypen, einschließlich strukturierter und unstrukturierter, aus verschiedenen Quellen in Echtzeit zu sammeln. Zu den großen Herausforderungen, mit denen diese Branche konfrontiert ist, gehören die Nachfrage nach Omnichannel-Erlebnissen und der Verfolgung von Verbrauchern in Echtzeit. Da autonome Datenplattformen und -dienste dazu beitragen, diese Herausforderungen effizient zu bewältigen, wird erwartet, dass ihre Akzeptanz bei Einzelhändlern in den kommenden Jahren zunehmen wird.

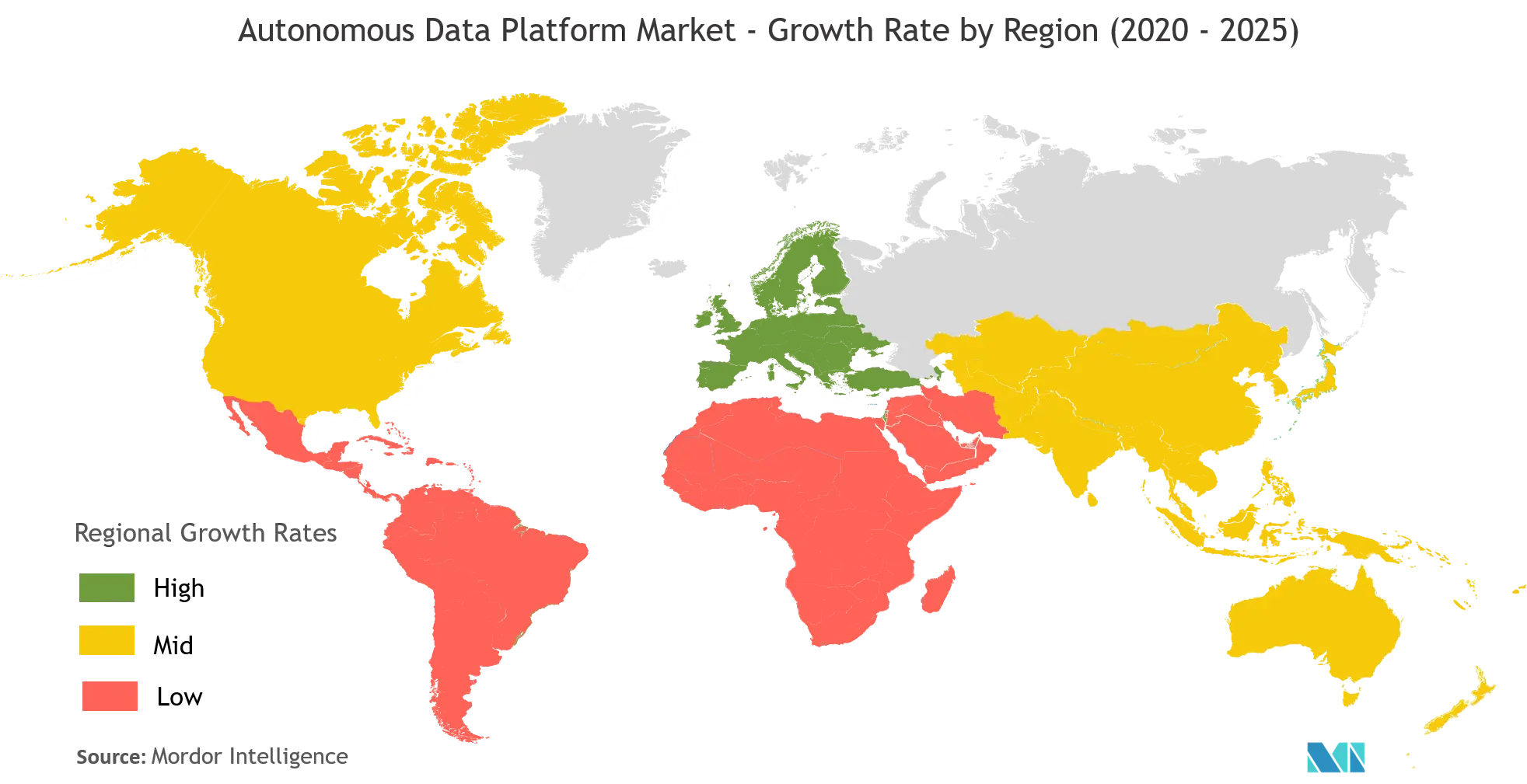

Nordamerika hält den größten Marktanteil

- Die umfassende Verbreitung des Internets und mobiler Geräte in Nordamerika hat Unternehmen die Möglichkeit eröffnet, mit Vertriebspartnern, Kunden und anderen Interessengruppen in der Region in Kontakt zu treten. Die weit verbreitete Nutzung mobiler Geräte und Social-Media-Plattformen zur Kontaktaufnahme mit Geschäftspartnern und Kunden zur Bereitstellung maßgeschneiderter Inhalte entsprechend den Geschäftsanforderungen der Kunden hat Unternehmen dazu veranlasst, autonome Datenplattformen und -dienste zu nutzen.

- Der amerikanische multinationale Konzern Intel erkennt großen Wert in Big Data. Das Unternehmen nutzt Big Data, um Chips schneller zu entwickeln, Produktionsstörungen zu erkennen und über Sicherheitsbedrohungen zu informieren. Durch die Einführung von Big Data konnte das Unternehmen prädiktive Analysen ermöglichen und rund 30 Millionen US-Dollar an Ausgaben für Qualitätssicherung einsparen und gleichzeitig die Qualität steigern. Auch das Weiße Haus hat rund 200 Millionen US-Dollar in Big-Data-Projekte investiert. Das Land verfügt außerdem über eine große Anzahl von Fachleuten auf dem untersuchten Markt, was ein enormes Wachstumspotenzial im Prognosezeitraum bietet.

- Es wird erwartet, dass das Wachstum des US-Einzelhändlers seine Investitionen in das Lieferkettenmanagement fördern wird und er versucht konsequent, das Kundenerlebnis zu verbessern. Big-Data-Anwendungen und autonome Datenplattformen können ihnen dabei helfen, beides zu erreichen. Laut den vom US-Handelsministerium veröffentlichten vierteljährlichen E-Commerce-Zahlen gaben Kunden im Jahr 2019 601,75 Milliarden US-Dollar online bei US-Händlern aus, ein Anstieg von 14,9 % gegenüber 523,64 Milliarden US-Dollar im Vorjahr, und das war eine höhere Wachstumsrate als 2018, als Online-Verkäufe gemeldet wurden Das Handelsministerium stieg im Jahresvergleich um 13,6 %. Dadurch wird erwartet, dass die Nutzung von Big Data und damit auch der autonomen Datenplattform auch bei den US-Einzelhändlern deutlich zunehmen wird.

- Unternehmen konzentrieren sich darauf, den Endbenutzern die zuverlässigste Erfahrung zu bieten und die besten Dienste bereitzustellen, indem sie Software und Dienste verwenden, die auf maschineller Lerntechnologie basieren. Sie nutzen die autonome Datenplattform, um kundenbezogene Daten zu analysieren und Parameter wie das Kaufverhalten der Kunden, die saisonale Nachfrage und die Produktnachfrage zu ermitteln. Mit dem Aufkommen unabhängiger Datenplattformen können Vermarkter Kundendaten aus verschiedenen Quellen auf einer Plattform zentralisieren und so Stunden an Integrationsarbeit sparen.

Branchenüberblick über autonome Datenplattformen

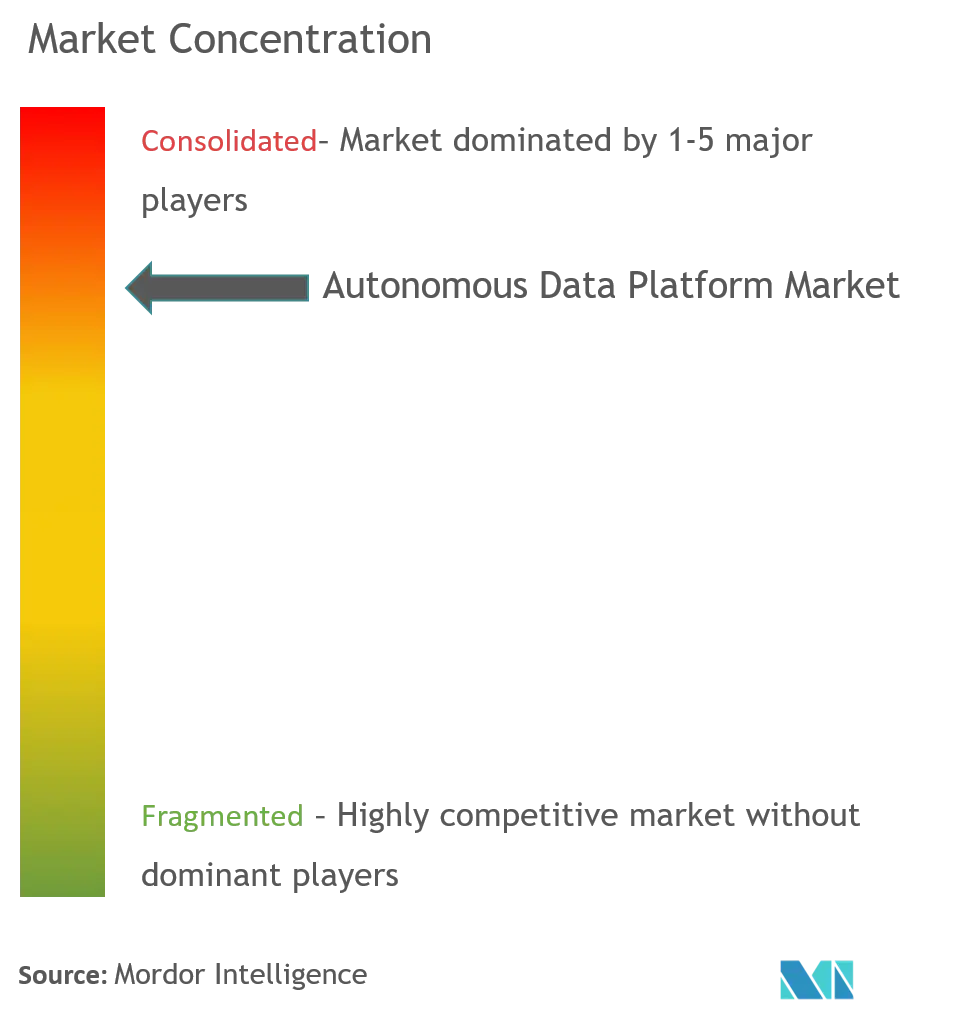

Der Markt für autonome Datenplattformen konzentriert sich auf große Legacy-Player, die den Markt dominieren, wie IBM, Microsoft und Teradata Corporation. Da Unternehmen Bedenken hinsichtlich des Datenschutzes und der Verwaltung ihrer Mitarbeiter-/Kundendaten haben, vertrauen sie eher etablierten Anbietern als Neueinsteigern. Die zunehmende Verbreitung von Daten hat Anbieter von Datenmanagementplattformen wie Oracle, MapR und AWS dazu veranlasst, autonome Datenplattformen zu entwickeln und zu entwerfen, die IT-Teams bei der Vereinfachung und Verwaltung von Prozessen unterstützen. Die Anbieter autonomer Datenplattformen konkurrieren miteinander, um ihre Marktabdeckung zu erweitern und ihre Präsenz in neueren Märkten zu erhöhen.

- Juni 2020 – Anaconda, Inc., Anbieter der führenden Python-Data-Science-Plattform, und IBM Watson kündigten eine neue Zusammenarbeit an, um die Einführung von KI-Open-Source-Technologien in Unternehmen zu vereinfachen. Durch die Zusammenarbeit wollen die beiden Unternehmen dazu beitragen, Innovationen voranzutreiben und die Kompetenzlücke in den Bereichen KI und Datenwissenschaft zu schließen, mit der viele Unternehmen konfrontiert sind. Das Anaconda Team Edition-Repository wird in IBM Watson Studio auf IBM Cloud Pak for Data integriert, sodass Unternehmen die Bereitstellung von KI-Open-Source-Technologien in jeder Cloud besser steuern und beschleunigen können.

- Februar 2020 – Oracle gab die Verfügbarkeit der Oracle Cloud Data Science Platform bekannt. Im Mittelpunkt steht Oracle Cloud Infrastructure Data Science, das Unternehmen dabei unterstützt, gemeinsam Modelle für maschinelles Lernen zu erstellen, zu trainieren, zu verwalten und bereitzustellen, um den Erfolg von Data-Science-Projekten zu steigern und die Effektivität von Data-Science-Teams mit Funktionen wie gemeinsamen Projekten, Modellkatalogen usw. zu verbessern. Team-Sicherheitsrichtlinien, Reproduzierbarkeit und Überprüfbarkeit.

Marktführer für autonome Datenplattformen

Oracle Corporation

International Business Machines Corporation

Amazon Web Services

Teradata Corporation

Qubole Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Branchensegmentierung autonomer Datenplattformen

Ein autonomes Datentool analysiert die Big-Data-Infrastruktur eines bestimmten Kunden, um wesentliche Geschäftsprobleme anzugehen und eine optimale Datenbanknutzung sicherzustellen. Dies unterstützt Unternehmen bei der Entwicklung und Verbesserung ihrer Datenmanagementfähigkeiten. Sie wurden speziell zur Steuerung und Optimierung der Big-Data-Infrastruktur entwickelt. Viele Unternehmen nutzen diese Plattform, weil sie IT-Experten dazu ermutigt, Prozesse effizienter zu verwalten.

| Große Unternehmen |

| Kleine und mittlere Unternehmen |

| Öffentliche Cloud |

| Private Wolke |

| Hybride Cloud |

| BFSI |

| Gesundheitswesen und Biowissenschaften |

| Einzelhandel und Konsumgüter |

| Medien und Telekommunikation |

| Andere Endbenutzer-Branchen (Regierung, Fertigung) |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Nach Organisationsgröße | Große Unternehmen |

| Kleine und mittlere Unternehmen | |

| Nach Bereitstellungstyp | Öffentliche Cloud |

| Private Wolke | |

| Hybride Cloud | |

| Nach Endbenutzer-Branche | BFSI |

| Gesundheitswesen und Biowissenschaften | |

| Einzelhandel und Konsumgüter | |

| Medien und Telekommunikation | |

| Andere Endbenutzer-Branchen (Regierung, Fertigung) | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für autonome Datenplattformen

Wie groß ist der Markt für autonome Datenplattformen?

Die Größe des Marktes für autonome Datenplattformen wird im Jahr 2024 voraussichtlich 1,77 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 20,33 % auf 4,46 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für autonome Datenplattformen derzeit?

Im Jahr 2024 wird die Größe des Marktes für autonome Datenplattformen voraussichtlich 1,77 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für autonome Datenplattformen?

Oracle Corporation, International Business Machines Corporation, Amazon Web Services, Teradata Corporation, Qubole Inc sind die wichtigsten Unternehmen, die auf dem Markt für autonome Datenplattformen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für autonome Datenplattformen?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Markt für autonome Datenplattformen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für autonome Datenplattformen.

Welche Jahre deckt dieser Markt für autonome Datenplattformen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für autonome Datenplattformen auf 1,47 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für autonome Datenplattformen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für autonome Datenplattformen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu autonomen Datenplattformen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate autonomer Datenplattformen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der autonomen Datenplattform umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.