Marktanalyse für den Bau von Rechenzentren in Australien

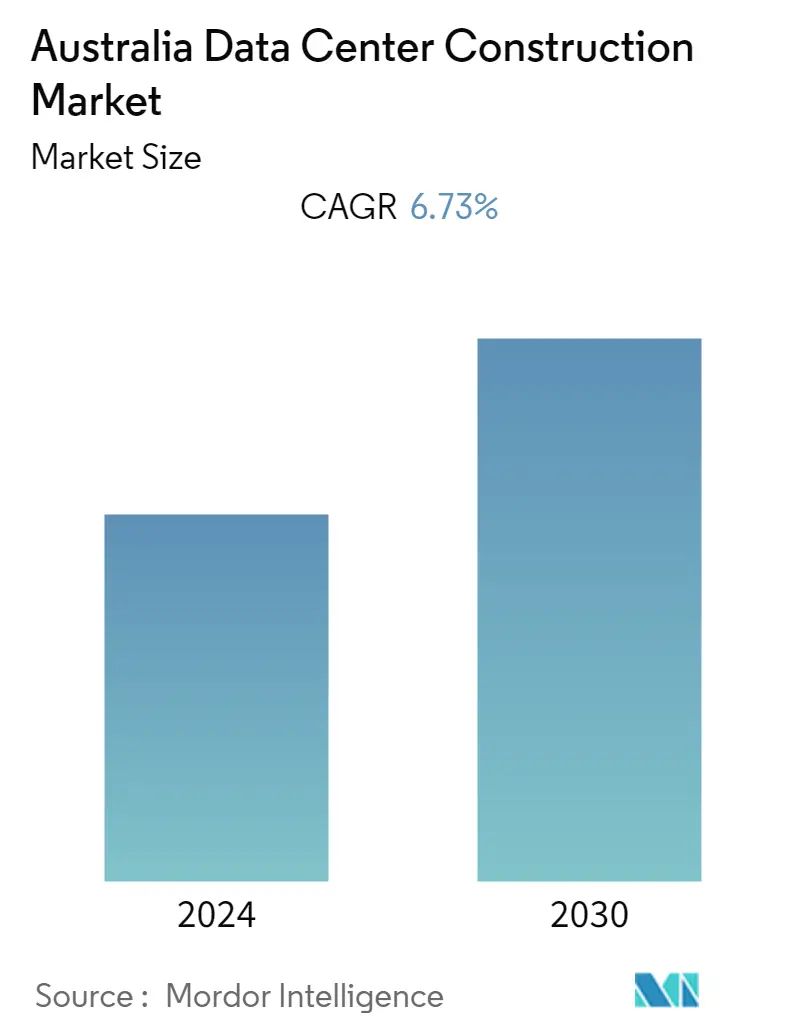

Der australische Markt für den Bau von Rechenzentren wird im Prognosezeitraum voraussichtlich eine CAGR von 6,73 % verzeichnen. Die steigende Nachfrage nach Cloud Computing bei KMU, staatliche Vorschriften für die lokale Datensicherheit und wachsende Investitionen inländischer Akteure sind einige der Hauptfaktoren, die die Nachfrage nach Rechenzentren im Land antreiben.

- Regierungsinitiativen wie das Australia Government Information Management Office (AGIMO) sind mit der Einführung der Rechenzentrumsstrategie 2010-2025 der australischen Regierung führend bei der Optimierung der Rechenzentrumsressourcen. Die Strategie stellt einen Übergang von der Nutzung staatlicher Rechenzentren zu mandantenfähigen Rechenzentren von Drittanbietern dar.

- Auch die Rechenzentrumsanbieter investieren zunehmend oder verfolgen eine Akquisitionsstrategie, um ihre Kapazitäten zu erweitern. So verschaffte Equinix beispielsweise durch die Übernahme von Rechenzentrumsanlagen durch Equinix zusätzliche Kapazitäten, um die Vorteile der Skalierung zu nutzen, und erweiterte die Präsenz von Equinix in Australien um rund 20.000 Quadratmeter Brutto-Colocation-Fläche.

- Es gab eine robuste Entwicklung neuer Rechenzentren, die erneuerbare Energien nutzen. Während der zweiten Welle der Pandemie wurden beispielsweise 3 Rechenzentren im Rahmen des Projekts Koete von der australischen Firma Fibre Expressway für Westaustralien und das Northern Territory vorgeschlagen. Die Tier-IV-Standard-Rechenzentren mit einer anfänglichen Kapazität von jeweils 20 MW wurden in Partnerschaften mit Wind-, Solar- und langfristigen Anbietern von Meeres- und sauberem Wasserstoff gebaut, um im Laufe der Zeit den Zugang zu 100 % erneuerbaren Energien zu gewährleisten. Solche Projekte treiben das Wachstum des Marktes in Australien voran.

- Es gibt viele Bedenken hinsichtlich der Cybersicherheit, insbesondere wenn es um den digitalen Zugriff geht und darum, wer sich mit einem Server und seinen Daten verbinden kann. Dennoch kann es ziemlich schwierig sein, die physische Sicherheit aufrechtzuerhalten. Selbst in einer sicheren Umgebung kann jeder, der über den erforderlichen Zugriff verfügt, Server beschädigen oder nutzen. Rechenzentren müssen vor potenziellen Katastrophen wie Wasserlecks, Bränden und Ausfällen des Kühlsystems geschützt werden, die sehr teuer sind und das Wachstum des Rechenzentrumsmarktes im Land einschränken.

- Der COVID-19-Ausbruch erhöhte die Nachfrage nach Cloud Computing im Land; und er erweiterte auch den Umfang des Rechenzentrumsmarktes. Die Bauprojekte für Rechenzentren wurden größtenteils fortgesetzt, da der Bau unter dem aktuellen australischen Regime als wesentlich eingestuft wird und der lebenswichtige Sektor ist, um die Wirtschaft des Landes am Laufen zu halten. Der Markt erlebte jedoch auch Unterbrechungen der Lieferkette aufgrund des Arbeitskräftemangels und erwartete eine Verzögerung bei der Fertigstellung mehrerer Projekte.

Trends auf dem australischen Markt für den Bau von Rechenzentren

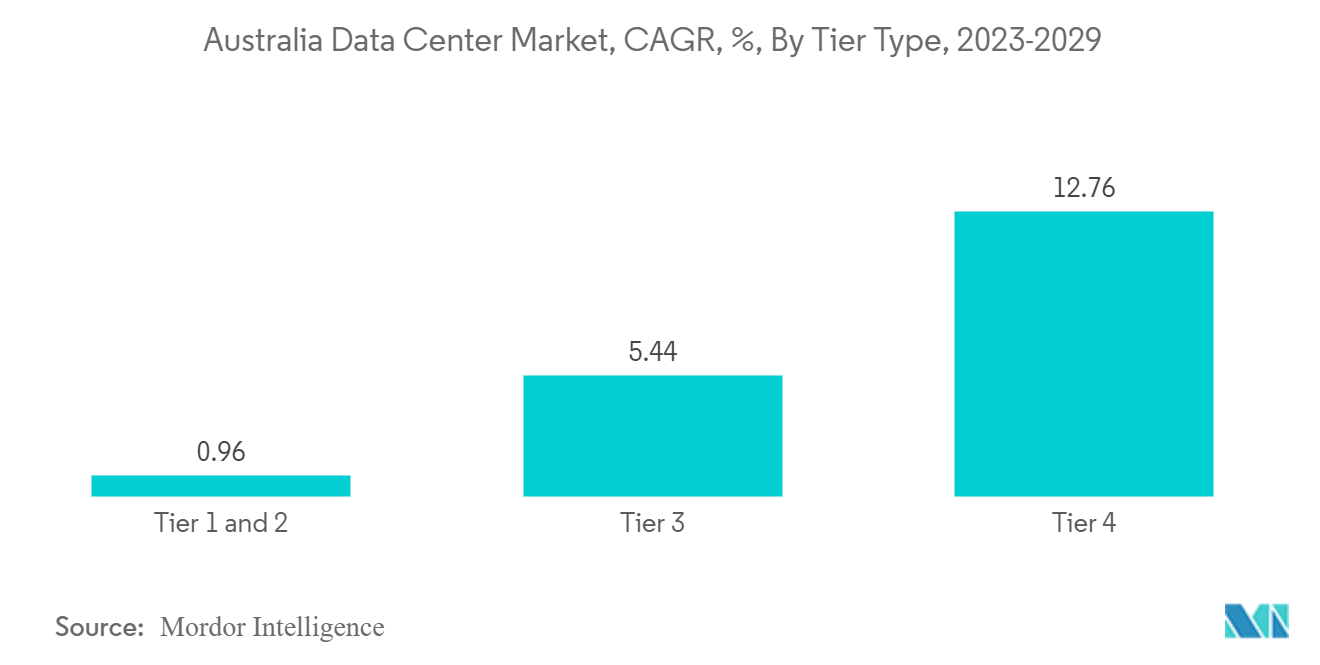

Tier 3 ist der größte Tier-Typ

- Australien hat keine Tier-1- und Tier-2-zertifizierten Einrichtungen. Das Tier-3-Segment des australischen Rechenzentrumsmarktes erreichte im Jahr 2021 eine IT-Auslastung von 1.185,7 MW. Es wird erwartet, dass sie von 1.616,26 MW im Jahr 2022 auf 2.615,6 MW im Jahr 2029 wachsen und eine CAGR von 7,12 % verzeichnen wird. Das Tier-IV-Rechenzentrumssegment erreichte im Jahr 2021 eine IT-Auslastung von 123 MW. Es wird erwartet, dass die Kapazität von 185 MW im Jahr 2022 auf 517 MW bis 2029 steigen wird, während sie eine CAGR von 15,81 % verzeichnet.

- Es wird erwartet, dass Tier-3- und Tier-4-Rechenzentren ein deutliches Wachstum auf dem australischen Rechenzentrumsmarkt aufweisen werden. Tier-3-Rechenzentren bieten eine Betriebszeit von 99,98 % mit N+1-Redundanzen, was sie für die größte Anzahl von Unternehmen vorzuziehen macht. Die Anbieter erhalten jedoch die Tier-4-Zertifizierung für ihre neuen Einrichtungen. So ist beispielsweise das Rechenzentrum von NextDC in Brisbane das erste im Land, das vom Uptime Institute eine Tier-4-Zertifizierung für gebaute Anlagen erhalten hat.

Es wird erwartet, dass die Telekommunikation den höchsten Marktanteil halten wird

- Die australische Telekommunikationsbranche erlebt einen bedeutenden Wandel. Die Telekommunikationsbranche in Australien besteht aus drei großen Netzbetreibern und einem Infrastrukturanbieter, dem National Broadband Network (NBN), der Glasfaser- und Festnetze bereitstellt. Anbieter, die ihre Technologie auf den Türmen montieren, sind Telstra, Optus und TPG, früher bekannt als VHA, sowie NBN.

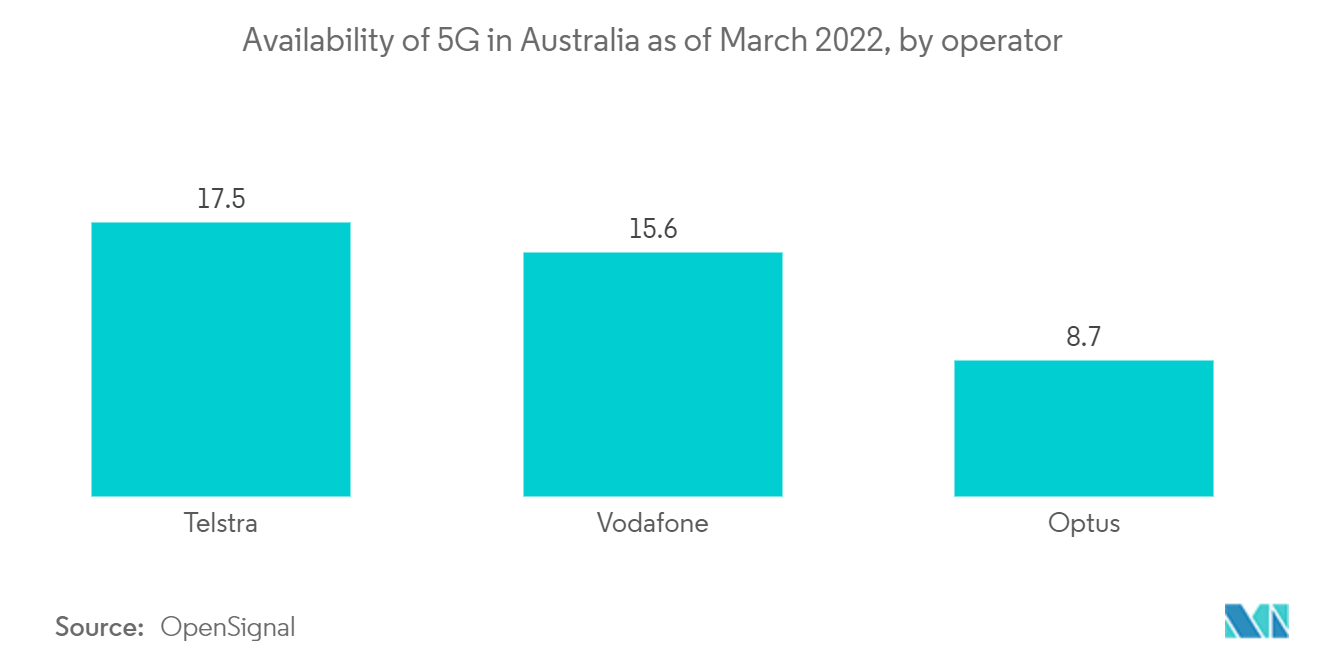

- Derzeit hat Australien 5G in Großstädten eingesetzt und ist dabei, das Spektrum zu versteigern, um mehr Dienste anzubieten. Dies wird den Bedarf an Türmen erhöhen. Im April 2021 hat die Regierung ein High-Band-5G-Spektrum (im 26-GHz-Band) zugewiesen, das extrem schnelle Dienste mit hoher Kapazität ermöglichen wird. In der zweiten Hälfte des Jahres 2021 hat die Regierung ein Low-Band-5G-Spektrum (im 850/900-MHz-Band) zugewiesen, das für die Gewährleistung einer breiteren geografischen Abdeckung von 5G-Diensten von entscheidender Bedeutung sein wird. Dies wird neue Anwendungen für 5G auf dem Unternehmensmarkt ermöglichen, die die einzigartigen Eigenschaften von 5G wie extrem niedrige Latenz, hohe Kapazität und fortschrittliche Funktionen wie Network Slicing nutzen.

- Im Jahr 2022 stieg die Verfügbarkeit von 5G in Australien durch berühmte Telekommunikationsunternehmen wie Telstra, Vodafone und Optus. Laut OpenSignal hatte Telstra die höchste 5G-Verfügbarkeit der Betreiber. Telstra-Kunden mit einem 5G-fähigen Gerät konnten in 17,5 Prozent der Fälle eine 5G-Verbindung herstellen, während Optus-Kunden nur in 8,7 Prozent der Fälle eine Verbindung herstellen konnten.

- Im Einklang mit den jüngsten Investitionen und Übernahmen wird erwartet, dass das Telekommunikationssegment des australischen Rechenzentrumsmarktes wachsen wird. Im Juni 2022 tätigt OMERS Infrastructure, das kürzlich die Telekommunikationstürme von TPG Telecom erworben hat, eine weitere Investition in Australien. OMERS Infrastructure gab bekannt, dass es sich bereit erklärt hat, Stilmark, einen Entwickler, Eigentümer und Betreiber von Mobilfunkmasten, zu kaufen. Das konsolidierte Mastengeschäft wird auch Teil des globalen Portfolios digitaler Infrastrukturanlagen von OMERS Infrastructure sein. Es wird erwartet, dass das Telekommunikationssegment des australischen Rechenzentrumsmarktes erheblich wachsen wird, um der wachsenden Nachfrage gerecht zu werden und die Abhängigkeit von Rechenzentren zu erhöhen.

Überblick über die australische Rechenzentrumsbaubranche

Der australische Markt für den Bau von Rechenzentren ist ziemlich konsolidiert, wobei die fünf größten Unternehmen den Großteil des Marktanteils besetzen. Einige der wichtigsten Unternehmen sind Icon Co, Eaton Corporation plc, Schneider Electric SE, Servers Australia und AECOM.

Im Juli 2023 kündigte Microsoft Pläne zum Bau eines Rechenzentrumscampus in Sydney, Australien, an. Das Unternehmen kündigte an, 1,3 Milliarden US-Dollar in ein 14,4 Hektar großes zweistöckiges Rechenzentrumsgebäude zu investieren. Die Rechenzentren werden voraussichtlich eine IT-Auslastung von 96 MW bieten, mit dem Potenzial, mit einem weiteren Gebäude auf 190 MW erweitert zu werden.

Im August 2022 gab Leaseweb Global bekannt, dass es seine Präsenz im asiatisch-pazifischen Raum mit der Eröffnung von drei neuen Rechenzentren in Tokio, Singapur und Sydney vor Ende des Jahres ausbaut. Mit dem Start der zusätzlichen Standorte wird Leaseweb insgesamt neun Rechenzentren in der Region betreiben.

Australische Marktführer im Rechenzentrumsbau

Icon Co

Eaton Corporation plc

Schneider Electric SE

Servers Australia

AECOM

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für den Bau von Rechenzentren in Australien

- August 2022 Equinix gab bekannt, dass es die 15,7 Millionen US-Dollar teure Erweiterung seines zweiten Rechenzentrums in Melbourne abgeschlossen hat. Der im Februar 2020 eröffnete ME2-Standort in Port Melbourne erwarb 500 neue Schränke, wodurch sich die Gesamtzahl der Anlage auf 1.500 Schränke und Colocation-Flächen mit einer Fläche von 4.070 Quadratmetern (43.800 Quadratfuß) erhöht. Das Rechenzentrum soll sich schließlich über 8.200 Quadratmeter (88.150 Quadratfuß) erstrecken und 3.000 Schränke beherbergen.

- August 2022 Canberra Data Centres gab im vergangenen Monat bekannt, dass es einen neuen 10-Jahres-Vertrag mit dem Verteidigungsministerium unterzeichnet hat. Der Verteidigungsauftrag in Höhe von 91,5 Millionen US-Dollar ist doppelt so viel wert wie der bisher lukrativste Vertrag mit dem großen Ausgabenministerium und wurde durch öffentliche Ausschreibungsunterlagen enthüllt.

Segmentierung der australischen Rechenzentrumsbauindustrie

Der Bau von Rechenzentren kombiniert physische Prozesse, die zum Bau einer Rechenzentrumseinrichtung verwendet werden. Es verbindet Baustandards mit den Anforderungen der Betriebsumgebung des Rechenzentrums.

Der australische Markt für Rechenzentrumsbau ist nach Tier-Typ (Tier 1 und 2, Tier 3 und Tier 4), nach Rechenzentrumsgröße (klein, mittel, groß, massiv und Mega), nach Infrastruktur (Kühlinfrastruktur (luftbasierte Kühlung, Flüssigkeitskühlung, Verdunstungskühlung), Energieinfrastruktur (USV-Systeme, Generatoren, Stromverteilungseinheit (PDU), Racks und Schränke, Server, Netzwerkgeräte, physische Sicherheitsinfrastruktur, Design- und Beratungsdienste und andere Infrastruktur) und Endbenutzer (IT & Telekommunikation, BFSI, Regierung, Gesundheitswesen und andere Endbenutzer). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in USD-Werten angegeben.

| Tier 1 und 2 |

| Stufe 3 |

| Stufe 4 |

| Klein |

| Mittel |

| Groß |

| Mega |

| Fest |

| Kühlinfrastruktur | Luftbasierte Kühlung |

| Flüssigkeitsbasierte Kühlung | |

| Verdunstungskühlung | |

| Energieinfrastruktur | USV-Systeme |

| Generatoren | |

| Stromverteilereinheit (PDU) | |

| Racks und Schränke | |

| Server | |

| Netzwerkausrüstung | |

| Physische Sicherheitsinfrastruktur | |

| Design- und Beratungsleistungen | |

| Andere Infrastruktur |

| IT und Telekommunikation |

| BFSI |

| Regierung |

| Gesundheitspflege |

| Anderer Endbenutzer |

| Tier-Typ | Tier 1 und 2 | |

| Stufe 3 | ||

| Stufe 4 | ||

| Größe des Rechenzentrums | Klein | |

| Mittel | ||

| Groß | ||

| Mega | ||

| Fest | ||

| Infrastruktur | Kühlinfrastruktur | Luftbasierte Kühlung |

| Flüssigkeitsbasierte Kühlung | ||

| Verdunstungskühlung | ||

| Energieinfrastruktur | USV-Systeme | |

| Generatoren | ||

| Stromverteilereinheit (PDU) | ||

| Racks und Schränke | ||

| Server | ||

| Netzwerkausrüstung | ||

| Physische Sicherheitsinfrastruktur | ||

| Design- und Beratungsleistungen | ||

| Andere Infrastruktur | ||

| Endbenutzer | IT und Telekommunikation | |

| BFSI | ||

| Regierung | ||

| Gesundheitspflege | ||

| Anderer Endbenutzer | ||

Häufig gestellte Fragen

Wie groß ist der aktuelle australische Markt für Rechenzentrumsbau?

Der australische Markt für Rechenzentrumsbau wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 6,73 % verzeichnen

Wer sind die Hauptakteure auf dem australischen Markt für Rechenzentrumsbau?

Icon Co, Eaton Corporation plc, Schneider Electric SE, Servers Australia, AECOM sind die wichtigsten Unternehmen, die auf dem australischen Markt für Rechenzentrumsbau tätig sind.

Welche Jahre deckt dieser australische Rechenzentrumsbaumarkt ab?

Der Bericht deckt die historische Marktgröße des australischen Rechenzentrumsbaumarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des australischen Rechenzentrumsbaumarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des australischen Rechenzentrumsbaus im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des australischen Rechenzentrumsbaus enthält einen Marktprognoseausblick für 2024 bis 2030 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.