ASEAN-Marktanalyse für Abdichtungen

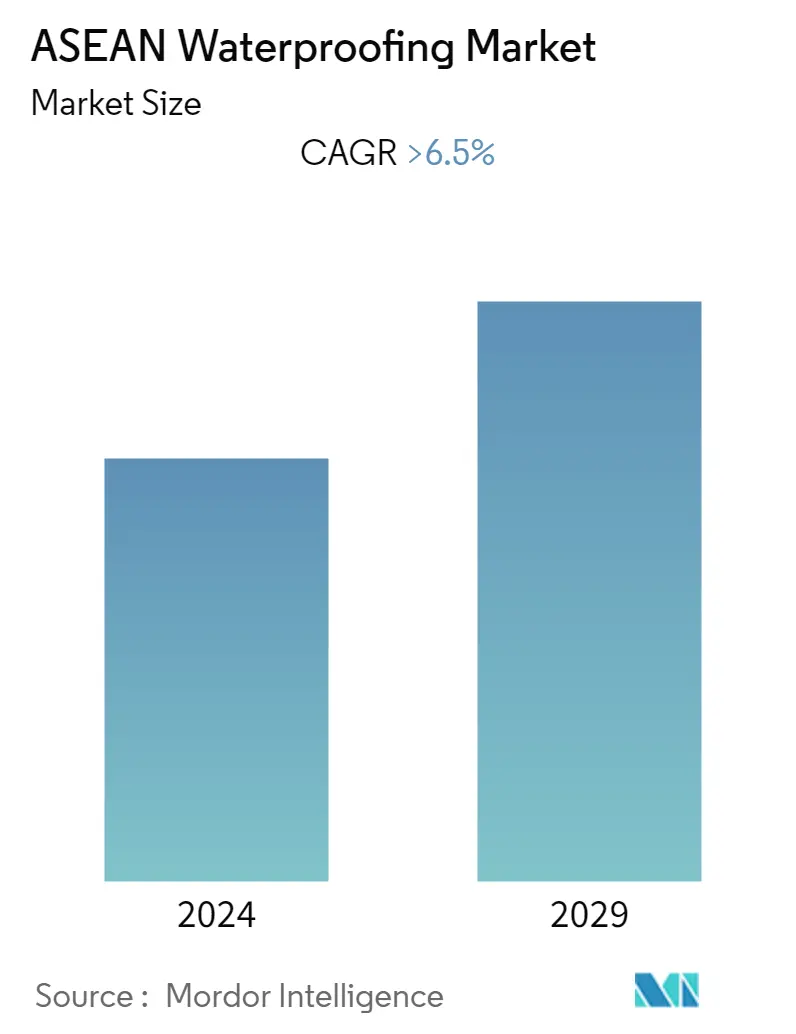

Der Markt für ASEAN-Abdichtungen wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 6,5 % verzeichnen.

Der Markt wurde durch den COVID-19-Ausbruch im Jahr 2020 negativ beeinflusst, da in verschiedenen Ländern staatlich verordnete Sperren verhängt wurden. Solche Faktoren stoppten die Bauaktivitäten in der ASEAN-Region vorübergehend. Allerdings erholte sich der Markt im Jahr 2021 und wird in den kommenden Jahren voraussichtlich deutlich wachsen.

- Der Hauptgrund für das Wachstum des Marktes ist, dass die Regierung mehr Geld in Bauprojekte steckt.

- Faktoren wie geopolitische Bedenken und die Volatilität des Handels dürften das Wachstum des Marktes behindern.

- Das Wachstum des Marktes für Abdichtungsbahnen wird wahrscheinlich durch neue Märkte und Anwendungen unterstützt, die gerade erst entstehen.

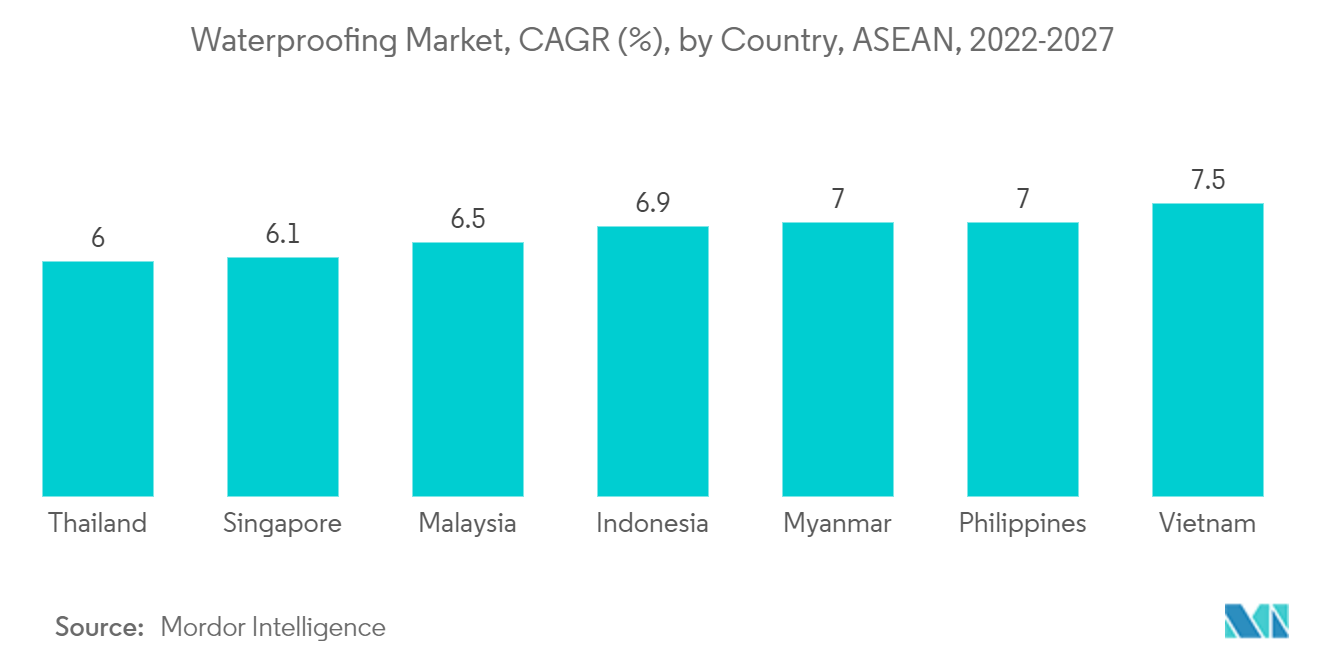

- Nach Ländern wird erwartet, dass Thailand im Prognosezeitraum den Markt dominieren wird.

ASEAN-Abdichtungsmarkttrends

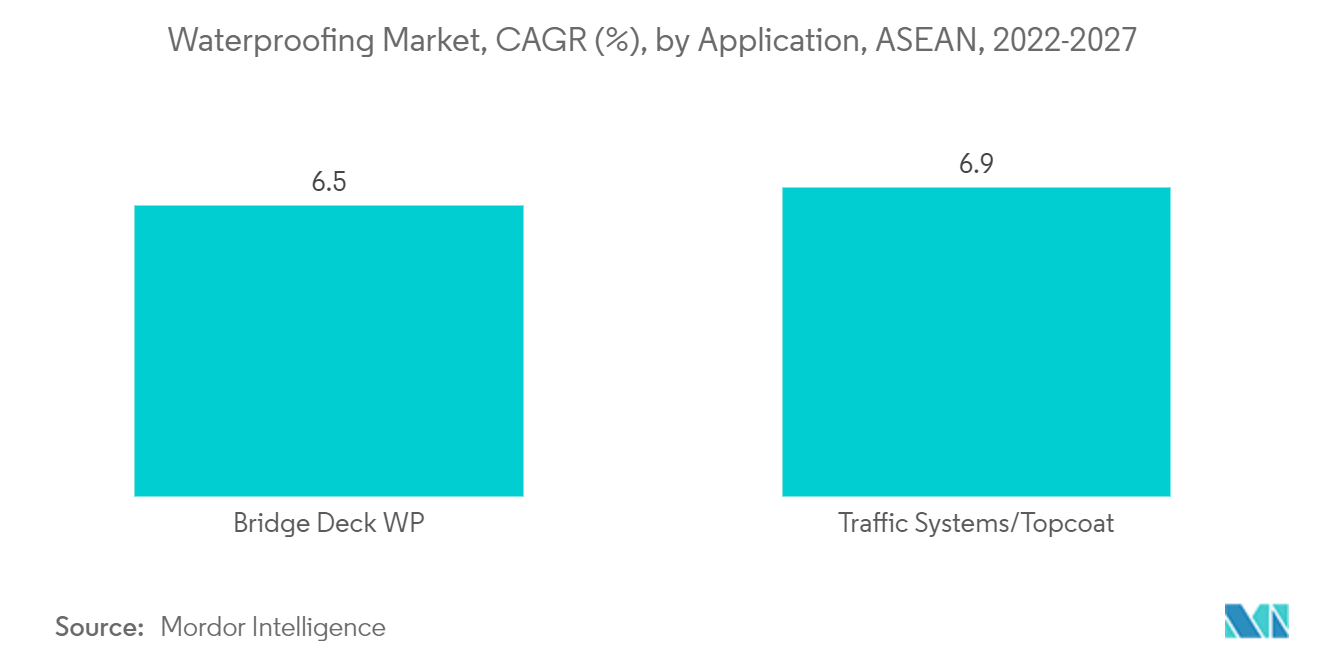

Verkehrssysteme/Decklacke zur Steigerung der Marktnachfrage

- Abdichtungslösungen werden hauptsächlich in gewerblichen und institutionellen Anwendungen eingesetzt, um jegliche Art von Undichtigkeiten in der Gebäudestruktur zu verhindern. Leckagen im Gebäude, insbesondere an Dächern und Wänden, geben Anlass zur Sorge, da aus verschiedenen Teilen des Gebäudes Wasser austritt.

- PVC-Dachsysteme haben in den letzten Jahren ein enormes Wachstum erlebt, was auf eine Vielzahl herausragender Eigenschaften zurückzuführen ist, darunter Langlebigkeit, Widerstandsfähigkeit bei rauem Wetter und extremen Temperaturen, niedrige Lebenszykluskosten, Energieeffizienz, Wärme- und Sonnenreflexion, Flammwidrigkeit, Chemikalien- und Fettbeständigkeit. einfache Wartung, einfache und flexible Installation sowie inhärente Recyclingfähigkeit und Wiederverwendung, neben vielen anderen Vorteilen.

- Es werden auch TPO-Dachbahnen verwendet, da sie äußerst reiß-, stoß- und durchstichfest sind und über eine gute Flexibilität verfügen, um Gebäudebewegungen zu ermöglichen. TPO-Membranen enthalten keine giftigen oder gefährlichen Inhaltsstoffe und sind vollständig recycelbar.

- In bestimmten Räumen, beispielsweise auf oder unter der Erdoberfläche, ist gemäß den Bauvorschriften für Bauwerke eine Abdichtung erforderlich. Darüber hinaus bleibt die Bodenabdichtung in Badezimmern und anderen Gewerbe- und Industriebereichen auch weiterhin einer der wichtigen Schritte während der Bauphase.

- Der Kellerbau nimmt heutzutage aufgrund der zunehmenden Errichtung von Hochhäusern und der wachsenden Tendenz zur Unterbringung von Wohnungen deutlich zu. Darüber hinaus ist mit der wachsenden IT-Branche der Bedarf an Parkplätzen in städtischen Gebieten gestiegen, weshalb sich Tiefgaragen als mögliche Lösung erwiesen haben. Solche Faktoren haben zu einem verstärkten Kellerbau geführt.

- Bei wasser- und abfallspeichernden Bauwerken ist die Abdichtung unerlässlich, was die Nachfrage nach Abdichtungslösungen weiter steigert. In wasserspeichernden Bauwerken, deren Einsatzzwecke von der Trinkwasserspeicherung über Klärgruben bis hin zu allen Flüssigkeitsbehältern in der Industrie reichen, ist eine Abdichtung erforderlich, um Probleme wie Durchsickern, Behälterschäden, Risse, Oberflächenkorrosion usw. zu vermeiden.

Thailand wird den Markt dominieren

- Es wird erwartet, dass die thailändische Bauindustrie in den nächsten Jahren schnell wachsen wird, vor allem weil die Regierung und andere Länder mehr Geld in den Sektor investieren.

- Darüber hinaus zieht die Zuteilung von Sonderwirtschaftszonen im Land mehr Investoren an, vor allem für den Bau neuer Projekte. Neben Gebäuden dürften in den nächsten Jahren auch Infrastrukturprojekte wie Straßen, Eisenbahnen, Häfen und Flughäfen stark zunehmen.

- Nach Angaben des UK-ASEAN Business Council plant die thailändische Regierung, rund 11,5 Milliarden Euro (13,10 Milliarden US-Dollar) in zweigleisige Bahnprojekte zu investieren, um die Transportkompetenz zu verbessern. Darüber hinaus plant die Regierung, 14 Milliarden Euro (15,95 Milliarden US-Dollar) in die Nahverkehrssysteme in Bangkok zu investieren, vor allem um das Netz von 110 km auf 464 km zu erweitern.

- Der Baumarkt des Landes wird im Jahr 2021 voraussichtlich einen Wert von etwa 25 Milliarden US-Dollar haben.

- Im Land gibt es zahlreiche laufende Bauprojekte, die durch verschiedene Regierungspläne unterstützt werden. Dazu gehören Projekte im gewerblichen Bereich, in der Wasserinfrastruktur, im Industriebau und in vielen anderen Bereichen.

Überblick über die ASEAN-Abdichtungsbranche

Der ASEAN-Markt für superabsorbierende Polymere ist teilweise konsolidiert, wobei die fünf größten Akteure einen Großteil des Marktes ausmachen. Zu den Hauptakteuren auf dem Markt gehören BASF SE, Sika AG, MAPEI SpA, Bostik und Fosroc, Inc. (nicht in einer bestimmten Reihenfolge).

ASEAN-Marktführer für Abdichtungen

BASF SE

Sika AG

MAPEI S.p.A.

Fosroc, Inc.

Bostik

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

ASEAN-Marktnachrichten für Abdichtungen

- Juli 2022 Die Sika AG erweitert ihr Produktportfolio durch eine Partnerschaft mit dem auf Isolierung spezialisierten Hersteller All Weather Insulated Panels und bringt ein Produkt auf den Markt, das eine PVC-Dachmembran der Sika AG und ein dekinsuliertes AWIP-Dachpaneel von AWIP enthält.

- Mai 2022 Die Sika AG erweitert ihr Portfolio an einlagigen Dachbahnen mit der Einführung von SarnafilAT, das die Vorteile von FPO und Elastomer zu einem Hybridmodell mit außergewöhnlich hoher Haltbarkeit und einfacher Anwendung vereint. Das eingeführte Produkt ist die einzige thermoplastische Dachbahn weltweit mit der Cradle to Grave-Zertifizierung.

ASEAN-Abdichtungsindustriesegmentierung

Beim Imprägnieren handelt es sich um einen Prozess, bei dem jede Oberfläche oder Struktur durch den Einsatz verschiedener Systeme oder Membranen wasserbeständig gemacht wird. Dies trägt dazu bei, das Eindringen von Umgebungsflüssigkeit in Systeme zu verhindern. Der Markt für ASEAN-Abdichtungen ist nach Systemen, Anwendungen und Geografie segmentiert. Nach Systemen ist der Markt in zementäre, Dispersions-, Fugendichtstoffe, Bitumen-Asphalt-, chemikalienbeständige Abdichtungen, Grundierungen und Membransysteme unterteilt. Nach Anwendungen ist der Markt in Brückendeckabdichtungen und Verkehrssysteme/Deckbeschichtungen unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen für den Wasserdichtungsmarkt in sieben Ländern der ASEAN-Region ab. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Malaysia |

| Indonesien |

| Thailand |

| Singapur |

| Philippinen |

| Vietnam |

| Myanmar |

| Erdkunde | Malaysia |

| Indonesien | |

| Thailand | |

| Singapur | |

| Philippinen | |

| Vietnam | |

| Myanmar |

Häufig gestellte Fragen zur ASEAN-Marktforschung im Bereich Abdichtung

Wie groß ist der ASEAN-Abdichtungsmarkt derzeit?

Der ASEAN-Abdichtungsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 6,5 % verzeichnen.

Wer sind die Hauptakteure auf dem ASEAN-Abdichtungsmarkt?

BASF SE, Sika AG, MAPEI S.p.A., Fosroc, Inc., Bostik sind die wichtigsten Unternehmen, die auf dem ASEAN-Abdichtungsmarkt tätig sind.

Welche Jahre deckt dieser ASEAN-Abdichtungsmarkt ab?

Der Bericht deckt die historische Marktgröße des ASEAN-Abdichtungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die ASEAN-Abdichtungsmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der ASEAN-Abdichtungsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von ASEAN-Abdichtungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die ASEAN-Abdichtungsanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.