Marktanalyse für KI-Computing-Hardware

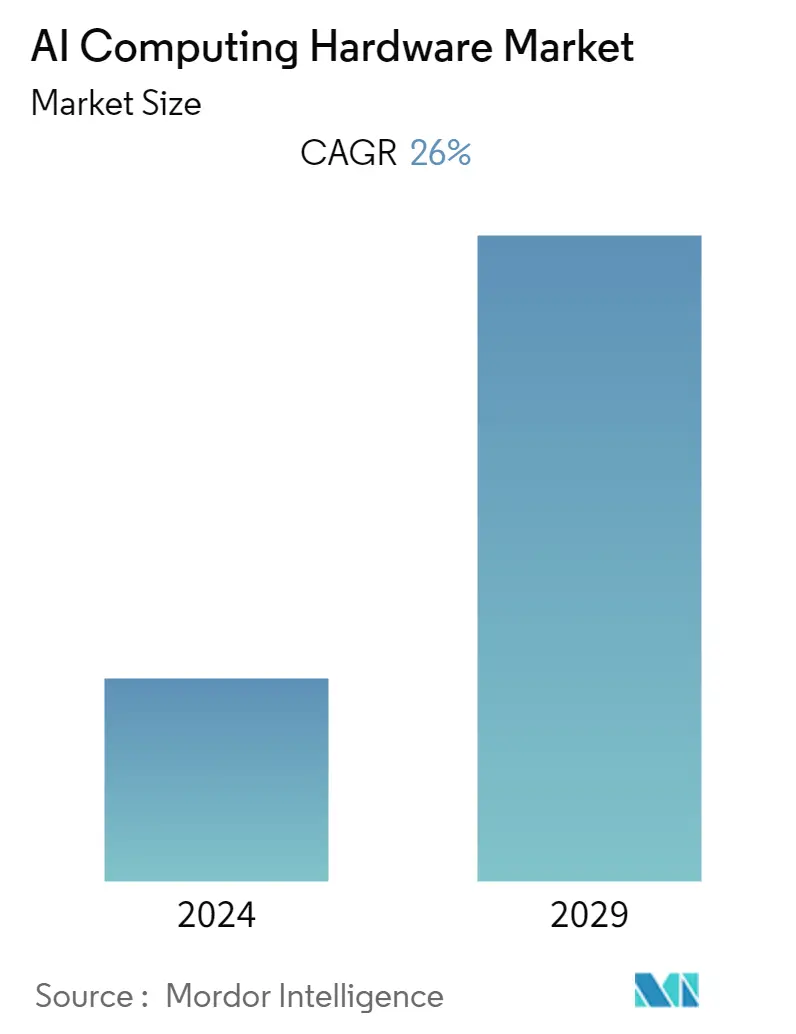

Der Markt für KI-Computing-Hardware wird im Prognosezeitraum (2021 – 2026) voraussichtlich eine jährliche Wachstumsrate von 26 % verzeichnen. In jüngerer Zeit hat der KI-Boom eine Reihe von Hardware-Startup-Unternehmen in Gang gesetzt, die spezialisiertere Chips entwickeln, die für bestimmte Anwendungen wie autonomes Fahren und Überwachungskameras optimiert sind. Graphcore und einige andere Anbieter bieten wesentlich flexiblere Chips an, die nicht nur für die Entwicklung von KI-Anwendungen von entscheidender Bedeutung sind, sondern auch deutlich anspruchsvoller herzustellen sind. Im Dezember 2019 finanzierte Microsoft Graphcore 200 Millionen US-Dollar, um Hardware zu finden, die seine Cloud-Dienste für die wachsende Zahl von Kunden für KI-Anwendungen attraktiver macht. Wenn die steigende Zahl von Cloud-Diensten anhält, kann sie zum Wachstum des Hardware-Marktes beitragen.

- Die Nachfrage nach KI-Computing-Hardware im Verteidigungssektor treibt den Markt an. Die Luftwaffe benötigt unkonventionelle Computerarchitekturen für Mustererkennung, Ereignisbegründung, Entscheidungsfindung, adaptives Lernen und autonome Aufgabenerstellung in energieeffizienten bemannten und unbemannten Flugzeugen. Laut Forschern liegt der Hauptschwerpunkt auf neuromorphem Computing oder gehirninspiriertem Computing, bei dem Prozessoren eingesetzt werden, die fortschrittlicher sind als die traditionelleren Von-Neumann-Architekturen. Diese Art von Design könnte zu unkonventionellen Schaltkreisen führen, die auf neuen Nanotechnologien wie Memristoren und Nanophotonik basieren.

- Die Einführung von feldprogrammierbaren Gate-Arrays (FPGAs) für hohe Rechengeschwindigkeiten treibt den Markt voran. Das FPGA bietet eine geringe thermische Leistung und geringe Latenzen und bietet einen alternativen Deep-Learning-Prozessor mit großem Potenzial. Mit etwas Programmieraufwand können Entwickler beispielsweise FPGAs modifizieren, etwa eine Software, um verschiedene neuronale Netze auszuführen. Wenn eine Anwendung im Laufe der Zeit mehrere neuronale Netze benötigt, stellen FPGAs eine gute Option dar. Darüber hinaus werden Hardwarebeschleuniger wie FPGAs in Serversystemen, die in vielen Branchen hohe KI-Trainings- oder Datenbank-Workloads ausführen, immer wichtiger.

- Im September 2019 kündigte Intel die Auslieferung neuer feldprogrammierbarer Gate-Arrays (FPGAs) Intel Stratix 10 DX an, um Arbeitslasten in der Cloud und in Unternehmen zu beschleunigen, die die Rechenzentrumstechnologie von Intel nutzen. Sie tragen auch dazu bei, die Bandbreite und Hardwarebeschleunigung für einige kommende skalierbare Intel

- Allerdings beeinträchtigen die Auswirkungen von COVID-19 das Wachstum des Marktes aufgrund der massiven Verlangsamung der Lieferkette. Im Chipsektor sind die Umsätze während der Pandemie weltweit um fast 12 % eingebrochen, im Vergleich zu 2018 um fast 57 Milliarden US-Dollar, was sich letztendlich auf die KI-Rechnerprozessoren auswirken könnte. Intel verzeichnete 2019 in seinem Kernsegment Mikroprozessoren kein Wachstum, während der Umsatz mit Logikchips um 7 % stieg.

- Darüber hinaus ist das Wachstum des Marktes im Gesundheitswesen zu beobachten, der Prozessoren zur Verfügung stellt, die Ärzten helfen. Im April 2020 kündigte AMD einen COVID-19-HPC-Fonds (High-Performance-Computing) an, um Forschungseinrichtungen Rechenressourcen zur Verfügung zu stellen, um die medizinische Forschung zu COVID-19 und anderen Krankheiten zu beschleunigen. Der Fonds umfasst eine erste Spende von 15 Millionen US-Dollar für Hochleistungssysteme mit AMD EPYC-CPUs (Zentraleinheiten) und AMD Radeon Instinct GPUs (Grafikprozessoreinheiten) an wichtige Forschungseinrichtungen. Für medizinische Kunden priorisiert und beschleunigt AMD den Versand von Produkten, einschließlich AMD-eingebetteter Prozessoren, die in Beatmungsgeräten und Beatmungsgeräten verwendet werden.

Markttrends für KI-Computing-Hardware

Automobilsektor verzeichnet deutliches Wachstum

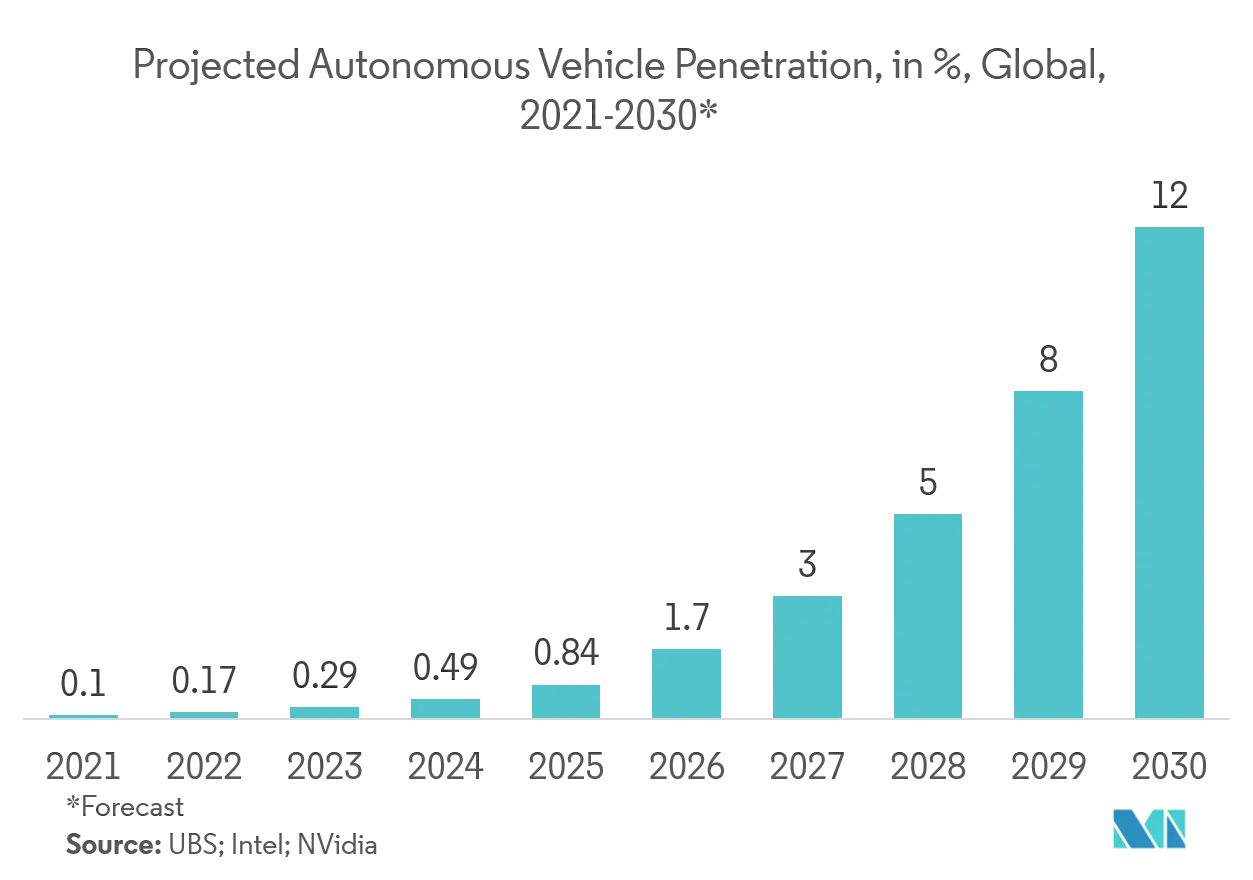

- Die Automobilindustrie durchläuft ein Jahrzehnt rasanter Veränderungen Fahrzeuge werden immer vernetzter, neue Antriebssysteme wie Elektromotoren halten Einzug in den Mainstream und der Grad der Fahrzeugautonomie steigt. Viele Autohersteller haben bereits darauf reagiert und Pilotprojekte zum autonomen Fahren angekündigt, für die möglicherweise KI-Rechenhardware erforderlich ist.

- Beispielsweise basieren die selbstfahrenden Rechenplattformen NVIDIA DRIVE AGX auf NVIDIA Xavier, dem weltweit ersten Prozessor, der für autonomes Fahren entwickelt wurde. Das Auto-Grade-Xavier-System-on-a-Chip (SoC) befindet sich in Produktion und ist auf Sicherheit ausgelegt. Es umfasst sechs verschiedene Prozessortypen, um redundante und unterschiedliche Algorithmen für KI, Sensorverarbeitung, Kartierung und Antrieb auszuführen.

- Darüber hinaus ist der Xpeng P7 das erste L3-Autonomie-fähige Serienfahrzeug auf dem chinesischen Markt, das von NVIDIAs DRIVE AGX. Sein autonomes Fahrsystem XPILOT3.0 ist für die anspruchsvollen Straßen Chinas konzipiert. Es enthält 12 Ultraschallsensoren, fünf Millimeterwellenradare, 14 Kameras und das branchenweit einzige integrierte 360°-Mehrwahrnehmungssystem.

- Darüber hinaus hat das autonome Fahrzeug-Startup Phantom AI im April 2020 22 Millionen US-Dollar in einer Serie-A-Finanzierung unter der Leitung von Celeres Investments aufgenommen, an der sich der US-Automobilhersteller Ford Motor Co. und KT, Südkoreas größtes Telekommunikationsunternehmen, beteiligten. Phantom AI konzentriert sich darauf, Computer Vision, Sensorfusion und Steuerungsfunktionen in seine Lösungen einzubeziehen und seine Produktion weltweit zu beschleunigen.

- Darüber hinaus konzentrieren sich die Akteure auf die nächste Generation intelligenter Anzeigeplattformen für die Rundumsichtvisualisierung, die eigenständige Bildverarbeitung zur Fahrerüberwachung und E-Mirror-Lösungen. Im April 2020 kündigte Ambarella die Automobilkamera-SoCs CV22FS und CV2FS mit KI-Verarbeitung und ASIL-B-Konformität an, um sicherheitsrelevante Anwendungen zu ermöglichen.

- Darüber hinaus bietet COTS (Commercial-off-the-shelf-Plattform) in Kombination mit der prozessorintegrierten Unterstützung für künstliche Intelligenz und neuronale Netze alles, was Entwickler für intelligente Bildverarbeitungssysteme benötigen. Im Februar 2020 erweiterte Congatec sein 3,5-Zoll-Angebot um NXP i.MX8-Prozessoren. Das neue 3,5-Zoll-Board conga-SMC1 verfügt nicht nur über einen SMARC-Sockel für skalierbare Prozessorleistung, sondern ist auch für MIPI-Kameras optimiert, die nun direkt und ohne zusätzliche Hardware angeschlossen und zur Situationserkennung in autonomen Fahrzeugen eingesetzt werden können.

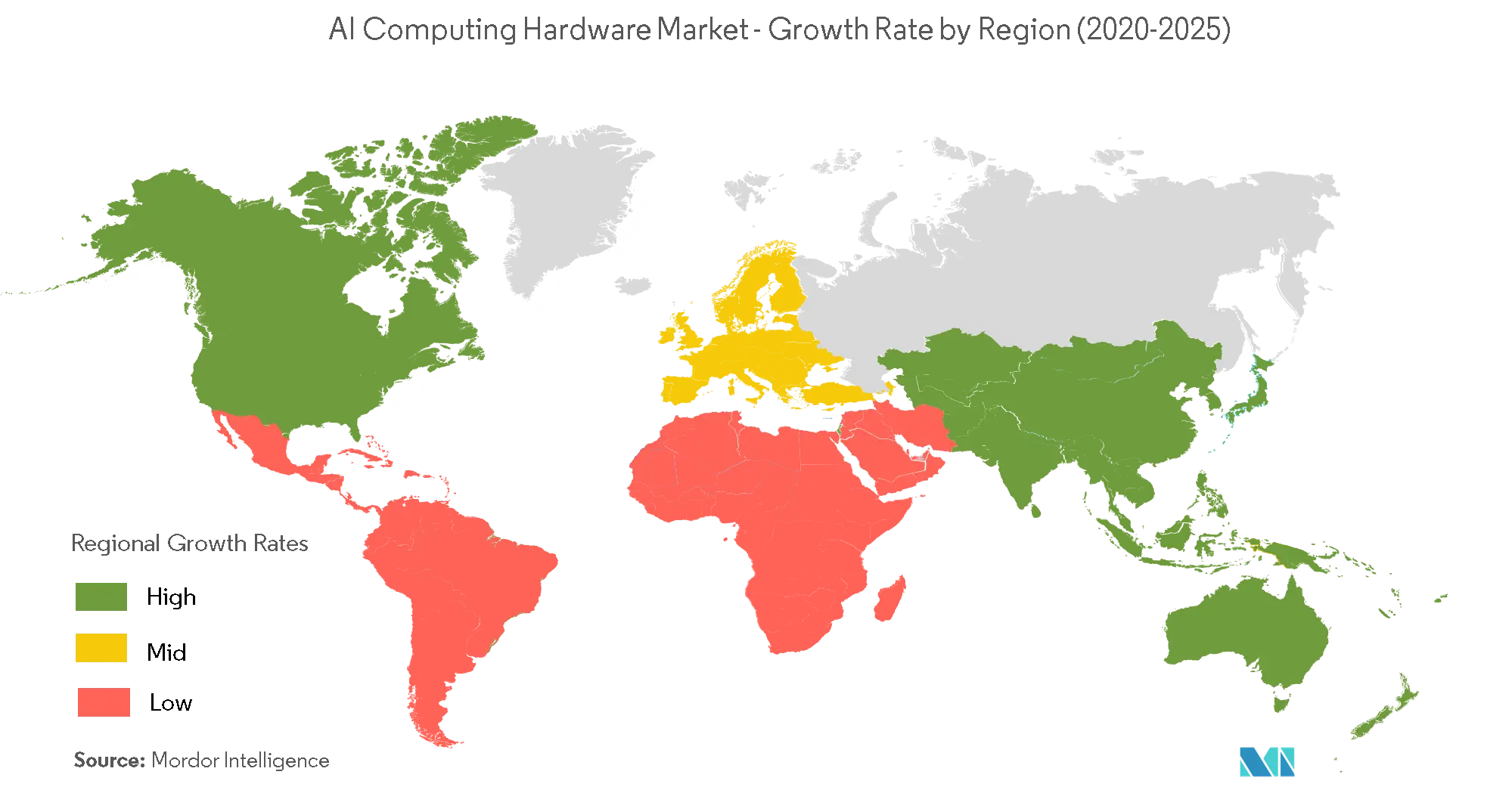

Asien-Pazifik verzeichnet die schnellste Wachstumsrate

- Es wird erwartet, dass der asiatisch-pazifische Raum aufgrund der Fortschritte in der KI-Technologie in Ländern wie China und Japan, in denen sich die Akteure auf die Integration von Computerhardware in die Geräte durch Partnerschaften konzentrieren, eine erhebliche Wachstumsrate verzeichnen wird.

- Im April 2020 schloss der chinesische KI-Chiphersteller Intellifusion eine Pre-IPO-Finanzierungsrunde in Höhe von fast 1 Milliarde CNY (141 Millionen US-Dollar) ab, angeführt von Utrust VC, Forebright Capital und seinem bestehenden Investor Walden International. Intellifusion konzentriert sich auf den Bereich der visuellen Intelligenz. Seine Chipplattform Moss hat kürzlich den Chip der zweiten Generation für künstliche Intelligenz, DeepEye1000, auf den Markt gebracht, einen heterogenen Multi-Core-SoC für die visuelle Analyse mit einem eingebetteten neuronalen Netzwerkprozessor mit benutzerdefiniertem Befehlssatz.

- Die Geräteleistung von DeepEye1000 stieg um das 20-fache und die Energieeffizienz des Geräts um das 100-fache, wobei die Systemverzögerung um das 200-fache reduziert wurde. Es kann in den Bereichen intelligente Sicherheit, Neugeschäft, intelligenter Transport, intelligente Fertigung, intelligente Lagerung, intelligentes Zuhause, Roboter, intelligentes Supercomputing und anderen Branchen eingesetzt werden. Dies unterstützt das Marktwachstum zusätzlich.

- Im August 2019 kündigte Huawei Ascend 910 an, seinen KI-Prozessor für Datentraining, und sein KI-Computing-Framework MindSpore. Der Prozessor liefert 256 TeraFLOPS für Gleitkommaberechnungen mit halber Genauigkeit (FP16) bzw. 512 TeraFLOPS für Berechnungen mit ganzzahliger Genauigkeit (INT8). Darüber hinaus plant Huawei die Entwicklung von Atlas- und MDC-Produkten auf Basis von Ascend-Prozessoren, die Universitäten und anderen Partnern in Indien zur Verfügung gestellt werden können, wenn diese Anwendungen zur Bewältigung branchenspezifischer Herausforderungen entwickeln. Dies könnte das Marktwachstum in Indien und China in Zukunft weiter ankurbeln.

- Darüber hinaus basieren die heutigen Edge-Computing-Geräte auf herkömmlichen Allzweck-GPUs. Diese Prozessoren sind im Allgemeinen nicht in der Lage, die wachsende Nachfrage nach KI-basierten Verarbeitungsanforderungen wie Bilderkennung und -analyse zu unterstützen, die aufgrund des steigenden Stromverbrauchs und der Wärmeerzeugung größere Geräte zu höheren Kosten erfordern. Solche Geräte und ihre begrenzte Leistung sind für die moderne KI-Verarbeitung nicht wünschenswert.

- Um solche Probleme anzugehen, entwickelte Socionext Inc. im März 2020 einen Prototyp-Chip, der die neu entwickelte quantisierte Deep Neural Network (DNN)-Technologie enthält und eine hochentwickelte KI-Verarbeitung für kleine Edge-Computing-Geräte mit geringem Stromverbrauch ermöglicht. Der Prototyp ist Teil eines Forschungsprojekts zum Thema Updatable and Low Power AI-Edge LSI Technology Development, das von der New Energy and Industrial Technology Development Organization (NEDO) Japans in Auftrag gegeben wurde. Bei weiterer Umsetzung könnte dies ein deutliches Wachstum des Marktes ermöglichen.

Überblick über die KI-Computing-Hardware-Branche

Der Markt für KI-Computing-Hardware ist stark fragmentiert, und die Hauptakteure haben verschiedene Strategien wie die Einführung neuer Produkte, Vereinbarungen, Joint Ventures, Partnerschaften und Übernahmen genutzt, um ihre Präsenz auf diesem Markt zu vergrößern. Hauptakteure sind Cadence Design Systems Inc., Synopsys Inc. usw. Zu den jüngsten Entwicklungen auf dem Markt gehören:.

- 2020 – Tenstorrent finanzierte über 34 Millionen US-Dollar für das All-in-One-Computersystem namens Grayskull. Die Architektur von Grayskull eliminiert unnötige Berechnungen, um eine Leistungsverbesserung gegenüber den heute am häufigsten verwendeten KI-Modellen zu erzielen, sodass Datenwissenschaftler anspruchsvolle KI trainieren können, ohne viel für in der Cloud gehostete Ressourcen bezahlen zu müssen. Das System verfügt über 120 der proprietären Tensix-Kerne von Tenstorrent, von denen jeder einen Paketprozessor mit hoher Auslastung, einen SIMD-Prozessor (Single Instruction Multiple Data), einen dichten Mathematik-Rechenblock und fünf RISC-Kerne (Reduced Instruction Set Computer) umfasst.

Marktführer für KI-Computing-Hardware

Cadence Design Systems, Inc.

Synopsys, Inc.

NXP Semiconductors N.V.

CEVA, Inc.

Allied Vision Technologies GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der KI-Computing-Hardware-Branche

KI-Computing-Hardware ist eine Klasse von Mikroprozessoren oder Mikrochips, die eine schnellere Verarbeitung von KI-Anwendungen ermöglichen sollen. Die Marktstudie umfasst unter anderem eigenständige Bildverarbeitungsprozessoren und eingebettete Soundprozessoren, die von verschiedenen Anbietern für unterschiedliche Endbenutzer angeboten werden, beispielsweise BFSI, Automotive sowie IT und Telekommunikation.

| Eigenständiger Vision-Prozessor |

| Embedded Vision-Prozessor |

| Eigenständiger Soundprozessor |

| Eingebetteter Soundprozessor |

| BFSI |

| Automobil |

| Gesundheitspflege |

| IT und Telekommunikation |

| Luft- und Raumfahrt und Verteidigung |

| Energie und Versorgung |

| Regierung und öffentliche Dienste |

| Andere Endbenutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Rest der Welt | Lateinamerika |

| Naher Osten und Afrika |

| Typ | Eigenständiger Vision-Prozessor | |

| Embedded Vision-Prozessor | ||

| Eigenständiger Soundprozessor | ||

| Eingebetteter Soundprozessor | ||

| Endbenutzer | BFSI | |

| Automobil | ||

| Gesundheitspflege | ||

| IT und Telekommunikation | ||

| Luft- und Raumfahrt und Verteidigung | ||

| Energie und Versorgung | ||

| Regierung und öffentliche Dienste | ||

| Andere Endbenutzer | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Rest der Welt | Lateinamerika | |

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur KI-Computing-Hardware-Marktforschung

Wie groß ist der Markt für KI-Computing-Hardware derzeit?

Der Markt für KI-Computing-Hardware wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 26 % verzeichnen.

Wer sind die Hauptakteure auf dem KI-Computing-Hardware-Markt?

Cadence Design Systems, Inc., Synopsys, Inc., NXP Semiconductors N.V., CEVA, Inc., Allied Vision Technologies GmbH sind die wichtigsten Unternehmen, die auf dem Markt für KI-Computing-Hardware tätig sind.

Welches ist die am schnellsten wachsende Region im KI-Computing-Hardware-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für KI-Computing-Hardware?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für KI-Computing-Hardware.

Welche Jahre deckt dieser KI-Computing-Hardware-Markt ab?

Der Bericht deckt die historische Marktgröße des KI-Computing-Hardware-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des KI-Computing-Hardware-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur KI-Computing-Hardware

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von KI-Computing-Hardware im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der KI-Computing-Hardware umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.