حجم وحصة السوق السعودي للأغذية والمشروبات

تحليل السوق السعودي للأغذية والمشروبات من قبل موردور إنتليجنس

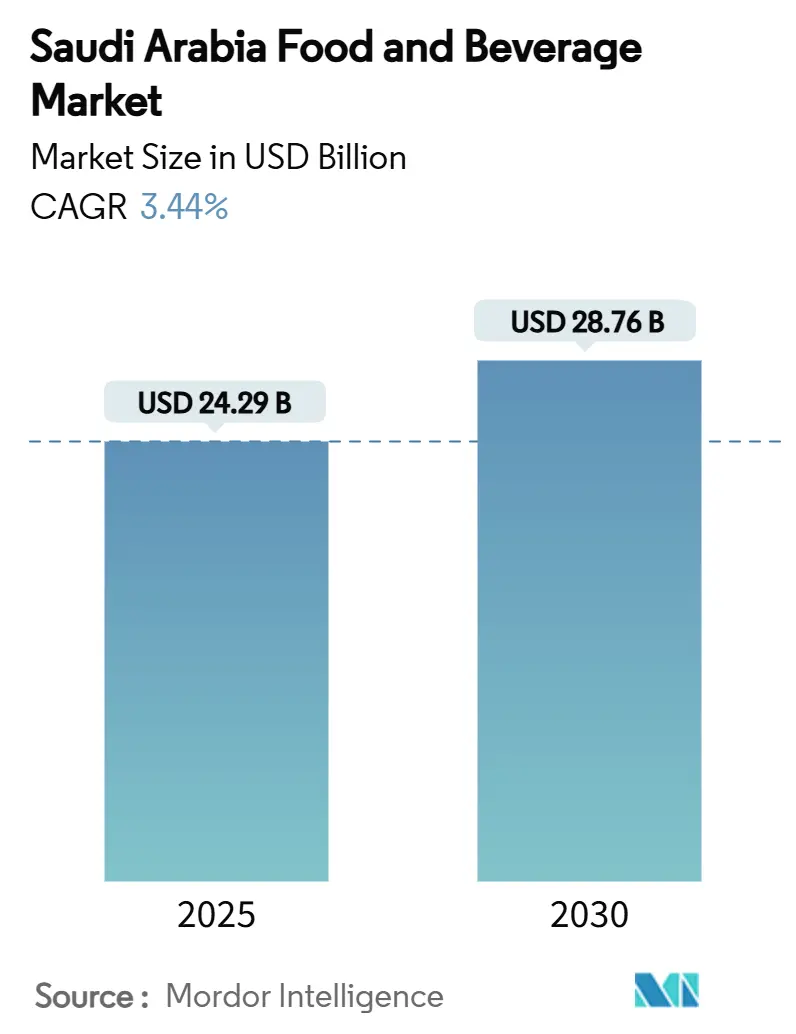

يبلغ حجم السوق السعودي للأغذية والمشروبات 24,29 مليار دولار أمريكي في عام 2025، ومدعوماً بمعدل نمو سنوي مركب قدره 3,45%، من المتوقع أن يصل إلى 28,78 مليار دولار أمريكي بحلول عام 2030. تعمل سياسات رؤية 2030 على توجيه عائدات النفط لتعزيز القدرات المحلية في مجال الأغذية الزراعية. تهدف هذه السياسات إلى تقليل الاعتماد على الواردات وتعزيز الأمن الغذائي من خلال تقوية الإنتاج المحلي. يتم ضخ استثمار حكومي كبير قدره 70 مليار دولار أمريكي في مصانع التجهيز لدعم هذه المبادرة. مع توقع وصول عدد السكان إلى 40 مليون نسمة بحلول عام 2030، فإن هذه الخطوات جاءت في الوقت المناسب وهي ضرورية لتلبية الطلب المحلي المتزايد[1]المصدر: وزارة الزراعة الأمريكية، خدمة الزراعة الخارجية، "المملكة العربية السعودية: مكونات تجهيز الأغذية"، www.fas.usda.gov. تؤدي المشاريع التي تهدف إلى تحقيق الاكتفاء الذاتي من الثروة الحيوانية، إلى جانب إعادة التركيب بملصقات نظيفة التي تلبي تفضيلات المستهلكين المتطورة للشفافية والخيارات الأكثر صحة، إلى زيادة الحجم. بالإضافة إلى ذلك، فإن الارتفاع في حركة الحج والعمرة، وخاصة خلال مواسم الذروة، يؤدي إلى تعزيز الإنفاق الموسمي على الأغذية المعبأة، مما يساهم بشكل أكبر في نمو السوق. لحماية هوامش ربحهم من إصلاحات أسعار المرافق، يعمل تجار التجزئة على تشديد سلاسل التوريد من خلال التكامل الرأسي، مما يعزز الكفاءة التشغيلية، وتطوير العلامات التجارية الخاصة لتقديم بدائل فعالة من حيث التكلفة. وبينما تشكل الرسوم الإضافية على المشروبات السكرية تحديات لفئات منتجات معينة، فإنها في الوقت ذاته تخلق فرصاً للوجبات الخفيفة الصحية ومنتجات الألبان والمشروبات المعتمدة على التمر، بما يتماشى مع تحول المستهلكين المتزايد نحو الخيارات الواعية صحياً.

النقاط الرئيسية للتقرير

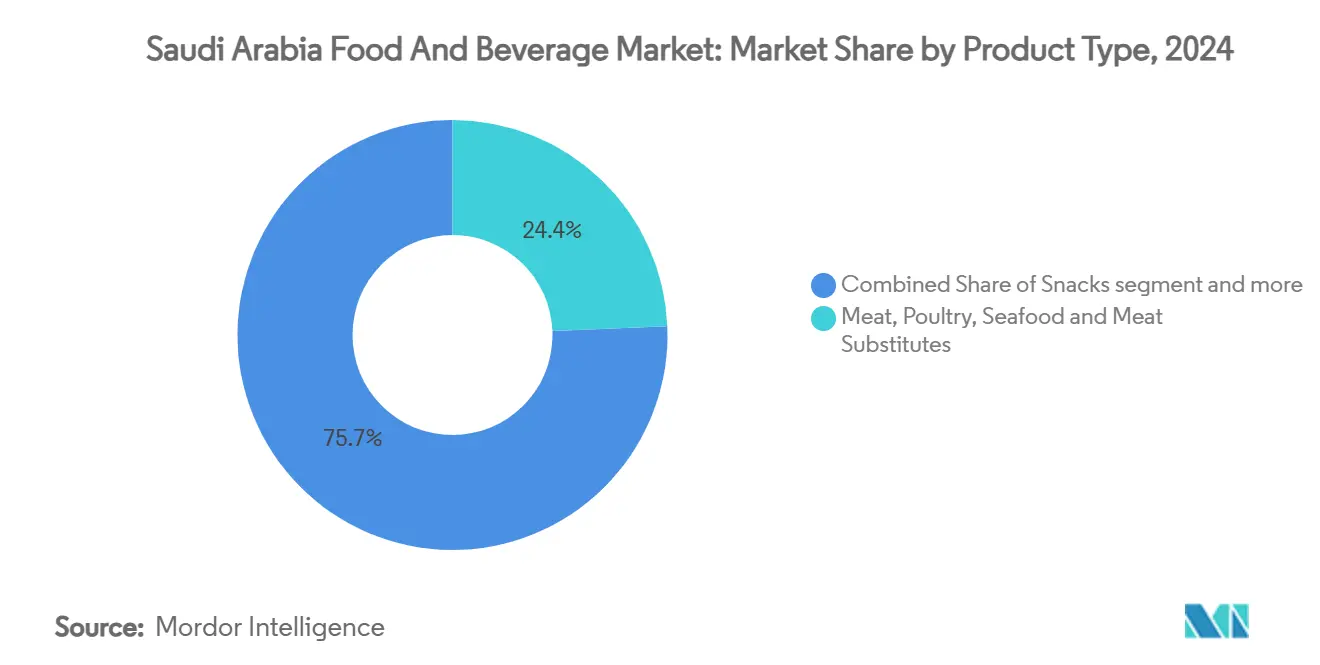

- حسب نوع المنتج، تصدرت اللحوم والدواجن والمأكولات البحرية وبدائل اللحوم بنسبة 24,35% من حصة السوق السعودي للأغذية والمشروبات في عام 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 3,1% حتى عام 2030.

- حسب نوع المنتج، من المتوقع أن تسجل الوجبات الخفيفة أسرع معدل نمو سنوي مركب بنسبة 7,35% خلال الفترة 2025-2030 بعد الاحتفاظ بحصة إيرادات قدرها 11,6% في عام 2024، مما يعكس الطلب الحضري على تنسيقات الراحة.

- حسب قناة التوزيع، سيطرت السوبر ماركت/الهايبر ماركت على 41,35% من حصة حجم السوق السعودي للأغذية والمشروبات في عام 2024؛ من المتوقع أن تتوسع متاجر التجارة الإلكترونية بمعدل نمو سنوي مركب قدره 6,21% حتى عام 2030، مدعومة بانتشار شبكة الجيل الخامس على مستوى البلاد ومراكز سلسلة التبريد للميل الأخير.

اتجاهات ورؤى السوق السعودي للأغذية والمشروبات

تحليل تأثير المحركات

| المحرك | (~)% التأثير على توقعات معدل النمو السنوي المركب | الأهمية الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد الطلب على الأغذية والمشروبات ذات الملصقات النظيفة | +0.8% | وطني، مع التركيز في المراكز الحضرية | المدى المتوسط (2-4 سنوات) |

| نمو استهلاك الألبان للفرد | +0.6% | وطني، الأقوى في المقاطعات الوسطى والشرقية | المدى الطويل (≥ 4 سنوات) |

| تأثير خدمات الطعام لحج والعمرة معززاً العبوات التجارية | +0.4% | منطقتا مكة والمدينة، تأثير إضافي على التجارة الوطنية | المدى القصير (≤ سنتان) |

| صعود برنامج التوطين "صنع في السعودية" المدعوم حكومياً | +0.7% | وطني، مع مراكز التصنيع في الرياض والمنطقة الشرقية | المدى الطويل (≥ 4 سنوات) |

| توسع تنسيقات تجارة التجزئة الحديثة | +0.5% | وطني، متسارع في المدن الثانوية | المدى المتوسط (2-4 سنوات) |

| ارتفاع في البنية التحتية لسلسلة التبريد خارج مدن الدرجة الأولى | +0.3% | شبكات التوزيع في المدن الثانوية والريفية | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد الطلب على الأغذية والمشروبات ذات الملصقات النظيفة

يتجه المتسوقون السعوديون بشكل متزايد بعيداً عن المضافات الاصطناعية، مما دفع حظر الهيئة العامة للغذاء والدواء للدهون المتحولة إلى قيادة إعادة التركيب في المشروبات الغازية والمخبوزات والوجبات الجاهزة للأكل. لقد قدم المبدعون المحليون، مثل تراث المدينة، كولا ميلاف، وهو مشروب غازي محلى بالتمر ومصنوع من المحاصيل المحلية، مما يسلط الضوء على ميزة المصادر المحلية[2]المصدر: الهيئة العامة للغذاء والدواء، "القضاء على الدهون المتحولة في المملكة العربية السعودية"، www.sfda.gov.sa. يعكس هذا التحول تفضيل المستهلكين الأوسع للمنتجات التي تتماشى مع التراث الثقافي والقيم الواعية صحياً. مع تحديد ضرائب الاستهلاك بنسبة 50% للمشروبات الغازية ونسبة مذهلة تبلغ 100% لمشروبات الطاقة، تتجه العلامات التجارية نحو المكونات الطبيعية، مدفوعة بالاعتبارات الصحية والحوافز المالية على حد سواء. هذه الضرائب لا تثبط استهلاك المشروبات السكرية والمنكهة اصطناعياً فحسب، بل تخلق أيضاً فرصاً للبدائل الأكثر صحة لكسب حصة في السوق. يستفيد تجار التجزئة من هذا الاتجاه، من خلال إنشاء مناطق "الرف الصحي" المخصصة التي زادت بشكل ملحوظ من مبيعات الزبادي قليل السكر والوجبات الخفيفة المقلية بالهواء. تلبي هذه المناطق الطلب المتزايد على المنتجات الوظيفية والأفضل لك، مما يعزز بشكل أكبر التحول في سلوك المستهلكين. وبالنظر إلى المستقبل، من المقرر أن تعمل لوائح الشفافية متوسطة المدى، بما يتماشى مع ملصقات الدستور الغذائي، على ترسيخ هذا الاتجاه، مما يوجه التسعير المتميز نحو المنتجين الذين يلتزمون بهذه المعايير. من المتوقع أن تعزز هذه اللوائح ثقة المستهلكين وتشجع المصنعين على إعطاء الأولوية للامتثال، مما يعزز في النهاية بيئة سوق أكثر توجهاً نحو الصحة.

نمو استهلاك الألبان للفرد

لقد تجاوز قطاع الألبان في المملكة العربية السعودية 121% من الاكتفاء الذاتي، مساهماً بنسبة 46% في الناتج المحلي الإجمالي الزراعي للبلاد. تدير المراعي، اللاعب الرائد في القطاع، مزارع متكاملة بالكامل، مما يضمن استقرار الأسعار حتى وسط تقلبات الأعلاف العالمية. تدمج هذه المزارع التقنيات المتقدمة والممارسات المستدامة، مما يتيح الإنتاج الفعال وإدارة التكاليف. في الوقت ذاته، أعلنت نادك عن صافي دخل قدره 213,2 مليون ريال سعودي في النصف الأول من عام 2024، مدعوماً بارتفاع 7,3% في الإيرادات، مدفوعاً بالاستثمارات الاستراتيجية في ابتكار المنتجات والتوسع في السوق. يسود الولاء المحلي بعمق، حيث يفضل 69% من الأسر الحليب المحلي بسبب نضارته وجودته المتصورة. بالإضافة إلى ذلك، تؤدي القروض المدعومة حكومياً إلى تغذية توسعات القدرة، بما في ذلك إدخال الحظائر المؤتمتة في الخرج، مما يعزز الكفاءة التشغيلية وقابلية التوسع في الإنتاج. يدعم النمو المستمر للقطاع تركيبة سكانية شابة، تميل بشكل متزايد نحو المنتجات المدعمة والوجبة الواحدة التي تلبي أساليب حياتهم أثناء التنقل، مما يعكس تحولاً في تفضيلات المستهلكين نحو الراحة والخيارات الواعية صحياً.

تأثير إضافي لخدمات الطعام للحج والعمرة

بحلول عام 2030، تهدف الحكومة إلى الترحيب بـ 30 مليون زائر عمرة، مما يعزز بشكل كبير الطلب على العبوات الحلال المستقرة على الرف وحلويات الألبان المقسمة والمياه المعبأة. من المتوقع أن يخلق هذا الهدف الطموح تأثيراً مضاعفاً عبر سلسلة التوريد، مما يدفع النمو في قطاعات الإنتاج والتعبئة والتوزيع. كل رمضان، ينشئ تجار التجزئة في جدة والطائف مستودعات فرعية مؤقتة لتلبية الارتفاع في الطلب، مما يضمن التوافر في الوقت المناسب للمنتجات الأساسية للحجاج. تلعب هذه المستودعات دوراً حاسماً في إدارة الذروة الموسمية، مما يتيح لتجار التجزئة تخزين وتوزيع البضائع بكفاءة. بعد الذروة، يوجهون أي مخزون متبقي عبر قنوات الخصم، مما يحافظ على التوزيع الفعال على الصعيد الوطني ويقلل من الهدر. تستفيد هذه الإيقاع السنوي المصنعون المرنون الذين يتقنون إدارة المخزون، وينفذون جداول الإنتاج المرنة، ويعطون الأولوية لبروتوكولات السلامة، مما يضمن الاستعداد لأي تحديات متعلقة بالجائحة أو اضطرابات غير متوقعة. بالإضافة إلى ذلك، فإن المصنعين الذين لديهم استراتيجيات سلسلة توريد قوية ولوجستيات تكيفية في وضع أفضل لاستغلال فرصة السوق المتنامية هذه.

صعود برنامج التوطين "صنع في السعودية"

تحمل أكثر من 4800 وحدة حفظ مخزون الآن بفخر ملصق الاعتماد، والذي لا يعزز رؤيتها على الأرفف فحسب، بل يمنحها أيضاً ميزة في المناقصات العامة من خلال تلبية معايير الامتثال والجودة المحددة. يجني معالجو الأغذية ثمار الأراضي الصناعية المدعومة، مما يقلل من تكاليف التشغيل، وحافز استرداد نقدي بنسبة 30% على معدات رؤوس الأموال، مما يسد بفعالية فجوة التكلفة مع الواردات ويشجع الإنتاج المحلي. مع تحديد أهداف الاستزراع المائي عند 300000 طن وتحقيق معالم مهمة في التكنولوجيا الحيوية، هناك تحول واضح نحو نظائر الصويا والبروتينات المتخمرة بدقة، والتي تكتسب زخماً كحلول غذائية مستدامة ومبتكرة[3]المصدر: المملكة العربية السعودية، "برنامج التطوير الصناعي واللوجستي الوطني"، www.vision2030.gov.sa. في الوقت نفسه، تضمن لوائح ساسو المنسقة معايير درجة التصدير في جميع أنحاء دول مجلس التعاون الخليجي، مما يضمن الاتساق والجودة للتجارة الإقليمية. تكشف الاستطلاعات الاستهلاكية عن تفضيل محلي متزايد، حيث يفضل 33% من المستجيبين الوجبات الخفيفة والمياه المعبأة المحلية، مما يسلط الضوء على نجاح السياسة في تعزيز الطلب على السلع المنتجة محلياً وتقوية ثقة المستهلكين بالعلامات التجارية المحلية.

تحليل تأثير القيود

| القيد | (~)% التأثير على توقعات معدل النمو السنوي المركب | الأهمية الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| المواد الحافظة عالية الملح/السكر في الوجبات الجاهزة | -0.3% | وطني، مع ضغط تنظيمي في الأسواق الحضرية | المدى المتوسط (2-4 سنوات) |

| حساسية الأسعار وسط ترشيد الدعم | -0.5% | وطني، الأكثر حدة في الشرائح منخفضة الدخل | المدى القصير (≤ سنتان) |

| امتثال صارم لمدة الصلاحية للشحن البري الصيفي | -0.2% | وطني، خاصة يؤثر على التوزيع بين المدن | المدى الطويل (≥ 4 سنوات) |

| لوائح نفايات التعبئة والتغليف تقود تضخم التكاليف | -0.4% | وطني، مع تكاليف الامتثال تؤثر على جميع المصنعين | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

حساسية الأسعار وسط ترشيد الدعم

مع ارتفاع تعريفات الوقود والكهرباء، تواجه الأسر نفقات متزايدة، مما يؤدي إلى ضغط على الدخل المتاح وانخفاض لاحق في الإنفاق على الأغذية والمشروبات المتميزة. هذا التحول في أنماط الإنفاق دفع المصنعين إلى اعتماد استراتيجية مزدوجة لتلبية شرائح المستهلكين المتنوعة. إنهم يقدمون عبوات قيمة مصممة للعائلات الواعية بالميزانية، مما يضمن القدرة على تحمل التكاليف، بينما يطرحون في الوقت ذاته وحدات حفظ مخزون متميزة مصممة لجذب المستهلكين الأثرياء الذين يبحثون عن خيارات عالية الجودة. لاستعادة زخم المبيعات وتعزيز مشاركة المستهلكين، يتم توقيت العروض الترويجية استراتيجياً حول المناسبات الرئيسية مثل العيد واليوم الوطني، والتي تمثل فترات نشاط مستهلك مرتفع. غالباً ما تشمل هذه الجهود الترويجية خصومات وعروض مجمعة وحملات تسويق موجهة لجذب مجموعة واسعة من المستهلكين. ومع ذلك، تظهر الأساسيات مثل زيت الخضروات والدواجن حساسية كبيرة للأسعار، مما يجعل من الضروري للمصنعين تنفيذ استراتيجيات إدارة الهامش الدقيقة. ينطوي هذا على مراقبة تكاليف المدخلات عن كثب، وتحسين كفاءات سلسلة التوريد، وتعديل استراتيجيات التسعير للحفاظ على الربحية مع معالجة طلب المستهلكين بفعالية.

لوائح نفايات التعبئة والتغليف تقود تضخم التكاليف

بموجب اللوائح البيئية العامة، يفرض الحظر التدريجي على البلاستيك تحولاً نحو الأفلام القابلة للتحلل الحيوي، والشاحنات المموجة، وأغطية الألومنيوم. هذا الامتثال لا يتحمل تكاليف تعديل الآلات فحسب، بل يتطلب أيضاً دورات اختبار جديدة للهيئة العامة للغذاء والدواء، مما يضغط على الهوامش في قطاعي المشروبات الغازية والحلويات. تُطلب من الشركات الاستثمار في ترقية عمليات الإنتاج لتلبية هذه اللوائح، والتي غالباً ما تتضمن نفقات رأسمالية كبيرة. كاستجابة، تتجه الشركات إلى البولي إيثيلين تيريفثالات خفيف الوزن وترميز التاريخ بالحبر الرقمي لتقليل كثافة المواد. تساعد هذه الحلول في تقليل التأثير البيئي ولكنها تأتي مع تحديات، حيث تمتد فترة استرداد رأس المال للمعالجات متوسطة الحجم إلى ما بعد ثلاث سنوات، مما يجعلها استثماراً طويل المدى. من الناحية الإيجابية، تقدم الملصقات البيئية موضعاً متميزاً على الرف، مما يعزز رؤية المنتج وجاذبيته للمستهلكين الواعين بيئياً. بالإضافة إلى ذلك، فإنها تتماشى مع تفويضات الحوكمة البيئية والاجتماعية والمؤسسية للمستثمرين المؤسسيين، والتي تؤثر بشكل متزايد على الاستراتيجيات المؤسسية وتموضع السوق.

تحليل القطاعات

حسب نوع المنتج: هيمنة البروتين تلتقي بثورة الوجبات الخفيفة

اعتباراً من عام 2024، يسيطر قطاع اللحوم والدواجن والمأكولات البحرية وبدائل اللحوم بشكل مهيمن على 24,35% من حصة السوق السعودي للأغذية والمشروبات. تدعم هذه القلعة استثمارات البنية التحتية الكبيرة، وخاصة مشروع مدينة الثروة الحيوانية البالغ قيمته ملياري دولار أمريكي. تهدف هذه المبادرة الطموحة إلى رفع إنتاج الدجاج اللاحم بمقدار 250 مليون طير سنوياً مما يعزز إمدادات البروتين المحلية. يستفيد المشغلون المحليون، مثل تنمية، من هذا الزخم، موسعين قدرتهم بحوالي 100 بيت دواجن مؤتمت حديث. فئة البروتين، مدفوعة بتفضيل المستهلكين المتجذر لللحوم الحمراء والأسماك، في وضع جيد للنمو المستمر، متوقعة معدل نمو سنوي مركب قدره 3,1% حتى عام 2030. بينما يبقى السوق مرتبطاً بخيارات البروتين التقليدية، هناك تبني تدريجي للبدائل النباتية. أصناف مثل كباب الصويا والشاورما بفاكهة الجاكفروت، المعروضة بشكل أساسي في قوائم المطاعم السريعة، تلبي الشريحة النباتية المغتربة. تضمن قدرات الإنتاج المحلي القوية للقطاع التوافر المستمر والتسعير التنافسي. علاوة على ذلك، تعزز التوسعات الاستراتيجية وجهود التحديث ريادة المملكة العربية السعودية في المشهد الإقليمي للبروتين.

من ناحية أخرى، يظهر قطاع الوجبات الخفيفة كالفئة الأسرع نمواً في السوق السعودي للأغذية والمشروبات، مفتخراً بمعدل نمو سنوي مركب مثير للإعجاب قدره 7,35%. يُدفع هذا الارتفاع إلى حد كبير بالشراء الاندفاعي والوعي الصحي المتزايد، خاصة في ضوء قيود الصوديوم التنظيمية. الخيارات الشائعة للوجبات الخفيفة، بما في ذلك الرقائق والمكسرات المخبوزة وألواح التمر، تدين بشهرتها المتزايدة لتموضع العلامة التجارية الفعال وهوية "صنع في السعودية" القوية التي تتردد صداها مع المستهلكين المحليين. من خلال التأكيد على الأصالة والجذور الإقليمية، رفع منتجو الوجبات الخفيفة المحلية تفضيل العلامة التجارية إلى 33%، محفرين مكانة في المشهد التنافسي. يضخم اتساقهم مع رعايات الرياضات الإلكترونية وثقافة الشباب وصولهم أكثر، خاصة بين الجيل زد، مما يؤدي إلى كل من التجريب والمشتريات المتكررة. علاوة على ذلك، تؤكد المبادرات مثل إعادة تركيب المنتجات بملح البحر واعتماد تقنيات القلي بالهواء تفاني الصناعة في معايير الملصقات النظيفة والالتزام التنظيمي، ملبية المستهلكين الحضريين الذين يبحثون عن خيارات وجبات خفيفة أكثر صحة. تؤكد مسيرة النمو القوية هذه تحولاً كبيراً في عادات المستهلكين وخيارات نمط الحياة، مموضعة الوجبات الخفيفة كقطاع ديناميكي وسريع التوسع في السوق الغذائي السعودي.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: التحول الرقمي يسرع التجارة الحديثة

في عام 2024، حصدت السوبر ماركت والهايبر ماركت حصة مهيمنة قدرها 41,35% من السوق السعودي للأغذية والمشروبات، مرسخة نفسها كنقطة التماس الأساسية للمستهلكين. هؤلاء تجار التجزئة كبيرة التنسيق لا يعززون راحة المتسوقين فحسب، بل يعززون أيضاً أحجام السلة. من خلال دمج ميزات مثل خزائن الانقر والجمع ورموز QR في الممرات، يبسطون تجربة التسوق ويعززون البيع المتقاطع. الفضاء التجاري المنظم في مسار نمو مستقر، بمعدل نمو سنوي مركب متوقع قدره 4,1%، معزز بإضافة حوالي مليون متر مربع من المساحة الإجمالية القابلة للتأجير الجديدة للمراكز التجارية. تستمر تشكيلات منتجاتهم الواسعة والحضور الفيزيائي القوي في جذب قاعدة مستهلكين متنوعة، مدمجة بسلاسة قوة التجارة التقليدية مع الابتكارات الرقمية. في تحول استراتيجي، تتجمع متاجر التسوق السريع الآن امتيازات بالقرب من المناطق الصناعية، تعمل على مدار الساعة طوال أيام الأسبوع لتلبية عمال المناوبة الليلية. المتاجر الصحية المتخصصة، التي تؤكد على المنتجات الخالية من الغلوتين والعضوية، تحفر مكانة في المناطق الراقية مثل الحي الدبلوماسي في الرياض وكورنيش جدة. في الوقت نفسه، تزدهر المحلات التقليدية المحلية، أو البقالات، على الفورية ولكنها تتصارع مع تحديات من تفويضات أطراف الدفع الجديدة. هذه المتطلبات تحد من مرونة معاملاتهم النقدية، مما يدفعهم لإقامة شراكات مع الموزعين للتسعير التنافسي.

تظهر متاجر التجارة الإلكترونية كالقطاع الأسرع نمواً في السوق السعودي للأغذية والمشروبات، مفتخرة بمعدل نمو سنوي مركب قوي قدره 6,21%. يُعزى هذا النمو إلى حد كبير إلى توسع تغطية الجيل الخامس وظهور حلول الدفع المالية التقنية المتقدمة. وبشكل ملحوظ، نجحت هذه القناة في تحويل مشترى الكميات الكبيرة في رمضان إلى مشتركين مخلصين طوال العام، خاصة للأساسيات مثل الألبان والأرز. بينما تتأرجح حصة السوق الإلكترونية للبقالة حالياً في الأرقام المفردة، فإنها تشهد مضاعفة تقريباً كل سنتين. يغذي هذا الارتفاع التحسينات في البنية التحتية لسلسلة التبريد، مما يضمن جودة منتج فائقة وتوصيل موثوق. جاذبية المنصات الرقمية، مقترنة بسرعات إنترنت أسرع وطرق دفع سلسة، تعيد تشكيل تفضيلات المستهلكين تدريجياً نحو التسوق عبر الإنترنت. علاوة على ذلك، يسمح دمج الاستراتيجيات متعددة القنوات لتجار التجزئة بدمج فوائد التسوق الافتراضي والفيزيائي، بما يتماشى مع المتطلبات المتطورة للمرونة والكفاءة. مع تسارع التبني الرقمي، من المقرر أن تلعب التجارة الإلكترونية دوراً محورياً في مستقبل مشهد توزيع الأغذية والمشروبات في المملكة العربية السعودية.

التحليل الجغرافي

الرياض، موطن 8 ملايين مقيم، وحدائقها اللوجستية المتكاملة، ترسي ثلث السوق السعودي للأغذية والمشروبات في المنطقة الوسطى. مع القوة الشرائية القوية وكثافة التجزئة الحديثة فوق المتوسط الوطني، ليس من المفاجئ أن 45% من الافتتاحات الجديدة من عمالقة التجزئة لولو ودانوب تتركز هنا. في الوقت نفسه، تلعب المنطقة الشرقية، مستفيدة من ميناء الملك عبد العزيز ومجمعات المغذيات الزراعية لسابك، دوراً محورياً في تزويد العلف الحيواني وراتنج التعبئة للمعالجات الوطنية. تستفيد المنطقة الغربية، من تدفقات الحج، حيث تؤدي الإنتاجية السنوية لميناء جدة البالغة 67 مليون طن إلى تسريع مبادرات إحلال الواردات بشكل كبير من خلال تقليل أوقات الشحن الواردة.

كجزء من برامج رؤية 2030 الإقليمية التي تعزز التنويع الزراعي، صنعت الجوف وتبوك عناوين الصحف بشحن أول شحنة طماطم لهما إلى أوروبا في عام 2024، مؤكدة إمكانات التصدير. تحرز نيوم تقدماً في قطاع البروتين البديل، مستثمرة في مصانع التخمر الدقيق بهدف إنتاج 20000 طن متري بحلول عام 2030، مرسخة معياراً للإنتاج المدفوع بالتقنية. بالإضافة إلى ذلك، تستفيد المدن الثانوية مثل حائل وأبها ونجران من ممرات سلسلة التبريد الجديدة، مما يقلل بشكل كبير من التلف ويدمج بسلاسة المزارع المحلية في المشهد التجاري الوطني.

تشهد التجارة عبر الحدود ارتفاعاً حيث ترفع دول مجلس التعاون الخليجي المجاورة التعريفات الجمركية على منتجات الألبان والدواجن السعودية، بفضل اتفاقيات الاتحاد الجمركي. قللت المبادرات السككية، مثل الجسر البري، وقت العبور من جدة إلى الدمام إلى 18 ساعة فقط، مما يعزز حركة البضائع القابلة للتلف عبر الممر الشرقي-الغربي. على جبهة أخرى، تقوم الاستراتيجية الوطنية للمياه بخطوة مهمة من خلال تخصيص 2,5 مليار م³ من المياه المعالجة لاستخدام الأغذية الزراعية بحلول عام 2030. هذه المبادرة لا تخفف الضغط على طبقات المياه الجوفية فحسب، بل تضمن أيضاً عوائد مستمرة في بساتين التمر والمحاصيل العلفية.

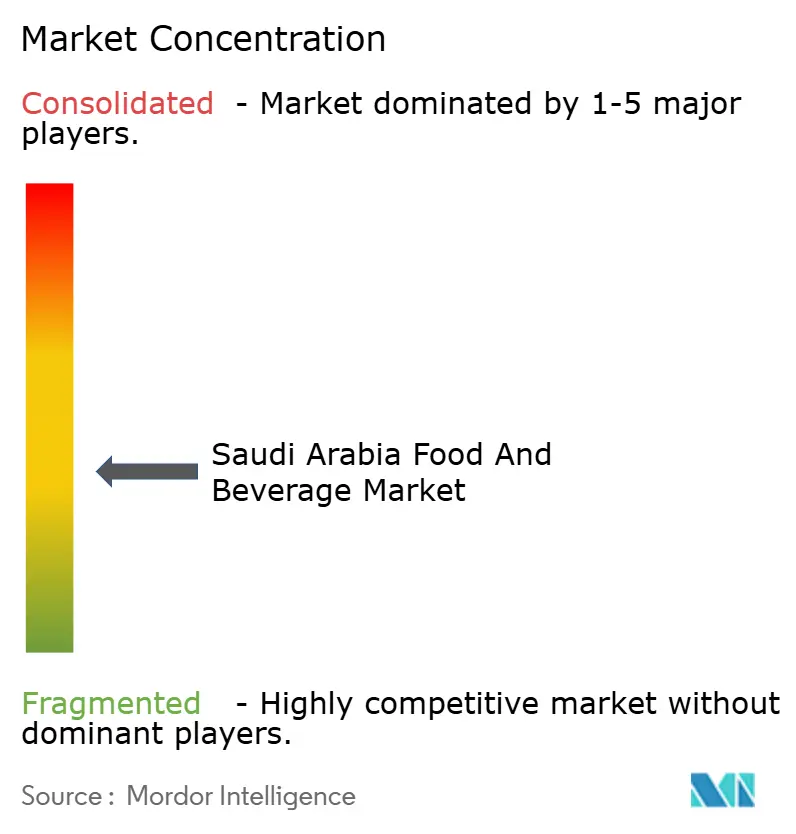

المشهد التنافسي

في السوق السعودي للأغذية والمشروبات، يستخدم اللاعبون المحليون الراسخون استراتيجيات التكامل الرأسي للدفاع ضد المنافسة من كل من الداخلين الدوليين والمنافسين المحليين الناشئين. تشرف المراعي، لاعب رئيسي، على كل شيء من مزارع الأعلاف إلى التجهيز، مفتخرة بأسطول من 1400 شاحنة يضمن دورة سريعة من الحليب إلى الرف في 24 ساعة. في الوقت نفسه، يعيد قرار مجموعة صافولا في فبراير 2024 بتفكيك حصتها البالغة 34,52% في المراعي تنسيق توزيع الأسهم دون تعطيل التآزرات التشغيلية الموجودة. تستفيد نادك، مستغلة قروض صندوق التنمية الزراعية، من أتمتة إنتاج الجبن، مما يؤدي إلى زيادة ملحوظة في هوامش الربح بمقدار 310 نقطة أساس. تشتعل المنافسة على هيمنة الدواجن، حيث تتنافس المراعي وتنمية وJBS جميعاً على حصة في الوطنية، مسلطة الضوء على الأهمية الاستراتيجية لإمدادات البروتين.

الاستثمار في التكنولوجيا في ارتفاع. في خطوة مهمة، تعاونت مختبرات التحرير مع نيوم لإنشاء منشأة تخمر دقيق، بهدف إنتاج مصل خالٍ من الحيوانات بحلول عام 2027. هذا المشروع المشترك يضع المملكة العربية السعودية كرائدة في السوق الإقليمي للبروتين الجديد. على جبهة أخرى، تقود الشركة السعودية لمنتجات الألبان والأغذية تقنية البلوك تشين لتتبع الزبادي، لا تلبي تفويضات الهيئة العامة للغذاء والدواء فحسب، بل تعزز أيضاً سمعة التصدير.

يتجه تجار التجزئة بشكل متزايد إلى العلامات التجارية الخاصة لتعزيز الهوامش. العلامة التجارية الخاصة لدانوب، بـ 380 وحدة حفظ مخزون، تسيطر على 12% ملحوظة من مساحة الرف، بينما يقدم خط ميزانية العثيم خصماً بنسبة 15% مقارنة بالعلامات التجارية متعددة الجنسيات. قطاع البقالة الإلكترونية ينبض بالنشاط؛ استثمار بن داوود في IATC يضمن وعداً بالتوصيل في نفس اليوم عبر 27 مدينة. يصنع اللاعبون الأجانب بصمتهم بالمنتجات المتخصصة، مثل توسعة مصنع خليط القهوة لنستله البالغة 1,9 مليار دولار أمريكي في عام 2024، ولكنهم يواجهون عقبة: متطلب محتوى محلي بنسبة 40% للوصول إلى العقود العامة.

قادة صناعة الأغذية والمشروبات السعودية

-

شركة المراعي المحدودة

-

الشركة السعودية لمنتجات الألبان والأغذية (سدافكو)

-

الشركة الوطنية للتنمية الزراعية (نادك)

-

شركة بيبسيكو المحدودة

-

شركة الربيع السعودية للأغذية المحدودة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يوليو 2025: افتتحت يول، وهي علامة تجارية تعمل في المملكة العربية السعودية، متجراً جديداً، مما يمثل توسع حضورها في السوق. يتماشى هذا التوسع مع استراتيجية العلامة التجارية لتقوية بصمتها في المنطقة وتلبية الطلب المتزايد للمستهلكين على منتجاتها.

- مارس 2025: أطلقت فيستابلز، وهي علامة تجارية مملوكة لليوتيوبر الشهير مستر بيست، منتجات ألواح الوجبات الخفيفة عبر المملكة العربية السعودية. هذه المنتجات متاحة في كل من متاجر التجزئة عبر الإنترنت وخارج الإنترنت في جميع أنحاء البلاد. يعكس الإطلاق جهود العلامة التجارية للاستفادة من السوق السعودي، مستغلة الشعبية المتزايدة لخيارات الوجبات الخفيفة الصحية بين المستهلكين.

- ديسمبر 2024: استثمرت المراعي حوالي 4,8 مليار دولار أمريكي في إنتاج المأكولات البحرية واللحوم الحمراء في المملكة العربية السعودية. تهدف هذه الخطوة إلى تقليل اعتماد البلاد على واردات اللحوم وتتماشى مع مبادرة رؤية المملكة 2030 لتعزيز الإنتاج الغذائي المحلي وتحقيق اكتفاء ذاتي أكبر في القطاع الزراعي.

- ديسمبر 2024: قدمت تراث المدينة، وهي علامة تجارية تحت صندوق الاستثمارات العامة السعودي، كولا ميلاف الجديدة المصنوعة من التمر. تروج الشركة له كبديل أكثر صحة وخالٍ من السكر للمشروبات الغازية التقليدية. يأتي إطلاق هذا المنتج كجزء من التزام العلامة التجارية بتعزيز المشروبات المبتكرة المحلية المصدر التي تتماشى مع تفضيل المستهلكين المتزايد للخيارات الواعية صحياً.

نطاق تقرير السوق السعودي للأغذية والمشروبات

الطعام هو أي مادة غنية بالمغذيات يتم استهلاكها لاستدامة الحياة والنمو، بينما المشروب هو أي سائل صالح للشرب، خاصة غير الماء، مثل الشاي والقهوة أو أي منتجات ألبان مثل الحليب.

يشمل نطاق السوق أنواع المنتجات وقنوات التوزيع. فيما يتعلق بأنواع المنتجات، ينقسم السوق إلى منتجات الألبان وبدائل الألبان، والحلويات، والمشروبات، والمخبوزات، والوجبات الخفيفة، واللحوم والدواجن والمأكولات البحرية وبدائل اللحوم، وحبوب الإفطار، والوجبات الجاهزة. ينقسم قطاع الألبان وبدائل الألبان إلى منتجات الألبان وبدائل الألبان. تشمل الحلويات حلويات الشوكولاتة وحلويات السكر وألواح الوجبات الخفيفة (ألواح الحبوب وألواح البروتين/الطاقة وألواح الفواكه والمكسرات)، بينما تتكون المشروبات من المشروبات الكحولية والمشروبات غير الكحولية. يشمل قطاع المخبوزات الكعك والمعجنات والبسكويت والخبز والسلع الصباحية وأنواع المنتجات الأخرى (المنتجات المخبوزة المجمدة).

تم تحديد حجم السوق من حيث القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| الألبان وبدائل الألبان | منتجات الألبان | الزبدة |

| الجبن | ||

| الكريمة | ||

| حلويات الألبان | ||

| الحليب | ||

| مشروبات الحليب المتخمر | ||

| الزبادي | ||

| بدائل الألبان | ||

| الحلويات | حلويات الشوكولاتة | |

| حلويات السكر | ||

| ألواح الوجبات الخفيفة | ألواح الحبوب | |

| ألواح البروتين/الطاقة | ||

| ألواح الفواكه والمكسرات | ||

| المشروبات | المشروبات الكحولية (الشعير قليل/عديم الكحول) | |

| المشروبات غير الكحولية | ||

| المخبوزات | الكعك والمعجنات | |

| البسكويت | ||

| الخبز | ||

| السلع الصباحية | ||

| منتجات المخبوزات الأخرى | ||

| الوجبات الخفيفة المالحة | ||

| اللحوم والدواجن والمأكولات البحرية وبدائل اللحوم | اللحوم | |

| الدواجن | ||

| المأكولات البحرية | ||

| بدائل اللحوم | ||

| حبوب الإفطار | ||

| الوجبات الجاهزة | ||

| السوبر ماركت/الهايبر ماركت |

| متاجر التسوق السريع |

| المتاجر المتخصصة |

| متاجر التجارة الإلكترونية |

| قنوات التوزيع الأخرى |

| حسب نوع المنتج | الألبان وبدائل الألبان | منتجات الألبان | الزبدة |

| الجبن | |||

| الكريمة | |||

| حلويات الألبان | |||

| الحليب | |||

| مشروبات الحليب المتخمر | |||

| الزبادي | |||

| بدائل الألبان | |||

| الحلويات | حلويات الشوكولاتة | ||

| حلويات السكر | |||

| ألواح الوجبات الخفيفة | ألواح الحبوب | ||

| ألواح البروتين/الطاقة | |||

| ألواح الفواكه والمكسرات | |||

| المشروبات | المشروبات الكحولية (الشعير قليل/عديم الكحول) | ||

| المشروبات غير الكحولية | |||

| المخبوزات | الكعك والمعجنات | ||

| البسكويت | |||

| الخبز | |||

| السلع الصباحية | |||

| منتجات المخبوزات الأخرى | |||

| الوجبات الخفيفة المالحة | |||

| اللحوم والدواجن والمأكولات البحرية وبدائل اللحوم | اللحوم | ||

| الدواجن | |||

| المأكولات البحرية | |||

| بدائل اللحوم | |||

| حبوب الإفطار | |||

| الوجبات الجاهزة | |||

| حسب قناة التوزيع | السوبر ماركت/الهايبر ماركت | ||

| متاجر التسوق السريع | |||

| المتاجر المتخصصة | |||

| متاجر التجارة الإلكترونية | |||

| قنوات التوزيع الأخرى | |||

الأسئلة الرئيسية المجاب عنها في التقرير

كم يبلغ حجم السوق السعودي للأغذية والمشروبات في عام 2025؟

يبلغ حجم السوق السعودي للأغذية والمشروبات 24,29 مليار دولار أمريكي في عام 2025.

ما هو معدل النمو السنوي المركب المتوقع لمبيعات الأغذية والمشروبات في المملكة العربية السعودية؟

من المتوقع أن تنمو الإيرادات الإجمالية بمعدل نمو سنوي مركب قدره 3,45% بين عامي 2025 و2030.

أي فئة منتج تقود المبيعات الحالية؟

تحتل اللحوم والدواجن والمأكولات البحرية وبدائل اللحوم على حصة 24,35%، الأكبر من بين جميع الفئات.

أي قناة توزيع تتوسع بأسرع وتيرة؟

من المتوقع أن تحقق متاجر التجارة الإلكترونية معدل نمو سنوي مركب قدره 6,21% حتى عام 2030.

آخر تحديث للصفحة في: