حجم وحصة سوق الدواجن في المملكة العربية السعودية

تحليل سوق الدواجن في المملكة العربية السعودية من قِبل Mordor Intelligence

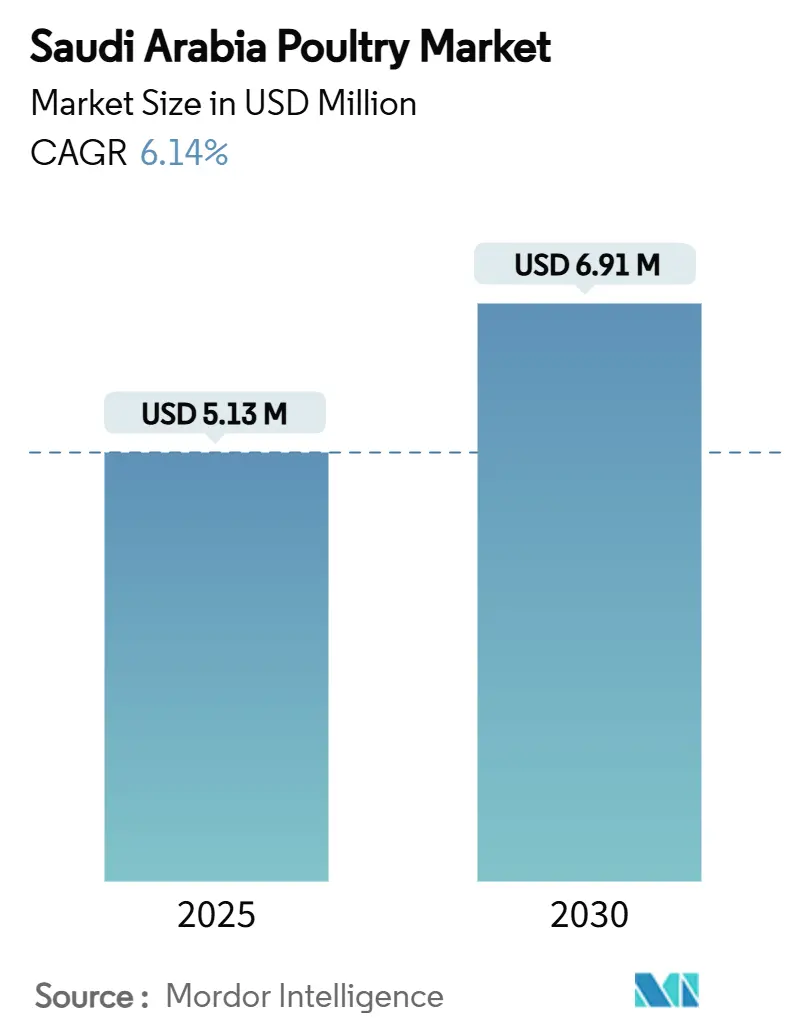

يُقدر حجم سوق الدواجن في المملكة العربية السعودية بـ 5.13 مليون دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 6.91 مليون دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 6.14% خلال فترة التوقعات (2025-2030). يشهد سوق الدواجن السعودي نموًا كبيرًا مدفوعًا بارتفاع استهلاك لحوم الدواجن بين السكان ذوي الأغلبية الإسلامية في البلاد. في ديسمبر 2024، أفادت الهيئة العامة للإحصاء (GASTAT) في المملكة العربية السعودية بأن الاستهلاك السنوي للحوم الدواجن بلغ 43.40 كيلوغرامًا للفرد الواحد في البلاد. ويدعم توسع السوق كذلك تزايد السياحة، والنمو في صناعة خدمات الأغذية، وتطور تفضيلات المستهلكين، وتحسين شبكات التوزيع بالتجزئة. علاوة على ذلك، تُعد سلاسل الوجبات السريعة مثل البيك، وكنتاكي، وهرفي من المساهمين الرئيسيين في هذا الاتجاه، حيث تعتمد بشكل كبير على الدواجن المُعالجة. بالإضافة إلى ذلك، أدى التأثير المتزايد للمأكولات الغربية والعالمية إلى زيادة التفضيل لمنتجات الدجاج المُعالجة مثل القطع المقلية، والنقانق التي توجد عادة في السوبر ماركت مثل دانوب وكارفور. إن الطلب المتزايد على البروتين الحيواني وتفضيل المستهلكين للأنظمة الغذائية قليلة الدهون وعالية البروتين قد زاد بشكل كبير من استهلاك لحوم الدواجن في المملكة العربية السعودية. ويتجلى توسع السوق في التطورات الأخيرة، مثل الإعلان في فبراير 2024 من قِبل Meats & Cuts، وهو محل جزارة ومأكولات جاهزة مقره الإمارات العربية المتحدة، عن فتح 14 فرعًا جديدًا عبر منطقة مجلس التعاون الخليجي. وقد خلقت هذه التطورات فرصًا جديدة للاعبين المحليين والدوليين لتعزيز حضورهم في السوق من خلال مفاهيم التجزئة المبتكرة وتحسين تجارب العملاء.

النقاط الرئيسية للتقرير

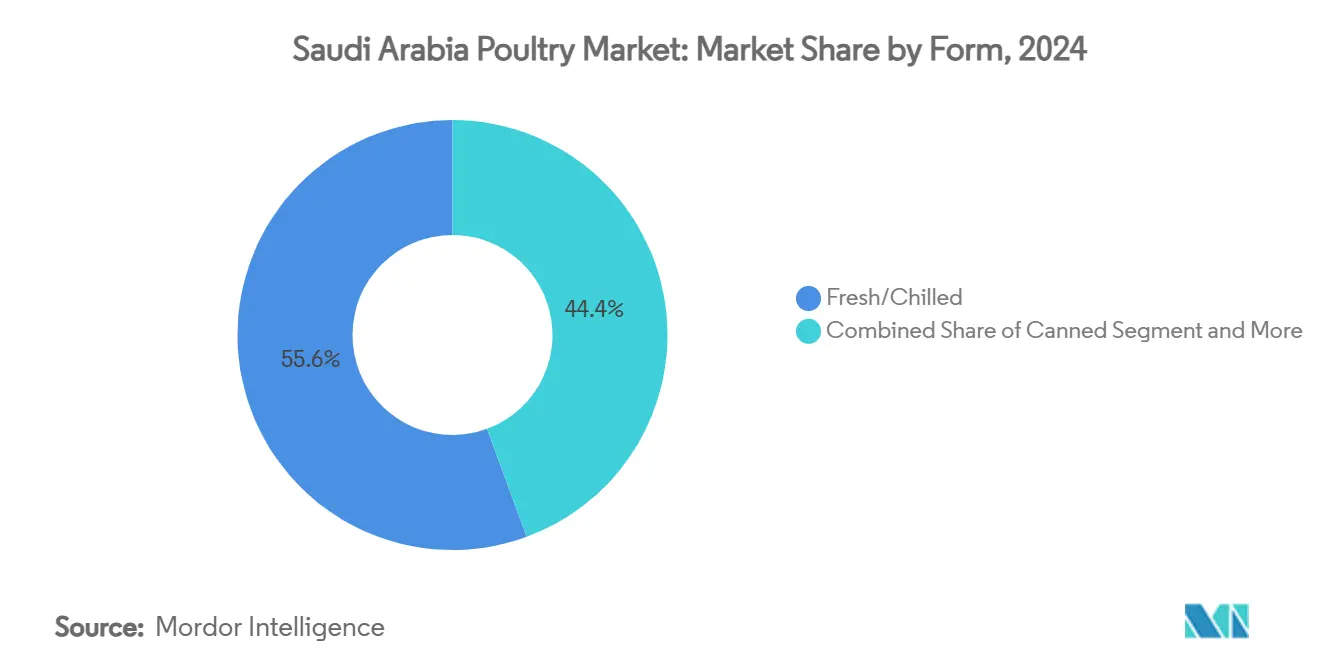

- حسب الشكل، استحوذت المنتجات الطازجة/المبردة على 55.61% من حجم سوق الدواجن في المملكة العربية السعودية في عام 2024، بينما تتقدم المنتجات المعلبة بمعدل نمو سنوي مركب قدره 7.67%.

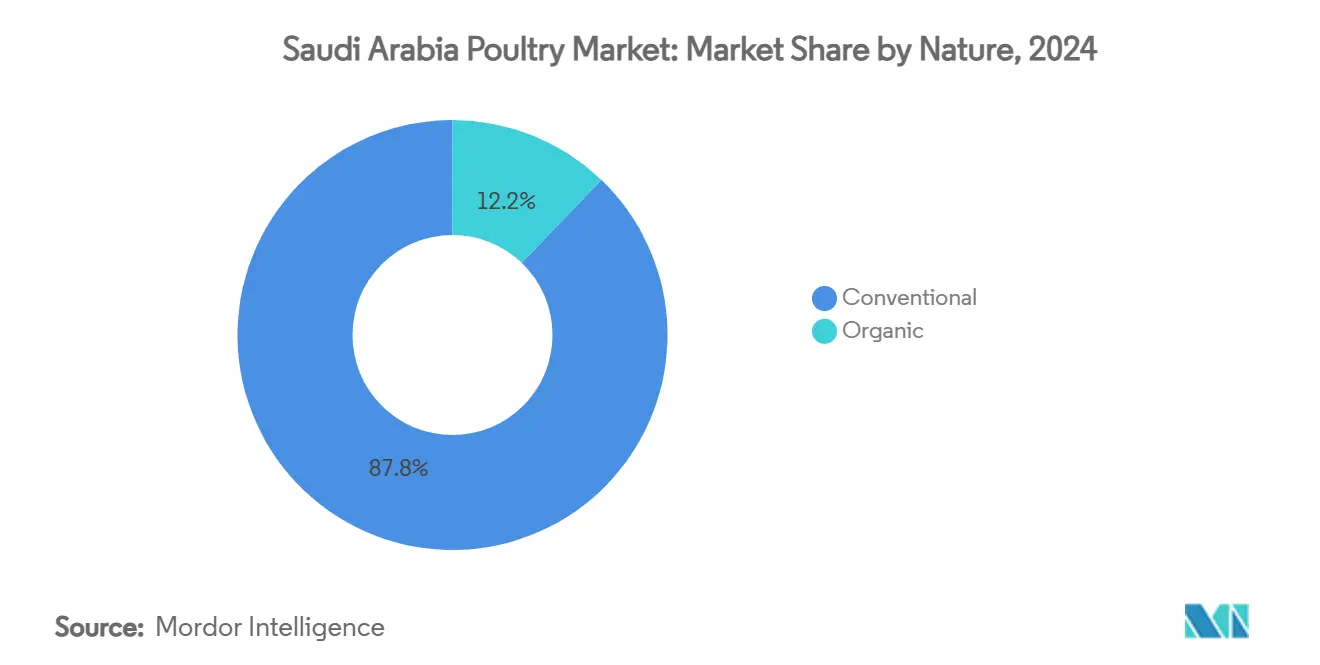

- حسب الطبيعة، استحوذ القطاع التقليدي على حصة 87.84% في عام 2024، بينما العروض العضوية في طريقها لتحقيق معدل نمو سنوي مركب قدره 7.55% حتى عام 2030.

- حسب قناة التوزيع، احتفظت قنوات خارج التجارة بحصة 64.19% في عام 2024؛ ومع ذلك، من المتوقع أن تسجل قنوات داخل التجارة معدل نمو سنوي مركب قدره 6.58% حتى عام 2030.

- حسب المنطقة، احتلت المنطقة الغربية حصة 50.34% من سوق الدواجن في المملكة العربية السعودية في عام 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 8.05% حتى عام 2030.

اتجاهات ورؤى سوق الدواجن في المملكة العربية السعودية

تحليل تأثير المحركات

| المحرك | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التحول نحو المنتجات المُعالجة وذات القيمة المضافة | +1.2% | المنطقة الغربية الأساسية، مع التوسع إلى المنطقة الوسطى | المدى المتوسط (2-4 سنوات) |

| توسع سلاسل خدمات الأغذية والوجبات السريعة | +1.0% | المنطقتان الغربية والوسطى، مع انتشار إلى المنطقة الشمالية | المدى القصير (≤ سنتان) |

| الدعم الحكومي للإنتاج المحلي | +0.8% | على المستوى الوطني، مع فوائد مركزة في المنطقتين الوسطى والغربية | المدى الطويل (≥ 4 سنوات) |

| التفضيل الثقافي | +0.6% | على المستوى الوطني، الأقوى في المناطق التقليدية | المدى الطويل (≥ 4 سنوات) |

| الوعي الصحي للمستهلكين | +0.5% | المراكز الحضرية في المنطقتين الغربية والوسطى | المدى المتوسط (2-4 سنوات) |

| الابتكار في أشكال المنتجات والتغليف | +0.4% | المنطقة الغربية في البداية، مع خطط للطرح على المستوى الوطني | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التحول نحو المنتجات المُعالجة وذات القيمة المضافة

يشهد قطاع الدواجن المُعالجة في المملكة تحولاً استثنائياً حيث يتحول المصنعون من الإنتاج السلعي إلى العروض المهندسة ذات القيمة. إن إطلاق JBS في نوفمبر 2024 لمنشأة القطع المقلية في جدة بقيمة 50 مليون دولار أمريكي يُجسد هذا التحول، مستهدفاً سوق الأغذية الجاهزة المتنامي مع خلق 500 وظيفة متخصصة. هذا التموضع الاستراتيجي يعالج النمو السنوي بنسبة 25% في مبيعات البقالة عبر الإنترنت، حيث تحقق المنتجات المُعالجة تسعيراً مُمتازاً وامتيازات مدة صلاحية ممتدة. إن تركيز شراكة تايسون-تنمية على مضاعفة طاقة المنتجات المُعالجة من خلال تقنيات التتبيل والتطرية المتقدمة يُشير إلى اعتراف على مستوى الصناعة بأن إضافة القيمة تدفع توسع الهامش في بيئة تنافسية متزايدة. الحوافز الحكومية من خلال صندوق التنمية الزراعية تستهدف تحديداً البنية التحتية للمعالجة، مع خطة توسع بلدي البالغة 1.14 مليار ريال سعودي التي تخصص 40% من الاستثمار نحو خطوط المنتجات المُعالجة. إن تطور القطاع نحو أشكال جاهزة للطبخ وجاهزة للأكل يتماشى مع التحولات الديموغرافية، حيث أن 70% من السكان تحت سن 35 يعطون الأولوية للراحة على طرق التحضير التقليدية.

توسع سلاسل خدمات الأغذية والوجبات السريعة

إن النمو المتفجر لقطاع خدمات الأغذية يخلق تحولات هيكلية في الطلب تُغير بشكل أساسي أنماط استهلاك الدواجن عبر المملكة. إن توسع الطازج إلى 125 منفذاً عبر منطقة الشرق الأوسط وشمال أفريقيا، المدعوم ببيع مزارع فقيه للدواجن حصة 30% استراتيجية في ديسمبر 2024، يُظهر كيف أن التكامل الرأسي بين المنتجين ومشغلي مطاعم الخدمة السريعة يدفع نمو الحجم. إن النمو السنوي المتوقع لسوق خدمات الأغذية بنسبة 10% حتى عام 2030 يخلق تدفقات طلب قابلة للتنبؤ تُمكن المنتجين من تحسين كفاءة سلسلة التوريد وتوحيد المنتجات. يستفيد القطاع من مبادرات السياحة تحت رؤية 2030، حيث يدفع نمو الزوار الدوليين الطلب على منتجات الدواجن المعيارية والمعتمدة حلالاً عبر سلاسل الفنادق والمطاعم. يطلب مشغلو مطاعم الخدمة السريعة بشكل متزايد قطعاً متخصصة وأحجام حصص، مما يدفع المنتجين نحو أنظمة تصنيع مرنة يمكنها استيعاب مواصفات التجزئة وخدمات الأغذية.

الدعم الحكومي للإنتاج المحلي

إن زيادة التمويل الزراعي في المملكة بقيمة 2 مليار دولار أمريكي لعام 2025 تمثل تسريعاً استراتيجياً لطاقة الدواجن المحلية، مستهدفة فجوات البنية التحتية الحرجة التي قيدت تاريخياً الاكتفاء الذاتي. إن برنامج الإقراض المدعوم من صندوق التنمية الزراعية مكّن توسعات كبيرة، بما في ذلك زيادة طاقة بلدي بـ 200 مليون طائر، بينما سيخلق مشروع مدينة الماشية بقيمة 2 مليار دولار أمريكي في المنطقة الشرقية أكبر مجمع دواجن متكامل في الشرق الأوسط. إن تفويض الأمن الغذائي لرؤية 2030 يدفع استثمارات موجهة في سلالات التربية وتقنيات المعالجة والبنية التحتية للسلسلة الباردة، مع هيئة تنمية الصادرات السعودية التي توفر دعماً متخصصاً لمُصدري الدواجن الساعين للوصول إلى الأسواق الإقليمية [1]المصدر: وكالة الأنباء السعودية، "حزمة خدمات وبرامج لزيادة مساهمة الصادرات غير النفطية في الناتج المحلي الإجمالي"، spa.gov.sa. إن الشراكة الاستراتيجية للحكومة مع الصين، المُرسمة من خلال اتفاقيات زراعية بقيمة 3.7 مليار دولار أمريكي في مايو 2025، تُدخل تقنيات تربية متقدمة وممارسات زراعية مستدامة تعزز الإنتاجية مع تقليل التأثير البيئي. إن تبسيط اللوائح من خلال إجراءات الاستيراد المُحدثة للهيئة العامة للغذاء والدواء السعودية يقلل تكاليف الامتثال للمنتجين المحليين مع الحفاظ على معايير الجودة الصارمة التي تحمي الموضع السوقي ضد الواردات.

التفضيل الثقافي

إن تفضيل المستهلكين السعوديين الراسخ للدواجن الطازجة المنتجة محلياً يخلق ميزات تنافسية مستدامة للمنتجين المحليين تتجاوز المنافسة السعرية. تشير الأبحاث إلى أن 69% من المستهلكين السعوديين يختارون بنشاط المنتجات الغذائية المحلية على الواردات، مع هذا التفضيل الواضح بشكل خاص في الدواجن حيث تتقاطع الطزاجة وشهادة الحلال مع القيم الثقافية. إن متطلبات شهادة الحلال تخلق حواجز طبيعية للدخول للمنافسين الدوليين، بينما يستفيد المنتجون المحليون من العلاقات المؤسسة مع هيئات الشهادات الإسلامية وفهم المتطلبات الدينية. إن مصفوفة أولويات الغذاء في المملكة، المطورة لدعم الاستراتيجية الوطنية للزراعة 2030، تحدد الدواجن كمصدر بروتين عالي الأولوية بسبب تكرار الاستهلاك والقبول الثقافي. تتباين التفضيلات الإقليمية بشكل كبير، مع إظهار مستهلكي المنطقة الغربية قبولاً أعلى للأشكال المُعالجة بينما تحتفظ أسواق المنطقة الوسطى بتفضيلات تقليدية أقوى لمشتريات الطيور الكاملة.

تحليل تأثير القيود

| القيد | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| مخاطر الأمراض/إنفلونزا الطيور | -0.7% | على المستوى الوطني، مع مخاطر مرتفعة في المنطقة الشرقية | المدى القصير (≤ سنتان) |

| تحولات المستهلكين نحو البدائل | -0.5% | المراكز الحضرية في المنطقتين الغربية والوسطى | المدى الطويل (≥ 4 سنوات) |

| المخاوف البيئية والاستدامة | -0.4% | على المستوى الوطني، حادة في المناطق الشحيحة المياه | المدى الطويل (≥ 4 سنوات) |

| تقلبات تكلفة العلف | -0.3% | على المستوى الوطني، تؤثر على جميع مناطق الإنتاج | المدى القصير (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

مخاطر الأمراض/إنفلونزا الطيور

يواجه قطاع الدواجن في المملكة تحديات أمنية حيوية مستمرة، مع تفشي فيروس التهاب الدماغ النخاعي الطيري المُوثق في المنطقة الشرقية مما يُبرز تعقيدات إدارة الأمراض المستمرة. إن استراتيجية إنفلونزا الطيور عالية الضراوة العالمية لعام 2024-2033 تُشدد على الحاجة الحرجة لتدابير المراقبة والوقاية المعززة، ذات الصلة بشكل خاص نظراً لموقع المملكة العربية السعودية كمستورد رئيسي للدواجن من مناطق لديها حالات HPAI موثقة[2]المصدر: منظمة الأغذية والزراعة للأمم المتحدة، "تدابير المراقبة والوقاية المعززة"، openknowledge.fao.org. لقد تكثفت استثمارات الأمن الحيوي بعد تفشي الأمراض الدولية، مع قيام المنتجين بتنفيذ أنظمة مراقبة متقدمة وبروتوكولات تطعيم تضيف 3-5% إلى تكاليف الإنتاج لكنها توفر حماية أساسية ضد الخسائر الكارثية. إن تركيز القطاع بين المنتجين الكبار يخلق مخاطر نظامية، حيث يمكن أن تؤثر تفشي الأمراض في المنشآت الكبيرة بشكل كبير على سلاسل التوريد الوطنية وثقة المستهلكين. تتطلب الأطر التنظيمية تحديثات مستمرة لمعالجة تهديدات الممرضات الناشئة، مع قيام الهيئة العامة للغذاء والدواء السعودية بتنفيذ ضوابط استيراد صارمة وبرامج مراقبة محلية للحفاظ على وضع المملكة الخالي من الأمراض في قطاعات الدواجن الرئيسية.

المخاوف البيئية والاستدامة

تُشكل ندرة المياه القيد الأكثر أهمية على المدى الطويل لتوسع قطاع الدواجن، مع استهلاك الزراعة 88% من موارد المياه العذبة في المملكة مع صلاحية 1% فقط من الأراضي للاستخدام الزراعي. إن البصمة المائية الكبيرة لقطاع الماشية تتعارض مع أولويات حفظ المياه الوطنية، مما يدفع الاستثمارات في الأنظمة المغلقة ومصادر المياه البديلة التي تزيد المتطلبات الرأسمالية بنسبة 15-20%. إن تأثيرات تغير المناخ على الإنتاجية الزراعية، مع تأثير تغيرات درجة الحرارة وهطول الأمطار سلبياً على غلات محاصيل العلف، تخلق ضغوط تكلفة إضافية للمنتجين المعتمدين على الحبوب المستوردة. إن التزام الحكومة بزراعة 600 مليون شجرة بحلول عام 2030 وإنشاء منظمة المياه العالمية يعكس الاعتراف بالقيود البيئية التي ستؤثر بشكل متزايد على السياسة الزراعية وقرارات الاستثمار. إن ممارسات الزراعة المستدامة، بما في ذلك الزراعة الدقيقة وابتكارات إدارة النفايات، تتطلب استثمارات مقدمة كبيرة لكنها تقدم مزايا تشغيلية طويلة المدى وفوائد الامتثال التنظيمي.

تحليل القطاعات

حسب الشكل: المنتجات الطازجة تقود التموضع المُميز

تهيمن المنتجات الطازجة/المبردة على 55.61% من الحصة السوقية في عام 2024، مما يعكس تفضيل المستهلكين السعوديين الثقافي للجودة المُدركة والطزاجة على الراحة الراجحي كابيتال. ومع ذلك، تشهد المنتجات المعلبة أسرع نمو بمعدل نمو سنوي مركب 7.67% حتى عام 2030، مدفوعة بتزايد طلب خدمات الأغذية ومزايا مدة الصلاحية في الظروف المناخية الصعبة في المملكة. في المملكة العربية السعودية، يشتري المستهلكون بشكل متزايد منتجات الدواجن المجمدة المُتبلة والمُنكهة مسبقاً. على سبيل المثال، في فبراير 2022، قدمت سيارا دجاج "الشواية" في معرض الغذاء الخليجي 2022، مما يمثل تطوراً ملحوظاً في سوق الأطعمة المجمدة. هذا الدجاج المجمد المُتبل صُمم للطبخ المباشر من "المُجمد إلى الفرن". تشمل مجموعة المنتجات دجاج كامل مجمد مُتبل بثلاث نكهات إقليمية، إلى جانب خيار دجاج كامل طري مُتبل مسبقاً. تقدم لحوم الدواجن الطازجة/المبردة مرونة طهي أكبر مقارنة بالمنتجات المجمدة. يمكن للمستهلكين بسهولة تتبيل وتنكيه وطبخ لحوم الدواجن الطازجة/المبردة، مما ينتج عنه نكهات وقوام محسن. يواصل لاعبو السوق تعزيز حضورهم السوقي من خلال التكامل الرأسي والممارسات المستدامة وطرق الإنتاج المتقدمة. على سبيل المثال، في يوليو 2024، حققت تنمية، منتج الدجاج الطازج الرائد في المملكة العربية السعودية، تصنيف AA+ من BRCGS، مما يمثل معلماً هاماً في شهادة سلامة الأغذية.

تُستخدم منتجات الدواجن المعلبة على نطاق واسع بسبب راحتها وخصائصها الجاهزة للاستخدام. هذه المنتجات، المطبوخة مسبقاً عادة، تلغي الحاجة لعمليات مثل الإذابة أو التتبيل أو الطبخ من النيء. يمكن دمجها مباشرة في أطباق متنوعة، بما في ذلك السندويشات والسلطات والشوربات أو اليخنات، مما يوفر توفيراً كبيراً في الوقت والجهد. يُقدم الموردون منتجات عالية الجودة، مثل الخيارات العضوية والتي تُربى في المراعي، لتلبية الطلب على المكونات المُميزة. تتضمن الأمثلة صدر الدجاج المعلب العضوي، وأرجل البط المعلبة التي تُربى في المراعي، وصدر الديك الرومي المعلب الفاخر، والسمان المعلب المُميز، والدجاج الكورنيشي المعلب العضوي، التي توفر فرصاً للتطبيقات الطهوية المحسنة. على سبيل المثال، دجاج سوانسون الأبيض المُميز المُقطع المعلب، المُصنع من قِبل شركة Campbell Soup Company، خالي من الدهون بنسبة 98%، خالي من الغلوتين، يحتوي على 18 غرام من البروتين لكل علبة 4.5 أونصة ومُنتج بدون مضادات حيوية أو MSG مُضاف، متاح من خلال منافذ البيع بالتجزئة الفيزيائية والمنصات الإلكترونية عبر السوق.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الطبيعة: نمو المنتجات العضوية يُسرع الاتجاهات المُميزة

يحتفظ القطاع التقليدي بحصة سوقية 87.84% في عام 2024، مدعوماً بسلاسل التوريد المؤسسة والقدرة التنافسية في التكلفة التي تتماشى مع أنماط الشراء للمستهلكين العاديين. المنتجات العضوية، بينما تمثل قاعدة أصغر، تتوسع بمعدل نمو سنوي مركب 7.55% حتى عام 2030، مدفوعة بالمستهلكين المهتمين بالصحة واستراتيجيات التموضع المُميز بين الديموغرافيا الحضرية. إن مسار نمو القطاع العضوي يعكس تحولات غذائية أوسع بين المستهلكين ذوي الدخل المرتفع الذين يعطون الأولوية للفوائد الصحية المُدركة وهم مستعدون لدفع تسعير مُميز للمنتجات المعتمدة. الدعم الحكومي لممارسات الزراعة المستدامة، بما في ذلك برامج الشهادات العضوية، يخلق رياح تنظيمية خلفية تسهل توسع السوق مع ضمان معايير الجودة.

يستجيب المنتجون التقليديون لنمو المنتجات العضوية من خلال استراتيجيات متكاملة تتضمن تحويل أجزاء من عملياتهم إلى معايير عضوية مع الحفاظ على الإنتاج التقليدي الفعال من حيث التكلفة للقطاعات الحساسة للسعر. يستفيد القطاع من تزايد توفر مكونات العلف العضوية وتحسين عمليات الشهادات التي تقلل تكاليف الامتثال والوقت للوصول إلى السوق للمنتجات العضوية. مبادرات تعليم المستهلكين، المدعومة بحملات التوعية الصحية، تواصل قيادة معدلات اعتماد المنتجات العضوية، خاصة بين الديموغرافيا الأصغر سناً الذين يُظهرون وعياً بيئياً أقوى وإعطاء أولوية للصحة في قرارات الشراء.

حسب قناة التوزيع: تسارع داخل التجارة يعيد تشكيل الوصول

تهيمن قنوات خارج التجارة على 64.19% من الحصة السوقية في عام 2024، بقيادة السوبر ماركت والهايبر ماركت التي تستفيد من وفورات الحجم وتفضيل المستهلكين لتجارب التسوق الشاملة. ضمن خارج التجارة، تقود السوبر ماركت والهايبر ماركت الحصة السوقية، تليها متاجر الراحة التي تخدم احتياجات الاستهلاك الفوري، بينما تشهد متاجر البيع بالتجزئة الإلكترونية نمواً سريعاً مدفوعاً باعتماد الرقمنة وتحسينات البنية التحتية للتوصيل. قنوات داخل التجارة، رغم الحصة الحالية الأصغر، تنمو بمعدل نمو سنوي مركب 6.58% حتى عام 2030، مدفوعة بتوسع قطاع خدمات الأغذية ونمو السياحة تحت مبادرات رؤية 2030. إن تطور القنوات يعكس تغييرات هيكلية في أنماط الاستهلاك السعودي، حيث تكتسب خدمات تناول الطعام خارج المنزل وخدمات توصيل الطعام بروزاً بين المستهلكين الحضريين.

إن استثمار بن داود البالغ 390 مليون دولار أمريكي في مراكز التوصيل يُجسد تطوير البنية التحتية المطلوب لدعم استراتيجيات التوزيع متعددة القنوات التي تربط بين البيع بالتجزئة التقليدي والقنوات الرقمية الناشئة. يخلق اختراق البيع بالتجزئة الإلكترونية فرصاً جديدة للمبيعات المباشرة للمستهلكين والعروض المنتجات المتخصصة التي تتجاوز قيود التوزيع التقليدية. إن تكامل لوجستيات السلسلة الباردة مع المنصات الرقمية يُمكن توزيع الدواجن الطازجة من خلال القنوات الإلكترونية، المقيدة سابقاً بضوابط درجة الحرارة وقيود وقت التوصيل.

التحليل الجغرافي

إن هيمنة المنطقة الغربية السوقية بحصة 50.34% في عام 2024، مُقترنة بأسرع معدل نمو 8.05% معدل نمو سنوي مركب حتى عام 2030، تعكس مزايا استراتيجية تمتد إلى ما هو أبعد من مقاييس السوق التقليدية. إن تحول جدة إلى مركز معالجة، المُجسد بإطلاق JBS لمنشأة القطع المقلية بقيمة 50 مليون دولار أمريكي في نوفمبر 2024، يستفيد من البنية التحتية للموانئ للاستيراد الفعال للعلف مع خدمة الأسواق المحلية والتصديرية. تستفيد المنطقة من القرب من السياحة الدينية لمكة، مما يخلق طلباً ثابتاً على المنتجات المعتمدة حلال من الزوار الدوليين والحجاج. الاستثمار الحكومي في البنية التحتية لمعالجة الأغذية، بما في ذلك المناطق الاقتصادية المتخصصة، يوفر مزايا تنظيمية ودعم البنية التحتية الذي يجذب الشراكات الدولية واتفاقيات نقل التكنولوجيا. إن موقع المنطقة الغربية الساحلي يُمكن لوجستيات السلسلة الباردة الفعالة للواردات والصادرات، مما يموضع المنتجين المحليين للاستحواذ على فرص السوق الإقليمية عبر ممر البحر الأحمر. البنية التحتية المتقدمة للبيع بالتجزئة، بما في ذلك الهايبر ماركت الحديثة ومراكز الوفاء التجاري الإلكتروني الناشئة، تخلق كفاءات توزيع تدعم تموضع المنتجات المُميزة وتوسع الهامش.

تحتفظ المنطقة الوسطى، المرتكزة على وضع الرياض كمركز إداري ومالي، بحضور سوقي كبير من خلال الطلب المؤسسي وقوة الشراء للشركات. سياسات المشتريات الحكومية تفضل المنتجين المحليين، مما يخلق تدفقات طلب قابلة للتنبؤ تُمكن تخطيط القدرات وقرارات الاستثمار. إن دور المنطقة كمركز نقل يسهل التوزيع إلى القطاعات الجغرافية الأخرى مع دعم تركيز مقارّ الشركات الرئيسية للدواجن والوظائف الإدارية. إن السكان المتزايد من المغتربين في الرياض يدفع الطلب على أشكال المنتجات المتنوعة ومكونات المأكولات العالمية، مما يخلق فرصاً لمنتجات الدواجن المتخصصة والعروض ذات القيمة المضافة. إن استثمار المنطقة الوسطى في البنية التحتية اللوجستية، بما في ذلك مراكز التوزيع الآلية ومرافق التخزين البارد، يعزز كفاءة سلسلة التوريد مع تقليل فقدان المنتجات وتدهور الجودة أثناء النقل.

تمثل المنطقتان الشمالية والجنوبية فرص نمو ناشئة، مع مشروع مدينة الماشية المخطط بقيمة 2 مليار دولار أمريكي في المنطقة الشرقية المتوقع أن يخلق أكبر مجمع دواجن متكامل في الشرق الأوسط. هذه المناطق تستفيد من تكاليف الأراضي الأقل والحوافز الحكومية للتنمية الزراعية، مما يجذب الاستثمار في مرافق الإنتاج واسعة النطاق التي تستفيد من وفورات الحجم. إن استراتيجية التنويع الجغرافي تقلل مخاطر التركيز مع الاستحواذ على الطلب السوقي المحلي ودعم أهداف التنمية الاقتصادية الإقليمية تحت رؤية 2030. إن توفر الموارد المائية يتباين بشكل كبير عبر المناطق، مع المناطق الشمالية التي تواجه قيود أكبر تدفع اعتماد تقنيات الإنتاج الفعالة مائياً ومصادر المياه البديلة. إن قرب المناطق من الحدود الدولية يخلق فرصاً للتجارة العابرة للحدود وتطوير أسواق التصدير، خاصة للمنتجين الساعين لتنويع مصادر الإيرادات ما وراء الاستهلاك المحلي.

المشهد التنافسي

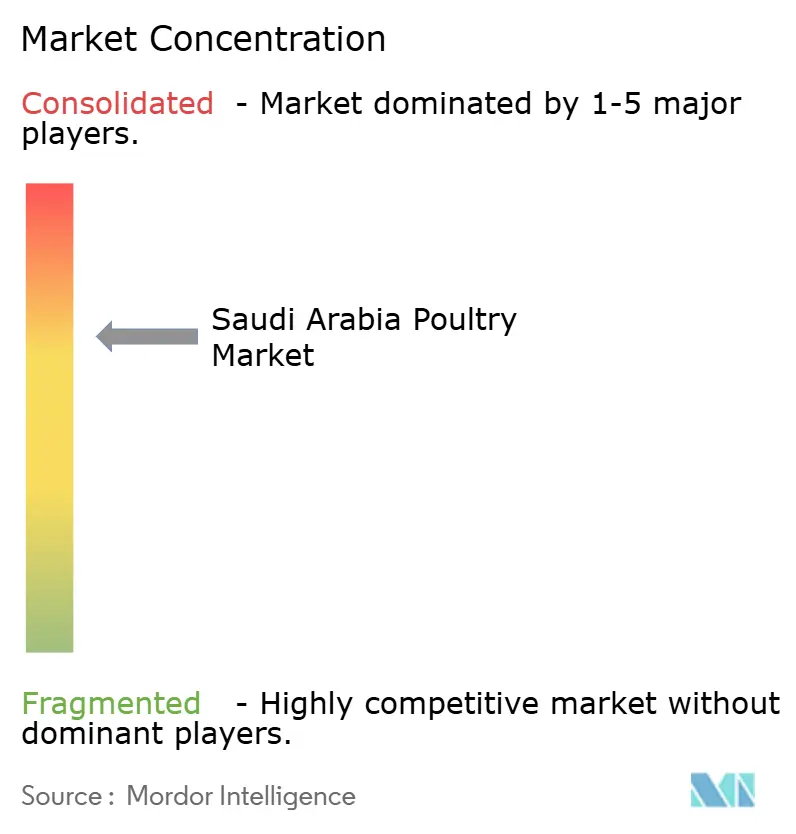

يُظهر سوق الدواجن في المملكة العربية السعودية تركيزاً مرتفعاً إلى حد ما، يتميز بمنافسة شديدة بين اللاعبين المؤسسين وفرص التوحيد الناشئة. إن معركة الاستحواذ الجارية بقيمة 2 مليار ريال سعودي (533 مليون دولار أمريكي) للوطنية للدواجن بين JBS والمراعي وتنمية تُجسد القيمة الاستراتيجية للقطاع وديناميكيات التوحيد. تشمل لاعبو السوق الوطنية للدواجن، ومجموعة فقيه، والمراعي، وشركة تنمية للأغذية، ومجموعة السنبلة، من بين آخرين.

يوظف قادة السوق استراتيجيات التكامل الرأسي، مُتحكمين في إنتاج العلف والتربية والمعالجة والتوزيع للاستحواذ على هوامش سلسلة القيمة وضمان اتساق الجودة. يُعد اعتماد التكنولوجيا بمثابة عامل تمايز رئيسي، مع أنظمة المراقبة المبنية على الذكاء الاصطناعي التي تحقق دقة 93.1% في إدارة القطعان وتكامل إنترنت الأشياء الذي يُمكن التحسين في الوقت الفعلي لنسب تحويل العلف والضوابط البيئية. الشراكات الاستراتيجية مع اللاعبين الدوليين تدفع نقل التكنولوجيا والوصول إلى السوق، كما يُظهر تعاون تايسون-تنمية الذي يُضاعف طاقة المنتجات المُعالجة مع تقديم تقنيات تصنيع متقدمة.

تنشأ الفرص في المنتجات العضوية وأشكال المعالجة المتخصصة واختراق السوق الإقليمي، حيث يمكن للاعبين الأصغر الاستفادة من تموضع المكانة الخاصة ومزايا الرشاقة. إن الإطار التنظيمي للقطاع، بما في ذلك متطلبات شهادة الحلال ومعايير الهيئة العامة للغذاء والدواء السعودية، يخلق حواجز طبيعية للدخول مع حماية المنتجين المحليين من المنافسة الدولية. يركز المعطلون الناشئون على طرق الإنتاج المستدامة وتكامل البروتين البديل ونماذج التوزيع المباشرة للمستهلكين التي تتجاوز قنوات الجملة التقليدية وتحقق تسعيراً مُميزاً للمنتجات المتمايزة.

قادة صناعة الدواجن في المملكة العربية السعودية

-

الوطنية للدواجن

-

مجموعة فقيه

-

المراعي

-

شركة تنمية للأغذية

-

مجموعة السنبلة.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- يوليو 2025: تحدت شركة تنمية للأغذية، بالتعاون مع ماكدونالدز المملكة العربية السعودية، التوقعات ووضعت معايير صناعية جديدة من خلال شراكة استراتيجية. هذا التحالف، المتمحور حول تعزيز الدواجن المصدرها محلياً، أكد التزام كلا الشركتين بالجودة وتنمية الزراعة المحلية.

- يوليو 2025: أطلقت شركة معالجة اللحوم البرازيلية BRF خطها الافتتاحي من منتجات الدجاج المبرد في المملكة العربية السعودية. هذا الإطلاق أكد جهود BRF المستمرة لتعزيز موطئ قدمها في المملكة العربية السعودية، بهدف تقليل اعتمادها على مبيعات التصدير للمملكة من خلال تضخيم الإمدادات المحلية في هذا السوق المحوري.

- أبريل 2025: كشفت شركة تعبئة اللحوم البرازيلية BRF SA عن خطط لبناء منشأة معالجة جديدة في جدة، المملكة العربية السعودية، مُمثلة استثماراً بقيمة 160 مليون دولار أمريكي. نشأ هذا المشروع من تعاون بين BRF SA وشركة تطوير المنتجات الحلال (HPDC)، وهي شركة تابعة لصندوق الاستثمارات العامة السعودي (PIF).

نطاق تقرير سوق الدواجن في المملكة العربية السعودية

تشير الدواجن إلى أنواع الطيور المستأنسة التي يمكن تربيتها للبيض واللحوم والريش. تغطي مجموعة واسعة من الطيور، من السلالات المحلية والتجارية للدجاج إلى بط موسكوفي، وبط مالارد، والديوك الرومية، ودجاج غينيا، والإوز، والسمان، والحمام، والنعام، والتدرج.

يتم تقسيم سوق الدواجن في المملكة العربية السعودية حسب نوع المنتج وقناة التوزيع. حسب نوع المنتج، يتم تقسيم السوق إلى البيض ولحوم التسمين واللحوم المُعالجة. يتم تقسيم اللحوم المُعالجة كذلك إلى القطع المقلية والفشار؛ والبرغر؛ والمرتديلا؛ والسجق والنقانق والهوت دوغ؛ ومنتجات الدواجن المُتبلة؛ ومنتجات اللحوم المُعالجة الأخرى. حسب قناة التوزيع، يتم تقسيم السوق إلى داخل التجارة وخارج التجارة. تم تقسيم خارج التجارة كذلك إلى الهايبر ماركت/السوبر ماركت ومتاجر الراحة والبيع بالتجزئة الإلكتروني وقنوات التوزيع الأخرى.

يقدم التقرير حجم السوق من حيث القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| معلب | |

| طازج/مبرد | |

| مجمد | |

| مُعالج | لحوم ديلي |

| مُتبل/طري | |

| كرات لحم | |

| قطع مقلية | |

| نقانق | |

| دواجن مُعالجة أخرى |

| عضوي |

| تقليدي |

| خارج التجارة | السوبر ماركت/الهايبر ماركت |

| متاجر الراحة | |

| متاجر البيع بالتجزئة الإلكترونية | |

| أخرى | |

| داخل التجارة |

| المنطقة الغربية |

| المنطقة الشمالية |

| المنطقة الجنوبية |

| المنطقة الوسطى |

| حسب الشكل | معلب | |

| طازج/مبرد | ||

| مجمد | ||

| مُعالج | لحوم ديلي | |

| مُتبل/طري | ||

| كرات لحم | ||

| قطع مقلية | ||

| نقانق | ||

| دواجن مُعالجة أخرى | ||

| حسب الطبيعة | عضوي | |

| تقليدي | ||

| حسب قناة التوزيع | خارج التجارة | السوبر ماركت/الهايبر ماركت |

| متاجر الراحة | ||

| متاجر البيع بالتجزئة الإلكترونية | ||

| أخرى | ||

| داخل التجارة | ||

| حسب المنطقة | المنطقة الغربية | |

| المنطقة الشمالية | ||

| المنطقة الجنوبية | ||

| المنطقة الوسطى | ||

الأسئلة الرئيسية المُجاب عنها في التقرير

ما هو حجم سوق الدواجن الحالي في المملكة العربية السعودية؟

من المتوقع أن يُسجل سوق الدواجن في المملكة العربية السعودية معدل نمو سنوي مركب قدره 6.14% خلال فترة التوقعات (2025-2030)

أي منطقة سعودية تقود حالياً استهلاك وإنتاج الدواجن؟

تحتل المنطقة الغربية حصة 50.34% وهي في طريقها لتحقيق معدل نمو سنوي مركب قدره 8.05%، معززة بمركز المعالجة المتوسع في جدة.

ما هي الوتيرة التي تُسجلها أشكال الدواجن المُعالجة والمعلبة؟

تتوسع الخطوط المعلبة بمعدل نمو سنوي مركب قدره 7.67% مع ارتفاع الطلب على الراحة، بينما تكتسب العروض المُعالجة الأوسع حجماً من القدرات الجديدة للقطع المقلية والقطع المُتبلة.

آخر تحديث للصفحة في: