حجم وحصة سوق مكونات الصحة

تحليل سوق مكونات الصحة من قبل موردور إنتليجنس

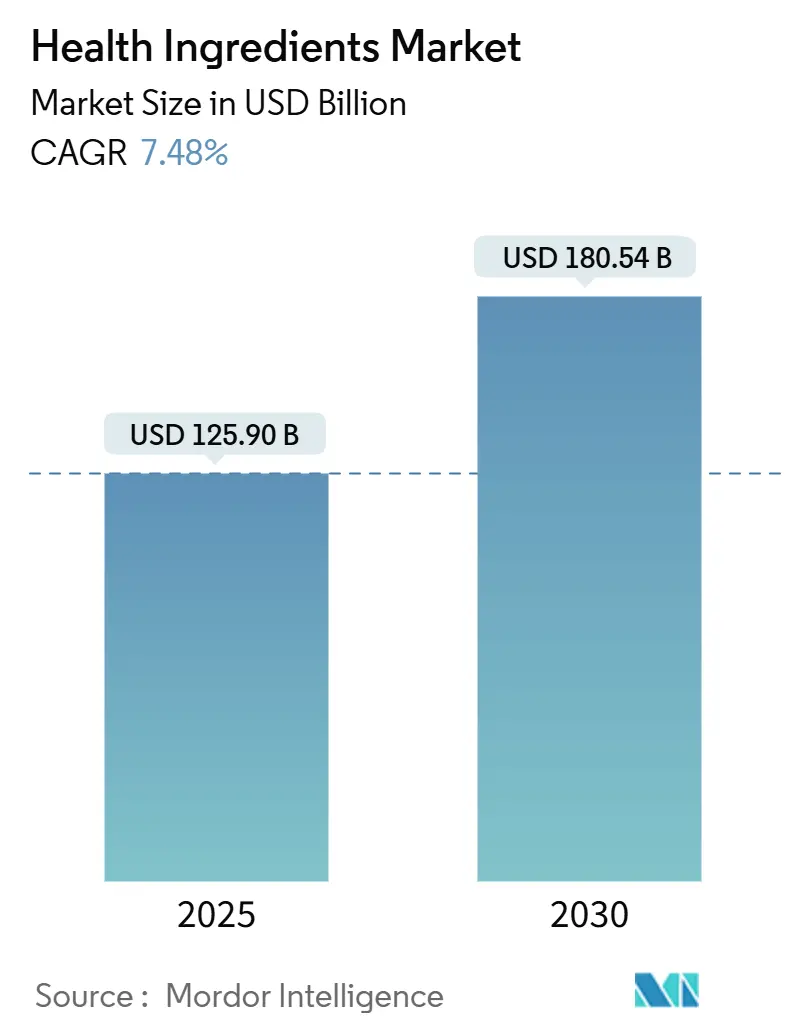

يُقدر حجم سوق مكونات الصحة بـ 125.90 مليار دولار أمريكي في عام 2025، ومن المتوقع أن يصل إلى 180.54 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 7.48% خلال فترة التوقع (2025-2030). يُعزى التوسع القوي للسوق إلى حد كبير إلى تزايد انتشار الأمراض المرتبطة بنمط الحياة وارتفاع تكاليف الرعاية الصحية والتحول الملحوظ نحو الرعاية الوقائية والعافية الغذائية. تلوح لحظة محورية في فبراير 2025، عندما يدخل تعريف إدارة الغذاء والدواء المحدث للأغذية "الصحية" حيز التنفيذ، مما يفتح آفاقاً جديدة لموردي المكونات الذين يتماشون مع هذه المعايير الغذائية والتركيبية المرتفعة. ضمن تقسيم المنتجات، تهيمن البروتينات، مما يبرز قبولها الواسع في العروض العلاجية والوظيفية. بينما الفيتامينات، في غضون ذلك، مهيأة لارتفاع ملحوظ، مدفوعة بالوعي المتزايد لنقص المغذيات الدقيقة. يقود مشهد مصادر السوق المكونات النباتية، مما يعكس تفضيل المستهلكين للخيارات المستدامة والنباتية. تستمر الأشكال الجافة في كونها مفضلة عبر تطبيقات متنوعة، لكن الأشكال السائلة تدخل دخولاً واضحاً، ممدوحة لقابليتها للتكيف والتوافر الحيوي المتفوق. من ناحية التطبيق، يتصدر قطاع الأغذية والمشروبات، مدفوعاً بالاتجاه المتزايد للمنتجات المدعمة والوظيفية. والجدير بالذكر، أن الصناعة الدوائية تتفوق على نظرائها، مما يؤكد الميل المتزايد لدمج مكونات الصحة في كل من الاستراتيجيات العلاجية والوقائية. جغرافياً، تظهر أمريكا الشمالية كلاعب مهيمن، مدعومة بقاعدة مستهلكين مميزة ومهتمة بالصحة وأطر تنظيمية شفافة. في الوقت نفسه، تصعد منطقة آسيا والمحيط الهادئ بسرعة، مدفوعة بتزايد الدخول والوعي الصحي المرتفع والتحضر السريع.

الخلاصات الرئيسية للتقرير

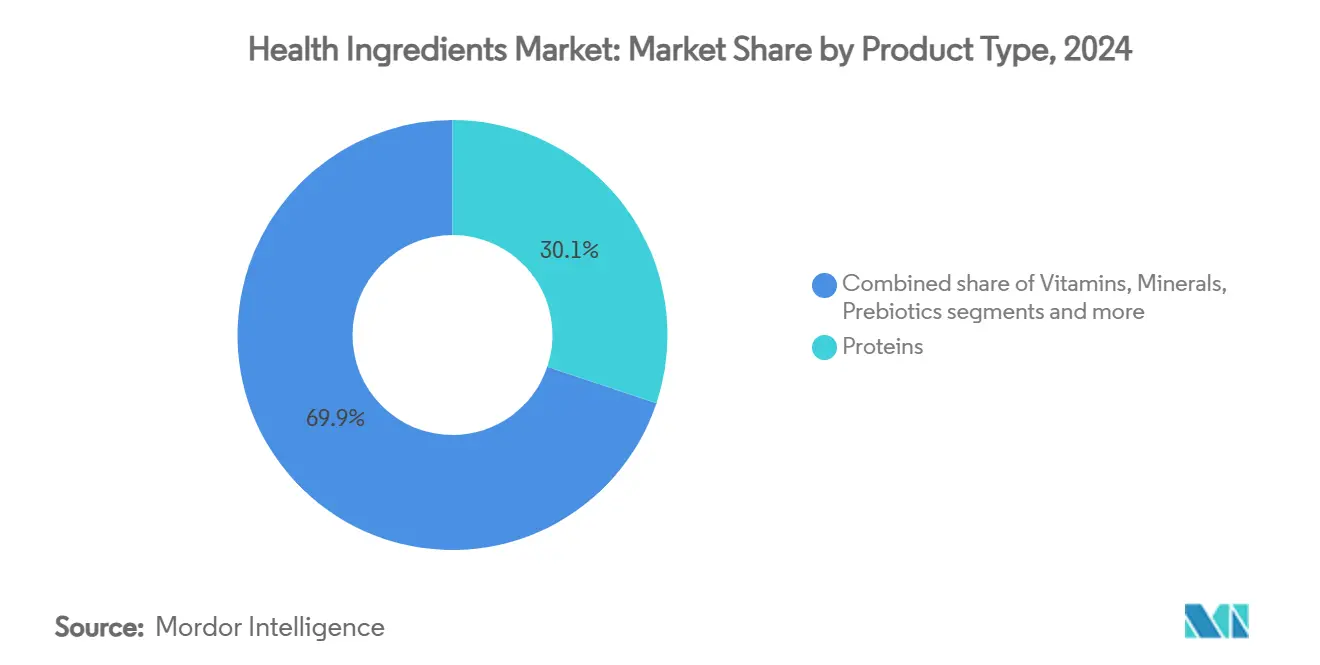

- حسب نوع المنتج، احتلت البروتينات 30.15% من حصة سوق مكونات الصحة في عام 2024، بينما من المتوقع أن تحقق الفيتامينات أسرع معدل نمو سنوي مركب بنسبة 8.95% حتى عام 2030.

- حسب المصدر، تصدرت المكونات النباتية بـ 62.75% من حجم سوق مكونات الصحة في عام 2024، بينما تتصدر المدخلات الميكروبية النمو بمعدل نمو سنوي مركب 9.12%.

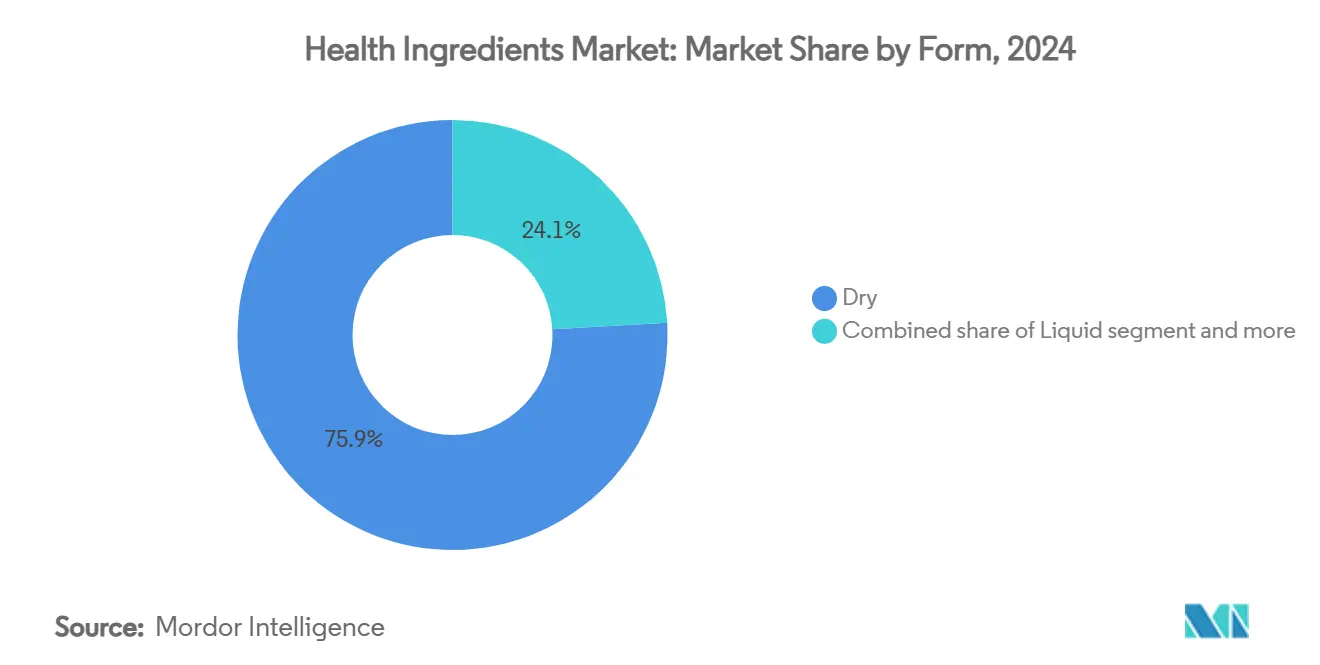

- حسب الشكل، هيمنت الأشكال الجافة على 75.98% من حجم سوق مكونات الصحة في عام 2024؛ سجلت الأشكال السائلة أعلى معدل نمو سنوي مركب بنسبة 10.55% نحو عام 2030.

- حسب التطبيق، ساهمت الأغذية والمشروبات بـ 40.37% من حجم سوق مكونات الصحة في عام 2024، بينما يرتفع الطلب الصيدلاني بمعدل نمو سنوي مركب 11.98%.

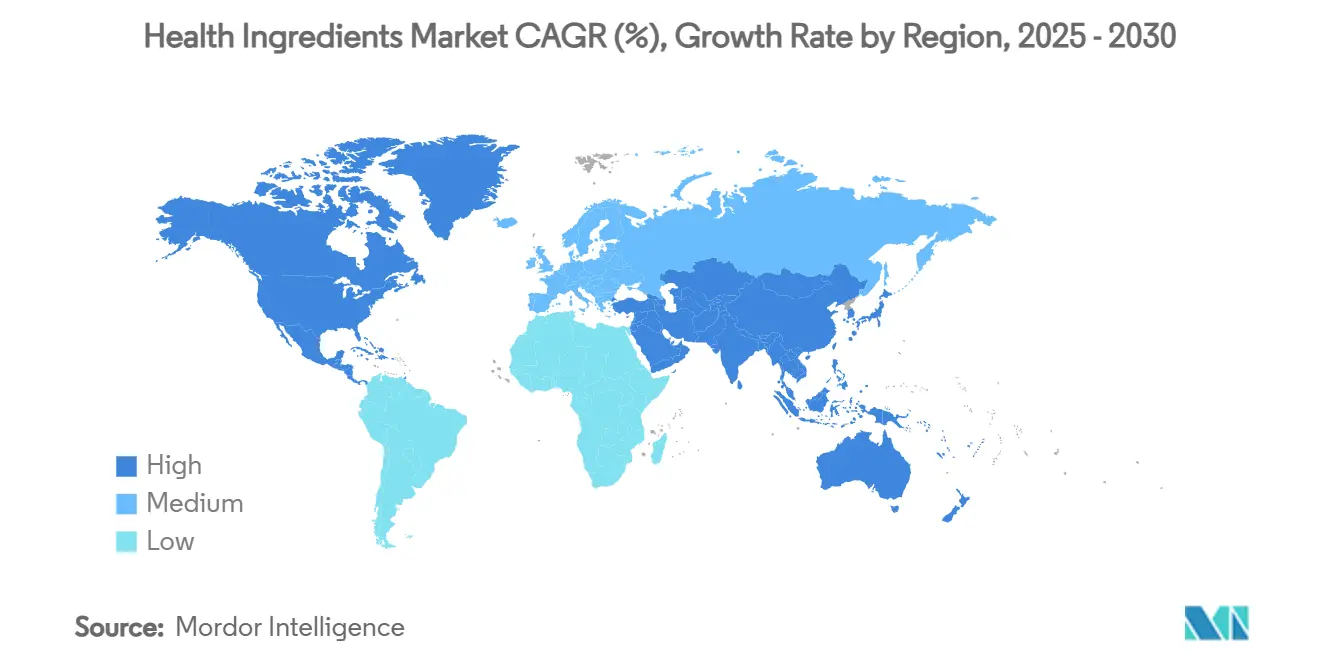

- حسب الموقع الجغرافي، استحوذت أمريكا الشمالية على 35.78% من حصة سوق مكونات الصحة في عام 2024؛ تتوسع آسيا والمحيط الهادئ بأسرع وتيرة بمعدل نمو سنوي مركب 10.45% حتى عام 2030.

اتجاهات ورؤى السوق العالمي لمكونات الصحة

تحليل تأثير المحركات

| المحرك | (~) % تأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تزايد تركيز المستهلكين على العافية والوقاية من الأمراض من خلال التغذية | +1.2% | عالمي، بكثافة أعلى في أمريكا الشمالية وأوروبا | متوسط الأجل (2-4 سنوات) |

| تزايد انتشار الأمراض المزمنة واضطرابات نمط الحياة | +1.8% | عالمي، خاصة حاد في المراكز الحضرية في آسيا والمحيط الهادئ | طويل الأجل (≥ 4 سنوات) |

| تزايد الطلب على المكونات الطبيعية ونظيفة التسمية | +1.5% | أمريكا الشمالية والاتحاد الأوروبي يقودان، مع التوسع في آسيا والمحيط الهادئ | متوسط الأجل (2-4 سنوات) |

| شيخوخة السكان العالمية التي تسعى للأغذية الوظيفية | +1.1% | عالمي، متركز في الأسواق المتقدمة | طويل الأجل (≥ 4 سنوات) |

| تزايد الطلب على المنتجات الغذائية المدعمة | +0.9% | آسيا والمحيط الهادئ كمحور، مع انتشار إلى الشرق الأوسط وأفريقيا وأمريكا اللاتينية | قصير الأجل (≤ سنتان) |

| تزايد اعتماد المكونات النباتية | +1.3% | عالمي، مع مكاسب مبكرة في أمريكا الشمالية وأوروبا وآسيا الحضرية | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تزايد تركيز المستهلكين على العافية والوقاية من الأمراض من خلال التغذية

وفقاً لتقرير جمعية القلب الأمريكية لعام 2024، تم تشخيص 29.3 مليون بالغ عالمياً بمرض السكري، ويبقى 9.7 مليون غير مشخصين، ويُقدر أن 115.9 مليون لديهم مقدمات السكري [1]المصدر: جمعية القلب الأمريكية، إحصائيات أمراض القلب والسكتة الدماغية لعام 2024: تقرير عن البيانات الأمريكية والعالمية من جمعية القلب الأمريكية،

researchgate.net. هذا الكشف يقود نمو السوق العالمي لمكونات الصحة. مع تزايد استباقية المستهلكين بشأن صحتهم، ينجذبون نحو الحلول الوقائية المركزة على التغذية. هذا الاتجاه زاد الطلب على المكونات التي تتفاخر بالفوائد الصحية المتحققة سريرياً، متجاوزة التغذية البحتة. على سبيل المثال، Wellmune من مجموعة كيري معروف بتعزيز الصحة المناعية، بينما LactoSpore من نستله للعلوم الصحية معترف به لفوائده الهضمية. مع ارتفاع تكاليف الرعاية الصحية عالمياً، يختار العديد من المستهلكين التدابير الغذائية الوقائية بدلاً من اللجوء إلى العلاجات المكلفة. استجابة لهذا الاتجاه، كشفت DSM-Firmenich عن منصة الحياة الصحية الطويلة، مركزة على صحة الدماغ والجهاز الهضمي والمناعة. في الوقت نفسه، تقنيات الصحة القابلة للارتداء، مثل Fitbit وApple Watch، تمكن المستخدمين من مراقبة علاماتهم الحيوية وتعديل وجباتهم الغذائية في الوقت الفعلي. هذا المزيج من أنماط الحياة المركزة على الصحة والتركيبات المدعومة علمياً والمراقبة الشخصية لا يغذي نمو السوق فحسب، بل يشير أيضاً إلى تحول كبير نحو الإدارة الاستباقية للصحة من خلال التغذية الوظيفية.

تزايد انتشار الأمراض المزمنة واضطرابات نمط الحياة

إن تزايد انتشار الأمراض المزمنة يقود النمو في السوق العالمي لمكونات الصحة. عوامل مثل أنماط الحياة المستقرة والعادات الغذائية السيئة والإجهاد زادت الطلب على حلول الصحة الوقائية، بما في ذلك الأغذية الوظيفية والمكملات الغذائية المحتوية على مكونات نشطة حيوياً. يتولى المستهلكون دوراً أكثر نشاطاً في إدارة صحتهم من خلال التغذية، مما ينتج عنه استهلاك أعلى للفيتامينات والمعادن وأحماض أوميجا-3 الدهنية. هذه المكونات تدعم الوظيفة المناعية وتقلل الالتهاب وتحافظ على صحة القلب والأوعية الدموية والاستقلاب والإدراك. لقد توسع الانتقال من الرعاية الصحية التفاعلية إلى الوقائية من مجرد تفضيلات المستهلكين ليصبح ضرورة طبية. إن تزايد عدد تشخيصات الأمراض المزمنة دفع الأفراد للبحث عن حلول طبيعية ووظيفية لإدارة الأعراض والوقاية من الأمراض، مما يحافظ على الطلب على مكونات الصحة في منتجات الغذاء والمشروبات والمكملات. وفقاً للمعهد الوطني الإيطالي للإحصاء (ISTAT)، في عام 2023، كان أكثر من 23.6 مليون فرد في إيطاليا يعيشون مع مرض مزمن واحد على الأقل، مما يبرز الحاجة للتدخلات الغذائية ونمط الحياة [2]المصدر: المعهد الوطني الإيطالي للإحصاء، عدد الأشخاص المصابين بمرض مزمن واحد على الأقل في إيطاليا،

istat.it.

تزايد الطلب على المكونات الطبيعية ونظيفة التسمية

تشدد إدارة الغذاء والدواء (FDA) قبضتها على لوائح المعترف بها عموماً كآمنة (GRAS)، دافعة لتوثيق أكثر صرامة للسلامة وإمكانية إقصاء مطالبات السلامة المؤكدة ذاتياً. هذا التحول في المشهد التنظيمي يعود بالنفع على شركات مثل جيفودان وناتوريكس، التي تتفاخر بملفات سلامة شاملة ومحفظة من المكونات الطبيعية. في المقابل، يجد موردو المكونات الاصطناعية أنفسهم تحت فحص متزايد. مع تزايد انجذاب المستهلكين نحو منتجات نظيفة التسمية والعضوية، أصبحت الأسعار المتميزة هي القاعدة. هذا الاتجاه فضل بشكل خاص الشركات المتوافقة مثل إنجريديون، المعروفة بعروضها النباتية وغير المعدلة وراثياً. علاوة على ذلك، تعيد حركة التسمية النظيفة تشكيل طرق الإنتاج. على سبيل المثال، التقنيات الخالية من المذيبات، مثل التجويف الهيدروديناميكي، تُستخدم الآن لاستخراج المواد النشطة حيوياً القيمة مثل الكركمين والبوليفينول. للتماشي مع طلبات المستهلكين، تدمج شركات مثل IFF وفريزلاند كامبينا تتبع البلوك تشين، مضمنة سلامة المكونات والمصادر الأخلاقية. تجد مكونات الصحة الطبيعية طريقها إلى المكملات الغذائية والأدوية العشبية والأغذية الوظيفية، متجاوبة مع تفضيلات المستهلكين. مسلطاً الضوء على إمكانات السوق، كشف تقرير عام 2023 من مركز تعزيز الواردات أن 52% من المستهلكين الأوروبيين لجأوا إلى المكملات للصحة الوقائية، مؤكداً الطلب على المكونات الآمنة والقابلة للتتبع والمصدرة طبيعياً.

شيخوخة السكان العالمية التي تسعى للأغذية الوظيفية

مع شيخوخة السكان العالمية، يزداد الطلب على مكونات الصحة، مدفوعاً بسعي كبار السن للحيوية وإدارة الحالات المرتبطة بالعمر وتعزيز جودة الحياة. مع مواجهة كبار السن لمخاطر متزايدة مثل هشاشة العظام ومشاكل القلب والأوعية الدموية والانحدار المعرفي، هناك تحول ملحوظ نحو الأغذية الوظيفية والمكملات. منتجات مثل ميريتين من نستله للعلوم الصحية وأولتيفايت من سويس في دائرة الضوء الآن، مصممة لتعزيز صحة المفاصل والذاكرة ووظيفة القلب والهضم. هذا النهج المركز على العافية بين كبار السن يضخم الطلب على التركيبات الغنية بالمغذيات والمتاحة حيوياً وسهلة الهضم. استجابة لذلك، يطرح المصنعون ابتكارات خاصة بالعمر، بما في ذلك ببتيدات الكولاجين وأوميجا-3 والبروتينات النباتية. تهدف هذه الابتكارات لمعالجة الاحتياجات الغذائية المحددة لكبار السن، مضمنة حصولهم على الدعم المستهدف لتحدياتهم الصحية وتحسين جودة حياتهم الإجمالية. هذا الاتجاه واضح بشكل خاص في المناطق المتقدمة في العمر؛ على سبيل المثال، سلط مكتب الإحصاء الأمريكي الضوء في عام 2025 على أن 59% من المناطق الحضرية الأمريكية تتفاخر بمتوسط عمر 40 سنة أو أكثر المصدر: مكتب الإحصاء الأمريكي، "أمة متقدمة في السن: متوسط العمر في الولايات المتحدة تجاوز 39 في عام 2024 - Census.gov، census.gov ">[3] census.gov . مثل هذه التحولات الديموغرافية تسلط الضوء على فرصة سوق متنامية لمكونات الصحة المخصصة للطول العمر وعافية كبار السن، متجاوبة عبر مجموعات سكانية عالمية متنوعة.

تحليل تأثير القيود

| القيد | (~) % تأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| توفر محدود للمواد الخام | -0.8% | عالمي، بتأثير حاد في المناطق المعتمدة على مصادر نباتية محددة | قصير الأجل (≤ سنتان) |

| تقلب أسعار المكونات الطبيعية والعضوية | -1.1% | عالمي، خاصة يؤثر على قطاعات المكونات المتميزة | قصير الأجل (≤ سنتان) |

| تحديات تقنية في الحفاظ على استقرار المكونات ومدة الصلاحية | -0.6% | عالمي، بتأثير أعلى على التركيبات السائلة والمركبات الحساسة | متوسط الأجل (2-4 سنوات) |

| متطلبات تنظيمية معقدة وعمليات موافقة عبر مناطق مختلفة | -0.9% | عالمي، بكثافة متفاوتة بناء على النضج التنظيمي | طويل الأجل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

توفر محدود للمواد الخام

مع تعطيل تغير المناخ لمناطق الزراعة النباتية التقليدية وتكثيف الطلب عبر الصناعات، تقيد قيود سلسلة التوريد بشكل كبير السوق العالمي لمكونات الصحة. إن التركيز الجغرافي للمكونات المتخصصة، مثل الأشواجاندا من الهند والجينسنغ من كوريا، يجعل سلسلة التوريد عرضة للطقس المتطرف وعدم الاستقرار الجيوسياسي والحواجز التجارية. هذه القابلية للتأثر تقود التقلب في كل من توفر وأسعار هذه المكونات. استجابة لذلك، تنوع شركات مثل ADM وإيفونيك مصادرها وتتبنى طرق إنتاج بديلة، مثل الزراعة الخلوية والبيولوجيا الاصطناعية، لتقليل اعتمادها على الزراعة التقليدية. ومع ذلك، فإن تحول الصناعة نحو المصادر المستدامة، المثبتة بشهادات مثل تحالف الغابات المطيرة وFairWild، يشدد المعروض مؤقتاً مع تكيف المنتجين مع هذه المعايير البيئية والاجتماعية. لتعزيز الاستقرار طويل الأجل، يشكل قادة الصناعة شراكات مع المزارعين ويستثمرون في مراكز الإنتاج الإقليمية. مثال بارز هو دخول DSM-Firmenich في مرافق التخمير المحلية. مثل هذه الاستراتيجيات محورية لضمان استمرارية المكونات وتعزيز النمو السوقي العالمي، حتى في مواجهة تحديات سلسلة التوريد المتصاعدة.

تقلب أسعار المكونات الطبيعية والعضوية

تقلبات الطقس ودورات الحصاد الموسمية وديناميكيات العرض والطلب المتغيرة تقود تقلبات أسعار كبيرة للمكونات الطبيعية في السوق العالمي لمكونات الصحة. هذا عدم القابلية للتنبؤ يطرح تحديات لمصنعي الغذاء والمكملات الذين يحاولون توقع التكاليف. تقارير وزارة الزراعة الأمريكية (USDA) أن أسعار الغذاء تتبعت عن كثب هذه التقلبات في أسواق السلع العالمية، مما يفاقم عدم الاستقرار السعري. تكاليف المكونات المعتمدة عضوياً ترتفع بسبب محدودية توفر المصدقين ورسوم التفتيش والمعايير التنظيمية الإقليمية المتفاوتة، التي تضيف تعقيداً لعملية الاعتماد. علاوة على ذلك، تقلبات العملة في التجارة الدولية تزيد عدم القابلية للتنبؤ السعري للمكونات المستوردة مثل الماكا والكركم والسبيرولينا، مما يجعل إدارة التكلفة أكثر صعوبة. لتصفح هذه التحديات، تستخدم الشركات الأكبر عقود آجلة وتحوط مالي، مدعومة بأنظمة تدبير متطورة. في المقابل، تجد الشركات الأصغر نفسها غالباً بدون مثل هذه الأدوات، مما يجعلها أكثر عرضة لصدمات السوق. هذا التفاوت أدى إلى توحيد صناعي متزايد، مع اكتساب اللاعبين الأكبر والأقوى مالياً ميزة تنافسية من خلال مرونة التكلفة المحسنة والسيطرة الأوثق على سلسلة التوريد.

تحليل القطاعات

حسب نوع المنتج: البروتينات تقود حصة السوق رغم انتفاضة نمو الفيتامينات

في عام 2024، سيطرت البروتينات بحصة مهيمنة قدرها 30.15% من السوق العالمي لمكونات الصحة، مدعومة بالتحول المستمر للمستهلكين نحو مصادر البروتين البديلة. تلعب هذه البروتينات أدواراً محورية في صحة العضلات وإدارة الوزن والتغذية الرياضية. يشمل قطاع البروتين مجموعة متنوعة: من الخيارات النباتية مثل البازلاء والصويا، إلى الخيارات المشتقة من الحيوانات مثل مصل اللبن والكولاجين، وحتى المصادر الميكروبية مثل البروتين الفطري. قادة الصناعة، بما في ذلك DSM-Firmenich وروكيت، يبتكرون تركيبات بروتينية متخصصة مخصصة لمراحل الحياة المختلفة والحالات الصحية، خاصة استهداف منع ساركوبينيا في البالغين المتقدمين في السن. بالإضافة إلى ذلك، الطلب المتزايد على خيارات البروتين نظيفة التسمية والخالية من المثيرات للحساسية يدفع نمو القطاع في كل من الأسواق المتقدمة والناشئة.

الفيتامينات في صعود سريع، من المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 8.95% حتى عام 2030. هذا الارتفاع يُعزى إلى حد كبير إلى زيادة الوعي بنقص المغذيات الدقيقة وجهود التدعيم الاستباقية، خاصة في جنوب شرق آسيا وأفريقيا جنوب الصحراء. بينما تتمتع المعادن بجر ثابت في الأغذية والمكملات المدعمة، تشهد البريبايوتكس والبروبايوتكس ازدهاراً ملحوظاً. هذا الارتفاع مدفوع بتركيز مكثف على صحة الأمعاء والمناعة والرفاهية العقلية، مع علامات تجارية مثل Biotis من فريزلاند كامبينا وسلالات البروبايوتك من Chr. Hansen تقود المسؤولية. الدهون الغذائية، مع تسليط الضوء على أوميجا-3 الطحلبية، تظهر كبديل مستدام مفضل لزيت السمك التقليدي. في الوقت نفسه، القطاعات المتخصصة مثل الكربوهيدرات الوظيفية والإنزيمات تجد موطئ قدمها، تلبي خصيصاً الرياضة والصحة الهضمية. فئة "أخرى"، التي تشمل البوستبايوتكس والأوليجوسكريدات من حليب الإنسان (HMOs)، تنحت أيضاً مكانة، عارضة نمواً واعداً رغم حصتها السوقية المحدودة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب المصدر: هيمنة النباتية تتحدى بالابتكار الميكروبي

في عام 2024، سيطرت المكونات النباتية بحصة قيادية قدرها 62.75%، مدفوعة بالطلب المتزايد على البدائل الطبيعية والمستدامة والخالية من المثيرات للحساسية للمكونات المشتقة من الحيوانات. هذا المسار التصاعدي معزز بالتقدم التكنولوجي في الاستخراج والتنقية، مضخماً قوة المكونات مع الحفاظ على صورة نظيفة التسمية. المكونات المعتمدة على نطاق واسع في المكملات والأغذية الوظيفية، مثل مستخلص الكركم وبروتين البازلاء وبوليفينول الشاي الأخضر في المقدمة. عمالقة الصناعة، مجموعة كيري وإنجريديون، وسعوا محافظهم بالعروض النباتية، متماشين مع المعايير الصحية والبيئية، مما يعزز هيمنة القطاع بشكل أكبر.

المكونات الميكروبية هي القطاع الأسرع نمواً، متفاخرة بمعدل نمو سنوي مركب قوي قدره 9.12% (2025-2030). هذا الارتفاع مدفوع بالابتكارات في التخمير الدقيق والبيولوجيا الاصطناعية، التي إما تكرر أو تعزز المركبات التي كانت تُستمد حصرياً من النباتات أو الحيوانات في السابق. دخول كارجيل الاستراتيجي في صناديق رؤوس أموال علوم الحياة يسلط الضوء على التزام واضح بصحة الميكروبيوم والمواد الفعالة المشتقة من التخمير. بينما لا تزال المكونات الحيوانية تحتفظ بنفوذها في المجالات المتخصصة التي تتطلب ملامح نشطة حيوياً مميزة، تتصارع مع فحص متزايد حول الاستدامة والاعتبارات الأخلاقية. في الوقت نفسه، تحرز فئة "أخرى"، التي تشمل الأشكال الاصطناعية والمختلطة، تقدماً. مستفيدة من تقنيات الكبسلة الدقيقة مثل التجفيف بالرش والتجميع، هذه الأشكال تحمي المواد النشطة حيوياً وتسهل الإطلاق المتحكم به. دمج التكنولوجيا الحيوية مع طرق الإنتاج التقليدية يكشف عن طرق جديدة للشركات الرشيقة التي تتصفح مشهد مكونات متنوع.

حسب الشكل: التركيبات الجافة تهيمن بينما تتقدم المعالجة السائلة

في عام 2024، هيمنت التركيبات الجافة على السوق، مستحوذة على حصة كبيرة قدرها 75.98%. كفاءتها اللوجستية ومدة الصلاحية المطولة والتوافق مع أشكال التوصيل الشائعة مثل المساحيق والكبسولات والأقراص تؤكد جاذبيتها. المصنعون يفضلون هذه الأشكال لراحة التخزين وانخفاض تكاليف النقل والتوفر الواسع لبنية الإنتاج. المستهلكون، خاصة في مجال المكملات الغذائية، يتقبلون هذه الأشكال الجافة بسهولة. علاوة على ذلك، المكونات الجافة تضمن استقراراً محسناً للمركبات الحساسة، بما في ذلك الفيتامينات والمعادن والمستخلصات النباتية، مما يجعلها مثالية للأغذية الوظيفية والمواد الغذائية العلاجية والأدوية.

من ناحية أخرى، التركيبات السائلة في صعود سريع، متفاخرة بمعدل نمو سنوي مركب قدره 10.55% متوقع حتى عام 2030، مع قطاع المشروبات الوظيفية يقود المسؤولية. الابتكارات مثل تقنية النانو مستحلب محورية، معززة ذوبان والتوافر الحيوي للمكونات الزيتية مثل أوميجا-3 والكركمين في المشروبات المائية. الشركات تستفيد من تقنيات مثل التجويف الهيدروديناميكي والتجنيس المتقدم لتحسين استخراج وتوصيل المواد النشطة حيوياً، مضمنة امتصاصاً أفضل واستقراراً. في الوقت نفسه، الهلام والمعاجين، رغم كونها متخصصة، تلبي أسواق الخدمات الغذائية والمؤسسية بتركيباتها المركزة والجاهزة للاستخدام.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب التطبيق: الأغذية والمشروبات تقود بينما الأدوية تتسارع

في عام 2024، هيمن قطاع الأغذية والمشروبات على السوق، مستحوذاً على حصة 40.37%. تطبيقات هذا القطاع الواسعة تمتد عبر المخابز والحلويات والوجبات الخفيفة ومنتجات الألبان، والجدير بالذكر، المشروبات الوظيفية. شبكات التوزيع القوية وشهية المستهلكين المتزايدة للأغذية المعززة للصحة عززت هذه الهيمنة. المشروبات الوظيفية، بشكل خاص، تشهد نمواً سريعاً مع انجذاب المستهلكين نحو الأشكال المريحة المنقوعة بمكونات مثل الإلكتروليتات والكولاجين ومضادات الأكسدة. استجابة لاتجاهات العافية المتغيرة، يطرح المصنعون خيارات مبتكرة نظيفة التسمية ونباتية، تلبي طلبات السوق العالمية.

في الوقت نفسه، يظهر القطاع الصيدلاني كأسرع نمواً، مع توقعات تقدر معدل نمو سنوي مركب قدره 11.98% حتى عام 2030. هذا الارتفاع يُعزى إلى تزايد اعتماد المواد الغذائية العلاجية كعلاجات تكميلية، إلى جانب الابتكارات في أنظمة توصيل الأدوية والسواغات. شاهد على هذا الاتجاه كان الاستحواذ الاستراتيجي لروكيت على قسم الحلول الصيدلانية لـ IFF في مارس 2024، صفقة بقيمة تصل إلى 2.85 مليار دولار أمريكي، مسلطة الضوء على تحول الصناعة نحو مكونات الصحة ذات الدرجة الصيدلانية. المكملات الغذائية تكتسب زخماً، مدفوعة بالوعي المرتفع للصحة الوقائية. بالتزامن، تطبيقات الأعلاف تتوسع، مدفوعة بتركيز متجدد على صحة الماشية والإنتاجية. بالإضافة إلى ذلك، فئة "أخرى"، التي تشمل العناية الشخصية ومستحضرات التجميل، تستفيد من المواد النشطة حيوياً مثل حمض الهيالورونيك والبيوتين، دامجة التغذية مع الجمال والعافية بسلاسة.

تحليل الجغرافيا

في عام 2024، سيطرت أمريكا الشمالية على السوق، مستحوذة على حصة 35.78%. هذه الهيمنة معززة بالأطر التنظيمية القوية ووعي المستهلكين المرتفع للتغذية الوظيفية وقنوات التوزيع الراسخة التي تمتد عبر قطاعات الغذاء والمكملات والأدوية. النظام البيئي النابض بالحياة للبحث والتطوير في المنطقة، إلى جانب تدفق رؤوس الأموال الاستثمارية الكبير، يمكن شركات التكنولوجيا الحيوية من ريادة الابتكارات في تصنيع المكونات وتقنيات التوصيل. هذه العوامل تضع أمريكا الشمالية مجتمعة كقائدة في قيادة التقدم وتلبية طلبات المستهلكين في سوق مكونات الصحة.

من ناحية أخرى، منطقة آسيا والمحيط الهادئ في صعود سريع، متفاخرة بمعدل نمو سنوي مركب متوقع قدره 10.45% حتى عام 2030. هذا الارتفاع مدفوع بالتحضر وتزايد الدخل المتاح وطبقة وسطى متنامية تنجذب نحو الأنظمة الغذائية المركزة على الصحة. بينما تبرز اليابان بلوائح الأغذية الوظيفية المتطورة، تتنقل الأسواق الناشئة الأخرى عبر عمليات موافقة أكثر بساطة. النمو الديناميكي للمنطقة مدعوم بشكل أكبر بالاستثمارات المتزايدة في البنية التحتية والتأثير المتزايد للمصنعين المحليين في السوق العالمي. أوروبا، بمشهدها التنظيمي الصارم، تعرض شهية قوية للمنتجات الطبيعية والعضوية، مؤكدة التزاماً إقليمياً بالاستدامة والمصادر الأخلاقية. المستهلكون الأوروبيون ميالون بشكل متزايد للاستثمار في المكونات التي تتفاخر بالفوائد المتحققة سريرياً والمصادر الشفافة.

أمريكا الجنوبية والشرق الأوسط وأفريقيا تظهر كنقاط ساخنة، مدفوعة بالتوسع الحضري والانجذاب المتزايد لاتجاهات الأنظمة الغذائية الغربية. ومع ذلك، تتصارع هذه المناطق مع عوائق تنظيمية ومعضلات تسعير. مع ذلك، مع ازدهار اقتصاداتها، يزداد أيضاً الطلب على مكونات الصحة. هذه المناطق تشهد أيضاً تعاونات متزايدة مع اللاعبين العالميين، التي تساعد في معالجة عدم كفاءات سلسلة التوريد وتحسين إمكانية الوصول للسوق. بالنظر إلى الترابط العالمي لسلاسل توريد المكونات، المسار التصاعدي لآسيا والمحيط الهادئ مهيأ لتأثير التسعير العالمي وإمكانية الوصول للمواد، وبالتالي إعادة تعريف استراتيجيات المصادر والتوزيع عالمياً.

المشهد التنافسي

يُظهر سوق مكونات الصحة توحيداً معتدلاً، مع الشركات متعددة الجنسيات الراسخة التي تحافظ على مواقع تنافسية من خلال التكامل الرأسي وقدرات البحث والتطوير وشبكات التوزيع العالمية. قادة السوق، بما في ذلك شركة آرتشر دانيلز ميدلاند وشركة كارجيل المدمجة وشركة BASF SE وشركة DSM-Firmenich AG، يحتفظون بمواقع قوية من خلال محافظ متنوعة عبر فئات مكونات متعددة وتطبيقات الاستخدام النهائي. هذا التنويع يوفر مرونة ضد التقلب الخاص بالقطاع. السوق يشهد منافسة متزايدة من شركات التكنولوجيا الحيوية المتخصصة التي تطور طرق إنتاج جديدة والشركات الأصغر التي تستهدف تطبيقات متخصصة بإمكانات هامش عالي.

اعتماد التكنولوجيا يعمل كمميز رئيسي، مع استثمار الشركات في التخمير الدقيق والكبسلة الدقيقة وطرق الاستخراج المتقدمة لتعزيز وظائف المكونات مع تقليل تكاليف الإنتاج. الزيادة العالمية في طلبات البراءات لابتكار الأغذية الوظيفية تشير إلى استثمار أعلى في البحث والتطوير والوضع الاستراتيجي حول التقنيات الملكية.

فرص جديدة موجودة في التغذية الشخصية، حيث يمكن للشركات استخدام بيانات صحة المستهلكين لتطوير تركيبات مكونات مستهدفة. طرق الإنتاج المستدامة التي تعالج الاهتمامات البيئية مع الحفاظ على التنافسية في التكلفة تقدم إمكانات نمو إضافية. اضطراب السوق يأتي من شركات الزراعة الخلوية التي تطور بروتينات خالية من الحيوانات وشركات التكنولوجيا الحيوية التي تستخدم البيولوجيا الاصطناعية لإنتاج جزيئات معقدة مصدرها طبيعي تقليدياً، مما قد يحول سلاسل التوريد التقليدية وعروض القيمة.

قادة صناعة مكونات الصحة

-

شركة آرتشر دانيلز ميدلاند

-

شركة كارجيل المدمجة

-

شركة BASF SE

-

مجموعة كيري

-

شركة DSM-Firmenich AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: قدمت شركة أومني أكتيف للتقنيات الصحية مكونات Sleeproot وZenroot في أسواق أوروبية مختارة لمعالجة احتياجات إدارة النوم والتوتر والمزاج.

- مايو 2025: قدمت مجموعة ناتاك (NAT) مكونها الجديد ذو العلامة التجارية، أوليجوت، في معرض فيتافودز أوروبا، معرض صناعة المواد الغذائية العلاجية في برشلونة. المنتج المحمي ببراءة اختراع يجمع بين بوليفينولات شجرة الزيتون والتريتربين لتعزيز صحة الجهاز الهضمي.

- مايو 2025: وقعت شركة دارلينج للمكونات ورقة شروط غير ملزمة مع مجموعة تيسيندرلو لدمج قطاعي الكولاجين والجيلاتين في شركة جديدة، نكستيدا. الدمج يهدف لإنشاء مصنع رائد لمنتجات الصحة والعافية والتغذية القائمة على الكولاجين.

- مارس 2025: أطلقت فريزلاند كامبينا للمكونات نيوتري واي برو هيت، بروتين مصل لبن مقاوم للحرارة ومُجزأ دقيقاً يمكن مرونة تركيبية محسنة في المشروبات الجاهزة للشرب (RTD).

نطاق تقرير السوق العالمي لمكونات الصحة

يتم تقسيم سوق مكونات الصحة العالمي حسب نوع المنتج إلى الفيتامينات والمعادن وأوميجا-PUFA والبروبايوتكس والبريبايوتكس والأحماض الأمينية والبروتينات والببتيدات والألياف والمستخلصات النباتية. حسب التطبيق، يتم تقسيم سوق مكونات الصحة العالمي إلى الأغذية والمشروبات الوظيفية والمكملات الغذائية والموقع الجغرافي.

| البروتينات |

| الفيتامينات |

| المعادن |

| البريبايوتكس |

| الدهون الغذائية |

| البروبايوتكس |

| الكربوهيدرات الوظيفية |

| الإنزيمات |

| أخرى |

| نباتي |

| حيواني |

| ميكروبي |

| أخرى |

| جاف |

| سائل |

| أخرى |

| الأغذية والمشروبات | المخابز والحلويات |

| الوجبات الخفيفة | |

| منتجات الألبان | |

| المشروبات | |

| أخرى | |

| المكملات الغذائية | |

| الأعلاف | |

| الأدوية | |

| أخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| هولندا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| البيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | البروتينات | |

| الفيتامينات | ||

| المعادن | ||

| البريبايوتكس | ||

| الدهون الغذائية | ||

| البروبايوتكس | ||

| الكربوهيدرات الوظيفية | ||

| الإنزيمات | ||

| أخرى | ||

| حسب المصدر | نباتي | |

| حيواني | ||

| ميكروبي | ||

| أخرى | ||

| حسب الشكل | جاف | |

| سائل | ||

| أخرى | ||

| حسب التطبيق | الأغذية والمشروبات | المخابز والحلويات |

| الوجبات الخفيفة | ||

| منتجات الألبان | ||

| المشروبات | ||

| أخرى | ||

| المكملات الغذائية | ||

| الأعلاف | ||

| الأدوية | ||

| أخرى | ||

| حسب الموقع الجغرافي | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| إسبانيا | ||

| هولندا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| البيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| المملكة العربية السعودية | ||

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هو الحجم الحالي لسوق مكونات الصحة في عام 2025؟

حجم سوق مكونات الصحة هو 125.90 مليار دولار أمريكي في عام 2025.

أي منطقة تنمو بأسرع وتيرة في سوق مكونات الصحة؟

آسيا والمحيط الهادئ تحقق أقوى معدل نمو سنوي مركب بنسبة 10.45% نحو عام 2030، مدفوعة بالتحضر وارتفاع الدخل المتاح.

أي فئة منتجات تقود حصة سوق مكونات الصحة؟

البروتينات تقود بحصة سوقية 30.15% في عام 2024، مما يعكس الطلب المستمر على البروتينات البديلة والوظيفية.

لماذا تكتسب المكونات الميكروبية زخماً؟

المكونات الميكروبية تنمو بمعدل نمو سنوي مركب 9.12% لأن التخمير الدقيق يوفر جودة متسقة واستخدام أرض مخفض وإنتاج قابل للتوسع.

آخر تحديث للصفحة في: