تحليل سوق ضواغط النفط والغاز

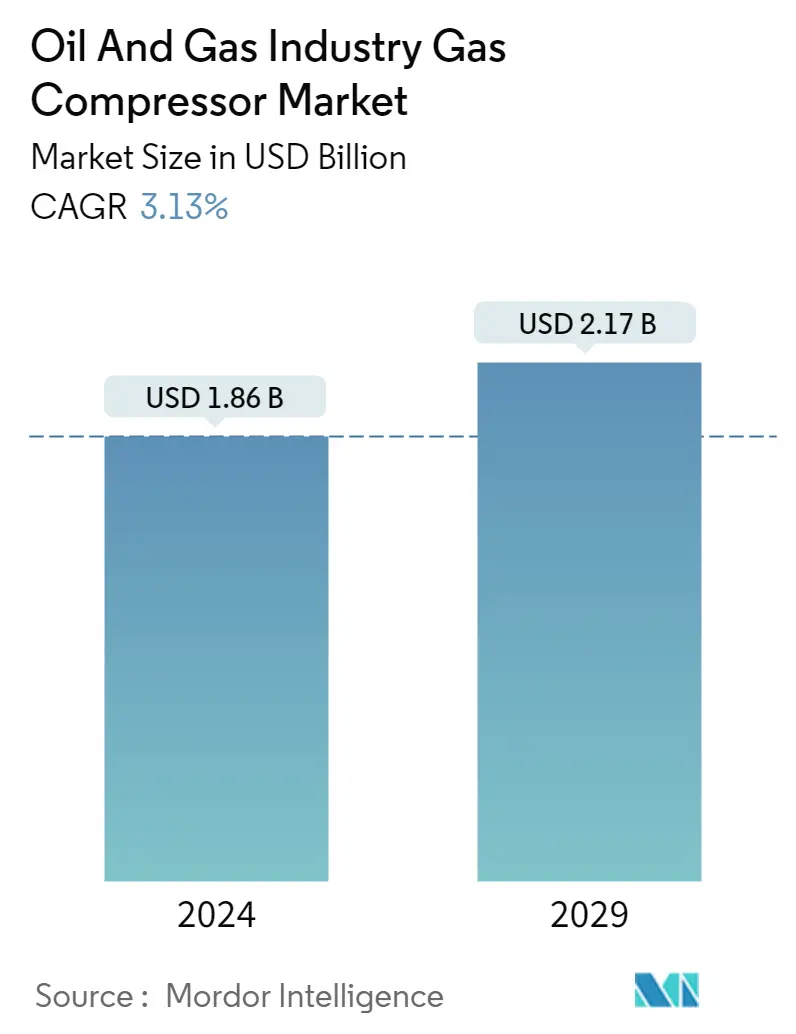

يُقدر حجم سوق ضواغط الغاز لصناعة النفط والغاز بـ 1.86 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 2.17 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.13٪ خلال الفترة المتوقعة (2024-2029).

- على المدى الطويل، يعتمد السوق إلى حد كبير على النمو في استهلاك الغاز الطبيعي لمختلف التطبيقات، مما أدى إلى المزيد من مشاريع إنتاج ونقل الغاز وأسعار معقولة للغاز الطبيعي في السيناريو الحالي، مما له تأثير إيجابي على قطاع المنبع..

- ومن ناحية أخرى، فإن الاختراق المتزايد لمصادر الطاقة المتجددة في قطاع الطاقة يوفر منافسة شديدة على استهلاك الغاز الطبيعي، وبالتالي يعيق نمو نشر ضواغط الغاز في العديد من التطبيقات.

- ومع ذلك، فإن الزيادة في احتياطيات الغاز الطبيعي المؤكدة، وخاصة حقول الغاز البحرية في الصورة الأخيرة، توفر فرصة هائلة لسوق ضواغط الغاز. ويعد اكتشاف حقل النفط والغاز الذي قامت به مجموعة لوك أويل الروسية مؤخراً قبالة سواحل المكسيك مثالاً على ذلك. ستؤدي حقول الإنتاج الجديدة القادمة إلى نشر أكبر لضواغط الغاز لخطوط التجميع.

اتجاهات سوق ضواغط النفط والغاز

من المتوقع أن يهيمن قطاع النقل على السوق

- يتم نشر ضواغط الغاز المستخدمة في صناعة النفط والغاز إما داخل شبكة خطوط أنابيب نقل الغاز أو في وحدات تخزين الغاز المضغوط. يعاني الغاز المتدفق في خطوط الأنابيب من فقدان الضغط الذي يزداد مع سرعة التدفق وطول الأنبوب. لذلك، كل 50 إلى 100 ميل، من الضروري إنشاء محطة ضاغط لإعادة ضغط الغاز وتعويض فقدان الضغط.

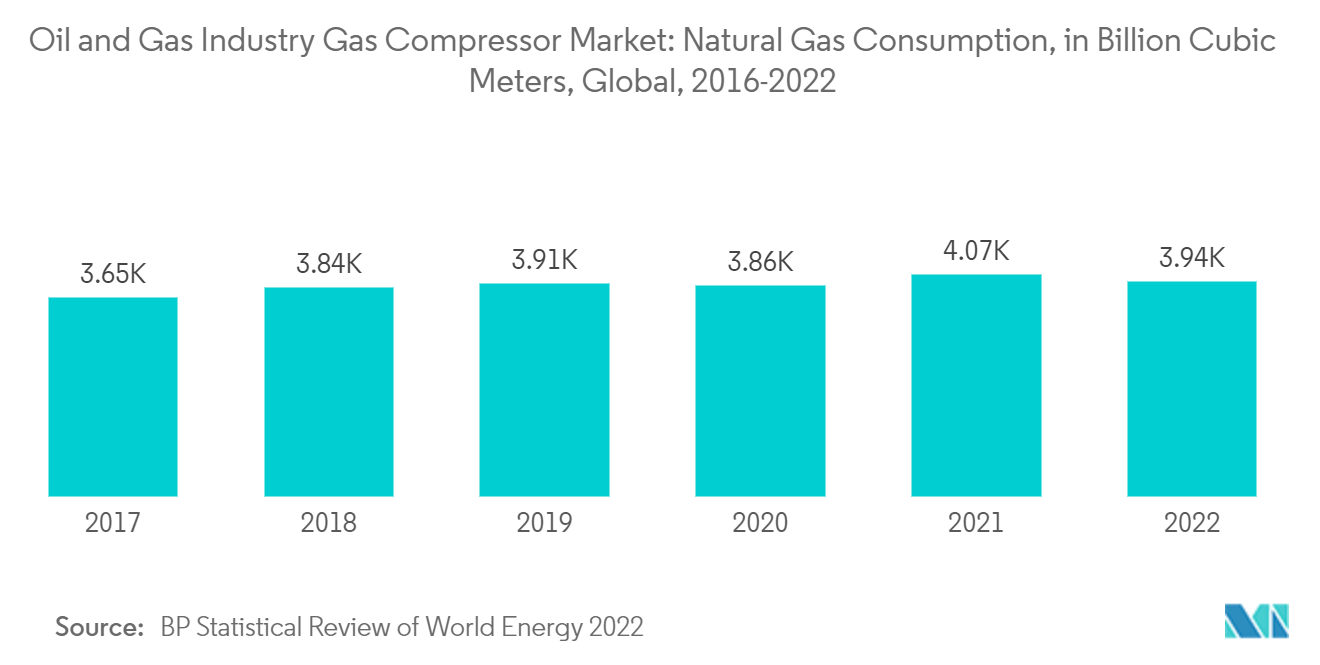

- وأظهر استهلاك الغاز الطبيعي بشكل مستمر اتجاها تصاعديا على مدى السنوات العشر الماضية، حيث بلغ الاستهلاك حوالي 3941.3 مليار متر مكعب في عام 2022. ومن المتوقع أن ينمو الطلب في السنوات المقبلة بسبب توجه الحكومة نحو أساليب أنظف لتوليد الطاقة في العديد من البلدان. وهناك عدد من مشاريع خطوط الأنابيب والغاز الطبيعي المسال على وشك الإضافة إلى قائمة المشاريع المنجزة للعديد من شركات النقل في السنوات القادمة.

- على سبيل المثال، حصل مشروع بوابة أديلفيا على موافقة بناء المرحلة الثانية من المشروع من اللجنة الفيدرالية لتنظيم الطاقة (FERC) بالولايات المتحدة. يتضمن المشروع تحويل خط أنابيب النفط الحالي البالغ طوله 84 ميلاً إلى خط أنابيب إمداد الغاز للتوزيع في منطقة فيلادلفيا. ومن المتوقع أن يتمكن المطور Adelphia Gateway LLC من توريد أول غاز من خط الأنابيب بحلول نهاية عام 2023.

- علاوة على ذلك، في فبراير/شباط 2023، بدأت شركة النفط والغاز الطبيعي، عملاق الهيدروكربون المملوك للدولة في الهند، مشروع استبدال خطوط الأنابيب برأس مال كبير، وهو مشروع بالغ الأهمية لإنتاج الشركة من حقول الساحل الغربي الرئيسية. وسيضمن المشروع الذي تبلغ قيمته 446 مليون دولار أمريكي إمدادات مستقرة من النفط والغاز من آبار ONGC التي تغطي مساحة 40 ألف كيلومتر مربع على طول الساحل الغربي. وبما أن الضواغط تلعب دورًا حاسمًا في صناعة النفط والغاز في زيادة ضغط الغاز الطبيعي والسماح بنقل الغاز الطبيعي من موقع الإنتاج، فإن هذا النوع من المشاريع بدوره سيعزز استخدام الضواغط في جميع أنحاء الصناعة.

- سيكون لمثل هذه التطورات حتما تأثير إيجابي على سوق ضواغط الغاز في صناعة النفط والغاز خلال فترة التنبؤ.

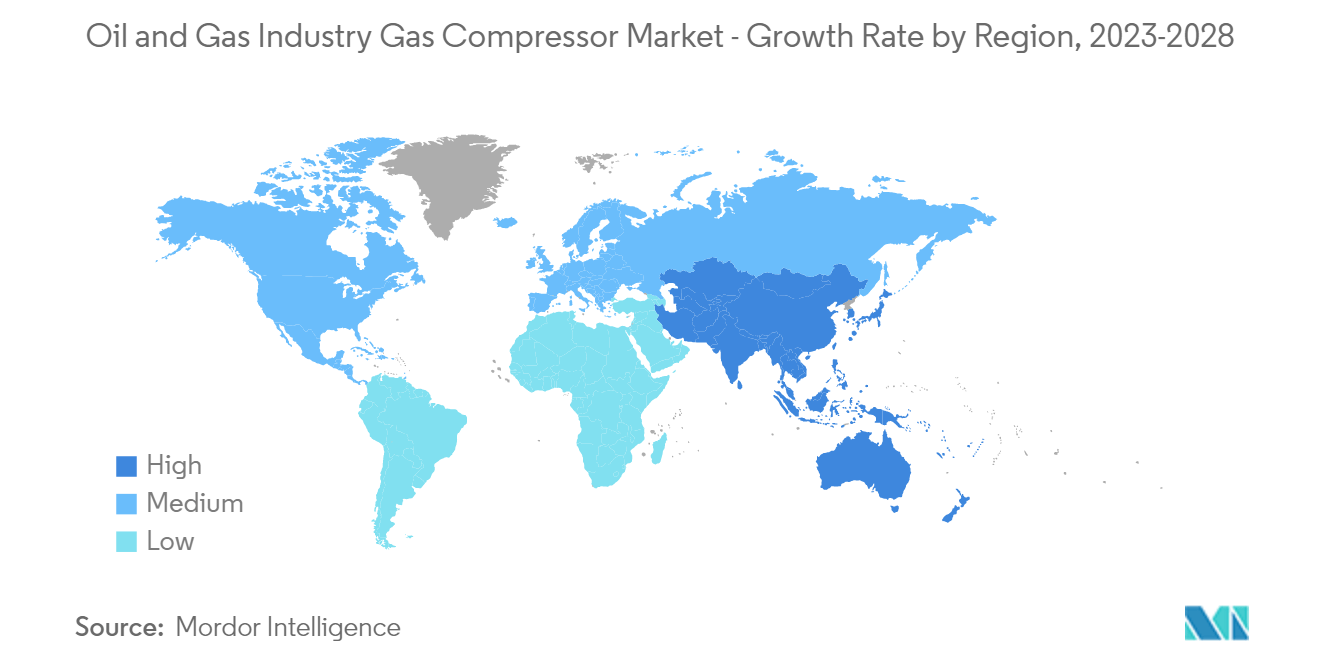

من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على نمو السوق

- يمكن لمنطقة آسيا والمحيط الهادئ أن تمثل نصف الطلب المتزايد على الغاز في المستقبل القريب بسبب زيادة الاستهلاك في قطاعي النقل والصناعة. ولتلبية الطلب على الغاز الطبيعي لصناعة توليد الطاقة وغيرها من التطبيقات، شهدت المنطقة توسعًا في شبكة خطوط الأنابيب، خاصة في دول مثل الهند والصين.

- وصلت واردات الصين من الغاز الطبيعي المسال وخطوط الأنابيب من الغاز الطبيعي إلى مستويات قياسية في عام 2022، مع زيادة بأكثر من 16.6% في واردات الغاز الطبيعي المسال خلال العقد الماضي، في حين اقتربت الواردات الشهرية لخطوط أنابيب الغاز من مستوى الذروة البالغ 4 ملايين طن متري. وستؤدي الزيادة في الواردات إلى توسيع البنية التحتية الداعمة لخطوط الأنابيب في البلاد. علاوة على ذلك، من المتوقع أن تقوم الهند بتوصيل 34.384 كيلومترًا من خطوط الأنابيب الجديدة بحلول عام 2023.

- وفي مارس 2023، أعلنت أرامكو وشركاؤها في المشروع المشترك مجموعة بانجين شينتشنغ الصناعية ومجموعة نورينكو عن خطط لبدء بناء مصفاة متكاملة ومجمع كبير للبتروكيماويات في شمال شرق الصين. وسيضم المجمع مصفاة بطاقة 300 ألف برميل يوميا ومصنعا للبتروكيماويات بطاقة إنتاجية سنوية تبلغ 1.65 مليون طن من الإيثيلين و2 مليون طن متري من البارازيلين. ومن المتوقع أن يبدأ البناء في الربع الثاني من عام 2023 بعد حصول المشروع على الموافقات الإدارية. ومن المتوقع أن يتم تشغيله بكامل طاقته بحلول عام 2026.

- كما أدت شبكة محطات التزويد بالغاز الطبيعي المضغوط سريعة النمو إلى تطوير سوق ضواغط الغاز في منطقة آسيا والمحيط الهادئ. على سبيل المثال، في أبريل 2023، أعلنت حكومة الهند أنه تم تحديد الهدف لإنشاء حوالي 17700 محطة تعمل بالغاز الطبيعي المضغوط في جميع أنحاء البلاد بحلول عام 2030.

- ونظرًا لهذه التطورات، من المتوقع أن يزدهر سوق ضواغط الغاز إلى أقصى حد في منطقة آسيا والمحيط الهادئ خلال فترة الدراسة.

نظرة عامة على صناعة ضواغط النفط والغاز

يعتبر سوق ضواغط الغاز في صناعة النفط والغاز شبه موحد. بعض الشركات الكبرى (بدون ترتيب معين) تشمل Atlas Copco AB، وAriel Corporation، وBauer Compressor Inc.، وClean Energy Fuels Corp، وIngersoll Rand PLC، من بين شركات أخرى.

اعتمدت شركة Atlas Copco AB العديد من الاستراتيجيات مثل التركيز على البحث والتطوير، وزيادة تغطية السوق، وزيادة الكفاءة التشغيلية، وتطوير منتجات وحلول مستدامة جديدة تقدم قيمة أفضل وكفاءة محسنة للطاقة. على سبيل المثال، في فبراير 2023، أطلقت الشركة الجيل التالي من ضواغط الهواء الصناعية الذكية GA وGA+ ذات السرعة الثابتة. ومن شأن مثل هذه الابتكارات التكنولوجية أن تمكن الشركة من الاستجابة بشكل أفضل للاحتياجات المتغيرة للعملاء الصناعيين من خلال مجموعة منتجات متنوعة. ويمكن أيضًا استخدام هذا النوع الجديد من الضواغط في تطبيقات الطاقة النظيفة مثل معالجة الغاز الطبيعي وإنتاج الهيدروجين.

قادة سوق ضواغط النفط والغاز

Ariel Corporation

BAUER Compressors Inc.

Ingersoll Rand PLC

Clean Energy Fuels Corp.

Atlas Copco AB

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق ضواغط النفط والغاز

- أبريل 2023 حصلت شركة بيكر هيوز المتخصصة في خدمات حقول النفط على عقد لتزويد شريكتها شركة قطر للطاقة بضاغطين رئيسيين للتبريد (MRCs) لمشروع حقل الشمال الجنوبي (NFS) في قطر. وستقوم شركة قطرغاز بتنفيذ مشروع التوسعة. سيتألف كل قطار MRC من ثلاثة توربينات غازية من طراز Frame 9E DLN Ultra Low NOx وستة ضواغط للطرد المركزي عبر قطارين للغاز الطبيعي المسال لنطاق إجمالي توريد ستة توربينات غازية لتشغيل 12 ضاغطًا.

- يناير 2022 حصلت شركة Burckhardt Compression (Burckhardt)، المتخصصة في تكنولوجيا الغاز الصناعي، على عقد توريد ضاغط الغاز من TECNIMONT SpA وTecnimont Private Ltd. لتوفير حلول الضغط لمصنع البولي بروبيلين القادم التابع لشركة IOCL في بيهار، الهند. ومن المتوقع أن تقدم الشركة خدمات الهندسة والتوريد والإنشاء (EPC) وخدمات التشغيل لأنظمة الضغط.

تجزئة صناعة ضواغط النفط والغاز

يتم ضغط المادة (عادة غاز) عن طريق تقليل حجمها وزيادة ضغطها في الضاغط. من الممكن استخدام الضواغط في تطبيقات مختلفة تتضمن زيادة الضغط داخل حاوية تخزين الغاز، مثل ضغط الغازات في مصافي البترول ومصانع الكيماويات.

يتم تقسيم تقرير سوق ضواغط الغاز في صناعة النفط والغاز حسب النوع والتطبيق والجغرافيا (أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا). حسب النوع، يتم تقسيم السوق إلى الترددية والمسمار. من خلال التطبيق، يتم تقسيم السوق إلى المنبع، والمصب، والوسطى. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق ضواغط الغاز لصناعة النفط والغاز عبر الدول الرئيسية في المنطقة. لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الإيرادات (بالدولار الأمريكي).

| الترددية |

| أفسد |

| المنبع |

| المصب |

| منتصف الطريق |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| فرنسا | |

| إسبانيا | |

| المملكة المتحدة | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| ماليزيا | |

| إندونيسيا | |

| بقية دول آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | الترددية | |

| أفسد | ||

| طلب | المنبع | |

| المصب | ||

| منتصف الطريق | ||

| جغرافية | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| فرنسا | ||

| إسبانيا | ||

| المملكة المتحدة | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| ماليزيا | ||

| إندونيسيا | ||

| بقية دول آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق ضواغط النفط والغاز

ما هو حجم سوق ضواغط الغاز لصناعة النفط والغاز؟

من المتوقع أن يصل حجم سوق ضواغط الغاز في صناعة النفط والغاز إلى 1.86 مليار دولار أمريكي في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 3.13٪ ليصل إلى 2.17 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق ضواغط الغاز لصناعة النفط والغاز الحالي؟

في عام 2024، من المتوقع أن يصل حجم سوق ضواغط الغاز في صناعة النفط والغاز إلى 1.86 مليار دولار أمريكي.

من هم البائعون الرئيسيون في نطاق سوق ضواغط الغاز لصناعة النفط والغاز؟

Ariel Corporation، BAUER Compressors Inc.، Ingersoll Rand PLC، Clean Energy Fuels Corp.، Atlas Copco AB هي الشركات الكبرى العاملة في سوق ضواغط الغاز لصناعة النفط والغاز.

ما هي المنطقة الأسرع نموًا في سوق ضواغط الغاز لصناعة النفط والغاز؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق ضواغط الغاز لصناعة النفط والغاز؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق ضواغط الغاز لصناعة النفط والغاز.

ما هي السنوات التي يغطيها سوق ضواغط الغاز لصناعة النفط والغاز، وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق ضواغط الغاز لصناعة النفط والغاز بنحو 1.8 مليار دولار أمريكي. يغطي التقرير حجم سوق ضواغط الغاز لصناعة النفط والغاز الحجم التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق ضواغط الغاز لصناعة النفط والغاز للسنوات 2024 و 2025 و 2026 و 2027 ، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة ضواغط النفط والغاز

إحصائيات حصة سوق ضواغط النفط والغاز وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل ضاغط النفط والغاز توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.