حجم وحصة سوق الغاز الطبيعي المسال

تحليل سوق الغاز الطبيعي المسال من قبل مورد إنتليجنس

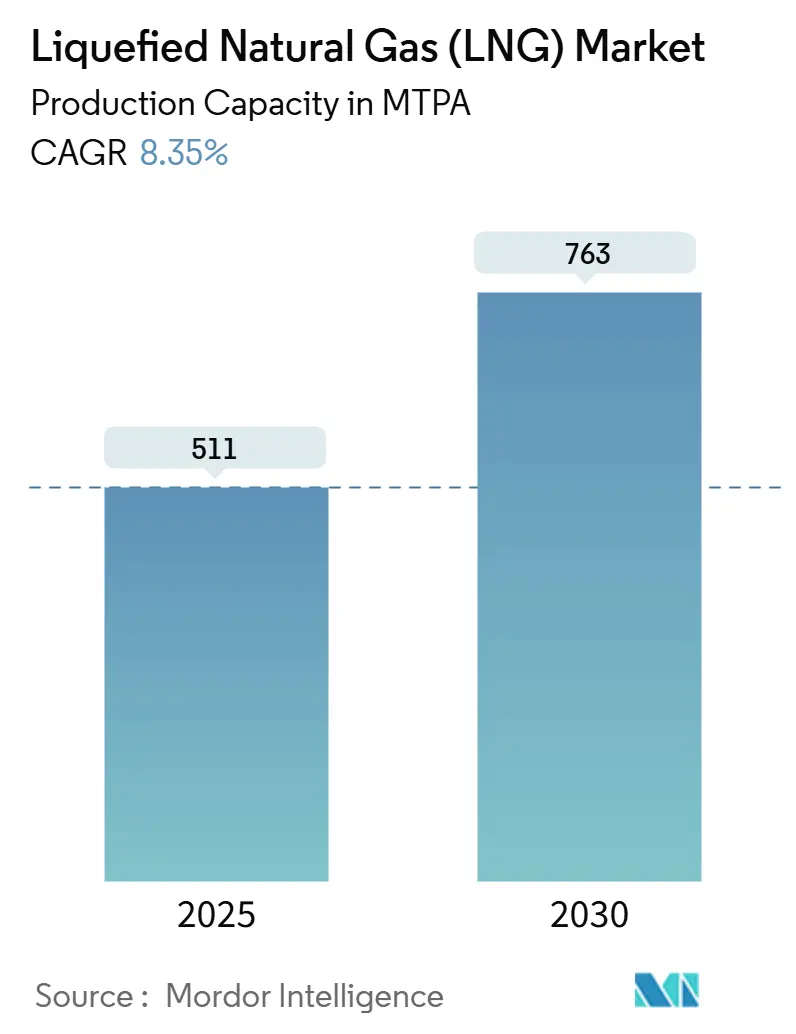

من المتوقع أن ينمو حجم سوق الغاز الطبيعي المسال من ناحية القدرة الإنتاجية من 511 مليون طن سنوياً في عام 2025 إلى 763 مليون طن سنوياً بحلول عام 2030، بمعدل نمو سنوي مركب قدره 8.35% خلال فترة التوقع (2025-2030).

تقود أهداف أمن الطاقة وولايات إزالة الكربون الحكومات والمرافق العامة نحو الغاز الطبيعي المسال كوقود انتقالي، بينما يوسع الاعتماد السريع لتقنية الغاز الطبيعي المسال العائم خيارات الإمداد ويفتح موارد بحرية معزولة سابقاً. تتمتع محطات التصدير في أمريكا الشمالية بغاز تغذية منخفض التكلفة من حوض البيرميان، والشحن البحري يتحول إلى الغاز الطبيعي المسال للامتثال لحد الكبريت، والكهربة بالإضافة إلى ترقيات احتجاز الكربون تعمل على تقدم الاستدامة التشغيلية. إدارة التكاليف المدفوعة بالتكنولوجيا وهياكل العقود المرنة تعيد تشكيل أنماط التجارة، إلا أن التضخم المطول في الهندسة والمشتريات والإنشاءات وصعود الهيدروجين المتجدد يبقيان نقاط مراقبة لسوق الغاز الطبيعي المسال.

النقاط الرئيسية للتقرير

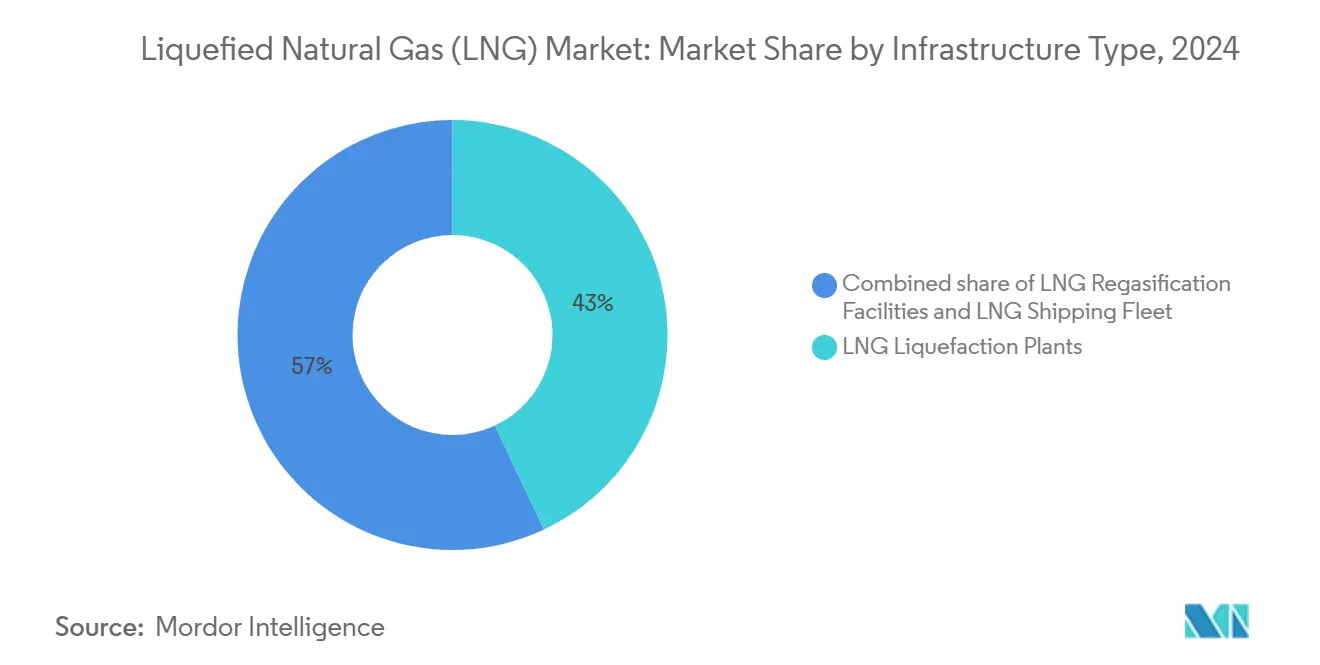

- حسب نوع البنية التحتية، تصدرت محطات التسييل بحصة 43% من سوق الغاز الطبيعي المسال في عام 2024، ومن المتوقع أن يسجل القطاع أعلى معدل نمو سنوي مركب 11.1% حتى عام 2030.

- حسب تطبيق الاستخدام النهائي، احتل توليد الطاقة 38% من حجم سوق الغاز الطبيعي المسال في عام 2024، بينما من المتوقع أن يتوسع وقود السفن البحرية بمعدل نمو سنوي مركب 14% حتى عام 2030.

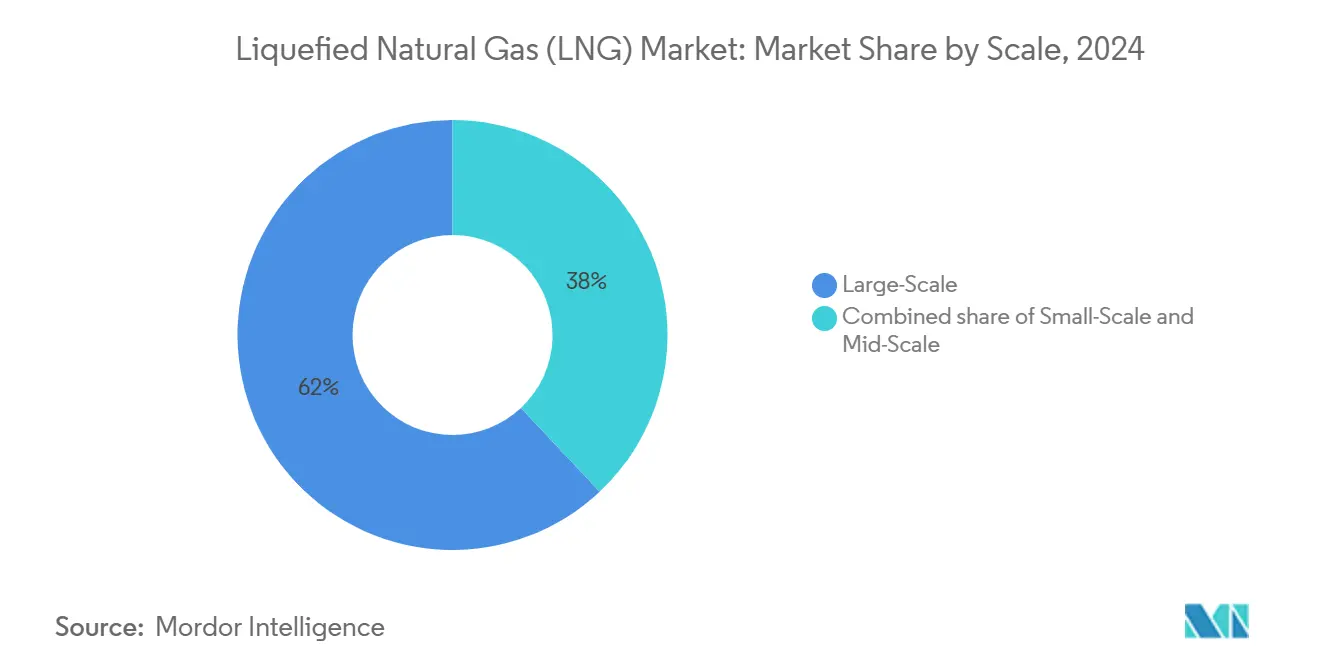

- حسب المقياس، استحوذت المرافق كبيرة المقياس على 62% من حجم سوق الغاز الطبيعي المسال في عام 2024؛ الوحدات صغيرة المقياس متوقعة بمعدل نمو سنوي مركب 15% بين 2025-2030.

- حسب الموقع، استحوذت المرافق البرية على 78% من حصة سوق الغاز الطبيعي المسال في عام 2024، بينما ستنمو الحلول البحرية بمعدل نمو سنوي مركب 10.8%.

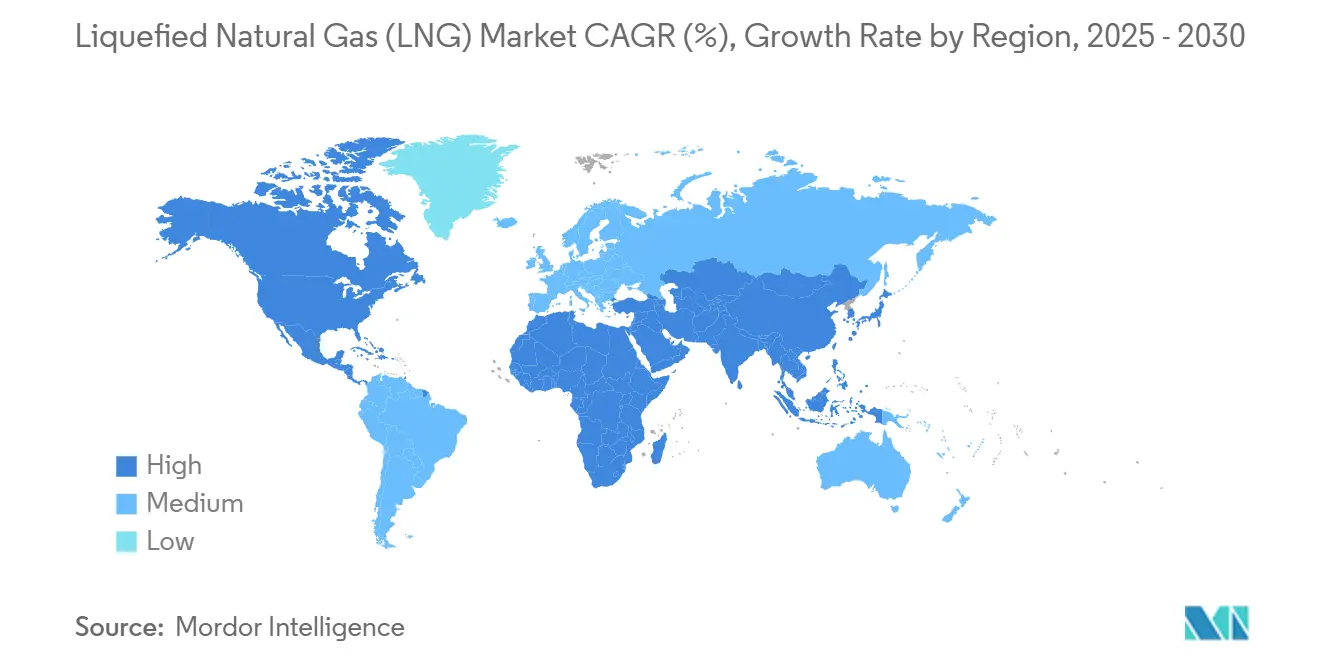

- حسب الجغرافيا، سيطرت منطقة الشرق الأوسط وأفريقيا على 28% من إيرادات عام 2024، وأمريكا الشمالية مُعدّة لتسجيل معدل نمو سنوي مركب 10.5% حتى عام 2030.

- سيطرت شل على 17% من حجم تجارة الغاز الطبيعي المسال العالمية في عام 2024، أكبر حصة لشركة واحدة في سوق الغاز الطبيعي المسال

اتجاهات ورؤى السوق العالمي للغاز الطبيعي المسال

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| الارتفاع في مشاريع الغاز إلى الطاقة في آسيا والمحيط الهادئ | +2.50% | آسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا | المدى المتوسط (2-4 سنوات) |

| الاعتماد السريع للغاز الطبيعي المسال كوقود للسفن البحرية | +1.80% | أوروبا، أمريكا الشمالية، آسيا والمحيط الهادئ | المدى القصير (≤ 2 سنة) |

| إنتاج الغاز المصاحب من حوض البيرميان | +1.30% | أمريكا الشمالية، عالمي | المدى المتوسط (2-4 سنوات) |

| تقنية الغاز الطبيعي المسال العائم تفتح الحقول المعزولة | +0.90% | الشرق الأوسط وأفريقيا، آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| تحول الصين من الفحم إلى الغاز للغلايات | +0.7% | آسيا والمحيط الهادئ | المدى القصير (≤ 2 سنة) |

| طلب مراكز البيانات على إمداد ثابت منخفض الكربون | +0.6% | أمريكا الشمالية، أوروبا | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

الارتفاع في مشاريع الغاز إلى الطاقة في آسيا والمحيط الهادئ التي تسعى لاتفاقيات شراء الغاز الطبيعي المسال الوسطى

مرافق آسيا والمحيط الهادئ تضيف أكثر من 100 مليار متر مكعب من قدرة إعادة التغويز الجديدة، والهند تخطط لرفع استهلاك الغاز 60% بحلول عام 2030. أهداف إزالة الكربون الوطنية تسرع التحول من الفحم إلى الغاز وتحفز العقود المتكاملة التي تربط إمداد الغاز الطبيعي المسال مباشرة بصفقات شراء الطاقة. هذا الاقتران المحكم يقلل مخاطر التمويل، ويحسن قابلية التمويل للمشاريع، ويعزز الطلب طويل المدى لسوق الغاز الطبيعي المسال.

الاعتماد السريع للغاز الطبيعي المسال كوقود للسفن البحرية عقب حد الكبريت IMO-2020 في أوروبا

نما الأسطول العالمي الذي يعمل بالغاز الطبيعي المسال بنسبة 33% في عام 2024 ليصل إلى 638 سفينة ومن المتوقع أن يتجاوز 1,200 سفينة بحلول عام 2028.[1]SEA-LNG, "2025 LNG Bunkering Infrastructure Update," sea-lng.org خطوط الحاويات تمثل 60% من الحمولة الميتة المدفوعة بالغاز الطبيعي المسال، مما يدفع طرح البنية التحتية لوقود السفن المتسارع في 198 ميناء. سوق الغاز الطبيعي المسال يكتسب زخماً إضافياً من مبادرات الغاز الطبيعي المسال الحيوي التي تمدد الامتثال إلى أنظمة مستقبلية للتحكم في الانبعاثات.

إنتاج الغاز المصاحب من حوض البيرميان يفتح غاز التغذية منخفض التكلفة لمحطات التصدير في ساحل الخليج الأمريكي

لمس إنتاج غاز البيرميان 25 مليار قدم مكعب يومياً في عام 2024، مما يدعم عقود التصدير المرتبطة بهنري هاب التي تجذب المشترين الذين يبحثون عن تنوع التسعير[2]U.S. Energy Information Administration, "Short-Term Energy Outlook," eia.gov . خطوط الأنابيب مثل ماترهورن إكسبريس تخفف قيود النقل، وتستقر تكاليف غاز التغذية، وتعزز قدرة سوق الغاز الطبيعي المسال على المنافسة.

تقنية الغاز الطبيعي المسال العائم تفتح حقول الغاز البحرية المعزولة في أفريقيا

مشاريع مثل تورتو FLNG بدأت الخدمة في أواخر عام 2024، مثبتة قدرة التسييل المعياري على تحقيق الربح من الحقول النائية بسرعة.[3] International Energy Agency, "Gas 2025 Market Report," iea.org رؤوس الأموال الأولية المنخفضة، والجداول الزمنية الأسرع، والوصول إلى المشترين الأوروبيين تنوع الإمداد وتعزز دور أفريقيا في سوق الغاز الطبيعي المسال.

تحليل تأثير القيود

| القيد | ( ) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| تأخيرات FID المطولة بسبب تضخم تكاليف الهندسة والمشتريات والإنشاءات | −1.2% | أمريكا الشمالية، أستراليا | المدى المتوسط (2-4 سنوات) |

| الهيدروجين المتجدد يقلل الشهية طويلة المدى للغاز الطبيعي المسال | −0.8% | شمال شرق آسيا | المدى الطويل (≥ 4 سنوات) |

| الوقف التنظيمي على تصاريح التصدير الجديدة | −0.6% | أمريكا الشمالية | المدى القصير (≤ 2 سنة) |

| المخاطر الجيوسياسية ترفع تكاليف التأمين | −0.4% | الشرق الأوسط وأفريقيا، أوروبا، آسيا والمحيط الهادئ | المدى القصير (≤ 2 سنة) |

| المصدر: Mordor Intelligence | |||

تأخيرات FID المطولة بسبب تضخم تكاليف الهندسة والمشتريات والإنشاءات واختناقات تصنيع الوحدات

فقط 14.8 مليون طن سنوياً من القدرة وصلت إلى FID في عام 2024، منخفضة بشدة وسط قفزات في التكاليف 20-30% ونقص العمالة. البناء المعياري يكتسب رواجاً رغم أسعار المعدات الأعلى، إلا أن التأخيرات يمكن أن تفتح فجوة إمداد في 2027-2029، مما يحفز التقلب عبر سوق الغاز الطبيعي المسال.

قدرة الهيدروجين المتجدد على المنافسة تآكل شهية عقود الغاز الطبيعي المسال طويلة المدى في شمال شرق آسيا

واردات الغاز الطبيعي المسال في اليابان انزلقت 20% منذ عام 2018، وكوريا الجنوبية يمكن أن تقطع المشتريات نسبة مماثلة بحلول منتصف الثلاثينيات عندما تتحسن اقتصاديات الهيدروجين. المشترون يقصرون شروط العقود، مما يضغط على بائعي سوق الغاز الطبيعي المسال لتعزيز المرونة وأوراق الاعتماد للاستدامة.

تحليل القطاع

حسب نوع البنية التحتية: محطات التسييل تقود توسع القدرة

احتلت محطات التسييل 43% من إيرادات عام 2024، الأعلى داخل سوق الغاز الطبيعي المسال. تعزيزات القدرة في قطر والولايات المتحدة وأستراليا تدعم توقع معدل نمو سنوي مركب 11.1% حتى عام 2030. الضواغط المكهربة واحتجاز الكربون يقطعان الانبعاثات ويشحذان الحواف التنافسية للشركات الرئيسية المتكاملة.

النظام البيئي للقطاع يتضمن الآن 904 ناقلة غاز طبيعي مسال، العديد منها مجهز بمحركات منخفضة انزلاق الميثان التي تكبح كثافة غازات الدفيئة. وحدات FSRU تسرع نمو الواردات، خاصة في أوروبا، مضيفة 77 مليون طن سنوياً من قدرة إعادة التغويز منذ عام 2021 وتصديق النشر المعياري لسوق الغاز الطبيعي المسال.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب تطبيق الاستخدام النهائي: وقود السفن البحرية ينطلق

احتفظ توليد الطاقة بـ38% من الطلب في عام 2024 وهو يتوسع من خلال مشاريع الغاز الطبيعي المسال إلى الطاقة المتكاملة في آسيا. هذه الإعدادات تدمج أصول المحطة والتخزين والتوليد، مما يقلل مخاطر الائتمان ويعمق بصمة سوق الغاز الطبيعي المسال.

وقود السفن البحرية مهيأ لمعدل نمو سنوي مركب 14%، الأسرع بين التطبيقات. أعداد الأساطيل، وشبكات وقود الموانئ، ومشاريع الغاز الطبيعي المسال الحيوي التجريبية تشير إلى نمو دائم، مما يجعل الشحن مساهماً ديناميكياً في سوق الغاز الطبيعي المسال.[4]SEA-LNG, "2025 LNG Bunkering Infrastructure Update," sea-lng.org

حسب المقياس: الحلول صغيرة المقياس تفتح قطاعات جديدة

الأصول كبيرة المقياس (فوق 5 مليون طن سنوياً) احتفظت بـ62% من قدرة عام 2024 وتبقى قادة التكلفة. مشاريع مثل غاز لويزيانا الطبيعي المسال لوودسايد بقدرة 16.5 مليون طن سنوياً ستثبت نمو التصدير المستقبلي وتدمج مبادرات احتجاز الكربون.

المصانع صغيرة المقياس (أقل من 1 مليون طن سنوياً) ستنمو 15% سنوياً، مما يرفع حجم سوق الغاز الطبيعي المسال للاستخدام اللامركزي في الجزر ومواقع التعدين والاقتصادات الناشئة. دورات البناء أقل من 18 شهراً تسمح بتلبية الطلب السريع وتحقيق الربح من حقول الغاز.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الموقع: الحلول البحرية تسرع الوصول

المرافق البرية سلمت 78% من أحجام عام 2024 وتستمر في الاستفادة من خطوط الأنابيب والتخزين الراسخة. قطارات المعالجة المعيارية والمكهربة تقطع أوقات البناء وتقلص البصمة الكربونية لسوق الغاز الطبيعي المسال.

القدرة البحرية، بما في ذلك FLNG وFSRU، ستنمو 10.8% كل عام. رشاقتها في تجاوز تحديات التصريح البري والاتصالات السريعة بشبكات خطوط الأنابيب ترتبط مباشرة بأجندة أمن أوروبا وتطوير الحقول النائية في آسيا.

التحليل الجغرافي

احتل الشرق الأوسط وأفريقيا 28% من سوق عام 2024. بناء الحقل الشمالي في قطر من 77 مليون طن سنوياً إلى 126 مليون طن سنوياً بحلول عام 2027 يرسخ القيادة الإقليمية ويحسن مرونة التوجيه بين أوروبا وآسيا. مشاريع الإمارات العربية المتحدة وموريتانيا الجديدة تضيف عمقاً، رغم أن تكاليف تأمين الناقلات عبر هرمز تبقى مصدر قلق تشغيلي لسوق الغاز الطبيعي المسال.

أمريكا الشمالية مُعدّة لمعدل نمو سنوي مركب 10.5% حتى عام 2030 بفضل الغاز الصخري الوفير و13.3 مليون طن سنوياً من قطارات التصدير التي تدخل الخدمة في عام 2025. بدء تشغيل كيتيمات الكندية والعقود المرتبطة بهنري هاب تضخم اهتمام المشترين، رغم أن توقفات التصريح المؤقتة تخفف توقعات FID لمنتصف العقد.

آسيا والمحيط الهادئ تبقى أكبر مركز استيراد، حيث اشترت الصين 78.64 مليون طن في عام 2024. المستوردون لأول مرة في الفلبين وفيتنام يوسعون قاعدة العملاء، بينما توزيع الغاز الطبيعي المسال صغير المقياس يكتسب جاذبية للإمداد الأرخبيلي. نمو الطاقة المتجددة ومشاريع الهيدروجين التجريبية في اليابان وكوريا الجنوبية تحقن عدم يقين طويل المدى في الاستهلاك الإقليمي.

أوروبا وسعت قدرة إعادة التغويز بنسبة 44% منذ عام 2021، وركبت عدة وحدات FSRU لاستبدال أحجام خطوط الأنابيب الروسية. قمم الطلب الموسمية تحافظ على تسعير مميز، وقواعد الميثان القادمة للاتحاد الأوروبي ستكثف مراقبة سلسلة الإمداد عبر سوق الغاز الطبيعي المسال.

المشهد التنافسي

الإمداد العالمي يظهر تركزاً معتدلاً. قطر إنرجي وشل وشينير إنرجي وتوتال إنرجيز تستخدم التكامل العمودي ومكاتب التداول القوية لتدعيم النفوذ. شل تداولت 50 مليون طن في عام 2024، ما يعادل 17% من النشاط الفوري وطويل المدى. قطر إنرجي تخطط لتسويق 40 مليون طن من الشحنات الطرف الثالث بحلول عام 2030، موسعة الوصول ما وراء جدول الإنتاج الخاص بها.

مبادرات تقليل الكربون تظهر كمميزات. إكسون موبيل تستهدف 30 مليون طن من احتجاز CO₂ بحلول عام 2030، وتوتال إنرجيز تخصص حتى 18 مليار دولار أمريكي سنوياً لمشاريع منخفضة الكربون. أدوات التحسين الرقمية مثل هونيويل فورج رفعت الإنتاج في قطر غاز بنسبة 3.6% في عام 2024، مما يشير إلى أن تحليلات البيانات ميزة تشغيلية.

هياكل العقود تتطور. الأحجام الأمريكية المفهرسة لهنري هاب توفر تنوع التسعير، رغم أن تضخم تكاليف الهندسة والمشتريات والإنشاءات وتأخيرات التصريح تتحدى مصدري ما قبل FID. الغاز الطبيعي المسال صغير المقياس، ولوجستيات وقود السفن، وإنتاج الغاز الطبيعي المسال الحيوي تبقى منافذ مفتوحة حيث يمكن للاعبين المتخصصين دخول سوق الغاز الطبيعي المسال دون مواجهة الشركات الرئيسية المتكاملة وجهاً لوجه.

قادة صناعة الغاز الطبيعي المسال

-

قطر إنرجي للغاز الطبيعي المسال (قطر غاز)

-

شل

-

شينير إنرجي

-

توتال إنرجيز

-

بتروناس

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: قطر إنرجي وضعت خططاً لتداول 30-40 مليون طن من الغاز الطبيعي المسال غير القطري بحلول عام 2030، موسعة بصمتها العالمية.

- مايو 2025: وزارة النقل الأمريكية أطلقت مركز PHMSA الوطني للتميز في سلامة الغاز الطبيعي المسال في جامعة مكنيس الحكومية.

- أبريل 2025: وودسايد إنرجي وافقت على مشروع غاز لويزيانا الطبيعي المسال بثلاثة قطارات وقدرة 16.5 مليون طن سنوياً بنفقات رأسمالية 17.5 مليار دولار أمريكي.

- أبريل 2025: مبادلة إنرجي اقتنت حصة في أصول الغاز والغاز الطبيعي المسال الأمريكية لكيميريدج، مما يشير إلى اهتمام استثماري من الشرق الأوسط في صادرات أمريكا الشمالية.

نطاق تقرير السوق العالمي للغاز الطبيعي المسال

الغاز الطبيعي المسال يرمز للغاز الطبيعي المسال، وهو سائل شفاف، عديم اللون، وغير سام يتشكل بتبريد الغاز الطبيعي إلى -162 درجة مئوية، عندها يتكثف إلى حالة سائلة. عملية التسييل تقلل حجم الغاز الطبيعي بـ600 مرة، مما يجعله أسهل وأكثر اقتصادية للنقل والتخزين. البنية التحتية للغاز الطبيعي المسال تشير إلى المرافق والمعدات والأنظمة المطلوبة لإنتاج ونقل وتخزين وتوزيع الغاز الطبيعي المسال من المصدر إلى المستخدمين النهائيين.

سوق الغاز الطبيعي المسال مقسم حسب البنية التحتية للغاز الطبيعي المسال (محطات تسييل الغاز الطبيعي المسال، ومرافق إعادة تغويز الغاز الطبيعي المسال، وشحن الغاز الطبيعي المسال)، وتجارة الغاز الطبيعي المسال، والجغرافيا (أمريكا الشمالية، وأوروبا، وآسيا والمحيط الهادئ، وأمريكا الجنوبية، والشرق الأوسط وأفريقيا). التقرير يقدم حجم السوق والتوقعات لسوق الغاز الطبيعي المسال من حيث الإيرادات (مليار دولار أمريكي) لجميع القطاعات المذكورة أعلاه.

| محطات تسييل الغاز الطبيعي المسال [التسييل البري، والغاز الطبيعي المسال العائم (FLNG)، ومتوسط المقياس (1-5 مليون طن سنوياً)، وصغير المقياس (<1 مليون طن سنوياً)] |

| مرافق إعادة تغويز الغاز الطبيعي المسال [محطات الاستيراد البرية، ووحدات التخزين والإعادة تغويز العائمة (FSRU)] |

| أسطول شحن الغاز الطبيعي المسال [ناقلات الغاز الطبيعي المسال حسب الاحتواء (موس والغشاء)، وحجم الناقل (Q-Max وQ-Flex والمعياري)، وسفن وقود الغاز الطبيعي المسال] |

| توليد الطاقة |

| الصناعة والتصنيع |

| السكني والتجاري |

| النقل (وقود السفن البحرية، والنقل البري الثقيل والسكك الحديدية) |

| كبير المقياس (فوق 5 مليون طن سنوياً) |

| متوسط المقياس (1 إلى 5 مليون طن سنوياً) |

| صغير المقياس (أقل من 1 مليون طن سنوياً) |

| البري |

| البحري (FLNG وFSRU) |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| إسبانيا | |

| البلدان الاسكندنافية | |

| روسيا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| دول آسيان | |

| أستراليا | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| قطر | |

| جنوب أفريقيا | |

| مصر | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع البنية التحتية | محطات تسييل الغاز الطبيعي المسال [التسييل البري، والغاز الطبيعي المسال العائم (FLNG)، ومتوسط المقياس (1-5 مليون طن سنوياً)، وصغير المقياس (<1 مليون طن سنوياً)] | |

| مرافق إعادة تغويز الغاز الطبيعي المسال [محطات الاستيراد البرية، ووحدات التخزين والإعادة تغويز العائمة (FSRU)] | ||

| أسطول شحن الغاز الطبيعي المسال [ناقلات الغاز الطبيعي المسال حسب الاحتواء (موس والغشاء)، وحجم الناقل (Q-Max وQ-Flex والمعياري)، وسفن وقود الغاز الطبيعي المسال] | ||

| حسب تطبيق الاستخدام النهائي | توليد الطاقة | |

| الصناعة والتصنيع | ||

| السكني والتجاري | ||

| النقل (وقود السفن البحرية، والنقل البري الثقيل والسكك الحديدية) | ||

| حسب المقياس | كبير المقياس (فوق 5 مليون طن سنوياً) | |

| متوسط المقياس (1 إلى 5 مليون طن سنوياً) | ||

| صغير المقياس (أقل من 1 مليون طن سنوياً) | ||

| حسب الموقع | البري | |

| البحري (FLNG وFSRU) | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| إسبانيا | ||

| البلدان الاسكندنافية | ||

| روسيا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| دول آسيان | ||

| أستراليا | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| قطر | ||

| جنوب أفريقيا | ||

| مصر | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو حجم سوق الغاز الطبيعي المسال الحالي؟

وقفت قدرة إنتاج الغاز الطبيعي المسال العالمية عند 474 مليون طن سنوياً في عام 2024 ومن المتوقع أن تصل إلى 511 مليون طن سنوياً في عام 2025، مما يعكس معدل نمو سنوي مركب 8.35% نحو 763 مليون طن سنوياً بحلول عام 2030.

أي منطقة تملك أكبر حصة في سوق الغاز الطبيعي المسال؟

احتل الشرق الأوسط وأفريقيا حوالي 28% من الإيرادات العالمية لعام 2024، مثبتة بتوسع الحقل الشمالي في قطر.

أي قطاع تطبيقي ينمو بأسرع وتيرة في سوق الغاز الطبيعي المسال؟

من المتوقع أن يتوسع وقود السفن البحرية بمعدل نمو سنوي مركب 14% من 2025-2030 حيث تتحول خطوط الشحن إلى الغاز الطبيعي المسال للامتثال لحد الكبريت.

كيف تؤثر ضغوط تكاليف الهندسة والمشتريات والإنشاءات على إمداد الغاز الطبيعي المسال الجديد؟

تضخم الهندسة والمشتريات والإنشاءات وتأخيرات تصنيع الوحدات قيدت موافقات FID إلى 14.8 مليون طن سنوياً في عام 2024، مما يخاطر بفجوة إمداد في نافذة 2027-2029.

ما الدور الذي يلعبه الغاز الطبيعي المسال العائم في نمو الإمداد المستقبلي؟

الغاز الطبيعي المسال العائم يفتح الغاز البحري المعزول، ويقدم نشراً أسرع من المصانع البرية، ومن المتوقع أن يدعم معدل نمو سنوي مركب 10.8% في القدرة البحرية حتى عام 2030.

هل تطورات الهيدروجين المتجدد تهديد لصناعة الغاز الطبيعي المسال؟

تحسن اقتصاديات الهيدروجين في اليابان وكوريا الجنوبية يقصر فترات عقود الغاز الطبيعي المسال، مما يضع ضغطاً هبوطياً متواضعاً على الطلب طويل المدى ولكنه يرفع الأقساط للشحنات المرنة منخفضة الكربون.

آخر تحديث للصفحة في: