حجم وحصة سوق السيدر

تحليل سوق السيدر بواسطة موردور إنتليجنس

يُقدَّر حجم سوق السيدر بقيمة 14.18 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 16.58 مليار دولار أمريكي بحلول 2030، بمعدل نمو سنوي مركب قدره 3.19% خلال فترة التوقع (2025-2030). يشهد سوق السيدر نمواً كبيراً حيث يتعرف المستهلكون الأصغر سناً في الاقتصادات المتحضرة بشكل متزايد على السيدر كبديل أخف وأكثر تركيزاً على الفاكهة للبيرة. يدعم هذا النمو أيضاً نضج الفئة في المناطق التراثية. تستفيد الشريحة المتميزة من السوق استراتيجياً من توجهها الحرفي، وتدمج المكونات الوظيفية، وتؤكد على رسائل التركيز على الاستدامة. تعزز هذه الأساليب مجتمعة ولاء العلامة التجارية، وتعزز مشاركة المستهلكين، وتمكن من تحقيق أسعار أعلى. رغم انتشار شرائح المشروبات الجاهزة للشرب المتنافسة، يستمر السوق في الاستفادة من اتجاهات الاعتدال الواعي صحياً وخصائص السيدر الطبيعية الخالية من الغلوتين، مما يدعم الطلب المستقر. بالإضافة إلى ذلك، تقود الابتكارات في التعبئة والتغليف، وخاصة التحول نحو العلب، مناسبات استهلاك جديدة بينما تعالج مخاوف الاستدامة البيئية. تصبح هذه العوامل متزايدة الأهمية في تشكيل سلوك الشراء للمستهلكين والتأثير على ديناميكيات السوق.

النقاط الرئيسية للتقرير

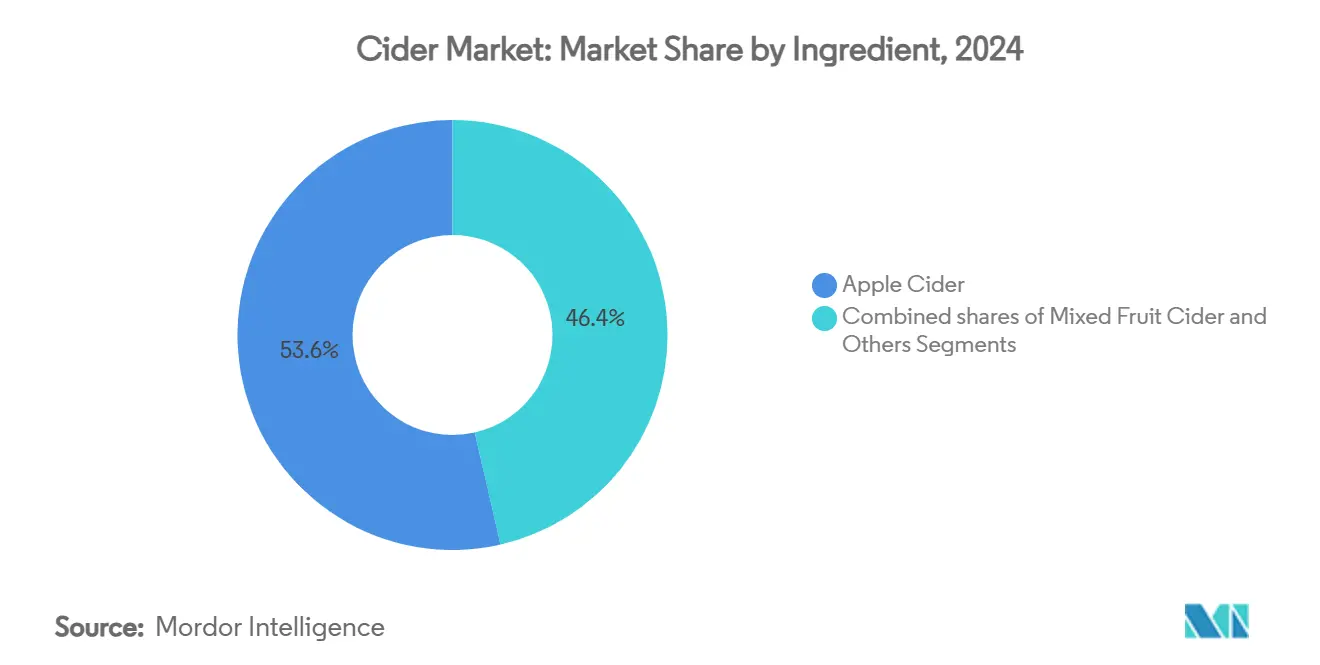

- حسب المكوِّن، تصدر سيدر التفاح بحصة 53.58% من سوق السيدر في 2024، بينما من المتوقع أن تتقدم أصناف الفاكهة المختلطة بمعدل نمو سنوي مركب 3.54% حتى 2030.

- حسب محتوى الكحول، استحوذت شريحة الكحول المنخفض على حصة 78.47% من سوق السيدر في 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب 3.76% إلى 2030.

- حسب شكل التعبئة والتغليف، احتفظت الزجاجات بحصة إيرادات 60.58% في 2024، بينما من المتوقع أن تتوسع العلب بمعدل نمو سنوي مركب 3.99%.

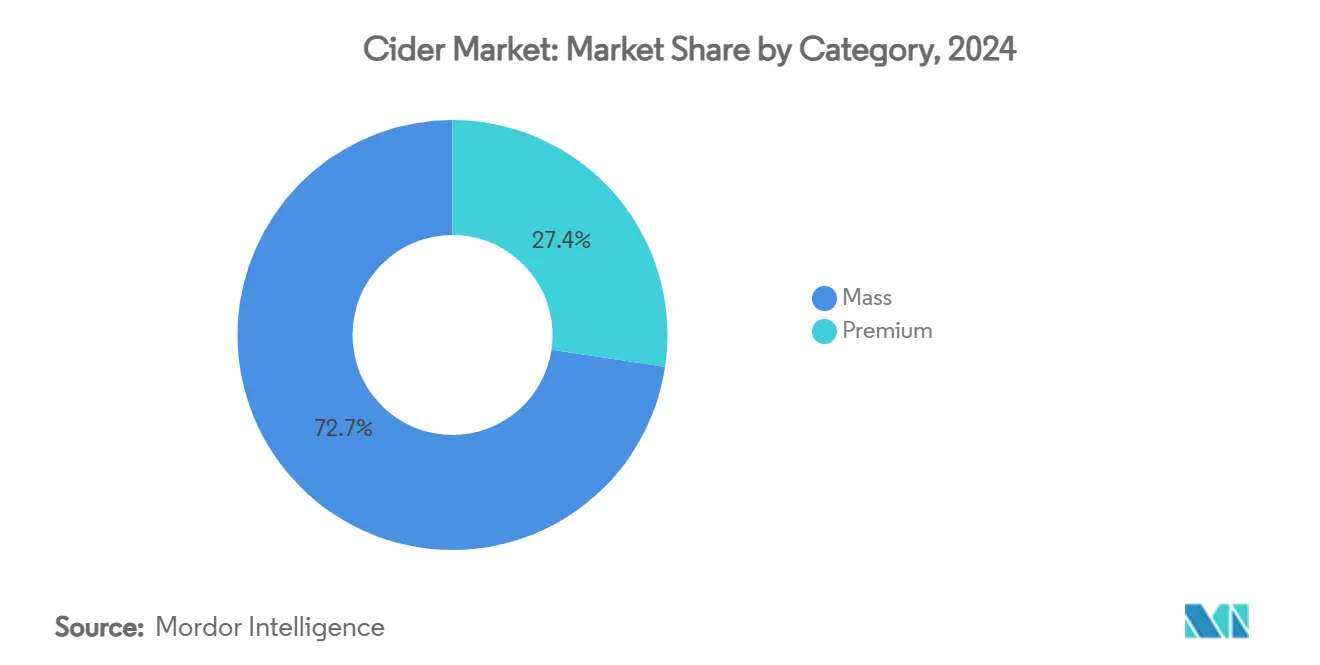

- حسب الفئة، استحوذت الشريحة الجماهيرية على حصة سوقية 72.65% في 2024، ومع ذلك فإن المنتجات المتميزة مهيأة لنمو بمعدل نمو سنوي مركب 4.25%.

- حسب قناة التوزيع، استحوذت التجارة خارج المتاجر على حصة سوقية 65.48% في 2024؛ من المقرر أن ترتفع التجارة داخل المتاجر بمعدل نمو سنوي مركب 3.30%.

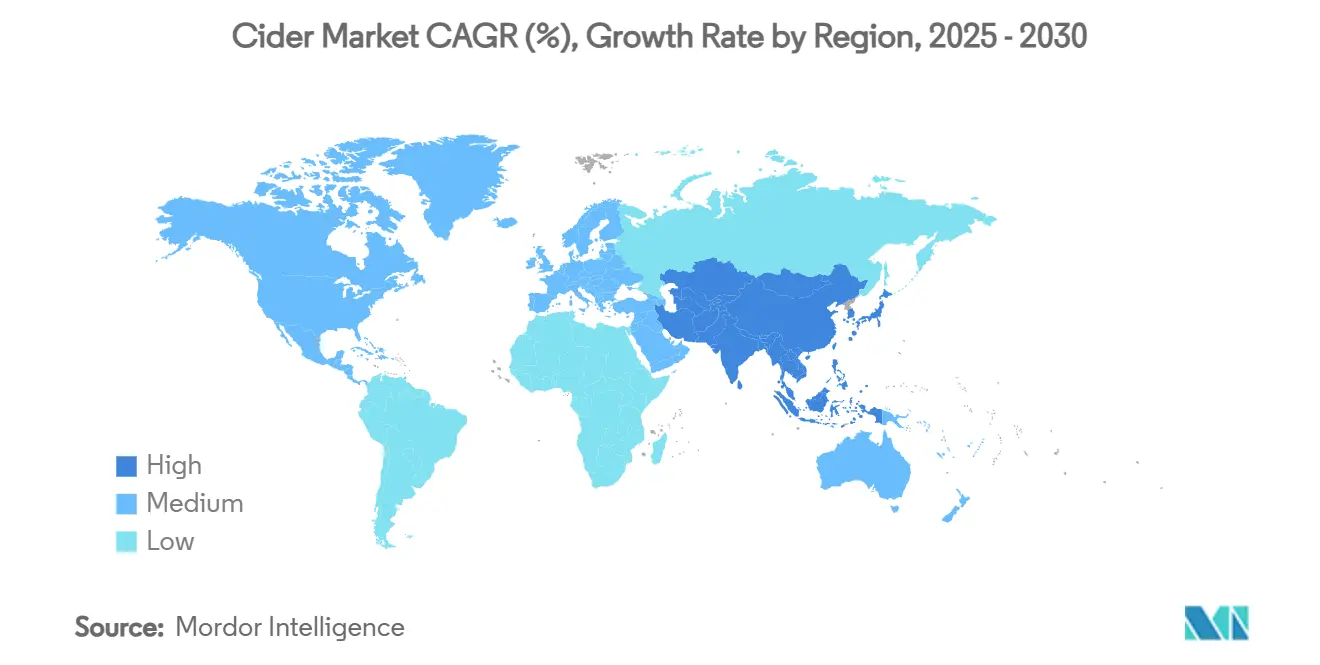

- حسب الجغرافيا، هيمنت أوروبا بحصة إيرادات 43.47% في 2024، لكن من المتوقع أن تحقق آسيا والمحيط الهادئ أسرع معدل نمو سنوي مركب 4.65%.

اتجاهات ورؤى سوق السيدر العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الطلب المتزايد على المشروبات منخفضة الكحول والواعية صحياً | +0.8% | عالمي، الأقوى في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| الابتكار في النكهات والعروض الموسمية | +0.6% | الأساسي في أمريكا الشمالية وأوروبا، يتوسع إلى آسيا والمحيط الهادئ | المدى القصير (≤ سنتان) |

| نمو حركات الكحول الحرفي والحرفي | +0.5% | أمريكا الشمالية وأوروبا، ناشئ في أستراليا | المدى المتوسط (2-4 سنوات) |

| زيادة شعبية المشروبات الكحولية الخالية من الغلوتين والبديلة | +0.4% | عالمي، تقوده الأسواق المتقدمة | المدى الطويل (≥ 4 سنوات) |

| توسع التجارة داخل المتاجر وثقافة الشرب الاجتماعي | +0.3% | آسيا والمحيط الهادئ الأساسي، يتعافى في أوروبا وأمريكا الشمالية | المدى القصير (≤ سنتان) |

| ابتكار المنتجات بالمكونات الوظيفية | +0.2% | أمريكا الشمالية وأوروبا التبني المبكر، الطرح العالمي | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

الطلب المتزايد على المشروبات منخفضة الكحول والواعية صحياً

تبرز التفضيلات المتغيرة للمستهلكين نحو المشروبات منخفضة الكحول والواعية صحياً كمحرك نمو مهم في سوق السيدر الصلب. حققت شريحة الكحول المنخفض موقعاً مهيمناً، مدعومة بالتأثير المتزايد لحملات العافية التي تدعو للاعتدال في استهلاك الكحول. لتلبية هذا الطلب، يستخدم المنتجون تقنيات إنتاج متقدمة، مثل التخمير المتحكم فيه والتناضح العكسي، مما يقلل بفعالية محتوى الإيثانول مع الحفاظ على نكهة المشروب. مكن هذا الابتكار التكنولوجي شريحة الكحول المنخفض من تحقيق معدلات نمو أعلى مقارنة بالأنماط التقليدية عالية نسبة الكحول. بالإضافة إلى ذلك، يقوي دمج التحسينات الوظيفية، بما في ذلك الثقافات البروبيوتيكية والنباتات المتكيفة، جاذبية السيدر كمشروب موجه للعافية. تخلق هذه الاتجاهات المتغيرة للمستهلكين فرصاً مربحة لتطوير خطوط منتجات منخفضة نسبة الكحول المتميزة وتوسع مناسبات استهلاك السيدر.

الابتكار في النكهات والعروض الموسمية

في سوق السيدر الصلب شديد التنافسية، تميز العلامات التجارية الأصغر نفسها استراتيجياً من خلال التركيز على الوصفات الموسمية والمركزة على الفاكهة لجذب اهتمام المستهلكين والاحتفاظ بهم. في الولايات المتحدة، يشهد السوق طفرتي طلب بارزتين: واحدة خلال التجمعات الاجتماعية الصيفية والأخرى خلال احتفالات الحصاد الخريفي. يتجه المستهلكون البالغون الأصغر سناً، الذين يعطون الأولوية للتجارب الفريدة ويفضلون المشروبات ذات المرارة المنخفضة، بشكل متزايد نحو العروض المبتكرة مثل السيدر المعتق في البراميل، وتقنيات التخمير بالخميرة البرية، ودمج نكهات الفاكهة الاستوائية. لا تمكن هذه الاستراتيجيات العلامات التجارية فقط من فرض أسعار متميزة بل تعيد أيضاً تموضع السيدر كمشروب متعدد الاستخدامات ومعاصر، موسعة بفعالية قاعدة المستهلكين ومتجاوزة ارتباطه التقليدي بالخريف. علاوة على ذلك، تكثف الشركات تركيزها على ابتكار المنتجات وطرح السيدر المنكه. على سبيل المثال، في أكتوبر 2024، أطلقت فارملاند، بالشراكة مع نمبر 12 سيدر في مينيابوليس، سيدر بنكهة القيقب والبيكون، موقتة استراتيجياً لتتماشى مع موسم الخريف وتلبي تفضيلات المستهلكين المتطورة.

نمو حركات الكحول الحرفي والحرفي

يتأثر المستهلكون الذين يعطون الأولوية للأصالة بشكل متزايد بالتسميات الإقليمية وسرديات من البستان إلى الكأس. اعتباراً من 2024، برزت أستراليا كلاعب مهم في صناعة السيدر الحرفي، مع أكثر من 110 منتج سيدر[1]المصدر: سيدر أستراليا، "تقديم إلى اللجنة الدائمة للزراعة،" cideraustralia.org.au. لا يعزز هذا التوسع السريع الفخر المحلي فحسب بل يدفع أيضاً النمو في قطاع السياحة. ومع ذلك، بينما يقدم هذا النمو فرصاً كبيرة، فإنه يقدم أيضاً تجزئة السوق. يستفيد المنتجون صغار النطاق من قدرتهم على التوريد محلياً واستخدام طرق الإنتاج التقليدية لتمييز أنفسهم عن منافسي السوق الجماهيري. من خلال استخدام استراتيجيات تسويقية تؤكد على التربة الفريدة لمناطقهم، ينجح هؤلاء المنتجون في تموضع منتجاتهم كعروض متميزة. يمتد تركيز الصناعة على الاستدامة إلى ما وراء عمليات الإنتاج ليشمل توريد المواد الخام. التحدي الحالي هو محدودية توفر أصناف التفاح المتخصصة للسيدر، مما يجبر العديد من المنتجين على الاعتماد على تفاح الحلوى منخفض الجودة أو المرفوضات. يخلق هذا القيد في العرض فرصاً للتكامل العمودي، خاصة للمنتجين المستعدين للاستثمار في بساتين مخصصة لزراعة التفاح الخاص بالسيدر. علاوة على ذلك، يقوي دمج العلامة التجارية المحلية مع مبادرات السياحة الزراعية مشاركة المستهلكين بينما يساهم في التنمية الاقتصادية الريفية. هذا النهج مفيد بشكل خاص في المناطق ذات الارتباط التاريخي بزراعة التفاح، حيث يدعم الممارسات الزراعية التقليدية ويعزز الاستدامة الاقتصادية.

زيادة شعبية المشروبات الكحولية الخالية من الغلوتين والبديلة

يشهد سوق السيدر نمواً، مدفوعاً بالطلب المتزايد على المشروبات الكحولية الخالية من الغلوتين والبديلة. توفر خاصية السيدر الخالية من الغلوتين ميزة تنافسية على المشروبات الكحولية التقليدية المبنية على الشعير، مما يجذب القاعدة المتوسعة من المستهلكين الواعين صحياً والحساسين للطعام. علاوة على ذلك، وجود البوليفينولات المشتقة من التفاح، المقدرة لخصائصها المضادة للأكسدة، يميز السيدر عن المشروبات المالتة عالية السكر. يعزز هذا التمييز موضعه في قنوات التجزئة المركزة على الصحة ويسهل دخوله إلى منافذ غير تقليدية ناشئة، مثل مقاهي العافية، متماشياً مع تفضيل المستهلكين المتطور للخيارات المشروبات الأكثر صحة وابتكاراً. استجابة لهذا الاتجاه، يؤكد المصنعون على ابتكار المنتجات. على سبيل المثال، في فبراير 2025، أطلقت أفيد سيدر سيدرها الصلب بنكهة فاكهة العاطفة واليوسفي، مؤكدة أن جميع سيدر أفيد خالية من الغلوتين ومصنوعة بالكامل من 100% من الفاكهة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| اختراق محدود في الأسواق التقليدية | -0.4% | آسيا والمحيط الهادئ والشرق الأوسط | المدى المتوسط (2-4 سنوات) |

| تقلب أسعار المواد الخام | -0.3% | عالمي، حاد في أمريكا الشمالية وأوروبا | المدى القصير (≤ سنتان) |

| منافسة عالية من مشروبات RTD والمنكهة | -0.5% | أمريكا الشمالية وأوروبا | المدى القصير (≤ سنتان) |

| لوائح حكومية صارمة | -0.2% | عالمي، خاص بالولاية القضائية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

اختراق محدود في الأسواق التقليدية

يشكل الاختراق المحدود في الأسواق التقليدية تحدياً كبيراً لنمو سوق السيدر، خاصة في مناطق مثل آسيا والشرق الأوسط. تستمر التفضيلات الثقافية واللوائح الصارمة للترخيص في العمل كحواجز جوهرية، مقيدة توسع الفئة. في 2024، نفذت الهند معايير سيدر رسمية، مما أدخل تعقيدات إضافية، بما في ذلك متطلبات الوسم والامتثال للرسوم، مما يعقد دخول السوق أكثر. علاوة على ذلك، الاعتماد على أنظمة التوزيع ثلاثية المستويات يرفع التكاليف التشغيلية ويمدد فترة الاسترداد للعلامات التجارية الجديدة، مما يثني عن الاستثمار ما لم يمكن تحقيق أحجام عالية. رغم هذه التحديات، يحمل سوق السيدر إمكانية للنمو، مدفوعة بالتحولات الديموغرافية المواتية وارتفاع الدخول المتاحة. يمكن فتح هذه الإمكانية أكثر مع تخفيف رسوم الاستيراد وتوسيع عمليات التعبئة المحلية.

منافسة عالية من مشروبات RTD والمنكهة

يواجه سوق السيدر تحديات كبيرة بسبب المنافسة المتزايدة من المشروبات الجاهزة للشرب (RTD) والمشروبات المنكهة. اعتباراً من 2024، أفادت جمعية المشروبات الغازية اليابانية أن المشروبات الغازية استحوذت على حصة سوقية 18.6% في اليابان[2]المصدر: جمعية المشروبات الغازية اليابانية، "إحصائيات المشروبات الغازية اليابانية 2025'، www.j4ce.env.go.jp. تكتسب هذه المنتجات المتنافسة ميزة تنافسية من خلال هيمنتها على مساحة الأرفف بالتجزئة بعروض قيمة قوية، مثل محتوى السكر الصفري والفوائد الصحية الوظيفية. لمواجهة هذه المنافسة المتكثفة، تركز علامات السيدر التجارية العاملة ضمن شريحة ما وراء البيرة بشكل متزايد على تطوير نكهات مبتكرة وتنفيذ استراتيجيات علامة تجارية قوية. لم يعد الاعتماد التقليدي على التمييز السعري كافياً للحفاظ على الموضع السوقي. هذا التداخل التنافسي واضح بشكل خاص بين مستهلكي الجيل Z، الذين يظهرون تفضيلاً قوياً للمنتجات المحمولة ومجموعة واسعة من الخيارات. الشركات التي تفشل في التكيف بسرعة مع هذه المطالب المتغيرة للمستهلكين والضغوط التنافسية معرضة لخطر فقدان الحصة السوقية في هذه البيئة السوقية سريعة التطور والديناميكية للغاية.

تحليل الشرائح

حسب المكوِّن: موازنة تراث التفاح وابتكار الفاكهة

في 2024، يتمتع سيدر التفاح بحصة سوقية مهيمنة 53.58%، مؤكداً تفضيل المستهلكين القوي للنكهات التقليدية وخبرة الشركات المصنعة الرائدة. ومع ذلك، فإن الأصناف المنكهة بالفاكهة هي التي تندفع إلى الأمام، متباهية بمعدل نمو قوي 3.54% متوقع حتى 2030. يشير هذا الاتجاه إلى تحول سوقي نحو تنويع النكهات والتموضع المتميز. في الوقت نفسه، يجد سيدر الفاكهة المختلطة مكانه المتخصص، مزجاً قاعدة التفاح المألوفة مع الفواكه التكميلية، ملبياً احتياجات التقليديين والمغامرين على حد سواء. تسلط خيارات المكونات الضوء على شد حرب استراتيجي: يتصارع المنتجون مع الحفاظ على أصالة التراث بينما يغامرون أيضاً في ابتكارات النكهة الحديثة، كل ذلك في محاولة لتوسيع نطاق السوق دون المساس بحقوق العلامة التجارية.

تبقى أصناف التفاح المتخصصة للسيدر في عرض محدود عبر مناطق الإنتاج الرئيسية، مما يخلق تحديات للشركات المصنعة. نتيجة لذلك، تضطر العديد من المنتجين لاستخدام مخلفات تفاح الحلوى أو مركزات العصير بدلاً من التفاح المزروع خصيصاً للسيدر. علاوة على ذلك، تؤثر تقلبات أسعار التفاح بشكل كبير على تكاليف الإنتاج. تتفاوت أسعار مخزون العصير على نطاق واسع، تتراوح من 6.00 إلى 18.00 دولار أمريكي لكل مائة رطل حسب الصنف والجودة. في الوقت نفسه، يحتل التفاح المعصور المصدر من ولاية واشنطن سعراً متميزاً، يتراوح بين 100.00 و 130.00 دولار أمريكي لكل طن، مما يعكس طلبهم الأعلى ومعايير الجودة[3]المصدر: وزارة الزراعة الأمريكية، "تقرير معالجة التفاح الوطني"، www.usda.gov. سيدر التفاح، رغم أنه لا يزال يقود في الحجم، يشهد تباطؤاً في النمو، يُعزى إلى تشبع السوق وتنوع النكهات المحدود. السيدر المنكه بالفاكهة، بطعمه الأحلى والأكثر قابلية للمقاربة، يتماشى بسلاسة مع اتجاهات المشروبات منخفضة الكحول والخالية من الغلوتين، مما يجعلها مثالية لأشكال المشروبات الجاهزة للشرب.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متوفرة عند شراء التقرير

حسب محتوى الكحول: أشكال ABV المنخفضة ترسي الاستهلاك الواعي

تتمتع شريحة الكحول المنخفض بحصة سوقية 78.47% في 2024 بينما تحقق في الوقت نفسه أسرع نمو بمعدل نمو سنوي مركب 3.76%، مما يشير إلى هيمنة الفئة وديناميكيات التوسع الداخلي. يعكس هذا الأداء الابتكار الاستراتيجي من قبل المنتجين، الذين يطورون أصناف كحول منخفض متقدمة تقدم نكهات معقدة بينما تتماشى مع تفضيلات المستهلكين الواعين صحياً. من ناحية أخرى، تستهدف أصناف السيدر عالية الكحول أسواق متخصصة تقدر ملفات النكهة الأقوى وطرق التخمير التقليدية. ومع ذلك، تواجه هذه الأصناف تحديات من اتجاهات الاعتدال المتزايدة والإجراءات التنظيمية الأكثر صرامة. يتماشى هذا التقسيم مع التحول الأوسع لصناعة المشروبات الكحولية نحو الاستهلاك الواعي، حيث يدعم محتوى الكحول الأقل مناسبات الشرب الاجتماعي دون المساس بالطعم.

التطورات التنظيمية تدعم بشكل متزايد فئة الكحول المنخفض. تهدف مبادرة منظمة الصحة العالمية SAFER إلى تقليل استخدام الكحول الضار بنسبة 10% بحلول 2025. وبالمثل، تدعو إرشادات كندا المحدثة لاستهلاك الكحول إلى عدم وجود كحول كخيار الوحيد الخالي من المخاطر، مما يخلق ظروف سياسة مواتية للبدائل منخفضة الكحول في أمريكا الشمالية. طرق الإنتاج للسيدر منخفض الكحول، مثل التخمير المتحكم فيه، والتناضح العكسي لإزالة الكحول، وتقنيات المزج، تضمن الاحتفاظ بالخصائص الحسية بينما تقلل محتوى الكحول. رغم أن هذه العمليات تتطلب استثماراً تقنياً كبيراً، فإنها تمكن التموضع المتميز ضمن شريحة المستهلكين الواعين صحياً.

حسب شكل التعبئة والتغليف: المقاييس البيئية تفضل الألومنيوم

في 2024، تحتفظ الزجاجات بحصة سوقية 60.58%، مسلطة الضوء على تفضيل المستهلكين للتعبئة التقليدية والتموضع المتميز للمنتج. على العكس، تشهد العلب نمواً أسرع، بمعدل نمو سنوي مركب 3.99%، مدفوعة بفوائد الاستدامة والراحة. تجذب علب الألومنيوم، التي تقدم قابلية إعادة تدوير فائقة وغير محدودة، المستهلكين الواعين بيئياً. يعكس هذا التحول في أشكال التعبئة والتغليف اتجاهات أوسع في صناعة المشروبات. التبني المتزايد للنبيذ المعلب يظهر القبول المتزايد للمستهلكين للتعبئة البديلة للمشروبات الكحولية المتميزة. بينما تتفوق الزجاجات الزجاجية في الحفاظ على النكهة والحفاظ على صورة متميزة، فإنها تواجه تحديات مثل وزن الشحن الأعلى، ومخاطر الكسر، والمخاوف البيئية.

يمتد ابتكار التعبئة والتغليف الآن إلى ما وراء اختيار المواد لمعالجة التحكم في الحصص والراحة، متماشياً مع اتجاهات الاعتدال والاستهلاك الاجتماعي. تلبي أحجام التقديم الأصغر المستهلكين الواعين صحياً، بينما تدعم التعبئة القابلة للإغلاق مرة أخرى الاستهلاك متعدد المناسبات. تقنيات طلاء العلب المتقدمة، مثل valPure V70 من شيروين وليامز الإبوكسي غير BPA، تضمن سلامة المنتج بينما تلبي معايير الأمان. خيارات شكل التعبئة والتغليف تؤثر بشكل متزايد على استراتيجيات قنوات التوزيع. المنتجات المعلبة مناسبة بشكل أفضل للبيع بالتجزئة المريح والاستهلاك في الهواء الطلق، بينما تحتفظ الأصناف المعبأة في زجاجات بميزة في المؤسسات المتميزة داخل المباني. مع اعتبار 85% من المستهلكين العوامل البيئية في قرارات الشراء، تكتسب أشكال التعبئة القابلة لإعادة التدوير ميزة تنافسية من خلال تموضع الاستدامة.

حسب الفئة: زخم المتميز يتحدى أغلبية الجماهيري

يحافظ سيدر السوق الجماهيري على حصة سوقية 72.65% في 2024، مما يعكس سلوك المستهلكين الحساس للأسعار والعلاقات التوزيعية الراسخة مع كبار تجار التجزئة. في الوقت نفسه، يشير معدل النمو السنوي المركب للفئة المتميزة 4.25% إلى تحول في طلب المستهلكين نحو المنتجات عالية الجودة، والحرفية، وملفات النكهات الفريدة التي تبرر الأسعار المتميزة. يسلط التقسيم السوقي الضوء على تقسيم واضح: يركز المنتجون الجماهيريون على الأسعار التنافسية والتوفر الواسع، بينما تميز العلامات التجارية المتميزة من خلال تقنيات الإنتاج الحرفي، والتوريد المحلي، والعروض المنكهة المبتكرة. تقدم هذه الديناميكية السوقية فرصاً استراتيجية للعلامات التجارية متوسطة المستوى لتموضع نفسها من خلال موازنة القدرة على التحمل مع إدراك الجودة.

اتجاهات التميز مدفوعة بالاستعداد المستهلكين لدفع ثمن المنتجات ذات الخصائص المستدامة. يقوي التوريد المحلي والتسويق المركز على التربة التموضع المتميز، خاصة في المناطق ذات التراث القوي لزراعة التفاح وصناعات المشروبات الحرفية الراسخة. ومع ذلك، تواجه الشريحة المتميزة تحديات مثل شبكات التوزيع المحدودة والحاجة لتثقيف المستهلكين، حيث يفتقر السيدر إلى التسلسلات الهرمية للجودة المحددة جيداً الموجودة في النبيذ والمشروبات الروحية. الابتكارات في شريحة السيدر المتميز، بما في ذلك التعتيق في البراميل، وتخمير الخميرة البرية، وعروض التفاح أحادي الصنف، توفر سبل للتمييز. يتماشى تطور فئة السيدر مع اتجاهات المشروبات الحرفية الأوسع، حيث يستفيد المنتجون الأصغر من الأصالة والحرفية للتنافس بفعالية مع الشركات المصنعة الأكبر، رغم قيود الموارد.

حسب قناة التوزيع: الذكي الرقمي يكمل إحياء التجارة داخل المتاجر

استمرت التجارة خارج المتاجر في القيادة بـ 65.48% من حجم سوق السيدر الصلب في 2024 حيث بقيت البقالة وبيع التجزئة المريح عادات الجائحة المريحة. تشهد قنوات التجارة داخل المتاجر معدل نمو أسرع 3.30% معدل نمو سنوي مركب، مدعومة بتعافي مناسبات الشرب الاجتماعي. تستفيد السوبرماركت والهايبرماركت ضمن شريحة التجارة خارج المتاجر من تموضع السيدر كمنتج بقالة بدلاً من مشروب كحولي متخصص، مما يعزز إمكانية وصول المستهلكين ويشجع المشتريات الاندفاعية. تركز المتاجر المتخصصة على عروض السيدر المتميز والحرفي، مقدمة تجارب منسقة وتعليم يدفع مبيعات هامش ربح أعلى. منصات البيع بالتجزئة عبر الإنترنت تلبي المستهلكين الموجهين للراحة وتمكن مبيعات المباشرة للمستهلك، متجاوزة تحديات التوزيع التقليدية.

يعكس تطور قنوات التوزيع تغييرات أوسع في صناعة المشروبات الكحولية، مع المنصات الرقمية تؤثر بشكل متزايد على قرارات الشراء، حتى للمنتجات المقتناة في نهاية المطاف من خلال المنافذ التقليدية. تستفيد شريحة التجارة داخل المتاجر من تماشي السيدر مع اتجاهات الاستهلاك الاجتماعي واستراتيجيات التسويق الموسمي التي تستفيد من تناول الطعام في الهواء الطلق وفرص المهرجانات. تخلق الاختلافات في لوائح الشحن المباشر للمستهلك عبر الولايات تعقيدات الامتثال ولكنها تسمح أيضاً للمنتجين المتميزين بالتفاعل مباشرة مع المستهلكين وتأمين هوامش ربح أعلى. يشكل نظام التوزيع الأمريكي ثلاثي المستويات حواجز للمنتجين الأصغر، مما يفضل العلامات التجارية الراسخة مع علاقات موزع قوية. التجارة الإلكترونية، التي شهدت نمواً كبيراً خلال الجائحة، تستمر في التوسع، مع المنصات الرقمية تلعب دوراً حاسماً في اكتشاف العلامة التجارية وتعليم المستهلكين، حتى عندما تحدث المشتريات النهائية من خلال قنوات التجزئة التقليدية.

التحليل الجغرافي

في 2024، حافظت أوروبا على موضعها المهيمن بحصة سوقية 43.47%، مدفوعة بتقاليد السيدر الراسخة في الأسواق الرئيسية مثل المملكة المتحدة وإسبانيا وأيرلندا. ومع ذلك، تستمر أنظمة الضرائب الاستهلاكية العالية في المنطقة في طرح تحديات للمنتجين صغار النطاق، مما يحد من قدرتهم على التوسع. رغم هذه القيود، تستفيد الجهات الفاعلة الرئيسية في الصناعة مثل هاينكن من الابتكار للحفاظ على النمو. على سبيل المثال، تتماشى سلسلة Inch's من هاينكن مع تفضيلات المستهلكين المتطورة من خلال دمج سرديات الاستدامة، مما يقوي حضورها السوقي.

تتموضع منطقة آسيا والمحيط الهادئ كأسرع جغرافيا نمواً، مسجلة معدل نمو سنوي مركب قوي 4.65%. الصين البرية، مع قاعدة المستهلكين الناشئة، تُظهر شهية قوية لملفات النكهات المتنوعة والمبتكرة، مما يخلق فرصاً كبيرة لتوسع السوق. في الهند، خلقت التطورات التنظيمية الحديثة التي تميز بين السيدر الناعم والصلب بيئة سوق أكثر تنظيماً. تمكن هذه الوضوح التنظيمي الوافدين الجدد من اتباع مسار الرواد الأوائل مثل Thirsty Fox، الذي استفاد بنجاح من هذا المشهد المتطور.

تلعب أمريكا الشمالية دوراً محورياً في قيادة سوق السيدر العالمي. في الولايات المتحدة، يدفع توحيد قنوات التوزيع المنتجين الأصغر للتركيز على مبيعات غرف الصنبور والسياحة الزراعية. تدعو دراسات المنافسة بقيادة وزارة الخزانة لإصلاحات قانون الامتياز، مما قد يعيد تشكيل المشهد التنافسي. في كندا، يستفيد المنتجون من التفاح وفير درجة الحلوى وسياسات الضرائب الاستهلاكية المواتية على نبيذ الفاكهة منخفض الكحول، مما يعزز التنافسية التكلفة. في المكسيك، تقدم اتفاقية الولايات المتحدة والمكسيك وكندا (USMCA) فرص النمو، لكن رسوم التسليم العالية من تجار التجزئة المتسلسلة المهيمنة تبقى حاجزاً للاعبين الأصغر. في أمريكا الجنوبية، يدفع الطلب المتزايد على المشروبات المتميزة ونمو السيدر الحرفي المحلي السوق، رغم أن عدم الاستقرار الاقتصادي وشبكات التوزيع الضعيفة تحد من التوسع. في الشرق الأوسط وأفريقيا، السوق ناشئ ولكنه مدعوم بعدد متزايد من المغتربين والتفضيلات المتطورة. ومع ذلك، تستمر اللوائح الصارمة والقيود الثقافية على مبيعات الكحول في تحديد النمو.

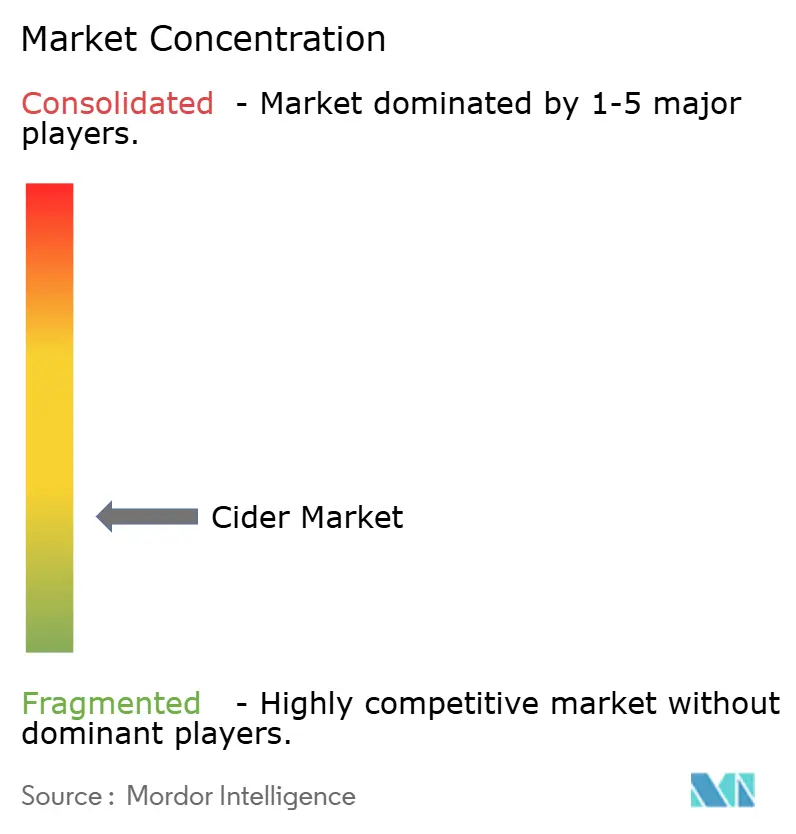

المشهد التنافسي

يتميز سوق السيدر بهيكل مجزأ، مدفوع بوجود العديد من الجهات الفاعلة الإقليمية والعالمية. يركز اللاعبون الرئيسيون، بما في ذلك شركة هاينكن المحدودة، مجموعة كارلسبرغ، شركة سي آند سي غروب، أنهايزر-بوش إنبيف، وشركة مولسون كورز للمشروبات، على ابتكار المنتجات وتوسيع محافظهم لتعزيز مواضعهم السوقية والاستيلاء على حصة أكبر من السوق. تستفيد هذه الشركات من استراتيجيات مثل تقديم نكهات جديدة، واستهداف شرائح المستهلكين المتخصصة، والاستثمار في حملات التسويق لتعزيز رؤية العلامة التجارية. بالإضافة إلى ذلك، تستكشف ممارسات الإنتاج المستدامة وعروض المنتجات المتميزة للتماشي مع تفضيلات المستهلكين المتطورة وتقوية ميزتها التنافسية.

ديناميكيات السوق تفضل القادة الإقليميين على الهيمنة العالمية. تستفيد محفظة السيدر الواسعة لهاينكن من كفاءات النطاق، محققة نمو عضوي 2% في 2024 لتصل إلى 8 ملايين هكتولتر. أظهرت علامة سافانا أداءً قوياً في جنوب أفريقيا، مدفوعة بالابتكارات مثل أصناف الويسكي المتميزة المنكهة. تركز المبادرات الاستراتيجية على التوريد المحلي، والتموضع الموجه للحرف، والتسويق الموسمي لتمييز عروض السيدر عن بدائل البيرة والنبيذ الجماهيرية.

تظهر فرص النمو في مجالات مثل تكامل المكونات الوظيفية، وحلول التعبئة المستدامة، والاختراق في الأسواق الناشئة حيث البيئات التنظيمية أكثر مواتاة للوافدين الجدد مقارنة بفئات الكحول الراسخة. يؤكد تبني التكنولوجيا ضمن القطاع على التحكم في التخمير، وضمان الجودة، وتحسين سلسلة التوريد، مع المنتجين يجمعون بين الطرق التقليدية وأنظمة مراقبة الجودة الحديثة. يستفيد المنتجون الأصغر من قنوات المباشرة للمستهلك والسياحة الزراعية لكسب ميزة تنافسية، بينما يستخدم اللاعبون الأكبر شبكات التوزيع الواسعة وقدرات التسويق للحفاظ على حضورهم السوقي.

قادة صناعة السيدر

-

شركة هاينكن المحدودة

-

أنهايزر-بوش إنبيف

-

شركة مولسون كورز للمشروبات

-

مجموعة كارلسبرغ

-

شركة سي آند سي غروب

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- مايو 2025: شراكة بليكس هارد سيدر مع كارهارت لإطلاق مبادرة التفاح الأمريكي لدعم المزارعين ومكافحة هدر الطعام، مما يعكس التركيز المتزايد للصناعة على الاستدامة والمشاركة المجتمعية.

- مارس 2025: كشفت هاينكن UK عن صنفين جديدين تحت علامة السيدر Inch's. تتضمن العروض الجديدة Inch's Clou (بنسبة كحول 4.0%) وInch's 0.0، مما يمثل ظهور أول سيدر منزوع الكحول في السوق البريطاني. هذه المنتجات الجديدة متوفرة الآن في متاجر التسوق المريح، وتجار الجملة، والسوبرماركت.

- أكتوبر 2024: وسعت شركة AleSmith Brewing Company محفظة منتجاتها على مدار السنة بإطلاق السيدر الصلب المتميز. مظهرة التزامها بالجودة والابتكار، قدمت الشركة سيدر التفاح الجاف التقليدي، مصنوع باستخدام التفاح المعصور الطازج المصدر من الساحل الغربي.

- مايو 2024: كشفت مجموعة بدوايزر للتخمير (BBG) عن Brutal Fruit Cider، مستهدفة النساء والشاربين البالغين الأصغر سناً. السيدر المتميز متوفر الآن في عبوات متعددة 4x330مل علب وزجاجات 500مل.

نطاق تقرير سوق السيدر العالمي

سوق السيدر العالمي مقسم، بناءً على نوع المنتج، وقناة التوزيع، والجغرافيا. على أساس نوع المنتج، قُسِّم سوق السيدر إلى السيدر المنكه والعادي. حسب قناة التوزيع، قُسِّم السوق إلى المتاجر المتخصصة، والسوبرماركت/الهايبرماركت، وأخرى. حسب الجغرافيا، صُنِّف سوق السيدر حسب أمريكا الشمالية، وأوروبا، وآسيا والمحيط الهادئ، وأمريكا الجنوبية، والشرق الأوسط وأفريقيا. يحلل التقرير الاتجاهات الحديثة، والمحركات، والتحديات التي تؤثر على السوق. بالإضافة إلى ذلك، يتم تحديد العوامل المختلفة المؤثرة في تغيير مشهد السوق، إلى جانب الفرص المحتملة والاتجاهات الرئيسية التي يمكن أن تؤثر على السوق.

| سيدر التفاح |

| سيدر الفاكهة المختلطة |

| أخرى |

| كحول منخفض |

| كحول عالي |

| زجاجات |

| علب |

| جماهيري |

| متميز |

| التجارة داخل المتاجر | |

| التجارة خارج المتاجر | السوبرماركت/الهايبرماركت |

| المتاجر المتخصصة | |

| متاجر البيع بالتجزئة عبر الإنترنت | |

| قنوات التوزيع الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| هولندا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| بيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| دولة الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب المكوِّن | سيدر التفاح | |

| سيدر الفاكهة المختلطة | ||

| أخرى | ||

| حسب محتوى الكحول | كحول منخفض | |

| كحول عالي | ||

| حسب شكل التعبئة والتغليف | زجاجات | |

| علب | ||

| حسب الفئة | جماهيري | |

| متميز | ||

| حسب قناة التوزيع | التجارة داخل المتاجر | |

| التجارة خارج المتاجر | السوبرماركت/الهايبرماركت | |

| المتاجر المتخصصة | ||

| متاجر البيع بالتجزئة عبر الإنترنت | ||

| قنوات التوزيع الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| إسبانيا | ||

| هولندا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| بيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| المملكة العربية السعودية | ||

| دولة الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق السيدر الصلب؟

يقف السوق العالمي عند 14.18 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 16.58 مليار دولار أمريكي بحلول 2030.

أي منطقة تنمو أسرع؟

تقود آسيا والمحيط الهادئ النمو بمعدل نمو سنوي مركب متوقع 4.65% حتى 2030، مدفوعة بالطلب المتزايد في الصين وأستراليا.

لماذا يكتسب السيدر منخفض الكحول جاذبية؟

دفعت اتجاهات العافية وحملات الاعتدال شريحة الكحول المنخفض إلى حصة 78.47% بينما تتوسع لا تزال بمعدل نمو سنوي مركب 3.76%.

كيف تتحول تفضيلات التعبئة والتغليف؟

تحتفظ الزجاجات الزجاجية بحصة 60.58%، ومع ذلك تنمو علب الألومنيوم أسرع بمعدل نمو سنوي مركب 3.99% بفضل قابلية إعادة التدوير والوزن الأخف.

ما الذي يدفع التميز في الفئة؟

يدفع المستهلكون أكثر للسيدر العضوي، أحادي الصنف، والمعتق في البراميل، مما يدفع المنتجات المتميزة بمعدل نمو سنوي مركب 4.25%.

آخر تحديث للصفحة في: