حجم وحصة سوق المشروبات

تحليل سوق المشروبات من قبل Mordor Intelligence

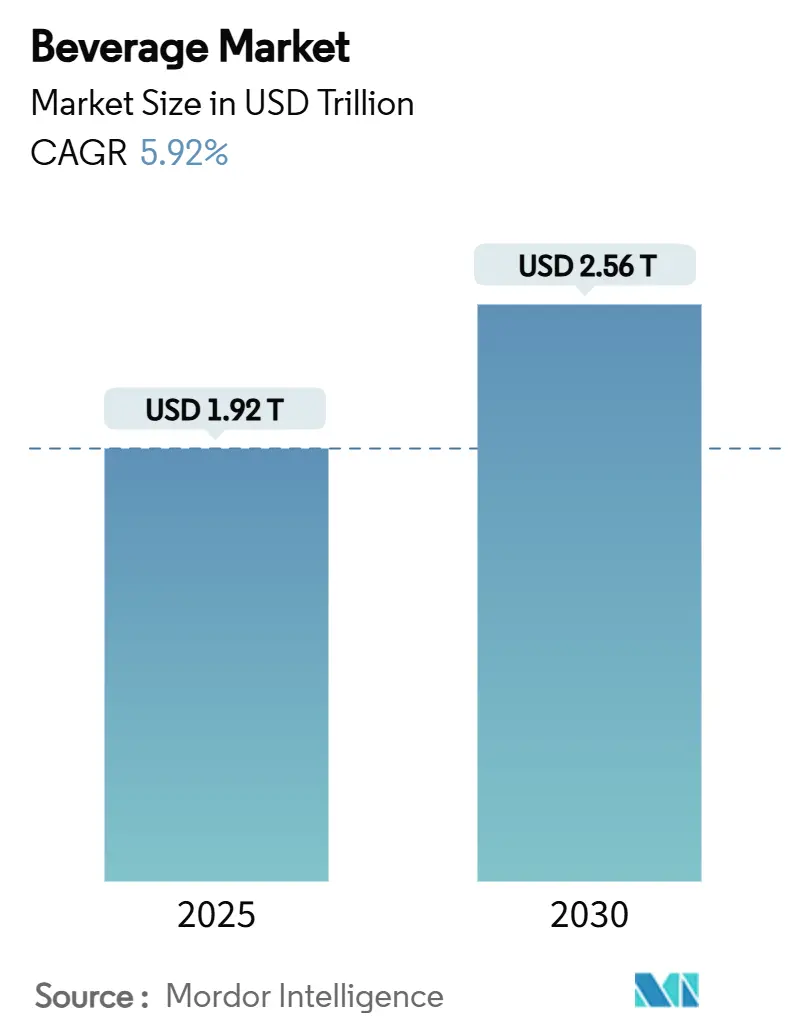

تبلغ قيمة سوق المشروبات العالمي 1.92 تريليون دولار أمريكي في عام 2025 ومن المتوقع أن ينمو إلى 2.56 تريليون دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 5.92%. يُدفع هذا النمو بزيادة الوعي الصحي والطلب على المنتجات المتميزة واهتمامات الاستدامة التي تعيد تشكيل اختيارات التعبئة والتغليف. تصبح المشروبات غير الكحولية مثل المياه الوظيفية والمشروبات الغازية البريبايوتيك شائعة، بينما تساعد المشروبات الكحولية المتميزة في الحفاظ على الأرباح رغم التضخم. تغير متطلبات الاستدامة اتجاهات التعبئة والتغليف، حيث تصبح PET المعاد تدويرها وعلب الألومنيوم خفيفة الوزن أكثر شيوعاً. تسرّع تطوير المنتجات المعتمدة على الذكاء الاصطناعي والبروتينات النباتية والتنسيقات الحضرية المريحة إطلاق منتجات جديدة. من ناحية نوع المنتج، تنمو المشروبات غير الكحولية، موازنة حجم السوق الكحولي. بالنسبة لنوع التعبئة والتغليف، تكتسب PET المعاد تدويرها وعلب الألومنيوم خفيفة الوزن زخماً. تنمو المنتجات المعززة للطاقة بشكل أسرع من الترطيب التقليدي في التطبيقات، وتدعم قنوات التجارة المباشرة بشكل متزايد توزيع التجارة غير المباشرة. السوق مجزأ بشكل معتدل، مع لاعبين رئيسيين يشملون The Coca-Cola Company وPepsiCo Inc. وBacardi Limited.

النقاط الرئيسية للتقرير

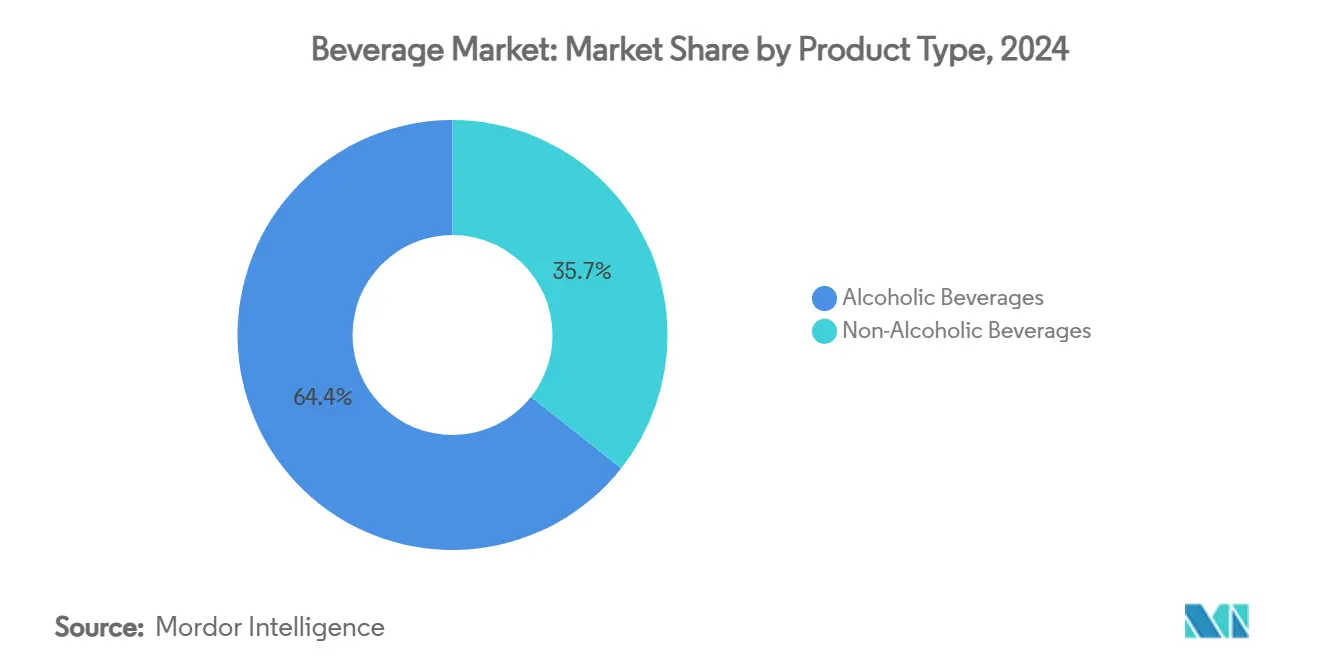

- حسب نوع المنتج، استحوذت المشروبات الكحولية على 64.35% من حصة سوق المشروبات العالمي في عام 2024، بينما تنمو المشروبات غير الكحولية بمعدل نمو سنوي مركب قدره 6.32% حتى عام 2030.

- حسب نوع التعبئة والتغليف، شكلت زجاجات PET 62.34% من حجم سوق المشروبات العالمي في عام 2024؛ تتقدم العلب بمعدل نمو سنوي مركب قدره 5.97% حتى عام 2030.

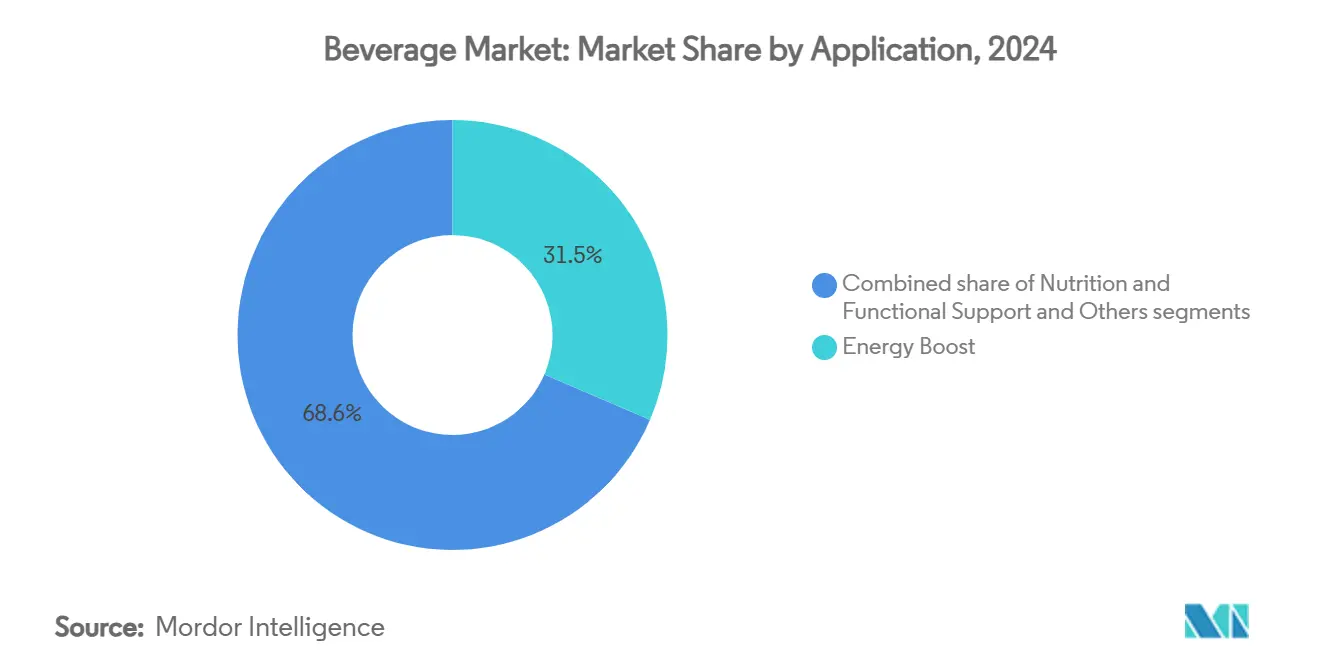

- حسب التطبيق، استحوذ تعزيز الطاقة على حصة 31.45% من حجم سوق المشروبات العالمي في عام 2024، بينما يتوسع قطاع الدعم الغذائي والوظيفي بمعدل نمو سنوي مركب قدره 7.23%.

- حسب قناة التوزيع، هيمنت التجارة غير المباشرة على 72.56% من حصة سوق المشروبات العالمي في عام 2024؛ تتعافى التجارة المباشرة بمعدل نمو سنوي مركب قدره 6.00% حتى عام 2030.

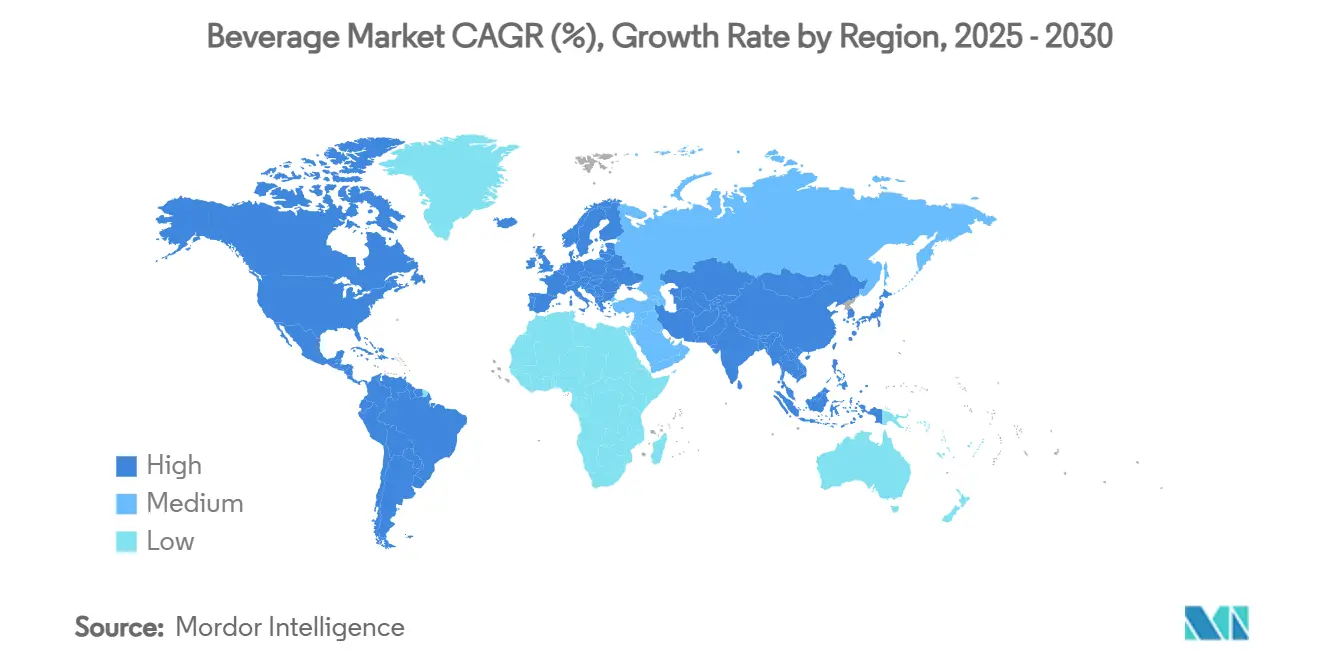

- حسب الجغرافيا، تصدرت أمريكا الشمالية بحصة إيرادات 39.21% في عام 2024، لكن آسيا والمحيط الهادئ مُعدة للنمو بمعدل نمو سنوي مركب قدره 6.12% حتى عام 2030.

اتجاهات ورؤى سوق المشروبات العالمي

جدول تأثير المحركات

| المحرك | (~) % تأثير توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| ثقافة الاستهلاك السريع أثناء التنقل في المناطق الحضرية | +0.8% | عالمي، مع قيادة آسيا والمحيط الهادئ والمراكز الحضرية | المدى المتوسط (2-4 سنوات) |

| الارتقاء بالمستوى في المشروبات الكحولية والوظيفية | +1.2% | أمريكا الشمالية وأوروبا، مع التوسع إلى آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| اتجاهات الاستهلاك الاجتماعي تدفع الطلب على المشروبات التجريبية | +0.6% | عالمي، مع 108+ دولة تطبقها | المدى القصير (≤ 2 سنتان) |

| الوعي الصحي يعزز الطلب على المشروبات الوظيفية وقليلة السكر | +0.4% | أوروبا الأساسية، مع الانتشار إلى أمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| اهتمامات الاستدامة تعيد تشكيل اختيارات التعبئة والتغليف | +0.7% | أمريكا الشمالية وأوروبا، مع التوسع عالمياً | المدى المتوسط (2-4 سنوات) |

| أساليب الحياة الحضرية تزيد الطلب على تنسيقات جاهزة للشرب | +0.3% | عالمي، الأسواق المتقدمة تكنولوجياً أولاً | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

اتجاهات الاستهلاك الاجتماعي تدفع الطلب على المشروبات التجريبية

تعزز اتجاهات الاستهلاك الاجتماعي الطلب على تجارب المشروبات الفريدة، مما يدفع نمو سوق المشروبات العالمي. الأجيال الأصغر سناً، مثل جيل الألفية وجيل Z، تريد أكثر من مجرد شراب؛ يبحثون عن نكهات فريدة ومتعة وتجارب اجتماعية. على سبيل المثال، وجد استطلاع من قبل Alcohol Org في يوليو 2025 أن 47% من الرجال و40% من النساء شربوا بإفراط للاحتفال بالعام الجديد. وبالمثل، أفاد الرجال والنساء فوق سن 20 بشرب ما متوسطه شرابين على الأقل في عيد الهالوين[1]المصدر: Alcohol Org، "أكثر الأعياد إسكاراً"، alcohol.org. الابتكارات مثل مزج النكهات غير المعتادة (مثل الشوكولاتة والفلفل الحار والنباتات العطرية) تجذب المستهلكين المغامرين. تصبح أيضاً الكوكتيلات الجاهزة للشرب والمشروبات قليلة أو عديمة الكحول أكثر شعبية بينما يبحث الناس عن خيارات تناسب أسلوب حياتهم وأهدافهم الصحية. تسلط هذه الاتجاهات الضوء على تحول نحو المشروبات التي تقدم نكهات جديدة وفوائد صحية ومتعة اجتماعية، مما يجعل الاستهلاك التجريبي عاملاً رئيسياً في نمو السوق.

أساليب الحياة الحضرية تزيد الطلب على تنسيقات جاهزة للشرب

أساليب الحياة الحضرية، المتأثرة بجداول العمل المزدحمة والتنقل لمسافات طويلة والمزيد من الأسر ذات الدخل المزدوج، تدفع ارتفاع الطلب على المشروبات الجاهزة للشرب. اعتباراً من عام 2024، أفاد البنك الدولي أن 57.3% من سكان العالم يعيشون في المناطق الحضرية، مما يُظهر عدداً متزايداً من المستهلكين الذين يبحثون عن خيارات مشروبات مريحة[2]المصدر: البنك الدولي، "السكان الحضريون (% من إجمالي السكان) - العالم"، worldbank.org. هذه الروتينات السريعة الوتيرة تزيد شعبية المشروبات المخلوطة مسبقاً والجاهزة للحمل والشرب التي تكون وظيفية ولذيذة. على سبيل المثال، في عام 2024، تم إطلاق Más+ by Messi كمشروب وظيفي جاهز للشرب يحتوي على إلكتروليتات وفيتامينات ومضادات أكسدة. هذا المنتج مصمم كخيار قليل السعرات الحرارية ومعزز للأداء، يلبي احتياجات المستهلكين الحضريين المهتمين بالصحة الذين يحتاجون ترطيباً سريعاً وفعالاً لمواكبة أسلوب حياتهم المزدحم. تصبح مثل هذه المنتجات شائعة بشكل متزايد لأنها تتماشى مع احتياجات الحياة الحضرية الحديثة.

الوعي الصحي يعزز الطلب على المشروبات الوظيفية وقليلة السكر

الوعي الصحي يدفع طلباً متزايداً على المشروبات الوظيفية وقليلة السكر في السوق. يدرك المستهلكون بشكل متزايد المخاطر الصحية المرتبطة بالاستهلاك العالي للسكر، مثل السمنة والسكري وأمراض القلب ومشاكل الأسنان. وفقاً لمسح المجلس الدولي لمعلومات الغذاء، اعتباراً من عام 2024، يحاول 66% من المستهلكين الأمريكيين بنشاط تقليل استهلاك السكر[3]المصدر: منظمة المجلس الدولي لمعلومات الغذاء، "مسح IFIC للغذاء والصحة 2024"، ific.org. أدى هذا التحول إلى تفضيل متزايد للمشروبات التي توفر فوائد صحية، مثل الفيتامينات المضافة والمعادن والبروبايوتيك أو المكونات النباتية، مع الحفاظ على مستويات سكر منخفضة. استجابة لذلك، تعيد العديد من شركات تصنيع المشروبات صياغة منتجاتها أو تقديم خيارات جديدة لتلبية هذه التفضيلات المتغيرة. على سبيل المثال، OLIPOP، وهي علامة تجارية معروفة بمشروباتها الوظيفية، تقدم مشروبات تحتوي على 6-9 جرامات من الألياف و2-5 جرامات فقط من السكر لكل علبة، كما تدعي الشركة. هذا الاتجاه يسلط الضوء على كيفية تكيف العلامات التجارية لتلبية احتياجات المستهلكين المهتمين بالصحة الذين يبحثون عن خيارات مشروبات أفضل لهم.

اهتمامات الاستدامة تعيد تشكيل اختيارات التعبئة والتغليف

يصبح المستهلكون أكثر وعياً بأهمية الاستدامة، مما يؤثر على اختياراتهم في تعبئة وتغليف المشروبات. الكثيرون على استعداد لإنفاق المزيد على المنتجات ذات التعبئة والتغليف الصديقة للبيئة ويفضلون العناصر التي تبرز فوائدها البيئية. على سبيل المثال، 35% من الأمريكيين يفضلون المنتجات المُصنفة كغير محورة وراثياً، وفقاً لمسح المجلس الدولي لمعلومات الغذاء 2024. استجابة لذلك، تنشئ الشركات تعبئة وتغليف باستخدام مواد قابلة للتحلل الحيوي وقابلة للتسميد ونباتية، بالإضافة إلى زجاجات قائمة على الورق والألياف، لتقليل استخدام البلاستيك التقليدي. مثال بارز هو إطلاق Coca-Cola India في يونيو 2024 لحزمة المشروبات الغازية الصغيرة الميسورة التكلفة، المصنوعة بالكامل من PET المعاد تدويره في زجاجات 250 مل. هذه المبادرة، التي تم تقديمها في أوديشا، تقلل بشكل كبير من انبعاثات الكربون. هذه الجهود من المستهلكين والمنظمين والشركات تسرّع التحول نحو التعبئة والتغليف المستدامة وقليلة التأثير في سوق المشروبات العالمي.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| زيادة ضريبة السكر واللوائح الصحية | -0.9% | عالمي، مع تأثر الأسواق الناشئة أكثر | المدى القصير (≤ 2 سنتان) |

| تقلب أسعار المواد الخام | -0.5% | عالمي، مع 108+ دولة تطبقها | المدى المتوسط (2-4 سنوات) |

| لوائح الكحول الصارمة | -0.3% | عالمي، مع إنفاذ أكثر صرامة في الأسواق المتقدمة | المدى الطويل (≥ 4 سنوات) |

| لوائح وضع العلامات والشفافية | -0.7% | عالمي، خاصة تأثير المنتجات الحساسة لدرجة الحرارة | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

زيادة ضريبة السكر واللوائح الصحية

ارتفاع ضرائب السكر واللوائح الصحية الأكثر صرامة تخلق تحديات كبيرة لسوق المشروبات. على سبيل المثال، في الهند، تواجه المشروبات الغازية السكرية معدل ضريبة عالي 40 في المائة، مما يبطئ الابتكار ونمو السوق، وفقاً للمجلس الهندي للبحوث في الاقتصاد الدولي اعتباراً من سبتمبر 2024[4]المصدر: منظمة المجلس الهندي للبحوث في الاقتصاد الدولي، "صناعة المشروبات الغازية في الهند: السياسة الضريبية لتعزيز النمو والابتكار والاستثمار"، icrier.org . هذه الضرائب جزء من جهود أوسع لتقليل استهلاك السكر ومعالجة الاهتمامات الصحية مثل السمنة والسكري. نتيجة لذلك، تضطر شركات المشروبات للتكيف إما بزيادة الأسعار أو إعادة صياغة المنتجات لتقليل محتوى السكر أو تحويل تركيزها إلى البدائل الأكثر صحة. بينما تهدف هذه التغييرات إلى تلبية طلب المستهلكين على خيارات أكثر صحة، فهي تزيد أيضاً التكاليف التشغيلية وتخلق عوائق للشركات التي تحاول الحفاظ على الربحية في سوق تنافسي.

لوائح وضع العلامات والشفافية

القواعد الأكثر صرامة لوضع العلامات والشفافية تخلق تحديات لشركات المشروبات. في الولايات المتحدة، اقترحت إدارة الغذاء والدواء في يناير 2025 ملصق تغذية أمامي للعبوة يقيّم الدهون المشبعة والصوديوم والسكريات المضافة كمنخفضة أو متوسطة أو عالية. هذا التغيير يهدف إلى مساعدة المستهلكين على اتخاذ خيارات أكثر صحة، لكنه يضيف ضغطاً على الشركات للامتثال. للتكيف مع هذه التغييرات وتلبية طلبات المستهلكين، أطلقت Crystal Light أول خط مشروبات جاهزة للشرب في مارس 2025: Vodka Refreshers. هذه الكوكتيلات المعلبة تُظهر بوضوح على الملصق الأمامي أنها تحتوي على صفر سكر وصفر كربوهيدرات و77 سعرة حرارية فقط، مما يجذب المشترين المهتمين بالصحة. هذا التركيز على وضع علامات أوضح ومنتجات أكثر صحة يدفع الشركات لإعادة تصميم التعبئة والتغليف وتعديل الوصفات والاستثمار في تلبية هذه المتطلبات، مما يزيد التكاليف والتعقيد.

تحليل القطاعات

حسب نوع المنتج: زخم المشروبات غير الكحولية يقابل حجم المشروبات الكحولية

شكلت المشروبات الكحولية 64.35% من حصة سوق المشروبات العالمي في عام 2024، مدفوعة بالطلب القوي على البيرة والمشروبات الروحية الشائعة. تستمر هذه المنتجات في الريادة في الحانات والبارات بسبب توافرها الواسع وقاعدة عملائها المخلصين. تصبح الخيارات المتميزة والحرفية أكثر شعبية مع ارتفاع الدخل المتاح وكسب الشرب الاجتماعي زخماً في الأسواق الناشئة. العروض الموسمية وتأييد المشاهير وتنسيقات التعبئة والتغليف المريحة مثل العلب والزجاجات الصغيرة تعزز أيضاً نمو هذه الفئة.

من المتوقع أن ينمو القطاع غير الكحولي بشكل أسرع، بمعدل نمو سنوي مركب متوقع 6.32% حتى عام 2030، متجاوزاً النمو الأبطأ للمشروبات الكحولية. يُدفع هذا النمو بالطلب المتزايد على الخيارات الأكثر صحة، مع منتجات مثل الشاي والقهوة الجاهزة للشرب والعصائر التي تكتسب شعبية بين المستهلكين الأصغر سناً المهتمين بالصحة. هذه المشروبات تتماشى مع اتجاه "الفضول الرصين"، الذي يشجع على الاعتدال. تصبح المياه الوظيفية والمشروبات التكيفية والمشروبات الغازية البريبايوتيك مفضلة لفوائدها الصحية المضافة، مثل الترطيب وصحة الأمعاء. تعبئتها وتغليفها المريح وموقعها المتميز يسمح للشركات بتلبية تفضيلات المستهلكين المتغيرة مع تحقيق هوامش ربح أعلى.

حسب نوع التعبئة والتغليف: زجاجات PET تقود، العلب تتسارع

شكلت زجاجات PET 62.34% من حصة سوق المشروبات العالمي في عام 2024، مدفوعة بتصميمها خفيف الوزن وقابليتها للتحمل وتنوعها عبر فئات مشروبات مختلفة مثل الماء والعصائر والمشروبات الغازية. سهولة تخزينها ونقلها تجعلها خياراً مفضلاً للمصنعين والمستهلكين على حد سواء. اللوائح المتزايدة التي تتطلب 25% محتوى معاد تدويره بحلول عام 2025 تدفع الشركات لاعتماد PET المعاد تدويره، مما يعزز الاستدامة ويقلل التأثير البيئي. هذا التحول يشجع تطوير ممارسات إنتاج أكثر صداقة للبيئة في الصناعة.

تنمو العلب بمعدل نمو سنوي مركب 5.97%، وتكتسب شعبية بسبب قابليتها لإعادة التدوير وراحتها وجاذبيتها في فئات مثل مشروبات الطاقة والمشروبات الكحولية. طبيعتها المتينة والمحمولة تجعلها مثالية للاستهلاك أثناء التنقل، بينما التصاميم الأنيقة والتعبئة والتغليف الحديث يعززان جاذبيتها للمستهلكين. رغم أن التعبئة والتغليف الزجاجي يحتل حصة أصغر من السوق، فهو يستمر في النمو في القيمة بسبب صورته المتميزة. يُستخدم الزجاج على نطاق واسع في قطاعات المشروبات الراقية والحرفية، حيث يرتبط بالجودة والأناقة، مما يجعله خياراً مفضلاً للعلامات التجارية المتميزة.

حسب التطبيق: تعزيز الطاقة يقود، الدعم الغذائي والوظيفي يتسارع

شكلت مشروبات تعزيز الطاقة 31.45% من حصة سوق المشروبات العالمي في عام 2024، مدفوعة بشعبيتها بين عشاق اللياقة البدنية واللاعبين والأفراد ذوي الجداول المزدحمة. هذه المشروبات توفر تعزيزاً سريعاً للطاقة من خلال مكونات مثل الكافيين والتورين والفيتامينات، مما يجعلها خياراً مفضلاً لتعزيز التركيز والقدرة على التحمل. راحتها وقدرتها على دعم أساليب الحياة النشطة رسخت موقعها في السوق. إدخال خيارات خالية من السكر ونكهات مبتكرة وسع جاذبيتها، جاذباً قاعدة مستهلكين أوسع.

من المتوقع أن تنمو المشروبات الغذائية والوظيفية بمعدل نمو سنوي مركب 7.23% حتى عام 2030، حيث يبحث المستهلكون المهتمون بالصحة بشكل متزايد عن منتجات ذات فوائد مضافة. هذه المشروبات مُعدة بمكونات تعزز المناعة والهضم والعافية الذهنية، متماشية مع الطلب المتزايد على الخيارات الأكثر صحة. رغم أن هذا القطاع يحتل حصة أصغر حالياً، فإن نموه مدفوع بجاذبية دمج الترطيب مع الفوائد الصحية. ظهور الخيارات النباتية والتكيفية، إلى جانب الموقع المتميز، يدفع الاهتمام والتوسع في هذه الفئة أكثر.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب قناة التوزيع: حجم التجارة غير المباشرة يلتقي بزخم التجارة المباشرة

قنوات التجارة غير المباشرة، بما في ذلك السوبرماركت ومتاجر الراحة ومنصات التجارة الإلكترونية، شكلت 72.56% من حصة سوق المشروبات العالمي في عام 2024. فضل المستهلكون هذه القنوات لراحتها، مما يسمح لهم بإجراء مشتريات سريعة أو استقبال المنتجات مباشرة عند باب منازلهم. استولت المتاجر الفيزيائية على المشترين الاندفاعيين، بينما اكتسبت منصات التجارة الإلكترونية زخماً من خلال نماذج الاشتراك والعروض الشخصية. هذا الجمع بين إمكانية الوصول والخدمات المصممة خصيصاً جعل قنوات التجارة غير المباشرة قوة مهيمنة في السوق.

من المتوقع أن تنمو مبيعات التجارة المباشرة، التي تشمل الحانات والمطاعم وأماكن الأحداث المباشرة، بمعدل نمو سنوي مركب 6.00% حتى عام 2030 مع عودة الأنشطة الاجتماعية والسفر إلى طبيعتها. تصبح الحانات الراقية وصالات البيرة شائعة لتقديم خيارات مشروبات متميزة، مما يعزز تجربة المستهلك. اعتماد القوائم الرقمية وطلبات رمز الاستجابة السريعة حسن الكفاءة، مقللاً أوقات الانتظار وزائداً رضا العملاء. هذه العوامل تدفع تعافي ونمو مبيعات التجارة المباشرة في سوق المشروبات.

تحليل الجغرافيا

تقود أمريكا الشمالية السوق بحصة 39.21% في عام 2024، مدعومة بشبكات التوزيع الواسعة والعلامات التجارية الراسخة. يشتري المستهلكون في هذه المنطقة المشروبات المتميزة والوظيفية بسهولة، مظهرين قوة شرائية قوية. قواعد وضع العلامات الجديدة لإدارة الغذاء والدواء للسكريات المضافة زادت الشفافية وثقة المستهلكين. الشركات الكبرى مثل PepsiCo وKeurig Dr Pepper تركز على المنتجات المهتمة بالصحة، مطلقة مشروبات مثل Gatorade Fit ومشروبات Bai المضادة للأكسدة. بينما يساعد الإنتاج واسع النطاق في الحفاظ على الأرباح، توجد تحديات مختلفة، بما في ذلك ضرائب السكر في فيلادلفيا ومتطلبات إيداع الزجاجات في كاليفورنيا. هذه العوامل تتطلب إدارة دقيقة للحفاظ على العمليات المربحة.

تُظهر آسيا والمحيط الهادئ أعلى معدل نمو بـ 6.12% حتى عام 2030، مدفوعاً بالتحضر السريع وارتفاع دخل المستهلكين. هذا النمو يغير تفضيلات المشروبات عبر المنطقة، حيث يبحث المستهلكون عن خيارات مشروبات أكثر تنوعاً. تلبي شركة Nongfu Spring الصينية الطلب بالشاي قليل السكر والمياه المعززة بالفيتامينات، بينما توسع Coca-Cola في الهند مع مياه Kinley. تستمر اليابان في الابتكار في قطاع القهوة الجاهزة للشرب، مع شركات مثل Suntory وAsahi التي تقدم خيارات تحضير بارد مريحة. المناظر الطبيعية التجارية المتنوعة والأنظمة الضريبية في المنطقة تتطلب من الشركات تطوير استراتيجيات خاصة بالسوق للتسعير والتعبئة والتغليف.

تحافظ أوروبا على نمو مستقر بينما توازن متطلبات الاستدامة وطلب المنتجات المتميزة. لائحة الاتحاد الأوروبي الجديدة التي تتطلب 25% محتوى معاد تدويره في الزجاجات البلاستيكية بحلول عام 2025 تغير كيفية تعامل الشركات مع التعبئة والتغليف. العلامات التجارية الكبرى مثل Danone وNestlé تستجيب بإدخال زجاجات PET معاد تدويرها عبر عملياتها الأوروبية. تعافي السياحة في جنوب أوروبا يعزز مبيعات المشروبات التقليدية مثل Aperol spritz وسانجريا. أسواق شمال أوروبا تشهد نمواً كبيراً في المشروبات النباتية، مع علامات تجارية مثل Oatly التي تكتسب شعبية. هذه الاختلافات الإقليمية تسلط الضوء على الحاجة لمناهج سوق مخصصة داخل أوروبا.

المشهد التنافسي

يُظهر سوق المشروبات تجزئة معتدلة. الشركات الكبيرة مثل Coca-Cola وPepsiCo وAnheuser-Busch InBev تتحكم في معظم شبكات التوزيع وسلاسل التوريد. هؤلاء اللاعبون الرئيسيون يواجهون منافسة متزايدة من علامات تجارية جديدة تركز على الفوائد الصحية وعروض المنتجات الفريدة. الشركات الصغيرة تكتسب حصة سوقية بصنع مشروبات بمكونات خاصة مثل التكيفات والخيارات قليلة السكر. هذا التغيير يُظهر كيف تتحول تفضيلات المستهلكين بعيداً عن المشروبات الغازية التقليدية. السوق يشمل الآن تنوعاً أكثر في أنواع المشروبات، مما يمنح العملاء خيارات أكثر من أي وقت مضى.

الشركات تشتري أعمالاً أخرى للنمو في فئات مشروبات جديدة. مثال على ذلك Keurig Dr Pepper، التي أنفقت 990 مليون دولار أمريكي لشراء Ghost Beverages ودخول سوق مشروبات الطاقة. اشترت PepsiCo شركة Poppi، وهي شركة تصنع المشروبات الغازية البريبايوتيك، ثم أنشأت كولا Pepsi Prebiotic الخاصة بها. هذه الكولا الجديدة مختلفة عن البيبسي العادي لأنها تحتوي على ألياف مضافة وسكر أقل ولا مُحليات اصطناعية. إنه أكبر تغيير في مشروبات الكولا في العقدين الماضيين. هذه المشتريات تُظهر كيف تحاول الشركات الكبيرة مواكبة الأذواق المتغيرة للمستهلكين.

التكنولوجيا الجديدة تساعد الشركات على البقاء تنافسية بعدة طرق. الشركات تستخدم الذكاء الاصطناعي لإنشاء نكهات جديدة أسرع من قبل. كما تستخدم تكنولوجيا blockchain لتتبع المكونات وتحسين أنظمة إعادة التدوير للزجاجات البلاستيكية. الأدوات الرقمية تسهل على المتاجر الصغيرة طلب وإدارة مخزون المشروبات. ومع ذلك، القواعد الجديدة حول محتوى السكر والتعبئة والتغليف البلاستيكية تخلق تحديات. هذه القواعد تجعل من الممكن للشركات الجديدة منافسة الأكبر منها بتقديم مشروبات أكثر صحة أو أكثر ودية للبيئة. يستمر سوق المشروبات في التغير بينما تتكيف الشركات مع اللوائح الجديدة وطلبات المستهلكين.

رواد صناعة المشروبات

-

Nestlé S.A.

-

PepsiCo, Inc.

-

Anheuser-Busch InBev

-

The Coca-Cola Company

-

Bacardi Limited

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يوليو 2025: قدمت PepsiCo كولا Pepsi® Prebiotic، التي مثلت تطور الكولا المُنشأة لتعكس أذواق وقيم مستهلكي الكولا. شمل هذا الابتكار 5 جرامات من سكر القصب، وكان يحتوي على 30 سعرة حرارية، ولم يحتوِ على مُحليات اصطناعية. قدم المنتج الطعم المقرمش والمنعش الكلاسيكي للبيبسي مع المكون الوظيفي المضاف من 3 جرامات من الألياف البريبايوتيك.

- مايو 2025: أكملت شركة PepsiCo, Inc. استحواذها على poppi مقابل 1.95 مليار دولار أمريكي، والذي شمل 300 مليون دولار أمريكي من الفوائد الضريبية النقدية المتوقعة، مما أدى إلى سعر شراء صافٍ قدره 1.65 مليار دولار أمريكي. شملت هيكلة الصفقة مكون استحقاق قائم على الأداء كان مشروطاً بتلبية مقاييس أداء محددة.

- فبراير 2025: أطلقت Coca‑Cola مشروب Simply Pop، أول مشروب غازي بريبايوتيك لها تحت علامة Simply. احتوى المنتج على 6 جرام من الألياف البريبايوتيك وفيتامين C والزنك ولا سكر مضاف. صاغت الشركة المشروب بـ 25-30% عصير فاكهة حقيقي وقدمته في خمس نكهات تركز على الفاكهة.

- أكتوبر 2024: استحوذت Keurig Dr Pepper على حصة 60% في Ghost Beverages مقابل 990 مليون دولار أمريكي في يناير 2024. مثلت الصفقة خطوة استراتيجية لتعزيز موقعها في قطاع مشروبات الطاقة عالي النمو. سمحت أيضاً للشركة بتوسيع محفظة المشروبات الوظيفية المستهدفة للمستهلكين الأصغر سناً والمدفوعين باللياقة البدنية.

نطاق تقرير سوق المشروبات العالمي

يغطي سوق المشروبات تحليل المشروبات الكحولية وغير الكحولية والمشروبات والسوائل الأخرى القابلة للشرب المخصصة للاستهلاك البشري، بما في ذلك البيرة والنبيذ والمشروبات الغازية وعصائر الفاكهة والمياه المعبأة أو المعبأة في زجاجات.

يُقسم سوق المشروبات حسب نوع المنتج وقناة التوزيع والجغرافيا. يُقسم نوع المنتج إلى مشروبات كحولية وغير كحولية. تُقسم المشروبات الكحولية أكثر إلى بيرة ونبيذ ومشروبات روحية. تُقسم المشروبات غير الكحولية أكثر إلى مشروبات الطاقة والرياضة والمشروبات الغازية والمياه المعبأة والعصائر المعبأة والشاي والقهوة الجاهزة للشرب والمشروبات غير الكحولية الأخرى. حسب قناة التوزيع، يُقسم السوق إلى تجارة مباشرة وغير مباشرة. تُقسم قناة التجارة غير المباشرة أكثر إلى سوبرماركت/هايبرماركت ومتاجر راحة/بقالة ومتاجر تجزئة عبر الإنترنت وقنوات تجارة غير مباشرة أخرى. حسب الجغرافيا، يُقسم السوق إلى أمريكا الشمالية وأوروبا وأمريكا الجنوبية وآسيا والمحيط الهادئ والشرق الأوسط وأفريقيا.

تم إجراء تحجيم السوق والتوقعات لكل قطاع بناءً على القيمة (بالدولار الأمريكي).

| المشروبات الكحولية | البيرة |

| النبيذ | |

| المشروبات الروحية | |

| الكوكتيلات الجاهزة للشرب | |

| الماء الصلب | |

| المشروبات غير الكحولية | المشروبات الغازية |

| المياه المعبأة | |

| العصائر والرحيق | |

| مشروبات الطاقة والرياضة | |

| الشاي والقهوة الجاهزة للشرب | |

| مشروبات الألبان والنباتية | |

| المشروبات غير الكحولية الأخرى |

| زجاجات PET |

| الزجاجات الزجاجية |

| العلب |

| أخرى |

| تعزيز الطاقة |

| الدعم الغذائي والوظيفي |

| أخرى |

| التجارة المباشرة | |

| التجارة غير المباشرة | السوبرماركت / الهايبرماركت |

| متاجر الراحة | |

| تجار التجزئة عبر الإنترنت | |

| المتاجر المتخصصة |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أمريكا الجنوبية | البرازيل |

| كولومبيا | |

| تشيلي | |

| بيرو | |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| أوروبا | المملكة المتحدة |

| ألمانيا | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| روسيا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | المشروبات الكحولية | البيرة |

| النبيذ | ||

| المشروبات الروحية | ||

| الكوكتيلات الجاهزة للشرب | ||

| الماء الصلب | ||

| المشروبات غير الكحولية | المشروبات الغازية | |

| المياه المعبأة | ||

| العصائر والرحيق | ||

| مشروبات الطاقة والرياضة | ||

| الشاي والقهوة الجاهزة للشرب | ||

| مشروبات الألبان والنباتية | ||

| المشروبات غير الكحولية الأخرى | ||

| حسب نوع التعبئة والتغليف | زجاجات PET | |

| الزجاجات الزجاجية | ||

| العلب | ||

| أخرى | ||

| حسب التطبيق | تعزيز الطاقة | |

| الدعم الغذائي والوظيفي | ||

| أخرى | ||

| حسب قناة التوزيع | التجارة المباشرة | |

| التجارة غير المباشرة | السوبرماركت / الهايبرماركت | |

| متاجر الراحة | ||

| تجار التجزئة عبر الإنترنت | ||

| المتاجر المتخصصة | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أمريكا الجنوبية | البرازيل | |

| كولومبيا | ||

| تشيلي | ||

| بيرو | ||

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| أوروبا | المملكة المتحدة | |

| ألمانيا | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| روسيا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| المملكة العربية السعودية | ||

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما حجم سوق المشروبات العالمي في عام 2025؟

حجم سوق المشروبات العالمي هو 1.92 تريليون دولار أمريكي في عام 2025.

ما هو معدل النمو السنوي المركب المتوقع للمشروبات حتى عام 2030؟

من المتوقع أن ينمو السوق بمعدل نمو سنوي مركب 5.92% بين عامي 2025 و2030.

أي تنسيق تعبئة وتغليف ينمو بأسرع وتيرة؟

تتوسع العلب بمعدل نمو سنوي مركب 5.97% بسبب مزايا قابلية إعادة التدوير والراحة.

أي قطاع يُظهر أعلى نمو في التطبيقات؟

يقود الدعم الغذائي والوظيفي بمعدل نمو سنوي مركب 7.23%، مدفوعاً بطلب أسلوب الحياة النشط.

أي منطقة ستضيف أكبر إيرادات تراكمية؟

من المتوقع أن تساهم آسيا والمحيط الهادئ بأعلى مبيعات تراكمية، ترتفع بمعدل نمو سنوي مركب 6.12%.

آخر تحديث للصفحة في: