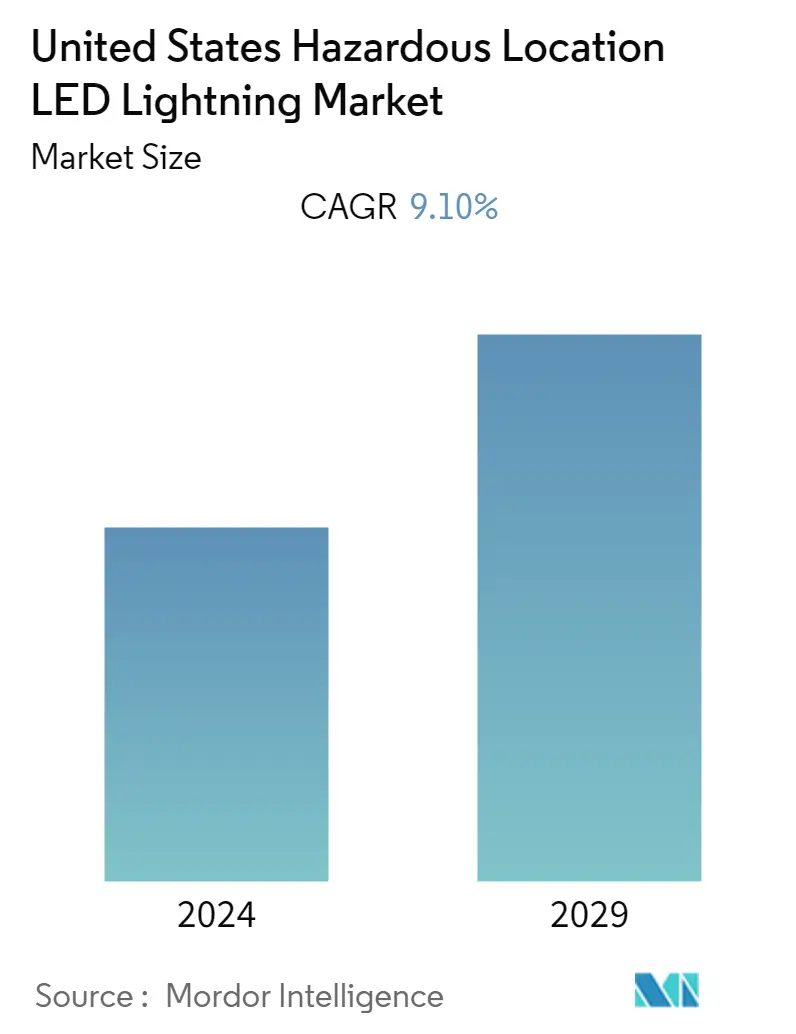

美国危险场所 LED 照明市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2019 - 2022 |

| CAGR | 9.10 % |

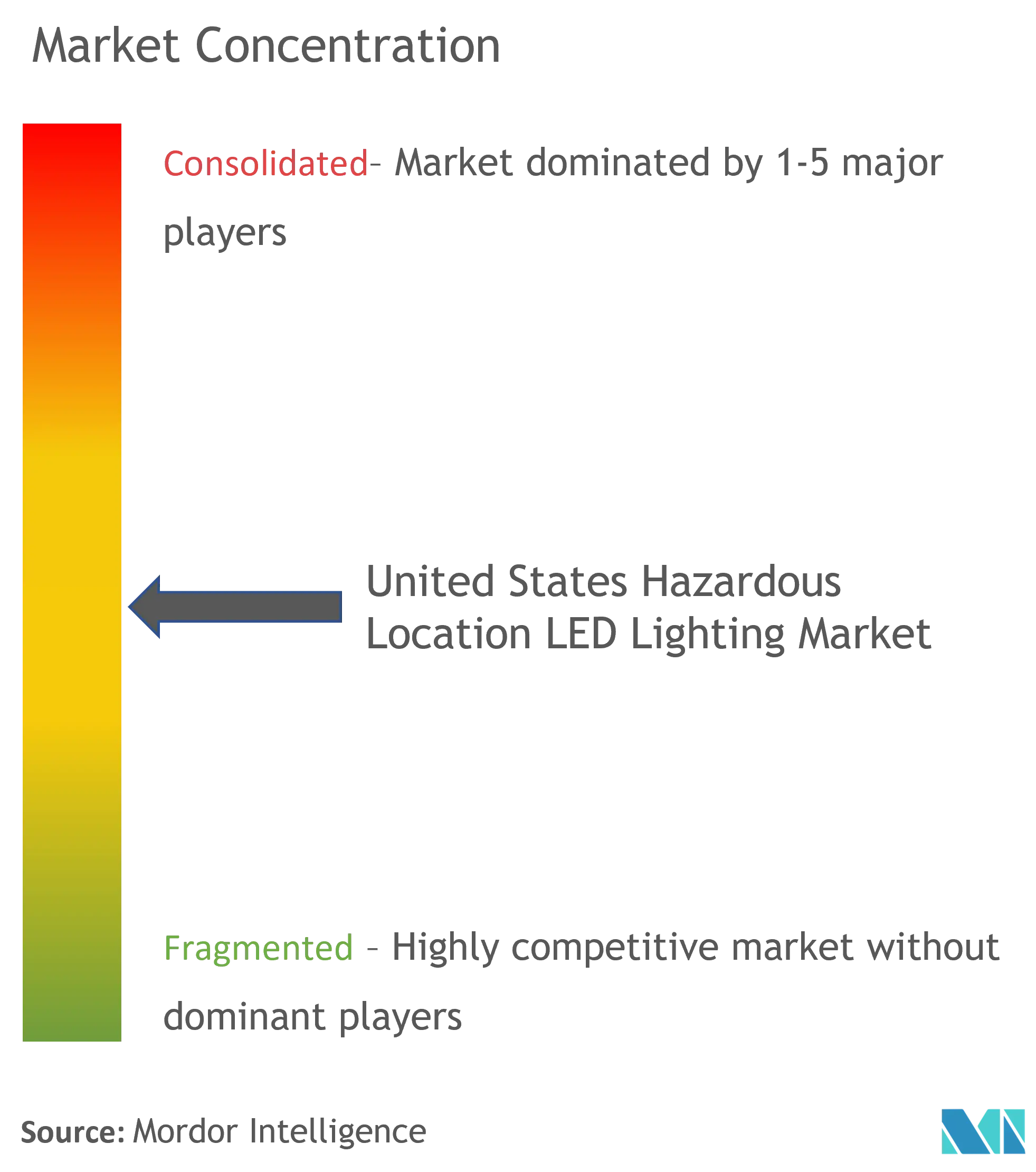

| 市场集中度 | 中等的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

美国危险场所LED照明市场分析

美国危险场所 LED 照明市场预计在预测期内(2021 年至 2026 年)复合年增长率为 9.1%。

- 将危险场所设施改造为 LED 技术的资本投资可能非常巨大。然而,当 LED 的变革得到有效实施时,它可以在节能、减少长期维护和提高设施安全方面带来引人注目的投资回报 (ROI)。

- 制造业占美国能源使用量的近 32%,同时也是该国最重要的能源成本降低机会。因此,LED 照明系统提供了到 2025 年以经济高效的方式消除 15% 至 32% 能源使用的潜在机会。

- 据观察,该地区的供应商越来越多地参与多次发布活动,以升级其现有的危险场所 LED 照明产品。例如,最近,艾默生推出了一种针对石油和天然气行业的陆基钻机照明解决方案。

- 为了吸引工业客户,根据环境定制光输出已成为制造商的普遍趋势。因此,可调 LED 照明解决方案的采用率在过去几年中不断提高。在所研究的市场中,合并、收购和合作是市场参与者产品创新和无机增长的普遍趋势。

- 由于全国范围内的生产停顿和供应链中断,COVID-19 的爆发导致工业产出增长疲软,以及重要制造中心的轻工业生产下降。根据美国能源部 2021 年 7 月发布的报告,许多 LED 制造商表示,由于 COVID-19 大流行后面临的挑战,照明产品的需求下降。

美国危险场所 LED 照明市场趋势

对低成本、低能耗 LED 照明解决方案的需求不断增长

- 研究的市场受到许多因素的推动,例如制造效率的提高、价格的降低、近年来LED功效的提高以及合适的LED灯和改装套件,可以直接取代现有的卤素白炽灯和荧光灯。

- LED 是一种高效节能的照明技术。根据美国能源部的数据,美国的住宅 LED,尤其是能源之星评级的产品,使用的能源至少比白炽灯少 75%,并且使用寿命比白炽灯长 25 倍。此外,LED 体积小且具有方向性,适合住宅环境中的各种用途。由于这些优势,室内应用和住宅用途是所研究市场中最大的创收领域。

- 对节能照明系统不断增长的需求、严格的政府法规以及 LED 产品价格的下降是推动美国采用 LED 照明的一些主要因素。 LED作为一种新的照明光源,在技术和经济上一直在快速发展,这一直在刺激该国对该行业的投资。

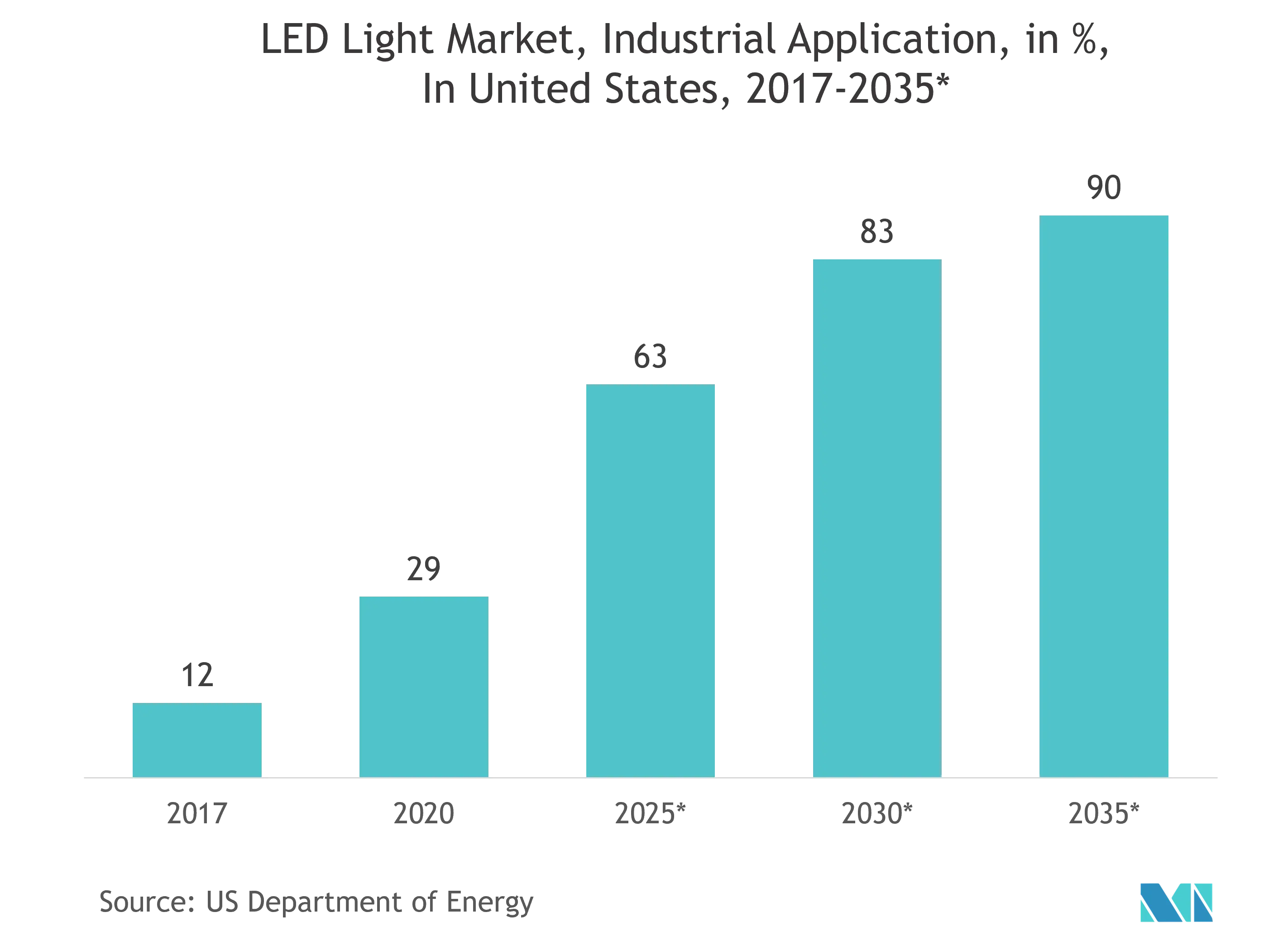

- 据美国能源部称,到 2035 年预计的大部分节能可能是由于商业和工业建筑以及户外照明应用中 LED 照明的使用增加而推动的,这些应用的特点是高光输出和长工作时间。

- 由于 LED 是主要组件之一,互联照明智能功能的集成也已成为所研究市场的重要驱动因素之一。政府针对智慧城市的举措极大地促进了对智能照明解决方案的需求不断增长。互联照明系统预计将成为智慧城市基础设施最关键的组成部分之一。据消费者技术协会称,到 2020 年,智慧城市支出将达到 260 亿美元。

工业应用将大幅增长

- 美国工业部门通过增加对工业级 LED 技术的投资来促进所研究市场的增长。在工业设施内,有多个位置存在高振动、化学品、碎片和潜在爆炸物。这些因素主要影响安装在这些位置的灯具的使用寿命和性能。

- 例如,骨料加工和储存等操作可能会积聚大量灰尘,而其他化学加工操作则属于高腐蚀性环境。随着照明技术的不断发展,使用寿命、能源效率、色彩和安全性都得到了改善。此外,为了确保 LED 灯具在整个使用寿命期间具有可靠、安全和有效的性能,一些市场参与者正在设计用于危险和重工业应用中特定用途的 LED 灯具。

- 工业级 LED 照明解决方案通常具有较高的耐腐蚀性、耐磨性和抗剥落性,即使在大量暴露于阳光的情况下,也能随着时间的推移保持颜色稳定性。此外,许多传统的工业照明解决方案,尤其是 HID 系统,与先进的传感器和无线控制不兼容。此外,较长的启动时间通常迫使设施将这些灯打开更长时间。

- 美国主要照明公司主要致力于积极扩张LED照明市场。他们通过推出许多新的工业级产品,不断提高LED照明的渗透率。应用发展方向正向智能照明、光通信等新兴领域发展。

- 此外,长寿命 LED 和新的安装技术可降低长期维护成本,并通过最大限度地减少频繁更换灯泡或镇流器时对脚手架和其他设备的需求来提高安全性。较低的维护要求消除了高空作业的风险,从而提高了安全性并降低了事故概率。

美国危险场所 LED 照明行业概览

危险场所 LED 照明市场较为分散。厂商倾向于投资创新其产品,以满足 LED 灯行业不断变化的需求。此外,参与者还采取合作、合并和收购等战略活动来扩大自己的影响力。市场的一些最新发展是:。

2021 年 3 月 - Hubbell Control Solutions 发布了 NX 分布式智能照明控制面板(NXP2 系列),该面板将连接点集中在外壳中,并提供易于安装的解决方案,最大限度地减少部署符合规范的照明控制的时间和成本。

2021 年 3 月 - 防爆照明和便携式配电装置供应商 WorkSite Lighting 推出了一款新型 70W LED 防爆灯,适用于危险工业环境。 XP 70W LED 灯具有抗振功能,可延长便携式应用的使用寿命,提供一年工业保修,并指定用于具有防爆标准的 I 级 I 级区域。

2021 年 7 月 - Larson Electronics 是一家总部位于德克萨斯州的企业,在工业照明和设备行业拥有 40 多年的经验,宣布推出危险场所 LED 旋转灯具,属于 Class I, Division 2。这款防爆 LED Light 包括 DALI-PWM 信号转换器以及调光控制。该装置具有使用 Modbus TCP/IP 协议的模拟输出模块。

美国危险场所 LED 照明市场领导者

-

Nemalux Inc

-

Emerson Electric Co.

-

Digital Lumens Inc. (OSRAM)

-

Eaton Corporation

-

Larson Electronics

*免责声明:主要玩家排序不分先后

美国危险场所 LED 照明市场报告 - 目录

-

1. 介绍

-

1.1 研究假设和市场定义

-

1.2 研究范围

-

-

2. 研究方法论

-

3. 执行摘要

-

4. 市场洞察

-

4.1 市场概况

-

4.2 行业吸引力——波特五力分析

-

4.2.1 供应商的议价能力

-

4.2.2 消费者的议价能力

-

4.2.3 新进入者的威胁

-

4.2.4 替代品的威胁

-

4.2.5 竞争激烈程度

-

-

4.3 行业价值链分析

-

4.4 行业政策

-

-

5. 技术概览

-

6. 市场动态

-

6.1 市场驱动因素

-

6.1.1 促进危险场所工人安全的适当照明的法规

-

6.1.2 对经济高效且节能的 LED 照明解决方案的需求不断增长

-

-

6.2 市场挑战

-

6.2.1 将传统灯更换为 LED 照明解决方案的成本高昂

-

-

-

7. 市场细分

-

7.1 按设备类型

-

7.1.1 0区

-

7.1.2 20区

-

7.1.3 1区

-

7.1.4 21区

-

7.1.5 2区

-

7.1.6 22区

-

-

7.2 按最终用户垂直领域

-

7.2.1 油和气

-

7.2.2 石油化工

-

7.2.3 工业的

-

7.2.4 发电

-

7.2.5 制药

-

7.2.6 加工

-

7.2.7 其他最终用户行业

-

-

-

8. 竞争格局

-

8.1 公司简介

-

8.1.1 Nemalux Inc

-

8.1.2 Emerson Electric Co.

-

8.1.3 ABB Installation Products Inc.

-

8.1.4 Digital Lumens Inc. (OSRAM)

-

8.1.5 Eaton Corporation

-

8.1.6 Larson Electronics

-

8.1.7 GE Current

-

8.1.8 Hubbell Limited

-

8.1.9 Azz Inc.

-

8.1.10 Worksite Lighting LLC

-

-

-

9. 投资分析

-

10. 未来市场前景

美国危险场所 LED 照明行业细分

美国危险场所 LED 照明市场因其传统照明的布置而受到需求。防爆照明在危险场所的工业操作中也发挥着至关重要的作用。美国危险场所 LED 照明市场按设备类型(Zone0、Zone 20、Zone1、Zone 21、Zone 2、Zone 22)、最终用户行业(石油和天然气、石化、工业、发电、制药、加工)。

| 按设备类型 | ||

| ||

| ||

| ||

| ||

| ||

|

| 按最终用户垂直领域 | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

美国危险场所 LED 照明市场研究常见问题解答

目前美国危险场所 LED 照明市场规模是多少?

美国危险场所 LED 照明市场预计在预测期内(2024-2029 年)复合年增长率为 9.10%

谁是美国危险场所 LED 照明市场的主要参与者?

Nemalux Inc、Emerson Electric Co.、Digital Lumens Inc. (OSRAM)、Eaton Corporation、Larson Electronics 是在美国危险场所 LED 照明市场运营的主要公司。

美国危险场所 LED 照明市场涵盖几年?

该报告涵盖了美国危险场所 LED 照明市场的历史市场规模:2019 年、2020 年、2021 年、2022 年和 2023 年。该报告还预测了美国危险场所 LED 照明市场的规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

美国危险场所 LED 照明行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国危险场所 LED 照明市场份额、规模和收入增长率统计数据。美国危险场所 LED 闪电分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。