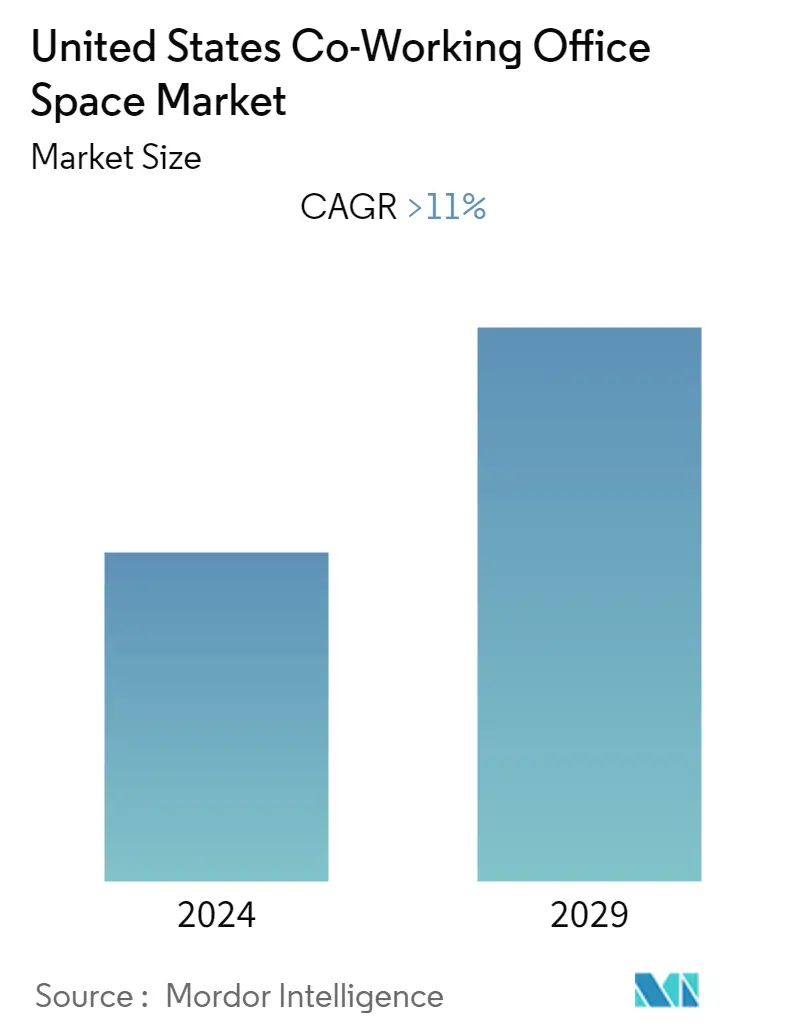

美国联合办公空间市场规模

| 研究期 | 2020 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2020 - 2022 |

| CAGR | > 11.00 % |

| 市场集中度 | 低的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

美国联合办公空间市场分析

预计 2022 年至 2027 年预测期内,美国联合办公空间市场复合年增长率将超过 11%。

由于与 COVID-19 相关的封锁,在家或远程工作的人数不断增加,限制了市场的增长。因此,联合办公空间市场产生的收入在 2020 年有所下降。预计 COVID-19 造成的干扰是暂时的,因为联合办公行业预计在封锁和社会限制放松后会卷土重来。

虽然在家工作是可能的,但在实体办公空间工作在凝聚力和生产力方面的优势仍然很重要。随着企业租户希望减少开支,即使是最传统的租户也开始看到联合办公的价值。

为了避免长期资本支出,美国的大公司正在考虑在灵活的工作空间中租赁办公桌。可以实施中心辐射模型,其中大型企业办公室将拥有一个中央办公室和遍布整个城市的较小卫星办公室网络。与传统办公空间相比,更多公司可能会采用混合工作模式。

联合办公可能会发生变化以适应新常态。然而,灵活性和现代技术可能会在未来导致该行业的强劲复苏。联合办公空间有着令人兴奋的未来。

美国联合办公空间市场趋势

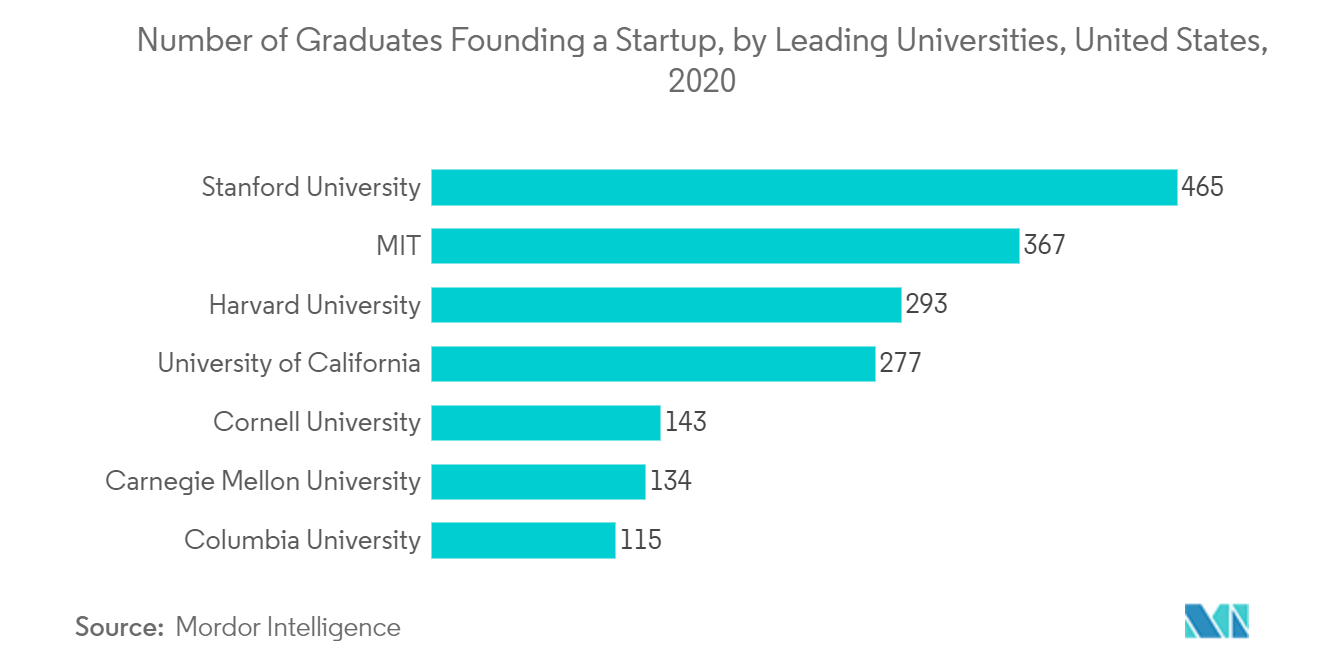

创业文化的兴起

在过去的十年中,创业文化的快速发展和创业精神的高涨导致了联合办公空间的扩大。随着每个人都想自己创业或提供服务,对专业且价格实惠的办公空间的需求不断增加。

将项目外包给远程团队的能力以及数字解决方案在我们生活各个方面的广泛使用降低了市场进入门槛,导致新的初创公司大量涌现。

就初创企业数量而言,美国位居榜首(63,703家)。印度仅以 8,301 家初创企业位居榜单第二位。大约50%的独角兽公司位于美国。

在美国价值超过十亿美元的初创企业中,一半以上是移民创办的。过去两年,金融科技初创公司的数量增加了两倍,从 2019 年的 12,200 多家增加到 2021 年的 26,000 家。

2021年第一季度美国金融科技融资128亿美元,较2020年同期增长220%。

JUUL Labs 是一家总部位于加利福尼亚州的电子烟公司,截至 2021 年 2 月,它是美国资金最充足的科技初创公司,披露的股权融资超过 150 亿美元。

2021 年,总部位于北卡罗来纳州的 Epic Games 获得了约 34 亿美元的股权融资。总部位于佛罗里达州的 Magic Leap 跻身前三名。这家科技公司获得了近 30 亿美元的股权融资。

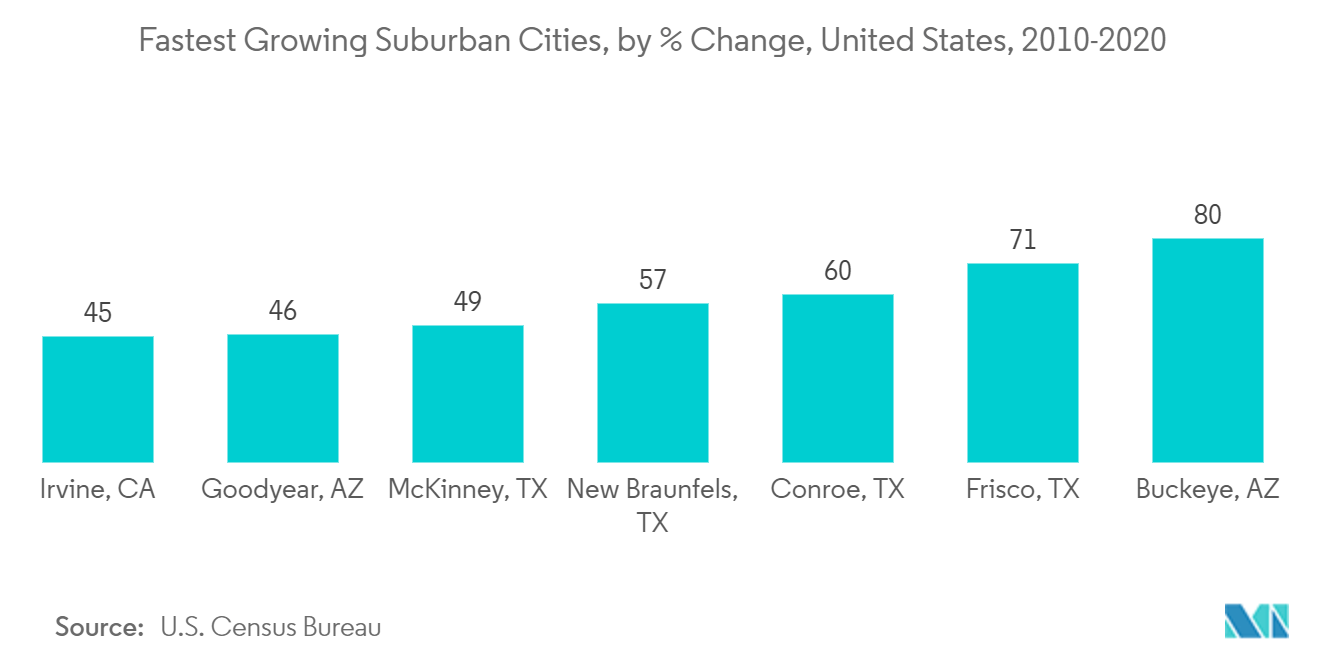

郊区复兴和兼职通勤

到 2022 年及以后,许多现代专业人士将不再需要每天向中央办公室报到,因为混合工作方式得到广泛采用,他们可以在家或联合办公空间工作,同时偶尔访问城市总部。

这种趋势不仅会让他们搬迁到更有价值的住房区(或在郊区社区花费更多时间),而且还会鼓励企业投资当地的联合办公空间,这些空间比主要城市的豪华总部更方便、更便宜地点。

Spaces 是全球最大的灵活办公空间提供商 IWG 网络的一部分,它一直在美国郊区开设新办公地点,这一趋势将持续到 2022 年。

自 2010 年以来,美国最大都市区的郊区人口增加了 470 万人。COVID-19 大流行加剧了人口从城市社区向郊区社区的转移,因为越来越多的人优先考虑隐私、增加居住空间、专用户外空间和其他功能,在人口稠密的城市环境中,访问变得越来越困难。

2020 年人口普查深入了解了这一趋势,指出在大流行的前六个月内,向美国邮政服务提出的地址变更请求数量创历史新高。

各地可以通过战略规划和投资、明智的土地使用政策、与公共和私人利益相关者的合作以及庆祝这些社区的独特特征来重新定义郊区生活体验。

美国联合办公空间行业概况

该市场相对分散,有许多本土企业,如 Regus、WeWork、Spaces 和 Industrious Office。随着新公司和初创公司在该领域的积极涌现,以获得规模经济的好处,市场的碎片化预计将会加剧。

美国联合办公空间市场领导者

-

Regus

-

WeWork

-

Spaces

-

Industrious Office

-

Office Evolution

*免责声明:主要玩家排序不分先后

美国联合办公空间市场新闻

- 2021年12月,WeWork(商业地产公司)宣布与Vertis(数据科学人才和位置平台)建立战略合作伙伴关系。此次合作旨在利用数据帮助会员克服一些与工作场所相关的最困难的挑战,例如确定目标市场中特定人才库的增长情况以及员工通勤时间对生产力的影响。

- 2021 年 1 月,Venture X(革命性设计的办公空间)宣布在科罗拉多州丹佛市开设其最新办公地点 Venture X Denver-Five Points。这个 14,500 平方英尺的工作空间位于圣路易斯韦尔顿街 2590 号的 Lydian 大楼内。 200 号是 Venture X 在丹佛的第二家分店,也是一家女性拥有的特许经营店。 Venture X 特许经营商梅兰妮·威廉姆斯 (Melanie Williams) 和金·科尼尔 (Kim Corniel) 最近购买了这个空间,以前称为 Craft Coworking。

美国联合办公空间市场报告 - 目录

1. 介绍

1.1 研究成果

1.2 研究假设

1.3 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态和洞察

4.1 市场概况

4.2 市场动态

4.2.1 司机

4.2.2 限制

4.2.3 机会

4.3 价值链/供应链分析

4.4 行业吸引力——波特五力分析

4.5 当前的经济和联合办公Spaces市场情景

4.6 联合办公空间市场的技术创新

4.7 政府法规和举措

4.8 远程工作对空间需求的影响

4.9 联合办公空间建设成本洞察

4.10 深入了解主要联合办公空间行业指标(供应、租金、价格、入住率/空置率 (%))

4.11 联合办公空间领域的租金、租赁和租金收益率洞察

4.12 洞察租赁主要趋势

4.13 COVID-19 对市场的影响

5. 市场细分(按价值划分的市场规模)

5.1 按最终用户

5.1.1 个人用户

5.1.2 小型公司

5.1.3 大型公司

5.1.4 其他最终用户

5.2 按类型

5.2.1 灵活管理办公室

5.2.2 服务式办公室

5.3 按申请

5.3.1 信息技术(IT 和 ITES)

5.3.2 法律服务

5.3.3 BFSI(银行、金融服务和保险)

5.3.4 咨询

5.3.5 其他服务

6. 竞争格局

6.1 概述(市场集中度和主要参与者)

6.2 公司简介

6.2.1 Regus

6.2.2 WeWork

6.2.3 空间

6.2.4 Industrious Office

6.2.5 办公室的演变

6.2.6 Venture X

6.2.7 Serendipity Labs

6.2.8 Impact Hub

6.2.9 Knotel

6.2.10 The Wing*

7. 市场的未来

8. 附录

美国联合办公空间行业细分

联合办公空间 是一种不同公司的员工共享办公空间的安排,通过使用共同的基础设施(如设备、公用设施、接待和保管服务、茶点和包裹接收服务)来节省成本和提供便利。美国联合办公空间市场按最终用户、类型和应用进行细分。该报告提供了所有上述细分市场的市场规模和预测价值(十亿美元)。

| 按最终用户 | ||

| ||

| ||

| ||

|

| 按类型 | ||

| ||

|

| 按申请 | ||

| ||

| ||

| ||

| ||

|

美国联合办公空间市场研究常见问题解答

目前美国联合办公空间市场规模有多大?

美国联合办公空间市场预计在预测期内(2024-2029 年)复合年增长率将超过 11%

谁是美国联合办公空间市场的主要参与者?

Regus、WeWork、Spaces、Industrious Office、Office Evolution 是在美国联合办公空间市场运营的主要公司。

美国联合办公空间市场涵盖哪些年份?

该报告涵盖了美国联合办公空间市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了美国联合办公空间市场历年规模:2024年、2025年、2026年、2027年、2028 年和 2029 年。

美国联合办公空间行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国联合办公空间市场份额、规模和收入增长率统计数据。美国联合办公空间分析包括 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。