Размер и доля рынка дыхательных устройств Соединенных Штатов

Анализ рынка дыхательных устройств Соединенных Штатов от Mordor Intelligence

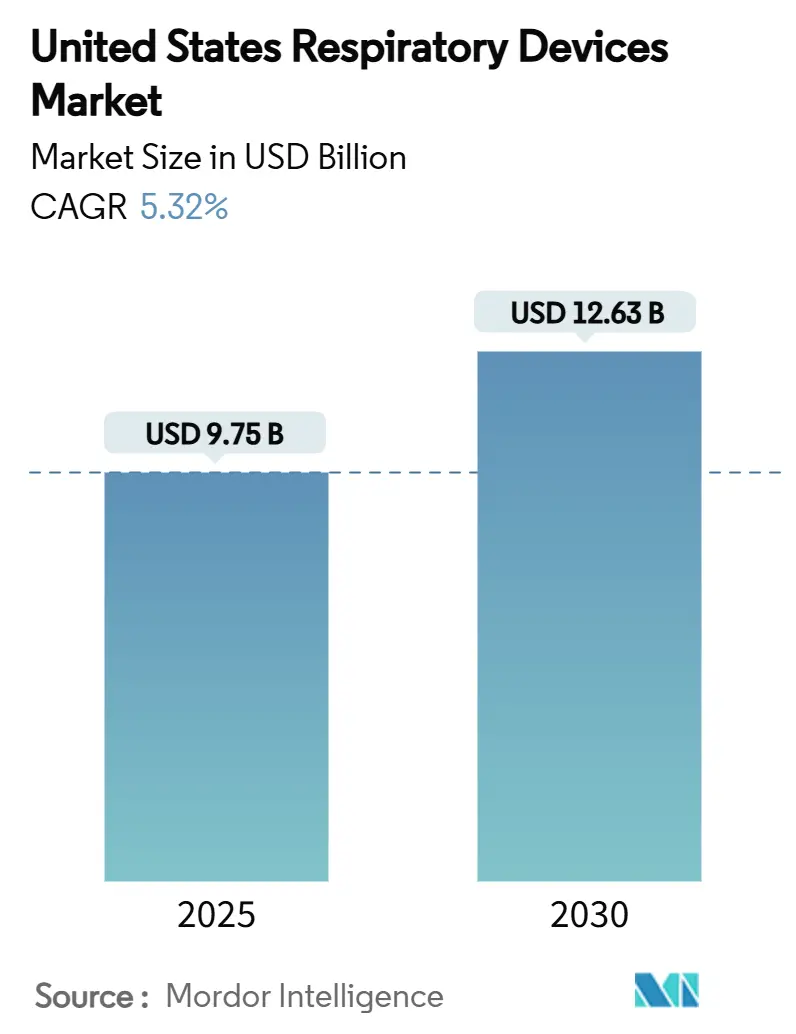

Размер рынка дыхательных устройств Соединенных Штатов оценивается в 9,75 млрд долларов США в 2025 году и, как ожидается, достигнет 12,63 млрд долларов США к 2030 году при среднегодовом темпе роста 5,32% в течение прогнозного периода (2025-2030). Рост спроса обусловлен увеличением распространенности хронических респираторных заболеваний, стареющим населением, которое предпочитает лечение на дому, и расширением возмещения расходов Центрами услуг Medicare и Medicaid (CMS) на домашнюю кислородную терапию и неинвазивную вентиляцию. Усиливающиеся сезоны лесных пожаров, особенно в западных штатах, повышают потребительский интерес к респираторным продуктам для очистки воздуха, в то время как алгоритмы искусственного интеллекта (ИИ), встроенные в диагностические инструменты, сокращают время до оказания помощи и повышают клиническую точность. Одновременно тщательная проверка качества, обусловленная отзывами, заставляет производителей инвестировать в более безопасные материалы и умные датчики, заостряя конкурентное внимание на безопасности пациентов. Умеренная консолидация отрасли продолжается, поскольку ведущие бренды приобретают стартапы в области цифрового здравоохранения для интеграции аппаратного обеспечения, программного обеспечения и анализа данных в единые платформы ухода.[1]Источник: ResMed Inc., "Results for the Third Quarter of Fiscal Year 2025," resmed.com

Ключевые выводы отчета

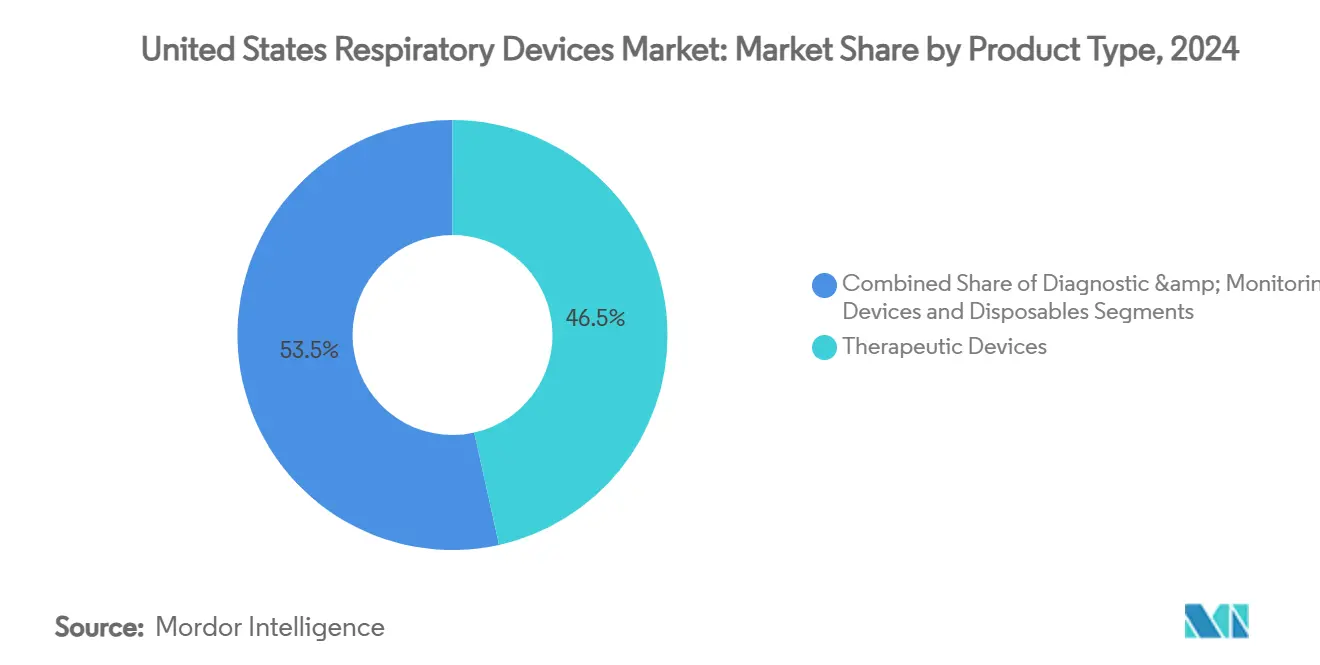

- По типу продукта терапевтические устройства захватили 46,54% доли выручки рынка дыхательных устройств Соединенных Штатов в 2024 году; прогнозируется рост диагностических и мониторинговых устройств со среднегодовым темпом роста 6,65% до 2030 года.

- По показаниям хроническая обструктивная болезнь легких (ХОБЛ) занимала 44,25% размера рынка дыхательных устройств Соединенных Штатов в 2024 году, тогда как прогнозируется расширение апноэ сна со среднегодовым темпом роста 8,93% до 2030 года.

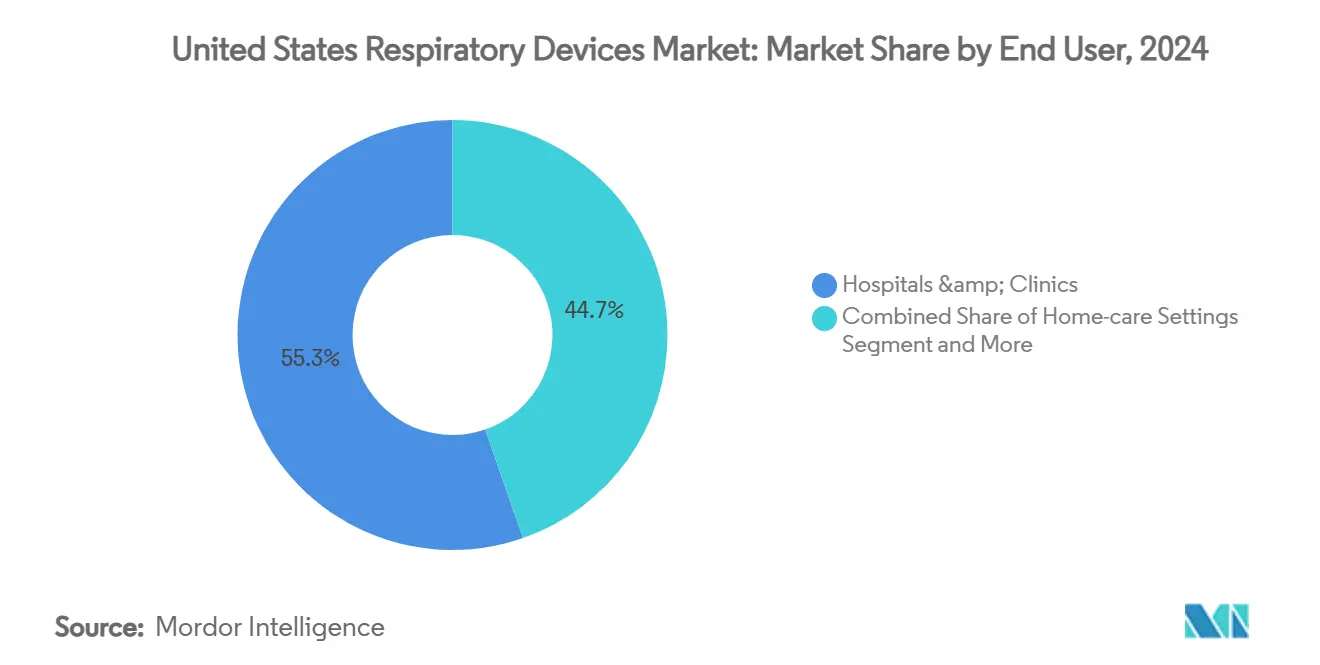

- По конечному пользователю больницы и клиники составили 55,34% доли рынка дыхательных устройств Соединенных Штатов в 2024 году, в то время как домашний уход показывает самый быстрый среднегодовой темп роста 7,87% до 2030 года.

- По регионам Юг занял 32,32% доли рынка дыхательных устройств Соединенных Штатов в 2024 году; Запад лидирует в прогнозах роста со среднегодовым темпом роста 8,34% до 2030 года.

Тенденции и аналитика рынка дыхательных устройств Соединенных Штатов

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая распространенность ХОБЛ и астмы среди взрослого населения США | +1.2% | Национальный уровень, с более высокой концентрацией на Юго-Востоке и Среднем Западе | Долгосрочный период (≥ 4 лет) |

| Старение демографии и переход к домашнему уходу | +0.9% | Национальный уровень, с ускоренным воздействием на Северо-Востоке и Западе | Среднесрочный период (2-4 года) |

| Расширение возмещения CMS на домашнюю кислородную терапию и НИВ | +0.8% | Национальный уровень, с немедленными преимуществами в сельских районах | Краткосрочный период (≤ 2 лет) |

| Внедрение умных подключенных дыхательных устройств через телемедицину | +0.7% | Национальный уровень, с ранним внедрением на Западе и Северо-Востоке | Среднесрочный период (2-4 года) |

| Рост амбулаторных хирургических центров, стимулирующий портативную вентиляцию | +0.5% | Национальный уровень, с концентрацией в мегаполисах | Среднесрочный период (2-4 года) |

| Эпизоды дыма от лесных пожаров, повышающие спрос на домашний уход за дыхательными путями | +0.4% | В основном западные и юго-западные регионы | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущая распространенность ХОБЛ и астмы среди взрослого населения США

ХОБЛ поражает 12,5 миллионов диагностированных взрослых, а астма поражает 26,8 миллионов американцев, при этом распространенность достигает пика в юго-восточных и среднезападных округах.[2]Источник: Центры по контролю и профилактике заболеваний, "Adults Diagnosed with COPD by County," cdc.gov Уровни ХОБЛ на уровне штатов варьируются от 3% на Гавайях до 12% в Западной Вирджинии, отражая различия в воздействии окружающей среды и доступности медицинской помощи. Смертность от ХОБЛ составляет 41-171 смертей на 100 000 взрослых, подчеркивая продолжающуюся терапевтическую нагрузку. Эти эпидемиологические закономерности стимулируют спрос на небулайзеры, кислородные концентраторы и цифровые ингаляторы, способные прогнозировать обострения путем мониторинга показателей инспираторного потока. Ежегодные прямые и косвенные расходы на астму составляют около 80 млрд долларов США, усиливая интерес плательщиков к экономически эффективным домашним респираторным решениям.

Старение демографии и переход к домашнему уходу

Почти четверть американцев будет в возрасте 65 лет и старше к 2060 году, что приведет к структурному сдвигу в сторону домашней терапии и удаленного мониторинга пациентов. Бенефициары Medicare зарегистрировали более 240 тысяч госпитализаций, связанных с ХОБЛ, в последнее время, усиливая потребность в портативных кислородных концентраторах и домашних вентиляторах. Пользователи удаленного мониторинга пациентов уже насчитывают около 50 миллионов и, как ожидается, удвоятся к концу десятилетия, поскольку возмещение расходов согласуется с стимулами ухода, основанного на ценности. Модель групп, ориентированных на пациента, увеличивает операционную сложность, но вознаграждает поставщиков, которые демонстрируют измеримые улучшения результатов с использованием подключенных респираторных платформ. Случаи длительной механической вентиляции более чем удвоились за два десятилетия, сужая мощности в учреждениях постострого ухода и стимулируя инвестиции в домашние вентиляторы.

Расширение возмещения CMS на домашнюю кислородную терапию и НИВ

Новые коды Общей системы кодирования процедур здравоохранения (HCPCS) для многофункциональных дыхательных устройств, вступающие в силу в январе 2025 года, расширяют перечень подходящего оборудования и сокращают периоды окупаемости для поставщиков, развертывающих передовые технологии. Хотя неправильные ставки оплаты за аксессуары CPAP достигли 15% в 2023 году, CMS объединил расширенное покрытие со строгими аудитами документации для сдерживания потерь. График гонораров врачей на 2025 год вводит сокращение средней оплаты на 2,93%, но сохраняет исключения телемедицины, которые позволяют виртуальную оценку респираторных пациентов, поддерживая спрос на оборудование. Планы Medicare Advantage теперь должны включать ХОБЛ и астму в критерии управления медикаментозной терапией, что еще больше расширяет доступ к устройствам. Модель закупок на основе ценности домашнего здравоохранения связывает возмещение расходов с показателями результатов, стимулируя внедрение поставщиками подключенных решений мониторинга, которые проверяют эффективность в реальном мире.

Внедрение умных подключенных дыхательных устройств через телемедицину

Одобрение FDA систем анализа звуков легких с поддержкой ИИ и спирометров для домашнего использования сигнализирует о регулятивной уверенности в диагностике машинного обучения. Домашний тест апноэ сна NightOwl от ResMed добавляется к цифровой экосистеме, которая уже обслуживает 151 миллион жизней пациентов через подключенные к облаку устройства положительного давления в дыхательных путях (PAP). Умные ингаляторы, оснащенные датчиками Bluetooth, обеспечивают данные о приверженности почти в реальном времени и достигают до 80% эффективности доставки лекарств в легкие, превосходя традиционные ингаляторы. Носимые акустические мониторы на поздней стадии разработки позволят непрерывную оценку задержанного воздуха и раннее выявление ухудшения, и несколько получили предварительные коды возмещения расходов до полного коммерческого запуска. Отделения неотложной помощи, пилотирующие инструменты планирования ИИ, сообщают о более коротких ожиданиях механической вентиляции, иллюстрируя нижестоящие приросты мощности от прогнозных данных устройств.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие первоначальные затраты и циклы капитального бюджета больниц | -0.8% | Национальный уровень, с большим воздействием на сельские и общественные больницы | Среднесрочный период (2-4 года) |

| Строгие временные рамки одобрения FDA | -0.6% | Национальный уровень, затрагивающий все категории устройств | Долгосрочный период (≥ 4 лет) |

| Отзывы и проблемы безопасности, подрывающие доверие к бренду | -0.5% | Национальный уровень, с концентрированным воздействием на затронутых производителей | Краткосрочный период (≤ 2 лет) |

| Ограниченная осведомленность о ранней диагностике | -0.4% | Национальный уровень, с более высоким воздействием в недостаточно обслуживаемых сообществах | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные затраты и циклы капитального бюджета больниц

Большинство больниц США выделяют крупные закупки оборудования один раз в финансовый год, продлевая решения о замене на 12-18 месяцев и откладывая приобретение продвинутых вентиляторов и ультразвуковых устройств для визуализации. Сокращение выплат на 2,93% в Графике гонораров врачей на 2025 год сжимает операционную маржу, особенно в сельских учреждениях с тонкими денежными резервами. Возмещение на основе ценности требует четких доказательств клинических результатов для капитальных запросов, поднимая планку для производителей устройств для предоставления данных из реального мира. Хотя ежегодный экономический ущерб от ХОБЛ приближается к 50 млрд долларов США, более длительный период окупаемости сложной диагностики может замедлить внедрение, особенно там, где объемы пациентов скромны.[3]Источник: American Lung Association, "National Indicator Report COPD," lung.org Производители предлагают лизинговые модели и модели подписки за использование для смягчения шока от наклейки, но внедрение остается смешанным за пределами крупных систем здравоохранения.

Строгие временные рамки одобрения FDA

Средние циклы проверки 510(k) для сложных дыхательных устройств превышают 180 дней, удлиняя время выхода на рынок и повышая затраты на разработку. Обозначение прорывного устройства предлагает ускоренный путь, но требует строгих клинических доказательств, препятствие, которое маленькие инноваторы могут с трудом преодолеть. Обязательства по постмаркетинговому наблюдению усилились после громких отзывов, заставляя компании выделять дополнительные ресурсы на продольные исследования безопасности. Хотя более сильный надзор улучшает защиту пациентов, он может задержать коммерциализацию инкрементальных инноваций, таких как обновления программного обеспечения ИИ, встроенные в существующее оборудование. Некоторые фирмы приняли модульные регулятивные стратегии, сначала получив разрешение на основные платформы и наслаивая функции программного обеспечения под последующими дополнениями.

Сегментный анализ

По типу продукта: доминирование терапевтических на фоне диагностического ускорения

Терапевтические устройства заняли 46,54% рынка дыхательных устройств Соединенных Штатов в 2024 году, закрепившись системами положительного давления в дыхательных путях (PAP) и домашними вентиляторами, которые решают как хронические, так и острые состояния. Установленная база генерирует спрос на расходные материалы с высокой маржой, в то время как алгоритмы приверженности, основанные на ИИ, повышают терапевтическую эффективность. Диагностические и мониторинговые устройства остаются самой быстрорастущей категорией со среднегодовым темпом роста 6,65% до 2030 года, поскольку одобренные FDA спирометры для домашнего использования и программное обеспечение аускультации ИИ мигрируют тестирование из клиник в гостиные. Расходные материалы сохраняют устойчивое внедрение, поскольку маски, фильтры и дыхательные контуры требуют периодической замены, обеспечивая повторяющийся доход.

Ключевая точка роста происходит от вибрационных сетчатых небулайзеров, которые обеспечивают превосходное осаждение в терапии ХОБЛ, что приводит к включению в формулы крупными плательщиками. Портативные кислородные концентраторы интегрируют облачную связь, позволяя клиницистам удаленно титровать поток и согласовываться с тенденциями домашнего ухода. Диагностические умные пластыри, которые отслеживают частоту дыхания и движение во сне, сокращают циклы диагностики апноэ сна. В совокупности эти факторы добавляют инкрементальную ценность к размеру рынка дыхательных устройств Соединенных Штатов, одновременно усиливая конкуренцию вокруг пользовательского опыта, основанного на данных.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По показаниям: масштаб ХОБЛ встречается с импульсом апноэ сна

ХОБЛ представлял 44,25% размера рынка дыхательных устройств Соединенных Штатов в 2024 году, поскольку 12,5 миллионов взрослых требовали постоянной вентиляционной поддержки, небулизации и кислородной терапии. Госпитализации среди бенефициаров Medicare усиливают оборот устройств в институциональных условиях и распространяют спрос на учреждения квалифицированного сестринского ухода. Апноэ сна ускоряется со среднегодовым темпом роста 8,93% до 2030 года, движимое принятием страховщиками домашних тестов сна и сильными доказательствами того, что терапия CPAP снижает смертность от всех причин. Астма с распространенностью 8,2% продолжает стимулировать объем ингаляторов и пикфлоуметров, особенно для педиатрического ухода.

Инфекционные респираторные заболевания временно подняли использование вентиляторов во время всплесков COVID-19, нормализуясь на более высоких базовых уровнях, чем до пандемии, поскольку больницы поддерживают резервные запасы. Другие расстройства - включая бронхоэктазы и нейромышечную гиповентиляцию - вносят нишевый, но стабильный спрос на устройства очистки дыхательных путей и вентиляторы с гарантированным объемом. Точная сегментация позволяет поставщикам настраивать аксессуары, такие как специализированные маски для педиатрической когорты апноэ сна, тем самым расширяя адресуемую долю без каннибализации основного дохода от ХОБЛ.

По конечному пользователю: импульс домашнего ухода изменяет распределение

Больницы и клиники занимали 55,34% доли рынка дыхательных устройств Соединенных Штатов в 2024 году благодаря паркам вентиляторов интенсивной терапии, лабораториям легочной функции и отделениям анестезии. Тем не менее, домашний уход регистрирует самый высокий среднегодовой темп роста 7,87%, поскольку плательщики направляют управление хроническими заболеваниями от дорогостоящих стационарных сред. Платформы удаленного мониторинга пациентов подают непрерывные данные о потоке, насыщении и использовании прямо в электронные медицинские записи, поддерживая триггеры возмещения на основе ценности. Амбулаторные хирургические центры предпочитают компактные вентиляторы, которые интегрируют капнографию для оптимизации рабочих процессов амбулаторной седации, отражая более широкий сдвиг к минимально инвазивным процедурам.

Учреждения длительного ухода увеличивают закупки вентиляторов с поддержкой давления и отсасывающих устройств, поскольку число пациентов, нуждающихся в продолжительной дыхательной помощи, растет. Центры неотложной помощи и травм диверсифицируют инвентарь высокопоточными назальными кислородными системами и портативными комплектами готовности ЭКМО для буферизации против массовых дыхательных событий. Коллективно эта динамика перестраивает распределительные сети, побуждая производителей заключать партнерства с поставщиками долговечного медицинского оборудования для достижения пациентов везде, где они получают уход

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Юг лидировал с 32,32% рынка дыхательных устройств Соединенных Штатов в 2024 году, отражая повышенную распространенность ХОБЛ, которая достигает пика в 12% в Западной Вирджинии по сравнению с 3% на Гавайях. Высокое использование кондиционирования воздуха повышает потребности в контроле влажности в помещении, влияя на выбор осушающих кислородных концентраторов. Крепкие больничные сети региона и значительный след долгосрочного ухода подкрепляют циклы замены вентиляторов и отсасывающего оборудования.

Запад показывает самый сильный среднегодовой темп роста 8,34% до 2030 года, поскольку дым от лесных пожаров стимулирует потребительское внедрение дыхательных устройств, оснащенных HEPA, и поскольку передовые в технологическом отношении системы здравоохранения принимают домашнюю диагностику с поддержкой ИИ. Фильтрация воздуха в помещении может вдвое сократить воздействие твердых частиц во время дымовых событий, поощряя страховщиков страховать очистители для высокорисковых участников. Технологические хабы в Калифорнии и Вашингтоне способствуют ранним испытаниям подключенных ингаляторов и акустических носимых устройств, ускоряя коммерческое внедрение.

Северо-Восток выигрывает от более высоких расходов на здравоохранение на душу населения и раннего внедрения решений цифрового здравоохранения; академические медицинские центры там часто пионеры алгоритмов ИИ для дыхательных путей. Средний Запад балансирует промышленные проблемы качества воздуха с воздействием сельскохозяйственной пыли, поддерживая устойчивый спрос на замену устройств. Между тем, Юго-Запад сталкивается с дыхательными рисками пыльных бурь, которые повышают покупки фильтрации и небулайзеров среди уязвимых групп. Во всех регионах возмещение CMS за домашний кислород и неинвазивную вентиляцию сужает разрывы между сельскими и городскими районами, позволяя пациентам в отдаленных округах получать доступ к продвинутым устройствам без дальних поездок за медицинской помощью.

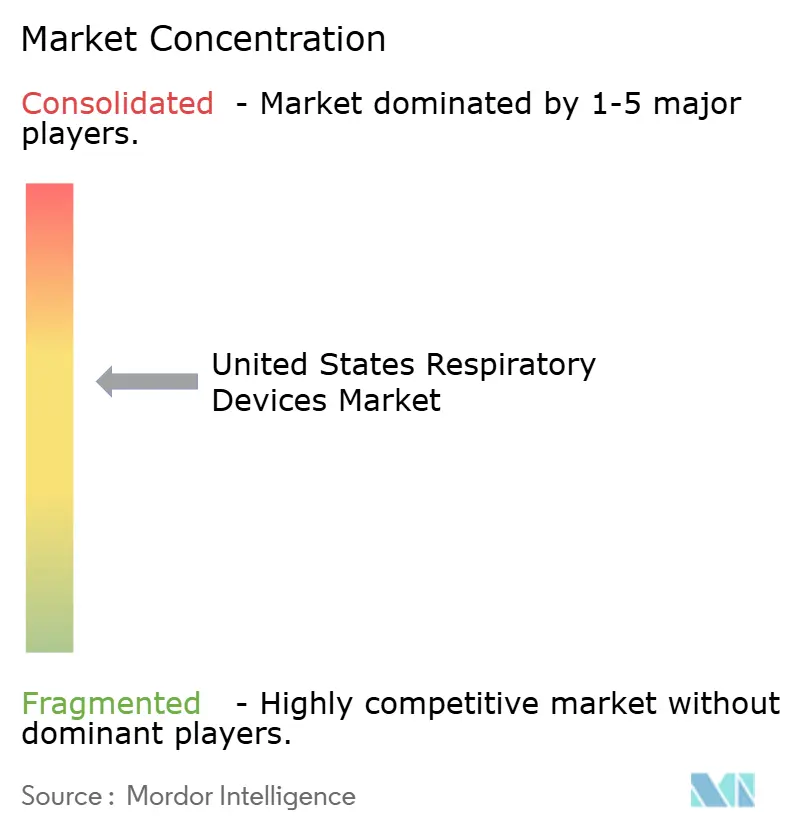

Конкурентная среда

Концентрация отрасли умеренная. ResMed лидирует с экосистемой PAP, подключенной к облаку, которая обеспечила 1,3 млрд долларов США квартальной выручки, реинвестированной в размере 7% от продаж в НИОКР. Philips проводит восстановление затронутых отзывом запасов, сотрудничая с Medtronic над технологией мониторинга пациентов следующего поколения. Fisher & Paykel Healthcare использует расширяющийся патентный портфель вокруг назальных интерфейсов низкого давления для дифференциации по комфорту и приверженности.

Стратегические приобретения ускоряют диверсификацию портфеля: покупка Rotech Healthcare компанией Owens & Minor за 1,36 млрд долларов США углубляет распределение в канале домашних дыхательных путей. Продажа Medtronic своей традиционной линейки вентиляторов освободила капитал для удвоения внимания на мониторах, богатых датчиками, которые питают панели прогнозной аналитики.

Стартапы, сосредоточенные на аускультации ИИ и носимом акустическом мониторинге, получают миноритарные инвестиции от действующих лиц, стремящихся к ранней стадии опциональности. Конкурентная граница таким образом смещается от автономного оборудования к полноценным платформам дыхательного ухода, которые объединяют устройства, программное обеспечение и оборачивающие услуги.

Лидеры индустрии дыхательных устройств Соединенных Штатов

-

Fisher & Paykel Healthcare Ltd

-

ResMed

-

Koninklijke Philips N.V.

-

Drägerwerk AG

-

GE HealthCare

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки в отрасли

- Январь 2025: ResMed объявил о национальной доступности своего одобренного FDA домашнего теста апноэ сна NightOwl по всем Соединенным Штатам.

- Декабрь 2024: Movano Health получил разрешение FDA на функцию пульсоксиметрии своего умного кольца EvieMED.

- Сентябрь 2024: FDA одобрил Sleep Rx, первое бесконтактное диагностическое устройство апноэ сна, использующее массив пневматических датчиков.

- Август 2024: Huxley Medical получил разрешение 510(k) на SANSA, носимый на груди диагностический пластырь апноэ сна.

Область отчета о рынке дыхательных устройств Соединенных Штатов

Согласно области отчета, дыхательные устройства включают диагностические и мониторинговые дыхательные устройства, терапевтические устройства и расходные материалы для введения долгосрочной искусственной респирации. Рынок дыхательных устройств Соединенных Штатов сегментирован по типу (диагностические и мониторинговые устройства (спирометры, устройства тестирования сна, пикфлоуметры, пульсоксиметры, капнографы, другие диагностические и мониторинговые устройства), терапевтические устройства (устройства CPAP, устройства BiPAP, увлажнители, небулайзеры, кислородные концентраторы, вентиляторы, ингаляторы, другие терапевтические устройства) и расходные материалы (маски, дыхательные контуры, другие расходные материалы). Отчет предлагает стоимость (в млн долларов США) для вышеуказанных сегментов.

| Диагностические и мониторинговые устройства | Спирометры |

| Устройства тестирования сна | |

| Пикфлоуметры | |

| Пульсоксиметры | |

| Капнографы | |

| Другие диагностические и мониторинговые устройства | |

| Терапевтические устройства | Устройства CPAP |

| Устройства BiPAP | |

| Увлажнители | |

| Небулайзеры | |

| Кислородные концентраторы | |

| Вентиляторы (инвазивные, неинвазивные) | |

| Ингаляторы (MDI, DPI, мягкий туман) | |

| Другие терапевтические устройства | |

| Расходные материалы | Маски (CPAP, кислородные, небулайзерные) |

| Дыхательные контуры | |

| Фильтры и канюли | |

| Другие расходные материалы |

| ХОБЛ |

| Астма |

| Апноэ сна |

| Инфекционные заболевания |

| Другие респираторные расстройства |

| Больницы и клиники |

| Домашний уход |

| Амбулаторные хирургические центры |

| Центры неотложной помощи и травм |

| Учреждения длительного ухода |

| Северо-Восток |

| Средний Запад |

| Юго-Восток |

| Запад |

| Юго-Запад |

| По типу продукта | Диагностические и мониторинговые устройства | Спирометры |

| Устройства тестирования сна | ||

| Пикфлоуметры | ||

| Пульсоксиметры | ||

| Капнографы | ||

| Другие диагностические и мониторинговые устройства | ||

| Терапевтические устройства | Устройства CPAP | |

| Устройства BiPAP | ||

| Увлажнители | ||

| Небулайзеры | ||

| Кислородные концентраторы | ||

| Вентиляторы (инвазивные, неинвазивные) | ||

| Ингаляторы (MDI, DPI, мягкий туман) | ||

| Другие терапевтические устройства | ||

| Расходные материалы | Маски (CPAP, кислородные, небулайзерные) | |

| Дыхательные контуры | ||

| Фильтры и канюли | ||

| Другие расходные материалы | ||

| По показаниям | ХОБЛ | |

| Астма | ||

| Апноэ сна | ||

| Инфекционные заболевания | ||

| Другие респираторные расстройства | ||

| По конечному пользователю | Больницы и клиники | |

| Домашний уход | ||

| Амбулаторные хирургические центры | ||

| Центры неотложной помощи и травм | ||

| Учреждения длительного ухода | ||

| По регионам | Северо-Восток | |

| Средний Запад | ||

| Юго-Восток | ||

| Запад | ||

| Юго-Запад | ||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка дыхательных устройств Соединенных Штатов в 2025 году?

Размер рынка дыхательных устройств Соединенных Штатов составляет 9,75 млрд долларов США в 2025 году и прогнозируется достигнуть 12,63 млрд долларов США к 2030 году.

Какая категория продуктов генерирует наибольшую выручку?

Терапевтические устройства составляют 46,54% выручки 2024 года, возглавляемые системами CPAP и BiPAP.

Какое показание растет быстрее всего?

Апноэ сна расширяется со среднегодовым темпом роста 8,93% до 2030 года благодаря большей доступности домашних тестов и покрытию плательщиков терапии CPAP.

Почему западный регион является самым быстрорастущим географическим регионом?

События качества воздуха, связанные с лесными пожарами, и раннее внедрение подключенных технологий здравоохранения стимулируют среднегодовой темп роста 8,34% на Западе.

Какой фактор больше всего ограничивает закупку устройств больницами?

Высокие первоначальные капитальные затраты в сочетании с более жестким возмещением CMS замедляют циклы закупок, особенно в сельских больницах.

Как отзывы влияют на динамику рынка?

Крупномасштабные отзывы сместили лояльность к бренду и побудили поставщиков тщательно изучать историю безопасности устройств перед покупкой, открывая двери для конкурентов с более сильными записями качества.

Последнее обновление страницы: