Размер и доля рынка пищевых подсластителей Великобритании

Анализ рынка пищевых подсластителей Великобритании от Mordor Intelligence

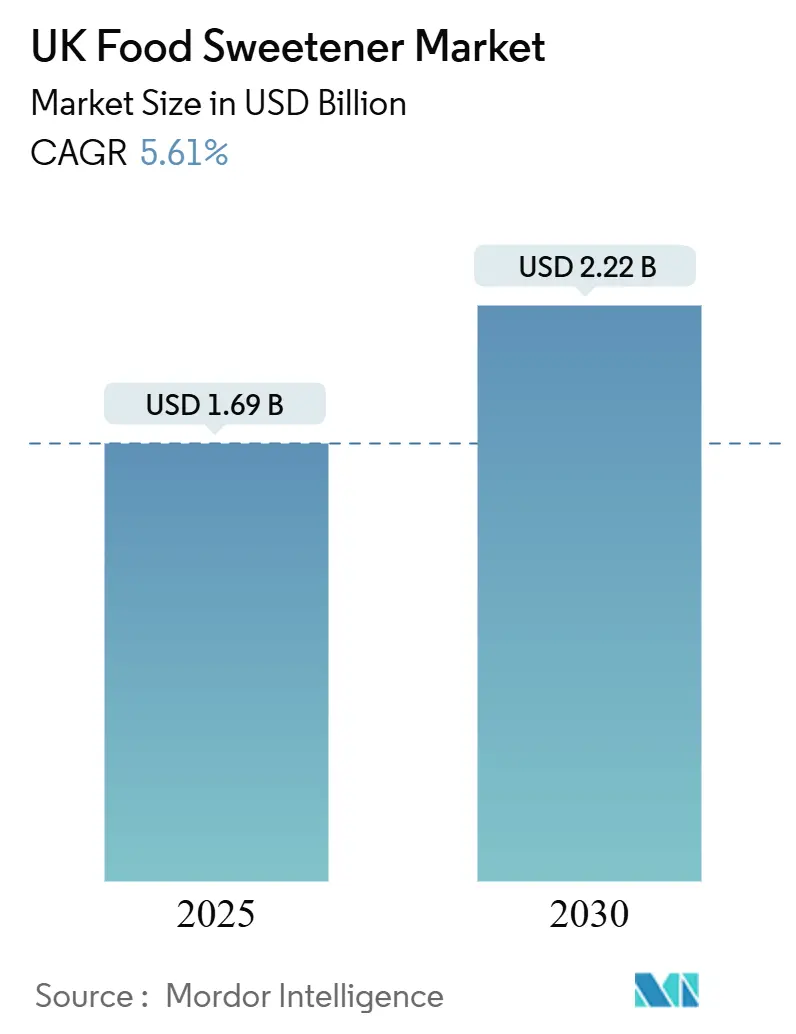

Размер рынка подсластителей Великобритании, оценивающийся в 1,69 млрд долларов США в 2025 году, ожидается достигнет 2,22 млрд долларов США к 2030 году с CAGR 5,61%. Рост рынка обусловлен доминирующим положением Англии в индустрии подсластителей, обширной исследовательской и опытно-конструкторской деятельностью, проводимой многонациональными поставщиками, и значительной поддержкой розничных торговцев продуктов собственных торговых марок с пониженным содержанием сахара. Натуральные высокоинтенсивные подсластители, такие как стевия и монах-фрукт, набирают существенную долю рынка после смягчения Агентством по пищевым стандартам регулирования новых пищевых продуктов. Жидкие формы подсластителей повышают эффективность производства и упрощают производственные процессы в концентратах безалкогольных напитков и соусах. Технологические усовершенствования в технологиях модуляции вкуса, процессах биоконверсии и сладких белках эффективно решают проблемы послевкусия, позволяя брендам продуктов питания и напитков соответствовать требованиям налога 2025 года, сохраняя при этом желаемый вкусовой профиль продукта [1]HM Treasury, "Soft Drinks Industry Levy statistics," gov.uk.

Ключевые выводы отчета

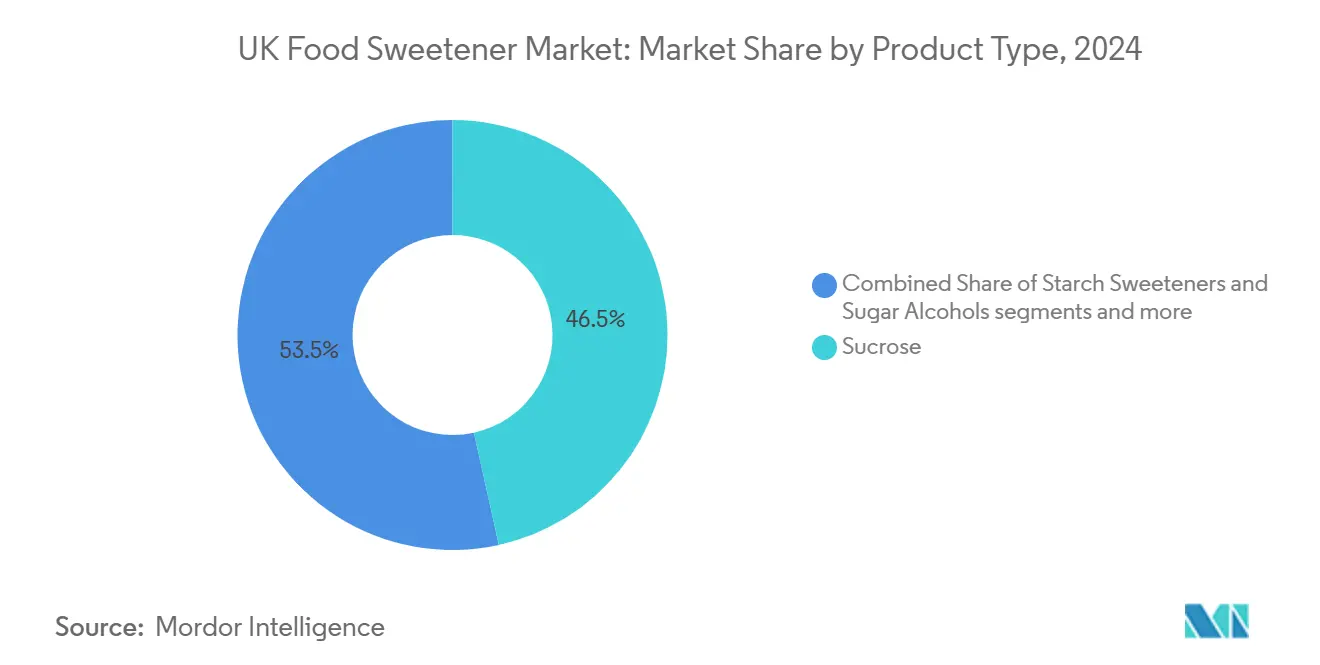

- По типу продукта сахароза лидировала с 48,15% доли рынка подсластителей Великобритании в 2024 году, тогда как высокоинтенсивные подсластители прогнозируются к росту с CAGR 7,10% до 2030 года во всех регионах.

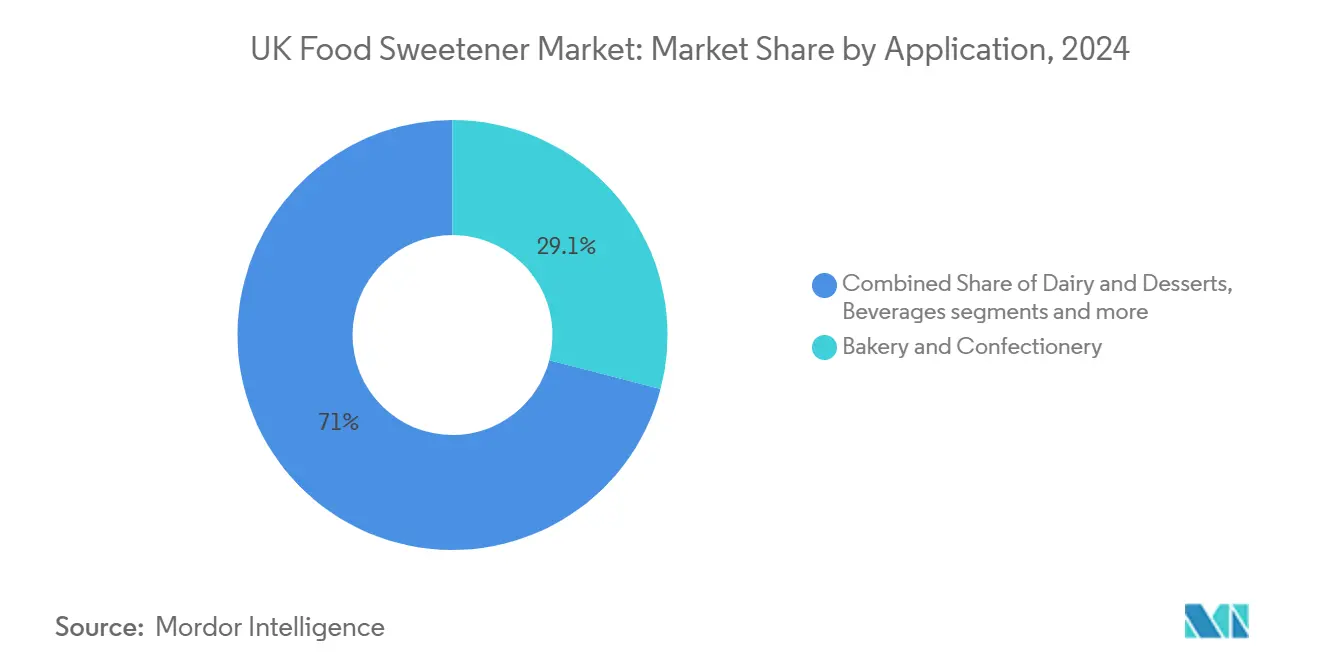

- По применению хлебобулочные и кондитерские изделия составили 29,05% доли рынка подсластителей Великобритании в 2024 году, в то время как напитки прогнозируются к расширению с CAGR 6,71% к 2030 году.

- По форме порошки доминировали с долей 44,22% в 2024 году; жидкие форматы будут расти с CAGR 7,24% благодаря преимуществам промышленной обработки в центрах производства напитков Англии.

- По категории обычные варианты занимали 93,56% доли в 2024 году, однако органические подсластители готовы к CAGR 8,13% по мере расширения спроса на премиальные продукты с чистой этикеткой.

- По региону Англия занимала 80,54% доли рынка подсластителей Великобритании в 2024 году и готова поддерживать CAGR 6,10% до 2030 года.

Тенденции и инсайты рынка пищевых подсластителей Великобритании

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая распространенность ожирения и диабета | +1.2% | Фокус на Англии, распространение на Шотландию и Уэльс | Среднесрочный (2-4 года) |

| Сдвиг, вызванный налогом на сахар, к низкокалорийным альтернативам | +1.8% | По всей Великобритании, сильнее всего в Англии | Краткосрочный (≤ 2 лет) |

| Спрос на чистую этикетку, стимулирующий принятие подсластителей на растительной основе | +0.9% | В основном Англия и Шотландия | Долгосрочный (≥ 4 лет) |

| Быстрые инновации в продуктах питания и напитках с пониженным содержанием сахара | +0.7% | Производственные центры по всей Великобритании | Среднесрочный (2-4 года) |

| Расширение категорий функциональных продуктов питания и низкокалорийных напитков | +0.6% | Розничные каналы Англии, городские центры | Среднесрочный (2-4 года) |

| Государственная и регуляторная поддержка инициатив по снижению сахара | +0.9% | Реализация политики по всей Великобритании | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущая распространенность ожирения и диабета

Высокая распространенность взрослых с избыточным весом и ожирением в Великобритании ежегодно генерирует существенные социально-экономические затраты. Государственная политика здравоохранения поощряет производителей продуктов питания к переформулированию продуктов путем ограничения содержания свободного сахара в ежедневном потреблении энергии. Это увеличило использование подсластителей в хлебобулочных изделиях, крупах и напитках. Производители, ориентированные на чувствительные к цене потребительские сегменты, внедряют высокоинтенсивные системы подслащивания для поддержания доступного ценообразования, удовлетворяя при этом требования общественного здравоохранения. Растущие расходы Национальной службы здравоохранения (NHS) на управление диабетом усиливают профилактические программы питания, стимулируя спрос на подсластители, которые сохраняют привычные вкусовые профили. [2]UK Government, "Scientific Advisory Committee on Nutrition: Sugar & Health," gov.uk.

Сдвиг, вызванный налогом на сахар, к низкокалорийным альтернативам

Налог на индустрию безалкогольных напитков фундаментально трансформировал составы напитков, достигнув 46% снижения содержания сахара в затронутых продуктах с момента внедрения. Текущие регуляторные предложения стремятся укрепить рамки путем снижения налогооблагаемого порога до 4г на 100мл и устранения существующих исключений на основе молока [3]HM Revenue and Customs, "Public consultation on SDIL threshold change," gov.uk. Более 50% производителей напитков стратегически переформулировали свои продуктовые портфели, чтобы избежать финансовых штрафов, демонстрируя существенное влияние налога в перенаправлении моделей потребления к альтернативам подсластителей. Политики активно рассматривают расширение налогового фреймворка для включения печенья и шоколадных продуктов, что откроет значительные новые рыночные возможности в индустрии подсластителей. Последовательное выделение доходов от налога на школьные спортивные программы продолжает поддерживать сильную межпартийную политическую поддержку, указывая на потенциальное системное расширение налога, которое может ускорить принятие подсластителей в основных потребительских брендах и продуктовых категориях.

Спрос на чистую этикетку, стимулирующий принятие подсластителей на растительной основе

Потребительское предпочтение ингредиентов растительного происхождения продолжает расти из-за их воспринимаемых преимуществ для здоровья. Этот сдвиг особенно заметен в развитых рынках, где сознательные к здоровью потребители активно ищут натуральные альтернативы искусственным подсластителям. Переклассификация экстрактов плодов монаха Агентством по пищевым стандартам в 2024 году как неновых ингредиентов устранила регуляторные барьеры, позволив производителям более эффективно вводить премиальные натуральные комбинации подсластителей на рынок. Это регуляторное изменение вызвало инновации в разработке продуктов, при этом компании запускают новые формулировки, которые комбинируют плод монаха с другими натуральными подсластителями для достижения оптимальных вкусовых профилей и функциональности. [4]Food Standards Agency, "Monk fruit decoctions no longer novel foods," food.gov.uk. Стратегическое сотрудничество Tate & Lyle с BioHarvest для усиления ботанических производственных возможностей укрепляет отраслевой сдвиг к ингредиентам на растительной основе. Исследования экологического воздействия демонстрируют, что углеродный след стевии на 90% ниже обычного производства сахара, делая ее особенно привлекательной для экологически сознательных потребителей-миллениалов, которые приоритизируют устойчивый выбор продуктов питания.

Быстрые инновации в продуктах питания и напитках с пониженным содержанием сахара

Технологические разработки в формулировании подсластителей трансформируют инновации продуктов в пищевой промышленности и производстве напитков. Tate & Lyle представила свой продвинутый инструмент формулирования 'Tate & Lyle Sensation', чтобы помочь производителям оптимизировать характеристики ощущений во рту, поддерживать прибыльность и разрабатывать продукты с более чистой этикеткой. Avansya, стратегическое совместное предприятие между DSM-Firmenich и Cargill, получила регуляторное одобрение для своих подсластителей стевии, полученных брожением, расширив портфель решений по снижению сахара в переработанных продуктах питания. В кондитерском сегменте исследования рынка показывают, что хотя 62% потребителей признают более здоровые альтернативы, только 10% регулярно покупают их, выявляя существенный потенциал роста для переформулированных продуктов. Одобрение FDA инновационных функциональных ингредиентов, особенно сладкого белка браззеина, предоставляет производителям усиленные возможности для снижения содержания сахара, сохраняя при этом снисходительные вкусовые профили, которых ожидают потребители.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Скептицизм потребителей к искусственным подсластителям | -0.8% | По всей Великобритании, сильнее в сельских районах | Среднесрочный (2-4 года) |

| Проблемы вкусового профиля и послевкусия | -0.6% | Потребительские рынки по всей Великобритании | Краткосрочный (≤ 2 лет) |

| Волатильность цен на сырье для натуральных подсластителей | -0.4% | Глобальные цепи поставок, влияющие на Великобританию | Среднесрочный (2-4 года) |

| Сложность формулирования и вопросы стабильности продукта | -0.3% | Производственные центры Великобритании | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Скептицизм потребителей к искусственным подсластителям

Рекомендация Всемирной организации здравоохранения 2024 года по эффективности несахарных подсластителей в управлении весом усилила общественное внимание к аспартаму и сахарину. Хотя регуляторные органы последовательно подтверждают безопасность этих подсластителей через научные доказательства, широкое освещение в СМИ усилило колебания потребителей, особенно среди родителей, обеспокоенных долгосрочными последствиями для здоровья. Производители натуральных подсластителей капитализируют на этих настроениях, но устанавливают значительные ценовые премии, создавая отчетливую двухуровневую рыночную структуру. Компании ответили внедрением комплексных практик маркировки и запуском целевых инициатив по обучению потребителей. Однако постоянные опасения продолжают влиять на продажи традиционных искусственных подсластителей, особенно в сельских районах, где глубоко укоренившиеся проблемы доверия потребителей и ограниченная осведомленность о продуктах остаются значительными барьерами для принятия.

Проблемы вкусового профиля и послевкусия

Ребаудиозид А, доминирующее коммерческое соединение стевии, проявляет устойчивое травянистое послевкусие, которое влияет на формулирование продукта. Эта характеристика побудила производителей исследовать смеси гликозидов и продвинутые решения маскировки вкуса. Технологии инкапсуляции, такие как TasteMod² от CO² Sustain, эффективно улучшают распределение сладости и временные профили в газированных напитках. Однако эти решения вносят дополнительные производственные затраты и сложности формулирования. Малые пекарни, особенно с ограниченными техническими ресурсами, борются с внедрением сложных многокомпонентных систем подслащивания, что приводит к более медленному принятию рынка в ремесленных сегментах. Индустрия продолжает инвестировать в исследования и разработку альтернатив, включая ребаудиозид М, полученный брожением, и новые решения сладких белков, хотя эти инновации остаются в ранних фазах разработки и масштабирования.

Анализ сегментов

По типу продукта: высокоинтенсивные подсластители бросают вызов доминированию сахарозы

Сахароза поддерживает 48,15% долю рынка подсластителей Великобритании в 2024 году, поддерживаемая установленными рецептами и ценовыми преимуществами. Высокоинтенсивные подсластители, включая стевию, сукралозу и ацесульфам-К, растут с CAGR 7,10% до 2030 года, стимулируемые усилиями производителей по соблюдению налогов на сахар и снижению калорийности. Рынок Великобритании высокоинтенсивных подсластителей ожидается расширить примерно на треть, поддерживаемый продуктами reb-M от Avansya, полученными брожением, которые сочетают натуральные ингредиенты с характеристиками вкуса, похожими на сахар. Крахмальные гидролизаты и полиолы предоставляют среднекалорийные альтернативы, в то время как ксилит и сорбит поддерживают последовательный спрос в продуктах гигиены зубов, таких как жвачки и мятные конфеты. Аллулоза и тагатоза ожидают одобрения новых пищевых продуктов, что может расширить варианты продуктов на рынке.

Потребительский спрос на натуральные ингредиенты побуждает производителей включать натуральные экстракты подсластителей. Использование плода монаха расширяется после получения регуляторных одобрений, в то время как сотрудничество октября 2024 года между Tate & Lyle и Manus Bio направлено на увеличение производственной мощности стевии Reb M. Хотя натуральные подсластители не достигли ценового эквивалента с объемным сахаром, колебания цен на сахар сужают этот ценовой разрыв. Хотя дискуссии Всемирной организации здравоохранения могут повлиять на использование аспартама, сукралоза сохраняет свою рыночную позицию в промышленных хлебопекарных применениях, особенно в формулировках смесей для тортов, благодаря своим свойствам термостабильности.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По форме: жидкие форматы получают преимущества промышленной обработки

Порошковые подсластители доминировали на рынке с долей 44,22% в 2024 году, стимулируемые их удобством в сухих смесевых применениях. Однако жидкие подсластители растут с CAGR 7,24%, поскольку производители напитков предпочитают их точность дозирования насосом и более быстрые скорости растворения в высокообъемных производственных линиях. Доля рынка жидких подсластителей Великобритании продолжает расширяться, поскольку концентрированные сиропы снижают затраты на хранение. Хотя кристаллические покрытые частицы обеспечивают контролируемое высвобождение в кондитерских применениях, они сталкиваются с трудностями масштабирования производства. Новые гибридные инкапсулированные форматы сочетают легкую дисперсию жидкостей со стабильностью хранения порошков.

Производственные предприятия в Мидлендсе переходят на танкерные поставки сиропов сахарозы и растворов стевии для минимизации производственных прерываний. Порошковые форматы поддерживают свою важность в саше для общественного питания и розничных пакетиках, где точная дозировка и влагостойкость являются важными. Увеличенные регуляторные требования к микробиологической безопасности жидких подсластителей стимулируют новые инвестиции в асептическое процессинговое оборудование.

По категории: органические подсластители командуют премиальным ростом

Рынок органических подсластителей растет с CAGR 8,13% до 2030 года, стимулируемый потребителями, готовыми платить премиальные цены за натуральные и устойчивые альтернативы. Обычные подсластители поддерживают доминирование рынка с долей 93,56% в 2024 году. Тренд чистой этикетки увеличивает принятие органических подсластителей в премиальных сегментах продуктов питания и напитков, поскольку производители маркетируют эти продукты как более здоровые альтернативы. В Великобритании потребители сдвигаются к более здоровому выбору продуктов питания по мере замедления инфляции, особенно среди более молодых потребителей, которые предпочитают натуральные ингредиенты.

Требования органической сертификации увеличивают сложность и затраты цепи поставок, ограничивая проникновение на рынок органических подсластителей. Однако растущая осведомленность потребителей о сельскохозяйственных практиках и экологических воздействиях стимулирует спрос на органические альтернативы. Стевия и плод монаха остаются основными вариантами органических подсластителей, поскольку они естественного происхождения и требуют минимальной переработки. Обычные подсластители поддерживают свои ценовые преимущества и широкие применения, особенно в чувствительных к цене сегментах и промышленных использованиях, где органическая сертификация предоставляет ограниченную ценность.

По применению: напитки ускоряются мимо традиционного лидерства хлебопекарен

Хлебобулочные и кондитерские изделия поддерживают 29,05% долю рынка в 2024 году, поддерживаемые традиционными формулировками. Сегмент напитков испытывает наивысшее воздействие налога на сахар, стимулируя CAGR 6,71%. Производители напитков переформулируют газированные напитки, ароматизированные воды и крепкие зельтеры, используя комбинации стевии, эритрита и растворимых волокон для достижения текстуры, похожей на сахар, избегая при этом налоговых последствий. Компании, такие как Britvic, теперь под владением Carlsberg, внедряют двойные системы подсластителей для оптимизации вкуса и затрат в сегменте on-trade.

Категории молочных продуктов и десертов все больше используют объемные полиолы как заменители сахара для поддержания текстурных свойств. В острых продуктах, включая супы, соусы и заправки, производители сочетают сукралозу с модуляторами вкуса для достижения сбалансированных вкусовых профилей, снижая при этом содержание натрия. Сегмент функциональных продуктов питания и добавок включает сладкие белки и изомальтоолигосахар

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Анализ географии

Англия занимает 80,54% долю рынка в 2024 году и ожидается к росту с CAGR 6,10% до 2030 года, поддерживаемая своим большим потребительским населением и значительными операциями розлива напитков в Лондоне, Юго-Востоке и Мидлендсе. Налог на индустрию безалкогольных напитков имеет существенное влияние, поскольку многонациональные компании эксплуатируют основные заводы по розливу, стимулируя высокие темпы принятия и увеличивая региональные объемы. Городские инициативы здравоохранения увеличивают спрос на колы без сахара и ароматизированные воды в супермаркетах, в то время как сети кофеен включают сиропы натуральных подсластителей.

Концентрация промышленных предприятий улучшает эффективность цепи поставок, поддерживая своевременные танкерные поставки жидких смесей производителям в Йоркшире и Ланкашире. Шотландия, Уэльс и Северная Ирландия представляют 19,46% рыночного спроса, каждая демонстрируя уникальные тенденции развития. Индустрии виски и крафтовой газировки Шотландии используют плод монаха и эритрит для соответствия экспортным требованиям снижения сахара, в то время как производители функциональных закусок используют полиолы для достижения более низких гликемических индексов для продуктов для активного отдыха.

Валлийские молочные переработчики разрабатывают безлактозные йогуртовые продукты с пониженным содержанием сахара, используя формулировки стевии-аллулозы. Северная Ирландия выигрывает от Виндзорских рамок, которые упрощают импорт подсластителей из Великобритании, поддерживая при этом соответствие ЕС новым пищевым продуктам, позволяя возможности трансграничной торговли. Сельские районы демонстрируют более низкое принятие искусственных подсластителей, но смеси натуральных подсластителей показывают хорошие результаты в продуктах фермерских магазинов. Региональные политики в целом согласуются с подходом Англии из-за интегрированных розничных сетей, хотя местные инициативы, такие как шотландские государственные гранты на здоровье, ускоряют внедрение в общественных службах питания.

Конкурентный ландшафт

Рынок подсластителей Великобритании поддерживает умеренную концентрацию, с многонациональными компаниями, держащими обширные портфели, приспосабливаясь к специализированным производителям натуральных подсластителей. Альянс натуральных подсластителей между производителями обеспечивает поставки стевии по всей Америке, снижая зависимость от азиатских культур и укрепляя практики устойчивости. В январе 2024 года совместное предприятие Cargill и DSM-Firmenich, Avansya, начало производить высокочистый reb-M через брожение, обеспечивая улучшенные вкусовые профили.

Ingredion и ADM укрепляют свои распределительные сети через соглашения о совместной переработке с производителями хлебопекарных премиксов, объединяя функциональные волокна с системами подсластителей для соблюдения требований маркировки обогащения волокнами. PureCircle поддерживает своё преимущество через интегрированные операции выращивания листьев стевии, в то время как Evolva разрабатывает процессы биотехнологии нооткатона и ванилина, которые дополняют подсластители из сладких белков. Технологическая конкуренция усиливается, поскольку стартапы разрабатывают методы синтеза сладкого белка браззеина, а компании инкапсуляции патентуют техники микрослойного нанесения для снижения горечи reb-A. Розничные графики переформулирования требуют от поставщиков предоставления полных пакетов решений, включая модуляторы вкуса, объемные заменители и стабилизаторы с чистой этикеткой, для ускорения разработки продуктов собственных торговых марок.

Хотя колебания цен на сырье и коммуникации общественного здравоохранения представляют конкурентные вызовы, компании с разнообразными портфелями подсластителей, комплексной регуляторной документацией и местными командами технической поддержки поддерживают конкурентные преимущества над специализированными фирмами. Рынок подсластителей Великобритании привлекает слияния и поглощения, поскольку компании стремятся достичь экономии масштаба, расширить свои портфели натуральных продуктов и усилить свою прикладную экспертизу.

Лидеры индустрии пищевых подсластителей Великобритании

-

Tate & Lyle PLC

-

Cargill Inc.

-

ADM

-

Ingredion Inc.

-

Tereos S.A.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Июль 2024: Roquette и Bonumose заключили соглашение о сотрудничестве для производства тагатозы, натурального подсластителя, который обеспечивает 92% сладости сахара, содержа только 38% его калорий. Партнерство использует экспертизу Roquette в крахмальных подсластителях и энзимную технологию Bonumose для увеличения производственной мощности.

- Июнь 2024: Tate & Lyle представила свой инструмент формулирования 'Tate & Lyle Sensation™' через кампанию 'Mastering the Marvel of Mouthfeel™'. Инструмент помогает производителям продуктов питания улучшать текстуру и ощущения во рту, поддерживая при этом рентабельность и поддерживая более чистые этикеточные переформулировки.

- Январь 2024: Совместное предприятие DSM-Firmenich и Cargill Avansya получило регуляторное одобрение от Европейского управления по безопасности пищевых продуктов и Агентства по пищевым стандартам Великобритании для своего подсластителя стевии на растительной основе, полученного брожением. Это одобрение позволяет коммерческое развертывание биоконвертированной стевии с улучшенными вкусовыми профилями, устраняя исторические барьеры для принятия натуральных подсластителей.

Область охвата отчета по рынку пищевых подсластителей Великобритании

Рынок пищевых подсластителей Соединенного Королевства сегментирован по типу на сахарозу, крахмальные подсластители и сахарные спирты, высокоинтенсивные подсластители. По применению рынок сегментирован на молочные продукты, хлебобулочные изделия, напитки, кондитерские изделия, супы, соусы и заправки, и другие.

| Сахароза | ||

| Крахмальные подсластители и сахарные спирты | Декстроза | |

| Кукурузный сироп с высоким содержанием фруктозы (HFCS) | ||

| Мальтодекстрин | ||

| Сорбит | ||

| Ксилит | ||

| Другие крахмальные подсластители и сахарные спирты | ||

| Высокоинтенсивные подсластители | Искусственные высокоинтенсивные подсластители | Сукралоза |

| Аспартам | ||

| Сахарин | ||

| Неотам | ||

| Цикламат | ||

| Ацесульфам калия (Ace-K) | ||

| Другие искусственные HIS | ||

| Натуральные высокоинтенсивные подсластители | Экстракт стевии | |

| Экстракт плода монаха | ||

| Другие натуральные HIS | ||

| Другие подсластители | ||

| Хлебобулочные и кондитерские изделия |

| Молочные продукты и десерты |

| Напитки |

| Супы, соусы и заправки |

| Другие применения |

| Порошок |

| Жидкость |

| Кристалл |

| Обычные |

| Органические |

| Англия |

| Шотландия |

| Уэльс |

| Северная Ирландия |

| По типу продукта | Сахароза | ||

| Крахмальные подсластители и сахарные спирты | Декстроза | ||

| Кукурузный сироп с высоким содержанием фруктозы (HFCS) | |||

| Мальтодекстрин | |||

| Сорбит | |||

| Ксилит | |||

| Другие крахмальные подсластители и сахарные спирты | |||

| Высокоинтенсивные подсластители | Искусственные высокоинтенсивные подсластители | Сукралоза | |

| Аспартам | |||

| Сахарин | |||

| Неотам | |||

| Цикламат | |||

| Ацесульфам калия (Ace-K) | |||

| Другие искусственные HIS | |||

| Натуральные высокоинтенсивные подсластители | Экстракт стевии | ||

| Экстракт плода монаха | |||

| Другие натуральные HIS | |||

| Другие подсластители | |||

| По применению | Хлебобулочные и кондитерские изделия | ||

| Молочные продукты и десерты | |||

| Напитки | |||

| Супы, соусы и заправки | |||

| Другие применения | |||

| По форме | Порошок | ||

| Жидкость | |||

| Кристалл | |||

| По категории | Обычные | ||

| Органические | |||

| По региону | Англия | ||

| Шотландия | |||

| Уэльс | |||

| Северная Ирландия | |||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка пищевых подсластителей Великобритании?

Рынок пищевых подсластителей Великобритании составляет 1,69 млрд долларов США в 2025 году и прогнозируется достичь 2,22 млрд долларов США к 2030 году.

Как налог на индустрию безалкогольных напитков повлияет на спрос на подсластители?

Более низкий порог сахара в налоге и вероятное расширение на молочные напитки заставляют производителей напитков быстро переформулировать, повышая поглощение высокоинтенсивных подсластителей и стимулируя CAGR 6,71% в применениях напитков к 2030 году.

Какой сегмент подсластителей растет быстрее всего?

Высокоинтенсивные натуральные решения, такие как продвинутые экстракты стевии и смеси плода монаха, показывают CAGR 7,10%, опережая все другие продуктовые категории.

Какой регион доминирует в потреблении подсластителей в Великобритании?

Англия составляет 80,54% спроса благодаря своему плотному населению, центрам производства напитков и штаб-квартирам розничной торговли, и прогнозируется поддерживать CAGR 6,10% до 2030 года.

Последнее обновление страницы: