Размер и доля рынка яиц Саудовской Аравии

Анализ рынка яиц Саудовской Аравии от Mordor Intelligence

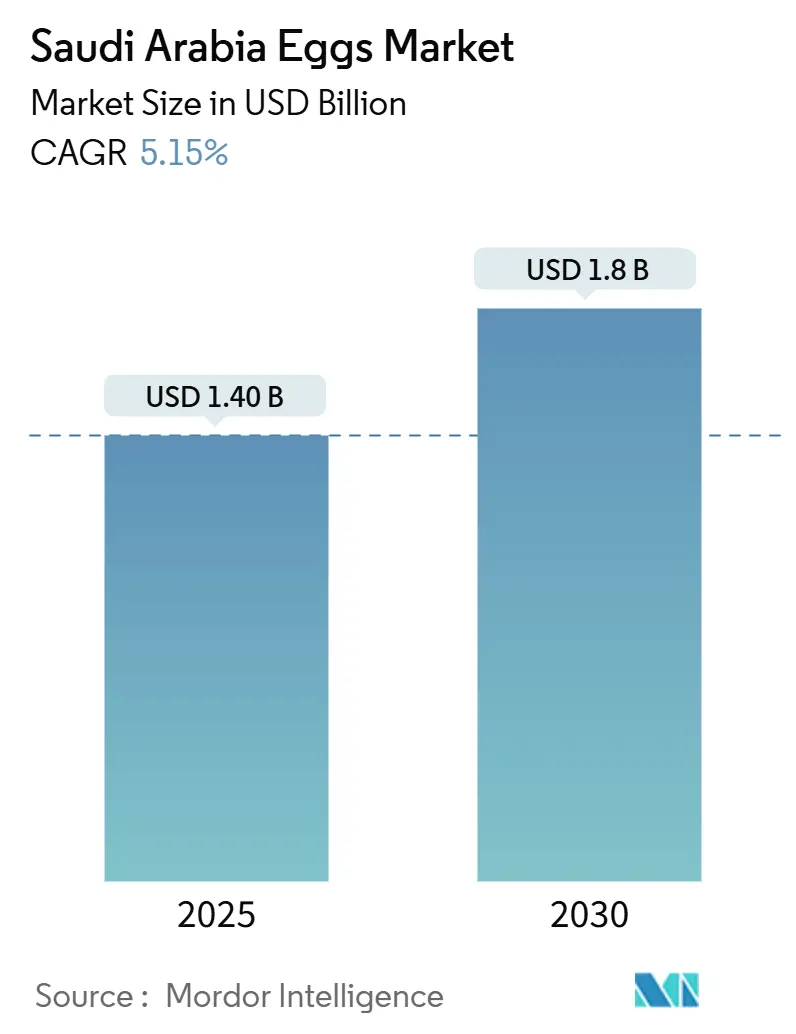

Размер рынка яиц Саудовской Аравии оценивается в 1,40 млрд долларов США в 2025 году и, как ожидается, достигнет 1,80 млрд долларов США к 2030 году со среднегодовым темпом роста 5,15% в течение прогнозного периода (2025-2030 гг.). Эта траектория роста отражает стратегический поворот Королевства к продовольственной безопасности и сельскохозяйственной самодостаточности в рамках Видения 2030, позиционируя отечественный яичный сектор как краеугольный камень белковой безопасности [1]Источник: Министерство иностранных дел и торговли Новой Зеландии, "Саудовская Аравия: Стратегия продовольственной безопасности - февраль 2024", mfat.govt.nz. Рынок достиг замечательной самодостаточности на уровне 112% по состоянию на 2024 год, с годовой производственной мощностью, превышающей 406 000 тонн, создавая экспортные возможности в первую очередь в страны ССАГПЗ [2]Источник: Саудипедия, "Животноводство в Саудовской Аравии", saudipedia.com. Поддерживаемое правительством сельскохозяйственное финансирование в размере 2 млрд долларов США к 2025 году ускоряет развитие инфраструктуры и внедрение технологий по всей птицеводческой цепочке создания стоимости. Фонд развития сельского хозяйства одобрил 275 операционных лицензий для птицеводческих проектов, включая 26 специально предназначенных для производства яиц, одновременно внедряя систему саудовских надлежащих сельскохозяйственных практик для обеспечения стандартов качества СаудиПедия. Эта нормативная база в сочетании с требованиями халяльной сертификации, соблюдаемыми Саудовским управлением по контролю за продуктами питания и лекарственными средствами, создает как обязательства по соблюдению требований, так и конкурентные преимущества для отечественных производителей.

Ключевые выводы отчета

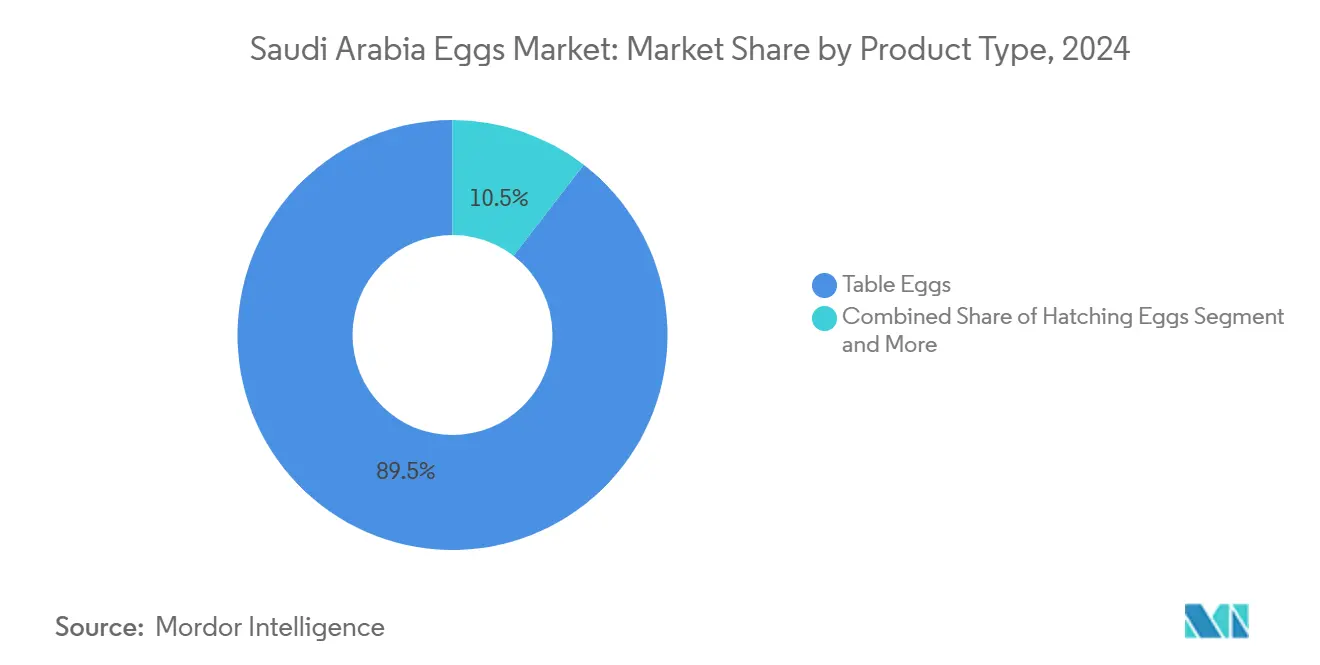

- По типу продукции столовые яйца доминировали с долей 89,54% на рынке яиц Саудовской Аравии в 2024 году, в то время как сегмент инкубационных яиц, как ожидается, будет расти со среднегодовым темпом роста 6,23% до 2030 года.

- По характеру традиционные яйца лидировали с 94,73% рынка яиц Саудовской Аравии в 2024 году, при этом органический сегмент, как прогнозируется, достигнет наивысшего среднегодового темпа роста 7,41% до 2030 года.

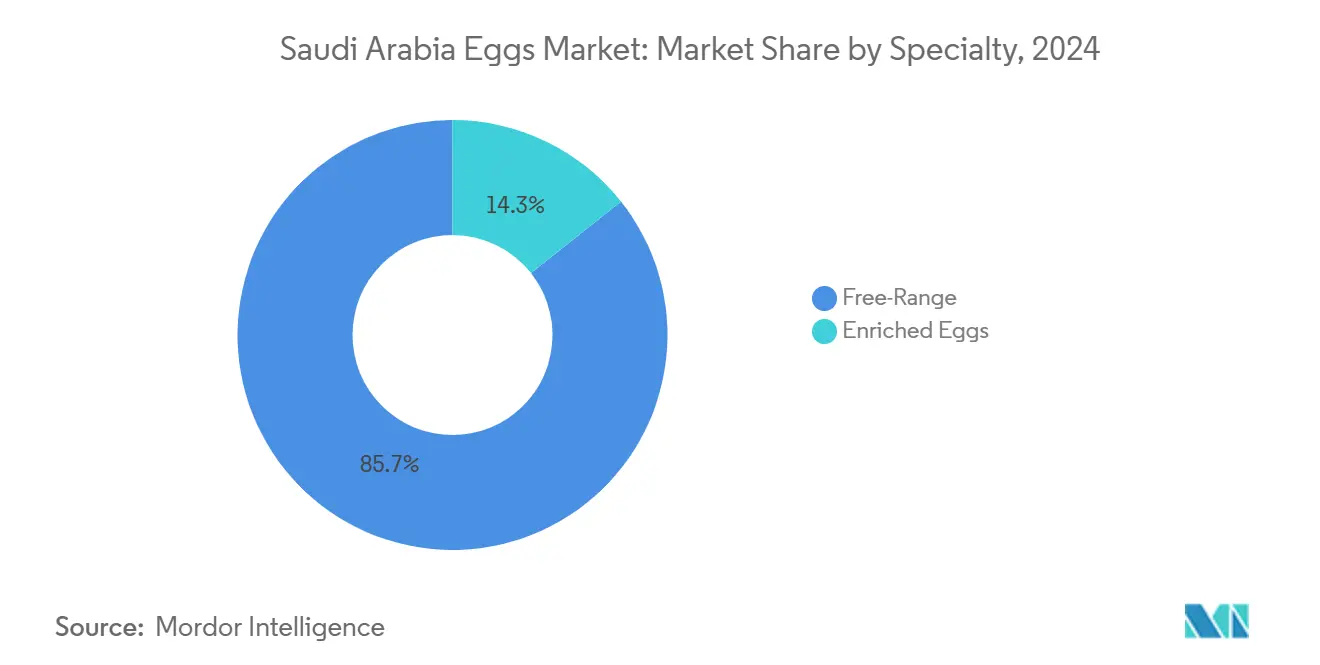

- По специализации яйца свободного выгула занимали 85,66% рынка специализированных яиц в 2024 году, при этом сегмент свободного выгула сохраняет лидерство и, как прогнозируется, будет расти со среднегодовым темпом роста 6,18% до 2030 года.

- По конечным пользователям розничные каналы доминировали с долей 55,63% на рынке яиц Саудовской Аравии в 2024 году, в то время как сегмент розничных каналов, как ожидается, достигнет наивысшего среднегодового темпа роста 7,32% до 2030 года.

- По географии Северный и Центральный регион лидировал с 42,62% рынка яиц Саудовской Аравии в 2024 году, при этом Западный регион, как прогнозируется, достигнет наивысшего среднегодового темпа роста 5,29% до 2030 года.

Тенденции и аналитические данные рынка яиц Саудовской Аравии

Анализ влияния движущих сил

| Движущая сила | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Расширение местного птицеводства | +1.2% | Национальный, с концентрацией в Северных и Центральных регионах | Средний срок (2-4 года) |

| Государственная политика и инициативы продовольственной безопасности | +1.8% | Национальный, в соответствии с рамками Видения 2030 | Долгий срок (≥ 4 лет) |

| Инновации и диверсификация продукции | +0.7% | Городские центры, премиальные розничные каналы | Короткий срок (≤ 2 лет) |

| Технологические достижения в сельском хозяйстве | +0.9% | Основные производственные узлы в провинциях Касим и Восточная | Средний срок (2-4 года) |

| Развитие современной розничной торговли | +1.1% | Столичные районы, расширение на вторичные города | Короткий срок (≤ 2 лет) |

| Интеграция передовой упаковки | +0.4% | Экспортно-ориентированные предприятия и премиальные сегменты | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Расширение местного птицеводства

Стратегические расширения мощностей меняют производственную динамику, поскольку Королевство стремится к 90% самодостаточности в птицеводстве к 2030 году, по сравнению с нынешними 71%, достигнутыми в 2024 году. Инвестиции Balady Poultry Trading в размере 1,14 млрд саудовских риалов в новые бойни и инкубаторы, частично финансируемые Фондом развития сельского хозяйства, являются примером масштаба развития инфраструктуры. Аравийская компания сельскохозяйственных и промышленных инвестиций планирует увеличить мощность до 600 000 птиц в день, одновременно стремясь к 80% самодостаточности в инкубационных яйцах, снижая импортную зависимость. Это расширение производства напрямую поддерживает переход от основной рыночной доли, доминируемой мелкими, нерегулируемыми брендами, к консолидированным, соответствующим требованиям операциям. Региональная специализация появляется, при этом мухафаза Аль-Ахса в Восточной провинции становится экономически эффективным производственным центром, где закупка кормов и цыплят составляет более 63% общих операционных расходов.

Государственная политика и инициативы продовольственной безопасности

Мандат продовольственной безопасности Видения 2030 катализирует структурную трансформацию через целевые субсидии и нормативные рамки, которые благоприятствуют отечественному производству над импортом. Министерство окружающей среды, водных ресурсов и сельского хозяйства выделило 100 млн саудовских риалов специально для устойчивых сельскохозяйственных практик, включая передовые птицеводческие технологии. Стратегический подход к финансированию Фонда развития сельского хозяйства отдает приоритет проектам, которые повышают коэффициенты самодостаточности, при этом птицеводство получает предпочтительное отношение из-за более низких требований к воде по сравнению с производством красного мяса. Политика государственных закупок все больше благоприятствует местным поставщикам, создавая стабильные якори спроса для отечественных производителей, одновременно снижая волатильность цен. Саудовская компания сельскохозяйственных и животноводческих инвестиций активно приобретает доли как в отечественных, так и в международных сельскохозяйственных фирмах для обеспечения устойчивости цепочки поставок. Требования к соблюдению нормативных требований, включая обязательную халяльную сертификацию и стандарты качества SFDA, создают конкурентные рвы для устоявшихся отечественных игроков, одновременно повышая барьеры для новых участников [3]Источник: Саудовское управление по контролю за продуктами питания и лекарственными средствами, "Исполнительное управление контроля импорта продовольствия", sfda.gov.sa.

Инновации и диверсификация продукции

Развитие премиального сегмента ускоряется, поскольку сознательность потребителей в отношении здоровья стимулирует спрос на специализированные разновидности яиц, при этом органические продукты и продукты свободного выгула имеют ценовые премии, несмотря на то, что представляют меньшие рыночные доли. Партнерство инвестиционного фонда NEOM с Liberation Labs по созданию биопроизводственного предприятия для производства яичного белка представляет сдвиг парадигмы к альтернативным белковым технологиям. Это предприятие будет использовать микробную ферментацию для производства молочных и яичных белков, решая проблему 80% импортной зависимости Королевства от продовольствия через биотехнологические инновации. Обогащенные разновидности яиц, включая продукты, обогащенные омега-3, набирают популярность на городских рынках, поскольку растут располагаемые доходы и повышается осведомленность о питании. Инновации в упаковке сосредоточены на увеличении срока годности и функциях отслеживания, особенно для экспортных рынков, где обеспечение качества имеет первостепенное значение. Интеграция технологии блокчейн для прозрачности цепочки поставок появляется среди ведущих производителей, отвечая на потребительские требования в проверке происхождения.

Интеграция передовой упаковки

Передовые упаковочные технологии становятся стратегическим дифференциатором, поскольку саудовские производители нацеливаются на экспортные рынки и премиальные отечественные сегменты, где увеличенный срок годности и отслеживаемость обеспечивают более высокие маржи. Ведущие производители инвестируют в упаковку в модифицированной атмосфере и системы интеллектуальной маркировки, которые продлевают свежесть продукции, одновременно соответствуя строгим экспортным требованиям для рынков ССАГПЗ, где 112% самодостаточность Саудовской Аравии создает излишние экспортные возможности. Интеграция функций отслеживания с блокчейном решает потребительские требования в проверке происхождения, что особенно важно с учетом обязательных требований халяльной сертификации Саудовского управления по контролю за продуктами питания и лекарственными средствами, которые создают конкурентные преимущества в мусульманских экспортных направлениях. Решения для упаковки с контролем температуры необходимы для поддержания целостности продукции в экстремальных климатических условиях Саудовской Аравии, в то время как интеграция QR-кодов позволяет прямое взаимодействие с потребителями и построение бренда в все более конкурентной розничной среде. Эта эволюция упаковки поддерживает переход от конкуренции на основе товаров к позиционированию с добавленной стоимостью, позволяя производителям получать премиальные цены, одновременно создавая присутствие на экспортном рынке, которое снижает зависимость от колебаний внутреннего спроса.

Анализ влияния сдерживающих факторов

| Сдерживающий фактор | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Колебания цен на сырье | -0.8% | Национальный, с более высоким влиянием на импортозависимые регионы | Короткий срок (≤ 2 лет) |

| Переход потребителей к растительным альтернативам | -0.3% | Городские центры, образованная демография | Долгий срок (≥ 4 лет) |

| Ограниченная осведомленность потребителей о специализированных яйцах | -0.4% | Сельские и вторичные рынки | Средний срок (2-4 года) |

| Уязвимость цепочки поставок | -0.6% | Приграничные регионы и импортозависимые предприятия | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Колебания цен на сырье

Волатильность стоимости кормов представляет наиболее непосредственную угрозу прибыльности, как было продемонстрировано во время пандемии COVID-19, когда нехватка импортных ингредиентов кормов привела к срывам производства и инфляции затрат по всему региону Залива. Сильная зависимость от импортных ингредиентов кормов подвергает производителей колебаниям валютных курсов и циклам мировых товарных цен, при этом затраты на корма составляют более 63% общих производственных расходов на крупных предприятиях. Планы расширения мощностей Arasco Feed направлены на решение проблем уязвимости цепочки поставок, но переход к местному производству кормов требует значительных капитальных инвестиций и времени. Колебания цен на энергию, особенно влияющие на системы климат-контроля, необходимые для поддержания оптимальных производственных условий в пустынных условиях, создают дополнительные ценовые давления. Система государственных субсидий требует тщательного балансирования для поддержки производителей без создания рыночных искажений, как подчеркивают лидеры отрасли, выступающие за справедливые конкурентные рамки.

Уязвимость цепочки поставок

Импортная зависимость от критических ресурсов создает системные риски, как подчеркивает 30% снижение производства после вспышки птичьего гриппа H5N8 в 2024 году, которая заставила осуществлять экстренный импорт из Украины, ЕС и Турции. Пограничные срывы и международные торговые напряжения могут быстро повлиять на непрерывность производства, особенно для специализированного племенного поголовья и ветеринарных принадлежностей. Ограничения транспортной инфраструктуры в отдаленных производственных областях увеличивают логистические расходы и снижают операционную гибкость. Развитие местных возможностей цепочки поставок требует скоординированных инвестиций среди нескольких заинтересованных сторон, создавая проблемы времени и координации, которые могли бы временно ограничить импульс роста. Зависимость отрасли от импортных кормовых добавок и генетического материала подвергает производителей колебаниям валютных курсов и волатильности международного рынка. Ограниченная отечественная инфраструктура холодного хранения и перерабатывающие предприятия дополнительно усугубляют уязвимости цепочки поставок во время пиковых производственных периодов. Региональные различия в стандартах контроля качества и мерах биобезопасности среди различных импортных источников вносят дополнительную сложность в управление цепочкой поставок и стратегии смягчения рисков.

Сегментный анализ

По типу продукции: Доминирование столовых яиц стимулирует рост объемов

Столовые яйца занимают 89,54% рыночной доли в 2024 году, отражая их фундаментальную роль как основного диетического продукта и экономически эффективного источника белка среди всех демографических сегментов. Зрелость сегмента обеспечивает стабильность, но ограничивает возможности премиального ценообразования по сравнению со специализированными альтернативами. Инкубационные яйца представляют самый быстрорастущий сегмент со среднегодовым темпом роста 6,23% до 2030 года, движимый расширением отечественной птицеводческой отрасли и стратегической целью достижения 80% самодостаточности в племенном поголовье. Этот рост отражает переход Королевства от импортной зависимости к отечественным племенным возможностям, поддерживаемым специализированными предприятиями и международными генетическими партнерствами.

Расширение сегмента инкубационных яиц совпадает с более широкими тенденциями сельскохозяйственной индустриализации, где стратегии вертикальной интеграции становятся распространенными среди основных производителей. Компании инвестируют в племенные фермы и инкубаторные предприятия для контроля генетического качества и снижения зависимости от импортного племенного поголовья. Система саудовских надлежащих сельскохозяйственных практик обеспечивает соответствие международным стандартам для обоих сегментов, способствуя экспортным возможностям и премиальному позиционированию. Производители столовых яиц все больше сосредоточиваются на автоматизации и эффективности масштаба для поддержания конкурентного ценообразования, в то время как специалисты по инкубационным яйцам подчеркивают генетическое разнообразие и черты устойчивости к заболеваниям.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По характеру: Традиционное производство сохраняет рыночное лидерство

Традиционное производство яиц занимает 94,73% рыночной доли в 2024 году, выигрывая от установленной инфраструктуры, экономической эффективности и ценовой чувствительности потребителей на массовом рынке. Доминирование сегмента отражает сосредоточенность Королевства на достижении продовольственной безопасности через доступные источники белка, а не премиальное позиционирование. Органические яйца появляются как самый быстрорастущий сегмент со среднегодовым темпом роста 7,41% до 2030 года, движимый ростом сознательности в отношении здоровья и ростом располагаемого дохода среди городских потребителей. Это расширение происходит несмотря на более высокие производственные затраты и ограниченную осведомленность потребителей на вторичных рынках.

Траектория роста органического сегмента совпадает с глобальными велнес-трендами и целями экономической диверсификации Королевства в рамках Видения 2030. Премиальные ритейлеры в столичных областях расширяют предложения органической продукции, в то время как электронные коммерческие платформы облегчают доступ к специализированным продуктам для сознательных в отношении здоровья потребителей. Традиционные производители исследуют пути сертификации для получения премиальных ценовых возможностей, хотя переход требует значительных инвестиций в модификации предприятий и операционные изменения. Регулирование органической пищи Саудовского управления по контролю за продуктами питания и лекарственными средствами обеспечивает четкие рамки соответствия, поддерживая развитие рынка, одновременно обеспечивая стандарты качества.

По специализации: Продукты свободного выгула лидируют в премиальном позиционировании

Яйца свободного выгула доминируют в сегменте специализации с 85,66% рыночной доли в 2024 году и сохраняют лидерство со среднегодовым темпом роста 6,18% до 2030 года, отражая потребительские предпочтения в пользу воспринимаемых естественных и этических методов производства. Сегмент выигрывает от премиальной ценовой власти и растущей осведомленности о соображениях благополучия животных среди образованных городских потребителей. Обогащенные яйца, включая обогащенные омега-3 и обогащенные клеточные разновидности, представляют возникающие возможности, но сталкиваются с вызовами потребительского образования в объяснении питательных преимуществ и производственных различий.

Развитие сегмента специализации отражает более широкую потребительскую изощренность и готовность платить премии за воспринимаемые атрибуты качества и этики. Современные розничные каналы, особенно гипермаркеты и онлайн-платформы, обеспечивают маркетинговую инфраструктуру, необходимую для передачи дифференциации продукции и обоснования премиального ценообразования. Инициатива биопроизводства NEOM для альтернативных яичных белков представляет потенциальное нарушение традиционного специализированного позиционирования, предлагая новые питательные профили через биотехнологию. Требования к соблюдению нормативных требований для специализированных заявлений обеспечивают целостность продукции, одновременно создавая барьеры для меньших производителей, лишенных возможностей сертификации.

По конечным пользователям: Розничные каналы получают прямые продажи потребителям

Розничные каналы занимают 55,63% рыночной доли в 2024 году и лидируют в росте со среднегодовым темпом роста 7,32% до 2030 года, движимые расширением современной торговли и проникновением электронной коммерции. Супермаркеты и гипермаркеты выигрывают от потребительского предпочтения брендированной продукции и обеспечения качества, в то время как магазины удобства захватывают импульсивые покупки и потребности в доступности по соседству. Онлайн-розничные платформы трансформируют распределение, позволяя прямые продажи потребителям и премиальное позиционирование продукции. Сегмент HORECA обслуживает институциональный спрос от ресторанов, отелей и кейтеринговых услуг, в то время как промышленные применения охватывают пекарни, кондитерские и переработку продовольствия.

Abdullah Al Othaim Markets, управляющий 256 филиалами с рыночной капитализацией 11,052 млрд саудовских риалов, является примером современной розничной инфраструктуры, поддерживающей распределение яиц по всему Королевству. Программа лояльности компании Iktissab привлекает 3,9 млн клиентов, демонстрируя масштаб проникновения организованной розничной торговли. Промышленные конечные пользователи, особенно пекарни и пищевые процессоры, обеспечивают стабильные объемы спроса, но работают на более тонких маржах, требуя эффективного управления цепочкой поставок и возможностей массовой обработки. Сдвиг к организованной розничной торговле создает возможности для брендированных производителей, одновременно бросая вызов традиционным распределительным сетям, доминируемым мелкомасштабными оптовиками.

Географический анализ

Северный и Центральный регион доминирует с 42,62% рыночной доли в 2024 году, используя близость к основному потребительскому центру Эр-Рияда и установленную сельскохозяйственную инфраструктуру в провинции Касим. Этот регион производит более 1,22 млн тонн сельскохозяйственной продукции ежегодно, включая значительное птицеводческое производство, которое выигрывает от благоприятных климатических условий и доступа к грунтовым водам. Концентрация правительственных учреждений и корпоративных штаб-квартир создает стабильный спрос на премиальную яичную продукцию, в то время как логистические преимущества снижают затраты на распределение в основные населенные центры. Мухафаза Аль-Ахса в Восточной провинции появилась как экономически эффективный производственный центр, где повышение операционной эффективности от масштаба и оптимизации кормов создает конкурентные преимущества.

Западный регион представляет самую быстрорастущую географию со среднегодовым темпом роста 5,29% до 2030 года, движимый инициативами промышленного развития и портовой инфраструктурой, поддерживающей как отечественное распределение, так и экспортную деятельность. Стратегическое расположение региона обеспечивает доступ к маршрутам судоходства по Красному морю, способствуя экспортным возможностям на африканские и европейские рынки. Современное розничное развитие в столичных областях, таких как Джедда и Мекка, создает премиальные рыночные возможности, в то время как религиозный туризм генерирует последовательный спрос от сектора гостеприимства.

Восточный и Южный регионы сохраняют меньшие рыночные доли, но предлагают отличные возможности роста через специализированное производство и возникающие модели потребления. Восточная провинция выигрывает от занятости в нефтехимической промышленности и более высоких располагаемых доходов, поддерживая спрос на премиальную продукцию. Горная местность Южного региона и более высокие осадки обеспечивают естественные преимущества для методов производства свободного выгула и органического производства, совпадая с тенденциями роста сегмента специализации. Ферма Вади Бин Хашбал в регионе Асир демонстрирует возможности устойчивого производства, используя орошение очищенной водой, показывая потенциал для экологически сознательных операций. Кросс-региональная оптимизация цепочки поставок остается сложной из-за транспортных расстояний и ограничений инфраструктуры, создавая возможности для стратегий региональной специализации.

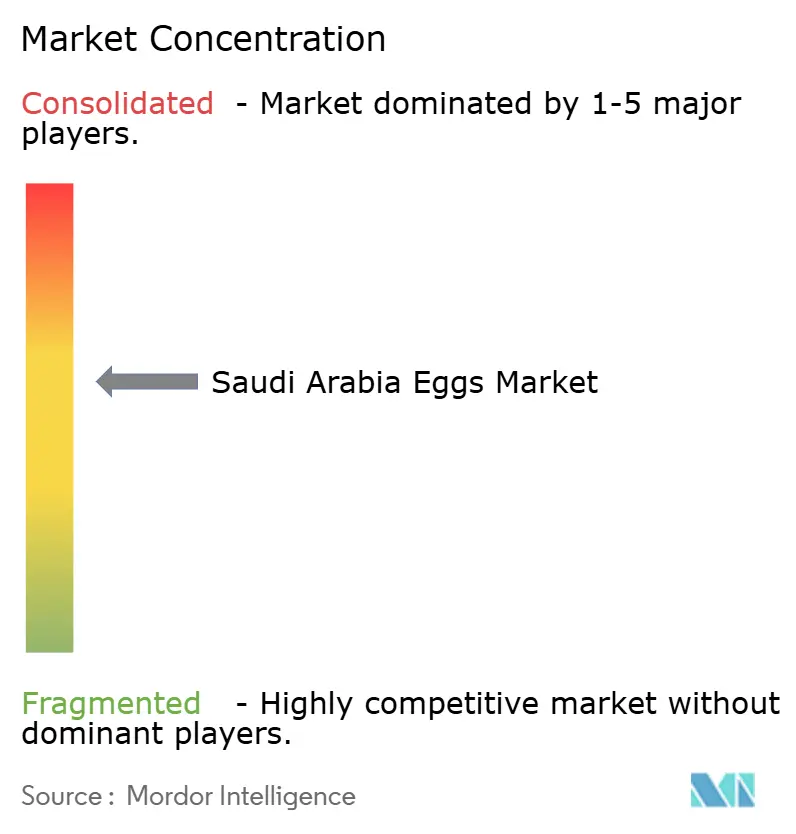

Конкурентная среда

Рынок яиц Саудовской Аравии демонстрирует умеренную концентрацию, отражая присутствие нескольких основных игроков наряду с многочисленными меньшими региональными производителями. Основные игроки включают Al Gharbia Farms, Tanmiah Food Company, Al Ain Farms (Arabian Farms), Al Watania for Industries и Fakieh Group, среди других. Эта фрагментация создает возможности для консолидации, поскольку требования к соблюдению нормативных требований и экономия от масштаба благоприятствуют более крупным, профессионально управляемым операциям.

Стратегическая активность в области слияний и поглощений интенсифицируется, как показывает пример Al Watania Poultry, привлекающей предложения о приобретении от Almarai, Tanmiah Food Group и международного гиганта JBS, с потенциальными стоимостями сделок около 2 млрд саудовских риалов. Внедрение технологий появляется как ключевой конкурентный дифференциатор, при этом ведущие игроки инвестируют в системы IoT, автоматизированное кормление и технологии климат-контроля для улучшения операционной эффективности и стандартов благополучия животных.

Обязательная халяльная сертификация и стандарты качества Саудовского управления по контролю за продуктами питания и лекарственными средствами создают преимущества соответствия для установившихся производителей, одновременно повышая барьеры для новых участников. Возможности существуют в сегментах специализации, особенно в органических и обогащенных разновидностях яиц, где потребительское образование и премиальное позиционирование могут обеспечить более высокие маржи. Инициатива биопроизводства NEOM представляет потенциальное нарушение через альтернативные белковые технологии, хотя коммерческая жизнеспособность остается под оценкой.

Лидеры индустрии яиц Саудовской Аравии

-

Al Gharbia Farms

-

Tanmiah Food Company

-

Al Ain Farms (Arabian Farms)

-

Al Watania for Industries

-

Fakieh Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Январь 2024: Tanmiah Food Company, крупнейший производитель птицы в Саудовской Аравии, объявил планы стратегического расширения. Эти планы включали новую долгосрочную кредитную линию в размере 450 млн саудовских риалов для поддержки планов стратегического расширения саудовской птицеводческой компании.

- Февраль 2023: Golden Chicken Farms заключил партнерство с передовой технологической компанией Petersime's, которая предлагает решение инкубатора X-Streamer, для расширения производства бройлерного инкубатория. Расширение добавило 48 млн яиц к годовой общей производственной мощности компании.

- Июль 2022: Lulu Hypermarket подписал соглашение с Ассоциацией производителей яиц Саудовской Аравии о поставке яиц с саудовских птицеводческих ферм напрямую в гипермаркеты и магазины LuLu, обеспечивая свежесть и более быстрый оборот от фермы к столу.

Область охвата отчета о рынке яиц Саудовской Аравии

Яйцо определяется как твердо-оболочечное репродуктивное тело, производимое птицей, особенно обычной домашней курицей, и считается пищей.

Рынок яиц Саудовской Аравии сегментирован по типу и конечному пользователю. По типу рынок сегментирован на столовые яйца и инкубационные яйца. По конечному пользователю рынок сегментирован на розничные каналы, отели, рестораны и кейтеринг, и промышленность/производство. Отчет предлагает размер рынка и прогнозы в стоимостном выражении (доллары США) для всех вышеупомянутых сегментов.

| Столовые яйца |

| Инкубационные яйца |

| Органические |

| Традиционные |

| Свободный выгул |

| Обогащенные яйца |

| Розничные каналы | Супермаркеты/гипермаркеты |

| Магазины удобства | |

| Онлайн-магазины розничной торговли | |

| Другие каналы распределения | |

| Horeca/общественное питание | |

| Промышленность | Пекарни и кондитерские |

| Соусы, заправки и майонез | |

| Переработка мяса и морепродуктов | |

| Молочные и десертные аналоги | |

| Другие |

| Северный и Центральный регион |

| Западный регион |

| Восточный регион |

| Южный регион |

| По типу продукции | Столовые яйца | |

| Инкубационные яйца | ||

| По характеру | Органические | |

| Традиционные | ||

| По специализации | Свободный выгул | |

| Обогащенные яйца | ||

| По конечному пользователю | Розничные каналы | Супермаркеты/гипермаркеты |

| Магазины удобства | ||

| Онлайн-магазины розничной торговли | ||

| Другие каналы распределения | ||

| Horeca/общественное питание | ||

| Промышленность | Пекарни и кондитерские | |

| Соусы, заправки и майонез | ||

| Переработка мяса и морепродуктов | ||

| Молочные и десертные аналоги | ||

| Другие | ||

| По регионам | Северный и Центральный регион | |

| Западный регион | ||

| Восточный регион | ||

| Южный регион | ||

Ключевые вопросы, на которые даны ответы в отчете

Каков текущий размер рынка и перспективы роста рынка яиц Саудовской Аравии?

Рынок яиц Саудовской Аравии оценивается в 1,40 млрд долларов США в 2025 году и, как прогнозируется, достигнет 1,80 млрд долларов США к 2030 году, растя со среднегодовым темпом роста 5,15%.

Каковы ключевые нормативные требования для выхода на рынок?

Обязательная халяльная сертификация от аккредитованных органов, соответствие стандартам качества Саудовского управления по контролю за продуктами питания и лекарственными средствами (SFDA) и соблюдение системы саудовских надлежащих сельскохозяйственных практик (SGAP) для производственных предприятий.

Какие сегменты предлагают наивысший потенциал роста?

Инкубационные яйца (среднегодовой темп роста 6,23%), органические яйца (среднегодовой темп роста 7,41%) и розничные каналы (среднегодовой темп роста 7,32%) представляют самые быстрорастущие сегменты, движимые целями самодостаточности и трендами премиальных потребителей.

Какая государственная поддержка доступна для участников отрасли?

Сельскохозяйственное финансирование в размере 2 млрд долларов США к 2025 году, финансирование Фонда развития сельского хозяйства, инициативы продовольственной безопасности Видения 2030 и 100 млн саудовских риалов для устойчивых сельскохозяйственных практик.

Последнее обновление страницы: