Размер и доля рынка жилой недвижимости Южной Кореи

Анализ рынка жилой недвижимости Южной Кореи компанией Mordor Intelligence

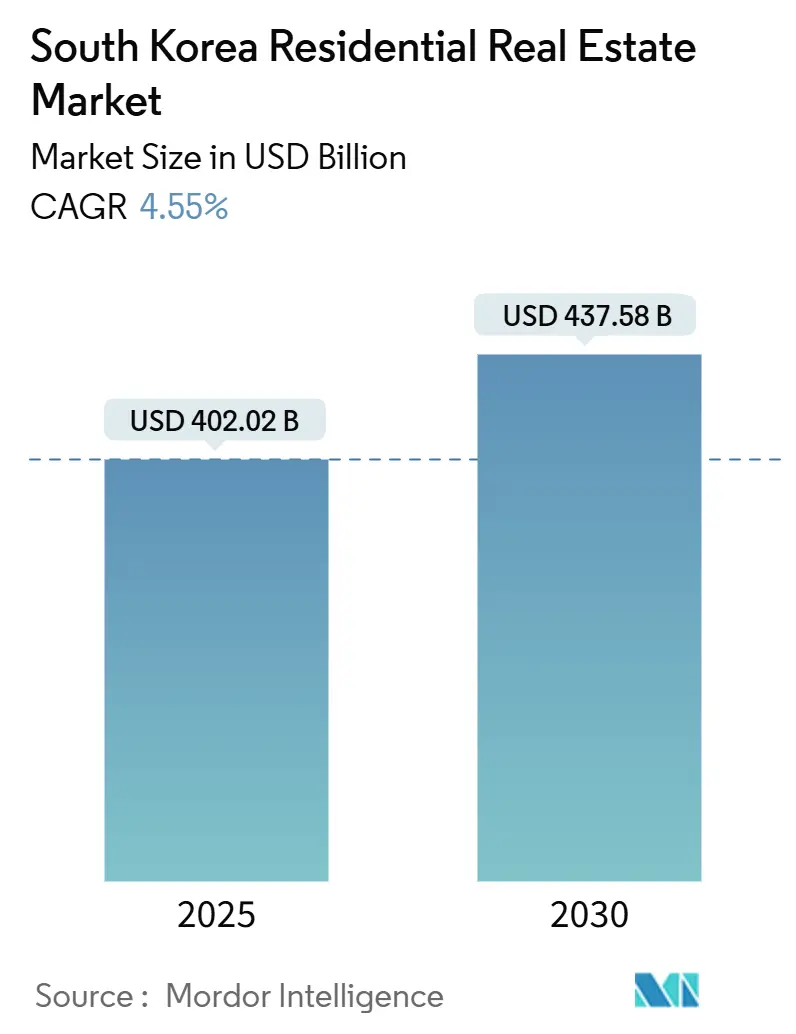

Размер рынка жилой недвижимости Южной Кореи достиг 402,02 млрд долл. США в 2025 году, и прогнозируется достижение значения 437,58 млрд долл. США к 2030 году при росте с CAGR 4,55%. Умеренное расширение отражает переход от спекулятивных всплесков к регулируемому политикой устойчивому росту. Фискальная поддержка строительства 252 000 единиц государственного жилья, стабильные базовые ставки на уровне 3,00% и более строгие правила отношения обслуживания долга коллективно сдерживают волатильность, сохраняя долгосрочный спрос[1]Bank of Korea, "Monetary Policy Decisions 2025," Bank of Korea, bok.or.kr. Демографическая эволюция не менее важна: домохозяйства из одного человека уже составляют 39% всех домохозяйств, направляя приоритеты дизайна, местоположения и размеров в сторону меньшего, высокооснащенного жилого фонда. Между тем, технологические достижения - proptech-платформы, обновления умного дома и насыщенные данными рынки аренды - изменяют конкурентную тактику и маржу застройщиков

Ключевые выводы отчета

- По регионам Сеул лидировал с 41% доли рынка жилой недвижимости Южной Кореи в 2024 году, в то время как Пусан прогнозируется к росту с CAGR 4,87% до 2030 года.

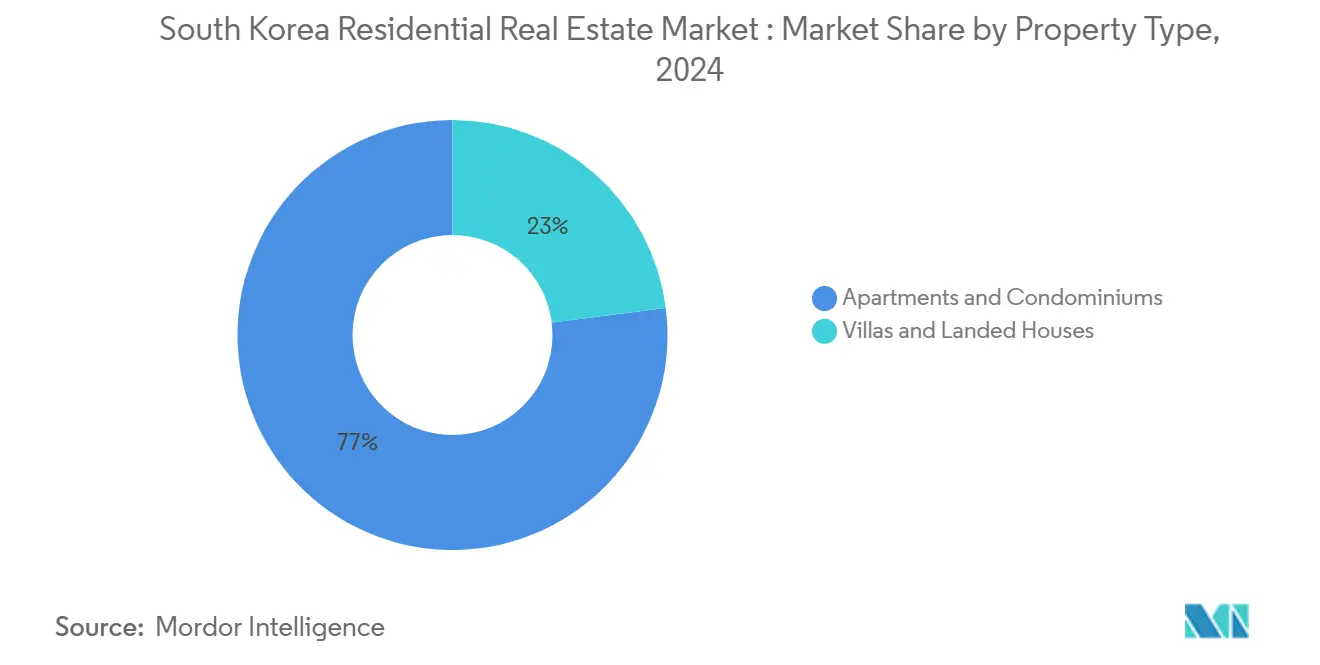

- По типу недвижимости квартиры и кондоминиумы занимали 77% доли размера рынка жилой недвижимости Южной Кореи в 2024 году; виллы и частные дома растут с CAGR 4,75% до 2030 года.

- По ценовому диапазону среднерыночный сегмент захватил 63% доли рынка жилой недвижимости Южной Кореи в 2024 году; доступный сегмент ожидается к демонстрации самого быстрого роста с CAGR 4,69% до 2030 года.

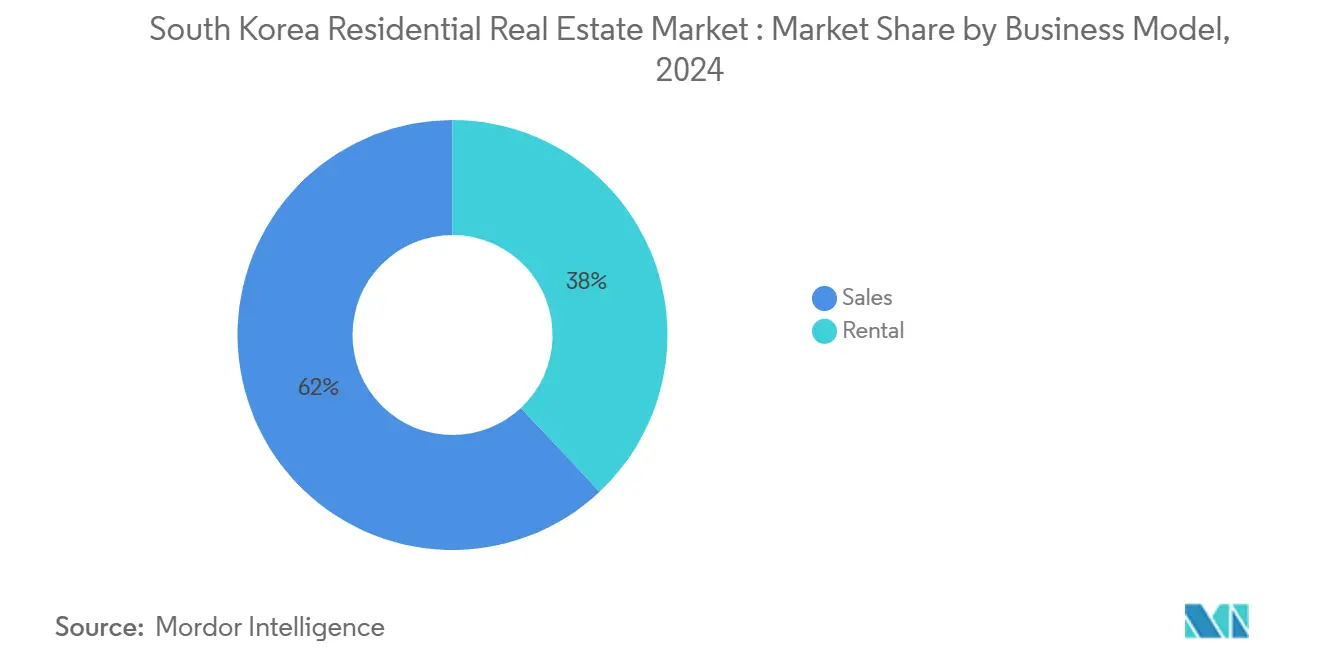

- По бизнес-модели сегмент аренды составил 38% доли размера рынка жилой недвижимости Южной Кореи в 2024 году и прогнозируется к демонстрации CAGR 4,85%, опережая традиционный сегмент продаж.

- По способу продажи вторичные транзакции представляли 65,2% доли размера рынка жилой недвижимости Южной Кореи в 2024 году, в то время как первичные продажи готовы к росту с CAGR 4,80%.

Тенденции и аналитические данные рынка жилой недвижимости Южной Кореи

Анализ влияния драйверов

| Драйвер | (~)% влияние на CAGR | Географический фокус | Временные рамки влияния |

|---|---|---|---|

| Правительственная дорожная карта жилищного строительства на 2,7 млн единиц (2022-2027) | +1.2% | По всей стране (особенно столичный регион Сеула) | Средний срок (2-4 года) |

| Рост домохозяйств из одного человека | +0.8% | Сеул, Кёнгидо, крупные мегаполисы | Долгосрочный (≥4 лет) |

| Реконструкция в сеульском "поясе Каннам" | +0.6% | Каннам, Сонпа, Сочхо | Средний срок (2-4 года) |

| Реформы REIT и налогов для проектов build-to-rent | +0.5% | Сеул, Пусан, Инчхон | Долгосрочный (≥4 лет) |

| Распределение пенсионных и страховых фондов в жилую недвижимость | +0.4% | Премиальные локации Сеула | Долгосрочный (≥4 лет) |

| Внедрение умного дома и PropTech | +0.3% | Технологически развитые города | Краткосрочный (≤2 лет) |

| Источник: Mordor Intelligence | |||

Правительственная дорожная карта жилищного строительства 2022-27 на 2,7 миллиона единиц

Фискальная поддержка в размере 58,2 трлн вон на 2025 год направляет беспрецедентные ресурсы на строительство 252 000 государственных жилых единиц, означая решительный поворот от охлаждения спроса к решению проблемы предложения[2]Ministry of Land, Infrastructure and Transport, "2025 Housing Stability Budget," Ministry of Land, Infrastructure and Transport, molit.go.kr. Упрощенные разрешения для комплексов возрастом 30+ лет могут сократить сроки реализации проектов до 6 лет, однако разрешения в Сеуле в 2024 году достигли только 32% от целевого показателя, подчеркивая риск исполнения. Успех данной дорожной карты будет формировать стабильность цен на землю, портфели застройщиков и доверие инвесторов в течение следующих пяти лет.

Рост домохозяйств из одного человека стимулирует спрос на студии

Домохозяйства из одного человека выросли до 39% в 2025 году и, вероятно, превысят 40% к 2030 году, вызывая всплеск спроса на компактные единицы и форматы совместного проживания. Премиальная аренда совместного проживания в среднем составляет 1,13 млн вон, существенная разница по сравнению с обычными студиями, иллюстрирующая готовность потребителей платить за коммунальные услуги. Субсидии на арендную плату в Сеуле - до 50% ниже рыночной для жителей в возрасте 19-39 лет - дополнительно поддерживают эластичность спроса. При том, что только 30,6% домохозяйств из одного человека владеют жильем, инвесторы build-to-rent пользуются структурными преимуществами заполняемости.

Волна реконструкции в сеульском "поясе Каннам"

Проекты такие как комплекс Чамсиль Чугон 5 - 6 491 единица в 70-этажных башнях - представляют стратегию уплотнения, необходимую для баланса ограниченной земли с городским спросом. Коэффициенты коррекции эффективности улучшили экономические показатели для участников, однако споры с подрядчиками, такие как задержка Санге-чугон 5, выявляют трудности координации. После завершения эти флагманские проекты пересмотрят предложение в премиальных районах и установят эталоны для обновления стареющего жилого фонда.

Реформы REIT и налогов стимулируют проекты build-to-rent

Институциональный капитал углубляется через привилегии REIT и более дружественные налоговые кодексы. Национальная пенсионная служба уже распределяет 16,1% своего портфеля в 1 224,3 трлн вон на альтернативы, подтверждая арендное жилье как долгосрочный класс активов[3]National Pension Service, "Investment Portfolio Update," National Pension Service, nps.or.kr. Правительственный налоговый законопроект, облегчающий процедуры удержания налогов с иностранцев, увеличивает трансграничные потоки. Застройщики, нацеленные на арендаторов, уставших от чонсе, теперь могут эффективно синдицировать акционерный капитал, снижая зависимость от предпродаж и увеличивая операционный масштаб.

Анализ влияния ограничений

| Ограничение | (~) % влияние на CAGR | Географический фокус | Временные рамки влияния |

|---|---|---|---|

| Более строгие ограничения LTV / DSR по кредитованию | −0.7% | Крупные города | Средний срок (2-4 года) |

| Высокие уровни задолженности домохозяйств ограничивают новые заимствования | −0.6% | Мегаполисы с высоким долгом | Долгосрочный (≥ 4 лет) |

| Сокращение трудоспособного населения | −0.5% | Более серьезно в сельских районах | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Более строгие ограничения LTV / DSR, ограничивающие кредитное плечо первых покупателей

Правила стресс-тестирования DSR теперь учитывают потенциальные повышения ставок, что напрямую снижает лимиты кредитования. Это изменение наиболее сильно затрагивает домохозяйства в возрасте 40+, которые традиционно были основными драйверами покупки первого жилья. Хотя такие варианты, как 50-летние кредиты Богымчари, предлагают некоторую помощь, они решают только часть проблемы. В то же время коммерческие банки увеличили спреды для поддержания своей прибыльности.

Сокращение трудоспособного населения давит на долгосрочный спрос

Трудоспособное население Южной Кореи (возраст 15-64) достигло пика в 2020 году, но теперь ожидается его сокращение почти на 600 000 человек ежегодно до 2030 года. Это сокращение означает, что меньше людей формируют домохозяйства за пределами крупных городов, что замедляет спрос на крупные жилые комплексы. Застройщики уже замечают более медленные темпы резервирования в меньших городах, где население сокращается более чем на 1% в год. По мере старения населения многие выбирают меньшие, легкие в обслуживании дома, снижая потребность в больших семейных квартирах, которые когда-то были популярны в предпродажах. Без значительного роста иммиграции эти демографические сдвиги, вероятно, ограничат рост новых жилищных проектов после 2028 года.

Сегментный анализ

По типу недвижимости: квартиры лидируют, в то время как виллы ускоряются

Квартиры и кондоминиумы контролировали 77% доли рынка жилой недвижимости Южной Кореи в 2024 году. Высотные форматы сочетаются с городскими центрами с дефицитом земли и динамикой финансирования предпродаж. Модернизация умного дома - развертывания Trustay в 250 комплексах - укрепляет это доминирование путем обновления стареющего жилого фонда без полной реконструкции. Виллы и частные дома, хотя и меньшие по объему, демонстрируют самый быстрый CAGR 4,75%, поскольку постпандемические покупатели ценят открытое пространство и доступ к земле.

Тренд вилл усиливается стареющими домохозяйствами, чьи проблемы доступности склоняют предпочтения к малоэтажным жилищам. Застройщики, такие как Kolon Global, интегрируют поместья смешанной формы - 803 единицы в Byeongyoungro Skychae Lac View - для захвата этого диверсифицированного аппетита. Правительственные субсидии для старения на месте для умных сенсоров дополнительно расширяют адресную базу.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По ценовому диапазону: среднерыночный сегмент сохраняет масштаб на фоне роста доступного жилья

Среднецевой жилой фонд представлял 63% размера рынка жилой недвижимости Южной Кореи в 2024 году, обеспечивая объемную базу для крупных застройщиков. Тем не менее доступная когорта растет с CAGR 4,69%, движимая рамками субсидий, нацеленных на 30% городских потребностей. Медианные цены на квартиры в Сеуле в 1,04 млрд вон усиливают давление доступности, перенаправляя покупателей к субсидированным предложениям.

Кредиты Дидимдол со ставками от 2,55% увеличивают покупательную способность, в то время как среднерыночные строители отвечают стандартизацией модулей дизайна для защиты маржи. Элитные единицы сталкиваются с антиспекулятивными ограждениями и более строгой проверкой иностранных покупателей, ограничивая потенциал роста несмотря на преимущества маркетингового брендинга.

По бизнес-модели: аренда усиливается на фоне доминирования продаж

Операции продаж по-прежнему удерживают 62% доли, но аренда расширяется быстрее всего с CAGR 4,85%. Размер рынка жилой недвижимости Южной Кореи для аренды стал более институциональным, поскольку специалисты по совместному проживанию, такие как Weave Living, запускают портфели без депозита в узлах CBD. Уязвимости чонсе - риск дефолта арендодателя при растущих ставках - толкают домохозяйства к договорам лизингового типа с прозрачными ежемесячными затратами.

IGIS Asset Management и SK D&D поворачиваются к брендовым концепциям проживания, сжимая вакансии через пакетные услуги, такие как уборка и общественные мероприятия. В то время как загородные продажи остаются стабильными среди семейных покупателей, городские миллениалы все больше ценят гибкость и плотность удобств над прямым владением.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По способу продажи: перепродажи доминируют, но рост новостроек ускоряется

Вторичные передачи контролировали 65,2% размера рынка жилой недвижимости Южной Кореи в 2024 году, движимые жилым фондом, где почти 60% превышает 20 лет возраста. Инвесторы предпочитают установленные районы из-за ликвидности и потенциала реконструкции. Однако первичные продажи находятся на пути CAGR 4,80%, поддерживаемые дорожной картой предложения и упрощенными путями одобрения для реконструкций 30+ лет.

Застройщики сталкиваются с инфляцией затрат, ограничивая достижения разрешений 2024 года до 32% от целевых показателей, однако первичные запуски продолжают командовать премиями в 10% благодаря энергоэффективным системам и умным удобствам. Рынки перепродаж отражают улучшения транспорта; линии такие как GTX-C превращают периферийные субрынки в практичные зоны для коммутеров, ускоряя скорость оборота.

Географический анализ

41% доля Сеула от рынка жилой недвижимости Южной Кореи подчеркивает его первенство, однако ограничения земли и регулятивные ограничения держат годовое движение цен в умеренной полосе 3-5%. Горячие точки реконструкции, такие как Каннам, зафиксировали 2% рост цен в марте 2025 года, подтверждая раздвоенный спрос столицы, где обновленный фонд тянет премии.

Провинция Кёнгидо плюс Инчхон формируют пояс пригородов, их рост переплетен с высокоскоростным транзитом, таким как линии GTX, которые сжимают время от двери до офиса до менее чем 30 минут. Запуск Hill State Osan the Class показывает, как застройщики кластеризуются вокруг новых узлов для максимизации скорости предпродаж. Свободная экономическая зона Инчхона поддерживает спрос от менеджеров-экспатов и логистических фирм при помощи либеральных налоговых каникул.

Траектория Пусана ведется инфраструктурой: аэропорт Кадокдо превращает второй город Кореи в супер-хаб морской логистики, расширяя пулы покупателей и повышая доходность аренды вдоль прибрежных районов. Вторичные города от Чеджу до Седжона выигрывают от восстановления туризма или административных переездов, хотя сокращающееся население трудоспособного возраста накладывает расходящиеся микрорыночные результаты.

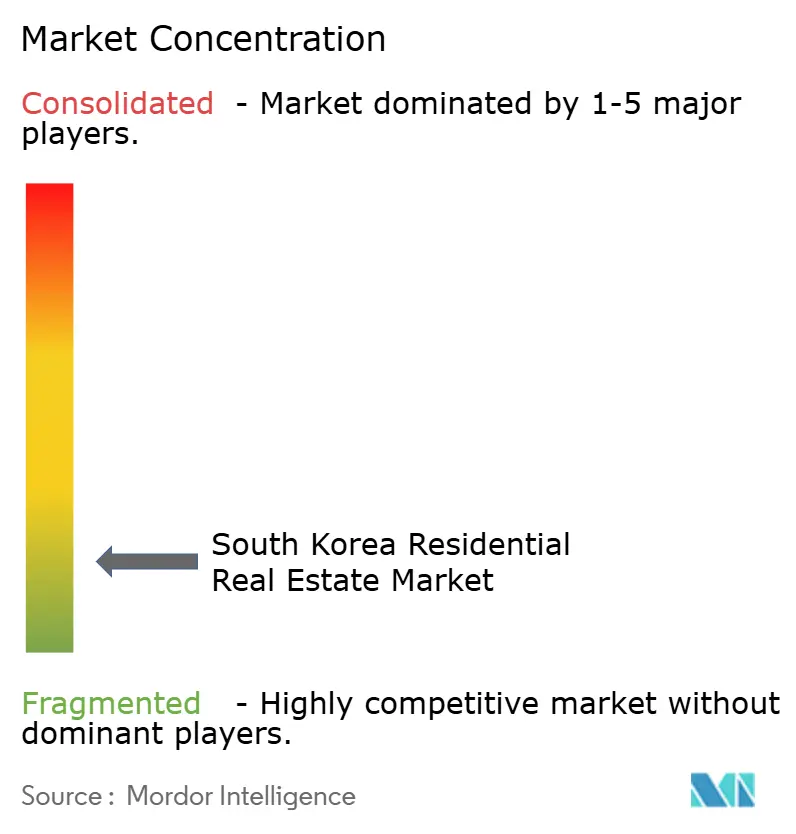

Конкурентная среда

Рынок жилой недвижимости Южной Кореи остается умеренно фрагментированным. Крупные строители - Hyundai E&C, Samsung C&T, GS E&C - доминируют в реализации проектов сверху вниз на основе эффекта масштаба и давно установленных каналов предпродаж. Тем не менее давление прибыльности очевидно: Hyundai E&C прогнозировала операционный убыток в 1 263 млрд вон на 2024 год при выручке 32 670 млрд вон, объясняя дефицит инфляцией материалов и медленными предпродажами.

Цифровые участники повышают конкурентные ставки. Приобретение Naver Pay компании Asil расширяет охват финтеха в аналитику недвижимости, снабжая агентов и покупателей конвейерами данных с 1,4 млн пользователей. Между тем, Sunyu Parkside от Weave Living показывает, как зарубежный капитал использует ноу-хау гостиничного бизнеса для переосмысления городской аренды для арендаторов, избегающих депозитов.

Отечественные пенсии и страховщики вливают ликвидность и дисциплину. Национальная пенсионная служба контролирует 1 224,3 трлн вон, с 16,1% в альтернативах; торги за основные многосемейные активы теперь зависят от ESG-оценки и надстроек услуг арендаторам. Традиционные подрядчики отвечают формированием пропреч-совместных предприятий или модернизацией сьютов умного дома для поддержания дифференциации в все более коммодитизированном конвейере поставок.

Лидеры отрасли жилой недвижимости Южной Кореи

-

Booyoung Group

-

Korea Land and Housing Corporation.

-

Hyundai Development Company (HDC)

-

GS Engineering & Construction

-

Lotte Engineering & Construction

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Июнь 2025: Naver Pay завершила приобретение Asil за 21,7 млн долл. США, получив платформу данных о недвижимости с 1,4 млн пользователей.

- Май 2025: Hyundai Motor Group детализировала глобальный бизнес-комплекс за 3,4 млрд долл. США с двумя 55-этажными башнями, завершение запланировано на 2026 год.

- Апрель 2025: Trustay и KB Aju партнерствовали для внедрения решений умного дома в 250 комплексах.

- Март 2025: Korea Land & Housing Corporation возобновила Sangye-jugong 5 после трехлетнего перерыва, зафиксировав затраты на уровне 770 000 вон за 3,3 ㎡.

Охват отчета по рынку жилой недвижимости Южной Кореи

Жилая недвижимость включает как новое строительство, так и дома для перепродажи. Жилая недвижимость - это территория, развитая для проживания людей и не может использоваться в коммерческих или промышленных целях. Полный фоновый анализ рынка жилой недвижимости Южной Кореи, включая оценку экономики и вклад секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, новые тенденции в сегментах рынка, динамику рынка и географические тенденции, и влияние COVID-19, освещены в отчете.

Южнокорейский рынок жилой недвижимости сегментирован по типу (квартиры, кондоминиумы, частные дома и виллы) и географии (Сеул и другие локации). Отчет предлагает размеры рынка и прогнозы в стоимостном выражении (долл. США) для всех вышеуказанных сегментов.

| Квартиры и кондоминиумы |

| Виллы и частные дома |

| Доступное |

| Среднерыночное |

| Премиальное |

| Продажи |

| Аренда |

| Первичный (новостройки) |

| Вторичный (перепродажи существующих домов) |

| Сеул |

| Провинция Кёнгидо |

| Инчхон |

| Пусан |

| Другие столичные и провинциальные города |

| По типу недвижимости | Квартиры и кондоминиумы |

| Виллы и частные дома | |

| По ценовому диапазону | Доступное |

| Среднерыночное | |

| Премиальное | |

| По бизнес-модели | Продажи |

| Аренда | |

| По способу продажи | Первичный (новостройки) |

| Вторичный (перепродажи существующих домов) | |

| По регионам | Сеул |

| Провинция Кёнгидо | |

| Инчхон | |

| Пусан | |

| Другие столичные и провинциальные города |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка недвижимости Южной Кореи?

Размер рынка недвижимости Южной Кореи составляет 402,02 млрд долл. США в 2025 году и прогнозируется достичь 437,58 млрд долл. США к 2030 году.

Какой регион растет быстрее всего на рынке недвижимости Южной Кореи?

Пусан лидирует в региональном росте с CAGR 4,87%, поддерживаемый развитием нового аэропорта Кадокдо стоимостью 13,7 трлн вон.

Почему аренда расширяется быстрее продаж?

Растущие ипотечные ставки, риски депозитов чонсе и растущие домохозяйства из одного человека делают варианты лизинга более привлекательными, движуя CAGR 4,85% в сегменте аренды.

Насколько значительна правительственная дорожная карта жилищного строительства?

План на 2,7 миллиона единиц, поддерживаемый 58,2 трлн вон, добавляет 252 000 государственных домов только в 2025 году и поднимает долгосрочный CAGR на оцениваемые 1,2 процентных пункта.

Последнее обновление страницы: