Размер и доля рынка заменителей сахара Северной Америки

Анализ рынка заменителей сахара Северной Америки от Mordor Intelligence

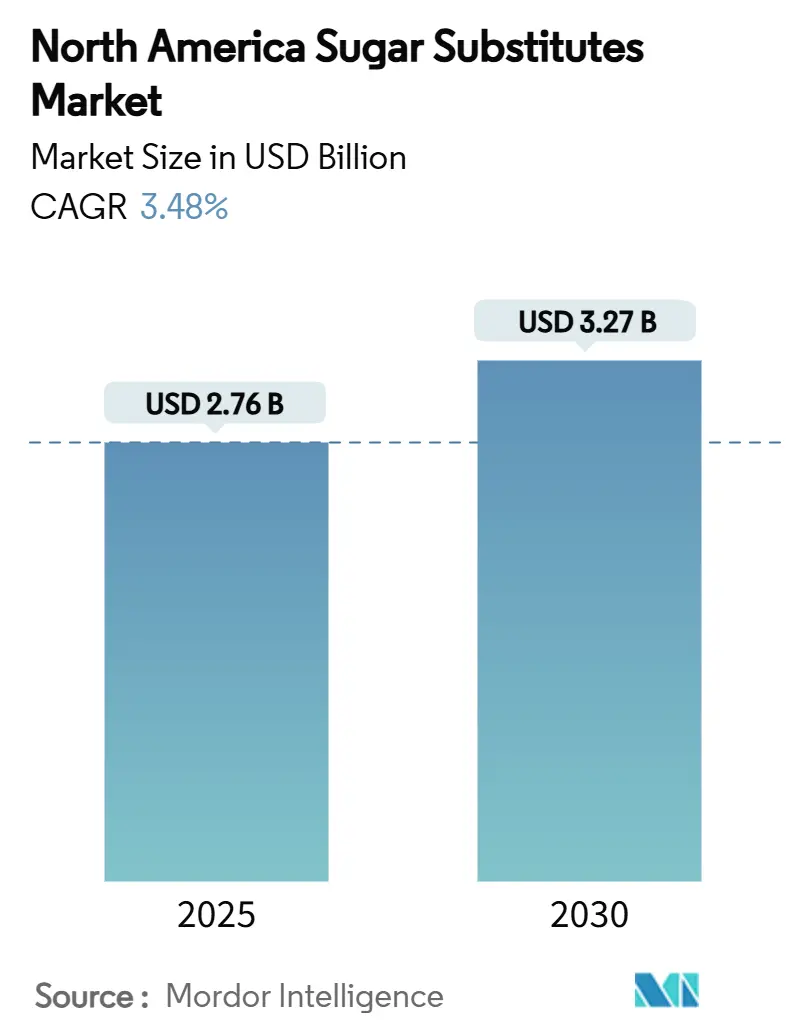

Размер рынка заменителей сахара Северной Америки достиг 2,76 млрд долл. США в 2025 году и, по прогнозам, вырастет до 3,27 млрд долл. США к 2030 году, демонстрируя стабильный среднегодовой темп роста (CAGR) в 3,48%. Этот рост обусловлен несколькими факторами, включая более строгие требования к маркировке, увеличение числа заботящихся о здоровье потребителей и усилия крупных компаний пищевой и напитковой отрасли по переформулированию своей продукции с включением более здоровых альтернатив. Консолидация отрасли, такая как приобретение Tate & Lyle компании CP Kelco, подчеркивает переход к высокомаржинальным специальным ингредиентам при обеспечении стабильных цепочек поставок для основных растительных сырьевых материалов. Рыночная динамика характеризуется четкой региональной концентрацией: США лидируют на рынке заменителей сахара в Северной Америке, в то время как Мексика становится самым быстрорастущим регионом. Высокоинтенсивные подсластители занимают доминирующее положение на рынке, хотя сахарные полиолы быстро расширяются благодаря своим функциональным преимуществам, особенно в фармацевтическом применении. Хотя синтетические подсластители по-прежнему составляют наибольшую долю, натуральные альтернативы набирают обороты по мере укрепления спроса на чистомаркированные и растительные продукты. Рынок заменителей сахара Северной Америки умеренно фрагментирован, при этом несколько игроков конкурируют в этой сфере. Крупные компании, такие как Cargill, Incorporated, Ingredion и Tate & Lyle, обладают значительным влиянием благодаря своему масштабу, глобальным сетям распределения и сильным исследовательским и разработческим возможностям, на рынке также наблюдается серьезная конкуренция со стороны нишевых частных компаний, таких как SweeGen, Pyure Brands.

Ключевые выводы отчета

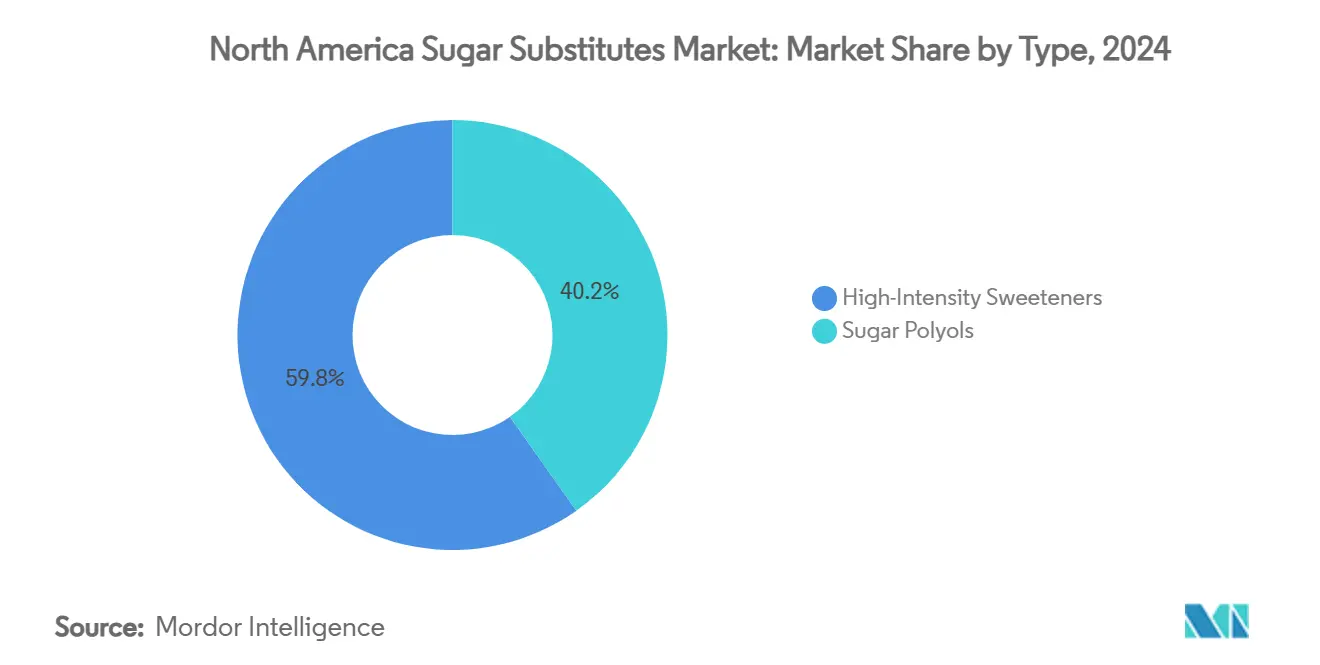

- По типу высокоинтенсивные подсластители лидировали с долей выручки 59,76% в 2024 году, в то время как сахарные полиолы прогнозируются к росту со CAGR 4,12% до 2030 года.

- По происхождению синтетические альтернативы захватили 66,33% доли размера рынка заменителей сахара Северной Америки в 2024 году, однако растительного происхождения готовы продвинуться со CAGR 5,23% к 2030 году.

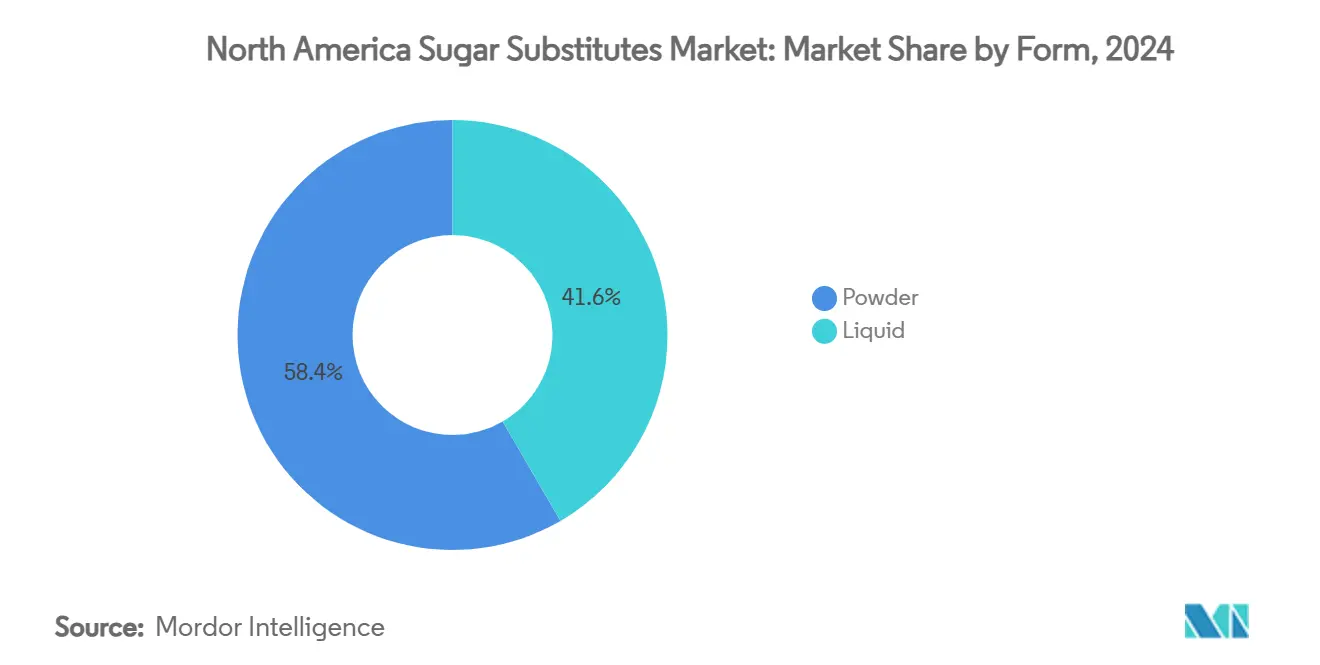

- По форме порошковые форматы составили 58,38% размера рынка заменителей сахара Северной Америки в 2024 году, а жидкие форматы находятся на пути к CAGR 5,13% до 2030 года.

- По применению напитки представляли 28,71% доли выручки в 2024 году, в то время как фармацевтические препараты позиционируются на самый высокий CAGR 4,87% между 2025-2030 годами.

- По географии США удерживали 74,26% доли рынка заменителей сахара Северной Америки в 2024 году, тогда как Мексика прогнозируется к расширению со CAGR 5,01% к 2030 году.

Тенденции и аналитика рынка заменителей сахара Северной Америки

Таблица влияния драйверов

| ДРАЙВЕР | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ АКТУАЛЬНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВЛИЯНИЯ |

|---|---|---|---|

| Движение за чистую маркировку ускоряет внедрение натуральных подсластителей | +0.8% | Северная Америка, с более сильным влиянием в США и Канаде | Среднесрочно (2-4 года) |

| Расширение продуктов с низким/отсутствующим содержанием сахара стимулирует рост рынка | +1.2% | Северная Америка лидирует в принятии с Мексикой | Краткосрочно (≤ 2 лет) |

| Растущие показатели диабета стимулируют спрос на низкокалорийные подсластители | +0.9% | Северная Америка, особенно США с самой высокой распространенностью диабета | Долгосрочно (≥ 4 лет) |

| Растущий переход к ингредиентам с меньшим углеродным следом | +0.7% | США и Канада, с Мексикой, следующей регулятивным тенденциям | Среднесрочно (2-4 года) |

| Достижения в технологиях экстракции и переработки снижают производственные затраты | +0.4% | Северная Америка, движимая корпоративными обязательствами по устойчивости | Долгосрочно (≥ 4 лет) |

| Заменители сахара предлагают настраиваемый профиль сладости и текстуры | +0.6% | Северная Америка, с фокусом на рост переработанных продуктов | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Движение за чистую маркировку ускоряет внедрение натуральных подсластителей

Движение за чистую маркировку делает натуральные подсластители все более популярными в Северной Америке, поскольку потребители теперь предпочитают растительные и легко узнаваемые ингредиенты искусственным. Этот сдвиг привел к тому, что многие известные бренды заменяют синтетические подсластители, такие как аспартам и сукралоза, ферментативно модифицированными стевиоловыми гликозидами, которые получают из натуральных источников. Изменения в регулировании также играют ключевую роль в этом переходе. В январе 2025 года FDA обновила свое определение "здорового", которое теперь исключает высокоинтенсивные подсластители из подсчета как добавленные сахара[1]Источник: Управление по контролю за продуктами и лекарствами, Использование заявления 'Здоровый' на маркировке продуктов,

fda.gov. Это обновление предоставляет брендам значительное преимущество в маркетинге своих продуктов как более здоровых вариантов. Вопросы устойчивости влияют на эту тенденцию. Стевия имеет намного меньший углеродный след по сравнению с традиционным тростниковым сахаром. Такие компании, как Tate & Lyle plc, принимают проактивные меры. Например, в 2024 году Tate & Lyle plc заключила партнерство с Manus Bio для производства Reb M стевии полностью в пределах Америк. Это сотрудничество демонстрирует, как предпочтения чистой маркировки трансформируют цепочки поставок, чтобы соответствовать потребительскому спросу на более здоровые, устойчивые и экологически чистые варианты.

Расширение продуктов с низким/отсутствующим содержанием сахара стимулирует рост рынка

Растущий спрос на продукты с низким и отсутствующим содержанием сахара стимулирует использование низкокалорийных подсластителей, поскольку компании пищевой и напитковой отрасли адаптируются к изменяющимся потребительским предпочтениям. Опрос IFIC Food and Health 2024 года показывает, что 66% потребителей заинтересованы в продуктах с пониженным содержанием сахара, подчеркивая переход к более здоровым вариантам[2]Источник: Food Insights, Опрос IFIC Food and Health 2024,

foodinsight.org. Эта тенденция особенно заметна в напитковой отрасли. Например, Coca-Cola HBC сообщила, что 21% ее выручки в 2024 году пришлось на напитки с низким или отсутствующим содержанием сахара. Аналогично, PepsiCo запустила Gatorade Hydration Booster в 2024 году - продукт без искусственных подсластителей или ароматизаторов, нацеленный на потребителей, ищущих более чистые этикетки. Эти примеры показывают, как крупные бренды используют низкокалорийные подсластители для сохранения актуальности у заботящихся о здоровье покупателей. Увеличивающееся использование препаратов GLP-1 для управления весом влияет на выбор продуктов питания, поскольку эти лекарства заставляют пользователей сокращать подслащенные продукты. Это еще больше повысило спрос на заменители сахара. Например, Cargill запустила систему EverSweet + ClearFlo Stevia в Северной Америке, которая сочетает стевиоловые гликозиды с агентом, улучшающим вкус, для улучшения аромата, растворимости и стабильности.

Растущие показатели диабета стимулируют спрос на низкокалорийные подсластители

Увеличивающаяся распространенность диабета по всей Северной Америке значительно повышает спрос на низкокалорийные подсластители. С медицинскими работниками и инициативами общественного здравоохранения, поощряющими людей сокращать потребление сахара для управления уровнем сахара в крови, эти подсластители становятся более необходимыми. Согласно Международной диабетической федерации (IDF), по состоянию на 2024 год количество смертей до 80 лет из-за диабета составило 526 000 в Северной Америке и Карибском бассейне[3]Источник: Международная диабетическая федерация, "Атлас диабета IDF 2025", diabetesatlas.org. Для поддержки пациентов в соблюдении планов лечения фармацевтические компании включают подсластители, такие как ксилитол, мальтитол и стевия, в лекарства. Эти подсластители улучшают вкус лекарств, не вызывая скачков уровня сахара в крови. Тем временем регулирующие органы, такие как FDA, работают над новыми системами маркировки на передней части упаковки, такими как подход "светофор", чтобы четко указывать содержание добавленного сахара. Эпидемия диабета стимулирует регулятивную поддержку инициатив по сокращению сахара, о чем свидетельствуют предложенные FDA требования к маркировке на передней части упаковки, подчеркивающие содержание добавленного сахара. Этот кризис здоровья создает долгосрочную стабильность рынка для заменителей сахара, поскольку управление диабетом требует устойчивых диетических изменений, а не временных изменений потребления.

Растущий переход к ингредиентам с меньшим углеродным следом

Растущее корпоративное и регулятивное давление по декарбонизации цепочек поставок направляет покупателей к подсластителям с проверяемыми низкоэмиссионными следами. Крупные компании по производству напитков и закусок привязали исполнительные бонусы к научно обоснованным климатическим целям, поэтому команды закупок теперь отдают предпочтение вариантам с проверенными выбросами, таким как биоконвертированный Reb M и полученный брожением кукурузы эритритол. Новые законы о раскрытии информации в Калифорнии и Канаде требуют детального отчета о выбросах на уровне ингредиентов, делая углеродные данные столь же важными, как и питательные данные для соблюдения требований согласно Управлению по контролю за продуктами и лекарствами США. Новые законы о климатическом раскрытии Калифорнии, в частности SB 253 и SB 261, требуют от крупных компаний, ведущих бизнес в штате, публично отчитываться о своих выбросах парниковых газов (ПГ) и связанных с климатом финансовых рисках. Эта динамика добавляет импульс к CAGR рынка заменителей сахара Северной Америки, поскольку поставщики, сочетающие заявления о здоровье с климатическими характеристиками, захватывают непропорционально большой спрос.

Анализ влияния ограничений

| ОГРАНИЧЕНИЕ | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ АКТУАЛЬНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВЛИЯНИЯ |

|---|---|---|---|

| Регулятивная неопределенность вокруг новых подсластителей | -0.6% | Северная Америка, особенно затрагивающая реформы пути GRAS в США | Краткосрочно (≤ 2 лет) |

| Проблемы восприятия безопасности потребителями вокруг искусственных подсластителей | -0.4% | Северная Америка, с более сильным влиянием в заботящихся о здоровье демографических группах | Среднесрочно (2-4 года) |

| Уязвимость цепочки поставок листьев стевии на фоне логистических нарушений | -0.3% | цепочки поставок, затрагивающие североамериканских переработчиков | Краткосрочно (≤ 2 лет) |

| Конкуренция со стороны натуральных сахаров | -0.5% | Северная Америка, ограничивающая внедрение в премиум-приложениях продуктов питания | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Регулятивная неопределенность вокруг новых подсластителей

Регулирование новых подсластителей становится более сложным, создавая значительные препятствия для компаний, особенно меньших или новых. В марте 2025 года Министерство здравоохранения и социальных служб США (HHS) удалило возможность для компаний самостоятельно декларировать свои ингредиенты как GRAS (Общепризнанные как безопасные). Это означает, что все новые подсластители теперь должны пройти полный процесс одобрения FDA, прежде чем они могут быть проданы. Это изменение сделало более дорогим и времязатратным для компаний введение новых ингредиентов, поскольку они теперь должны проводить обширные испытания безопасности. По состоянию на конец 2024 года более 50 заявок GRAS все еще ожидают рассмотрения FDA, включая инновационные ингредиенты, такие как ферментативно модифицированная стевия и сладкие белки. Эти задержки в одобрении замедляют инновации и затрудняют для брендов доступ к новым подсластителям с чистой маркировкой, которые все больше предпочитают потребители. Для небольших компаний этот регулятивный сдвиг добавляет значительное давление, поскольку они часто лишены ресурсов для навигации в длительном и дорогостоящем процессе одобрения.

Проблемы восприятия безопасности потребителями вокруг искусственных подсластителей

Хотя искусственные подсластители, такие как сукралоза и аспартам, были одобрены как безопасные регулирующими органами, многие потребители остаются скептичными относительно их безопасности. Это недоверие часто вызвано дезинформацией, распространяемой через социальные сети, и озабоченностями, подчеркнутыми экологическими исследованиями. Например, Геологическая служба США (USGS) выявила, что соединения, такие как сукралоза, могут сохраняться в системах сточных вод, хотя обнаруженные уровни не вредны для здоровья человека. Для решения этих проблем бренды все чаще принимают смешанные системы подсластителей, которые сочетают искусственные подсластители с натуральными альтернативами, такими как стевия или фрукт монаха. Эта стратегия помогает смягчить потребительские опасения, сохраняя желаемый вкус и функциональность продуктов. С другой стороны, продукты, использующие исключительно искусственные подсластители, теперь нацеливаются больше на заботящихся о затратах потребителей, где доступность приоритизируется над предпочтениями ингредиентов, а не на более широкий сосредоточенный на здоровье рынок.

Сегментный анализ

По типу: полиолы стимулируют функциональные инновации

Сахарные полиолы ожидаются к значительному росту с прогнозируемым CAGR 4,12%, поскольку они все чаще заменяют высокоинтенсивные подсластители в определенных применениях. Эти полиолы, такие как ксилитол и эритритол, набирают популярность благодаря своей способности обеспечивать объем и удерживать влагу, делая их высокоэффективными в продуктах, таких как покрытия таблеток и капсулы с контролируемым высвобождением. Эти функциональные преимущества стимулируют их внедрение в фармацевтическом секторе, где они помогают обеспечить требуемую прочность сжатия и контроль влаги. Достижения в производственных технологиях, такие как брожение в рамках циркулярной экономики с использованием лигноцеллюлозной биомассы, снижают производственные затраты. Это снижение затрат побуждает больше компаний включать полиолы в свои формулировки.

Несмотря на рост полиолов, высокоинтенсивные подсластители остаются доминирующим сегментом на рынке заменителей сахара Северной Америки, удерживая долю 59,76% в 2024 году. Эти подсластители сохранили свои позиции благодаря своим давно установленным записям безопасности и эффективности затрат. Однако их рост замедлился по мере усиления регулятивного контроля и сдвига потребительских предпочтений к натуральным и менее обработанным вариантам. Чтобы остаться конкурентоспособными, производители высокоинтенсивных подсластителей сосредотачиваются на разработке продуктов следующего поколения, таких как браззеин и связывающие сахарозу сладкие белки. Эти инновации направлены на улучшение вкуса путем уменьшения горечи без необходимости в наполняющих агентах.

По происхождению: натуральные подсластители ускоряются несмотря на доминирование синтетических

Синтетические заменители сахара составили 66,33% доли рынка в 2024 году, движимые их широким использованием в устоявшихся формулировках и преимуществами в затратах. Эти синтетические варианты остаются предпочтительным выбором, особенно в промышленных пекарнях, благодаря их превосходной термостабильности и доступности. Несмотря на их доминирование, рынок переживает постепенный сдвиг, поскольку натуральные подсластители набирают обороты. Натуральные заменители сахара, такие как ферментативно конвертированный Reb M и экстракты фрукта монаха, растут со CAGR 5,23%. Этот рост подпитывается растущим потребительским спросом на продукты с чистой маркировкой и нарративами, сосредоточенными на устойчивости. Инновации, такие как метод производства EverSweet на основе дрожжей от Cargill, позволяют крупномасштабное производство природно-идентичных молекул, которые соответствуют требованиям маркировки "из натуральных источников", не полагаясь на традиционные урожаи.

Тенденция к натуральным подсластителям особенно очевидна в премиум-линейках продуктов, где "натуральный" становится стандартным ожиданием. Отрасли, такие как пивоварение, молочная и нутрацевтическая, все чаще принимают ферментированные стевиоловые гликозиды для обеспечения постоянных поставок при смягчении рисков, связанных с сельскохозяйственной зависимостью. С другой стороны, поставщики синтетических подсластителей отвечают на этот сдвиг, предлагая скидки на большие объемы и улучшенную техническую поддержку для удержания своей клиентской базы. Однако они сталкиваются с растущими вызовами, включая растущие затраты на исходные материалы на основе кукурузы, которые оказывают давление на маржи прибыли. Конкуренция между синтетическими и натуральными заменителями сахара ожидается к интенсификации, с натуральными вариантами, набирающими больше позиций в ответ на потребительские предпочтения и проблемы устойчивости.

По форме: жидкие применения стимулируют инновации

Жидкие формулировки переживают самый быстрый рост со CAGR 5,13%, поскольку производители напитков все чаще принимают системы непрерывного смешивания. Эти системы лучше подходят для обработки жидких подсластителей по сравнению с традиционными методами сухой загрузки. Инновации, такие как улучшенные минерально-солевые комплексы в жидких подсластителях, улучшили их вкусовой профиль путем уменьшения остаточной сладости. Это достижение стимулировало их внедрение в колы без сахара и ароматизированные воды, делая жидкие подсластители ключевой областью роста на рынке заменителей сахара Северной Америки. Удобство и эффективность жидких формулировок ожидаются к поддержке их устойчивого роста в спросе до 2030 года.

Порошковые подсластители, которые в настоящее время составляют 58,38% рынка, продолжают развиваться с достижениями, такими как микроинкапсуляция и техники низкопыльной грануляции. Эти улучшения повышают текучесть и делают порошковые подсластители более подходящими для промышленных применений, таких как пекарные премиксы. Дополнительно, порошковые смеси стевии теперь включают несущие волокна, которые улучшают диспергируемость, дальше расширяя их применимость в крупномасштабном производстве пищи. Для потребителей порошковые подсластители остаются популярным выбором в настольных пакетиках благодаря их портативности и легкости порционного контроля, обеспечивая их продолжающуюся актуальность на рынке.

По применению: фармацевтические препараты лидируют в ускорении роста

Фармацевтический сектор переживает замечательный рост с сильным CAGR 4,87%, делая его самым быстрорастущим каналом на рынке заменителей сахара. Этот рост в первую очередь обусловлен увеличивающимся использованием полиолов в жевательных таблетках и сиропах, поскольку они улучшают вкус и делают лекарства более приятными на вкус. Подсластители на основе стевии также набирают популярность в детских антибиотических формулировках благодаря их способности эффективно маскировать горечь, обеспечивая лучшее соблюдение среди детей. Сахарин исследуется на предмет его потенциальных антимикробных свойств, которые могут добавить терапевтическую ценность наряду с его ролью подсластителя, дальше повышая его спрос в фармацевтической отрасли.

Напитковая отрасль продолжает доминировать на рынке заменителей сахара, внося 28,71% продаж в 2024 году. Хотя ее темп роста медленнее по сравнению с другими сегментами, она остается ключевым драйвером объема рынка. Производители напитков приоритизируют улучшение вкуса и текстуры для улучшения сенсорного опыта своих продуктов, а не сосредотачиваются на расширении линеек продуктов. В то же время секторы пекарни и кондитерских изделий активно переформулируют свои предложения для включения заменителей сахара, обеспечивая их актуальность на рынке. Нишевые применения, такие как личная гигиена и промышленные использования, появляются как прибыльные возможности.

Географический анализ

США лидируют на рынке заменителей сахара Северной Америки, внося 74,26% доли выручки в 2024 году. Это доминирование поддерживается хорошо установленной регулятивной основой и сильной экосистемой исследований и разработок, которые способствуют доверию потребителей и позволяют быстрое внедрение инновационных ингредиентов. Предлагаемые FDA изменения, такие как маркировка "светофор" на передней части упаковки и потенциальные пересмотры пути GRAS (Общепризнанных как безопасные), ожидаются к изменению динамики рынка. Управление по контролю за продуктами и лекарствами США продлило период комментариев по предлагаемому правилу маркировки питания на передней части упаковки (FOP) до 15 июля 2025 года, предоставляя дополнительные 60 дней для обратной связи. Эти изменения направлены на повышение стандартов безопасности и прозрачности, дальше укрепляя доверие потребителей.

Канада играет важную роль как вторичный рынок, с ее регулятивной средой, стимулирующей инновации и переформулирование. Предстоящее требование Health Canada к маркировке на передней части упаковки, которое вступит в силу в январе 2026 года, подталкивает производителей к переформулированию своих продуктов для соответствия новым стандартам. Гармонизация регулирований добавок и упрощенные маркетинговые разрешения сократили сроки одобрения, позволяя канадским компаниям более эффективно инновировать. Кроме того, появление стартапов по экстракции и ферментации стевии в регионах, таких как Ванкувер и Монреаль, подчеркивает растущую экспертизу и мощности в стране.

Мексика является самым быстрорастущим рынком в регионе с прогнозируемым CAGR 5,01%. Растущие городские доходы, обязательные предупреждающие этикетки о сахаре и преимущества беспошлинного движения ингредиентов в рамках соглашения USMCA стимулируют этот рост. Отечественные производители все чаще закупают местно выращенную агаву и тростник для производства смесей инулин-полиол, что повышает устойчивость цепочки поставок. Дополнительно, трансграничные партнерства по совместному производству с заводами напитков в Техасе и Калифорнии позволяют эффективное масштабирование и передачу передовых технологий подсластителей. Эти сотрудничества помогают мексиканским производителям включать инновационные сладкие белки в свои переформулированные продукты, дальше стимулируя рост рынка.

Конкурентная среда

Североамериканский рынок заменителей сахара умеренно фрагментирован. Некоторые из заметных игроков рынка включают Cargill, Incorporated, Ingredion Incorporated, Archer Daniels Midland Company, Tate & Lyle PLC и International Flavors & Fragrances Inc., среди других. Заметным развитием на рынке стало приобретение Tate & Lyle компании CP Kelco за 1,8 млрд долл. США в ноябре 2024 года. Это приобретение значительно расширило портфель гидроколлоидов и подсластителей Tate & Lyle, позволив компании предлагать комбинированные решения для текстурирования и подслащивания. Ожидается, что сделка принесет ежегодное сотрудничество в размере 50 млн долл. США, подчеркивая растущую тенденцию консолидации в отрасли, поскольку компании стремятся укрепить свои рыночные позиции и повысить эффективность цепочки поставок.

Инновации продолжают играть критическую роль в стимулировании конкуренции на рынке. Например, платформа EverSweet от Cargill использует технологию точной ферментации для производства ребаудиозида M, высокочистого подсластителя стевии, не полагаясь на сельскохозяйственные циклы. Это обеспечивает постоянные поставки для производителей напитков, ищущих варианты натуральных подсластителей. Дополнительно, патентные споры формируют конкурентную среду. В январе 2024 года SweeGen выиграла апелляционное дело против PureCircle, которое аннулировало ключевые патенты, связанные с производством Reb M. Эта юридическая победа открыла возможности для меньших игроков и независимых розливщиков для доступа к передовым технологиям подсластителей. Тем временем нишевые игроки сосредотачиваются на специализированных применениях, таких как поставка совместно обработанных смесей полиолов для фармацевтических применений, таких как ородиспергируемые таблетки, которые предлагают высокие маржи несмотря на меньшие объемы.

Регулятивная адаптируемость становится ключевым конкурентным преимуществом на рынке заменителей сахара. Компании с внутренней экспертизой в токсикологии и юридических вопросах лучше позиционированы для навигации в развивающихся регулированиях, таких как сдвиг Министерства здравоохранения и социальных служб США (HHS) от самоподтвержденных одобрений GRAS (Общепризнанных как безопасные), которые теперь требуют более всесторонних представлений данных. Для смягчения сельскохозяйственных рисков некоторые поставщики перемещают производство листьев стевии ближе к североамериканским центрам спроса, принимая тепличное выращивание и технологии биоконверсии. Эти стратегии не только повышают устойчивость цепочки поставок, но и поддерживают растущий спрос на устойчивые и местно источниковые ингредиенты.

Лидеры отрасли заменителей сахара Северной Америки

-

Cargill, Incorporated

-

Ingredion Incorporated

-

Archer Daniels Midland Company

-

Tate & Lyle PLC

-

International Flavors & Fragrances Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития отрасли

- Май 2024: PureCircle от Ingredion представила подсластитель стевии, который напрямую заменяет сахар в формулировках. Натуральный подсластитель функционирует аналогично сахару без требования дополнительных ингредиентов и подходит для напитков, сиропов и соусов.

- Январь 2024: Базирующаяся в Северной Каролине компания Elo Life Systems закрыла раунд Series A2 на 20,5 млн долл. США для ускорения разработки натурального высокоинтенсивного подсластителя и бананов Кавендиш, спроектированных для сопротивления разрушительному фузариозному увяданию (TR4).

Сфера отчета по рынку заменителей сахара Северной Америки

Североамериканский рынок заменителей сахара сегментирован по типу, происхождению, форме, применению и географии. По типу рынок сегментирован на высокоинтенсивные подсластители (ацесульфам калия, адвантам, аспартам, неотам, сахарин, сукралоза, стевия, фрукт монаха и другие) и сахарные полиолы (сорбитол, ксилитол, мальтитол, эритритол и другие). По происхождению рынок сегментирован на растительного происхождения, синтетические и биотехнологически ферментированные. По форме на порошок и жидкость. По применению рынок сегментирован на продукты питания, напитки, фармацевтические препараты и другие. Сегмент продуктов питания дополнительно сегментирован на хлебобулочные изделия и крупы, кондитерские изделия, молочные продукты и молочные альтернативы, соусы, приправы и заправки, и другие пищевые применения. Сегмент напитков дополнительно сегментирован на газированные безалкогольные напитки, готовые к употреблению чай и кофе, спортивные и энергетические напитки и другие напитки. Этот отчет дополнительно анализирует сценарий в США, Канаде, Мексике и остальной части Северной Америки.

| Высокоинтенсивные подсластители | Ацесульфам калия |

| Адвантам | |

| Аспартам | |

| Неотам | |

| Сахарин | |

| Сукралоза | |

| Стевия | |

| Фрукт монаха | |

| Другие высокоинтенсивные подсластители | |

| Сахарные полиолы | Сорбитол |

| Ксилитол | |

| Мальтитол | |

| Эритритол | |

| Другие сахарные полиолы |

| Растительного происхождения |

| Синтетические |

| Биотехнологически ферментированные |

| Порошок |

| Жидкость |

| Продукты питания | Хлебобулочные изделия и крупы |

| Кондитерские изделия | |

| Молочные продукты и молочные альтернативы | |

| Соусы, приправы и заправки | |

| Другие пищевые применения | |

| Напитки | Газированные безалкогольные напитки |

| Готовые к употреблению чай и кофе | |

| Спортивные и энергетические напитки | |

| Другие напитки | |

| Фармацевтические препараты | |

| Другие применения |

| США |

| Канада |

| Мексика |

| Остальная часть Северной Америки |

| По типу | Высокоинтенсивные подсластители | Ацесульфам калия |

| Адвантам | ||

| Аспартам | ||

| Неотам | ||

| Сахарин | ||

| Сукралоза | ||

| Стевия | ||

| Фрукт монаха | ||

| Другие высокоинтенсивные подсластители | ||

| Сахарные полиолы | Сорбитол | |

| Ксилитол | ||

| Мальтитол | ||

| Эритритол | ||

| Другие сахарные полиолы | ||

| По происхождению | Растительного происхождения | |

| Синтетические | ||

| Биотехнологически ферментированные | ||

| По форме | Порошок | |

| Жидкость | ||

| По применению | Продукты питания | Хлебобулочные изделия и крупы |

| Кондитерские изделия | ||

| Молочные продукты и молочные альтернативы | ||

| Соусы, приправы и заправки | ||

| Другие пищевые применения | ||

| Напитки | Газированные безалкогольные напитки | |

| Готовые к употреблению чай и кофе | ||

| Спортивные и энергетические напитки | ||

| Другие напитки | ||

| Фармацевтические препараты | ||

| Другие применения | ||

| По географии | США | |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка заменителей сахара Северной Америки?

Рынок составляет 2,76 млрд долл. США в 2025 году и прогнозируется достичь 3,27 млрд долл. США к 2030 году.

Какой сегмент растет быстрее всего на рынке?

Фармацевтические применения показывают самый высокий рост с ожидаемым CAGR 4,87% благодаря растущему использованию альтернатив сахару в лекарственных формулировках.

Какая география предлагает самый сильный будущий потенциал роста?

Мексика лидирует в росте с прогнозным CAGR 5,01%, движимая растущей осведомленностью о здоровье, согласованными регулированиями и эффективностью цепочки поставок, обеспеченной USMCA.

Какую роль играют жидкие подсластители в переформулировании напитков?

Жидкие форматы растворяются быстрее, уменьшают пыль и согласуются с системами непрерывного смешивания, поэтому они прогнозируются к росту со CAGR 5,13% до 2030 года.

Последнее обновление страницы: