Размер и доля рынка нативного крахмала

Анализ рынка нативного крахмала от Mordor Intelligence

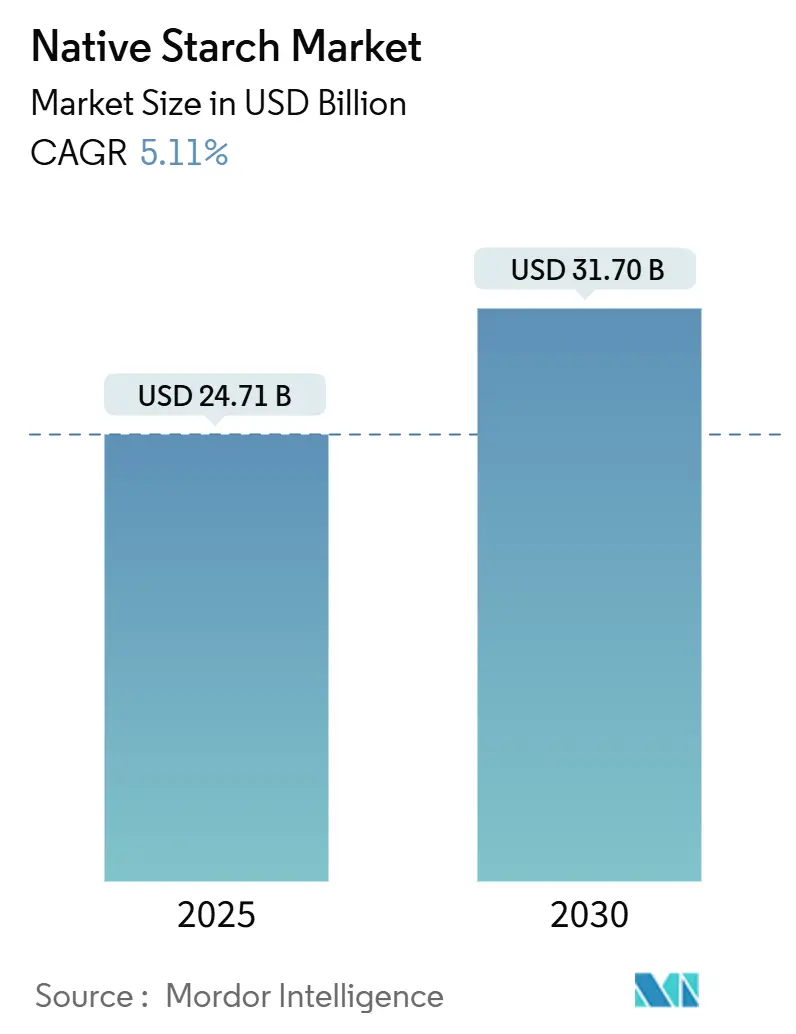

Прогнозируется, что рынок нативного крахмала вырастет с 24,71 млрд долларов США в 2025 году до 31,70 млрд долларов США к 2030 году, показывая CAGR 5,11% в течение прогнозируемого периода. Этот рост обусловлен расширением применения в пищевой, фармацевтической, косметической промышленности, производстве бумаги, клеев и биопластиков, а также тенденциями переформулирования чистых этикеток, которые выводят нативный крахмал на позиции функционального, не содержащего химикатов ингредиента. Производители решают проблему волатильности цен на сырье через диверсифицированное снабжение, вертикальную интеграцию и усовершенствование технологий экстракции, которые повышают выход и снижают использование ресурсов. Ключевые области спроса включают хлебобулочные изделия, кондитерские изделия, молочные продукты, мясные альтернативы и биоразлагаемую упаковку, при этом растительные диеты и функциональные продукты дополнительно усиливают его роль как текстуризатора и питательного компонента. Промышленные пользователи в сфере бумаги и упаковки принимают крахмал для достижения целей устойчивости, стимулируя инвестиции в специальные сорта и технологии, такие как ультразвуковая экстракция и тепловлажностная обработка, для повышения производительности при сохранении профиля чистой этикетки. Несмотря на регулятивные вызовы и колебания сельскохозяйственных затрат, эти факторы в совокупности поддерживают траекторию роста рынка.

Ключевые выводы отчета

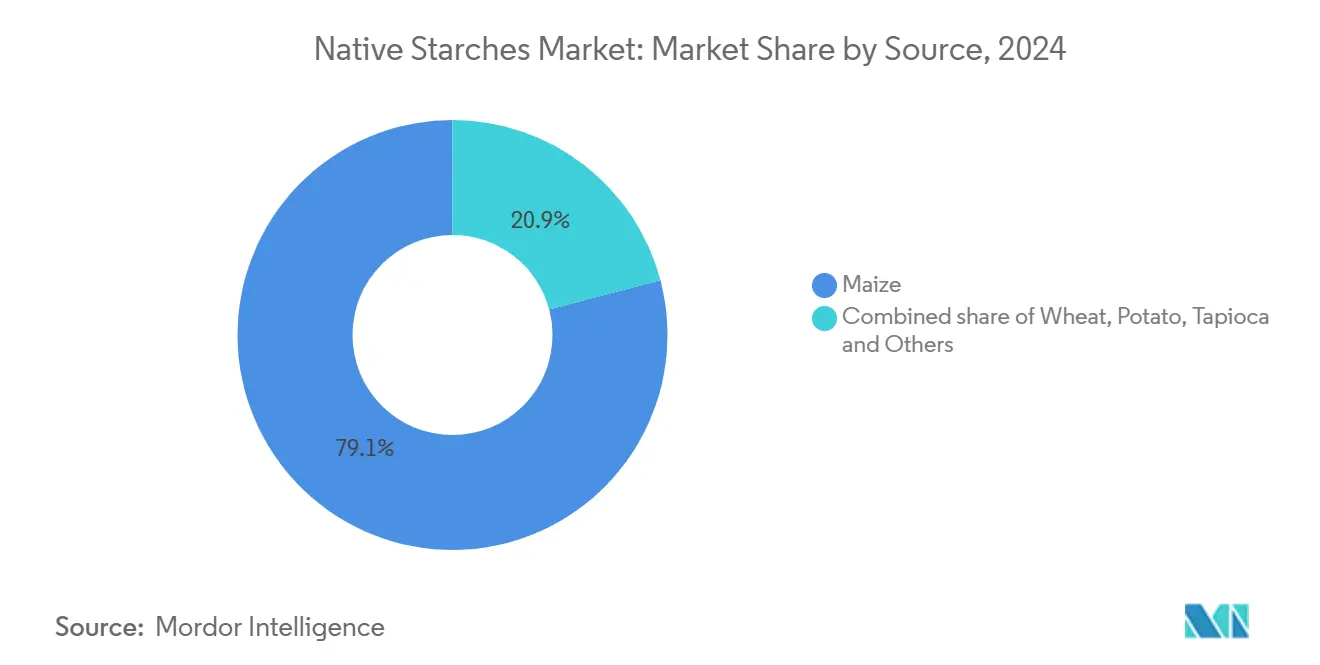

- По источнику кукуруза захватила 79,04% доли рынка нативного крахмала в 2024 году, в то время как тапиока, как прогнозируется, будет расти с CAGR 5,46% в период с 2025 по 2030 год.

- По форме порошок занимал 79,83% доли размера рынка нативного крахмала в 2024 году; жидкие форматы развиваются с CAGR 5,95% до 2030 года.

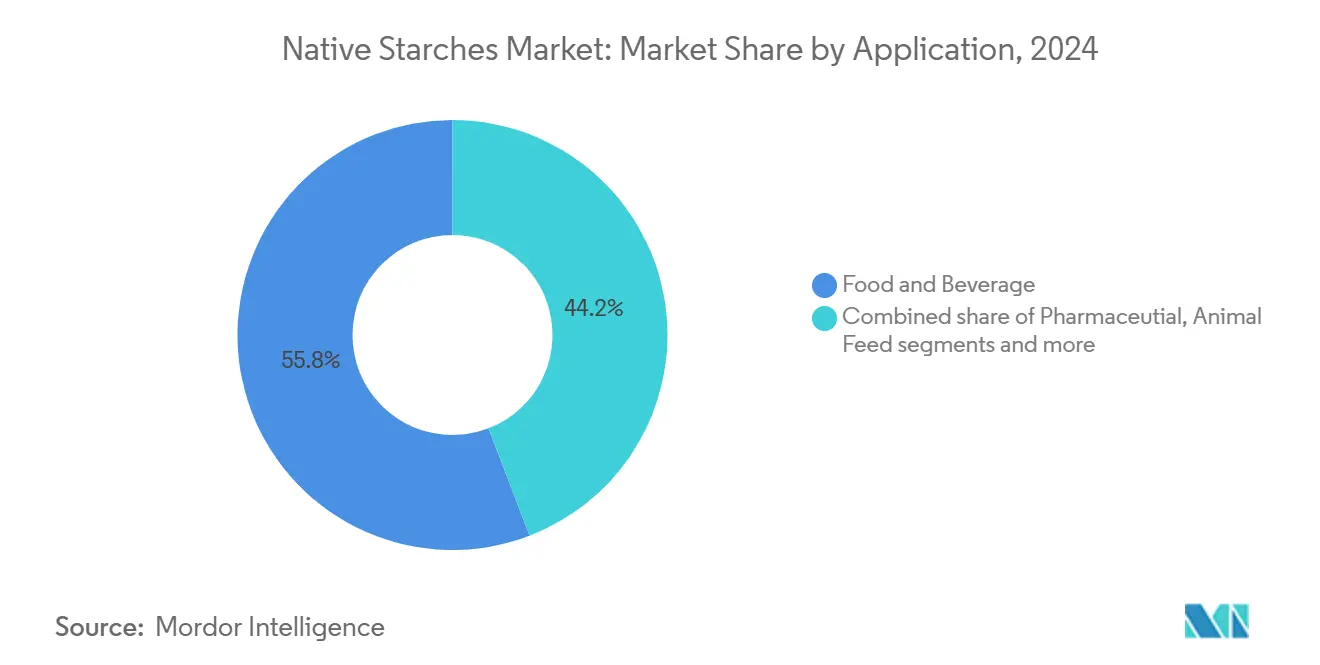

- По применению продукты питания и напитки составили 55,84% доли размера рынка нативного крахмала в 2024 году, тогда как фармацевтическое применение фиксирует наивысший CAGR 6,16% до 2030 года.

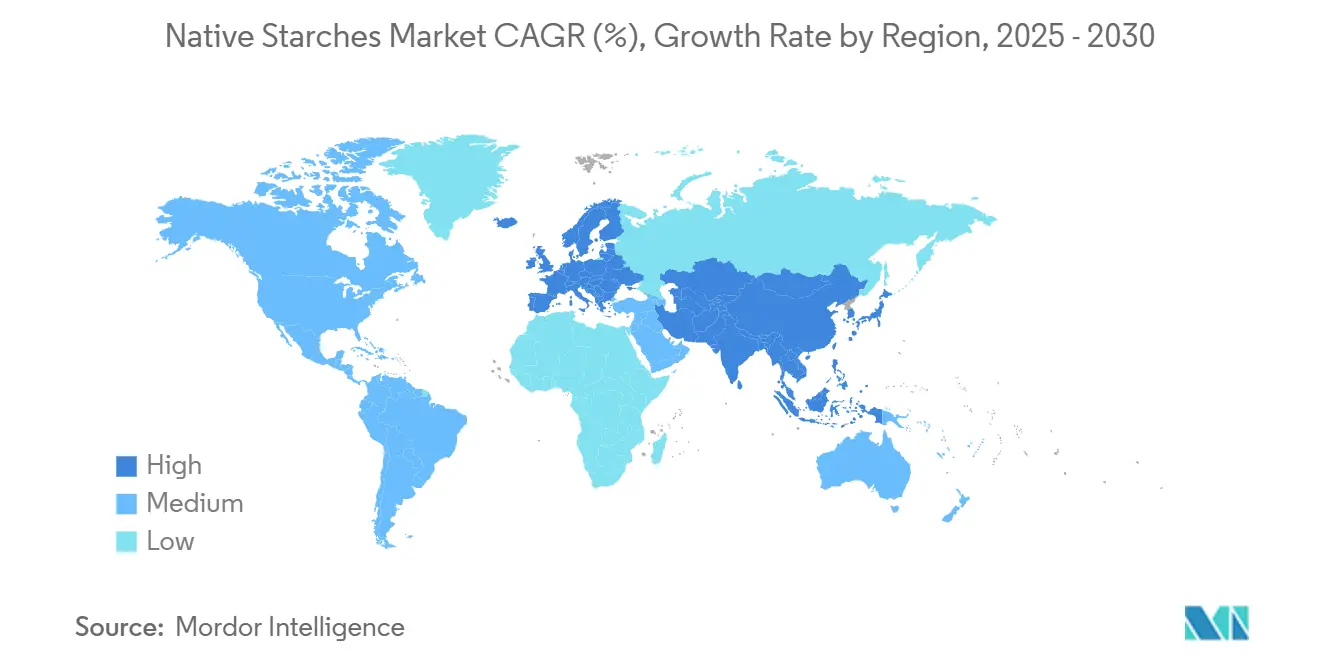

- По географии Азиатско-Тихоокеанский регион лидировал с 32,26% доли доходов в 2024 году, тогда как регион Ближнего Востока и Африки, прогнозируется, будет расширяться с CAGR 5,78% до 2030 года.

Тенденции и инсайты глобального рынка нативного крахмала

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущее использование в хлебобулочной и кондитерской промышленности в качестве текстуризатора | +1.2% | Глобально, с более сильным влиянием в Европе и Северной Америке | Среднесрочно (2-4 года) |

| Экономичный загущающий агент для обработанных продуктов | +0.9% | Глобально, со значительным влиянием в Азиатско-Тихоокеанском регионе и Южной Америке | Краткосрочно (≤ 2 лет) |

| Рост спроса на растительные и функциональные пищевые ингредиенты | +1.4% | Северная Америка, Европа, с растущим влиянием в Азиатско-Тихоокеанском регионе | Долгосрочно (≥ 4 лет) |

| Принятие нативного крахмала в промышленных применениях за пределами пищевой отрасли | +0.8% | Глобально, с более сильным влиянием в Европе и Северной Америке | Среднесрочно (2-4 года) |

| Стратегическое сотрудничество между пищевыми гигантами и местными производителями крахмала | +0.6% | Глобально, с акцентом на Азиатско-Тихоокеанском регионе и Южной Америке | Среднесрочно (2-4 года) |

| Включение нативного крахмала в продукты питания под влиянием тренда чистых этикеток | +1.1% | Северная Америка, Европа, с растущим принятием в Азиатско-Тихоокеанском регионе | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущее использование в хлебобулочной и кондитерской промышленности в качестве текстуризатора

Нативный крахмал все чаще предпочитается в хлебобулочном и кондитерском секторах за его способность улучшать текстуру, удерживать влагу и продлевать срок годности без химических добавок. Эта стратегическая переформулировка помогает производителям удовлетворить спрос на чистые этикетки при снижении производственных затрат. Нативные крахмалы, полученные из кукурузы и тапиоки, ценимые за их нейтральные вкусы, хорошо работают в высокосахарных контекстах, обеспечивая стабильность и сохраняя сенсорные качества. Действуя как загущающий агент и текстуризатор, нативный крахмал упрощает списки ингредиентов и обеспечивает стабильное качество продукции по всему миру. Регулятивная поддержка дополнительно стимулирует принятие. Например, FDA США способствует прозрачности в маркировке продуктов питания, поощряя натуральные ингредиенты, в то время как европейский проект Clean Label влияет на выбор потребителей в пользу альтернатив, таких как нативный крахмал. В Азиатско-Тихоокеанском регионе растущие доходы и осведомленность о качестве пищи повышают спрос на хлебобулочные и кондитерские изделия с чистыми этикетками. Эти факторы позиционируют нативный крахмал как необходимый для удовлетворения потребительских предпочтений и регулятивных требований, стимулируя глобальный рост рынка.

Экономичный загущающий агент для обработанных продуктов

Нативный крахмал, все более предпочитаемый в секторе обработанных продуктов питания, выделяется своими экономичными загущающими свойствами. Он обеспечивает стабильные результаты по более низкой цене, чем гидроколлоиды и другие специальные ингредиенты. Это финансовое преимущество жизненно важно для производителей продуктов питания, борющихся с инфляцией при поддержании стабильных цен. Полученные из кукурузы и картофеля нативные крахмалы проходят минимальную обработку, снижая производственные затраты и экономя энергию по сравнению с модифицированными аналогами или растительными белковыми текстуризаторами. Их адаптивность к различным уровням pH и условиям обработки позволяет стандартизацию в разнообразных продуктах, от супов и соусов до молочных альтернатив и готовых блюд. Данные USDA показывают, что производство кукурузы в США достигло 389,67 млн метрических тонн в 2023/24 году, обеспечивая стабильные поставки сырья [1]Источник: Министерство сельского хозяйства США, "USDA Grain World Markets and Trade-2025", www.fas.usda.gov. Это изобилие повышает экономическую эффективность нативных крахмалов, закрепляя их статус как топ-выбора для производителей. Достижения в технологиях экстракции крахмала улучшили показатели выхода и функциональные характеристики, позволяя производителям достигать желаемой вязкости и ощущения во рту с меньшим количеством крахмала. Эти улучшения снижают затраты цепи поставок и укрепляют имидж чистой этикетки.

Рост спроса на растительные и функциональные пищевые ингредиенты

С растущей популярностью растительных продуктов и функциональных питательных продуктов спрос на нативный крахмал резко возрос. Когда-то рассматриваемый только как источник углеводов, нативный крахмал, особенно его резистентные варианты, теперь ценится за свои пребиотические свойства и потенциал в управлении глюкозой крови. Эта универсальность делает его незаменимым в растительных составах. Производители продуктов питания используют нативные крахмалы из различных ботанических источников для создания текстур в мясных альтернативах, создавая волокнистые структуры и удерживая влагу для имитации животных белков. Его статус чистой этикетки дополнительно повышает его привлекательность на премиальном рынке функциональных продуктов, где прозрачность ингредиентов является ключевой. Правительственные инициативы также подчеркивают рост глобального рынка нативных крахмалов. Общая сельскохозяйственная политика (CAP) Европейского союза способствует устойчивому земледелию и культурам, производящим крахмал, что соответствует потребительскому спросу на продукты с чистыми этикетками и растительные продукты. Кроме того, Продовольственная и сельскохозяйственная организация (FAO) подчеркивает важность нативных крахмалов в улучшении растительных диет и решении вопросов глобальной продовольственной безопасности. Эти факторы подчеркивают важность нативного крахмала в удовлетворении развивающихся потребностей потребителей и промышленности.

Принятие нативного крахмала в промышленных применениях за пределами пищевой отрасли

Движимый стремлением к устойчивости, промышленный сектор все больше обращается к нативному крахмалу, знаменуя заметное расширение за пределы его традиционных пищевых применений. Лидируя в этом процессе, бумажная и упаковочная промышленности интегрируют нативные крахмалы в поверхностное проклеивание, покрытия и клеи. Эти отрасли получают экологические выгоды от биоразлагаемости крахмала, особенно в одноразовых применениях, сталкивающихся с растущим регулятивным контролем. Инновации в биопластиках на основе крахмала, обладающих улучшенной производительностью и превосходными характеристиками в конце жизненного цикла, еще больше продвигают этот тренд. Между тем, фармацевтический сектор использует нативный крахмал как многофункциональный вспомогательный компонент в составах таблеток, критически важный для дезинтеграции, связывания и контролируемого высвобождения. Это широкое принятие в различных отраслях не только стабилизирует и диверсифицирует спрос для производителей крахмала, защищая их от специфических для секторов колебаний, но также стимулирует инвестиции в специализированные сорта крахмала, адаптированные для различных промышленных потребностей.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Колеблющиеся цены на сельскохозяйственное сырье влияют на прибыльность отрасли | -0.7% | Глобально, с более высоким воздействием в регионах с климатической уязвимостью | Среднесрочно (2-4 года) |

| Сложные регулятивные требования | -0.5% | Северная Америка, Европа, с растущим влиянием в Азиатско-Тихоокеанском регионе | Долгосрочно (≥ 4 лет) |

| Потенциальные аллергенные проблемы для крахмала на основе пшеницы | -0.3% | Глобально, с более сильным воздействием в Северной Америке и Европе | Краткосрочно (≤ 2 лет) |

| Чувствительность к влаге нативного крахмала сокращает срок годности | -0.4% | Глобально, с более высоким воздействием во влажных тропических регионах | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Колеблющиеся цены на сельскохозяйственное сырье влияют на прибыльность отрасли

Производители в индустрии нативного крахмала сталкиваются с давлением на маржу из-за волатильности цен на сельскохозяйственные товары. Производители кукурузного крахмала особенно затронуты, конкурируя с биотопливным сектором за сырье. Климатические изменения, вызывающие погодные нарушения, такие как засухи в ключевых регионах, усугубили неопределенность урожая, вызывая дефицит поставок и скачки цен, которые не могут быть быстро переложены на промышленных клиентов с долгосрочными контрактами. Для решения этой проблемы производители диверсифицируют источники крахмала и вертикально интегрируются в сельскохозяйственное производство. Многие формируют прямые партнерства с фермерами с гарантированным ценообразованием для обеспечения цепей поставок и инвестируют в технологии обработки для работы с различными качествами урожая при поддержании стандартов продукции. Хотя эти стратегии требуют значительного капитала, они необходимы для сохранения конкурентоспособности на рынке.

Сложные регулятивные требования

Регулятивный ландшафт для нативного крахмала становится все более сложным, создавая вызовы соответствия для мелких производителей и игроков развивающихся рынков. Производители должны навигировать через разнообразные регуляции по безопасности пищи, генетическим модификациям, управлению аллергенами и сертификациям устойчивости на экспортных рынках. Например, строгие требования ЕС по документации без ГМО заставляют производителей кукурузного крахмала создавать сегрегированные цепи поставок и проводить обширное тестирование. Кроме того, использование нативного крахмала в фармацевтической промышленности в качестве вспомогательного вещества подвергает его более строгим стандартам надлежащей производственной практики (GMP), требуя специализированного производства и валидации. Эти требования стимулируют консолидацию, поскольку мелкие производители борются с затратами, в то время как вертикально интегрированные фирмы получают конкурентное преимущество, поддерживая документацию цепи поставок. Для решения соответствия и прозрачности потребителей дальновидные производители принимают системы отслеживаемости на основе блокчейна.

Сегментный анализ

По источнику: кукуруза доминирует, тапиока ускоряется

В 2024 году кукуруза лидирует на рынке нативного крахмала с долей 79,04%, благодаря своей экономической эффективности, доступности и универсальным свойствам. Процессы влажного помола для экстракции кукурузного крахмала обеспечивают экономические преимущества перед альтернативами. Пшеничный крахмал, хотя и вторичный, предлагает уникальные белковые взаимодействия для хлебопекарных применений, но сталкивается с вызовами роста из-за глютеновых аллергенных проблем. Картофельный крахмал, ценимый за свою загущающую силу и нейтральный вкус, предпочитается в применениях с чистыми этикетками несмотря на более высокие затраты. Крахмал тапиоки, самый быстрорастущий сегмент, прогнозируется расти с CAGR 5,46% (2025-2030) благодаря своей стабильности заморозки-оттаивания и образованию прозрачного геля, идеально подходящего для замороженных продуктов и прозрачных соусов.

Конкурентная динамика среди источников крахмала меняется, поскольку производители все больше разрабатывают специализированные сорта, оптимизированные для специфических применений, а не относятся к нативным крахмалам как к товарным ингредиентам. Эта стратегия специализации особенно заметна в сегменте тапиоки, где производители используют ее природные функциональные свойства для нацеливания на премиальные применения с чистыми этикетками без химической модификации. Одновременно исследования нетрадиционных источников крахмала, таких как горох, пальма и другие ботанические источники, расширяют базу сырья индустрии, создавая возможности для дифференциации продукции и устойчивости цепи поставок, что изменит конкурентную динамику в течение прогнозируемого периода.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По форме: порошок лидирует, жидкость набирает обороты

В 2024 году порошковый нативный крахмал лидирует на рынке с долей 79,83% благодаря своей стабильности хранения, легкости транспортировки и универсальности. Производители ценят его точную дозировку и длительный срок годности, необходимые для ингредиентов, хранящихся перед использованием. Инфраструктура пищевой промышленности для порошковых ингредиентов дополнительно поддерживает это доминирование с минимальными производственными корректировками. Между тем, жидкий нативный крахмал, хотя и держит меньшую долю, готов расти с CAGR 5,95% с 2025 по 2030 год, благодаря беспрепятственной интеграции в непрерывные системы и снижению опасностей, связанных с пылью.

Достижения в обработке порошков усиливают функциональность нативного крахмала, сохраняя его статус чистой этикетки, открывая новые применения, традиционно доминируемые модифицированными крахмалами. Например, улучшенные техники помола оптимизируют размер частиц для лучшей дисперсии и растворимости в холодной воде без химикатов. Функциональный нативный кукурузный крахмал Ingredion демонстрирует этот тренд, соответствуя производительности модифицированных вариантов при сохранении чистой этикетки. Одновременно жидкий крахмал выигрывает от технологий стабилизации, которые продлевают срок годности без консервантов, решая ключевой вызов. Эти инновации расширяют применения для обоих форматов, с производителями, выбирающими на основе потребностей обработки, а не ограничений.

По применению: продукты питания и напитки лидируют, фармацевтика ускоряется

В 2024 году сектор продуктов питания и напитков лидирует на рынке с долей 55,84%, подчеркивая роль нативного крахмала как текстуризатора, стабилизатора и наполнителя. Хлебобулочные и молочные применения доминируют, используя их свойства для улучшения текстуры и поддержки чистых этикеток. В сфере средств личной гигиены и косметики растет спрос на натуральные альтернативы синтетическим загустителям, особенно в продуктах чистой красоты. Бумажная и гофрокартонная промышленность использует нативный крахмал как устойчивое связующее вещество и покровный агент, улучшая печатаемость и поверхностные свойства.

Хотя фармацевтический сектор меньше в текущей рыночной стоимости, он является самым быстрорастущим, прогнозируется расширяться с CAGR 6,16% между 2025 и 2030 годами. Премиальный нативный крахмал все больше используется в дезинтеграции таблеток и наполнении капсул благодаря его соответствию стандартам фармакопеи. Сектор также изучает его использование в новых системах доставки лекарств, используя биосовместимость и биоразлагаемость материала. Категория "Другие", включая биопластики, клеи и текстильную обработку, продолжает расширяться, отражая более широкий промышленный охват нативного крахмала, поскольку отрасли ищут возобновляемые альтернативы материалам на основе нефти. Это межотраслевое принятие поддерживает стабильный спрос, поощряя специализацию в сортах крахмала, адаптированных для специфических технических требований.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

В 2024 году Азиатско-Тихоокеанский регион лидирует на рынке нативного крахмала с долей 32,26%, подпитываемый своим обширным сектором переработки продуктов питания и расширяющимися промышленными применениями. Китай и Индия, приоритизирующие продовольственную безопасность и промышленную автономию, действуют как главные драйверы роста региона. Получая выгоду от богатых сельскохозяйственных ресурсов и сниженных производственных затрат, производители в Азиатско-Тихоокеанском регионе могут поддерживать здоровую маржу даже при колебании цен на сырье. Таиланд, поддерживаемый благоприятной погодой и правительственными инициативами, позиционировал себя как ключевого игрока в крахмале тапиоки, усиливая производство маниоки. Между тем, ландшафт нативного крахмала Индии развивается, с производством кукурузы, прогнозируемым достичь 42 миллионов тонн к 2025-26 [2]Источник: World Grain, "India's grains production continues to climb", www.world-grain.com. Этот всплеск готов укрепить внутреннюю переработку, сократить импорт и поднять Индию до статуса развивающегося экспортера.

Европа занимает видное положение на рынке, лидируя в производстве картофельного и пшеничного крахмала. Континент отточил специализированные технологии экстракции, обеспечивая высочайшее качество продукции. Регулятивная позиция Европы, особенно по вопросам ГМО, повлияла на ее производственную динамику, приводя к различным цепям поставок, которые получают премиальные цены глобально. Северная Америка, со своим эффективным производством кукурузного крахмала, видит США как ключевого глобального игрока и экспортера. Подчеркивая технологические достижения, компании как Ingredion выделяют, что крахмалы составили почти 49% их чистых продаж в 7,4 миллиарда долларов США в 2024 году [3]Источник: Ingredion Incorporated, "Annual Report-2024", www.ingredion.com.

Ближний Восток и Африка, начиная с скромной базы, готовы к самому быстрому росту, с прогнозируемым CAGR 5,78% с 2025 по 2030 год. Этот рост в основном стимулируется стратегическими инвестициями в продовольственную безопасность, особенно в странах Совета сотрудничества стран Залива, стремящихся уменьшить свою импортную зависимость. Однако регион борется с вызовами, такими как дефицит воды и сельскохозяйственные ограничения. Эти препятствия направляют инвестиции в эффективные технологии обработки и альтернативные источники крахмала, которые соответствуют местным сельскохозяйственным условиям. В Южной Америке Бразилия и Аргентина доминируют на сцене, используя свое обильное производство кукурузы для предложения конкурентных преимуществ производителям нативного крахмала, обслуживающим как местные, так и международные рынки.

Конкурентный ландшафт

Рынок нативного крахмала демонстрирует умеренную консолидацию, характеризующуюся присутствием установившихся многонациональных корпораций наряду с региональными специалистами с сильными позициями в специфических географиях или источниках крахмала. Фокус стратегической дифференциации сместился от простого лидерства по затратам к более нюансированному подходу, подчеркивающему специализированную разработку продуктов, устойчивое снабжение и вертикальную интеграцию по всей цепочке создания стоимости. Промышленные гиганты, такие как Ingredion, Archer Daniels Midland и Tate & Lyle, не только укрепляют свои портфели нативного крахмала через внутренние исследования и разработки, но также совершают стратегические приобретения. Эти компании используют свое глобальное присутствие, передовые технологические возможности и обширные сети дистрибуции для поддержания своего конкурентного преимущества. Кроме того, они инвестируют в партнерства и сотрудничество для улучшения своего охвата рынка и предложений продуктов.

Между тем, региональные специалисты в Азиатско-Тихоокеанском регионе, используя местные сельскохозяйственные сильные стороны и свою близость к растущим рынкам, вырезали конкурентные ниши, даже если они не могут похвастаться масштабом своих глобальных коллег. Эти игроки часто сосредотачиваются на использовании местного сырья и адаптации своих продуктов для удовлетворения специфических потребностей местных потребителей. Их гибкость в реагировании на региональную рыночную динамику и их способность предлагать экономически эффективные решения позволили им поддерживать свои рыночные позиции. Кроме того, эти региональные компании все больше изучают экспортные возможности для расширения своего присутствия за пределами внутренних рынков, тем самым интенсифицируя конкуренцию на глобальной арене.

Инновации в секторе принимают новый оборот. Акцент теперь на повышении функциональности нативного крахмала без прибегания к химическим модификациям. Такие техники, как ультразвуковая обработка, отжиг и контролируемые тепловлажностные применения, используются для достижения желаемых свойств, которые когда-то требовали химических методов. Этот сдвиг не только резонирует с растущим потребительским предпочтением ингредиентов с чистыми этикетками, но также укрепляет ландшафт интеллектуальной собственности отрасли. Компании активно инвестируют в исследования для разработки собственных технологий, которые улучшают производительность нативного крахмала в различных применениях, включая продукты питания и напитки, фармацевтику и промышленные секторы. Фокус на решениях с чистыми этикетками также стимулирует сотрудничество между производителями и конечными пользователями для совместной разработки продуктов, которые соответствуют развивающимся потребительским трендам.

Лидеры индустрии нативного крахмала

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Tate & Lyle PLC

-

Roquette Frères S.A.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: KMC, датский специалист по крахмалу, принадлежащий фермерам, заключил партнерство с британской компанией Daymer Ingredients для расширения охвата своих нативных картофельных крахмалов в Великобритании. Сотрудничество позже будет включать функциональные и модифицированные варианты, поддерживая разработку продуктов с чистыми этикетками, растительными и безаллергенными.

- Апрель 2025: Ulrick & Short представила Synergie A, линейку нативных крахмалов, разработанную для обеспечения загущения и стабилизации с чистыми этикетками, используя физическую обработку для усиления функциональности при сохранении нативного статуса.

- Июнь 2024: Daymer Ingredients заключила соглашение с AKV, датским производителем, специализирующимся на картофельных ингредиентах, для продвижения своих нативных и функциональных картофельных крахмалов с чистыми этикетками по всей Великобритании. Это сотрудничество подчеркивает приверженность Daymer предоставлению производителей продуктов питания ассортиментом натуральных и устойчивых ингредиентов, охватывающих волокна, крахмалы, солодовые экстракты, белки, муку и камеди.

- Февраль 2024: Ingredion представила свой первый функциональный нативный крахмал, NOVATION® Indulge 2940. Этот крахмал с чистой этикеткой обладает желирующими свойствами и улучшенным ощущением во рту. Разработанный для заботящихся о здоровье потребителей, это дружественный к этикеткам ингредиент, который предлагает роскошную, растительную текстуру в пищевых продуктах.

Область применения отчета о глобальном рынке нативного крахмала

По источникам глобальный рынок нативного крахмала сегментирован на кукурузу, пшеницу, картофель, маниоку и другие источники. По применению рынок сегментирован на продукты питания, напитки и другие применения. Под-сегмент продуктов питания дополнительно разделен на хлебобулочные изделия, кондитерские изделия, супы и соусы, и другие обработанные продукты.

| Кукуруза |

| Пшеница |

| Картофель |

| Тапиока |

| Другие источники |

| Порошок |

| Жидкость |

| Продукты питания и напитки |

| Фармацевтика |

| Средства личной гигиены и косметика |

| Корма для животных |

| Бумага и гофрокартон |

| Другие применения |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Великобритания |

| Германия | |

| Испания | |

| Франция | |

| Италия | |

| Нидерланды | |

| Швеция | |

| Польша | |

| Бельгия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Индонезия | |

| Таиланд | |

| Сингапур | |

| Остальная Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Колумбия | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | ОАЭ |

| Саудовская Аравия | |

| ЮАР | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По источнику | Кукуруза | |

| Пшеница | ||

| Картофель | ||

| Тапиока | ||

| Другие источники | ||

| По форме | Порошок | |

| Жидкость | ||

| По применению | Продукты питания и напитки | |

| Фармацевтика | ||

| Средства личной гигиены и косметика | ||

| Корма для животных | ||

| Бумага и гофрокартон | ||

| Другие применения | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Великобритания | |

| Германия | ||

| Испания | ||

| Франция | ||

| Италия | ||

| Нидерланды | ||

| Швеция | ||

| Польша | ||

| Бельгия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Индонезия | ||

| Таиланд | ||

| Сингапур | ||

| Остальная Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Колумбия | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | ОАЭ | |

| Саудовская Аравия | ||

| ЮАР | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка нативного крахмала в 2025 году?

Рынок нативного крахмала составляет 24,71 млрд долларов США в 2025 году с прогнозируемым CAGR 5,11% до 2030 года.

Какой регион лидирует на рынке нативного крахмала?

Азиатско-Тихоокеанский регион держит наибольшую долю в 32,26% в 2024 году, стимулируемый высокой активностью переработки продуктов питания и обильными поставками кукурузы и маниоки.

Какой источник доминирует в производстве нативного крахмала?

Кукуруза составляет 79,04% глобального рынка благодаря хорошо развитой инфраструктуре влажного помола и конкурентному ценообразованию на сырье.

Какие технологические достижения формируют рынок?

Ультразвуковая экстракция, отжиг и контролируемые тепловлажностные обработки улучшают функциональную производительность при поддержании нативного статуса, позволяя расширение в премиальные применения.

Последнее обновление страницы: