Размер и доля автомобильного рынка Африки южнее Сахары

Анализ автомобильного рынка Африки южнее Сахары компанией Mordor Intelligence

Размер автомобильного рынка Африки южнее Сахары составляет 22,45 млрд долл. США в 2025 году и, согласно прогнозам, достигнет 28,42 млрд долл. США к 2030 году, расширяясь со среднегодовым темпом роста 4,83% в течение прогнозируемого периода. Ускоряющаяся урбанизация, растущие парки каршеринга и государственные стимулы для местной сборки совместно поддерживают динамику роста, несмотря на сохраняющуюся волатильность валют и пробелы в инфраструктуре. Инициативы по электрификации в Эфиопии и Южной Африке сигнализируют о структурной диверсификации спроса, в то время как дизельные платформы остаются доминирующими из-за устоявшейся логистики топлива и сервисных сетей. Деятельность по серому импорту продолжает сдерживать объемы авторизованных дилеров, однако структурированные программы флотского финансирования открывают проникновение новых транспортных средств среди операторов каршеринга. Стратегические партнерства автопроизводителей с местными сборщиками, поддерживаемые снижением тарифов AfCFTA, укрепляют региональную интеграцию цепочки поставок.

Ключевые выводы отчета

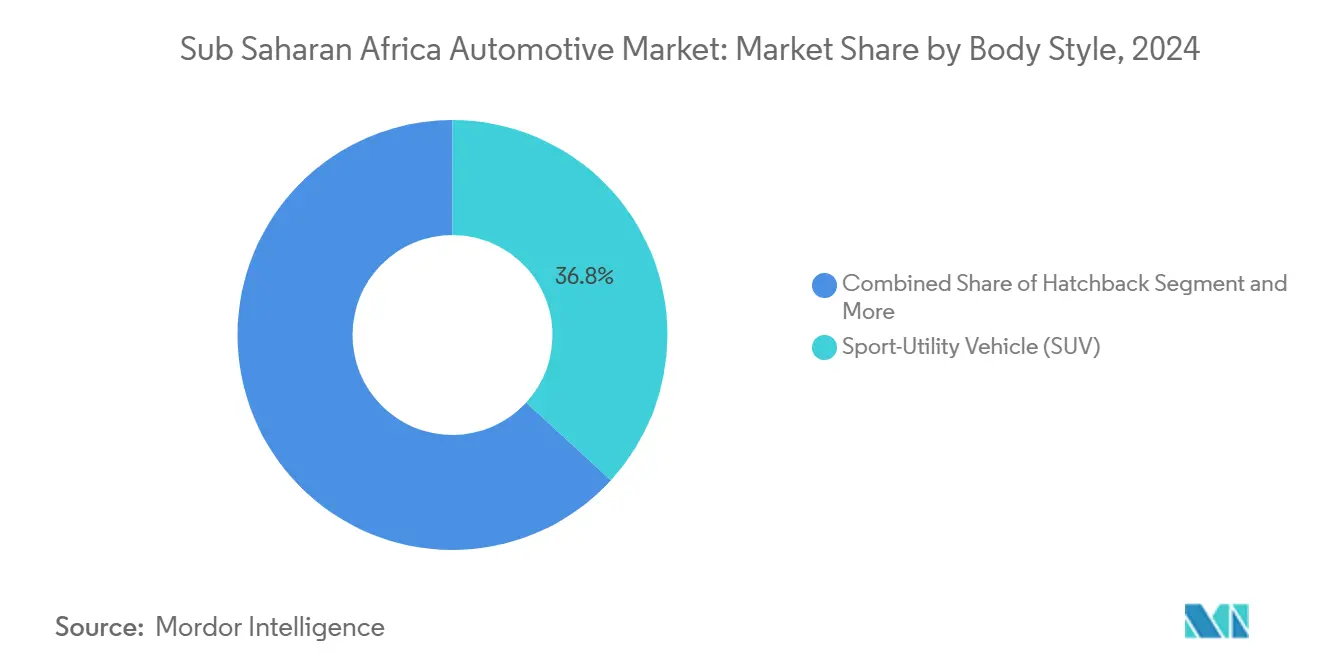

- По типу кузова внедорожники лидировали с 36,75% доли автомобильного рынка Африки южнее Сахары в 2024 году и будут расширяться со среднегодовым темпом роста 5,04% до 2030 года.

- По типу транспортного средства легковые автомобили лидировали с 74,33% доли автомобильного рынка Африки южнее Сахары в 2024 году и будут расширяться со среднегодовым темпом роста 5,65% до 2030 года.

- По типу топлива дизельное топливо лидировало с 55,17% доли автомобильного рынка Африки южнее Сахары в 2024 году и будет расширяться со среднегодовым темпом роста 6,13% до 2030 года.

- По технологии движения платформы с двигателями внутреннего сгорания занимали 89,15% размера автомобильного рынка Африки южнее Сахары в 2024 году, тогда как батарейные электромобили развиваются со среднегодовым темпом роста 19,96% до 2030 года.

- По каналу продаж авторизованные автопроизводителями дилеры захватили 65,83% доли автомобильного рынка Африки южнее Сахары в 2024 году; серый импорт зафиксировал наивысший прогнозируемый среднегодовой темп роста 7,05% до 2030 года.

- По географии Южная Африка составляла 44,38% доли автомобильного рынка Африки южнее Сахары в 2024 году, в то время как прогнозируется, что Кения будет расширяться со среднегодовым темпом роста 6,74% до 2030 года как самый быстрорастущий страновой рынок.

Тенденции и аналитика автомобильного рынка Африки южнее Сахары

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Доходы среднего класса и урбанизация | +1.2% | Нигерия, Кения, Гана | Долгосрочный (≥ 4 лет) |

| Каршеринг ускоряет обновление автопарка | +0.8% | Нигерия, Кения, Южная Африка, Гана | Среднесрочный (2-4 года) |

| Стимулы повышают CKD/SKD сборку | +0.9% | Гана, Южная Африка, Эфиопия, Нигерия | Среднесрочный (2-4 года) |

| Модернизированные дороги улучшают связанность | +0.7% | Кения, Нигерия, Танзания, Ангола | Долгосрочный (≥ 4 лет) |

| AfCFTA снижает торговые тарифы | +0.6% | По всей АЮС с ранними достижениями ВАС и ЭКОВАС | Долгосрочный (≥ 4 лет) |

| Импорт микро-электромобилей заполняет нишу | +0.5% | Южная Африка, Кения, Нигерия | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущие доходы среднего класса и урбанизация

Ежегодный рост городского населения на 4,1% смещает покупательную способность к столичным узлам, где концентрируются дилерские сети, варианты финансирования и послепродажные услуги. Домохозяйства со средними доходами в Нигерии, Кении и Гане тяготеют к доступным моделям, усиливая конкуренцию между китайскими и индийскими автопроизводителями. Компактные внедорожники и хэтчбеки пользуются популярностью благодаря маневренности в перегруженных коридорах, в то время как пригородные потребители полагаются на поступающий подержанный товар, обусловленный растущими городскими торговыми потоками. Кредиторы следуют за кластерами занятости, в результате чего города с населением свыше 1 миллиона жителей предлагают в пять раз больше продуктов автокредитования, чем сельские районы. Хотя обесценение местной валюты подрывает доступность импорта, рост заработной платы, связанный с добывающими секторами, частично компенсирует ценовое давление, поддерживая спрос.

Всплеск платформ каршеринга ускоряет обновление автопарка

Структурированные программы флотского финансирования от провайдеров, таких как Moove, позволяют водителям каршеринга обходить традиционные кредитные препятствия, повышая многолетний базовый спрос для автомобильного рынка Африки южнее Сахары. Транспортные средства каршеринга работают 8-12 часов ежедневно, примерно в четыре раза превышая частное использование, что сокращает циклы замены до 3-4 лет. Эта предсказуемая частота позволяет автопроизводителям согласовывать планирование запасов с графиками закупок платформ, защищая объемы, когда падают потребительские настроения. Нигерия, Кения и Южная Африка совместно размещают более 450 000 активных водителей каршеринга в 2025 году, и расширение платформ во второстепенные города углубляет адресуемый спрос. Государственные агентства все больше признают такие автопарки катализаторами формализации транспортных услуг, предлагая скидки на пошлины для низкоэмиссионных транспортных средств, используемых для каршеринга в Эфиопии и Гане. Результирующий рост автопарков смягчает риск ограниченного охвата розничного финансирования во многих рынках.

Государственные стимулы для CKD/SKD сборки

Фискальные стимулы, от восьмилетних каникул по импортным пошлинам на электромобили в Гане до 150%-ной налоговой льготы на производство электромобилей в Южной Африке, трансформируют зависимые от импорта рынки в зарождающиеся производственные центры. 5%-ная пошлина Эфиопии на частично собранные электромобили переворачивает уравнения цены доставки в пользу местной сборки. Результирующий производственный портфель добавляет более 65 000 единиц годовой мощности между 2025 и 2028 годами, создавая квалифицированные рабочие места и побочные эффекты для поставщиков. Успешная реализация зависит от параллельных инвестиций в логистику и повышение квалификации рабочей силы. Страны, привязывающие стимулы к минимальным порогам местного содержания, также стимулируют локализацию компонентов, закрепляя долгосрочную промышленную конкурентоспособность.

Модернизация инфраструктуры улучшает дорожную связанность

Недавние инвестиции в автомагистрали и мосты снижают эксплуатационные расходы и сокращают время в пути, расширяя реалистичный радиус поездок для личной и коммерческой мобильности через региональные коридоры. Автомагистраль Абиджан-Лагос стоимостью 15,6 млрд долл. США, запланированная к поэтапному завершению между 2026 и 2030 годами, ожидаемо сократит продолжительность транзита от начала до конца вдвое, стимулируя трансграничный логистический спрос на легкие коммерческие транспортные средства. 27-километровая скоростная дорога Найроби в Кении сократила поездку от аэропорта до центрального делового района с 60 минут до 15 минут, что привело к 12%-ному росту ежедневного количества транспортных средств на прилегающих дорогах в течение одного года после открытия. Лучшие дорожные покрытия сокращают расходы на обслуживание автопарков на 18%, поощряя более быстрые циклы замены среди операторов каршеринга и доставки. Дилеры вдоль реконструированных магистральных автомагистралей фиксируют двузначный рост посещаемости выставочных залов, поскольку ранее отдаленные города получают надежный доступ. Правительства также сочетают эти проекты с более строгими проверками весовых станций и выбросов, подталкивая спрос к новым транспортным средствам, соответствующим обновленным стандартам осевой нагрузки и экологическим стандартам.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Доминирование импорта подержанных автомобилей | -1.1% | Кения, Нигерия, Гана, Танзания | Краткосрочный (≤ 2 лет) |

| Ограниченный доступ к кредитам, высокие ставки | -0.9% | Нигерия, Ангола, Замбия | Среднесрочный (2-4 года) |

| Волатильная валюта увеличивает затраты | -0.8% | Нигерия, Ангола, Гана, Замбия | Краткосрочный (≤ 2 лет) |

| Фрагментированные стандарты гомологации | -0.4% | ЭКОВАС, проблемы координации ВАС | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Доминирование импорта подержанных автомобилей

Подержанные транспортные средства составили 83% всех регистраций легковых автомобилей по всей Африке южнее Сахары в 2024 году, согласно данным Африканской ассоциации автопроизводителей [1]`Комментарий к рынку автомобилей АЮС 2025,` Африканская ассоциация автопроизводителей, aaamafrica.com. Данные таможни Службы доходов Южной Африки показывают, что ценовые разрывы в 45-60% между подержанными и новыми моделями склоняют предпочтения покупателей, диспропорция увеличивается всякий раз, когда обесценение местной валюты раздувает ценники в выставочных залах. Прогнозируемые снятия с учета автомобилей с ДВС в более богатых экономиках могут добавить 15 миллионов экспортируемых единиц ежегодно к 2030 году, продлевая высокоэмиссионный автопарк региона, если не будут введены более строгие правила качества импорта. Протоколы ЕЭК ООН по технической исправности автомобилей направлены на предотвращение некачественных потоков, но неравномерное правоприменение на пограничных постах по-прежнему снижает эффективность.

Ограниченный доступ потребителей к кредитам и высокие процентные ставки

Проникновение автокредитов в среднем составило 12% по основным рынкам в 2024 году, ограниченное тонкими кредитными досье и волатильными валютами. Данные Центрального банка Нигерии указывают средний автокредитный процент в 24,6% в I квартале 2025 года [2]`Денежная и кредитная статистика I квартал 2025,` Центральный банк Нигерии, cbn.gov.ng, в то время как Банк Ганы указывает 28,1%. Требования к первоначальному взносу варьируются от 30-50%, и сроки редко превышают пять лет, ограничивая право на транспортные средства стоимостью выше 20 000 долл. США. Кредиторы смягчают риск дефолта, требуя залог помимо самого транспортного средства. Альтернативные схемы - лизинг каршеринга с выкупом, корпоративные программы автопарков и микрозаймы финтеха - обслуживали только 4% потенциальных покупателей в 2024 году.

Сегментный анализ

По типу кузова: внедорожники лидируют в многотеррейном спросе

Внедорожники составили 36,75% автомобильного рынка Африки южнее Сахары в 2024 году, подкрепленные универсальной высотой посадки, подходящей для дорог смешанного качества, и прогнозом среднегодового темпа роста 5,04% до 2030 года. Седаны сохраняют актуальность в профессиональных и флотских закупках, однако эрозия доли сохраняется, поскольку потребители мигрируют к силуэтам кроссоверов. Китайские участники, такие как BYD и Chery, усиливают конкуренцию, запуская локально собранные PHEV внедорожники со скидками по сравнению с японскими действующими игроками, расширяя принятие среди стремящихся покупателей. Хэтчбеки доминируют в начальных уровнях в Кении и Гане, где перегруженные сети вознаграждают компактные габариты. Многоцелевые фургоны заполняют коммерческие пробелы в перевозке людей в пригородных районах без формальных систем массового транспорта, укрепляя мозаику типов кузовов по автомобильному рынку Африки южнее Сахары.

Инфраструктурные реалии поддерживают привлекательность моделей с более высоким клиренсом: плотность дорог с покрытием за пределами столиц остается низкой, а периодические наводнения делают прочность днища решающим фильтром покупки. Соображения безопасности также способствуют принятию внедорожников, поскольку повышенные линии обзора водителя снижают уязвимость в транспортных замедлениях. Размер автомобильного рынка Африки южнее Сахары для производных внедорожников прогнозируется к росту к 2030 году, поддерживаемый как частным владением, так и поглощением автопарков каршеринга.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу транспортного средства: легковые автомобили сохраняют доминирование

Легковые автомобили сохранили 74,33% доли объема автомобильного рынка Африки южнее Сахары в 2024 году и прогнозируются к росту со среднегодовым темпом роста 5,65%, поскольку расширяются когорты со средними доходами. Легкие коммерческие транспортные средства (LCV) выигрывают от ускорения электронной коммерции, особенно в Нигерии и Кении, где провайдеры доставки последней мили арендуют небольшие фургоны, оптимизированные для плотных городских маршрутов. Средние и тяжелые грузовики отстают от общего роста рынка, привязанные к циклам экспорта сырьевых товаров в Южной Африке, Замбии и Анголе. Автопарки каршеринга поддерживают устойчивый спрос на легковые автомобили, поглощая запасы седанов и хэтчбеков через структурированные программы финансирования, которые снижают бремя первоначальных затрат.

Политически обусловленная электрификация в Эфиопии изменяет структуру легковых автомобилей: 60% новорегистрированных автомобилей должны быть электромобилями, катализируя специализированные сборочные предприятия и государственные закупки. Напротив, электрификация коммерческих транспортных средств отстает из-за ограничений полезной нагрузки и дальности, хотя пилотные программы в Йоханнесбурге тестируют батарейные электрические фургоны под городскими логистическими рабочими циклами. Устойчивая динамика в сегменте легковых автомобилей остается обусловленной стабильностью валют и прогрессивными реформами доступа к кредитам по автомобильному рынку Африки южнее Сахары.

По типу топлива: доминирование дизеля сталкивается с давлением электрификации

Дизельные платформы занимали 55,17% продаж в 2024 году, поддерживаемые превосходной топливной экономичностью и обширной сервисной инфраструктурой, и прогнозируются к демонстрации среднегодового темпа роста 6,13% до 2030 года. Проникновение бензина растет в городских центрах, где сужаются ценовые разрывы и ужесточаются политики выбросов. Альтернативные топлива, такие как КПГ и СУГ, захватывают нишевые флотские развертывания, подчеркиваемые схемой сжатого природного газа Нигерии, стимулирующей переоборудование такси и автобусов. Биотопливные инициативы зарождаются в Гане и Кении, используя местные сырьевые материалы, но масштабирование зависит от последовательности политики и инвестиций в смесительные мощности.

Размер автомобильного рынка Африки южнее Сахары для дизельных силовых агрегатов расширяется наряду со спросом на строительные и горнодобывающие транспортные средства. Тем не менее, его доля постепенно размывается, поскольку стимулы для электромобилей перенаправляют дополнительный спрос к электрифицированным платформам. Траектории государственного дерегулирования цен на топливо также влияют на кривые принятия; страны, поэтапно отменяющие дизельные субсидии раньше, могут стимулировать более быстрое принятие бензина или гибридов.

По технологии движения: доминирование ДВС на фоне ускорения электромобилей

Двигатели внутреннего сгорания захватили 89,15% поставок 2024 года, но батарейные электромобили продемонстрировали наиболее быструю траекторию со среднегодовым темпом роста 19,96%, хотя и с низкой базы. Гибридные транспортные средства функционируют как промежуточные решения, особенно среди состоятельных южноафриканских покупателей, балансирующих экономию топливных затрат с ограниченной зарядной инфраструктурой. Подключаемые гибриды решают проблему беспокойства о дальности, получая опору в пригородных коридорах, где надежность электросети остается спорадической.

Льготная 5%-ная пошлина Эфиопии на полуразборные электромобили занижает цену доставки сопоставимых автомобилей с ДВС на 18-22%, ускоряя принятие электрификации. 150%-ная налоговая льгота на производство в Южной Африке, действующая с марта 2026 года, ожидаемо привлечет дополнительные инвестиции в финальную сборку электромобилей от глобальных автопроизводителей. Тем не менее, ограниченная плотность публичной зарядки, в среднем один зарядник на 350 км основных дорог, сдерживает массовое проникновение, подчеркивая многодесятилетние временные рамки для полного перехода движения в автомобильном рынке Африки южнее Сахары.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу продаж: дилерские сети сталкиваются с конкуренцией серого импорта

Авторизованные автопроизводителями дилеры представляли 65,83% продаж 2024 года, капитализируя на гарантийном покрытии и планах планового обслуживания, которые резонируют с флотскими операторами. Серый импорт прогнозируется к росту со среднегодовым темпом роста 7,05%, подталкиваемый экономией в 15-25% и немедленной доступностью запасов для востребованных комплектаций. Второстепенные города, лишенные формальных дилерских точек, сильно полагаются на независимых импортеров, укрепляя географические диспропорции.

Проект регулирования Кении, ограничивающий возраст импорта транспортных средств восемью годами, сталкивается с продолжающимся правовым оспариванием лоббистскими группами серого импорта, ссылающимися на проблемы доступности для потребителей. Усилия по гармонизации стандартов качества ЕЭК ООН направлены на сдерживание некачественных транспортных средств, однако фрагментированное правоприменение увековечивает неравномерную конкуренцию. Дилерские группы отвечают подписными моделями владения, объединяющими страхование, обслуживание и телематику для повышения ценностных предложений по автомобильному рынку Африки южнее Сахары.

Географический анализ

Южная Африка командует 44,38% выручки автомобильного рынка Африки южнее Сахары, используя зрелые сборочные экосистемы, глубокие базы поставщиков и надежные дилерские сети, которые достигают соседних экспортных направлений. Инвестиции, такие как модернизация мощностей Stellantis на 165 млн долл. США и модернизация покрасочного цеха Volkswagen на 210 млн долл. США, подкрепляют стабильность объемов и будущую локализацию электромобилей. Фискальные стимулы, включая 150%-ную налоговую льготу на производство электромобилей, сигнализируют о политической непрерывности, которая обеспечивает распределение капитала автопроизводителей до 2030 года.

Нигерия также является одним из крупнейших рынков, однако обесценение валюты сжимает доступность новых транспортных средств и направляет спрос к подержанному импорту. Государственные стимулы к сборке и Национальный план развития автомобильной промышленности направлены на обращение вспять импортной зависимости путем предписания прогрессивных порогов местного содержания. Тем не менее, 70%-ная девальвация найры с мая 2023 года раздувает затраты на наборы CKD, деноминированные в долларах США, сдерживая импульс. Возникающий спрос на электронную коммерческую логистику повышает принятие LCV, частично компенсируя подавленные розничные объемы легковых автомобилей.

Кения демонстрирует самую быструю траекторию роста со среднегодовым темпом роста 6,74% до 2030 года, закрепленную модернизацией инфраструктуры, такой как скоростная дорога Найроби, и строгим правоприменением качества импорта, которое поднимает планку для притока подержанных транспортных средств [3]`Стандарты качества импорта автомобилей 2025,` Кенийское бюро стандартов, kebs.org. Гана позиционирует себя как западноафриканский распределительный центр, поддерживаемый восьмилетними освобождениями от импортных пошлин на электромобили и упрощенными процедурами портовой очистки, которые сокращают время приземления транспортных средств на 25%. Эфиопия выступает как региональный авангард электрификации, в то время как коридорные проекты, такие как автомагистраль Абиджан-Лагос стоимостью 15,6 млрд долл. США, обещают сократить время транзита через пять прибрежных штатов и катализировать логистические эффективности по мере углубления реализации AfCFTA.

Конкурентный ландшафт

Автомобильный рынок Африки южнее Сахары остается умеренно фрагментированным. Toyota, Volkswagen и Hyundai используют долгосрочные дилерские инфраструктуры и диверсифицированные модельные линейки для поддержания лидерства в кластерах типов кузовов. Китайские претенденты, включая BYD, Chery и Geely, агрессивно расширяются через ценово-конкурентные электрифицированные внедорожники, сочетаемые с первично-цифровыми каналами продаж, размывая плацдармы действующих игроков в городском среднем сегменте.

Стратегический акцент сосредотачивается на партнерствах по сборке CKD/SKD, которые смягчают валютную экспозицию и эксплуатируют тарифные концессии. Завод Coega компании Stellantis, запланированный к запуску в 2026 году, добавляет мощность 50 000 единиц, нацеленную на внутренний спрос и экспорт САДК. BYD координируется с эфиопскими государственными агентствами для локальной сборки аккумуляторных батарей, обеспечивая льготные тарифные ставки. Дилерские группы экспериментируют с подписными моделями, интегрирующими страхование, обслуживание и телематику, нацеливаясь на флотских операторов и технически подкованных городских профессионалов.

Возможности белого пространства охватывают развертывание зарядных станций, узлы сельского распределения и микрозаймы, поддерживаемые финтехом. Принятие телематики ускоряется, поскольку страховщики внедряют покрытие на основе использования, в то время как агрегаторы каршеринга инвестируют в программное обеспечение управления автопарками для оптимизации использования и обслуживания. Конкурентная интенсивность возрастает в электрифицированном классе кроссоверов, где ценовые дифференциалы сжимаются по мере ускорения снижения затрат на батареи. В целом, стратегическая ловкость в местном снабжении, цифровых продажах и альтернативном финансировании будет диктовать прирост доли, поскольку автомобильный рынок Африки южнее Сахары переходит к более чистым движителям и формализованным распределительным сетям.

Лидеры автомобильной индустрии Африки южнее Сахары

Toyota Motor Corporation

Volkswagen AG

Hyundai Motor Company

Nissan Motor Corporation

Isuzu Motors Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Chery запустила гибридные внедорожники Omoda и Jaecoo в Южной Африке, отметив свой дебют в премиальном сегменте с локально собранными моделями.

- Апрель 2025: BYD представила Sealion 6 PHEV, Sealion 7 EV и Shark 6 PHEV в Южной Африке, расширив свой электрифицированный портфель.

- Сентябрь 2024: Innoson Vehicle Manufacturing представила первый африканский автохтонный электромобиль, подчеркивая возможности местного производства электромобилей.

- Март 2024: Honda Manufacturing Ghana Limited начала сборку автомобилей на своем заводе в Теме, второй мощности на континенте.

Область охвата отчета по автомобильному рынку Африки южнее Сахары

Прогноз автомобильного рынка Африки южнее Сахары исследует растущий спрос региона на легковые автомобили, коммерческие транспортные средства и двухколесные транспортные средства, инвестиции автопроизводителей для установления присутствия в странах, разработки на рынке электромобилей и доли рынка как автопроизводителей, так и OES. Регулирования по импорту новых и подержанных транспортных средств, налоги, взимаемые правительством на новые и подержанные транспортные средства, государственные инициативы по стимулированию автомобильной промышленности и будущее автомобильной индустрии Африки южнее Сахары.

Автомобильный рынок Африки южнее Сахары сегментирован по типу кузова, типу топлива, типу транспортного средства и географии.

По типу кузова рынок сегментирован на хэтчбек, седан, внедорожники и прочие. По типу топлива рынок сегментирован на бензин, дизельное топливо и другие альтернативные топлива. По типу транспортного средства рынок сегментирован на легковые автомобили, коммерческие транспортные средства и двухколесные транспортные средства. По географии рынок сегментирован на Южную Африку, Кению, Нигерию, Эфиопию, Гану и другие страны. Для каждого сегмента размер рынка и прогноз выполнены на основе стоимости (млн долл. США).

| Хэтчбек |

| Седан |

| Внедорожник (SUV) |

| Многоцелевой/минивэн |

| Легковые автомобили |

| Легкие коммерческие транспортные средства |

| Средние и тяжелые коммерческие транспортные средства |

| Бензин |

| Дизельное топливо |

| Альтернативные топлива (КПГ, СУГ, биотопливо) |

| Двигатель внутреннего сгорания (ДВС) |

| Гибридный электромобиль (HEV) |

| Батарейный электромобиль (BEV) |

| Подключаемый гибридный электромобиль (PHEV) |

| Авторизованный автопроизводителем дилер |

| Серый импорт / параллельный |

| Южная Африка |

| Нигерия |

| Кения |

| Эфиопия |

| Гана |

| Танзания |

| Ангола |

| Замбия |

| По типу кузова | Хэтчбек |

| Седан | |

| Внедорожник (SUV) | |

| Многоцелевой/минивэн | |

| По типу транспортного средства | Легковые автомобили |

| Легкие коммерческие транспортные средства | |

| Средние и тяжелые коммерческие транспортные средства | |

| По типу топлива | Бензин |

| Дизельное топливо | |

| Альтернативные топлива (КПГ, СУГ, биотопливо) | |

| По технологии движения | Двигатель внутреннего сгорания (ДВС) |

| Гибридный электромобиль (HEV) | |

| Батарейный электромобиль (BEV) | |

| Подключаемый гибридный электромобиль (PHEV) | |

| По каналу продаж | Авторизованный автопроизводителем дилер |

| Серый импорт / параллельный | |

| По странам | Южная Африка |

| Нигерия | |

| Кения | |

| Эфиопия | |

| Гана | |

| Танзания | |

| Ангола | |

| Замбия |

Ключевые вопросы, отвеченные в отчете

Какова стоимость автомобильного рынка Африки южнее Сахары в 2025 году?

Рынок составляет 22,45 млрд долл. США в 2025 году, поддерживаемый урбанизацией и политическими стимулами.

Как быстро ожидается рост автомобильного рынка Африки южнее Сахары?

Прогнозируется расширение со среднегодовым темпом роста 4,83% между 2025 и 2030 годами, достигнув 28,42 млрд долл. США.

Какая страна занимает наибольшую долю в региональных продажах автомобилей?

Южная Африка лидирует с 44,38% долей, закрепленной устоявшимся производством и дилерскими сетями.

Какой сегмент показывает самый быстрый рост среди региональных технологий движения?

Батарейные электромобили регистрируют наивысший среднегодовой темп роста 19,96%, подталкиваемые политическими стимулами и расширением китайских автопроизводителей.

Почему внедорожники доминируют в предпочтениях типов кузовов?

Высокий дорожный просвет и универсальность подходят для дорог смешанного качества, давая внедорожникам 36,75% долю продаж 2024 года.

Последнее обновление страницы: