Размер и доля рынка уборочной техники

Анализ рынка уборочной техники от Mordor Intelligence

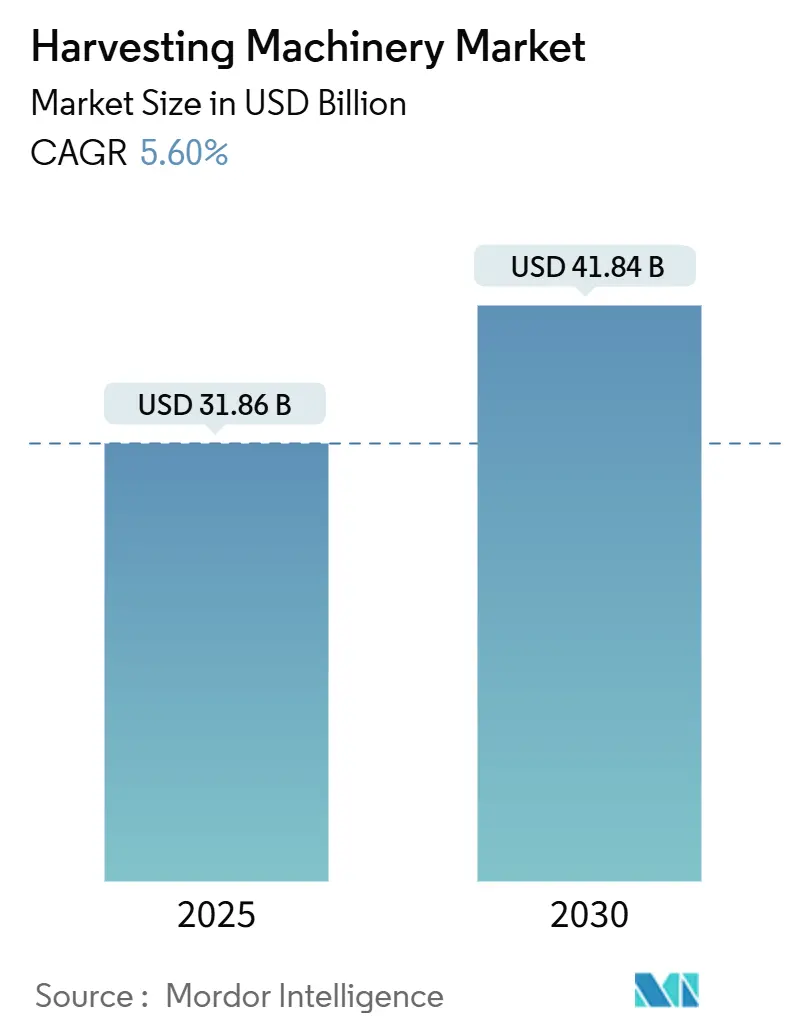

Размер рынка уборочного оборудования оценивается в 31,86 млрд долларов США в 2025 году и, как ожидается, достигнет 41,84 млрд долларов США к 2030 году при среднегодовом темпе роста 5,60% в течение прогнозируемого периода. Рост обусловлен устойчивой механизацией, распространением точного земледелия и внедрением автономных функций, которые снижают зависимость от рабочей силы. Азиатско-Тихоокеанский регион остается центром спроса, в то время как Ближний Восток и Африка демонстрируют наиболее быстрый рост благодаря программам субсидирования и моделям контрактной уборки. Дизельные двигатели по-прежнему доминируют в силовых установках, однако двузначный рост гибридных и электрических решений свидетельствует о важном переходе, который соответствует ужесточению правил выбросов. Диверсификация культур, особенно рост специальных культур, расширяет базу применения сложной техники и создает новые потоки доходов от услуг, управляемых данными.

Ключевые выводы отчета

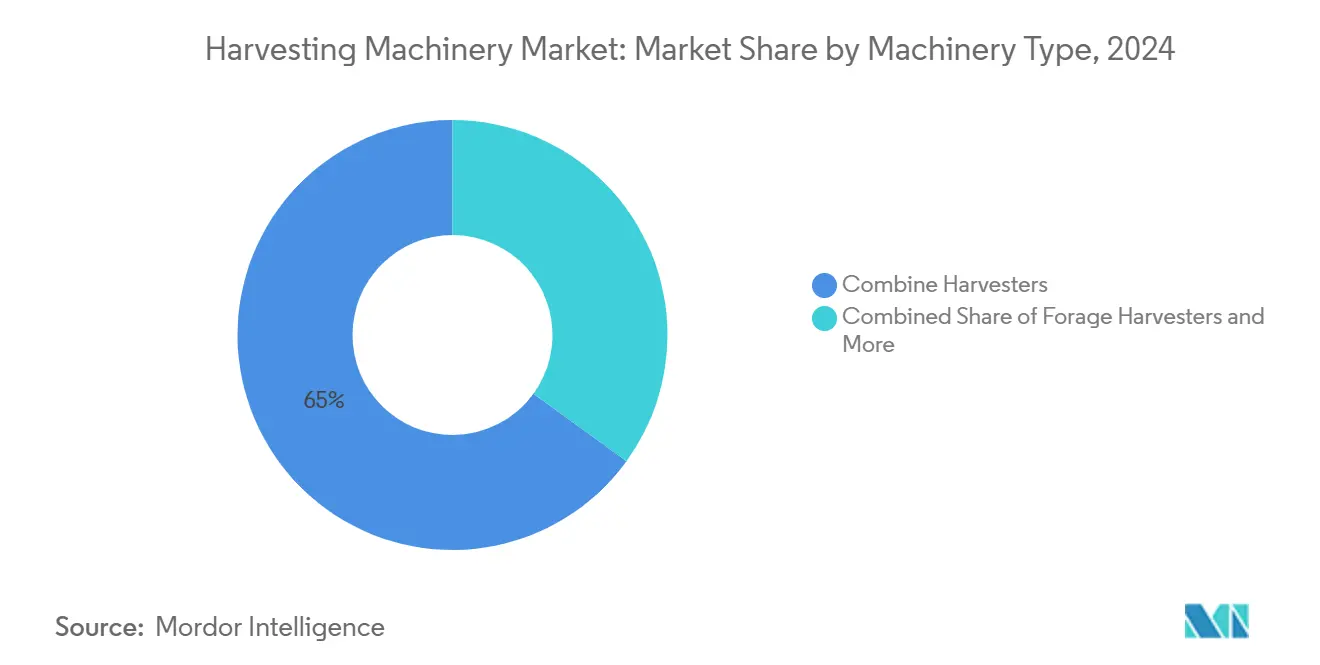

- По типу техники зерноуборочные комбайны лидировали с долей выручки 65% в 2024 году; прогнозируется, что сахарно-тростниковые комбайны будут расширяться со среднегодовым темпом роста 7,5% до 2030 года.

- По источнику питания дизельные двигатели занимали 92% доли рынка уборочного оборудования в 2024 году; прогнозируется рост гибридных/электрических установок со среднегодовым темпом роста 12% в период 2025-2030 гг.

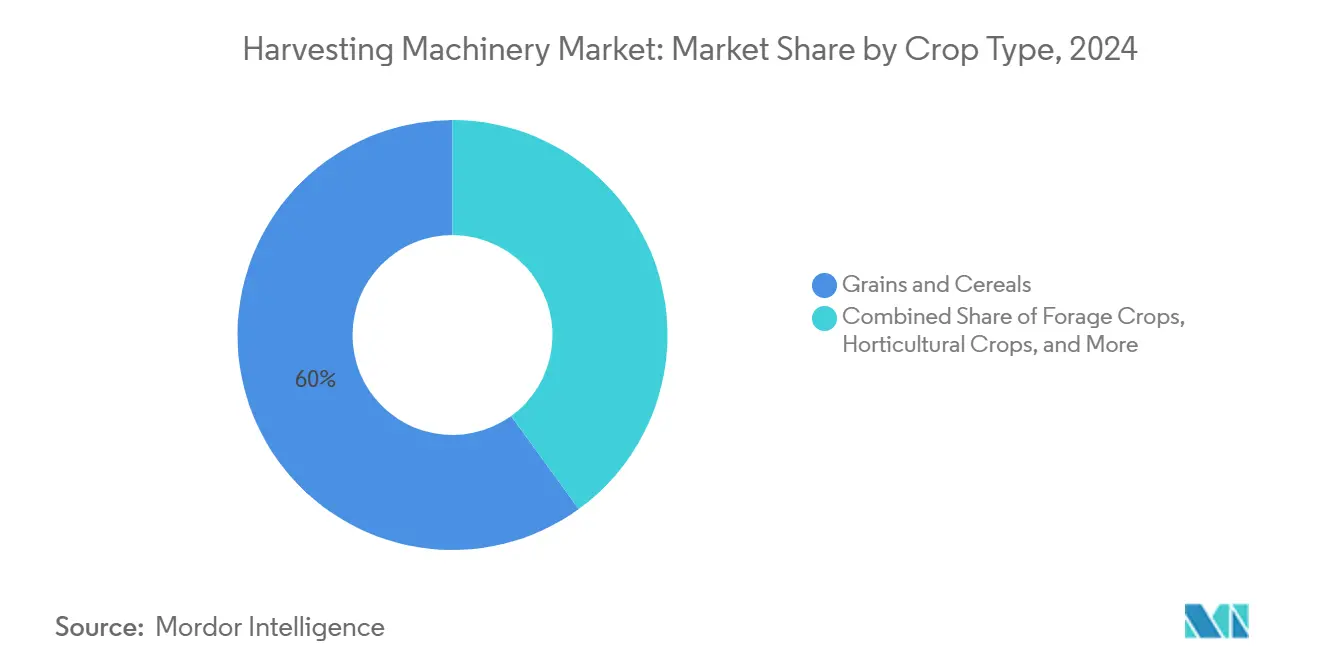

- По типу культур зерновые и злаковые составляли 60% размера рынка уборочного оборудования в 2024 году, в то время как специальные культуры развиваются со среднегодовым темпом роста 9% к 2030 году.

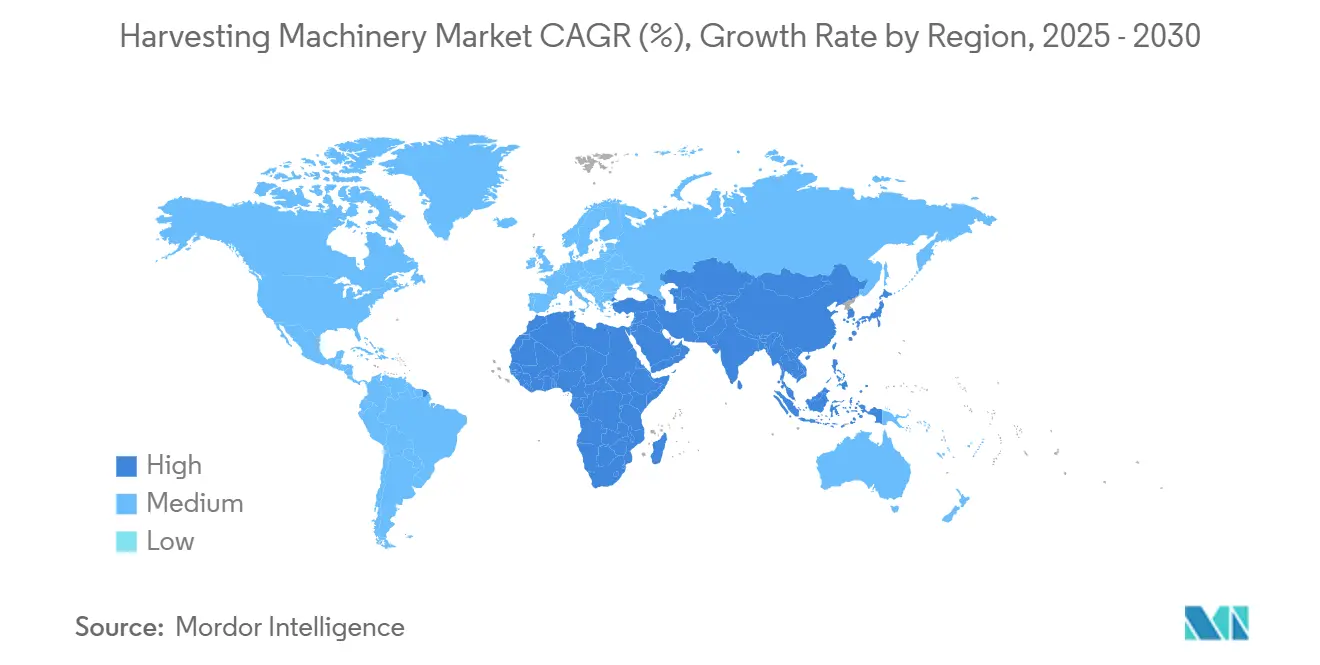

- По географии Азиатско-Тихоокеанский регион контролировал 45% рынка уборочного оборудования в 2024 году; Ближний Восток и Африка являются быстрорастущим регионом со среднегодовым темпом роста 8% на 2025-2030 гг.

- Deere & Company, CNH Industrial и AGCO совместно захватили более половины мирового объема продаж в 2024 году, подчеркивая среднюю концентрацию сектора.

Тенденции и аналитика глобального рынка уборочной техники

Анализ воздействия драйверов

| Драйвер | (~) % воздействия на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на высокопроизводительные зерноуборочные комбайны | +1.2% | Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| Государственные стимулы ускоряют механизацию в развивающихся экономиках | +0.9% | Африка, Южная Америка, Южная Азия | Долгосрочный период (≥ 4 лет) |

| Дефицит рабочей силы и инфляция заработной платы подталкивают к автоматизации | +0.8% | Северная Америка, Европа, Австралия | Краткосрочный период (≤ 2 лет) |

| Расширение бизнес-моделей контрактной уборки | +0.7% | Глобально | Среднесрочный период (2-4 года) |

| Интеграция точного земледелия и телематики в комбайны | +0.6% | Северная Америка, Европа и развитые азиатские рынки | Среднесрочный период (2-4 года) |

| Программы финансирования и лизинга OEM облегчают бремя капитальных затрат | +0.5% | Глобально | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на высокопроизводительные зерноуборочные комбайны

Механическая уборка набирает обороты в Китае и Индии по мере формирования более крупных фермерских кластеров и направления субсидий политиками на современное оборудование. Широкомасштабные культуры, убираемые с высокой производительностью комбайнами, снижают послеуборочные потери, улучшают качество зерна и сокращают время оборота между циклами посева. Это сочетание масштаба, технологий и политики, как прогнозируется, сохранит лидерство региона в модернизации комбайнов в среднесрочной перспективе.

Государственные стимулы ускоряют механизацию в развивающихся экономиках

Государственные гранты, налоговые льготы и субсидированные займы изменяют рынок уборочного оборудования, особенно в Африке и частях Южной Америки. Национальные дорожные карты механизации теперь отдают приоритет комбайнам наряду с тракторами, рассматривая их как необходимые для сокращения послеуборочных потерь и достижения целей продовольственной безопасности. Несколько стран связывают субсидии с условиями внутренней сборки, побуждая глобальные бренды создавать предприятия неполной сборки и привлекать местных партнеров для послепродажной поддержки.

Дефицит рабочей силы и инфляция заработной платы подталкивают к автоматизации

Предложение фермерской рабочей силы сократилось в экономиках с высокой заработной платой, где изменились модели сезонной миграции и конкурирующие отрасли предлагают более высокую оплату. Средние затраты на сельскохозяйственную заработную плату в Северной Америке и Европе выросли двузначными цифрами в последние сезоны, подрывая прибыльность и вынуждая производителей заменять ручные бригады самовыравнивающимися, автоуправляемыми и, в конечном итоге, беспилотными комбайнами.

Интеграция точного земледелия и телематики в комбайны

Современные комбайны теперь служат передвижными центрами данных, собирающими урожайность, влажность и показатели здоровья машины в режиме реального времени. Облачная связь питает аналитические платформы, которые точно настраивают предписания посева и дозировку удобрений для последующих сезонов, замыкая цикл между уборкой и планированием внесения. Передовые системы технического зрения регулируют скорость движения и настройки обмолота на лету, уменьшая повреждение зерна и расход топлива.

Анализ воздействия ограничений

| Ограничение | (~) % воздействия на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Высокая первоначальная стоимость по сравнению с уровнем доходов малых ферм | -0.8% | Африка, Южная Азия, Южная Америка | Среднесрочный период (2-4 года) |

| Волатильность цен на товары снижает покупки техники | -0.7% | Глобально | Краткосрочный период (≤ 2 лет) |

| Ограниченные дилерские и сервисные сети в Африке и на Ближнем Востоке | -0.5% | Африка, Ближний Восток | Долгосрочный период (≥ 4 лет) |

| Экологические проблемы из-за дизельных выбросов | -0.4% | Европа, Северная Америка | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокая первоначальная стоимость по сравнению с уровнем доходов малых ферм

Современные комбайны могут стоить от 300 000 до 500 000 долларов США, что недоступно для большинства мелких землевладельцев. Фрагментированные земельные владения в Африке и Южной Азии снижают коэффициенты использования техники и удлиняют сроки окупаемости. Острые пробелы в финансировании расширяют разрывы в принятии технологий и поддерживают вторичный рынок для стареющих машин с высокими выбросами, которые показывают низкую производительность по топливу и качеству зерна.

Ограниченные дилерские и сервисные сети в Африке и на Ближнем Востоке

Простой оборудования во время уборочных окон может свести на нет прирост урожайности. Разреженные дилерские сети и недостаточная дорожная инфраструктура увеличивают время реагирования и логистические затраты на запчасти. Фермеры часто выбирают более простые, локально обслуживаемые машины, даже если производительность отстает от импорта текущего поколения. Успех зависит от согласования сервисных моделей с местными агрономическими календарями и создания центров запчастей, которые сокращают время ожидания на прилавке.

Сегментный анализ

По типу техники: лидируют зерноуборочные комбайны

Зерноуборочные комбайны принесли наивысшую выручку в 2024 году, составляя 65% рынка уборочного оборудования. Непрерывные улучшения в модулях датчиков и пакетах автоматизации теперь позволяют операторам делегировать большинство регулировок обмолота, разделения и очистки программному обеспечению, что повышает производительность при экономии топлива. Предложение затраты-выгоды стимулирует спрос на замену среди коммерческих ферм, сталкивающихся с более жесткими рынками труда. Растущие потери урожайности от ручной резки, плюс правила здоровья и безопасности, усиливают обоснование для самоходных тростниковых машин в этих регионах.

В отличие от этого, сахарно-тростниковые комбайны, хотя и меньшие по объему, прогнозируются к росту со среднегодовым темпом роста 7,5% к 2030 году, поскольку Бразилия, Индия и Таиланд расширяют площадь под механизированным тростником. Растущие потери урожайности от ручной резки, плюс правила здоровья и безопасности, усиливают обоснование для самоходных тростниковых машин в этих регионах. Производители адаптируют модели для сахарного тростника под узкорядные планировки, крутые склоны и более влажные почвы, интегрируя телематику, которая сообщает о равномерности длины отрезков и скорости экстракторного вентилятора. Такие культуро-специфические усовершенствования поддерживают премиальное ценообразование. Кормоуборочные комбайны, необходимые для качества рациона молочного скота, поддерживают средний однозначный рост, поскольку операторы модернизируются до моделей с точным контролем длины резки и аппликаторами инокулянта силоса.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По источнику питания: переход на электричество ускоряется несмотря на доминирование дизеля

Дизельные двигатели сохранили 92% доли рынка уборочного оборудования в 2024 году благодаря непревзойденной плотности энергии и обширной сети заправки. Гибридные и полностью электрические платформы развиваются со среднегодовым темпом роста 12%, поскольку кривые стоимости батарей падают, а регуляторные ограничения на выбросы твердых частиц ужесточаются. Размер рынка уборочного оборудования для электрических и гибридных сегментов прогнозируется к росту к 2030 году, движимый пилотными программами на высокоценных специальных культурах, где тихая работа и нулевые местные выбросы предлагают агрономические и общественные преимущества. Ранние пользователи сообщают о более низких расходах на техническое обслуживание из-за уменьшения движущихся частей, в то время как рекуперативное торможение и системы помощи мощности сокращают ежедневное потребление топлива или электричества.

По типу культур: специальные культуры стимулируют инновации несмотря на доминирование зерновых

Зерновые и злаковые составляли 60% глобальной выручки в 2024 году, отражая установленные базы крупномасштабных комбайнов в Америке, Европе и Австралии. Тем не менее, специальные культуры - фрукты, овощи и орехи - являются двигателем роста, расширяясь со среднегодовым темпом роста 9%. Деликатная продукция требует систем машинного зрения, которые определяют спелость, роботических захватов, которые избегают синяков, и концевых эффекторов, которые самоочищаются между сборами[1]U.S. Department of Agriculture, "Automation Helps Solve Specialty Crop Challenges," usda.gov. Инвестиции в такие технологии резко выросли, при этом производители ссылаются на дефицит рабочей силы и премии за качество на свежих рынках.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион закрепляет 45% рынка уборочного оборудования и продолжает опережать глобальные средние показатели до 2030 года. Быстрая консолидация пахотных земель в Китае и растущие флоты контрактной уборки в Индии стимулируют постоянное обновление флота. Провинциальные субсидии в Китае возмещают до 30% стоимости подходящих машин, влияя на выбор технологий в пользу моделей с точным наведением, которые соответствуют национальным целям улучшения урожайности.

Ближний Восток и Африка, хотя и представляют скромную базу сегодня, являются быстрорастущим регионом со среднегодовым темпом роста 8% между 2025 и 2030 годами. Правительства отдают приоритет механизации для обеспечения зерновой самодостаточности и сокращения послеуборочных потерь, которые могут превышать 20% в системах мелких землевладельцев.[2]Food and Agriculture Organization, "Sustainable Agricultural Mechanization: A Framework for Africa," fao.org Отмена импортных пошлин на компоненты и кредитные гарантии для кооперативных флотов направлены на использование эффектов масштаба. Ближний Восток остается развивающимся регионом, где контролируемое средовое земледелие и поддерживаемое правительством пустынное фермерство требуют специализированных комбайнов для тепличных томатов, листовой зелени и финиковых пальм. Инвестиционные стимулы и логистика свободных зон поощряют многонациональные бренды размещать региональные распределительные центры, сокращая пробелы в сроках поставки и способствуя доступности запчастей.

Северная Америка и Европа вносят совместно четверть глобальных продаж, но различаются в динамике замещения. Североамериканские производители сосредотачиваются на интеграции автономности и связности в существующие флоты, приводя к росту комплектов модернизации, которые продлевают срок службы активов при обеспечении передовой функциональности. Европа, руководствуясь строгими правилами выбросов и стимулами Общей сельскохозяйственной политики, ускоряет принятие гибридных и электрических установок.

Конкурентная среда

Рынок уборочного оборудования характеризуется средней концентрацией. Deere & Company, CNH Industrial и AGCO Corporation вместе составляют более 50% мирового объема продаж[3]AGCO Corporation, "Q2 2024 Earnings Release," farm-equipment.com. Их масштабные преимущества охватывают бюджеты НИОКР, собственное финансирование и охват дилеров, однако каждый сталкивается с давлением на доходы от циклического смягчения доходов ферм. Deere сообщила о чистой прибыли 7,1 млрд долларов США в 2024 году, что заметно ниже предыдущего года, и сигнализировала о еще одном снижении в 2025 году.

Технологическая дифференциация стала основным полем битвы. Лидеры рынка инвестируют в настройки уборки с поддержкой ИИ, датчики мониторинга урожайности и облачные агрономические порталы. Партнерства с компаниями спутниковой съемки и специалистами по телематике расширяют наборы данных и улучшают предиктивное обслуживание. Стартапы, нацеленные на конкретные культуры или автономную навигацию, предлагают нишевые решения, которые действующие компании либо лицензируют, либо приобретают для ускорения дорожных карт.

Инновации в сфере услуг не менее критичны. Дилеры теперь предлагают гарантии времени безотказной работы, удаленную диагностику и программные пакеты на основе подписки, которые объединяют агрономические советы с аналитикой производительности машин. Поставщики услуг контрактной уборки выступают как влиятельные покупатели, которые ценят низкую стоимость жизненного цикла, быструю доставку запчастей и инструменты управления флотом разных брендов.

Лидеры отрасли уборочной техники

-

Deere & Company

-

CNH Industrial N.V

-

AGCO Corporation

-

CLAAS KGaA mbH

-

Kubota Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025 г.: SDF открыла новое здание для размещения своих отделов продаж, администрации, сервиса и НИОКР на своем немецком объекте в Лауингене. Этот шаг подтверждает приверженность SDF своим операциям в Германии, включая разработку уборочных машин.

- Март 2025 г.: CNH (Case IH & New Holland) отметила 50 лет технологии Twin Rotor комбайнов моделями CR10 и CR11; флагманский CR11 имеет 775 л.с. и зерновой бак 20 000 литров New Holland.

- Март 2025 г.: CNH (Case IH & New Holland) представила двухрядный сахарно-тростниковый комбайн в полевых испытаниях наряду с опрыскивателями серии Patriot 50, которые сокращают использование гербицидов более чем на 80% Case IH.

- Февраль 2025 г.: Deere представила новый трехсекционный мотовило CAM с плотными упаковочными пальцами, разработанное для улучшения эффективности уборки, особенно в сложных культурах, таких как бобовые и съедобные.

Область охвата глобального отчета о рынке уборочной техники

Сельскохозяйственное уборочное оборудование включает технику, предназначенную для эффективного сбора урожая при созревании. Эти машины спроектированы для уборки широкого спектра культур, включая зерновые, фрукты и овощи. Данный отчет охватывает различные типы комбайнов, такие как самоходные, прицепные и гусеничные зерноуборочные комбайны, которые в основном используются в управлении уборкой урожая. Глобальный рынок сельскохозяйственной уборки сегментирован по типу техники (зерноуборочный комбайн, кормоуборочный комбайн, сахарно-тростниковый комбайн и прочие) и по географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Африка). Отчет предоставляет размер рынка и прогнозы в стоимостном выражении в долларах США для всех сегментов.

| Зерноуборочные комбайны |

| Кормоуборочные комбайны |

| Прочие комбайны (сахарно-тростниковые комбайны, картофелеуборочные комбайны, свеклоуборочные комбайны, хлопкоуборочные комбайны и др.) |

| Дизельные |

| Гибридные/Электрические |

| Зерновые и злаковые |

| Кормовые культуры |

| Садоводческие культуры |

| Специальные культуры (сахарный тростник, хлопок и прочие) |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Саудовская Аравия |

| ОАЭ | |

| Турция | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По типу техники | Зерноуборочные комбайны | |

| Кормоуборочные комбайны | ||

| Прочие комбайны (сахарно-тростниковые комбайны, картофелеуборочные комбайны, свеклоуборочные комбайны, хлопкоуборочные комбайны и др.) | ||

| По источнику питания | Дизельные | |

| Гибридные/Электрические | ||

| По типу культур | Зерновые и злаковые | |

| Кормовые культуры | ||

| Садоводческие культуры | ||

| Специальные культуры (сахарный тростник, хлопок и прочие) | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| ОАЭ | ||

| Турция | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка уборочного оборудования?

Рынок уборочного оборудования оценивается в 31,86 млрд долларов США в 2025 году и прогнозируется к росту до 41,84 млрд долларов США к 2030 году.

Какой тип техники доминирует в глобальной выручке?

Зерноуборочные комбайны лидируют, составляя 65% выручки 2024 года, поддерживаемые постоянными обновлениями автоматизации.

Как быстро растут гибридные и электрические комбайны?

Гибридные и электрические решения расширяются со среднегодовым темпом роста 12% между 2025 и 2030 годами, движимые регуляциями выбросов и целями экономии топлива.

Почему Африка является быстрорастущим региональным рынком?

Государственные инициативы механизации, программы субсидий и модели контрактной уборки лежат в основе прогноза среднегодового темпа роста 8% для Африки на 2025-2030 гг.

Кто является ведущими компаниями на рынке?

Deere & Company, CNH Industrial и AGCO Corporation совместно удерживают более половины глобальных продаж, при этом каждая активно инвестирует в точное земледелие и автономность.

Каков основной барьер для принятия малыми фермами?

Высокая первоначальная стоимость оборудования относительно дохода фермы остается ключевым препятствием, стимулируя кооперативное владение и модели услуг с оплатой за использование.

Последнее обновление страницы: