Анализ рынка сельскохозяйственной техники

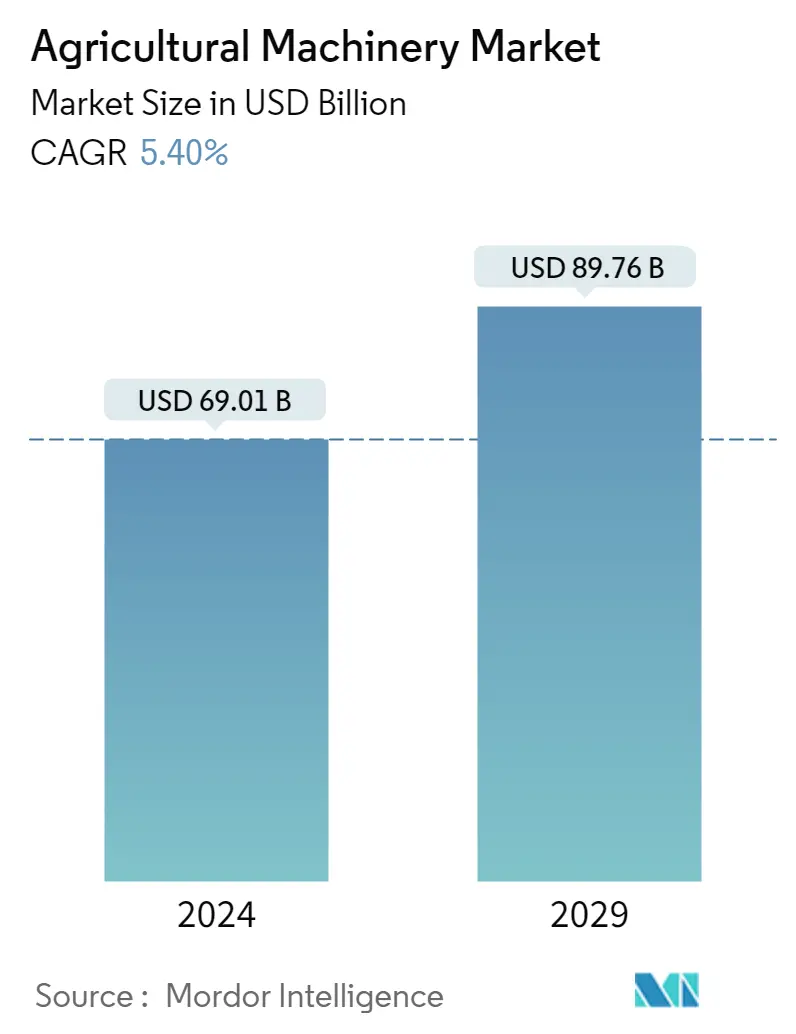

Размер рынка сельскохозяйственной техники оценивается в 69,01 млрд долларов США в 2024 году и, как ожидается, достигнет 89,76 млрд долларов США к 2029 году, среднегодовой темп роста составит 5,40% в течение прогнозируемого периода (2024-2029 гг.).

.

- Сельскохозяйственная техника используется для облегчения сельскохозяйственных операций и достижения высоких урожаев. Это сокращает рабочую силу на фермах и снижает затраты на рабочую силу. К ним относятся тракторы, плуги, уборочные машины, культиваторы и сеялки. Движущей силой рынка является рост темпов механизации в развивающихся странах, что может иметь долгосрочные последствия. Сокращение земельных, водных ресурсов и рабочей силы увеличивает потребность в механизации сельского хозяйства в развивающихся странах. В 2018 году механизация сельского хозяйства в развивающихся странах, таких как Индия и Китай, составляла 45-55%, тогда как в развитых странах, таких как США, она составляла 95%.

- Наряду с этим увеличение государственных субсидий также стимулирует рынок сельскохозяйственной техники. В 2020 году на долю тракторов пришлось более 43,6% доли рынка сельскохозяйственной техники.

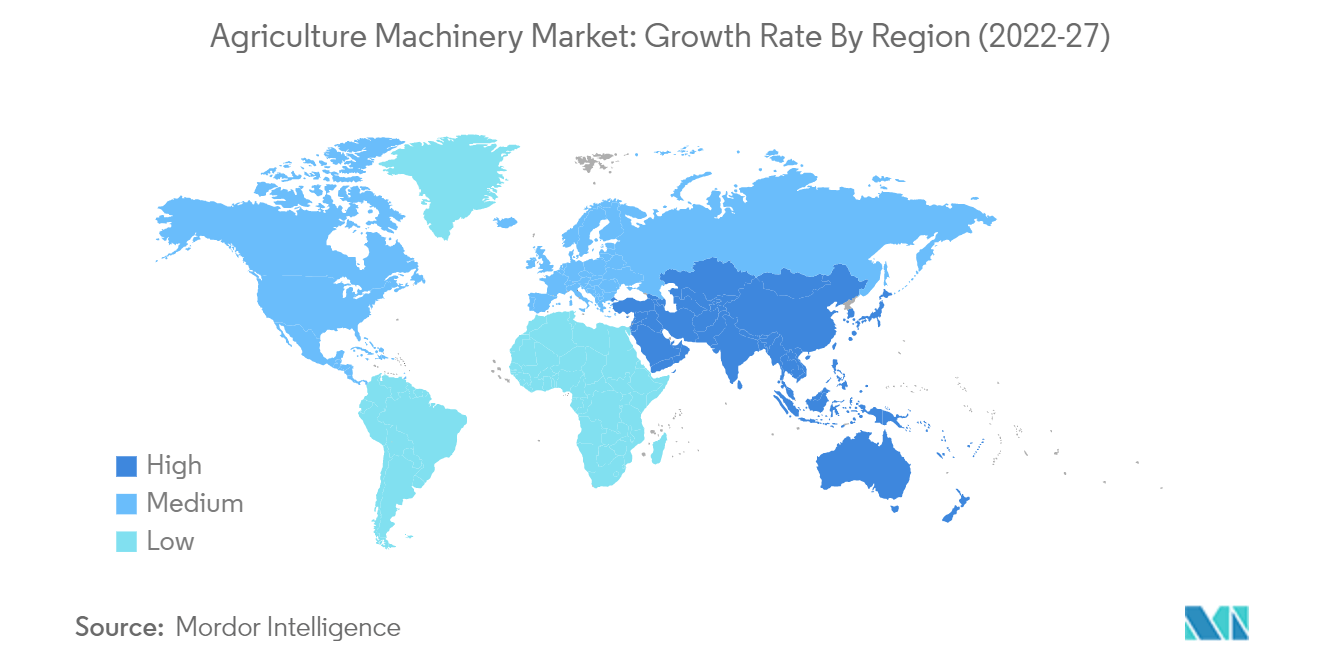

- Ожидается, что Азиатско-Тихоокеанский регион будет быстро расти из-за высокого спроса на сельскохозяйственную продукцию, в основном со стороны Индии и Китая, в течение прогнозируемого периода. В Азии Китай доминирует в производстве и продаже сельскохозяйственной техники. В то же время ожидается, что Индия, Япония и Австралия в ближайшие годы будут занимать значительную долю мирового рынка, превзойдя Европу как крупнейший рынок. Численность населения в регионе растет, что приводит к необходимости механизации сельского хозяйства.

Тенденции рынка сельскохозяйственной техники

Растущий спрос на механизацию сельского хозяйства в развивающихся странах

Движущей силой рынка являются растущие темпы механизации в развивающихся странах. Снижение продуктивности земли, водных ресурсов и рабочей силы увеличило потребность в механизации сельского хозяйства в развивающихся странах. Кроме того, благоприятная государственная политика, такая как предоставление субсидий, предоставление беспроцентных кредитов и увеличение финансовой помощи в этих странах, увеличивает рынок сельскохозяйственной техники. Например, Агентство по обслуживанию ферм США предлагает гарантированные и прямые кредиты на владение и эксплуатацию ферм семейным фермерам, которые не могут получить коммерческое финансирование через банк, учреждение системы фермерского кредитования или других кредиторов. Благодаря кредиту фермеры смогут приобрести сельскохозяйственную технику. Кроме того, Министерство сельского хозяйства США учредило ряд программ кредитования, таких как Программа прямых авансовых платежей за владение фермой, максимальная сумма кредита которой выросла с 250 000 до 300 000 долларов США.

Ожидается, что рынок сельскохозяйственной техники, включая комбайны, в африканских странах будет расти, поскольку африканские фермеры требуют доступа к новейшим сельскохозяйственным технологиям для улучшения своей сельскохозяйственной деятельности и сокращения производственных затрат. Как указано в целях устойчивого развития, указанных в Повестке дня на период до 2063 года, африканские Комиссия Союза (AUC) и Продовольственная и сельскохозяйственная организация Объединенных Наций (ФАО) рассматривают механизацию сельского хозяйства как немедленную и необходимую меру для достижения видения Нулевого голода к 2025 году.

Развивающиеся страны имеют низкий уровень проникновения. Следовательно, рынок механизации сельского хозяйства имеет большой потенциал для увеличения проникновения сельскохозяйственной техники, такой как тракторы, и увеличения размера рынка в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион доминирует на рынке

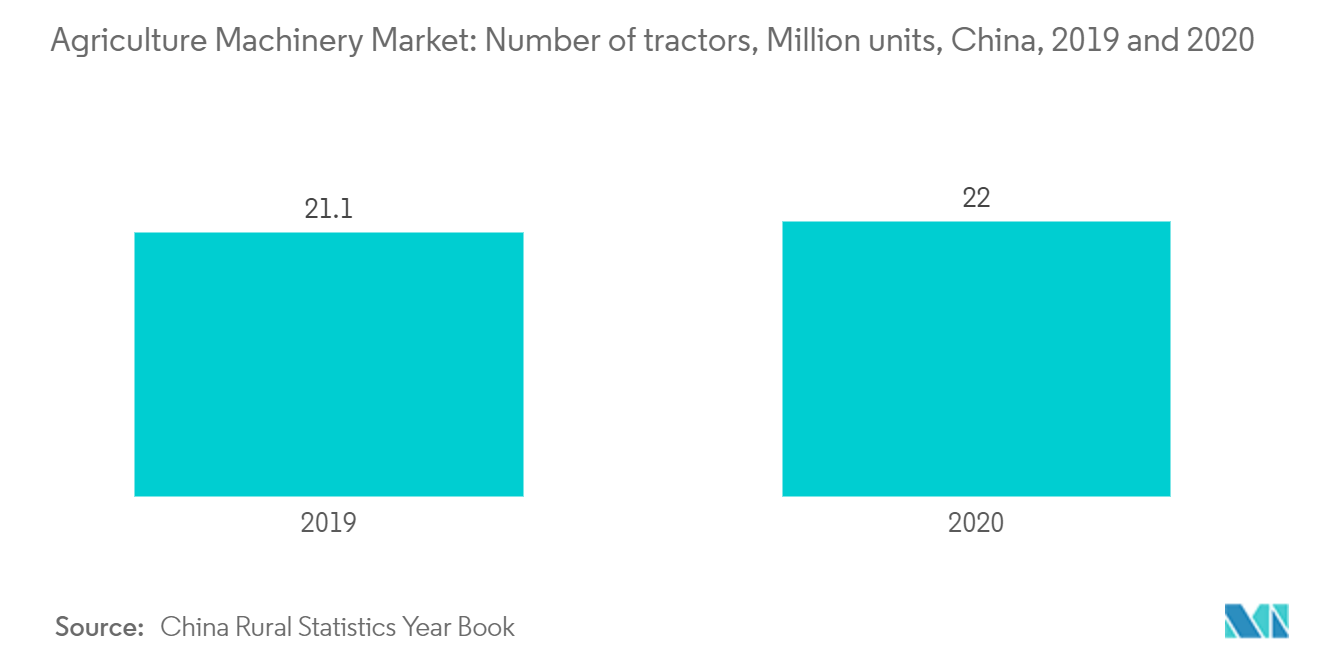

Азиатско-Тихоокеанский регион считается крупнейшим и наиболее быстрорастущим рынком, поскольку компании, расположенные в этом регионе, запускают новую сельскохозяйственную технику, тем самым доминируя на рынке благодаря более быстрым инновациям и запуску новых продуктов. Правительство Китая усиливает механизацию сельского хозяйства для выращивания различных культур, включая рис, пшеницу, кукурузу, картофель, рапс, хлопок и сахарный тростник. В 2020 году Министерство финансов Китая выделило более 20 миллиардов юаней (2,87 миллиарда долларов США) в виде субсидий центрального правительства на приобретение сельскохозяйственной техники. Китай планирует довести уровень комплексной механизации вспашки, посадки и сбора урожая до 75% к 2025 году..

По данным Ассоциации тракторов и машиностроения Австралии (TMA), в стране произошел рост продаж сегмента малых тракторов благодаря поддержке схемы мгновенного списания активов. В 2020 году тракторы мощностью до 40 лошадиных сил (30 киловатт) выросли на 72% за месяц и завершились на 36% вперед за весь год..

Кроме того, Индия становится одним из быстрорастущих рынков в Азиатско-Тихоокеанском регионе благодаря растущим субсидиям со стороны правительства. Поскольку сельское хозяйство обеспечивает высокий процент ВВП страны, правительство уделяет особое внимание механизации сельского хозяйства с помощью различных схем. Например, в соответствии со схемой премьер-министра Кисана Саммана Йоджаны индийское правительство объявило о субсидиях от 50% до 80% на приобретение сельскохозяйственной техники. Это будет способствовать росту рынка в стране..

Растущее внимание к механизации сельского хозяйства и стремление правительства к механизации могут повысить продажи и привести к инновациям, таким как беспилотная техника, которые могут стимулировать рынок в течение прогнозируемого периода..

Обзор отрасли сельскохозяйственной техники

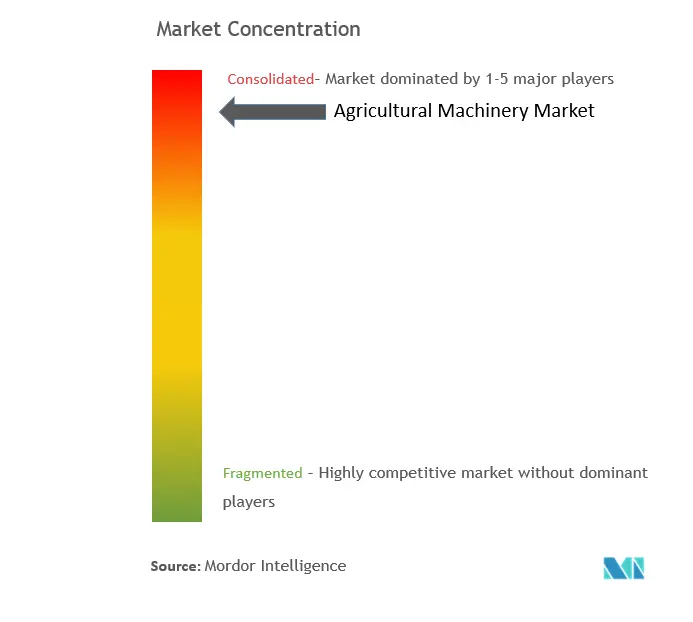

Рынок сельскохозяйственной техники консолидирован, на ключевые игроки приходится большая часть рынка. Ведущими игроками на рынке являются Deere and Co., CNH Industrial, AGCO Corporation, Kubota, Mahindra and Mahindra Limited, Iseki Co. Ltd, JC Bamford Excavators Limited и Lindsay Corporation. Эти компании участвовали в различных стратегических мероприятиях, таких как инновации продуктов, расширение, партнерство, а также слияния и поглощения.

Лидеры рынка сельскохозяйственной техники

Deere & Company

AGCO Corporation

Mahindra and Mahindra Limited

Kubota Corporation

CNH Industrial NV

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственной техники

- Март 2022 г. John Deere создала совместное предприятие с SurePointAg Systems, производителем систем внесения жидких удобрений, систем опрыскивания и оборудования для впрыскивания ирригации. SurePoint получит доступ к технологиям Deere для повышения производительности по ряду продуктов.

- Август 2021 г. компания John Deere представила новый трактор 6155MH, который обеспечивает все проверенные на практике характеристики и надежность других машин серии M.

- Апрель 2021 г. New Holland Agriculture заключила стратегическое партнерство с сельскохозяйственным подразделением Alamo Group, ведущим поставщиком навесного оборудования и навесного оборудования, совместимого с линейкой компактных и средних тракторов New Holland.

Сегментация отрасли сельскохозяйственного машиностроения

К сельскохозяйственной технике относятся машины, используемые в таких областях, как уборка урожая, сенокошение и кормопроизводство, а также ирригационная техника. Рынок сельскохозяйственной техники сегментирован по типу (тракторы, плуговая и культивационная техника, посадочная техника, ирригационная техника, уборочная техника, сеноуборочная и кормовая техника и другие типы) и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, и Африка). В отчете представлены размер рынка и прогнозы в тысячах долларов США для всех вышеуказанных сегментов.

| Тракторы | Лошадиные силы | Менее 40 л.с. |

| От 40 до 99 л.с. | ||

| Более 100 л.с. | ||

| Тип | Компактные коммунальные тракторы | |

| Коммунальные тракторы | ||

| Пропашные тракторы | ||

| Техника для вспашки и культивации | Плуги | |

| Бороны | ||

| Культиваторы и культиваторы | ||

| Другая техника для вспашки и культивации | ||

| Посадочная техника | Сеялки | |

| Плантаторы | ||

| Разбрасыватели | ||

| Другая посадочная техника | ||

| Уборочная техника | Зерноуборочные комбайны-молотилки | |

| Кормоуборочные комбайны | ||

| Другая уборочная техника | ||

| Машины для сенокошения и кормопроизводства | Косилки-плющилки | |

| Пресс-подборщики | ||

| Другая техника для сенокошения и кормопроизводства | ||

| Ирригационная техника | Спринклерное орошение | |

| Капельное орошение | ||

| Другая ирригационная техника | ||

| Другие типы | ||

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Латинской Америки | |

| Африка | Южная Африка |

| Остальная часть Африки |

| Тип | Тракторы | Лошадиные силы | Менее 40 л.с. |

| От 40 до 99 л.с. | |||

| Более 100 л.с. | |||

| Тип | Компактные коммунальные тракторы | ||

| Коммунальные тракторы | |||

| Пропашные тракторы | |||

| Техника для вспашки и культивации | Плуги | ||

| Бороны | |||

| Культиваторы и культиваторы | |||

| Другая техника для вспашки и культивации | |||

| Посадочная техника | Сеялки | ||

| Плантаторы | |||

| Разбрасыватели | |||

| Другая посадочная техника | |||

| Уборочная техника | Зерноуборочные комбайны-молотилки | ||

| Кормоуборочные комбайны | |||

| Другая уборочная техника | |||

| Машины для сенокошения и кормопроизводства | Косилки-плющилки | ||

| Пресс-подборщики | |||

| Другая техника для сенокошения и кормопроизводства | |||

| Ирригационная техника | Спринклерное орошение | ||

| Капельное орошение | |||

| Другая ирригационная техника | |||

| Другие типы | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Латинской Америки | |||

| Африка | Южная Африка | ||

| Остальная часть Африки | |||

Часто задаваемые вопросы по исследованию рынка сельскохозяйственной техники

Насколько велик рынок сельскохозяйственной техники?

Ожидается, что объем рынка сельскохозяйственной техники достигнет 69,01 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,40% и достигнет 89,76 млрд долларов США к 2029 году.

Каков текущий размер рынка сельскохозяйственной техники?

Ожидается, что в 2024 году объем рынка сельскохозяйственной техники достигнет 69,01 млрд долларов США.

Кто являются ключевыми игроками на рынке Сельскохозяйственная техника?

Deere & Company, AGCO Corporation, Mahindra and Mahindra Limited, Kubota Corporation, CNH Industrial NV – основные компании, работающие на рынке сельскохозяйственной техники.

Какой регион на рынке сельскохозяйственной техники является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке сельскохозяйственной техники?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка сельскохозяйственной техники.

Какие годы охватывает рынок сельскохозяйственной техники и каков был размер рынка в 2023 году?

В 2023 году объем рынка сельскохозяйственной техники оценивался в 65,47 млрд долларов США. В отчете рассматривается исторический размер рынка сельскохозяйственной техники за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственной техники на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет отрасли сельскохозяйственного оборудования

Статистические данные о доле, размере и темпах роста доходов на рынке сельскохозяйственного оборудования в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственного оборудования включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.