Анализ рынка сельскохозяйственной техники Северной Америки

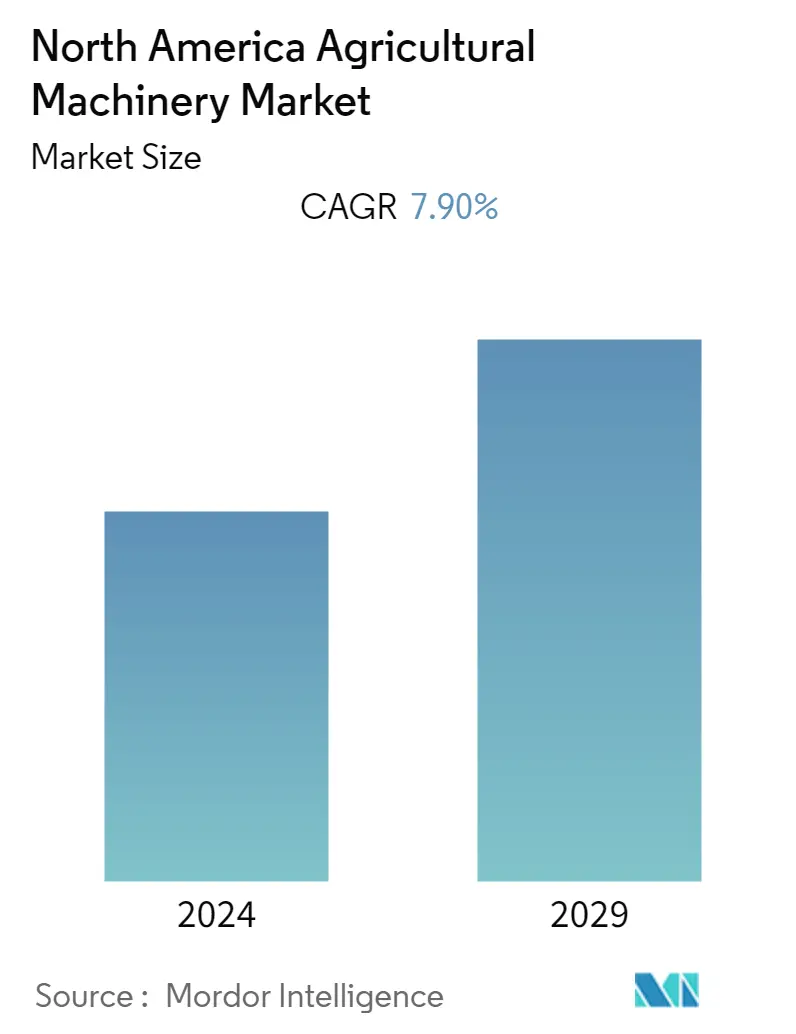

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста рынка сельскохозяйственной техники Северной Америки составит 7,9%.

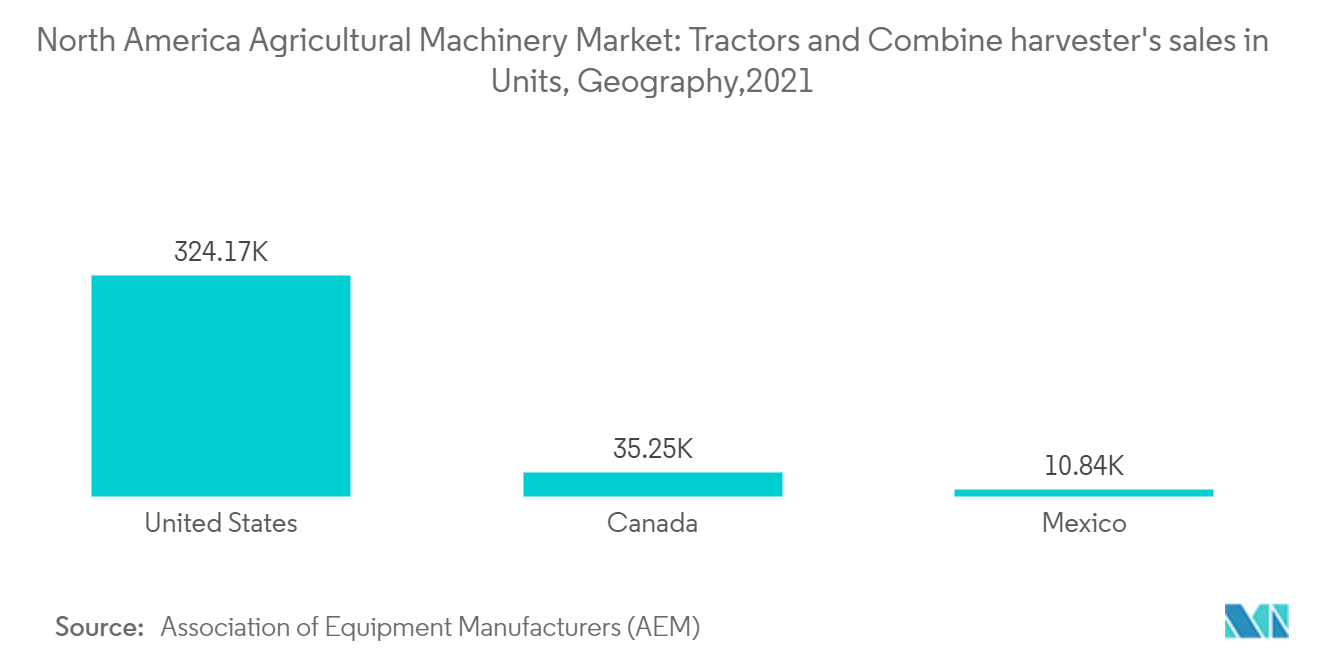

- Растущая консолидация ферм, позитивные экономические перспективы, большая производственная база и усиление государственной поддержки в виде субсидий стимулируют продажи высокопроизводительной сельскохозяйственной техники и оборудования. По данным Ассоциации производителей техники (АЕМ), общее количество тракторов и комбайнов, проданных в 2021 году в Северной Америке, составило 360 тысяч единиц. В том году продажи выросли более чем на 10% почти во всех сегментах сельскохозяйственных тракторов и комбайнов в США и Канаде.

- Наличие обширных сельскохозяйственных угодий привело к высокому спросу на механизацию сельского хозяйства. Кроме того, в регионе Северной Америки наблюдается рост использования интеллектуальных комбайнов, оснащенных технологиями мониторинга для увеличения сельскохозяйственного производства. Ожидается, что рост затрат на рабочую силу, внедрение роботизированных систем и GPS в тракторы и комбайны, увеличение спроса на высокопроизводительную технику из-за крупных ферм и растущая популярность самоходных машин будут способствовать росту рынка в течение прогнозируемого периода. Американский гигант сельскохозяйственного машиностроения John Deere начал совершенствовать инновационный процесс на основе искусственного интеллекта в тракторах, приобретя стартап Blue River Technology, занимающийся искусственным интеллектом. Ожидается, что в долгосрочной перспективе такие инновации будут стимулировать спрос на технологически продвинутые тракторы.

- Фермеры в стране смогли воспользоваться своевременными субсидиями в виде кредитов на сельскохозяйственное оборудование по гибким процентным ставкам и графикам погашения. Это, в свою очередь, помогло даже мелким фермерам инвестировать в основное сельскохозяйственное оборудование. Правительство США предоставляет кредиты на сельскохозяйственное оборудование через прямые операционные кредиты Министерства сельского хозяйства США, операционные микрозаймы Министерства сельского хозяйства США и гарантированные операционные кредиты Министерства сельского хозяйства США. Склонность фермеров к технологиям благодаря льготным кредитам и повышению производительности привела к двузначным приростам для различных машин, что способствует росту рынка в регионе.

Тенденции рынка сельскохозяйственной техники Северной Америки

Высокое внедрение и инновации в сельскохозяйственной технике

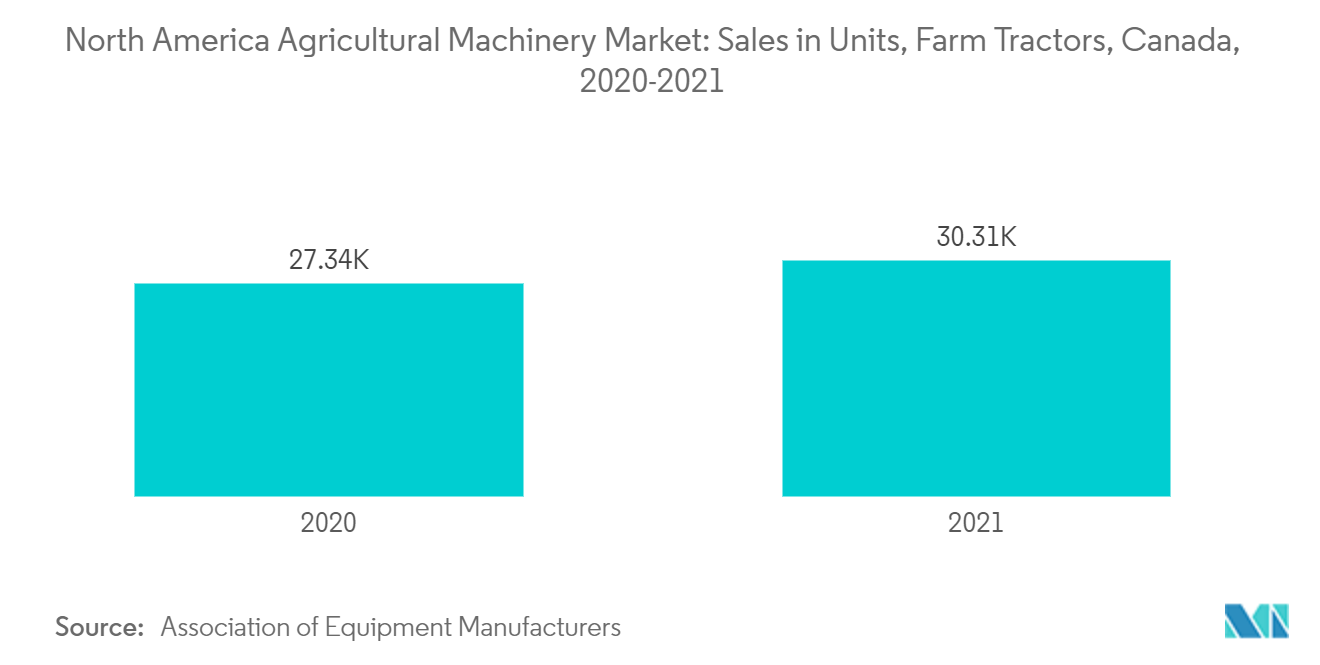

Быстрое технологическое развитие тракторов в настоящее время производит революцию в сельском хозяйстве Северной Америки. Затраты ферм неизбежно возрастают из-за растущего спроса на продовольственные культуры, что делает тракторы неизбежной частью эффективного сельского хозяйства. По данным Канадского совета по кадрам в сельском хозяйстве, дефицит рабочей силы в сельском хозяйстве Канады, как ожидается, удвоится к 2029 году и приведет к нехватке 123 000 рабочих. В 2020-2021 годах нехватка рабочей силы в сельском хозяйстве обошлась фермерам страны примерно в 2,9 миллиарда долларов США, и ожидается, что в ближайшие годы эта нехватка будет расти. Это увеличит продажи сельскохозяйственной техники (тракторов, комбайнов и т. д.), поскольку средний размер фермы в Канаде также растет с каждым годом.

Необходимость устойчивого управления сельскохозяйственными операциями в последние годы вызвала спрос на высокоразвитую и эффективную технику и стимулирует рост изучаемого рынка. Так, по данным Ассоциации производителей техники, реализация самоходных зерноуборочных комбайнов в июне 2020 года выросла со 125 единиц до 143 единиц, в результате чего с начала года (январь 2020 года – октябрь 2020 года) реализовано 264 единицы, что был на 3,1% выше по сравнению с аналогичным периодом прошлого года.

Таким образом, волна современных технологий уже наблюдается в тракторах с применением инструментов на основе искусственного интеллекта для передачи данных и точных процессов принятия решений при выращивании сельскохозяйственных культур. В 2022 году Министерство сельского хозяйства и продовольствия Канады объявило о выделении более 1 миллиона долларов США для компаний SomaDetect Inc. и Vivid Machines Inc. в рамках программы AgriScience, чтобы помочь производителям улучшить управление фермами и повысить прибыль. Ожидается, что такие инновации в долгосрочной перспективе вызовут спрос на технологически развитые тракторы, что также будет способствовать росту рынка в ближайшие годы.

США доминируют на рынке

Крупномасштабные сельскохозяйственные операции, сокращение рабочей силы и необходимость повышения производительности сельского хозяйства являются факторами, которые в основном стимулировали продажи сельскохозяйственной техники в регионе в течение исследуемого периода. Сельское хозяйство является одной из основных профессий в Соединенных Штатах, где механизация сельского хозяйства считается важной причиной повышения производительности, продаж и экспорта.

Рынок Соединенных Штатов обусловлен продажей тракторов с малой мощностью двигателя, при этом тракторы мощностью менее 40 л.с. составляют основную долю рынка. Подсчитано, что на технологически развитой ферме один фермер может производить достаточно зерна, чтобы накормить почти тысячу человек. Однако в двадцатом веке это число было ограничено 25 людьми при соотношении 1:130. Технологические достижения в настоящее время направлены на использование тракторов на сельскохозяйственных полях.

Более короткие 9-летние циклы замены в странах с развитой экономикой, таких как США, увеличивают спрос на новые тракторы и, следовательно, стимулируют рынок Северной Америки. Например, John Deere производит тракторы мощностью 105–140 л.с. в Сальтильо, а подразделение CNH Industrial в Новой Голландии производит тракторы мощностью 90–115 л.с. в Керетаро. John Deere, New Holland, Valtra и Pauny — ведущие производители тракторов.

Обзор отрасли сельскохозяйственного машиностроения Северной Америки

Рынок сельскохозяйственной техники Северной Америки консолидирован, основные игроки занимают большую долю. Основными игроками на рынке являются Deere and Co., AGCO Corporation, Same Deutz-Fahr Deutschland GmbH, CLAAS Group, Kverneland Group и другие. Компании внедряют новые типы техники в соответствии с меняющимся потребительским спросом и предлагают новые технологии, повышающие эффективность и облегчающие сельскохозяйственные операции. Многие международные игроки на изученном рынке также сотрудничают с отечественными игроками, чтобы расширить сферу своей деятельности и расширить спектр своих услуг для высококачественных и ориентированных на ценность тракторов общего назначения.

Лидеры рынка сельскохозяйственной техники Северной Америки

Deere & Company

AGCO Corporation

Same Deutz-Fahr Deutschland GmbH

CLAAS Group

Kverneland Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственной техники Северной Америки

- Декабрь 2022 г. CNH Industrial добавила новые решения для автоматизации и автономности в портфель сельскохозяйственных технологий в Финиксе, Аризона и США. Эти новые решения для беспилотной обработки почвы и сбора урожая с помощью водителя от Raven, а также системы автоматизации пресс-подборщиков от Case IH и New Holland могут обеспечить автоматизацию и усовершенствование автономного оборудования, а также помочь решить наиболее важные проблемы фермеров, связанные с повышением производительности.

- Ноябрь 2022 г. Kubota Canada Ltd, один из ведущих дистрибьюторов тракторов и компактного оборудования в стране, представила дизельный трактор M7-4 на выставке Agri-Trade Equipment Expo в Ред-Дир, Альберта, знакомя фермеров с последними инновациями, появившимися на базе популярного трактора Kubota. Серия М7.

- Октябрь 2022 г. Kubota Canada Ltd открыла новую штаб-квартиру и дистрибьюторский центр в Канаде в растущем инновационном коридоре Пикеринга.

- Май 2022 г. AGCO приобрела JCA Industries, чтобы расширить возможности проектирования и разработки программного обеспечения, а также ускорить разработку высокоавтоматизированных и автономных машин.

- Апрель 2022 г. Deere Company и GUSS Automation создали совместное предприятие с ООО в Кингсбурге, Калифорния. Global Unmanned Spray System (GUSS) — пионер в области полуавтономных опрыскивателей для садов и виноградников.

- Август 2021 г. компания John Deere представила новый трактор 6155MH, который обеспечивает все проверенные на практике производительность и надежность других тракторов серии M, но в конфигурации для высоких урожаев в Калифорнии и Аризоне.

Сегментация отрасли сельскохозяйственного машиностроения Северной Америки

Сельскохозяйственное машиностроение считается частью машиностроения, которое включает производство машин, необходимых для поддержки сельского хозяйства.

Рынок сельскохозяйственной техники в Северной Америке сегментирован по типу (тракторы, оборудование, ирригационная техника, уборочная техника, сенокосилочная и кормовая техника и другие типы) и географическому положению (США, Канада, Мексика и остальная часть Северной Америки). В отчете представлены размеры рынка и прогноз стоимости (в миллионах долларов США) для вышеупомянутых сегментов.

| Трактор | Менее 40 л.с. |

| от 40 до 100 л.с. | |

| Выше 100 л.с. | |

| Четырехколесные сельскохозяйственные тракторы | |

| Оборудование | Плуги |

| Бороны | |

| Культиваторы и культиваторы | |

| Другое оборудование | |

| Ирригационная техника | Спринклерное орошение |

| Капельное орошение | |

| Другая ирригационная техника | |

| Уборочная техника | Зерноуборочные комбайны |

| Кормоуборочные комбайны | |

| Другая уборочная техника | |

| Машины для сенокошения и кормопроизводства | Косилки |

| Пресс-подборщики | |

| Другая техника для сенокошения и кормопроизводства | |

| Другие типы |

| Соединенные Штаты |

| Канада |

| Мексика |

| Остальная часть Северной Америки |

| Тип | Трактор | Менее 40 л.с. |

| от 40 до 100 л.с. | ||

| Выше 100 л.с. | ||

| Четырехколесные сельскохозяйственные тракторы | ||

| Оборудование | Плуги | |

| Бороны | ||

| Культиваторы и культиваторы | ||

| Другое оборудование | ||

| Ирригационная техника | Спринклерное орошение | |

| Капельное орошение | ||

| Другая ирригационная техника | ||

| Уборочная техника | Зерноуборочные комбайны | |

| Кормоуборочные комбайны | ||

| Другая уборочная техника | ||

| Машины для сенокошения и кормопроизводства | Косилки | |

| Пресс-подборщики | ||

| Другая техника для сенокошения и кормопроизводства | ||

| Другие типы | ||

| География | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

Часто задаваемые вопросы по исследованию рынка сельскохозяйственной техники в Северной Америке

Каков текущий размер рынка сельскохозяйственной техники в Северной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка сельскохозяйственной техники Северной Америки составит 7,90%.

Кто являются ключевыми игроками на рынке сельскохозяйственной техники в Северной Америке?

Deere & Company, AGCO Corporation, Same Deutz-Fahr Deutschland GmbH, CLAAS Group, Kverneland Group — крупнейшие компании, работающие на рынке сельскохозяйственной техники Северной Америки.

Какие годы охватывает рынок сельскохозяйственной техники Северной Америки?

В отчете рассматривается исторический размер рынка сельскохозяйственной техники Северной Америки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственной техники Северной Америки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о промышленности сельскохозяйственного машиностроения Северной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке сельскохозяйственной техники в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственной техники Северной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.