Анализ рынка кондитерских изделий Европы

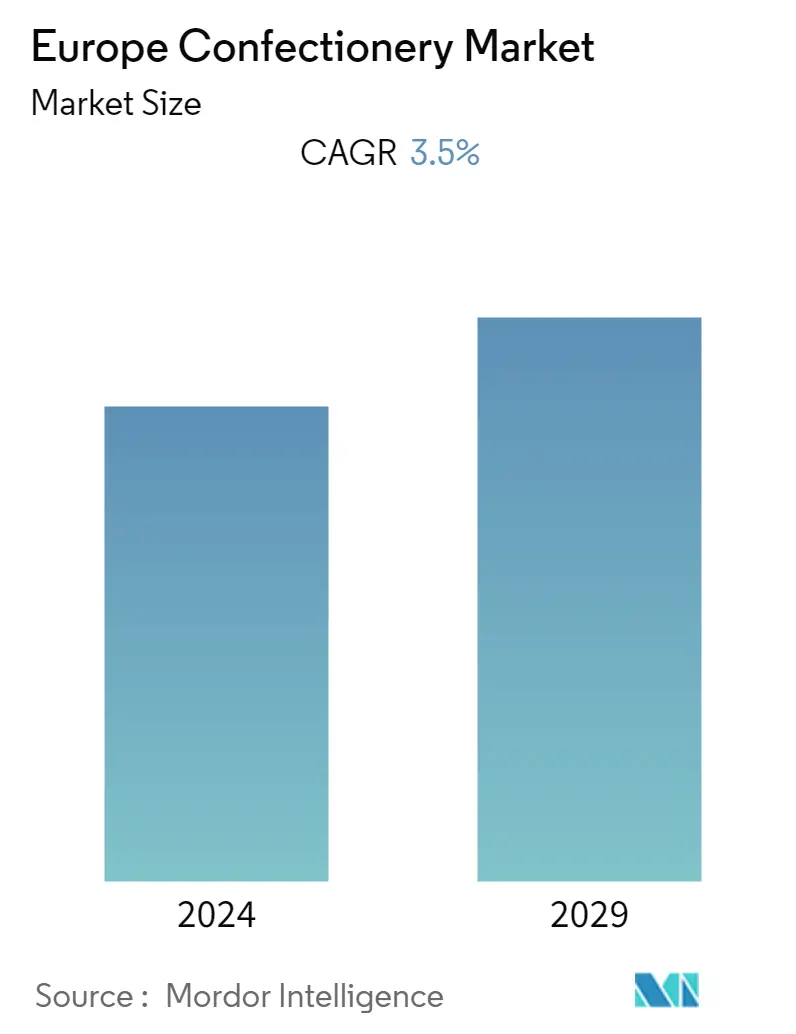

Прогнозируется, что европейский рынок кондитерских изделий будет расти в среднем на 3,50% в течение прогнозируемого периода.

Европа является заметным регионом на кондитерском рынке. Потребительский спрос сместился в сторону здоровой пищи, которая включает в себя продукты с добавленной стоимостью, богатые питательными веществами, а также закусочные. Участники рынка также пользуются растущим спросом на веганские продукты и соответствующим образом адаптируют закусочные. Например, OGGS выпустила в 2021 году 4 новых снэк-батончика. Вкусы потребителей и их склонность к шоколаду и сладостям стали причиной роста рынка кондитерских изделий во всем регионе. Рынок стал свидетелем значительных инвестиций со стороны ключевых игроков, сосредоточивших свое внимание на расширении своих производственных возможностей и присутствия в различных странах и развитии кондитерского рынка во всем регионе.

Более того, компании делают стратегические инвестиции в разработку инновационных продуктов с повышенными преимуществами из-за изменения потребительских предпочтений, чтобы добиться конкурентного преимущества на рынке. Таким образом, инвестиции и агрессивные конкурентные стратегии, предпринимаемые игроками, также способствуют росту рынка. Увеличение тяги потребителей к разнообразным шоколадам и конфетам привело к росту продаж низкокалорийных и безсахарных кондитерских изделий в Европе. Кроме того, рынок стимулирует инновации и выпуск тематических кондитерских изделий во время праздничных сезонов. Например, в ноябре 2022 года компания Nestlé Confectionery анонсировала рождественскую линейку 2022 года, полную новинок праздничных кондитерских изделий от своих известных брендов со всей территории США. С появлением новых моделей к сумке Quality Street добавились две новые сумки Quality Street Favorites The Purple One и Strawberry Delight.

Тенденции европейского рынка кондитерских изделий

Растущий спрос на инновационные и функциональные кондитерские изделия

Тенденция потребителей к более полезным закускам дает конфетам, жевательным резинкам, шоколаду и закусочным батончикам, приготовленным из функциональных ингредиентов, возможность занять свою долю в категориях продуктов для здоровья и хорошего самочувствия. Функциональные кондитерские изделия продолжают привлекать интерес как компаний, так и потребителей, которые с нетерпением ждут новых продуктов с добавленной стоимостью. Таким образом, компании, работающие на рынке, добавляют в свои бренды полезные для здоровья ингредиенты, чтобы отличаться от остальных. Кондитерские компании выпускают продукцию с семенами чиа, гранатом и морской солью.

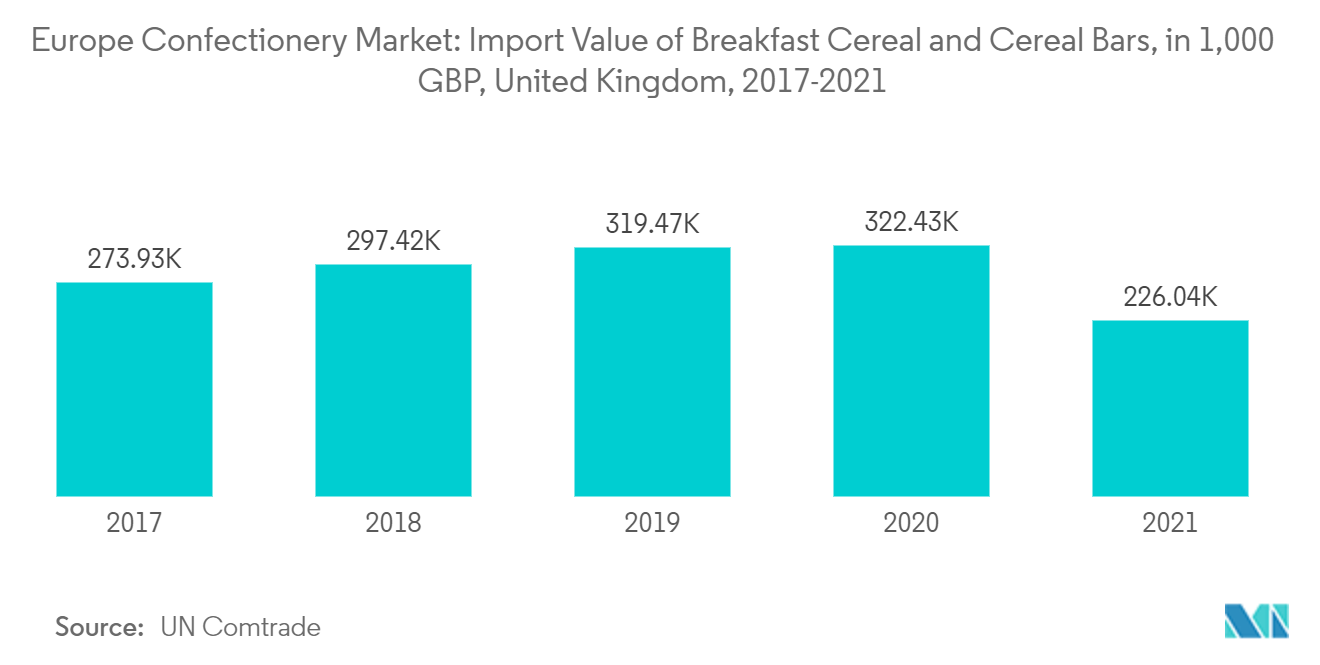

Морская соль и суперфрукты продолжают расти в категории функциональных кондитерских изделий, поскольку производители конфет используют инновационные ингредиенты, такие как гранат, клюква и асаи. Однако на импорт и продажи этой продукции повлияла продолжающаяся война между Россией и Украиной, которая, вероятно, повлияет на рост рынка, из-за чего импорт функциональных снеков сократился в 2021 году по сравнению с 2020 годом. Импорт ООН Comtrade, сухих завтраков и зерновых батончиков в Соединенное Королевство (Великобритания) в 2021 году оценивался примерно в 226 миллионов британских фунтов.

Одним из самых популярных носителей функциональных ингредиентов является жевательная резинка, которая используется в качестве уникальной системы доставки. Десны также улучшают доставку полезных ингредиентов. Мята и жевательная резинка также становятся популярными источниками энергетической пользы для здоровья. Функциональные продукты из жевательной резинки и мяты ориентированы на такие преимущества, как предотвращение кариеса, чистка рта и отбеливание зубов. Рост инноваций в секторе функциональных кондитерских изделий приводит к росту рынка.

Германия как доминирующий игрок на рынке кондитерских изделий

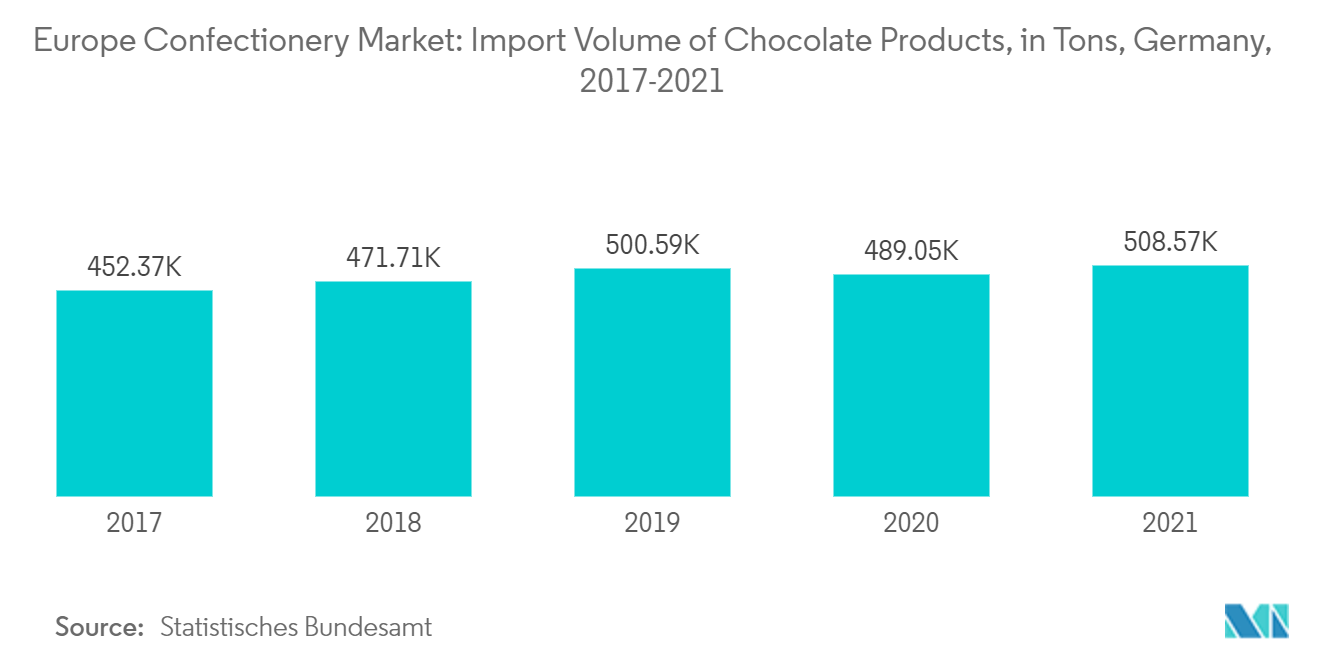

Германия имеет один из крупнейших рынков какао и шоколадных конфет в оптовых и специализированных сегментах. Однако, поскольку оптовый рынок уже достиг насыщения, сегмент деликатесного какао и шоколадных конфет на рынке кондитерских изделий набирает обороты. Этому способствует возросший спрос на большом рынке органического и устойчивого какао. В результате развития розничного сектора в отрасли наблюдается значительный объем продаж через онлайн-каналы. Покупатели предпочитают покупать продукты через онлайн-дистрибьюторов, поскольку они обеспечивают значительную экономию. В результате продажи закусочных в Германии растут самыми быстрыми темпами через такие каналы, как Amazon, eBay, Otto, Tchibo и Weltbild, которые также входят в число основных онлайн-игроков рынка. По данным Handelsverband Deutschland (Немецкой ассоциации розничной торговли), доля онлайн-бизнеса продуктов питания, включая продажу кондитерских изделий, в 2021 году достигла 2,7% на рынке Германии, а по данным Statistisches Bundesamt, общий объем продаж кондитерских изделий в Германии в 2021 году составил 14,45 млрд евро.

Кроме того, среди потребителей шоколада в Германии растет тенденция к текстурированному шоколаду премиум-класса с добавлением зерен или злаков. Кроме того, важную роль играет и упаковка. Поэтому производители упаковывают кондитерские изделия в инновационную упаковку, например, в экологическую упаковку, особенно для привлечения молодых потребителей, которые высоко ценят экологичность. Более того, в последние годы веганское население в Германии быстро росло. Популярность веганских продуктов питания на развитых рынках стимулирует спрос на веганский шоколад. Компании расширяют свои портфели шоколада в стране, чтобы извлечь выгоду из выгодных возможностей.

Обзор кондитерской промышленности Европы

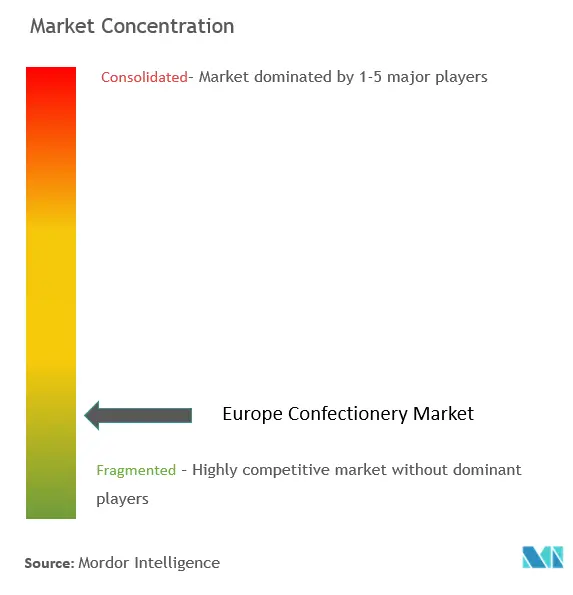

Рынок кондитерских изделий в Европе является конкурентным, и на нем доминируют некоторые крупные компании, такие как Ferrero International SA, Perfetti Van Melle Group BV, Chocoladefabriken Lindt Sprüngli AG, HARIBO GmbH Co. KG и Nestle SA. Рынок состоит из нескольких брендов, которые имеют долгую историю на рынке и традиционно играют важную роль в фестивальный сезон. Кроме того, многие кондитерские компании расширяют свой портфель продуктов, добавляя новый ассортимент продуктов с повышенным содержанием питательных веществ, новый формат продуктов и новые форматы упаковки, чтобы повысить их привлекательность среди европейских потребителей.

Лидеры европейского кондитерского рынка

Nestlé S.A.

HARIBO GmbH & Co. KG

Chocoladefabriken Lindt & Sprüngli AG

Ferrero International S.A.

Perfetti Van Melle Group B.V.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости кондитерского рынка Европы

- В феврале 2022 года компания Nestlé выпустила новые кондитерские изделия, в том числе KitKat Biscoff Giant Egg и Aero Melts. Для любителей шоколада и сладостей компания Nestlé представила множество новых продуктов, в том числе шоколадно-карамельные KitKat Bites и KitKat Bites, которые были доступны в магазинах Великобритании.

- В сентябре 2021 года компания KIND, производитель питательных закусочных со штаб-квартирой в Великобритании, добавила совершенно новый вкус в свою линейку протеиновых батончиков. Плитка темного шоколада с лесным орехом была доступна по всей территории Соединенных Штатов. WHSmith Travel, BP, Amazon, Nisa и Costcutter — вот лишь несколько розничных продавцов, продающих недавно выпущенный продукт. Кроме того, продукция предлагалась независимым розничным торговцам через различных дистрибьюторов, таких как Simply Heavenly, DDC Foods и Tree of Life.

- В июле 2021 года компания General Mills Inc. Nature Valley запустила в Великобритании закусочные Full Mix. Батончики, содержащие ягоды, семена, арахис, цельнозерновой овес и арахисовое масло, были впервые представлены в Соединенных Штатах, прежде чем они были представлены на европейском рынке.

Сегментация кондитерской промышленности Европы

Европейский рынок кондитерских изделий сегментирован по типу, каналу сбыта и географии. По типу продукции сегментация рынка включает шоколад, сахаристые кондитерские изделия, закусочные и жевательную резинку. Рынок также сегментирован по каналам сбыта, включая супермаркеты/гипермаркеты, магазины повседневного спроса, специализированные магазины розничной торговли, интернет-торговлю и другие. Исследование включает в себя анализ таких регионов, как Германия, Великобритания, Франция, Италия, Испания, Россия и остальная Европа. Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Шоколадные кондитерские изделия |

| Сахарные кондитерские изделия |

| Закусочная |

| Десны |

| Супермаркеты и гипермаркеты |

| Магазины |

| Специализированные розничные продавцы |

| Интернет-торговля |

| Другие |

| Германия |

| Великобритания |

| Испания |

| Италия |

| Франция |

| Россия |

| Остальная Европа |

| Тип | Шоколадные кондитерские изделия |

| Сахарные кондитерские изделия | |

| Закусочная | |

| Десны | |

| Канал распределения | Супермаркеты и гипермаркеты |

| Магазины | |

| Специализированные розничные продавцы | |

| Интернет-торговля | |

| Другие | |

| Страна | Германия |

| Великобритания | |

| Испания | |

| Италия | |

| Франция | |

| Россия | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию европейского рынка кондитерских изделий

Каков текущий размер европейского рынка кондитерских изделий?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) Европейский рынок кондитерских изделий будет регистрировать среднегодовой темп роста 3,5%.

Кто являются ключевыми игроками на европейском рынке кондитерских изделий?

Nestlé S.A., HARIBO GmbH & Co. KG, Chocoladefabriken Lindt & Sprüngli AG, Ferrero International S.A., Perfetti Van Melle Group B.V. — крупнейшие компании, работающие на европейском кондитерском рынке.

Какие годы охватывает европейский рынок кондитерских изделий?

В отчете рассматривается исторический размер европейского рынка кондитерских изделий за годы 2018, 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка кондитерских изделий на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о кондитерской промышленности Европы

Статистика доли, размера и темпов роста доходов на европейском рынке кондитерских изделий в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ кондитерских изделий Европы включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.